Чем отличаются облигации от акций

Содержание:

- Ставки по вкладам готовы к старту

- Что такое облигация?

- Отличия

- Что такое акция?

- ЗАЧЕМ ПОКУПАТЬ АКЦИИ

- Облигации

- Риски и уровень доходности

- Что доходнее акции или облигации, какую ценную бумагу покупать выгоднее?

- Что такое вексель?

- Облигации по виду процентного дохода

- Почему продают акции?

- Чем отличаются акции от облигаций

- Срочность акций и облигаций

- Приобретение для инвестирования

- Понятие акций и облигаций — в чем разница

- Чем акция отличается от облигации

- Еще немного разницы по ценным бумагам

Ставки по вкладам готовы к старту

Совет директоров Центробанка РФ второй раз подряд повысил ключевую ставку, причём сразу на 0,5 процентного пункта. Это с большой долей вероятности приведёт к росту ставок по банковским вкладам, которые в прошлом году снизились до минимального уровня. Вкладчики в погоне за большей доходностью начали «перетекать» на фондовый рынок.

Так, председатель правления Московской биржи Юрий Денисов сообщил, что число физических лиц с брокерскими счетами уже превышает 11 млн человек, хотя три года назад их было чуть более миллиона. При таком росте интереса россиян к биржевым инструментам, по мнению эксперта, необходимо сделать так, «чтобы первые шаги начинающих инвесторов в мире финансов были продуманными и ответственными».

Мы открываем вклады в банках в надежде защитить сбережения от инфляции и даже немного заработать. Насколько выгоднее окажутся вложения в облигации банков?

Что такое облигация?

Облигация — это долговая ценная бумага, предполагающая право ее владельца на обратную продажу в оговоренный срок, а также право на получение заранее установленного дохода (так называемый «купонный доход»).

Характеристики облигаций

Облигации так же, как и акции, имеют свою номинальную стоимость, но могут продаваться и по другой, более низкой цене. Таким образом, совокупную доходность облигаций для инвестора составляет разница между ценой приобретения и номиналом плюс купонный доход. Причем, существуют так называемые «дисконтные облигации», которые вообще не предполагают процентного дохода, но продаются дешевле номинала, а выкупаются по номиналу.

Как правило, облигации выпускаются на срок не менее 1 года, чаще — несколько лет.

На английском языке «облигация» звучит как «bond», поэтому и в русском лексиконе эти ценные бумаги часто называют бондами. (Например, евробонды — это еврооблигации).

Виды облигаций

Облигации могут выпускать не только предприятия (корпоративные облигации), но и целые области (муниципальные облигации) и даже страны (государственные облигации). Наверняка многим знакомы понятия ГКО (Государственные Казначейские Облигации) и ОГВЗ (Облигации Государственного Внутреннего Займа). Это как раз и есть долговые ценные бумаги страны, посредством выпуска которых государство занимает деньги у своих граждан.

По сути, выпуск облигаций аналогичен получению кредита. Только предприятие или государство в этом случае обращается с просьбой занять деньги не в банк, а к людям — частным инвесторам, имеющим капитал.

Возможность обратно продать облигацию ее эмитенту и получить установленный купонный доход не зависит от прибыльности работы эмитента и решения совета учредителей, как в случае с акцией. Предприятие в любом случае обязано выкупить облигации у держателей по истечению указанного срока и заплатить им причитающиеся проценты.

Теперь, когда вы знаете и что такое облигация, можно переходить к основным отличиям акций от облигаций с точки зрения частного инвестора.

Отличия

Значительное отличие акций и облигаций заключается в их типе: одни относятся к долевым ценным бумагам, другие – к долговым. Это принципиальное различие, влияющее на права держателей ценных бумаг. Акции отличаются от облигаций тем, что дают возможность получать долю в управлении компанией. У облигаций недостаток этой возможности компенсируется фиксированной прибылью и первоочередными правами при ликвидации.

Облигации являются менее рискованным и менее доходным инструментом, они дают стабильный и гарантированный доход. Акции же больше подвержены волатильности и колебаниям рынка, что может привести к существенным убыткам. Данный фактор одновременно снимает верхнюю границу прибыли для акций, позволяя инвесторам в полной мере проявить свои качества.

Для акций ограничен круг эмитентов, которые могут их выпускать – только акционерные компании. Облигации же могут выпускаться любыми частными компаниями и государственными органами.

Что такое акция?

Акция — это ценная бумага, которая подтверждает факт владения инвестором определенной долей в уставном капитале акционерного общества и дает ему право на получение какой-то части прибыли компании, а также на часть имущества компании, если она будет признана банкротом и ликвидирована.

Любое акционерное предприятие формирует свой капитал только посредством выпуска акций. При этом, если оно основано в форме закрытого акционерного общества, то все эмитированные акции не поступают в открытую продажу на фондовом рынке, а распределяются между учредителями (даже 100% акций могут принадлежать одному учредителю). Инвестировать капитал в акции такого предприятия «человеку с улицы» невозможно.

Если же это открытое акционерное общество, то выпущенные акции, пройдя специальную процедуру листинга или без таковой, поступают в продажу на фондовый рынок, где их может приобрести любой желающий, после чего он становится совладельцем предприятия, а при владении определенной долей акций может даже принимать участие в собрании акционеров и влиять своим голосом на направления развития компании. Размер доли, которую он получает, зависит от общего количества выпущенных акций. К примеру, если предприятие выпустило 1 млн. акций, а инвестор приобрел 1 тыс. акций, то ему принадлежит 0,001 доля капитала компании.

Виды акций

Акции могут быть двух видов, имеющих различия между собой: простыми и привилегированными.

Простые акции

Обыкновенная (простая) акция дает своему владельцу, во-первых, право голоса (1 акция — 1 голос) в управлении компанией, а во-вторых — право на получение дивидендов при распределении чистой прибыли. При этом получение дивидендов и их величина не гарантируется: это зависит от финансового результата предприятия и решения совета учредителей о распределении прибыли.

Фактически частных инвесторов право голоса интересует не так часто, да и чтобы иметь какое-то влияние, надо владеть очень большим количеством акций, что не каждому по карману. И даже получение дивидендов для многих не играет основополагающую роль.

Привилегированные акции

Привилегированная акция предполагает первоочередные права на получение дивидендов и на расчет при ликвидации компании, но при этом она может ограничивать права владельца на участие в управлении предприятием. Если размер дивидендов по обычным акциям нигде не регламентируется и не гарантируется, то по привилегированным он уже фиксируется в виде либо абсолютного выражения (к примеру, 10 копеек с 1 акции), либо доли от прибыли (например, 0,001% от чистой прибыли на 1 акцию)

Еще важно то, что дивиденды по привилегированным акциям могут выплачиваться не только из прибыли, но и из других источников (фактически, владелец акции может получить дивиденды даже если предприятие сработало в убыток)

Акции именные и на предъявителя

Кроме того, акции различают и по характеру персонификации: они могут быть именными и на предъявителя. Акции на предъявителя отличаются тем, что могут быть перепроданы на вторичном рынке без необходимости проведения перерегистрации их владельца в общем реестре акционеров. На сегодняшний день в России и Украине все выпущенные акции, согласно законодательству, являются именными, да и в мире акции на предъявителя — это, по сути «отмирающий» вид ценных бумаг.

Стоимость акций

Каждая акция может иметь несколько разных видов стоимости. Прежде всего, это номинальная стоимость (то, что называют «номинал акции») — та цена, которая обозначена на самой ценной бумаге. Из номинальной стоимости всех эмитированных акций складывается величина уставного фонда акционерного общества.

Помимо этого акция имеет эмиссионную стоимость — ту цену, по которой она впервые поступила в продажу. Эмиссионная стоимость может как совпадать с номинальной, так и отличаться от нее в большую сторону.

И, наконец, рыночная стоимость акции — то, что в первую очередь должно интересовать инвестора. Это цена, которая формируется на торгах на фондовой бирже, исходя из рыночного спроса и предложения конкретных акций.

Итак, я думаю, что уже примерно должно быть понятно, что такое акция, и теперь, для выявления основных отличий акций от облигаций, необходимо рассмотреть и второй распространенный вид ценных бумаг.

ЗАЧЕМ ПОКУПАТЬ АКЦИИ

Акции также торгуются лотами, однако их стоимость может очень отличаться. Чтобы купить 1 акцию Сбербанка, достаточно 230–240 руб., а вот акции «Яндекса» стоят в 10 раз больше. Акции ВТБ стоят чуть выше 4 коп.

Вот так бывает

Например, рост акций «Новатэка» в этом году во многом связан с планами компании по расширению производства и увеличению продаж сжиженного природного газа, для чего ее менеджеры активно привлекают деньги международных инвесторов. С апреля акции «Новатэка» выросли в цене более чем на 20%.

И напротив: любое негативное событие способно обвалить котировки на десятки процентов и привести к потере денег.

Вот так бывает

Например, еще в середине 2017 года акции «Магнита» торговались выше 10 тыс. руб. Но после того, как основной владелец компании Сергей Галицкий объявил о продаже бизнеса, котировки резко упали. Череда кадровых перемещений в топ-менеджменте компании вкупе с неясной стратегией вывели когда-то популярную у инвесторов бумагу в разряд аутсайдеров. Сейчас акции «Магнита» стоят примерно в 2,5 раза меньше, чем два-три года назад.

Они, как и купоны, выплачиваются регулярно, но НКД здесь не работает: чтобы получить доход, нужно дождаться выплаты. Размер дивидендов зависит от стратегии компании и утверждается на собрании акционеров. У владельцев привилегированных акций преимущество перед остальными акционерами, за исключением случаев, когда компания понесла убытки. Как правило, любые изменения в дивидендной политике компании могут привести к существенному росту или падению рыночной стоимости ее акций.

Вот так бывает

В начале мая руководство «Газпрома» объявило о планах увеличить дивиденды до 16,61 руб. на акцию. Ранее инвесторы ждали, что по итогам года им заплатят по 10,43 руб. на акцию. Бумаги компании стоили 163 руб., но после объявления об увеличении дивидендных буквально за два дня (14–15 мая) они выросли в цене на 20%.

Понятно, что такие инвестиции требуют постоянного внимания

Важно выбрать акцию, но еще важнее вовремя ее продать. В противном случае инвестор может долгие годы сидеть без прибыли, ведь рынки цикличны, а акции компании могут и не выстрелить

Если у вас нет на это времени, то, возможно, стоит доверить это профессиональному управляющему. Правда, его услуги не бесплатны: за управление портфелем придется поделиться частью прибыли (от 10% и выше) или заплатить комиссию за управление (от 1 до 5% от вложенных средств). Гарантий, что вы заработаете, управляющий не дает, но, может быть, убережет от досадных ошибок и потери денег.

Облигации

Самые распространенный класс долговых ценных бумаг – облигации. Они обеспечивают заемщику возврат суммы займа и получение процента по предварительно определенной процедуре. Облигации выпускаются многими формами: государством, субъектами федерации и корпорациями.

Облигации являются инструментом с низким уровнем риска для среднесрочного инвестирования. Возможность «прогореть» при покупке облигаций исключается за счет государственных гарантий и первостепенном праве на выплату при ликвидации предприятия. Доход по облигациям всегда фиксированный и несколько превышает процент по банковским вкладам.

Каждая облигация состоит из купонов, имеющих номинальную стоимость, по которым и производятся периодические выплаты до полного погашения. Для эмитента зачастую выпуск облигаций более дешевый способ привлечения инвестиций, чем кредитование. Интересно, что облигации могут так же обращаться на рынке, как и акции до момента их погашения.

Риски и уровень доходности

В таблице выше риски и доход акций указаны как высокие. При этом высокий риск и доходность акций часто трактуются так, что известная акция принесет большой доход, если держать ее достаточно долго. Но риск это на самом деле вероятность не достичь этого высокого дохода, и он срабатывает не только в случае банкротств. Например, в конце 2007 года акция известной «Нокиа» стоила около 40$. На конец апреля 2019 ее цена 5.4$. Японский рынок акций с 1990 года находится в просадке.

Одним из показателей надежности акций является уровень в листинге — положение, которое они занимают после прохождения процедуры допуска к торгам. На Московской бирже листинг состоит из трех уровней, первый и второй — котируемые списки, третий — некотируемый. Верхушка рынка акций имеет неофициальное название blue chips — «голубые фишки». Так называют самые дорогие жетоны в казино (голубого цвета) и акции ведущих компаний страны, показывающих высокий уровень капитализации и ликвидность.

Как объективно оценить риск банкротства эмитента, выпустившего акцию или облигацию? Нужно прибегнуть к помощи рейтинговых агентств. Их независимость и политическая ангажированность постоянно становится предметом споров, но ничего лучшего просто нет. Шкалы трех самых известных рейтинговых агентств выглядят так:

Таким образом, облигации с низким риском и доходностью будут иметь эмитенты двух-трех верхних строчек. Чем ниже по таблице, тем выше доходность по купону, но и тем менее надежен эмитент. Крупнейшие институциональные инвесторы, такие как пенсионные фонды, просто не имеют права вкладывать деньги в госдолг стран с рейтингом ниже инвестиционного и обязаны выйти из активов, которым был присвоен «мусорный» рейтинг нижней части таблицы.

Примечательно, что не всегда государственные гарантии оцениваются выше негосударственных корпораций. Вот оценки:

- кредитного рейтинга корпорации Microsoft от агентства Standard&Poors

- кредитного рейтинга Марокко — государства в Северной Африке с населением 34 млн. человек

Рейтинг с буквенным обозначением «ААА» — это высший показатель надежности с положительным долгосрочным прогнозом. Им по мнению агентства обладает Microsoft. Рейтинг «ВВВ -» обозначает среднюю надежность, имеющую тенденцию к снижению. Этот кредитный рейтинг, по мнению аналитиков Standard&Poors, имеют такие страны, как Колумбия, Хорватия, Индонезия, Румыния и Россия. Причем любая компания не может иметь рейтинг выше рейтинга страны, откуда она родом.

При оценке надежности акций и облигаций кредитный рейтинг эмитента важнее, чем другие параметры. Высокий рейтинг эмитента говорит о скромном купонном доходе и низких рисках облигации, но ничего о будущих котировках акции этого эмитента

Опустимся в низ таблицы — что видим там? Компании, имеющие низкий кредитный рейтинг, пытаются привлечь средства, чтобы выжить. Чтобы заинтересовать заимодавцев, они вынуждены предлагать выгодные условия, т.е. высокий процент по облигациям.

Россиянам такая ситуация знакома по повышенным вкладам банков, у которых через некоторое время отбирали лицензию. Понижение рейтинга банка «Открытие» закончилось его санацией Центробанком и отказом по обязательствам выпущенных еврооблигаций.

Падшие ангелы

При этом котировки действующих выпусков облигаций, реагируя на возможное банкротство компании, идут вниз. В результате мы имеем облигацию, которая ведет себя практически как акция, если судить по волатильности котировок и потенциальной прибыли/убытку.

Купив облигацию в этот момент, можно получить прибыль в десятки процентов, если компания справится с кризисом. А можно потерять все. На Западе такие облигации иногда называют «падшими ангелами», имея в виду прежде надежную компанию, которая попала в тяжелое положение.

Компромиссом можно считать облигации компаний с умеренным рейтингом ВВВ. Они относительно надежны, менее волатильны, чем акции, и платят купонный доход выше текущей процентной ставки. Через инструмент ETF можно купить фонды таких облигаций, диверсифицируя риск.

Что доходнее акции или облигации, какую ценную бумагу покупать выгоднее?

Отвечая на вопрос о доходности, важно понимать степень риска. Как уже отмечалось выше, достоинством облигаций является уровень их надежности – владелец этих бумаг может спланировать прибыль с большой долей вероятности

Преимущество акций в неограниченном росте котировок. Такая возможность теоретически есть всегда, но риск их снижения (по части стоимости) намного выше, чем у облигаций.

Инвестору, выбирающему более доходный инструмент, необходимо определить лично для себя некоторые параметры:

- Приемлемый уровень риска.

- Длительность инвестирования – горизонт.

Кроме того, важно правильно оценивать ситуацию в экономике. При экономическом росте, доходней выглядят акции

Растущий рынок увеличивает их стоимость. В преддверии экономического спада цена акций наверняка пойдет вниз, сохранность деньгам обеспечат облигации.

Хотя некоторые эксперты настаивают на том, что облигации особо выгодны в период экономической стабильности. Если наблюдается экономическая лихорадка, инфляция поглотит всю прибыль. Специалисты советуют во времена кризиса иметь портфель инвестиций, в котором большую часть составляют акции.

Что такое вексель?

Вексель – это документ о долговом обязательстве, по которому векселедатель обязуется оплатить векселедержателю заранее установленную сумму (номинал) в определенный период времени.

Особенности этой ценной бумаги:

- вексель выпускается только в бумажном виде на защищенном бланке;

- вексель допустимо передавать третьему лицу при помощи передаточной надписи на документе;

- предметом выплат являются только денежные средства (не имущество или что-то другое).

Различают следующие виды векселей:

- процентный;

- дисконтный;

- простой;

- переводной.

Процентный вексель – ценная бумага, доход по которой выплачивается в виде процентов, начисляемых на прописанный в документе номинал.

Дисконтный вексель – ценная бумага, доходом по которой является разница между номинальной ценой продажи и покупной ценой с дисконтом.

Простой вексель – это документ, по которому должник обязуется выплатить определенную сумму, по требованию кредитора или по истечению срока действия договора.

Переводной вексель – документ, по которому плательщиком денежного вознаграждения векселедержателю является третье лицо (должник векселедателя).

Где купить?

Векселедателем может выступать банк или юридическое лицо, а векселедержателем физическое или юридическое лицо, а также индивидуальные предприниматели.

Удобнее всего приобрести ценную бумагу в представительстве банка, например, Сбербанка. Этот банк имеет самую широкую сеть отделений, предлагает разнообразные способы применения векселя и привлекает высоким процентом по долговому обязательству. Кроме того, ценные бумаги Сбербанка высоко ценятся на рынке.

В векселях Сбербанка всегда указаны срок сделки, и, причитающийся держателю, размер процента или сумма дохода. Минимальный срок вексельной программы равен 2 неделям. По истечении срока действия договора, потребовать выплату можно в течение 3 лет.

Юридическое лицо способно приобрести ценную бумагу только по безналичному расчету, для физических лиц возможна оплата наличными. На момент подписания договора, невозможно точно рассчитать размер дохода, так как не определена дата погашения векселя. Закономерность такая: чем выше сумма вложения, и чем дольше срок хранения бумаги, тем проценты будут выше.

Как использовать вексель:

- в качестве капиталовложения;

- в качестве залога при кредитовании;

- как денежный эквивалент при расчете за товары и услуги;

- как банковская гарантия для совершения финансовых сделок.

Как рассчитать номинальную стоимость?

Разница между векселем и облигацией также в свойствах номинальной стоимости. У облигаций номинал обычно фиксирован и чаще всего составляет 1000 рублей.

Для расчета номинальной стоимости векселя используется следующая формула:

Цена продажи векселя * (1 + (срок векселя * ставка / 365*100))

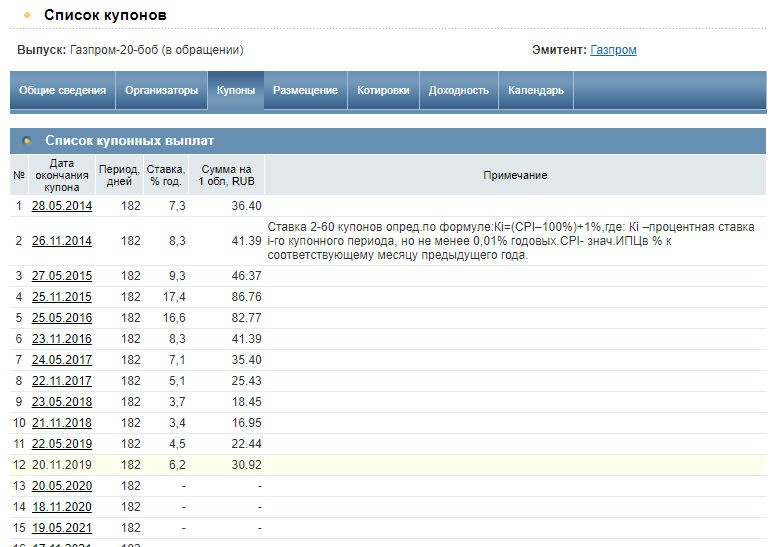

Облигации по виду процентного дохода

Виды облигаций по виду процентного дохода делятся на облигации с доходом:

-

постоянным;

-

фиксированным;

-

плавающим (переменным);

-

амортизационным.

Процентный доход по облигациям с постоянным процентным доходом известен заранее, так как доход определен условиями эмиссии облигации, и не меняется в течение всего срока существования облигации.

По облигациям с фиксированным процентным доходом уровень процентного дохода заранее известен, но разный в разные купонные периоды.

По облигациям с плавающим (переменным) процентным доходом уровень дохода меняется по установленным правилам на протяжении времени обращения облигации. При этом величина дохода по облигациям с плавающим процентом может устанавливаться либо:

-

составной из ее фиксированной условиями выпуска величины и нефиксируемой части, например, фиксированная часть – 3% годовых плюс рыночная ставка по 6-месячным ссудам на рынке на момент выплаты процентного дохода по облигации, или 5% плюс официальная величина инфляции за год;

-

равной выбранной процентной ставке на рынке;

-

равной приросту (в процентах) рыночной цены какого-то товара и т.п.

Почему продают акции?

Другой способ финансирования компаний — это продажа части акций. К этому способу прибегают небольшие предприятия или компании с высокой долговой нагрузкой, которые не могут привлечь деньги другими способами. Компании выгодно продать часть акций, так как привлечённые средства можно инвестировать в развитие, прибыль компании увеличится, стоимость акций вырастет, и владельцы компании смогут больше заработать, даже имея меньшую долю. Покупать акции выгодно, так как они могут принести намного больший доход, чем облигации. Например, акции Яндекса выросли за 2017 год более, чем на 50%.

Чем отличаются акции от облигаций

Среди видов ценных бумаг выделяют два основных – долевые и долговые. Оба инструмента обращаются на торгах фондовой биржи, отличаясь типом и закрепляемыми правами.

Акции бывают простые и привилегированные, а эмиссию осуществляют акционерные компании, предоставляя номинальному держателю право управлять и получать часть прибыли в виде дивидендов соответственно доле во владении.

В роли эмитента по облигациям выступают любые юридические лица и государство. Они воплощают право номинального держателя на получение купонных выплат в течение периода, ограниченного датой погашения купона, являясь среднесрочным низкорисковым инструментом.

Срочность акций и облигаций

Акции бессрочны. Если акционерное общество выпустило акции, то они будут обращаться до тех пор, пока компания существует. Акций может становится меньше или больше — компания вправе выкупать их с рынка или эмитировать дополнительные. Кроме того, одна компания может слиться с другой и новое общество выпустит новые акции, изъяв старые из оборота. Но будет какая-то конвертация либо полный выкуп у акционеров.

С облигациями ситуация немного интереснее. Они как правило имеют дату погашения, хотя в некоторых случаях как у правительств, так и у крупных корпораций известны выпуски со сроком обращения в десятилетия и даже 100 лет! Например, есть они у компании Ford и Coca-Cola. Статью о долгосрочных облигациях читайте здесь.

Но еще более интересно то, что существуют бессрочные облигации. В России эмитентами бессрочных облигаций как правило являются коммерческие банки, причем такие бумаги могут быть номинированы как в рублях, так и в долларах. Долларовая доходность купона на момент статьи варьируется от 7,1% у Газпромбанка до 9,25% у Тинькофф Банка.

Рублевая доходность может достигать 14% (Россельхозбанк), но на Мосбирже такая бумага сейчас торгуется примерно на 20% выше номинала. Кроме того, иногда облигации можно конвертировать в акции, меняя срочность инструмента.

Приобретение для инвестирования

При приобретению ценных бумаг следует руководствоваться определёнными знаниями. Лучше всего соблюдать пропорции (35% акций, 65% облигаций). Цифра применима в том случае, если требуется не срочная прибыль, а долговременное вложение денежных средств.

Получившийся инвестиционный портфель будет доходным, и в случае высокой волатильности (изменчивости) цен он не покажет больших отрицательных трендов.

Советы по инвестированию:

- Покупать напрямую. Обратитесь в выбранную компанию и приобретайте документы у эмитента. Это дешевле, но рискованней. При удачном стечении обстоятельств и прогнозов сделка будет прибыльной.

- Пользоваться услугами брокера (с внятным алгоритмом действий, подходящим терминалом, готовым ответить на вопросы).

- Приобретать у монополистов либо с малым количеством конкурентов.

- Мониторить рынок.

- Уметь ждать. Только в долгосрочной перспективе выяснится, какие бумаги приносят прибыль.

Понятие акций и облигаций — в чем разница

Гражданский кодекс Российской Федерации классифицирует акционерные общества как публичные , чьи акции свободно обращаются на фондовой бирже, и не публичные. Их ценные бумаги распространяются среди ограниченного количества лиц.

Ценные бумаги публичного акционерного общества (ПАО) предоставляют акционеру владеть долями в принадлежащем ПАО имуществе и получать дивиденды, выплачиваемые из прибыли от предпринимательской деятельности организации.

Владение акциями предполагает, что акционер участвует в голосовании на общем собрании выпустившего их эмитента. Какая часть имущества принадлежит акционеру после ликвидации предприятия, определяется пропорционально количеству голосов.

После первичного размещения стоимость финансовых инструментов на бирже может увеличиваться или уменьшаться, в зависимости от состояния инвестиционной атмосферы на рынке. Все риски, связанные с падением стоимости произведенных инвестиций несут акционеры, и их величина ограничиваются суммой потраченных денег на покупку ценных бумаг.

Что такое облигации , можно объяснить простым языком: это долговые договора, выпущенные эмитентом с целью финансирования объектов своей хозяйственной деятельности, которые в перспективе будут приносить прибыль. Эти договора обязывают организацию, выпустившую долговые обязательства, в назначенный срок погасить их.

Прибыль инвестора состоит из купонного дохода и дисконта. Первый представляет собой периодические выплаты несколько раз в год в заранее объявленном размере, а второй, — разницу между стоимостью при размещении и выкупе долговых обязательств.

Облигации могут иметь фиксированную ставку и плавающую , которая может колебаться в зависимости от изменения ставки рефинансирования, ставок межбанка и других финансовых составляющих фондового рынка. Использование плавающей процентной ставки бывает выгодно как заемщику, так и кредитору.

Заемщик получает кредит под меньший процент , чем он заплатил бы банку. При уменьшении индикатора, к которому привязан процентный доход кредитора, уменьшается плата за кредит. В обратной ситуации кредитор получает больший доход, чем тот, на который он рассчитывал первоначально. Около 30% кредитного рынка получает доход от плавающей ставки.

Долговые обязательства являются одним из механизмов кредитования, при котором доход инвестора и затраты эмитента заранее установлены. При этом упрощается процедура перехода права требования к другому кредитору. Эти долговые обязательства бывают разной продолжительности: кратко-, средне- и долгосрочными, 1-30 лет. Доходность по ним ниже, но при наступлении банкротства владельцы долгов получают компенсацию в первую очередь.

Чем акция отличается от облигации

Прежде, чем задумываться о покупке акций компании, необходимо разобраться, что она из себя представляет. Акция – это небольшая доля владения компанией. Соответственно, купить акции, значит, стать одним из владельцев. Например, у Facebook выпущено примерно 2,905 млрд. акций. Купив 1000 из них, вы не станете столь же акционером, как и генеральный директор Марк Цукерберг, но будете нести прибыль и убытки в соответствии со своей долей во владении.

Если акция – это приобретаемая доля компании, то что такое облигация?

Облигация – это, по сути, вклад инвестора в компанию с заранее известной доходностью. То есть вы передаёте компании сумму, равную стоимости ценной бумаги, и получаете установленный процентный доход, а по истечении срока облигации она возвращает вам изначальную сумму. Сейчас инвесторам доступно множество видов облигаций:

• Казначейские. Выпускаются правительством и считаются одним из самых «железных» вложений.

• Корпоративные. Выпускаются отдельными компаниями. Менее безопасны, чем казначейские, так как испытывают влияние большего числа внешних факторов.

Облигационные инвесторы – это люди, для которых безопасность и стабильность стоят на первом месте. Вложение в облигации считается консервативной рыночной стратегией, но у этих ценных бумаг тоже есть риски:

• Процентный риск. Рыночная стоимость облигации снижается вместе с ростом ключевой ставки ЦБ (данный риск имеет значение только при необходимости досрочной продажи ценной бумаги).

• Кредитный риск (вероятность дефолта). Может возникнуть ситуация, когда компания, выпустившая ценную бумагу, не сможет по ней рассчитаться.

Чтобы понять, на какую прибыль можно рассчитывать при покупке облигации, инвесторы изучают доходность бумаги. Она может измеряться в заявленной процентной ставке, купонном доходе и доходности к погашению (инвестор получает процентные выплаты и прирост капитала при условии сохранения бумаги до погашения).

Еще немного разницы по ценным бумагам

- В случае банкротства эмитента владельцы имеет первоочередное право, перед держателями акция на возмещение из активов компании

- Инвестиции в облигации ограничены сроком действия. Держание акций имеет неограниченный срок, пока существует сама компания. Есть компании существующие несколько столетий.

- Риски. По облигациям риск считается низким, особенно если рассматривать государственные бумаги (ОФЗ). По акциям риск более высокий. Но как говорилось выше, с увеличением горизонта инвестирования — уровень риска снижается в разы.

- Уровень дохода. По облигациям получаем фиксированный и заранее известный доход. Доход по акциям практически ничем не ограничен. Все зависит от успешности компании и получаемой прибыли. Но с другой стороны сам факт получения прибыли по акциям ни кем не гарантирован.

- Влияние инфляции. Не стоит забывать про уровень инфляции в стране, которая ежегодно обесценивает деньги. И если рассмотреть с этой точки зрения, то доходность по облигациям буквально на пару процентов превышает этот уровень. В итоге имеем реальную доходность по долговым бумагам в районе 1-3% в год. Инвестируя в акции вы вкладываетесь в активы, которые из года в год растут в цена (под влиянием инфляции). Плюс получаемая компанией прибыль может расти по двум направлениям: из за инфляции и из-за расширения компании.