Как оформить ипотеку в росгосстрах?

Содержание:

- Стоимость страховки

- Страхование от Критических Заболеваний в «Росгосстрах» – Защита Онкологии

- Давайте познакомимся!

- Страхование жизни и здоровья при ипотеке: как получить выплаты

- Обзор программ страхования

- Официальный сайт Сбербанка России

- Способы регистрации заявки

- Комплексная или отдельная страховка: что лучше?

- Как застраховать квартиру

- Оформление страховки в Росгосстрахе

- Росгосстрах калькулятор страхования жизни по ипотеке

- Ипотечное страхование

- Порядок действий

- Страхование Ипотеки в «Росгосстрах»: Где Дешевле Оформить?

Стоимость страховки

Стоимость этого страхования зависит от возраста, пола, состояния здоровья, размера ипотеки, образа жизни. Заемщик перед оформлением заполняет специальную анкету, которая позволяет выяснить эти вопросы. Ложные сведения приведут к расторжению договора, и выплат не будет.

Помимо самого банка, застраховать свою жизнь можно и в страховой компании, услуги которой могут быть дешевле. Для этого необходимо попросить банк предоставить список аккредитованных страховых компаний. В каждом учреждении он свой, и не каждая фирма аккредитована в банке. Следовательно, полис этих страховщиков не будет принят

Следует обратить внимание, что тариф страхования жизни женщин ниже. Этот момент позволяет сэкономить денежные средства, сделав ее заемщиком

Страхование жизни по ипотеке необязательно, и никто не вправе навязать вам эту услугу. Но есть такой момент, что при отказе от страхования ставка по ипотеке может возрасти на три и более процента. Здесь стоит посчитать, перед тем как сделать выбор, что будет выгоднее: жить без страховки или стоит все-таки приобрести продукт.

Бывает так, что некоторые клиенты банка уже застрахованы (например, военнослужащие) от страховых случаев на работе. Тогда может возникнуть вопрос об отказе от страхования. Но не тут-то было. По данной страховке денежные средства получит только заемщик или его родные, но никак не банк. Тем более нет вероятности того, что эти средства пойдут на закрытие долга.

Важно помнить, что договор обязательно продлевать каждый год, иначе полученная скидка по ипотеке аннулируется. В среднем страховка стоит в пределах 0,5—1,5 % от суммы ипотеки

Перед окончанием полиса сотрудники банка сообщают об этом заемщику, предлагая перезаключить договор. При отказе объясняют последствия этого решения, и банк имеет право изменить в одностороннем порядке ставку по ипотеке.

Существует возможность вернуть денежные средства за страховку

При этом необходимо обращать внимание на все пункты договора, в котором страховая компания может указать, что клиент не имеет права на какие-либо компенсации. Если досрочно погасить ипотеку, то можно вернуть часть страховой суммы

Для этого нужно написать заявление в страховой компании.

Страхование от Критических Заболеваний в «Росгосстрах» – Защита Онкологии

Компания «Росгосстрах» – Жизнь и Здоровье предлагает клиентам полисы с покрытием на серьезные заболевания, лечение которых требует немалых средств. Застрахованный получает защиту на случай диагностирования:

- Онкологии.

- Нейрохирургических отклонений.

Важно: При приобретении полиса «Страхование от критических заболеваний» человек получает психологическую помощь на всех этапах лечения, на бесплатную транспортировку к месту проведения операции и покрытие реабилитации, медикаментов.

Пакет предусматривает объединение нескольких рисков, от чего меняется сумма страховой премии и перечень дополнительных рисков. Величина покрытия варьируется в пределах 1000000-20000000 руб.

Давайте познакомимся!

Росгосстрах, или Российская государственная страховая компания, является правопреемником Госстраха СССР, которая была основана в далёком 1921 году. Остался буквально год с хвостиком до столетнего юбилея. Сами понимаете – опыта этому страховщику не занимать.

Центральный офис расположен в Москве, а по всей стране открыты полторы тысячи филиалов и офисов продаж. На благо компании работают более пятидесяти тысяч профессиональных страховых агентов. Росгосстраху доверяет почти тринадцать миллионов человек, которые являются его клиентами.

Авторитетные рейтинговые агентства ежегодно подтверждают высокий статус надёжности компании, он уже многие десятилетия является «стабильным» и «позитивным».

Росгосстрах входит в крупнейший финансовый отечественный холдинг – группу «Открытие» – и является стратегическим провайдером страховых программ и услуг, а также признанным лидером на рынке страхования.

Страхование жизни и здоровья при ипотеке: как получить выплаты

- Собираете определенный пакет документов (в зависимости от вашего страхового случая документы могут меняться). Не забудьте свой страховой договор, а также договор по ипотечному кредиту, что является важным. А также подтверждающие документы вашей личности. Плюс все документы, подтверждающие наступление страхового случая;

- Написать заявление о том, что вы хотите получить страховую выплату;

- Проконсультироваться с менеджером банка, а также со страховым агентом о том, что еще вам может понадобиться, чтобы вы получили выплаты как можно быстрее.

Если речь идет о том, кто может получить ипотеку, то тут вопрос может быть более или менее сложным. Как говорят, банки: «Каждый человек, который имеет официальный доход, может получить ипотечный кредит». Это не всегда так происходит. Люди с минимальной заработной платой не могут взять ипотеку даже на самый долгий срок, так как минимальная сумма платежа превышает допустимую норму. Так что же делать?

Обзор программ страхования

Проведу небольшой обзор программ, которые предлагают по ипотеке страховые компании из топ-5.

Ингосстрах

Компания аккредитована в большинстве кредитных организациях. Предлагает 2 программы.

Полис можно оформить онлайн. Посмотрим стоимость комплексной защиты, которая включает все 3 вида страховки.

Исходные данные:

- банк ВТБ, г. Москва;

- страхую квартиру с оформленным правом собственности;

- остаток по кредиту – 2 500 000 руб.;

- заемщик – женщина 1976 г. рождения со 100 % долей в кредите.

Воспользуемся калькулятором:

- Стоимость полиса по защите имущества – 4 312,5 руб.

- Стоимость защиты титула – 7 187,5 руб.

- Стоимость защиты жизни и здоровья – 9 772,13 руб.

Итого общая стоимость – 21 272,13 руб.

По Сбербанку картину иная. Банк не требует страхования титула. По соглашению с ним при онлайн-оформлении доступна 15 % скидка. Стоимость комплексного полиса без скидки – 19 408,82 руб., со скидкой – 16 497,5 руб.

Ингосстрах предлагает подключить дополнительные опции к полису.

Согаз

Страхует от всех видов риска по ипотеке. В качестве преимуществ:

- возможность оплаты страховой премии в рассрочку;

- возврат части страховки при досрочном погашении кредита;

- возможность бесплатного медицинского обследования, если оно потребуется.

Сбербанк страхование

Компания страхует только от 2 видов рисков:

- порчи или утраты имущества в залоге,

- смерти и потери трудоспособности.

Титульное страхование не предусмотрено. На сайте отсутствует калькулятор. Тарифы удалось обнаружить в объемном документе на нескольких листах. Они сведены по разным видам рисков в единую таблицу плюс поправочные коэффициенты в зависимости от факторов, которые влияют на степень риска.

Объектами страхования в квартире являются конструктивные элементы:

- стены,

- перегородки,

- полы, перекрытия,

- окна и двери.

В доме к перечисленным элементам добавляются крыша и фундамент. Сбербанк не страхует квартиры в домах старше 1955 года. Базовая ставка стартует от 0,25 % от остатка по ипотечному кредиту. При оформлении онлайн компания дает скидку 10 %.

РЕСО-Гарантия

Компания оформляет страховку от 3 видов риска. На сайте есть калькулятор, но расчеты не действуют для клиентов Сбербанка и банка Российский капитал.

Стоимость комплексного полиса у меня вышла 15 675 руб. при остатке по кредиту в 2 500 000 руб., т. е. тариф составляет 0,627 %.

По отдельным видам картина следующая:

- Недвижимость – 4 000 руб. (0,16 %).

- Здоровье – 8 175 руб. (0,327 %).

- Титул + недвижимость – 12 750 руб. (0,51 %).

ВТБ-страхование

Кроме стандартного полиса, который покроет убытки банка при наступлении страхового случая в размере остатка задолженности по кредиту, ВТБ предлагает оформить страховку на полную стоимость квартиры.

Например, вы купили жилье за 3 000 000 руб., заплатив за счет ипотеки 1 500 000 руб. и 1 500 000 руб., вложив собственных средств. При порче имущества по обычному договору страхования компания заплатит банку 1 500 000 руб., но свои деньги вы потеряете. При приобретении дополнительной страховки оставшиеся 1 500 000 руб. компания возместит лично вам.

Компания разработала 9 пакетов программ по разной цене. Покажу лишь фрагмент таблицы.

Для военнослужащих, покупающих жилье по программе “Военная ипотека”, предусмотрены особые условия, позволяющие оформить полис онлайн и со скидкой до 30 %.

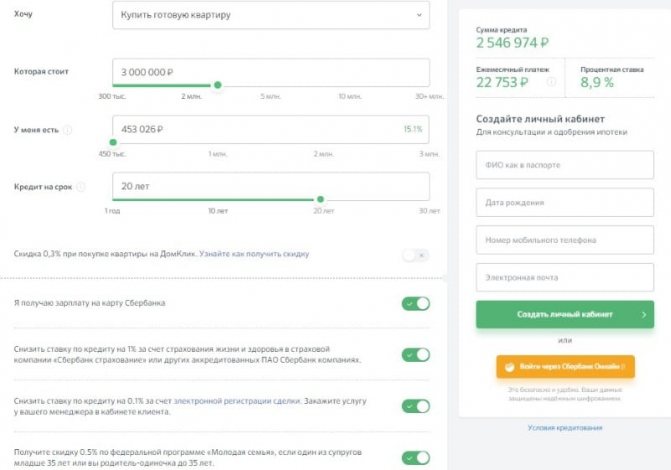

Официальный сайт Сбербанка России

С подробным перечнем включенных в страховую программу рисков и объектов страхования, с ограничениями в страховом покрытии, исключениями из страхования, порядком определения страховой суммы и размера страховой выплаты (включая лимиты ответственности), а также с иными условиями страхования Вы можете ознакомиться на сайте www.sberbankins.ru

- пожара, удара молнии, взрыва газа, употребляемого для бытовых надобностей;

- падения летающих объектов или их обломков, грузов;

- наезда транспортного средства, а также навала судна;

- стихийных бедствий;

- взрыва паровых котлов, газохранилищ и других аналогичных устройств;

- повреждения водой из водопроводных, канализационных, отопительных систем и систем пожаротушения;

- противоправных действий третьих лиц;

- внезапного и непредвиденного падения деревьев и их частей (за исключением сухостоя), опор лини электропередач, средств наружной рекламы и других неподвижных предметов, находящихся в непосредственной близости от застрахованного имущества;

- конструктивных дефектов застрахованного имущества

Способы регистрации заявки

Оформление ипотеки может быть выполнено 2-мя способами. Однако, в любом случае в конечном результате нужно будет прийти в банк для заключения сделки с кредитором.

Итак, потребитель может зарегистрировать заявку следующим образом:

- Придя в банковский офис, где при помощи менеджера вы сможете заполнить бланк анкеты-заявки.

- На сайте банка, отправив на рассмотрение заявку-анкету в электронном варианте. Делается это буквально в несколько кликов и не займет более 10 — 15 минут вашего времени.

Оформить ипотеку в Росгосстрах Банке несложно. Эта процедура будет разбита приблизительно на 3 этапа:

- Обращение в Росгосстрах Банк. Здесь вам будет предложено заполнение заявки, озвучено предварительное решение и выдан список бумаг, необходимых для заключения ипотечного договора.

- Передача менеджеру банка собранных бумаг. Тогда же вы сможете узнать окончательное решение банка относительно выдачи кредитных средств. Также вы сможете узнать, какую сумму денег банк готов предоставить вам в долг.

- Обращение в офис Росгосстрах Банка с продавцом для оформления сделки по купле-продаже и по ипотеке.

К выбору приобретаемой недвижимости мы, потребители, всегда подходим со всей ответственностью. Так же надо относиться и к выбору банка-кредитора. И если ваш выбор пал на Росгосстрах Банк, можете быть спокойны.

Данный кредитор зарекомендовал себя надежным партнером. Его клиенты могут быть спокойны, оформляя здесь ипотеку, и покупая страховку.

Комплексная или отдельная страховка: что лучше?

По закону заемщик имеет право застраховать только залоговое имущество, но на самом деле во всех страховых компаниях предлагают оформить комплексную страховку.

Клиент может отказаться от страхования всех позиций, но банк, который не хочет терять свой доход, может отказать в предоставлении кредита либо одобрит заявку по стандартной ставке, без снижения.

Если вы действительно хотите получить ипотеку, важно знать, что комплексная страховка ипотеки стоит не так уже и дорого – до 1% от суммы займа и может быть снижена до 0,2%-0,5%.

И еще – комплексная страховка имеет ряд преимуществ. Вы получаете один полис по выгодному тарифу, максимально охватывающий ваши интересы, связанные со страховкой жизни, залогового имущества и права на собственность. Банк в свою очередь получает свой доход и доверяет вам, как ответственному клиенту.

Как застраховать квартиру

17.09.19 11:59 Купить на сайте — самый быстрый способ застраховать квартиру, не выходя из нее!

Застраховать квартиру — намного дешевле, чем потратиться на новый ремонт или возместить ущерб соседям. Узнайте квартиры Если вы хотите застраховать квартиру, приобретенную в ипотеку, то вам в раздел .

Там вы сможете отправить заявку на страхование и узнать всю необходимую информацию. Почти 105 тыс. жилых строений пострадало от пожаров в 2014 году в России.

Для сравнения, в Москве насчитывается около 40 тыс.

жилых строений. Заливы — 9 из 10 страховых случаев в квартирах. Каждое 12-е хищение имущества в России — квартирная кража.

Во всех этих и многих других случаях страховка компенсирует понесенный ущерб. Узнайте подробнее, полис и от чего страховка не защищает.

- Если вы арендодатель, застрахуйте свою квартиру и переданное в аренду имущество.

- Если вы снимаете квартиру, застрахуйте свое имущество в арендованной квартире.

Подробнее страхования квартиры и имущества

- инженерное оборудование в квартире (сантехника, системы водоснабжения, отопления и т.

п.);

- внутреннюю отделку (отделка стен, полов, потолков, дверные конструкции, оконные блоки с остеклением и т. п.);

- домашнее имущество (мебель, электроника, одежда и т. п.);

- гражданскую ответственность жильцов квартиры перед соседями.

Страховка для квартиры онлайн за 5 минут.

Защита от полного пакета рисков. Круглосуточная поддержка клиентов.

Когда квартира застрахована, можно со спокойной душой паковать чемоданы и ехать в отпуск. Главное, не забыть страховку для поездок за рубеж!

Ипотечное страхование в Росгосстрахе: стоимость, где дешевле и онлайн калькулятор

Большинство банков выдвигают в качестве обязательного требования при подаче кредитной заявки на ипотеку заключение договора страхования, предусматривающего защиту залогового имущества от возможной порчи, повреждений, утраты и иных непредвиденных расходов.

Крупнейшая российская страховая компания, в которой выгодно страхуется ипотека – Росгосстрах.

Подробнее о видах, условиях и особенностях заключения договора страхования в ней – читайте далее. В настоящее время ипотека Росгосстрах банка уже не представлена на рынке.

Банк прекратил кредитование в этой области и занимается только обработкой ранее выданных займов. Всю основную деятельность в ипотеке Росгосстрах направил на страхование ипотеке, о которой мы поведем речь далее. В общем виде выделяется 3 основных вида ипотечного страхования:

- жизнь и здоровье заемщика.

- конструктив;

- титульное;

Конструктивное страхование предусматривает приобретение полиса не на весь объект недвижимости, а лишь на его конструктивные элементы – стены, отделку, потолок, полы, инженерные или коммуникационные системы и т.д.

Титульное страхование защищает клиента от утраты права собственности в случае признания сделки по приобретению недвижимости незаконной через суд по объективным и неизвестным ранее причинам. Такой полис страхует собственника от уже произошедших в прошлом событий, но о которых он никаким образом не знал в момент заключения обозначенной сделки.

Страхование жизни и здоровья заемщика поможет защитить клиента от множества рисков, включая утрату трудоспособности из-за болезни, травмы, смерть, потерю работы и источника дохода. СК «Росгосстрах» наряду со своими конкурентами успешно реализует все перечисленные страховые программы по обозначенным направлениям защиты ипотеки.

Важно! По закону обязательному страхованию подлежит только залоговое имущество по договору об ипотеке. Остальные виды страховок (титул и конструктив) оформляются исключительно по желанию клиента и рекомендации банка-кредитора

Некоторые кредитные организации помимо полиса имущественного страхования требуют от заемщика приобрести дополнительно страховку на конструктивные элементы объекта недвижимости, а именно застраховать отделку в квартире или доме, окна, двери, перегородки, балконы, элементы дизайна и т.д.

В случае их порчи или разрушения стоимость квартиры будет частично утрачена, что несет для банков ненужные риски. Конструктивное страхование в ипотеке направлено как раз на минимизацию таких рисков. Разберем условия данного вида страхования в Росгосстрахе.

Полис конструктива покупается клиентом на индивидуальной основе, так как не является довольно популярной услугой страхования. Однако клиентов, готовых застраховать отдельные элементы своего жилья, немало. К страховым случаям для конструктива относятся:

- утрата или нанесение ущерба застрахованным элементам из-за чрезвычайных ситуаций, в том числе природного характера (например, пожар, наводнение, удар молнии, ураган, которые привели к выводу из строя отдельных конструкций);

Оформление страховки в Росгосстрахе

Прежде чем оформлять страхование ипотеки в Росгосстрах, необходимо ознакомиться с основными правилами. Это поможет лучше сориентироваться в процессе, если сотрудники банка-кредитора не дали рекомендаций по поводу покупки полиса.

Условия для клиентов Росгосстрах:

- Страхователем и залогодателем может быть полностью дееспособное физическое лицо. Если за полисом обращается юридическое лицо, то оно выступает залогодержателем.

- Можно заключить договор на один из рисков или на весь спектр сразу.

- Необходимо купить страховку сразу после заключения договора ипотеки, либо на следующий после этого день.

- Полис вступает в действие на следующий день после первой выплаты страхового взноса.

- По условиям договора выгодоприобретателем становится банк-кредитор. Именно он получит основную сумму выплаты при наступлении страхового случая. Страхователю компания выплачивает только ту часть, которая превышает размер долгового обязательства перед банком.

Ипотечное страхование в Росгосстрахе оформляется на основании определенного пакета документов. Лучше предоставить анкету и другие бумаги при личном посещении офиса компании. Однако, в отдельных случаях можно передать документы по факсу или электронной почте. Обычно сотрудники страховой компании рассматривают ситуацию в течение 1−2 суток, после чего предлагают заключить договор.

Перечень документов для оформления:

- паспорт самого заемщика и созаемщиков, если они есть;

- справка об оценке жилья, выполненной аккредитованной компанией;

- корректно заполненная анкета на получение страховки;

- подтверждение купли-продажи активов;

- иные имеющиеся бумаги на недвижимость.

Требования компании Росгосстрах не всегда ограничиваются этими документами. В отдельных случаях сотрудники могут попросить медицинскую карту потенциального клиента или справку о состоянии здоровья, заверенную врачом. Полный список требований будет озвучен только после выбора программы страхования.

Заемщикам, страдающим серьезными хроническими или смертельными заболеваниями, с большой вероятностью откажут в покупке полиса по защите здоровья и жизни. Компания имеет право сделать это, если есть объективное доказательство в виде заключения врача.

Оформить ипотечное страхование можно разными способами. В любом случае потребуются документы, входящие в перечень обязательных в рамках выбранной программы.

Оформление в офисе Росгосстрах

Чтобы заключить договор страхования ипотеки, нужно лично посетить офис компании Росгосстрах. Для экономии времени можно заранее связаться с агентом по электронной почте или телефону для уточнения подробностей. Сотрудник поможет выбрать программу и заполнить заявление.

Онлайн-заявка

Заявку на ипотечное страхование в Росгосстрах можно заполнить онлайн. Сделать предварительные расчеты поможет калькулятор. А дальше необходимо внести в анкету личные сведения и дождаться рассмотрения.

Что указать в заявке:

- регион, в котором оформляется страхование ипотеки;

- фамилию, имя, отчество;

- электронную почту и номер телефона для связи с агентом;

- сумму ипотечного кредита;

- название банка-кредитора.

Если договор с Росгосстрах уже имеется, нужно также сообщить номер предыдущего полиса. Сотрудники компании рассмотрят ситуацию и проверят сведения, после чего позвонят на указанный номер для согласования даты заключения договора.

Оформление защиты в банке

Росгосстрах сотрудничает со многими кредитными учреждениями, поэтому при заключении договора об ипотеке можно сразу купить полис. Условия защиты будут точно такими же, что предлагаются в офисе компании. Сотрудники банка хорошо осведомлены о нюансах, поэтому могут дать подробную консультацию и помочь выбрать вид добровольной программы.

При оформлении защиты в банке важно помнить, что тарифы по программам устанавливает не кредитор, а Росгосстрах. Чтобы было проще ориентироваться в цифрах, можно рассчитать примерную стоимость с помощью онлайн-калькулятора

Росгосстрах калькулятор страхования жизни по ипотеке

недвижимости), страхование ответственности (в т.ч. добровольная автогражданка) и грузов. Для определения стоимости страховых полисов на калькуляторах сайта вы можете произвести расчет КАСКО (страхование рисков «Хищение», «Ущерб»), рассчитать стоимость полиса ОСАГО и дополнительного страхования АГО, «Зеленая карта» и таких услуг, как ипотечное страхование, страхование квартиры, дачи, ДМС, страхование путешественников, страхование жизни.

Стоимость взносов по страховке определяется по следующим факторам: где был оформлен кредит; какой залог – приобретаемая недвижимость или уже имеющаяся в собственности заемщика; покупается ли первичное или вторичное жилье; размер страховой суммы; на какой срок оформлен жилищный кредит; пол и возраст заемщика.

Ипотечное страхование

Условия банка, на которых он выдает кредит, включают сразу несколько видов страхования:

- жилья;

- титула, или чистоты сделки;

- жизни и здоровья.

Обязательно или нет?

Как уже говорилось, обязательной является только одна страховка — самого жилья, которое покупается через ипотеку.

Причем все время, пока квартира будет под залогом, она должна быть застрахована.

С точки зрения защиты прав потребителя, навязывание дополнительных видов платных услуг недопустимо. Поэтому, ссылаясь на статью 16 соответствующего закона (№ 2300-1 от 07.02.1992 г.), от дополнительного страхования можно отказаться. Банк не имеет права настаивать.

Но, с другой стороны, банк не разделяет оптимизма заемщика касательно его платежеспособности на долгие годы. Ипотека дается на длительный срок, случиться может всякое.

Поэтому банк для тех клиентов, кто откажется от страхование ипотечного кредита, поднимет процентную ставку. Так он снизит свои риски, переложив их на клиента.

Это условие не является нарушением закона. Банк просто защищает себя от повышенного риска не получить свои средства обратно.

У заемщика есть два варианта:

- согласиться и оформить страховку;

- отказаться и переплатить значительно больше.

Комплексное

Чаще всего банки предлагают комплексное страхование, включающее в себя все перечисленные виды рисков. Заключается такой договор на весь срок кредита.

Удобство такой страховки в том, что оформляется единый полис, который не нужно продлевать.

Залога

Обязанность страховать квартиру, приобретенную при помощи банка, возникает только в том случае, если именно она в дальнейшем передается под залог (на основании статьи 6 ФЗ № 102).

Если же обеспечением служит другая недвижимость, то страхуется именно она.

А вот обязанность платить немаленькие страховые взносы все годы кредита, ляжет на заемщика. Неисполнение этой обязанности может грозить ему штрафными санкциями. До тех пор, пока не будет перезаключен договор, проценты по кредиту вырастут.

Жилья

Рынок недвижимости довольно слабо защищен от разного рода мошеннических схем. Сделка с недвижимостью может быть оспорена.

Страхование титула требуют банки при покупке квартир и домов на вторичном рынке. Страхуется риск утраты права собственности.

Это может произойти в том случае, если сделка по его покупке оказалась недействительной. Титул страхуется на срок исковой давности по гражданским сделкам — три года.

Жизни заемщика

Страхование на случай утраты заемщиком трудоспособности, длительной болезни или смерти, защищает риски не только банка.

При просрочке платежей, независимо от причины ее возникновения:

- банк вправе лишить заемщика жилья;

- либо же наследникам придется платить по чужим долгам.

В случае же существования страховки, при наступлении условий, указанных в полисе, вместо заемщика остаток долга банку выплатит страховая компания.

Квартира будет освобождена от обременения и передана в безраздельное владение заемщику или его наследникам.

Порядок действий

После того как подготовительная работа проведена следует переходить к конкретным действиям, по регистрации правоотношения. Для этого следует последовательно осуществить несколько взаимосвязанных между собою шагов, а именно.

1 шаг. Найдите страховую компанию

Информацию лучше подчеркнуть от знакомых юристов или банковских работников. Если их нет, обратитесь к приятелям или родственникам сталкивающихся с подобной ситуацией. В крайнем случае, проанализируйте интернет-пространство.

2 шаг. Проанализируйте возможные риски сотрудничества

Здесь важно учесть и сделать анализ предлагаемых услуг

Обратите внимание на размер тарифов, сроки выплат, есть ли льготы, а также какие риски покроет заключаемое правоотношение

Учет рисков – важнейший параметр, так как от него зависит благополучие заемщика.

3 шаг. Согласуйте вид страхования

Чтобы выполнить это действие следует заранее знать, что требует займодатель, и что предоставляет рассматриваемая вами организация.

Сопоставив их, можно сделать вывод, подходит ли выбранная вами фирма или нет. Если условия не подошли – продолжите поиски.

4 шаг. Предоставите документы

Рассматриваемое соглашение заключается довольно быстро. Требуется совсем небольшой пакет документов, от клиента, которые собрать не проблематично.

Необходимые документы:

- гражданский паспорт;

- оригинал договора о покупке жилья;

- свидетельство о праве собственности на недвижимость;

- анкета и заявление;

- медсправки.

В отдельных случаях могут потребоваться выписки из лицевого счета, справки из бюро технической экспертизы, акты по оценки жилья. Поэтому следует заранее узнать — нужны ли дополнительные справки, так как их подготовка и получение потребует определённого времени.

5 шаг. Заключите договор

Как правило, он заключается на 1 (один) год. После истечения срока он продлевается и так ежегодно. Если срок просрочен – заимодатель может наложить штрафные санкции. Поэтому все процедуры следует совершать вовремя.

Когда все предельно ясно, и существует нерешенных вопросов – можно заключать соглашение. Следует знать, что каждый недочет, который вы пропустили (любая коммерческая организация действует всегда в своих интересах) может обернуться дополнительными финансовыми затратами.

Страхование Ипотеки в «Росгосстрах»: Где Дешевле Оформить?

Обычно потенциальному заемщику банковские учреждения предлагают перечень страховых компаний, где они приемлют покупку полиса. В него входят все его партнеры. Клиенту остается изучить предложения и выбрать то, где более выгодная цена и приемлемая страховая программа.

На данный момент «Росгосстрах» предлагает купить у него комплексный продукт ипотечного страхования, который закроет кредитные обязательства перед кредитором, в случае, если заемщик лишится заработка в результате потери трудоспособности, непредвиденных затрат (например, повреждение квартиры/дома), утраты или ограничения права владения недвижимостью.

По этому продукту не признаются страховым случаем убытки, полученные из-за:

- Радиоактивного заражения, радиации или ядерного взрыва.

- Военных мероприятий.

- Забастовки, гражданской войны, народных волнений и последствий от всего этого.

- Конфискации, ареста или уничтожения имущественного объекта по указу государственного органа.

Если наступает страховое событие, то страховой платеж выплачивается кредитору в величине равной нанесенному убытку, но не превышающей страховую сумму. Если размер страхового платежа больше не исполненного кредитного обязательства заемщика перед кредитным учреждением, то остаток возвращается заемщику или его наследникам.

Как не Ошибиться с Выбором Страховщика?

Чтобы не ошибиться с выбором страховой компании для страхования ипотечного кредита нужно:

Оценить репутацию учреждения. Узнайте какой период оно уже работает на страховом рынке, какие виды страховых продуктов предоставляет, что о ней пишут в СМИ, есть ли у него свой сайт и насколько он актуален

Все это очень важно. Чем серьезнее компания, тем качественней в ней каждая мелочь.

Оценить опыт его работы

Узнай сколько лет учреждение работает по направлению, которое интересно именно вам. В данном случае по ипотечному страхованию. Ведь есть компании, которые специализируются хорошо только на чем-то одном.

Посмотреть на его финансовые показатели. Узнайте уровень выплат. Если он кажется сильно низким или сильно высоким, то избегайте такие компании.

Ну конечно же нужно еще оценить надежность страховой компании. Хоть она и не дает полную картину стабильности, ориентироваться на нее можно.

Всего есть 5 категорий:

- A (высокий уровень);

- B (приемлемый уровень);

- C (низкий уровень);

- D (банкротство);

- E (конфискация лицензии).

Сотрудничать, конечно же лучше с учреждениями, которым рейтинговые агентства присвоили рейтинг надежности «А».

Что Будет, Когда Страховка не Оплачивается Заемщиком?

Чаще всего страховые учреждения сами напоминают своим клиентам за два – три дня о предстоящем платеже. Если заемщик не вносит вовремя деньги, то дальше разбирается с ним уже не страховщик, а банковское учреждение, выдавшее ипотеку.

Если просрочка страхового платежа от 30 дней, то человеку уже начнут поступать сообщения или звонки с просьбой внести сумму в нужном размере. Если банковские работники не могут связаться с клиентом, то они начнут обращаться к поручителям или созаемщикам.

В конце концов, если и дальше заемщик не объявляется и не выплачивает еще и ипотечные платежи, то дело направляется в суд или к коллекторам.

Подавая заявление в суд, кредиторы требуют обычно полного досрочного погашения ипотеки. Это крайняя мера, но если она отражена в договоре, то банк может смело использовать это в суде.

Если дело попало в коллекторскую контору, то жизнь заемщика превратится в нервотрепку. Кроме того, что сотрудники этой фирмы начнут настойчиво докучать, рано или поздно все может закончится применением действий, противоречащих законам РФ.

Однако, далеко не каждый банк решает связываться с судами. Многие просто поднимают процентную ставку по ипотеке или ежедневно начисляют пеню за каждые сутки просрочки. Но заемщику гораздо выгоднее выплатить когда нужно страховой платеж, чем потом гасить неустойку, которая будет в несколько раз дороже.