Доход, прибыль и рентабельность предприятия (производства)

Содержание:

- Чем отличается маржа от прибыли – формулы расчета и признаки

- Налогообложение

- Основная разница между понятиями прибыль и выручка

- Что такое прибыль

- Главные отличия выручки и прибыли, прибыли и дохода

- Факторы влияния на выручку и методы ее расчета

- Классификация доходов в налоговом учете

- Что такое доход

- Отражение прибыли организации в бухгалтерском учете

- Виды выручки

- Взаимосвязь и отличия трех понятий

Чем отличается маржа от прибыли – формулы расчета и признаки

Чтобы четко понимать, чем отличается маржа от прибыли, сформулируем основные отличия:

- Маржа чаще считается в процентах, прибыль – в денежных единицах.

- Маржа отражается только в управленческой отчетности. Прибыль – в бухгалтерской и управленческой.

- Маржа – первична, прибыль – вторична. Иными словами, маржа определяет, насколько оптимально вы рассчитали торговую наценку, размер которой напрямую влияет на итоговый финансовый результат.

Если отбросить такие явления, как реализация активов, в результате которой компания получила высокую чистую прибыль, и рассматривать исключительно прибыль валовую, то очевидно, что именно маржа определяет ее величину.

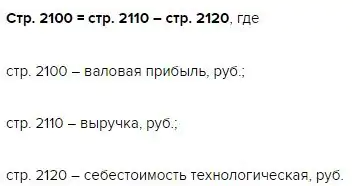

Теперь обратимся к формулам.

Формула маржи

\[ М=ВП/V*100\%, где: \]

\( ВП \) – валовая прибыль;

\( V \) – выручка от реализации (без учета НДС).

\

\( С \) – себестоимость.

В производстве себестоимость включает:

- стоимость сырья, материалов, комплектующих и расходы на их доставку;

- заработную плату производственных рабочих;

- расходы на обслуживание производства.

В торговле себестоимость – это покупная стоимость товаров, увеличенная на сумму расходов на их транспортировку, упаковку и хранение. Все остальные расходы в торговой деятельности по правилам бухгалтерского и финансового учета следует относить к косвенным. В расчете валовой маржи и валовой прибыли эти суммы не участвуют.

Формула чистой прибыли

\

\( КР \) – коммерческие расходы;

\( УР \) – управленческие расходы;

\( ОД \) – операционные доходы (например, полученные проценты по депозитам);

\( ОР \) – операционные расходы (проценты и услуги банков и др. расходы, не связанные непосредственно с основной деятельностью);

\( ПД \) – прочие доходы (списание задолженности с истекшим сроком давности, премии от поставщиков, доходы от реализации активов и др.);

\( ПР \) – прочие расходы (списание долгов, премии покупателям, расходы, связанные с реализацией активов и др.);

\( НПР \) – налог на прибыль и финансовые санкции.

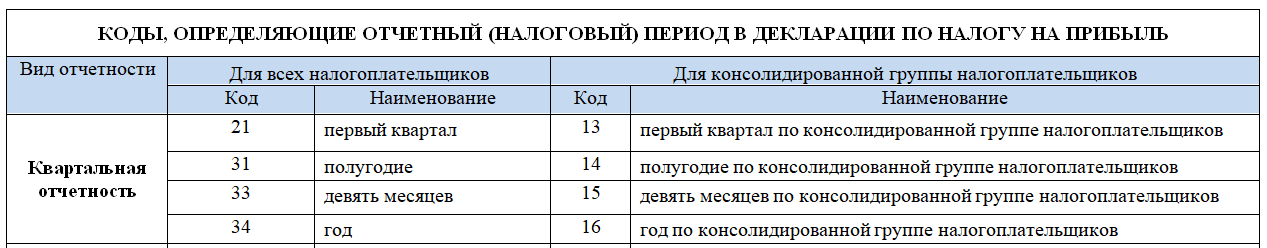

Налогообложение

В соответствии с законодательством РФ налогообложению доходов подлежат как юридические, так и физические лица. Основными плательщиками являются юридические лица, которые имеют налогооблагаемый доход по итогам финансового года. От уплаты освобождаются плательщики, выплачивающие единый или фиксированный налог. Налогообложение физических лиц (НДФЛ) рассчитывается как процент совокупного дохода с вычетом расходов, подтверждённых документально. Законодательство предусматривает разные размеры налоговых ставок для различных видов доходов и категорий налогоплательщиков. Расчёт размера платежа производится умножением налоговой базы на ставку.

Основная разница между понятиями прибыль и выручка

Для того чтобы лучше понимать отличия рассматриваемых экономических показателей друг от друга, необходимо ознакомиться с их значением. Умение разбираться в тонкостях экономики позволяет предпринимателю построить успешный бизнес.

Что такое прибыль, ее основные виды

Деятельность каждой компании направлена на получение дохода. Данный экономический показатель отражает общую сумму денежных средств, полученных благодаря основному и дополнительному направлению деятельности фирмы. Прибыль представляет собой разницу между этим показателем и статьей сопутствующих затрат. К последней статье относятся все производственные издержки, оплата труда сотрудников и налоговые выплаты.

Далеко не все производственные компании и коммерческие структуры получают положительную прибыль. В некоторых случаях даже при получении крупного дохода, прибыль компании приравнивается к нулевой отметке. Гораздо хуже, когда данный показатель имеет отрицательное значение. Как уже было сказано выше, основным источником прибыли является доход компании, из которого вычитают все затраты, связанные с ведением бизнеса. Однако в экономической теории приводится информация о факторах, которые формируют дополнительные источники прибыли. К таким факторам можно отнести:

- Уникальность предложения компании.

- Умение владельца фирмы адаптироваться к изменению экономических условий.

- Уровень финансовых вложений в производственный процесс.

- Уровень занятости выбранной ниши.

Разница между выручкой и прибылью заключается в том, что последний показатель включает в себя не только основные, но и дополнительные финансовые источники. Специалисты в сфере экономического анализа выделяют пять основных видов прибыли. Бухгалтерская форма показателя используется исключительно при составлении финансовых отчетов. Данный вид прибыли часто применяется при расчете величины налоговых платежей. Для того чтобы определить величину этого показателя, необходимо от общей суммы выручки компании отнять все прямые затраты на производство. Расчет экономической прибыли несколько отличается от бухгалтерской формы этого экономического инструмента. В данном случае учитываются как прямые, так и косвенные затраты, связанные с рабочей деятельностью.

Арифметический вид прибыли также имеет уникальную специфику. При расчете этой величины используется валовый доход компании. Четвертым видом данного показателя является хозяйственная прибыль. Для того чтобы найти эту величину, необходимо сложить между собой экономическую и нормальную прибыль. Как правило, такие расчеты составляют для того, чтобы принять решение о том, как потратить денежные средства, поступившие в бюджет. Последним видом прибыли является «стандартный» показатель, величина которого зависит от дохода фирмы.

Прибыль – это разница между выручкой предприятия и затратами на её получение

Что такое выручка (или оборот)

Понятие выручка отсутствует в экономической теории. В сфере предпринимательства и коммерции этот инструмент используется для отображения величины заработка, полученного от основной деятельности фирмы. На основе этой величины дается оценка эффективности хозяйственной деятельности. Также нужно отметить, что именно выручка используется при составлении отчетов.

На сегодняшний день существует два основных способа подсчета величины выручки компании. При использовании кассового метода учитываются все денежные средства, полученные компанией. В том случае, когда компания предоставляет своим контрагентам рассрочку, то кассовая выручка рассчитывается после получения денежных средств. Начисленный метод позволяет учитывать в расчетах как уже полученные денежные средства, так и те финансовые ресурсы, что будут получены после того, как контрагенты реализуют отправленный товар.

В предпринимательской сфере используется два вида выручки. Валовая выручка фирмы – это денежные средства, полученные благодаря продаже товарной продукции или оказанию услуг. Чистая выручка используется лишь при составлении бухгалтерской отчетности. Для того чтобы определить данное значение, необходимо от валовой прибыли отнять затраты на оплату акцизов, налоговых пошлин и косвенных налогов.

Что такое прибыль

Каждая компания создается с целью получения прибыли. Этот термин используется для описания тех денежных средств, что находятся в личном пользовании владельца бизнеса. Для того чтобы определить размер прибыли, необходимо вычесть из статьи дохода все производственные затраты и издержки, связанные с реализацией дохода. Как правило, денежные средства, «очищенные» от налогов и других обязательных взносов в государственный бюджет, именуются чистой прибылью.

Основное отличие прибыли от дохода заключается в функциях первого показателя. Среди них следует выделить:

- Возможность оценки финансовой деятельности компании и размера денежных ресурсов.

- Прибыль является одним из главных источников средств, использующихся для развития компании.

- От величины прибыли коммерческих структур зависит размер поступлений в государственный бюджет.

В английском языке понятия чистая прибыль и чистый доход пишутся одинаково — net profit

Валовая и чистая прибыль

При проведении анализа используются два основных вида прибыли, поскольку именно данные показатели отражаются в бухгалтерских отчетах и налоговых декларациях. Первым показателем является валовая прибыль, что является разницей между доходом, полученным благодаря продаже товарных изделий и себестоимость товаров. Из выручки, полученной путем реализации продукции, вычитаются различные налоги и обязательные взносы.

Если из валовой прибыли вычесть все управленческие и коммерческие затраты, то получится прибыль от реализации продукции. Этот показатель зависит от разницы между дополнительными затратами и доходами компании. Составление подобных расчетов позволяет вычислить сумму денежных средств, которая подлежит налогообложению. Для того чтобы определить размер чистой прибыли, необходимо из суммы, подлежащей налоговому обложению, вычесть размер налоговой базы. Деньги, полученные в виде чистой прибыли, могут быть выплачены участникам учредительского совета в виде дивидендов либо быть направлены на дальнейшее развитие компании.

Прибыль в микроэкономике

Определение термина «прибыль» в экономической теории несколько отличается от значения данного термина в бухгалтерской сфере. В микроэкономике данный термин используется для обозначения разницы между общей выручкой компании, полученной благодаря реализации товарных изделий и общими расходами предприятия. В данном случае учитываются как явные, так и косвенные издержки, связанные с производством конкретной партии товарной продукции. Помимо этого, учитываются возможности, которые упустила администрация компании, принимая неэффективные решения. В том случае, когда размер затрат на производство превышает объем дохода, то предприятие является убыточным.

Как рассчитывается прибыль

Как мы уже отмечали выше, прибыль является разницей между статьей доходов и расходов компании. При составлении расчетов прибыль группируется на несколько раздельных категорий, различающихся источником формирования

Необходимость подобных действий объясняется важностью оценки каждого решения, принятого руководством компании

Доход — это разница между себестоимостью товаров и выручкой от их реализации

Главные отличия выручки и прибыли, прибыли и дохода

Различия между доходом и прибылью рассмотрим на примере розничной торговли.

Допустим, за месяц от реализации товара вашим магазином было получено 60 000 рублей. Самая распространенная ошибка – считать это число прибылью. Чтобы рассчитать прибыль из дохода необходимо вычесть основные статьи расхода.

Например, вот некоторые из возможных:

- Закупочная стоимость товара;

- Аренда торгового помещения;

- Налоги;

- Заработная плата сотрудников;

- Транспортные услуги и связь, РКО, канцтовары;

- Проценты по кредиту за торговое оборудование.

Таким образом, доход – средства, полученные предпринимателем, которые он может в дальнейшем потратить по своему усмотрению. Прибыль – остаток средств за вычетом всех расходов.

Отличия прибыли от выручки следующие:

| Выручка | Прибыль |

| Сумма всех поступлений | Бывает чистая или общая |

| Может быть виртуальной (например, если клиентам предоставлена рассрочка) | Формируется после фактического получения и учета средств |

| Чтобы рассчитать необходимо суммировать все средства, заработанные предприятием | Для расчета из заработанного вычитается потраченное |

Грань между понятиями может быть неясной для рядового работника, ему не важно, чем отличается выручка от прибыли, но для бухгалтера разница все же есть. Например, чтобы рассчитать прибыль, из общей выручки нужно вычесть издержки и расходы

Выручку подсчитывают, умножая стоимость товара на количество реализованных единиц

Например, чтобы рассчитать прибыль, из общей выручки нужно вычесть издержки и расходы. Выручку подсчитывают, умножая стоимость товара на количество реализованных единиц.

Основные различия между прибылью и доходом

Чтобы определить размер прибыли, требуется от полученного дохода отнять величину понесённых расходов. Таковыми могут быть:

- закупочная цена продукции;

- арендная плата;

- обязательные платежи;

- зарплата работников;

- расходы на транспорт, связь;

- выплаты процентных ставок по кредиту и т. д.

Обе этих величины являются прогнозируемыми путём учёта аналогичных показателей за предыдущие периоды, а также других факторов.

Различия между выручкой и прибылью

Размер выручки определяют посредством умножения продажной цены продукции на количество проданного товара. В свою очередь, чтобы рассчитать прибыль, из суммы выручки вычитают понесённые издержки.

| Выручка | Прибыль |

| Сумма всех поступлений | Бывает чистая или общая |

| Может быть виртуальной (например, если клиентам предоставлена рассрочка) | Формируется после фактического получения и учета средств |

| Чтобы рассчитать необходимо суммировать все средства, заработанные предприятием | Для расчета из заработанного вычитается потраченное |

Есть и иные отличия этих двух понятий. Так, выручка может не иметь реального отражения (например, если денежные средства за проданный товар ещё не поступили). Прибыль же определяется только после фактического поступления денег.

Факторы влияния на выручку и методы ее расчета

Так как каждое предприятие самостоятельно решает каким образом использовать полученную выручку, то также существуют и факторы, которые прямо влияют на размер полученной выручки:

- Количество произведенной продукции

- Цена

Для расчета полученной по предприятию выручки используют следующие методы:

- Кассовый – выручка по кассе рассчитывается по приходному кассовому ордеру и по документам, которые свидетельствуют о бухгалтерском оприходовании наличных через кассу. В этом случает выручкой считается наличка, которая подтверждена кассовыми документами.

- По отгрузке – выручка есть количество документов, что подтверждают продукцию, которая еще не оплачена. Таким образом, выручку можно посчитать по оптовой торговле, потому что может не происходить мгновенная проплата за отгруженный товар. В этом случае документом, который свидетельствует про реализацию продукции, есть товарно-транспортная накладная.

Классификация доходов в налоговом учете

Понятие «доход» в бухгалтерском и налоговом учете определяется практически одинаково. В целях налогообложения прибыли доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить.

Расшифровки понятия «экономическая выгода» не дает ни ПБУ 9/99, ни НК РФ. Этот термин содержится в Концепции бухгалтерского учета в рыночной экономике РФ, одобренной Методологическим советом по бухгалтерскому учету при Минфине России и Президентским советом Института профессиональных бухгалтеров РФ 29.12.1997. В соответствии с пунктом 7.2.1 Концепции будущие экономические выгоды представляют собой потенциальную возможность имущества прямо или косвенно способствовать притоку денежных средств в организацию. Считается, что актив принесет в будущем экономические выгоды организации, когда он может быть:

- использован обособленно или в сочетании с другим активом в процессе производства продукции, работ, услуг, предназначенных для продажи;

- обменян на другой актив;

- использован для погашения обязательства;

- распределен между собственниками организации.

В целях налогообложения прибыли доходы от сдачи имущества в аренду, от предоставления в пользование прав на объекты интеллектуальной собственности могут быть учтены как в составе доходов от реализации, так и в составе внереализационных доходов. При этом в бухучете доходы от участия в уставных капиталах других организаций могут учитываться либо в составе доходов от обычных видов деятельности, если это является предметом деятельности организации, либо в составе прочих доходов, когда участие в уставных капиталах других организаций не является предметом деятельности организации. В целях налогообложения прибыли доходы от участия в уставных капиталах других организаций относятся ко внереализационным доходам организации.

Таким образом, перечень доходов от обычных видов деятельности в бухучете и доходов от реализации в целях налогообложения прибыли может быть сформирован одинаково, за исключением доходов от участия в уставных капиталах других организаций.

В состав внереализационных доходов в целях налогообложения прибыли относятся доходы, не признаваемые доходами от реализации. Перечень внереализационных доходов достаточно большой. Тем не менее формулировка, данная в статье 250 НК РФ, о том, что «внереализационными доходами налогоплательщика признаются, в частности, доходы…», позволяет сделать вывод, что перечень остается открытым. Не следует забывать и о том, что не все денежные средства и имущество, полученные организацией, могут быть признаны ее доходом в целях налогового учета (ст. 251 НК РФ содержит закрытый перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль).

Перечень доходов, не учитываемых при определении налоговой базы, значительно шире перечня доходов, не признаваемых доходами в бухгалтерском учете. Это приводит к тому, что некоторые доходы будут учитываться при определении бухгалтерской прибыли, но не будут учитываться при определении налоговой базы по налогу на прибыль. В такой ситуации следует руководствоваться ПБУ 18/02, утвержденным Приказом Минфина России от 19.11.2002 № 114н, устанавливающим порядок отражения и учета разниц, возникающих между данными бухгалтерского и налогового учета.

Что такое доход

Доходом являются все активы компании, полученные за определенный временной промежуток. К этой категории можно отнести как финансовые средства, так и материальные ценности. Говоря простым языком, доходность является суммой денежных средств, внесенной в общий размер капитала компании за определённый срок. Единственным исключением являются денежные средства, внесенные в уставной фонд владельцами компании.

Основным источником дохода является хозяйственная деятельность. Помимо этого, существуют и дополнительные источники формирования этой статьи бухгалтерского учета. Доходом компании могут являться процентные отчисления и пени, полученные от дебиторов, что нарушили порядок погашения имеющихся обязательств. Также в качестве доходности могут рассматриваться финансовые средства, полученные в качестве процентов по депозитным вкладам.

Виды показателя (валовый и чистый)

В экономической теории приводятся два основных вида рассматриваемого показателя. Валовый доход отражает конечную стоимость изготовляемых товаров. Для того чтобы определить данную величину, необходимо найти разницу между выручкой компании и затратами на производство. К статье производственных издержек относятся траты на приобретение расходных материалов и амортизационные затраты. Составление подобных расчетов позволяет дать оценку эффективности основной деятельности компании.

Чистая величина доходности компании определяет конечную стоимость дополнительных товаров и услуг. Данный показатель является разницей между реализационной стоимостью и общими затратами предприятия. Помимо затрат на обеспечение производственного процесса, учитываются следующие траты:

- Формирование зарплатного фонда.

- Ремонт и обслуживание производственной техники.

- Покупка сырьевой базы.

Доход и его значение в микроэкономике

Одним из важных экономических показателей является первичный доход. Первичные доходы образуются за счет денежных средств, полученных в результате продажи изделий, изготовленных предприятием. Данные средства распределяются между всеми собственниками предприятия. Каждый учредитель имеет право на получение определенной части заработанных денежных средств

Важно отметить, что наемные рабочие также участвую в распределении капитала. Определенная часть денег используется для формирования зарплатного фонда

Все первичные доходы компании имеют единый источник. Основываясь на данном утверждении можно сделать вывод, что все виды доходов тесно взаимосвязаны друг с другом. Увеличение одного вида доходов приводит к снижению других видов этого показателя

Данный фактор объясняется важностью проведения глубокого анализа деятельности предприятия

Прибыль – то, ради чего осуществляется деятельность предпринимателя, то есть финансовые средства, остающиеся после вычета затрат на производство и реализацию продукции

Формула расчета показателя

По мнению экспертов, в своевременной экономической теории не существует единой формулы, которая подойдет для расчета величины каждой из разновидностей дохода. Разница между доходом и прибылью заключается в том, что при составлении расчетов величины доходов учитывается специфика конкретного вида данного показателя.

При составлении расчетов доходов с целью определения налогооблагаемой базы необходимо учитывать особенности выбранного налогового режима. В случае с режимом ЕНВД, налоговый орган самостоятельно устанавливает величину взносов, основываясь на конкретном виде экономической деятельности. В данном примере, величина доходов обладает формальным характером. В случае с налогом на прибыль, доход компании является фактором, имеющим первостепенное значение. В этом случае необходимо учитывать все финансовые средства, полученные предприятием

Важно отметить, что в каждом налоговом режиме предусмотрен целый ряд финансовых источников, которые не рассматриваются как один из способов получения дохода

При составлении бухгалтерских расчетов используется иной порядок признания доходов. Если у компании отсутствует банковский счет, то при формировании отчетных документов учитываются все денежные средства, поступившие в кассу. При составлении подобных расчетов используются первичные документы, отражающие все финансовые операции.

Отражение прибыли организации в бухгалтерском учете

Для определения данного показателя нужно руководствоваться сведениями с синтетических счетов бухучета.

Полную информацию о прибыли или убытке за отчетный годовой период содержит счет 99 «Прибыли и убытки». Его формируют за счет:

- поступления выручки от продаж (счет 90);

- иных поступлений и затрат (счет 91).

Такие рекомендации содержит приказ Минфина 2000-го года № 94-н.

На счете «Прибыли и убытки» также ежемесячно на протяжении года отражают разные операции:

- финансовые поступления от продаж или обычной деятельности (Дт 90.9 – Кт 99);

- убытки от продаж или обычной деятельности (Дт 99 – Кт 90.9) и др.

Также на счете 99 фигурируют суммы начисленных расходов (доходов), касающиеся налогообложения, выполнения постоянных обязательств или налоговых санкций. Корреспонденция идет со счетом 68 «Расчеты по налогам и сборам».

В конце года поступившие денежные средства переносят на счет 84 «Нераспределенная прибыль». Так происходит своего рода закрытие счетов за прошедший период. Формула бухгалтерской прибыли на отчетную дату будет выглядеть так:ПРб = Сальдо 99 + Сальдо 84 Также см. «Как вести бухгалтерский учет в ООО».

Виды выручки

Чаще всего определяют валовую и чистую выручку. В предприятиях торговли и общественного питания рассчитывают торговую (розничную) выручку, иначе говоря, выручку от продаж. Некоторые компании получают валютную выручку. Также рассчитывают средний показатель выручки за конкретный период (месяц, квартал, год). Рассмотрим подробнее каждый из этих видов.

Валовая выручка (ВВ)

Иначе ее называют общей, или совокупной выручкой, а также выручкой-брутто. Валовая выручка включает в себя все денежные поступления на расчетный счет и в кассу предприятия, полученные от продажи основной продукции, реализации имущества, вложения средств в ценные бумаги или инвестиционные проекты, других операций. За счет ВВ формируются фонды возмещения затрат предприятия, фонд оплаты труда, фонды накопления и потребления. В нее заложены налоговые платежи, отчисления в бюджет, нераспределенная прибыль.

Показатель валовой выручки отражается в «Отчете о финансовых результатах» компании, в строке 2110.

Чистая выручка

Имеет другое название – нетто-выручка. Она получается, если от валовой выручки отнять следующие компоненты:

- НДС (налог на добавленную стоимость);

- акцизы;

- скидки, предоставляемые покупателям на товар;

- стоимость продукции, возвращенной потребителями.

Показатель чистой выручки применяется при расчете прибыльности или убыточности компании. За счет нее формируется бюджет предприятия. Чистая выручка отражает реальное состояние дел фирмы, ее размер позволяет понять, на какую прибыль можно рассчитывать, стоит ли дальше осуществлять проект, развивать бизнес.

Торговая (розничная) выручка

Этим термином пользуются при определении выручки на предприятиях торговли и общепита, реализующих продукцию в розницу. Иначе она называется выручкой от продаж. Товары продаются потребителям для личного некоммерческого использования. Торговые компании, осуществляющие розничную продажу товаров, могут использовать как наличный, так и безналичный расчет (оплату по банковским картам). При этом применяется контрольно-кассовая техника, и на каждую покупку выдается чек. После завершения рабочего дня кассир снимает показания счетчиков кассы и рассчитывает выручку, отнимая от суммы продаж на конец дня показатель на начало дня. Так находят размер выручки за день. Одновременно кассир делает запись в специальном журнале учета – кассовой книге.

Торгово-розничную выручку за месяц, квартал или год отражает оборотно-сальдовая ведомость.

Отслеживая выручку от продаж в динамике, можно определить, какие товары пользуются спросом, а какие – нет. Анализ поможет составить план закупок продукции, спрогнозировать объемы выпуска при собственном производстве. Размер торгово-розничной выручки от реализации разных товарных групп показывает, насколько востребован имеющийся ассортимент продукции или нужна его корректировка, правильно ли установлены цены на различные виды товаров.

Валютная выручка

Может быть получена от реализации товаров на экспорт, при ведении расчетов в иностранной валюте.

Если компания имеет выручку от проданных за границу товаров, она должна открыть валютный банковский счет. Банк при этом заводит еще один валютный счет – транзитный, он необходим для зачисления оплаты в валюте. Для использования валюты происходит списание с транзитного счета на валютный либо на расчетный счет в рублях.

Расчет полученной в валюте выручки нужен для определения рентабельности экспортных операций.

Чистая валютная выручка-нетто образуется как разница валютной выручки-брутто и расходов на экспорт, произведенных в иностранной валюте. К таким расходам можно отнести затраты на перевозку, страховку, хранение грузов, уплату комиссионных и брокерских вознаграждений, таможенные сборы.

Среднемесячная и среднегодовая выручка

Рассчитывается для того, чтобы отследить динамику продаж, проанализировать эффективность сбыта продукции.

Среднемесячная выручка находится как сумма выручки за все месяцы года, поделенная на 12 месяцев. Среднегодовая выручка обычно рассчитывается за 2 – 5 лет. Для этого берется общий объем выручки за эти года, и делится на количество лет. Данные расчета позволяют оценить эффективность деятельности компании в долгосрочной перспективе.

Взаимосвязь и отличия трех понятий

Все эти понятия тесно связаны между собой. Отчасти это и является причиной путаницы. Однако при внимательном рассмотрении взаимоотношений этих понятий становятся очевидны различия между ними. Итак:

-

Разница между выручкой и доходом: выручка – это все средства, полученные при реализации товаров или услуг, а доход – лишь те, что пополняют капитал предприятия. Кроме того, понятие выручки относится лишь к товарам и услугам, а доходы могут поступать и из иных источников.

- Разница между доходом и прибылью: доход – это часть капитала фирмы, прибыль – сумма, которую фирма может потратить без изменения величины капитала.

- Разница между прибылью и выручкой: выручка – это непосредственно деньги, прибыль – разница между выручкой и расходами на производство. Если расходы слишком высоки, прибыль может быть и отрицательной, а выручка – никогда. Кроме того, прибыль, точно так же, как и доход, может поступать и из других источников – сдачи в аренду, начисления процентов и тому подобного. О различиях между чистой выручкой и чистой прибылью вы узнаете из этой статьи.

Несмотря на внешнюю схожесть понятий выручки, дохода и прибыли (и даже существовании ситуаций, когда они сливаются), это все же очень разные показатели. Если вы хотите заниматься бизнесом, вам прежде всего необходимо твердо усвоить разницу между ними и научиться грамотно ими оперировать.