Может ли пенсионер взять ипотеку для покупки квартиры и на каких условиях?

Содержание:

- Дают ли ипотеку пенсионерам в 2020 году: последние новости

- Условия

- Условия для выдачи ипотеки пенсионерам

- Что делать в случае отказа по ипотеке?

- Какие банки дают, сравнение условий

- Какие банки дают ипотеку пенсионерам

- Преимущества ипотеки в Сбербанке для пенсионеров

- Документы для оформления ипотечного кредита для пенсионера

- Кредит под залог собственной недвижимости

- Где взять ипотеку без первого взноса

- Ипотека без первоначального взноса

- Дают ли

- Работающим и неработающим

- Ипотека для пенсионеров без первоначального взноса

- Может ли пенсионер быть созаемщиком по ипотеке

- Военные пенсионеры и ипотечное кредитование

- Вопросы и ответы

- Требования к заёмщику

- Итоги статьи:

Дают ли ипотеку пенсионерам в 2020 году: последние новости

Нередки случаи, когда пожилым людям необходима собственная жилплощадь. Либо они проявляют заботу о младшем поколении, либо помогают обзавестись личным жильем молодой семье детей или внуков. И здесь появляются сомнения, а можно ли вообще оформить ипотеку пенсионеру?

К сожалению, по статистике показатель смертности среди людей пожилого возраста довольно высок. Поэтому банки сильно рискуют не получить обратно свои деньги, оформляя ипотеку для пенсионеров. Тем не менее, можно найти варианты для клиентов от 55 лет и старше.

Не исключено, что верхняя возрастная планка для получения кредита в банке со временем поднимется на фоне новых изменений в пенсионном законе и увеличения возраста выхода на пенсию.

Что касается категории граждан, которые ушли на пенсию раньше срока (например, военные, отработавшие определенный стаж, инвалиды), то с ними охотно сотрудничают очень многие банки. Проще всего в таких случаях оформить ипотеку для пенсионеров, которые были военными, потому что, оставив службу в 45 лет, они ещё легко могут продолжать работать и получать доход (вдобавок к пенсии). Для банков это весомый аргумент, поэтому таким клиентам они с большей вероятностью согласятся выдать деньги на приобретение недвижимости.

Условия

Основным условием получения для людей старшего поколения выступает возраст. В связи с новыми законами ближайшие годы возраст завершения карьеры будет стремиться к 65 годам у мужчин и 60 — у женщин. Многие учреждения уже подняли планку кредитования до 70-85 лет.

Кредитор требует, чтобы заёмщик погасил долг до наступления крайнего возраста. Например, при кредитовании до 75 лет, клиент должен выплатить всю ипотеку до этого. Другие условия включают:

- оформление договора страхования жизни и здоровья в связи с увеличением рисков болезни и даже смерти;

- сокращенный срок кредитования;

- наличие трудоустройства повышает шансы получить одобрение;

- положительная кредитная история;

- первоначальный взнос не менее 15-20%.

В качестве обеспечения клиент вправе предоставить имеющуюся недвижимость в собственности либо оформить залог на приобретаемую квартиру, дом, земельный участок. Обычно в качестве созаёмщиков можно привлечь до 4 человек.

Некоторые пенсионеры имеют больше шансов получить ипотеку. К ним относят:

- семейные пары. Организация учитывает совокупный доход супругов, а в случае ипотеки супруг выступает как обязательный созаёмщик;

- работающих лиц;

- недвижимость в собственности уменьшает риск банка выдавать ссуду пожилому лицу. В случае неуплаты кредита имущество перейдет ссудодателю;

- клиенты, способные привлечь созаёмщиков и поручителей. В эту категорию могут войти как близкие родственники, так и знакомые, друзья. Банком учитывается совокупный доход, даже если в сделке участвует до 4-5 созаёмщиков.

Но в то же время созаёмщики несут равную ответственность с титульным заёмщиком. Если долг не будет погашен, то участники сделки обязаны выплатить остаток кредита.

Дают ли банки ипотеку неработающим пенсионерам? Ситуация оценивается индивидуально. Есть ли у заёмщика собственность, если да – шансы на одобрение есть. Какой размер пенсии получает заёмщик, есть ли у него дополнительные источники дохода (прибыль от аренды, репетиторство, социальные пособия). Компании отказывают заёмщикам, имеющим серьезные заболевания: онкологию, диабет и др.

Условия для выдачи ипотеки пенсионерам

Гражданам с официальным трудоустройством доступна ипотека для пенсионера без первоначального взноса, военным заемщикам доступны льготы, неработающие люди пенсионного возраста получают минимальные суммы к одобрению (если в доходе указана только пенсия). Разберемся детальнее в выдвигаемых требованиях и условиях оформления ипотечных займов для каждой из перечисленных категорий.

Семейные пары

В особенностях финансовых организаций к заемщикам пенсионного возраста – лояльное отношение к семейным парам. То есть, взять ипотеку пенсионеру, состоящему в официальном браке, гораздо проще, чем одинокому соискателю, не имеющему высокого уровня доходов.

Причины, по которым семейные пенсионеры получают большой процент одобрений на ипотечные займы:

- совокупный доход позволяет оплачивать ежемесячные взносы;

- учитываются дополнительные источники финансирования пожилой семьи;

- для банка снижается уровень риска невыплаты долга.

Чтобы действовала минимальная процентная ставка, предпочтительно перевести пенсионные выплаты на счет финансового учреждения, где планируется оформление ипотеки.

Важно! Ипотека неработающим пенсионерам получает увеличенный шанс одобрения с привлечением созаемщиков, которыми могут выступать родственники или сторонние граждане со стабильным высоким доходом.

Работающие пенсионеры

Пенсионеру с официальной трудовой деятельностью проще оформить ипотеку ввиду дополнительного дохода, подтверждаемого специальной справкой (2-НДФЛ или по форме банковского учреждения). Для такого заемщика единственное ограничение в отношении займа касается возраста.

Приобретение недвижимости не ограничивается вторичным или первичным рынком, клиент вправе выбирать таун-хаусы, коттеджи, земельные участки под застройку, частные дома или квартиры.

Важно! Стабильная работа после выхода на пенсию дает двойной доход с учетом государственной помощи. Пенсионеры вправе подключить ежемесячную оплату с пенсионных выплат, заработком пользоваться на личные нужды

Отсюда менее жесткие условия кредитования в банках.

Пенсионеры, в собственности которых есть объекты недвижимости

Заемщики старше 60 лет без трудоустройства и дополнительного финансирования получают одобрение на займы с обеспечением.

Залогом по ипотеке может выступать имеющаяся собственность, куда входят:

- квартиры и частные дома;

- земельные участки, паи;

- гаражи, дачные дома;

- промышленная и производственная недвижимость;

- здания общественного назначения, находящие в собственности пенсионера.

Банки согласны дать ипотеку при доходе исключительно в виде пенсии. Это реальный шанс получить деньги на приобретение жилплощади для себя или детей, внуков заемщикам, не состоящим в официальном браке.

Важно! Залог имеющегося имущества предполагает оформление специально договора, согласно которому права на собственность переходят к банку. Уточняйте пункты документа, моменты вывода из-под залога, условия отчуждения в случае просрочек.

Люди, вышедшие на пенсию и способные привлечь созаемщиков

Ипотека на квартиру доступна гражданам, привлекающим созаемщиков не пенсионного возраста.

В выборе партнера, служащего определенной гарантией возврата займа, ориентируетесь на такие критерии:

- лица должны иметь стабильный заработок, определенный совокупный стаж;

- в отличие от поручительства, созаемщик не может быть на пенсии;

- отдавайте предпочтение близким родственникам или людям, которым полностью доверяете.

Важно! С юридической стороны созаемщики и соискатель равные в правах – могут распоряжаться приобретенным имуществом, несут ответственность за своевременное погашение ипотеки, как и пожилые заемщики, оформившие кредит.

Почему кредиторы охотно идут на выдачу ипотеки с привлечением третьих лиц? При рассмотрении заявки и заключении сделки рассматривается общий доход заявителя и привлекаемых граждан, что дает повышенную вероятность получения ссуды в размере, недоступном простому клиенту пенсионного возраста.

Что делать в случае отказа по ипотеке?

Если отказ мотивирован необходимостью изменить условия или наличием ошибок, допущенных при оформлении документации, Сбербанк направит пенсионеру уведомление, где говорится, когда и при каких обстоятельствах можно будет повторно обратиться за ипотекой. Тогда достаточно придерживаться описанных инструкций. Если отказом ответили по другой причине, не отказывайтесь от ипотеки. Постарайтесь внести больше средств при оплате первоначального взноса, привлеките созаемщиков, предоставьте залоговое имущество.

Альтернативный способ приобрести недвижимость кредит, но не в ипотеку – нецелевая ссуда под залог. Услуга доступна для пенсионеров на общих основаниях.

Какие банки дают, сравнение условий

На практике с большой долей вероятности пенсионеру могут выдать ипотеку в следующих банках:

- Сбербанк;

- Россельхозбанк;

- ВТБ 24.

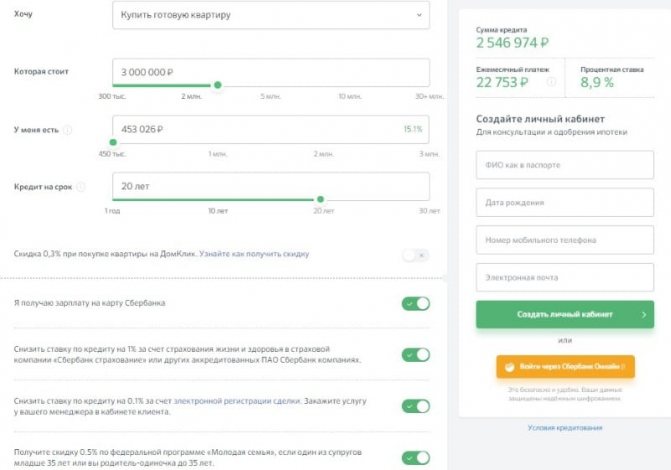

Самый большой предельный возраст на момент погашения обязательств – в Сбербанке. Там заемщики могут оформить ипотеку вплоть до того момента, как достигнут 75 лет.

В ВТБ 24 максимальный возраст ограничен 70-ю годами. Чуть меньше, чем в Сбербанке, зато максимальная сумма, которую может получить пенсионер в ВТБ 24, на порядок выше, чем в Сбербанке – до 60 млн. рублей.

Очевидно, что кредитоваться тут имеет смысл тем, кому не более 55 лет (женщинам, только что вышедшим на пенсию по достижению пенсионного возраста или гражданам, получившим пенсию по выслуге лет).

В остальном, условия и требования практически идентичны:

- максимальный срок ипотеки ограничен максимальным возрастом для исполнения обязательств;

- первый взнос – от 15 % (в Россельхозбанке и ВТБ 24) и от 20 % (в Сбербанке);

- приобрести квартиру пенсионеру можно как на первичном, так и на вторичном рынках, а также получить денежные средства на строительство частного дома;

- обязательное страхование в отношении имущества, остальные виды (личное и титульное) – по желанию заемщика;

- процентные ставки – от 11,5 % в Сбербанке (готовое жилье), от 12,6 % в ВТБ 24 (также на приобретение готовой недвижимости) и от 11,5 % в Россельхозбанке (если первый взнос не ниже 50 % и клиент получает пенсию на карту или счет).

Какие банки дают ипотеку пенсионерам

Сегодня нельзя с уверенностью сказать, что вопрос ипотеки для пенсионеров решен на все сто процентов. По-прежнему, большинство банков не намерены рисковать, кредитуя пожилых людей. Но есть те, которые идут на риски. Сегодня пенсионеры могут рассчитывать на получение ипотечного кредита в следующих банках: Сбербанке РФ – кредитно-финансовом учреждении, которое первым «открыло» кредитование пенсионеров. Второй банк – Банк Москвы и его программа «Люди дела». Третий банк – ТрансКапиталбанк с программой «Ипотека на первичном рынке». Четвертый банк – Россельхозбанк. Он выдает ипотечный кредит после индивидуального собеседования с потенциальным заемщиком и проведения оценки состояния его здоровья и платежеспособности.

Преимущества ипотеки в Сбербанке для пенсионеров

В Сбербанке действует специальная программа для людей, которые на момент оформления ипотечного кредита не достигли пенсионного возраста, но придут к нему в процессе пользования ипотекой. Такой проект носит название «Пенсионная ступенька». Это график платежей, который рассчитывается специальным способом с учетом доходов заемщика.

До того, как человек выходит на пенсию, он работает и получает заработную плату, которая выше будущих выплат. Поэтому платежи, которые будут производиться до выхода на пенсию, будут более крупными, чем последующие, поскольку доход заемщика значительно сократится. После достижения пенсионного возраста и окончания трудовой деятельности размер ежемесячных платежей существенно снижается.

Основные достоинства «пенсионной ступеньки»:

- удобное распределение ежемесячных платежей;

- сумма кредита может быть увеличена;

- снижение размера ежемесячного платежа при потере дохода от трудовой деятельности;

- снижается общая переплата по процентам.

Данная программа рассчитывается автоматически внутренней системой банка при подаче заявки на ипотечный кредит.

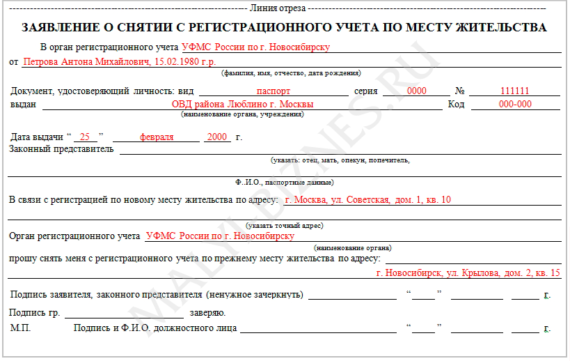

Документы для оформления ипотечного кредита для пенсионера

Пожилой человек, который хочет оформить ипотеку, должен предоставить в банковское учреждение такие документы:

Пожилой человек, который хочет оформить ипотеку, должен предоставить в банковское учреждение такие документы:

- заполненная анкета заёмщика, поручителя или созаёмщика, если такие имеются;

- документы, подтверждающие личность для заёмщика и поручителей. В их паспортах должна стоять отметка с регистрацией на территории РФ;

- документы, подтверждающие наличие постоянного дохода — справки из ПФ или выписка из банка с наличием дебетового счёта со сбережениями, если пенсионер получает выплаты из ПФ в Сбербанке, тогда такая справка не нужна, так как банк сделает всё в автоматическом режиме;

- документы на приобретаемую квартиру или дом и документы на залоговое имущество.

Кроме этого у заёмщика и его поручителей должна быть хорошая кредитная история.

Кредит под залог собственной недвижимости

Наличие квартиры или дома в собственности — отличный вариант для тех пенсионеров, кто стремится улучшить или изменить жилищные условия, но при этом не обладает достаточным заработком. Например, вам хочется переехать за город, купить дачу или даже построить отдельно стоящий жилой дом с собственным земельным участком.

Для банка кредит под залог уже существующей недвижимости — это гарантия вашей платежеспособности, а требования, которые обычно предъявляются к пенсионерам в случае оформления ипотеки, будут не такими жесткими.

Какие банки дают ипотеку пенсионерам под залог собственной недвижимости в 2014 году?

Сбербанк,

Россельхозбанк,

ВТБ 24,

Совкомбанк,

АИЖК

Остановимся подробно на двух наиболее интересных предложениях: от Сбербанка и АИЖК.

Сбербанк — один из немногих банков, который реально дает ипотеку пенсионерам и при этом выдвигает весьма лояльные требования к максимальному возрасту заемщика — не более 75-ти лет на момент возврата кредита.

В 2014 году в Сбербанке пенсионер может взять ипотеку на готовое, строящееся жилье, получить деньги под строительство индивидуального дома или приобрести загородную недвижимость. При этом в качестве обеспечения может выступать, как приобретаемая, так и уже имеющаяся недвижимость. Максимальную сумму ипотеки для пенсионеров вы можете рассчитать на онлайн калькуляторе Сбербанка.

Перейдем к АИЖК.

Как вы думаете: может ли пенсионер взять ипотеку без первоначального взноса?

Может! У АИЖК есть особая ипотечная программа, позволяющая не только получить кредит под залог имеющейся недвижимости, но и не платить первоначальный взнос по нему.

Речь идет о программе «Переезд». Ее суть в том, что заемщик предоставляет уже имеющуюся недвижимость в счет уплаты первоначального взноса, кредита и процентов по нему. Срок кредита: от полугода до двух лет. Залоговое имущество реализуется по истечении срока кредитования. Ежемесячные платежи отсутствуют, вся сумма кредита с процентами вносится в конце срока. Недостающую сумму заемщик-пенсионер погашает из собственных средств.

Где взять ипотеку без первого взноса

Как это ни удивительно, есть банки, где можно взять ипотеку без первоначального взноса пенсионеру. В частности, такие условия доступны в . Предложение действительно не только для пожилых людей, действующее возрастное ограничение – от 20 до 85 лет.

Каковы :

- цель – приобретение квартиры или апартаментов;

- процентная ставка начинается от 11,4%;

- сумма от 300 тысяч до 30 млн. рублей;

- срок погашения долга – до 20 лет.

Ипотека без стартового капитала – нечастое явление на рынке кредитования. Однако есть еще один банк, выдающий . На льготных условиях здесь можно приобрести только квартиру в новостройке ():

- сумма до 30 млн. рублей;

- процентная ставка от 7,79%;

- срок выплаты до 25 лет.

Если у пенсионера есть право на получение жилищной субсидии и использование ее в качестве первого взноса, он может обратиться в любой банк, работающий с такими сертификатами. К примеру, ипотека пенсионеру в Сбербанке без первоначального взноса недоступна. Однако клиент может оплатить его за счет средств государства.

Рекомендуемая статья: Ипотека Сбербанка без первоначального взноса

Если вы решили оформить кредит, поможет калькулятор ипотеки для пенсионеров без первоначального взноса. Когда банк выдает жилищные ссуды без стартового капитала, онлайн-сервис на его сайте предусматривает возможность указать первый взнос 0%. Можно посчитать переплату таким способом, но обычно указывается минимальная процентная ставка, так что расчет будет только примерным.

Ипотека без первоначального взноса

Стандартные условия по ипотеке от Сбербанка предполагают внесение первоначального взноса не менее 15% при покупке готовой квартиры (как первичной, так и вторичной) или при участии в долевом строительстве. При покупке загородного дома, земельного участка или строящейся за городом жилплощади минимальный порог первого взноса увеличен до 25%. В связи с этим возникает вопрос: можно ли получить ипотеку в Сбербанке при отсутствии накоплений на первый взнос.

Взять ипотеку без первоначального взноса можно 2 способами.

Ипотека для военного пенсионера

Военнослужащие, получившие статус пенсионера, могут получить в Сбербанке ипотеку на льготных условиях. Разработанная госпрограмма подразумевает погашение ссуды, оформленной на покупку жилья, не самим пенсионером, а за счет средств Министерства Обороны РФ. Чтобы получить заем на выгодных условиях военный должен быть участником накопительно-ипотечной системы (НИС) не менее 3 лет. Сбережения, накопленные за время участия в НИС, могут быть направлены на первоначальный взнос по ипотеке.

Военных пенсионеров при оформлении ипотеки в Сбербанке ожидает ускоренное рассмотрение заявки и снижение процентной ставки. При получении такого займа приобретенная жилплощадь будет находиться в двойном залоге: у банка и МО РФ.

Заем под залог недвижимости

Сбербанк предлагает клиентам, которые не имеют возможности осуществить первоначальный взнос по ипотеке, получить ссуду под залог имеющейся у них недвижимости. В качестве залога принимаются любые виды жилплощади, а также земельные участки и капитальные гаражи.

Максимальная сумма такого кредита составляет 10 млн рублей, но не более 60% от стоимости закладываемого объекта. Заем считается нецелевым и может быть направлен на любые цели, в том числе покупку другого жилья. Купленная жилплощадь в таком случае не будет находиться в залоге у банка.

Дают ли

В большинстве крупных банков на территории РФ отсутствует отдельный продукт, позволяющий кредитоваться такой категории граждан, как пенсионеры.

Основным критерием, ограничивающим пенсионеров в полном использовании возможностей ипотечного кредитования, является предельно максимальный возраст исполнения обязательств перед банком.

Это означает, что, если пенсионер обращается в банк за предоставлением жилищного кредита в 60 лет, максимальный срок, на который может быть оформлена ипотека, ограничивается 15-ю годами.

Кроме этого, размер пенсии или других социальных выплат должен позволять обслуживать кредит наравне с трудоспособными гражданами.

Если размер пенсии у пенсионера близок к уровню прожиточного минимума в регионе, вряд ли ипотека будет одобрена из-за фактора низкой платежеспособности.

Работающим и неработающим

Кредит может быть одобрен как работающему, так и неработающему пенсионеру.

На практике работающим пенсионерам кредит одобряют чаще по двум причинам:

- Общая сумма дохода работающего пенсионера, как правило, больше, а значит и максимальная сумма кредита выше, и шансы на одобрение ипотеки возрастают;

- Кроме того, работающий пенсионер занимает активную жизненную позицию, что сказывается на состоянии его здоровья, и, как следствие, на продолжительности жизни.

Неработающий пенсионер может также рассчитывать на одобрение кредита, если его дохода достаточно для обслуживания долга и при наличии созаемщика.

Ипотека для пенсионеров без первоначального взноса

Найти предложение в каком-либо банке, позволяющее кредитоваться без наличия первоначального взноса, достаточно сложно даже трудоспособному гражданину, не говоря уже о пенсионерах.

У последних существует возможность и оплатить средствами маткапитала первоначальный взнос или задолженность по кредиту, и воспользоваться федеральной целевой программой “Жилище”, в рамках которой может быть предоставлена субсидия в размере 35 % от цены объекта недвижимости.

К примеру, в Россельхозбанке существует продукт “Целевая ипотека”, который позволяет взять кредит под залог имеющейся недвижимости, в том числе, и пенсионерам.

Условия данного продукта:

| сумма | от 100 тыс. до 20 млн. рублей |

| срок | до 30 лет, но более того периода времени, за который пенсионер достигнет 65 лет |

| первый взнос | отсутствует |

| обеспечение | залог квартиры или жилого дома с земельным участком, находящиеся в собственности |

| созаемщики | не более 3 физлиц, в том числе и не являющихся родственниками пенсионера |

| ставки | от 11,5 до 15,5 % (в зависимости от срока кредитования и соотношения суммы кредита/стоимости предмета залога) |

Может ли пенсионер быть созаемщиком по ипотеке

Обычно в роли созаемщиков выступают родственники клиента: жены, мужья, матери отцы. Разумеется, нередко родители заемщика пребывают в пенсионном возрасте и чаще всего не работают. Вопрос о том, может ли пенсионер стать созаемщиком по кредиту, возникает часто. Но ответ один – нет, не может. Созаемщиком не может стать лицо, достигшее возраста 60-ти лет. Да и тем, кому меньше этого возраста, стоит хорошо подумать, нужно ли вешать на себя такие обязательства, ведь в случае просрочек и невыплат бремя перед банком в полной мере ляжет на плечи пенсионера. Но созаемщик делит с клиентом банка не только обязанности, но и права. Он может рассчитывать на долю в жилье, взятом по ипотечной программе.

Военные пенсионеры и ипотечное кредитование

Банки относятся к военным пенсионерам более лояльно и предлагают им выдачу ипотеки гораздо чаще, чем обычным пенсионерам. Такое происходит в результате того, что военным пенсионерам гарантирует платёжеспособность государство.

Требования для военных пенсионеров:

- Заёмщик должен был участвовать в пенсионной программе накопления в течение как минимум трёх лет до его увольнения.

- Общий стаж службы должен быть не менее 20 лет. Однако в некоторых ситуациях может быть засчитан более короткий стаж службы.

- Возраст клиента на момент полной выплаты должен быть не выше 75 лет.

Жилье военным пенсионерам по ипотеке помогает оплачивать государство, поэтому банки с удовольствием работают с такими клиентами. Главное, представить нужные документы. Служебное жилье пенсионер – это отдельная тема, заслуживающая внимания.

Вопросы и ответы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Можно ли получить ипотеку со справкой в свободной форме?

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Какие требования банк предъявляет к заемщикам?

Заемщик, который хочет получить кредит под залог недвижимости без доходов, должен соответствовать требованиям банка. Так, некоторые организации выдают займы под залог квартиры клиентам от 21 года до 65 лет. Взять кредит под залог без подтверждения дохода пенсионерам бывает труднее, и каждый банк фактически устанавливает собственные возрастные границы. Как правило, кредит под залог квартиры выдается гражданам не старше 70 лет.

Требования к заёмщику

Банк выдвигает простые требования к пожилым людям, которые хотят купить жилое помещение в ипотеку. К ним стоит отнести:

Банк выдвигает простые требования к пожилым людям, которые хотят купить жилое помещение в ипотеку. К ним стоит отнести:

- Обязательно наличие гражданства РФ.

- Наличие регистрации в РФ.

- Наличие постоянного дохода, который позволит погашать ежемесячные платежи по кредиту, кроме этого, должны оставаться средства на проживание. Если банковским специалистом будет установлено, что доходов пенсионера хватает только на погашение кредита, тогда в выдаче займа будет отказано.

Важным пунктом является возраст потенциального заёмщика. Многие люди считают, что Сбербанком выдаётся ипотека пенсионерам до 75 лет, но это не совсем точное утверждение. Правильным будет тот факт, что к моменту погашения кредитного займа возраст человека не должен превышать 75 лет.

Итоги статьи:

- В настоящее время многие люди, выходя на пенсию, получают ипотеку для улучшения своих жилищных условий.

- Кредит может быть выдан на приобретение квартиры, строящегося дома или уже готовой постройки.

- Для того чтобы получить ипотеку, необходимо выполнить требования банка, которые заключаются в наличии российской регистрации, постоянного дохода, гражданства РФ и так далее.

- Чтобы получить ипотеку в Сбербанке, необходимо собрать пакет документов.

- В этом банке существует выгодная программа по ипотечному кредитованию для военных пенсионеров.

- Каждый пенсионер может воспользоваться акциями при получении кредита.

- Работающие пенсионеры имеют больше шансов для получения займа.

- Если придерживаться определённых советов, то получить деньги в долг можно будет намного проще.

- Большое количество преимуществ кредита для пенсионеров перевешивает несколько пунктов недостатков.