Рефинансирование ипотеки в втб 24

Содержание:

- Условия рефинансирования ипотеки в ВТБ 24

- Для кого доступно рефинансирование ипотеки в ВТБ 24?

- Условия по рефинансированию ипотеки в ВТБ 24

- Требования к недвижимости и кредиту

- Условия рефинансирования ипотеки в ВТБ 24

- Как перекредитовать ипотеку и какова процедура в ВТБ 24

- Преимущества рефинансирования для клиентов

- Инструкция по оформлению рефинансирования онлайн 24

- Мнение эксперта

- Особенности рефинансирования в ВТБ 24

- Выгодно ли рефинансирование ипотеки в ВТБ

- Нюансы при рефинансировании

- Рефинансирование ипотеки в ВТБ в 2021

- Что такое рефинансирование ипотеки в банке ВТБ 24

Условия рефинансирования ипотеки в ВТБ 24

-

Ставка для кредита в банке ВТБ 24 составляет от 9.7 % на весь период кредитования.

Читайте по теме:

Материнский капитал на первого ребенка и увеличение суммы на второго в 2020 году -

Оформить можно только в рублях.

-

Физическим лицам доступно досрочное погашение займа в любой момент, без опасения навлечь на себя санкции со стороны банка.

-

Максимальная сумма составляет 30 миллионов рублей. Она зависит, прежде всего, от рыночной стоимости недвижимости, которую клиент оформляет в залог банку. Кроме того, максимальная сумма, то есть 30 миллионов, доступна только для жителей столицы и Санкт-Петербурга. 20 миллионов могут получить жители городов: Сочи, Тюмень, Владивосток, Казань, Екатеринбург, Красноярск, Новосибирск, Ростов-на-Дону. Для всех остальных заемщиков займ не может превышать 10 миллионов рублей).

-

Комиссии за оформление кредита и рассмотрение заявки не взимаются.

-

Максимальный срок кредита составляет от 20 до 30 лет (в зависимости от полноты предоставляемых сотрудникам банка документов).

-

Размер кредита не может превышать 80 % от стоимости залоговой недвижимости на рынке (последний показатель определяется на основании данных, предоставленных независимой оценочной компанией, в которую обязан обратиться потенциальный заемщик). Если клиент может предоставить неполный пакет документов, то сумма рефинансирования не будет превышать 50 % от рыночной стоимости оформляемой в залог недвижимости).

О том, какие нужны документы, сказано на сайте банка, ниже мы к этому вопросу еще вернемся.

От кредитов, рефинансируемых для физических лиц, можно ожидать, что их условия окажутся более выгодными, чем были изначально у ипотечного кредита. И это действительно так: условия рефинансирования ипотеки в ВТБ 24 в настоящий момент относятся к числу наиболее выгодных среди всех крупных российских кредитно-финансовых учреждений. Сроки рассмотрения заявки не превышают пяти рабочих дней. Если анкета отправляется через форму обратной связи на сайте банка, то сотрудник банка может перезвонить вам уже через несколько часов (в рабочее время).

Процентная ставка

Процентная ставка по рефинансированию ипотеки в ВТБ 24 зависит от ряда параметров и может составлять:

-

10 % — для абсолютного большинства клиентов, соответствующих требованиям банка.

-

9,70 % — более низкий процент предоставляется для тех клиентов, которые получают зарплату на карту ВТБ 24.

-

10,70 % — процентные ставки вырастают для тех, кто не готов или не в состоянии предоставить в банк полный пакет документов, но при этом имеет хорошую кредитную историю и соответствует всем остальным требованиям банка.

Для рефинансирования ВТБ предлагает такие же ставки, как и для обычного ипотечного займа.

Рефинансируя кредиты, взятые на приобретение квартир большой площади, банк также может предложить еще более выгодный процент – всего 9,5 %.

Выгода – вот главный вопрос, который стоит перед потенциальным клиентов банка. Как снизить, понизить, снижают – как рефинансировать так, чтобы от этого была финансовая выгода? Вот именно поэтому, прежде чем решиться на данный шаг, стоит все тщательно проанализировать, поскольку на деле иногда выгода оказывается меньше, чем хотелось бы.

Для кого доступно рефинансирование ипотеки в ВТБ 24?

Получить одобрение по заявке на рефинансирование ипотеки других банков или ссуды, полученной в ВТБ, могут граждане, соответствующие следующим требованием:

- Наличие российского гражданства.

- Соответствие возрастному порогу – минимум 22 года в дату подписания договора и максимум 65 лет в день внесения последнего платежа для мужчин и 60 лет для женщин. То есть женщина может оформить рефинансирование в 54 года на 5 лет.

- Наличие постоянной или временной прописки в любом регионе РФ.

- Наличие официального трудоустройства.

- Наличие регулярного дохода, которого будет хватать и на месячные потребности и на оплату кредитного платежа.

- Соответствие рабочему стажу – на последнем месте трудоустройства от полугода, а в совокупности за последние 5 лет – от 12 месяцев.

Обратите внимание! Банк предлагает привлечь дополнительно платежеспособных созаемщиков, чтобы увеличить максимальную сумму кредита. Несмотря на то что ВТБ не предъявляет строгих требований к месту прописки, но если будет иметься временная регистрация в регионе получения кредита, то это будет большим преимуществом

Несмотря на то что ВТБ не предъявляет строгих требований к месту прописки, но если будет иметься временная регистрация в регионе получения кредита, то это будет большим преимуществом.

Требования к рефинансируемой ипотеке

Рефинансировать можно не любой ипотечный кредит, а только тот, который подходит под установленные требования ВТБ:

- Заемщик не совершил ни единой просрочки за весь период действия ипотечного договора.

- До окончания договора должно быть больше 3 месяцев.

- Оформлена первоначальная ипотека должна быть минимум ранее шести месяцев назад.

- Валюта ипотеки – рубль.

Требования к объекту залога

- Залог рефинансируемой ипотеки должен быть оформлен в другом кредитно-финансовом учреждении.

- Дом, в котором находится квартира или частный дом, приобретенный в ипотеку, должен быть полностью достроен и находиться в собственности заемщика.

- Если для передачи залога предлагается другой объект недвижимости (не квартира или дом, купленная за ипотечные средства), то он не должен находиться в обременении. И в этом случае регистрировать залог придется до получения кредитных средств.

Условия по рефинансированию ипотеки в ВТБ 24

Банк ВТБ предлагает клиентам следующие условия:

- Максимальная сумма кредита — 30 млн рублей;

- Новый кредит оформляется без комиссий;

- Досрочное погашение займа не облагается комиссиями и штрафами;

- Максимальный срок нового кредита — 30 лет;

- Размер ссуды, полученной ранее в других банках, не может составлять более 80% от общей стоимости жилья. Другими словами, если вы совсем недавно приобретали недвижимость в ипотеку с первоначальным взносом менее 20%, вам скорее всего откажут в рефинансировании.

Обратите внимание: для лиц, желающих перекредитовать ипотечный займ по программе «Победа над формальностями», действуют иные условия. Будьте к этому готовы, когда обратитесь в отделение банка за оформлением займа.. ВТБ лояльно относится к внутренней миграции внутри страны, а потому наличие постоянной регистрации в регионе пребывания банка необязательно

Кроме того, подтвердить доходы можно не только стандартной справкой 2-НДФЛ, но и справкой по форме банка

ВТБ лояльно относится к внутренней миграции внутри страны, а потому наличие постоянной регистрации в регионе пребывания банка необязательно. Кроме того, подтвердить доходы можно не только стандартной справкой 2-НДФЛ, но и справкой по форме банка.

Учет дохода может производиться сразу по нескольким местам работы, где трудоустроен гражданин. Доход созаемщиков также учитывается, максимальное число привлекаемых людей к кредиту — 4 человека.

Процентные ставки

Размер ставки напрямую зависит от следующих параметров:

- Степень подтверждения дохода: официальная справка о доходах по форме 2-НДФЛ или справка о доходах по форме банка;

- Являетесь вы или не являетесь т.н. «зарплатным клиентом» (заключил ли работодатель с вами договор, согласно которому вы получаете зарплату на карту ВТБ);

- Заключили ли вы договор комплексного страхования;

- Относитесь ли вы к категории «люди дела». В эту категорию входят все сотрудники бюджетных организаций — полицейские, врачи, пожарные и т.д.

Так как людей еще нужно убедить рефинансировать ипотеку в ВТБ, руководство банка сделало максимальную процентную ставку совсем небольшой — 9,3% годовых (только в том случае, если заявитель желает перекредитовать займ «по двум документам»). Те, кто участвует в зарплатном проекте, получает ставку 9% годовых, для «людей дела» ставка уменьшается еще на 0,1 пункт.

Самая низкая ставка возможна для тех, кто является одновременно зарплатным клиентом и «человеком дела» — всего 8,8% годовых.

Сравнение минимальных процентных ставок на рефинансирование в разных банках.

| Банк | Ставка, % |

|---|---|

| Альфа-Банк | 11,54 |

| Газпромбанк | 9,2 |

| Абсолют Банк | 10,25 |

| ДельтаКредит | 10 |

| Открытие | 9,35 |

| ВТБ 24 | 8,8 |

| Уралсиб | 10,4 |

| Сбербанк | 9,5 |

| Райффайзенбанк | 9,5 |

| Россельхозбанк | 9,3 |

Условия страхования

В вопросе страхования, ВТБ руководствуется Гражданским Кодексом. Согласно положениям ГК РФ, банк не имеет права обязывать клиента оформлять страхование жизни, страховку от потери работы и т.д. Но пусть банк и не обязывает подписать страховой договор, в случае отказа от оформления комплексного страхования процентная ставка по кредиту увеличится на 1% годовых.

Страхование имущества в обязательном порядке должно быть оформлено в соответствии с Федеральным Законом «Об ипотеке». Вам понадобится явиться в Росреестр, снять обременение от старого банка и оформить новый залог на имя ВТБ.

Стоимость страховых премий включается в общую сумму кредита. Таким образом, в состав вашего ежемесячного платежа уже будет включена плата за страхование имущества.

Условия рефинансирования по двум документам

Для тех, кто не желает тратить много времени на поиск и оформление бумаг, разработана программа «Победа над формальностями». Программа отличается от стандартного рефинансирования меньшим количеством требуемых бумаг, но и более жесткими условиями:

- Процентная ставка не может быть меньше 9,3% годовых;

- Размер перекредитуемого займа должен составлять не более 50% от общей стоимости жилья. На примере: если ваше жилье стоит 3 млн, а размер вашего старого кредита составляет 1,5 млн. и более, вы не сможете получить доступ к «Победе над формальностями»;

- Максимальный срок кредитования ограничен 20 годами.

Требования к недвижимости и кредиту

Недвижимость и сам займ тоже должны соответствовать требованиям банка:

- Рефинансируемый займ должен быть открыт не в ВТБ;

- Объект недвижимости должен быть введен в эксплуатацию — это понадобится подтверждать справками из БТИ;

- Заявитель должен быть собственником ипотечного жилья;

- Если заемщик хочет дополнительно заложить недвижимую собственность для получения более крупных ссуд, на это жилье должно отсутствовать обременение в Росреестре;

- Старый кредитный договор должен быть открыт как минимум 180 календарных дней назад («свежие» кредитные договора не обрабатываются ВТБ);

- До окончания срока действия старого займа должно оставаться не менее 90 календарных дней.

Справка: если ипотека взята в ВТБ 24, рефинансирование ипотеки в ВТБ невозможно. Согласно условиям перекредитования, только клиенты других банков могут рассчитывать на эту программу. Но вы можете инициировать процесс реструктуризации долга: банк может уменьшить сумму ежемесячного платежа, увеличить срок кредита или даже предоставить небольшую отсрочку по платежам.

Условия рефинансирования ипотеки в ВТБ 24

Процедура перекредитования может иметь место, когда она устраивает как заемщика, так и заимодателя. Поэтому, вполне логично, что банк выдвигает ряд требований и условий, которым его потенциальный клиент должен соответствовать. К ним, в частности, относятся:

- наличие российского гражданства;

- наличие прописки (в тех областях страны, где банк имеет свои представительства, она может быть и временной);

- документальное подтверждение рентабельности;

- предоставление сведений о стаже.

Пакет необходимой документации

Посмотрим, какие документы нужны для рефинансирования ипотеки в ВТБ 24:

- действующий договор по ипотечному кредитованию;

- документацию, касающуюся оформленного в ипотеку предмета залоговой недвижимости;

- официальную справочную информацию о кредитной истории (текущая задолженность, своевременность произведенных выплат).

После изучения указанной информации, банк принимает решение: одобряет либо отклоняет представленную заявку.

Если банк предварительно принял положительное решение по перекредитованию, на следующем этапе потенциальному клиенту будет предложено представить дополнительно:

- подписанное заявление в форме анкеты;

- документ, удостоверяющий гражданство РФ;

- трудовую книжку (либо выписку);

- справку о доходах;

- страховой номер ИЛС.

Для лиц мужского пола младше 27 летнего возраста обязательно также представление военного билета. В случае, если к кредиту намечено привлечь созаемщиков, нужно будет представить также их документы.

Какой процент ипотечной ставки в 2021 году?

Первое, что интересует заемщиков – годовая процентная ставка по рефинансированному кредиту. По состоянию на сегодняшний день она находится на уровне 10,7 процентов.

Дополнительно программа предлагает следующие условия:

- сроки погашения – до 30 лет;

- сумма кредита – до 30 млн. рублей, однако она не должна превышать 80 процентов от цены предмета залога, если предоставлен полный пакет документов и половину его стоимости, когда оформление производится по двум документам;

- обязательное страхование приобретенного жилья. Комплексное страхование желательно;

- максимальное количество созаемщиков – два человека;

- отсутствие дополнительных комиссий;

- наличие возможности досрочного погашения (также не предполагает комиссии).

Как перекредитовать ипотеку и какова процедура в ВТБ 24

И когда оформляется ипотека ВТБ 24, и когда она там рефинансируется, процесс невозможно запустить без одобрения предварительно оставленной заявки. В ней потребуется указать:

-

Свои персональные данные.

-

Свои контактные данные, в том числе номер личного мобильного телефона, на который придет СМС с уведомлением банка, и номер электронной почты, куда также будет отправлено письмо с информацией о заявке.

-

Сведения о работе и о работодателе (его ИНН, полное название организации).

-

Сведения о среднедушевом доходе семьи (рассчитывается как соотношение суммы всех доходов семьи к числу ее работающих членов).

-

Сведения о трудовом стаже (на текущем месте работы может быть менее 3 месяцев, но при условии, что общий стаж превышает полгода).

-

Для тех, кто получает заработную плату на карту банка ВТБ 24, потребуется также указать ее номер.

Рассчет рефинансирования

Какая вам нужна сумма

На какой срок

1 месяц3 месяца9 месяцев1 год2 года3 года4 года5 лет6 лет7 лет8 лет9 лет10 лет15 лет20 лет

Ставка

от 12.5%

Ежемесячный платеж

₽

Все предложения

Если в настоящее время вы проходите испытательный срок на новом месте работы, то подачу заявки стоит отложить до тех пор, пока вас официально не зачислят в штат.

Список необходимых документов может быть расширен по решению банка – стоит иметь это ввиду.

Требования к заемщику

Прежде чем собирать необходимые для рефинансирования документы, оцените, соответствуете ли вы требованиям, предъявляемым банком к заемщикам:

-

Наличие паспорта РФ с отметкой о постоянной регистрации в том регионе, где присутствует офис банка.

-

Постоянное место работы.

-

Возраст от 21 года до 75 лет.

-

Наличие постоянного места работы и документально подтвержденный доход, достаточный для того, чтобы выплачивать кредит в запрашиваемом размере.

Документы

Перечень документов, необходимых для рефинансирования:

-

Заявление-анкета (форму можно скачать на сайте банка или заполнить там же для подачи предварительной заявки).

-

Договор ипотечного займа, оформленный в другом банке.

-

Паспорт РФ.

-

СНИЛС.

-

Копия заверенной работодателем трудовой книжки или выписка из нее.

-

Военный билет (для заемщика мужского пола в возрасте до 27 лет).

-

Справка о доходах за последние 6 лет с печатью и подписями руководителя организации и ее главного бухгалтера. Для ИП подойдет налоговая декларация за последний отчетный период. Также можно предоставить справку по форме банка. Для зарплатных клиентов банка данный пункт неактуален – банк сам проверит движение денег по счету.

-

Справка из вашего банка об остатке задолженности по ипотечному кредиту.

-

Справка об отсутствии задолженности на момент выдачи документа.

-

Справка о соблюдении графика платежей за весь период, прошедший с момента оформления ипотечного кредита.

Документы для рефинансирования ипотеки должны быть предоставлены в полном объеме, иначе в выдаче кредита вам откажут. Но банк также дает возможность оформить рефинансирование всего по двум документам – паспорту и СНИЛСУ. Правда, в этом случае существенно сократится сумма кредита и увеличатся проценты.

О том, какие документы могут потребоваться дополнительно, вас известят сотрудники банка после рассмотрения заявки.

Преимущества рефинансирования для клиентов

Сегодня Сберегательный банк РФ считается одним из ведущих банков, который предоставляет выгодные условия кредитования. Но если ипотечный кредит был оформлен в 2016 году, ставка на тот момент составляла от 12,5 %.

Теперь же ВТБ-24 предлагает произвести рефинансирование ипотеки, взятой в Сбербанке, под процентную ставку 9,45 %. В этом случае клиент получает еще ряд преимуществ. Среди них:

- снижение суммы платежа за счет уменьшения процентной ставки, которая предлагается банком для новых клиентов;

- снижается ежемесячного платежа за счет увеличения срока кредитования;

- подбор удобного графика платежа, который чаще всего совмещается с графиком получения заработной платы клиентом;

- перевод валютного займа в рубли, если ипотека в Сбербанке была оформлена в инвалюте.

На заметку! Рефинансирование ипотеки Альфа Банк в 2020 году

Банк ВТБ-24 предлагает своим клиентам произвести рефинансирование кредитов, которые были взяты на покупку вторичного жилья или жилья в новостройке. При этом обратиться по вопросу снижения кредитной ставки могут не только те, кто оказался в трудной жизненной ситуации и не справляется с платежами, но и каждый желающий, кто хочет снизить процентную ставку по кредиту.

В этом случае залоговое имущество переходит от Сбербанка в ВТБ-24. То есть квартира, купленная по ипотеке, будет находиться в залоге у банка до тех пор, пока заемщик не выплатит сумму займа.

При обращении в ВТБ-24 по вопросу рефинансирования, можно объединить несколько кредитов в один, но главное, чтобы один из кредитов был ипотечным. Можно объединить в один кредит ипотеку, потребительский кредит и сумму займа по кредитной карте.

Более выгодные условия в 2021 году могут получить клиенты, получающие заработную плату на карту ВТБ-24. Кроме того, для самого банка предложение рефинансирования тоже выгодно, так как он получает нового клиента, а вместе с ним и прибыль.

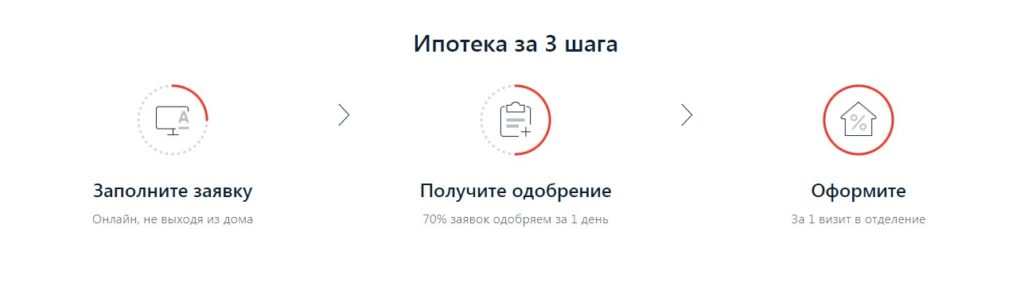

Инструкция по оформлению рефинансирования онлайн 24

Рефинансирование в ВТБ включает несколько последовательных шагов:

- Заполнение заявки онлайн на сайте. Предварительное решение придет уже сегодня – через 15 минут.

- Сбор необходимых документов.

- Подписание документов и погашение первой ипотеки.

- Перерегистрация залога.

- Оформление страховки.

ВТБ не навязывает дополнительных сервисов или услуг, например, по электронной регистрации на своей базе.

Список документов

Для оформления рефинансирования ипотеки потребуются следующие документы:

| Документы заемщика | Паспорт, военный билет (для мужчин моложе 27 лет), СНИЛС или ИНН |

| Подтверждение дохода | Трудовая книжка, справка 2-НДФЛ или по форме банка. Подойдет копия декларации 3-НДФЛ со штампом налоговой |

| Сведения по рефинансируемому кредиту | Договор на приобретение недвижимости, действующий кредитный договор, справка об остатке заложенности |

На портале Реновар.ру можно бесплатно скачать Анкету заемщика ВТБ и Форму справки по образцу банка (файлы PDF).

Подать заявку в ВТБ онлайн

Заявку на рефинансирование ипотеки можно подать онлайн на сайте ВТБ.

Заполнение займет не более 5 минут. Понадобится заполнить основные параметры кредита, личные данные, приложить сканированную копию паспорта и выбрать подходящий офис. Предварительное одобрение придет за 15 минут.

Подписание документов и погашение первой ипотеки

Кредитный договор и договор ипотеки на недвижимость с ВТБ подписываются не одновременно. Сначала оформляют кредитное соглашение, по которому ВТБ погасит задолженность в предыдущем банке. Перевод будет безналичным и без участия самого заемщика.

Перерегистрация залога

После погашения первоначального долга банк выдаст погашенную закладную. По ней можно будет аннулировать ипотечную запись, чтобы оформить залог уже на банк ВТБ. Процедура снятия залога в разных банках различается. В интересах заемщика – завершить процесс как можно быстрее, потому что на время перерегистрации ставка в ВТБ будет выше одобренной на 2%.

Мнение эксперта

Рефинансирование ипотеки в ВТБ пользуется большим спросом. Так, в мае 2021 года банк провел почти 8 тыс. сделок на общую сумму почти 16,4 млрд. руб. По сравнению с 2021 годом показатели стали выше в 8 раз. Треть всех сделок с населением ВТБ проводит именно по рефинансированию имеющихся ипотечных продуктов, что лишь подтверждает высокую заинтересованность россиян в предложениях банка.

Отметим, что Центробанк все еще допускает дальнейшее снижение ключевой ставки, что повлечет и смягчение процентов по ипотечным кредитам, а значит – и по рефинансированию. В этом плане ВТБ не остается в стороне и чутко реагирует на запросы населения.

Особенности рефинансирования в ВТБ 24

Условия рефинансирования в ВТБ 24 в 2021 году будут зависеть от разных факторов. Клиенты могут предварительно рассчитать такую услугу на онлайн-калькуляторе на официальном сайте банка. Максимальная сумма перекредитования ипотеки, оформленной в ВТБ-24, зависит от региона, в котором работает отделение банка:

- В Санкт-Петербурге она составляет 30 млн руб.

- Во Владивостоке, Екатеринбурге, Казани, Красноярске, Новосибирске, Ростове-на-Дону, Сочи и Тюмени максимальный размер ипотеки, которую можно рефинансировать, составит 15 млн руб. При этом воспользоваться такой услугой смогут только жители этих городов. На жителей области она не распространяется.

- В других российских регионах, где работают отделения ВТБ, максимальный размер ипотечного займа может составлять не более 10 млн руб.

При этом общий размер кредита не должен превышать 80 % цены недвижимости, находящейся в залоге у банка, а срок выдачи не должен превышать 30 лет. Заемщики, которым ВТБ-24 одобрил рефинансирование, не платят комиссию за оформление нового документа из-за изменения условий выдачи займа.

Клиент имеет право досрочно погасить переоформленную ипотеку, если его финансовое положение изменится в лучшую сторону. За это с него не будут взимать штраф.

Прежде чем подавать заявку на рефинансирование, следует внимательно изучить все условия банка, обязанности заемщика и требования к нему. Заявку можно подать при личном посещении офиса или на сайте организации.

Обращение рассматривается в течение 48 часов, после чего банк извещает заемщика о своем решении, отправив СМС на указанный номер телефона. При рассмотрении заявки банк учитывает такие критерии:

- платежеспособность заемщика и размер его ежемесячного официального дохода;

- наличие просрочек по имеющимся кредитам, длительность которых превышает 30 дней;

- кредитную историю клиента;

- корректность предоставленной им информации.

Если банк одобряет заявку на рефинансирование, на основании обновленных условий ВТБ-24 оплачивает задолженность заемщика по ипотеке и выдает ему новый договор, в котором указаны условия обслуживания займа в 2021 году, обязанности сторон, размер процентной ставки и минимальной ежемесячной выплаты по ипотеке, а также новые сроки кредитования.

На заметку! Рефинансирование ипотеки Альфа Банк в 2020 году

Выгодно ли рефинансирование ипотеки в ВТБ

Расчет выгоды от рефинансирования должен включать сравнение полной стоимости действующего кредита и стоимости будущей ипотеки, которую придется выплатить в пользу ВТБ. При этом нужно учитывать:

- если ежемесячный платеж будет меньше, то вносить все равно можно будет привычную сумму – это позволит в комфортном темпе быстрее погасить ипотеку;

- расходы на рефинансирование включают проведение оценки, страхование, перерегистрацию залога, оформление документов.

Провести необходимые расчеты можно с помощью нашего калькулятора рефинансирования в конце статьи. Если экономия получается существенной, то рефинансировать ипотеку в ВТБ однозначно выгодно.

Нюансы при рефинансировании

-

Банк перекредитует только кредиты сторонних кредитно-финансовых учреждений, выданные в рублях РФ (для кредита рефинансированного валюта рубли также будет единственным возможным вариантом).

-

Если до окончания выплаты кредита осталось менее трех месяцев, вам могут оказать в рефинансировании.

-

Большое число иждивенцев у заемщика даже с хорошей зарплатой может стать причиной отказа.

-

Если у вас были проблемы с соблюдением графика платежей, могут возникнуть проблемы и с перекредитованием.

Важный нюанс: банк может выдать вам сумму большую, чем необходимо для погашения ипотеки. Лишними средствами вы можете воспользоваться по своему усмотрению – они будут включены в общую сумму кредита.

Банк принимает в расчет действующую кредитную историю, поэтому постарайтесь не испортить ее.

Стоит ли оформлять рефинансирование? Взвесьте все за и против, сделайте предварительный расчет, оцените свои силы и возможности по выплате нынешнего ипотечного займа. Не всегда овчинка стоит выделки – стоит помнить это.

Рефинансирование ипотеки в ВТБ в 2021

Заемщикам, получившим ипотеку несколько лет назад по весьма высоким ставкам, в среднем под 14-15% годовых, сегодня предоставляется возможность существенно сэкономить семейный бюджет. Рефинансирование ипотеки в ВТБ позволит снизить ежемесячный платеж за счет уменьшения ставки или увеличения срока кредитования.

Обдумывая возможность рефинансирования, нужно учитывать следующие моменты:

- рефинансирование ипотеки – это новый кредит для каждого заемщика, поэтому на его оформление потребуется понести расходы, сравнимые с первым кредитованием;

- вид платежа (аннуитетный или дифференцированный) автоматически не влияет на выгодность рефинансирования – нужно просчитывать каждый вариант отдельно;

- снизить процентную ставку можно, переведя зарплату в ВТБ;

- ВТБ разрешает использовать материнский капитал;

- банк предложит особые условия кредитования, если заемщик работает на госслужбе или в социально значимой сфере;

- досрочное погашение в ВТБ возможно полностью или частично, ограничений или штрафов банк не устанавливает;

- ВТБ рефинансирует только рублевую ипотеку.

Что такое рефинансирование ипотеки в банке ВТБ 24

Банк предоставляет простые и понятные условия перевода вашего ипотечного займа к себе. Что при этом получает клиент:

-

Сокращение размеров ежемесячных платежей.

-

Сокращение переплаты по кредиту.

-

Снижение времени выплаты ипотеки.

Нужно отметить, что всех трех параметров одновременно добиться не удастся. Вариантов два – либо снизить переплату в месяц, но получить большую переплату по итогам всего займа, либо снизить конечную переплату, но существенно повысить сумму, которую необходимо вносить в счет погашения долга ежемесячно. А чтобы снизить период выплаты ипотеки, сократив тем самым еще и переплату по всему кредиту, придется вносить каждый месяц существенную сумму – банк пойдет на это только в том случае, если вы подтвердите свои финансовые возможности и благонадежность как клиента.

Что такое рефинансирование другими словами? Это покрытие одного кредитного обязательства другим на более выгодных для заемщика условиях. Часто банки идут на рефинансирование не одного, а сразу нескольких кредитов. Так, рефинансируемая в ВТБ 24 ипотека может быть совмещена еще с 5-ю разными кредитами в один общий. Банк выдаст заемщику сумму, способную покрыть все его кредиты (до шести штук). Или сам переведет деньги на счета банков, перед которыми у заемщика имеются кредитные обязательства. После этого клиенту останется выплачивать свой ипотечный кредит и другие рефинансированные кредиты (если было что-то еще, помимо ипотеки) в ВТБ.

Рефинансирование оформленных ранее в других банках (поскольку свои кредиты ВТБ не рефинансирует) ипотечных кредитов в ВТБ 24 осуществляется под 9,7 % годовых (возможно повышение данного параметра в индивидуальном порядке). Максимальный срок пользования кредитом может составлять до 30 лет. Залоговое имущество, ранее оформленное в качестве такового в другом банке, переводится в ВТБ 24. Максимальный размер займа составляет 30 миллионов рублей.

Актуальным вопросом после взятие ипотеки считаеться рефинансирование ипотеки ВТБ в Сберанк и на оборот