Заключаем договор о материальной ответственности с главным бухгалтером

Содержание:

- Виды ответственности сотрудников бухгалтерии

- Административная ответственность

- Подпись — основание для привлечения к материальной ответственности за финансовые махинации? А ее отсутствие?

- Можно ли установить полную ответственность?

- Описание этапов взыскания материального ущерба с работника

- Условия наступления матответственности применительно к главному бухгалтеру

- Кто должен организовать и вести учетную работу

- Полная материальная ответственность главного бухгалтера в трудовом договоре: правовое обоснование

Виды ответственности сотрудников бухгалтерии

Нарушение трудового договора, повлекшее материальный ущерб, подлежит какому-то определенному виду ответственности:

- уголовному;

- материальному;

- административному;

- дисциплинарному.

Самым серьезным наказанием для сотрудника бухгалтерии является заведение уголовного производства. Оно открывается, если доказан факт наличия умысла при совершении финансового преступления.

Кроме того, уголовная ответственность распространяется на лиц, находящихся в преступном сговоре друг с другом с целью совершения мошеннических схем для финансовой выгоды.

Должностные обязанности главного бухгалтера предписывают жесткий контроль всего процесса ведения финансового учета в учреждении или на предприятии. Это означает, что ответственность за преступление любого сотрудника, находящегося у него в подчинении, распространяется и на главбуха.

В случаях особо крупного материального ущерба на руководителя бухгалтерии может распространиться уголовная ответственность, как и на подчиненного сотрудника, совершившего преступление.

На практике наложение ограниченной ответственности за причинение материального вреда выглядит следующим образом: если продавец ошибочно указал стоимость товара, пропустив последнюю (или первую) цифру, то с его зарплаты проводится списание в размере причиненного ущерба. В качестве административной меры руководство может объявить выговор или порицание такому сотруднику.

Но если сотрудник бухгалтерии внес заведомо ложные сведения в финансовую отчетность, занизив положенную другим работникам заработную плату и присвоив разницу в выплатах, то данное положение попадает под полную ответственность. Компенсация в пользу предприятия будет эквивалентна присвоенной сумме. Кроме того, это преступление предполагает открытие уголовного преследования.

Преследование бухгалтера за причиненный материальный ущерб включает также те ситуации, в которых преступление было обнаружено после прекращения действия трудового контракта.

Административная ответственность

С 10 апреля 2016 года вступили в силу изменения в порядок привлечения к административной ответственности за нарушение требований к бухгалтерскому учёту и отчётности. Расскажем об этом более подробно. В законодательстве отсутствует чёткое определение административной ответственности. Однако в словаре мы можем найти следующее определение: это ответственность граждан и должностных лиц за совершение ими административного правонарушения. К ней могут быть привлечены руководители, главные бухгалтеры и уполномоченные лица. Уполномоченное лицо лицо, наделённое официальными полномочиями для управления, совершения определённых действий.

Если рассматривать экономический субъект и его должностных лиц, то самыми распространёнными видами административных правонарушений являются:

-

грубое нарушение требований к бухгалтерскому учёту;

-

непредставление (несообщение) сведений, необходимых для осуществления налогового контроля;

-

нарушение установленного срока подачи заявления о постановке на учёт в налоговом органе, сопряжённое с ведением деятельности без постановки на учёт в налоговом органе;

-

нарушение кассовой дисциплины (несоблюдение лимита кассы, неправомерное расходование наличной выручки, несоблюдение на-личного лимита в 100 000 рублей при работе с юридическими лицами);

-

нарушение валютного законодательства.

Необходимо отметить, что в ст. ст. 15.11 и 4.5 КоАП РФ были внесены существенные изменения. Минфин России в своём информационном сообщении от 07.04.2016 № ИС-учет-1 подробно разъяснил, как теперь действуют новые нормы и на что они влияют.

1. Увеличилась сумма штрафа за грубое нарушение к бухгалтерскому учёту. В прежней редакции ст. 15.11 КоАП РФ минимальные и максимальные суммы штрафа составляли 2 000 и 3 000 рублей соответственно, а в новой уже 5 000 и 10 000 рублей, то есть проиндексировано более чем в 2 и 3 раза. Размер штрафных санкций определяет судья с учётом обстоятельств, смягчающих и отягчающих административную ответственность.

2. В новой редакции ст. 15.11 КоАП введена ответственность за повторное правонарушение. При этом повторным правонарушением является совершение правонарушения в тот период, когда лицо уже наказано за совершение однородного административного правонарушения. Этот период длится со дня вступления в законную силу постановления о назначении административного наказания до истечения одного года со дня окончания исполнения данного постановления. За повторное грубое нарушение требований к бухгалтерскому учёту налагается административный штраф от 10 000 до 20 000 рублей или дисквалификация на срок от одного года до двух лет.

3. Обновлены виды грубых нарушений требований к бухгалтерскому учёту. Главного бухгалтера могут привлечь к ответственности по шести видам грубых нарушений. В частности:

-

регистрация в регистрах бухгалтерского учёта мнимого или притворного объекта бухучёта;

-

ведение счетов бухучёта вне применяемых регистров бухгалтерского учёта;

-

составление бухгалтерской отчётности не на основе данных регистров бухучёта.

4. Увеличен срок давности привлечения к административной ответственности за правонарушение. Поправки были внесены в ст. 4.5 КоАП РФ. В настоящее время срок давности привлечения к административной ответственности за нарушение законодательства о бухгалтерском учёте составляет 2 года со дня совершения административного правонарушения (ранее было 3 месяца).

Помимо этого, обновлена ст. 26.7 КоАП РФ. Теперь фото- и видеоматериалы являются доказательствами по КоАП РФ. Эти изменения вступили в силу с 7 мая 2016 года 16 . Данные материалы могут быть полезны в случае сбора доказательств по оправданию тех или иных действий бухгалтера в отношениях с контрагентами и налоговыми органами или наоборот. Поэтому при решении конфликтных ситуаций рекомендуем также использовать фото- и видеоматериалы.

Подпись — основание для привлечения к материальной ответственности за финансовые махинации? А ее отсутствие?

Приговор Ступинского городского суда МО по делу № 1-59/2017.

Дело интересно тем, что вина бухгалтера доказывалась не прямыми уликами, а косвенными уликами (большинство бухгалтеров убеждены, что, если они не подписывали декларацию, то не отвечают и вообще, если они не подписали какой-либо документ, то и взятки гладки).

Доказательством уклонения от уплаты налогов послужило то, что бухгалтер «призналась»(!) по простоте душевной, что печати находились у нее, флэш карта с паролем у нее, СМС уведомления о прохождении платежа приходили на ее телефон.

Мне интересно, адвокат был рядом с бухгалтером или нет, когда она отвечала на вопросы следователя и чистосердечно признавалась, никак не заботясь о своей защите.

Так же правоохранительные органы вменили ей тот факт (заметьте, с ее же слов!), что она знала объем и ассортимент поставок, данные о поставщиках, цены и т.п.

А далее правоохранители сделали простой вывод, что она не могла не знать о фиктивности этих поставок, а также о факте, что все поставщики были компаниями однодневками. А, значит, умышленно совершила уклонение от уплаты налогов.

Уверен, что, если бы с бухгалтером был опытный адвокат, бухгалтер бы «не села». Так как выстроить защиту в этом деле опытному адвокату было бы относительно легко.

Ситуация вторая. О беспечности большинства бухгалтеров.

Дело № 10-4640 от 15.04.2015 (Московский городской суд).

Вот скажите, как такое было возможно, что идет ВНП, а на бухгалтерском компьютере следователи обнаруживают данные бухучета другой компании, а так же электронную переписку с контрагентами?

В результате действия бухгалтера по составлению декларации с включением в нее фиктивных данных признали преступными, приговорив бухгалтера к УО.

Ситуация третья.

Бухгалтер всегда должна письменно предупреждать руководителя о незаконности той или иной операции. (Кстати, этим она поможет и руководителю – группы лиц не будет).

Приговором от 05.02.2016 года по делу № 1-61/2016 городской суд Московской области приговорил ГБ к уголовной ответственности за преступление по ст. 199.2 УК РФ, признав, что гл. бухгалтер не мог не знать, что если налоговым органом выставлено требование об уплате налогов, то преступлением становится обычная рассылка писем в компании с просьбой перечислить причитающиеся денежные средства не на счет компании, а на счета третьих лиц.

Суд указал, что бухгалтер виновен в укрытии денежных средств, так как у контрагентов были обнаружены письма с подписью главного бухгалтера.

Думаю, что и в этом случае бухгалтер действовал самостоятельно без адвоката и не заботился о своей судьбе. Так как уже давно отработаны механизмы защиты от уголовного преследования в подобной ситуации.

Важно знать правило, что, если у правоохранительных органов существует алгоритм доказывания совершения налогового преступления, то не может не быть и алгоритма, как этому противостоять

Можно ли установить полную ответственность?

В обязанности специалистов отдела бухгалтерии входит ведение отчетности и заполнение соответствующей документации.

Для должностного лица устанавливаются определенные требования, выполнение которых должно осуществляться на должном уровне.

Указанный сотрудник ответственен не только перед работодателем, но и перед государством. В первую очередь, речь идет о дисциплинарной и материальной ответственности.

Бухгалтер может привлекаться к нескольким видам материальной ответственности. Таковыми являются ограниченная и полная. К первому виду привлекаются практически все специалисты, даже если этот момент не отражен в трудовом соглашении.

Компенсация в такой ситуации определяется с учетом показателя среднемесячной зарплаты сотрудника.

При полной материальной ответственности бухгалтер в случае возникновения необходимости возмещает нанесенные убытки в полном размере. Данная мера пресечения нарушений допустима к применению при условии, что с работником заключен соответствующий договор. Данное правило регламентируется 243 статьей ТК РФ.

Важно учесть, что бухгалтер может привлекаться к полной материальной ответственности только в случае, если:

- при нанесении ущерба специалист находился в состоянии любого вида опьянения;

- в ходе судебного разбирательства было доказано, что ущерб был нанесен по предварительному сговору с третьими лицами;

- ущерб был выражен в разглашении коммерческой тайны. Обязательно должно соблюдаться условие — предварительно сотрудник и работодатель заключили договор, в соответствии с которым распространять информацию такого характера запрещено.

Является главный бухгалтер материально-ответственным лицом или нет?

В некоторых правилах и требованиях, устанавливаемых трудовой документацией, указаны различия между обычными и главными бухгалтерами.

Среди них главной характеристикой является порядок привлечения к ответственности.

Полная материальная ответственность может устанавливаться для главбуха не дополнительным соглашением, в основным договором.

Это означает, что сведения такого характера могут присутствовать в документе, заключаемом при оформлении трудовых отношений.

243 статья ТК РФ устанавливает право работодателя привлечь главного бухгалтера к полной материальной ответственности вне зависимости от того, какой тип взыскания был ему назначен — дисциплинарный, административный или материальный.

Таким образом, главбух является материально-ответственным лицом.

Как прописать в трудовом договоре?

Ранее уже было указано, что полная материальная ответственность для специалиста отдела бухгалтерии может устанавливаться основным трудовым соглашением.

В данном случае, помимо стандартной информации, в трудовом договоре должно отражаться условие о привлечении сотрудников к соответствующему наказанию.

Этот пункт документа должен включать в себя информацию следующего характера:

- разновидность устанавливаемой ответственности — полная материальная;

- обязанности сотрудника — характер возлагаемых на него должностных полномочий. Текст может выглядеть следующим образом: “работник обязуется соблюдать установленные порядки проведения финансовых операций, должным образом относиться к доверенному ему имуществу, участвовать в инвентаризациях и т.д”;

- обязанности работодателя;

- порядок определения размера убытков и технология их возмещения.

Обязательно ли дополнительно составлять соглашение?

Для того чтобы определить степень необходимости заключения с бухгалтером договора о полной материальной ответственности важно учесть, что документация такого характера может заключаться только с определенными сотрудниками. Перечень должностей таких работников указан в 243 статье ТК РФ

Перечень должностей таких работников указан в 243 статье ТК РФ.

В основном в него входят специалисты, деятельность которых подразумевает работу с товарными ценностями и другим подобным имуществом, принадлежащем учреждению.

В обязательном порядке дополнительное соглашение, на основании которого работник привлекается к материальной ответственности, должно заключаться с рядовыми бухгалтерами.

Это правило на распространяется на главных бухгалтеров, потому как они считаются исключением.

Условие о привлечении к материальной ответственности главного бухгалтера может быть отражено в основном трудовом договоре.

Необходимость заключения дополнительного соглашения в этом случае пропадает.

Описание этапов взыскания материального ущерба с работника

Обособленно от организационных аспектов в ПМО необходимо уделить внимание подробному описанию процесса взыскания с работников стоимости утраченного или испорченного имущества фирмы. Последовательность процедур взыскания представляет собой цепочку поэтапно выполняемых работодателем действий, направленных на снижение собственных материальных потерь, вызванных халатными действиями сотрудников

Особое значение при этом имеет соблюдение всех требований законодательства

Последовательность процедур взыскания представляет собой цепочку поэтапно выполняемых работодателем действий, направленных на снижение собственных материальных потерь, вызванных халатными действиями сотрудников. Особое значение при этом имеет соблюдение всех требований законодательства.

Начальный этап: инвентаризация

Предварительной ступенью процедуры взыскания ущерба является инвентаризация. Она призвана выявить факт порчи имущества фирмы и задокументировать его (п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 № 34н).

Оформить результаты инвентаризации быстро и качественно поможет статья «Унифицированная форма № ИНВ-3 — бланк и образец».

Инвентаризация проводится после оформления соответствующего приказа.

Для оформления приказа о проведении инвентаризации можно воспользоваться образцом, размещенным на нашем сайте. См. статью «Приказ о проведении инвентаризации — образец заполнения».

1-й этап: служебное расследование

Следующее звено цепочки — внутрифирменное расследование, целью которого является определение причин повреждения или утраты активов (ст. 247 ТК РФ). При этом не обойтись без создания комиссии, состав которой утверждается приказом руководителя фирмы.

Работнику, нанесшему ущерб, тоже придется потрудиться — он обязан письменно объяснить причины возникновения ущерба. Его отказ это сделать налагает на работодателя дополнительную функцию по составлению акта, фиксирующего факт отказа (ст. 247 ТК РФ).

Письменные объяснения провинившегося работника рассматриваются комиссией и принимаются во внимание при определении степени его вины. Если ущерб причинен несколькими работниками, комиссии придется выяснить объем ответственности каждого из них

2-й этап: расчет суммы ущерба

Прибавится работы и у специалистов финансовой службы фирмы — им необходимо максимально достоверно определить величину причиненного работником ущерба.

Во внимание нужно принять множество факторов: рыночную цену утраченного или испорченного имущества на дату нанесения ущерба, информацию из бухучета об остаточной стоимости имущества и др. (ст

246 ТК РФ).

Заключительный этап: оформление документов и иные завершающие процедуры

Материалы служебного расследования не являются закрытой информацией для работника, в отношении которого оно проводится, и (или) его представителя. Чинить препятствия указанным лицам при ознакомлении и обжаловании оформленных и полученных в ходе расследования бумаг работодатель не вправе (ст. 247 ТК РФ).

Длительность завершающего этапа зависит от того, будет ли работодатель обращаться в суд для взыскания ущерба.

Взыскать с работника исчисленную сумму ущерба работодатель вправе без обращения в судебные органы, если его величина не превышает среднего месячного заработка работника. Этой процедуре предшествует оформление распоряжения руководителя фирмы. Сделать это необходимо в месячный срок с даты расчета окончательной суммы ущерба (ст. 248 ТК РФ).

В отдельных случаях работник и работодатель могут заключить соглашение, предусматривающее постепенное возмещение работником материальных потерь (рассрочка). Одновременно с соглашением работник должен письменно выразить свое обязательство уплатить означенную сумму и конкретизировать сроки платежей.

Если работник уклонился от обязательств по возмещению ущерба, работодатель имеет право обратиться в суд (ст. 248 ТК РФ).

Все вышеописанные этапы закрепляются в положении о материальной ответственности работников, содержание которого у разных компаний может отличаться. С одним из вариантов такого документа вы можете ознакомиться на нашем сайте.

Условия наступления матответственности применительно к главному бухгалтеру

Общие положения

- противоправность поведения причинителя ущерба;

- причинная связь;

- вина в совершении деяния.

В п. 4 постановления № 52 к обстоятельствам, имеющим существенное значение, также отнесены:

- отсутствие обстоятельств, исключающих материальную ответственность работника;

- наличие и размер ущерба;

- соблюдение правил заключения договора о полной материальной ответственности.

Некоторые общие вопросы доказывания освещены в материале «Полная материальная ответственность работника (нюансы)». Применительно к должности главного бухгалтера возникают некоторые особенности толкования требований нормативных актов.

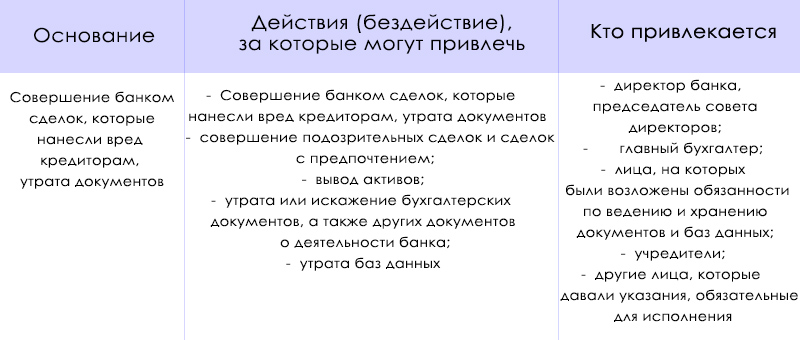

Какой ущерб можно взыскать с главного бухгалтера

Наиболее распространенным поводом предъявления иска о взыскании ущерба с главбуха является вынесение налоговым органом решения о привлечении к налоговой ответственности за неправильное исчисление, несвоевременную уплату налоговых платежей, несвоевременное представление деклараций и иных документов, а также доначислении налогов (взносов).

При рассмотрении подобных дел суды указывают, что предъявленные недоимки не могут составлять ущерб организации в том понимании, которое содержится в ст. 238 ТК РФ и п. 15 постановления № 52, поскольку уплата налогов и взносов является обязанностью налогоплательщика, т. е. правомерным платежом (см. постановление президиума Мосгорсуда от 16.11.2016 по делу № 44г-221/2016). Другое дело — штрафы, пени и иные санкции, наложенные на организацию вследствие невыполнения сотрудником его обязанностей.

Доказывание противоправности поведения

При обосновании противоправности поведения главного бухгалтера нужно учесть некоторые особенности:

- Допущенное нарушение, за которое организация привлечена к ответственности, должно быть нарушением должностной обязанности, указанной в трудовом договоре или надлежаще оформленной должностной инструкции (см. образец в нашей статье «Должностная инструкция главного бухгалтера ООО (образец)»). Так, если главбух по этому документу обязан обеспечить подготовку и сдачу бухотчетности, то его нельзя привлечь к полной матответственности за неправильную налоговую отчетность или отчетность по взносам (см. постановление президиума Мосгорсуда от 16.11.2016 по делу № 44г-221/2016).

- Одного факта наложения взысканий налоговым органом недостаточно. По факту причинения организации ущерба должно быть проведено полное служебное расследование с предупреждением проверяемого лица и истребованием у него письменных объяснений. При выявлении проступка (см. статью «Дисциплинарный проступок — понятие и перечень») логичным завершением этой процедуры является привлечение виновного лица к дисциплинарной ответственности (подробности есть в статье «Приказ о привлечении к дисциплинарной ответственности»).

Обратите внимание! При отсутствии надлежаще оформленного факта применения административного или дисциплинарного взыскания вероятность удовлетворения требования о применении к главному бухгалтеру полной матответственности крайне низка (см. решение Минусинского горсуда от 06.03.2017 по делу № 2-869/2016). . ***

***

Итак, индивидуальная полная матответственность главного бухгалтера допускается как по трудовому договору, так и на равных основаниях с другими работниками. Для ее реального применения необходимо также доказать факты нарушения главным бухгалтером персональных должностных обязанностей, обосновать наличие ущерба (в состав которого не включается недоимка по налогам и сборам), а также причинную связь и вину. Целесообразно до обращения в суд с иском провести служебное расследование и применить дисциплинарное взыскание при наличии оснований. В том числе можно и уволить главного бухгалтера за причинение ущерба работодателю — .

Пробный бесплатный доступ к системе на 2 дня.

Кто должен организовать и вести учетную работу

Исходя из ФЗ №402, в частности, ст. 7, следует вывод, что:

- ответственность за организацию ведения бухгалтерского учета несет руководитель организации;

- ответственность за практическую организацию учетной работы несет бухгалтер или лицо (лица), выполняющее его функции.

Вопрос: Правомерно ли привлечение руководителя к административной ответственности в виде штрафа за несвоевременное представление бухгалтерской отчетности в ИФНС России при наличии в штате организации главного бухгалтера, отвечающего за ведение бухучета и своевременную сдачу бухотчетности? Посмотреть ответ

Руководитель может организовать ведение бухучета следующим образом:

- сформировать бухгалтерскую службу во главе с главным бухгалтером;

- поручить ведение учета сторонней фирме;

- поручить весь учет одному человеку, имеющему соответствующую квалификацию;

- вести бухучет самостоятельно.

Последние два варианта, как правило, применяются в малом и среднем бизнесе.

Вопрос: Организация-налогоплательщик передала ведение бухгалтерского и налогового учета сторонней организации. Если налоговая инспекция выявит нарушения, то будет ли налогоплательщик нести ответственность за выявленные нарушения? Посмотреть ответ

Работник, на которого возложена ответственность за ведение бухучета, должен соответствовать ряду требований. Значительная часть из них имеет отношение к отрасли, в которой ведется учет, форме собственности, организационно-правовой форме компании. Общие требования к квалификации учетного работника изложены в профессиональном стандарте «Бухгалтер» (Приказ Минтруда №1061н от 22-12-14 г.).

Так, в общем случае главный бухгалтер должен иметь стаж работы не менее 7 лет, из них не менее 5 – по специальности, заниматься ведением учета либо аудитом организаций. При наличии высшего образования сроки, соответственно, 5 и 3 года.

Кроме того, указанный специалист обязан:

- формировать учетную информацию и контролировать ее движение до потребителя без искажений;

- уметь определять объемы учетной работы, распределять ее среди исполнителей, контролировать выполнение работ ими;

- самостоятельно разрабатывать учетные формы, необходимые организации, в рамках законодательства;

- формировать на основании первичных учетных данных показатели отчетности;

- пользоваться современными средствами передачи отчетных данных и бухгалтерскими сервисами;

- знать законодательство в сфере учета и судебную практику;

- уметь анализировать информацию;

- владеть приемами защиты информации;

- иметь представление о зарубежном опыте в учетной сфере и т.д.

Вместе с тем, например, в ст. 7-4 ФЗ №402, содержатся определенные требования к главному бухгалтеру (лицу, выполняющему аналогичные функции), ответственному за учетную работу в АО, в компаниях-участниках торгов:

- высшее образование;

- при отсутствии профильного высшего образования – стаж не менее 7 лет, из них 5 — на учетной работе;

- при наличии высшего экономического образования, соответственно, 5 и 3 года;

- отсутствие непогашенной судимости в экономической сфере.

Главный бухгалтер кредитной организации или финансовой организации должен соответствовать требованиям Центробанка. Аналогично могут устанавливаться иные дополнительные требования к главному бухгалтеру или заменяющему его лицу в соответствии с федеральным законодательством (ФЗ №402, ст. 7-5).

Функции руководителя по организации бухучета состоят в подготовке юридически значимого пакета документации, позволяющего регламентировать работу бухгалтерской службы, приобретении и наладке техники для работы бухгалтеров и профессионального программного обеспечения, подборе кадров, решении вопроса, кому поручить учетный процесс, и других административно-хозяйственных проблем.

Функции непосредственно ответственного за ведение бухучета (самого руководителя, бухгалтера или главного бухгалтера, сторонней организации) следующие:

- оформление хозяйственных операций первичными документами в соответствии с требованиями законодательства;

- предоставление своевременной информации без искажений контролирующим органам, контрагентам;

- инвентаризация активов компании, с учетом сроков и особенностей, по видам оных;

- работа с контрагентами, сверка расчетов;

- хранение документации и отчетности в соответствии с установленными сроками.

Полная материальная ответственность главного бухгалтера в трудовом договоре: правовое обоснование

Общие положения о матответственности

В трудовом праве известна ограниченная (по общему правилу) и полная матответственность. При отсутствии условий о полной ответственности в трудовом или отдельном договоре главный бухгалтер может отвечать за причиненный ущерб суммарно только в размере среднего заработка за месяц (ст. 241 ТК РФ). Исключениями, при которых возможна ответственность в полном размере, являются ситуации, возникшие вследствие умысла, публичного правонарушения и др. (ст. 243 ТК РФ).

Полная материальная ответственность главного бухгалтера возможна в качестве общего правила:

-

при достижении сотрудником 18 лет;

-

непосредственной связи трудовых обязанностей с обслуживанием имущества;

-

заключении договора о полной матответственности при условии указания на такую возможность в законодательстве.

Рассмотрим, какие нормы здесь применимы.

Возможность включения условий о полной материальной ответственности в трудовой договор с лицом, занимающим должность главного бухгалтера, прямо названа в абз. 10 ст. 243 ТК РФ. Отметим, что остальные бухгалтерские должности в нем не указаны, поскольку в соответствии с п. 3 ст. 7 закона «О бухучете» от 06.12.2011 № 402-ФЗ (далее — закон № 402-ФЗ) именно на главного бухгалтера возлагается ведение бухучета по общему правилу с предоставлением особых полномочий, указанных в п. 8 этой же статьи.

На практике возникает вопрос о возможности заключения договора о полной матответственности с иным должностным лицом, на которое возлагается ведение бухучета, ведь такое делегирование полномочий допускается как ст. 7 закона № 402-ФЗ, так и п. 7 положения по ведению бухучета, утв. приказом Минфина РФ от 29.07.1998 № 34н.

Кроме того, в п. 17 постановления Пленума ВС РФ «О практике применения…» от 28.12.2006 № 64 указано на возможность применения санкций за налоговые преступления к лицу, на которое возложена обязанность по исчислению, удержанию или перечислению налогов, в т. ч. на лицо, фактически выполняющее обязанности руководителя или главного (старшего) бухгалтера.

Обратите внимание! Суды склонны ограничительно толковать норму ст. 243 ТК РФ: если должность не называется «главный бухгалтер», то и договорная полная матответственность невозможна (см. кассационное определение Пермского краевого суда от 23.01.2012 по делу № 33-174, решение Салехардского горсуда ЯНАО от 04.10.2017 по делу № 2-1670/2017). . Можно ли возложить материальную ответственность на работника, заменяющего главбуха на время его отпуска, рассказывает КонсультантПлюс в готовом решении. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить его бесплатно на 2 дня

Можно ли возложить материальную ответственность на работника, заменяющего главбуха на время его отпуска, рассказывает КонсультантПлюс в готовом решении. Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить его бесплатно на 2 дня.

Дополнительное условие, касающееся трудовой функции

Существует точка зрения, основанная на ст. 244 ТК РФ, согласно которой отдельный договор с главным бухгалтером об индивидуальной полной матответственности можно заключить только при выполнении им трудовых функций, включенных в раздел II Перечня должностей и работ, утв. постановлением Минтруда РФ от 31.12.2002 № 85 (далее — постановление № 85), принятым в соответствии с постановлением Правительства от 14.11.2002 № 823. Это:

- Оформление и осуществление денежных расчетов (абз. 1).

- Учет матценностей (абз. 4).

Логика состоит в том, что используемая для закрепления отношений форма договора, утв. постановлением № 85, относится именно к перечисленным в перечне функциям. Вместе с тем нужно учитывать правовой принцип приоритета содержания договора над формой. В п. 10 постановления Пленума ВС РФ «О применении судами…» от 16.11.2006 № 52 (далее — постановление № 52) отсутствует требование о включении должностных обязанностей, выполняемых главбухом, в перечень, утв. постановлением № 85.

Условие о матответственности может быть включено как в трудовой договор, так и в любое приложение к нему, в том числе названное договором о матответственности. При отсутствии такого документа полная матответственность в качестве общего правила не применяется (см. решение Минусинского горсуда от 06.03.2017 по делу № 2-869/2016).