Продажа квартиры после дарения

Содержание:

- Налог на подаренную квартиру при продаже: схема расчета

- Налог с продажи подаренной квартиры

- Процедура оформления квартиры на правах дарения

- Доход от продажи подаренной квартиры, облагаемый налогом

- Порядок уплаты и подачи отчетности

- Налог при продаже дарственной квартиры

- Порядок декларирования и оплаты

- Уплата НДФЛ

- Процедура продажи квартиры, полученной по договору дарения

Налог на подаренную квартиру при продаже: схема расчета

Вот схема действий, которая поможет быстро решить, как платить налог на доходы при продаже квартиры, полученной в дар.

Портал «Ваши налоги» 2020

Налог с продажи подаренной квартиры

Нужно ли платить налог с продажи квартиры полученной по дарственной? Этот вопрос волнует всех, кому посчастливилось приобрести недвижимость в качестве подарка. Порядок налогообложения несколько изменился в 2016 году, требования относительно уплаты обязательного сбора ужесточились, тем не менее существует возможность освобождения от внесения этого платежа или, по крайней мере, уменьшения его размера.

Процедура оформления квартиры на правах дарения

Чтобы сделать подарок в виде недвижимого имущества, следует предпринять несколько важных шагов. Ведь подписать один только договор дарения квартиры мало. Нужно еще закрепить права на квартиру за новым ее обладателем. Кроме того, перед сделкой может потребоваться снятие обременений с квартиры.

Ведь не исключено, что в подаренной ранее недвижимости живут арендаторы и с ними следует цивилизованно прекратить отношения. Бесплатно передать можно и жилье (при определенных условиях), купленное в кредит.

Может быть предоставлена в дар квартира, пребывающая в залоге. Но перед заключением соглашения следует получить письменное разрешение на совершение сделки у залогодержателя. В противном случае не удастся официально оформить передачу прав по жилой недвижимости.

Предметом дарственной зачастую выступает жилплощадь, принадлежащая несовершеннолетнему в возрасте от четырнадцати до восемнадцати лет. От его имени сделку подписывают родители, прочие законные представители. Однако перед этим следует заручиться согласием от опекунского совета. Оно дается при условии, что ребенок обеспечен другим жилым помещением.

Многие получатели подарков также настаивают на погашении коммунальных долгов и обнулении лицевого счета. Этот момент тоже следует учесть. Теперь перейдем к другим деталям.

Сколько стоит оформление дарственной

О заранее определенной цифре говорить не приходится. Все зависит от того, в каком виде стороны решили заключить сделку. Если есть потребность в нотариусе, нужно оплатить его услуги, а также, стоимость требуемых бланков, затраты на проверку имущества в реестрах.

Бывают варианты, когда необходимо оценить стоимость квартиры, предоставляемой в дар. Поэтому есть потребность в денежном вознаграждении для экспертов.

Права на квартиру за новым владельцем обязательно нужно закрепить в надлежащем порядке. Обойдется это в 2 тысячи рублей госпошлины. А также может понадобиться изготовление новой кадастровой и технической документации. Это еще один плюс к затратам.

Если подарком будет доля в квартире

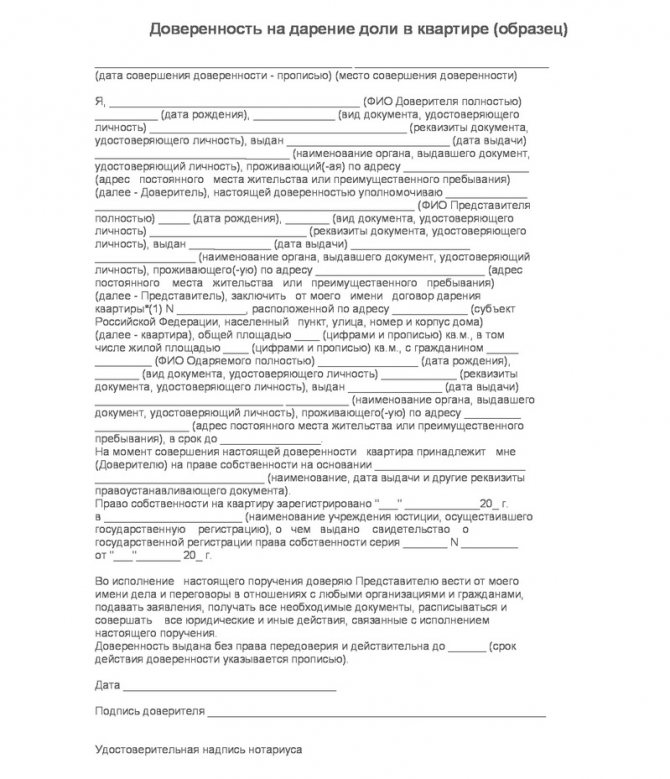

Объектом дарения может выступать не только жилая площадь в целом, но и определенная ее часть. С точки зрения документального подтверждения дарение доли в квартире имеет свои особенности.

Сделку обязательно надлежит заверить у нотариуса, поскольку этого требует статья 42 закона № 218 – ФЗ, регулирующего регистрационные процедуры по правам на недвижимость.

В то же время, в отличие от купли-продажи, спрашивать согласия на дарение части квартиры у других совладельцев не требуется.

Документы для регистрации

После подписания дарственной и наступления даты, когда подарок официально должен достаться его получателю, переход прав на квартиру надлежит зарегистрировать.

Делается это или через Росреестр напрямую, либо же при посредничестве МФЦ (многофункционального центра предоставления государственных и муниципальных услуг).

Чтобы переоформление прошло успешно, следует предоставить такие документы:

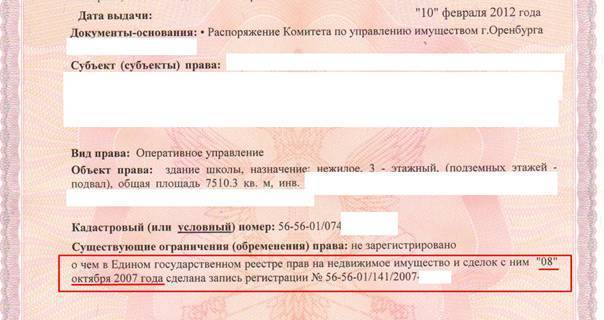

- выписка ЕГРП, подтверждающие принадлежность квартиры дарителю;

- оригинал договора дарения;

- заявление на регистрацию о переходе прав;

- нотариальное согласие 2 супруга (если дарится квартира, обретенная в браке);

- одобрение от службы по опеке (для жилья, владельцами которого являются дети 14-18 лет);

- разрешение от залогодержателя (когда передается недвижимость с обременением).

Необходимо при подаче документов личное присутствие участников сделки с паспортами. Если процесс возложен на представителя для него требуется нотариальная доверенность.

К указанным выше сведениям требуется квитанция об уплате госпошлины за внесение необходимой информации в Единый реестр недвижимости. Сумма платежа, напомним, составляет 2 тыс. рублей. Его можно внести после предоставления основных документов.

Сам процесс перерегистрации займет около десяти дней. На финише выдается свежая выписка из ЕГРП, в которой указан уже новый владелец квартиры.

Доход от продажи подаренной квартиры, облагаемый налогом

При расчете налога с продажи квартиры вашим доходом считают одну, но наибольшую величину:

- или продажную цену квартиры по договору купли-продажи;

- или 70 процентов от ее кадастровой стоимости на 1 января того года, в котором продана квартира. Узнать кадастровую стоимость квартиры вы можете в нашем сервисе «Кадастровая стоимость»

Пример Продается квартира, полученная по договору дарения. На момент продажи она находилась в собственности продавца меньше 3-х лет.

При расчете налога вы можете уменьшить доход одним из трех способов:

- для тех, кто получил квартиру от близкого родственника — на расходы дарителя по покупке подаренной вам квартиры, которые они подтверждены документально;

- для тех, кто получил квартиру не от близкого родственника и заплатил налог с ее кадастровой стоимости — на сумму дохода с которого был уплачен налог на доходы.

Применять несколько способов в отношении одной и той же квартиры нельзя. Например, уменьшать доходы от продажи подаренной недвижимости сперва на вычет, а потом на расходы по покупке квартиры дарителем.

Остановимся на каждом из этих способов подробней.

Налоговый вычет для продавцов недвижимости

Статья 220 «Имущественные налоговые вычеты»

1) имущественный налоговый вычет предоставляется:

Этот способ вправе использовать все.

Если доход равен или меньше суммы вычета налог платить не надо. Если больше, то его нужно заплатить с суммы превышения по ставке 13 процентов. Декларацию по налогу на доходы вы обязаны подать в инспекцию в любом случае. Вне зависимости от того нужно вам платить налог или нет.

Пример Продается квартира, полученная по договору дарения. На момент продажи она находилась в собственности меньше 3-х лет. Продажная цена квартиры по договору больше, чем 70 процентов от ее кадастровой стоимости. Поэтому при расчете налога учитывают договорную цену.

В году, следующем за годом продажи квартиры вам нужно:

В данной ситуации вычет больше дохода. Поэтому считается, что доход, облагаемый налогом, равен нулю. Нет дохода — нет налога. Но в году, следующем за годом продажи квартиры, вам нужно сдать декларацию по форме 3-НДФЛ (до 30 апреля).

Доходы минус расходы дарителя

Этим способом вправе воспользоваться только те, кто продает квартиру, полученную в дар от ближайшего родственника. Напомним, что перечень лиц, которых считают ближайшими родственниками есть в статье 14 Семейного кодекса. А стоимость полученных от них квартир в дар налогом на доходы не облагают.

Если при получении налогоплательщиком имущества в порядке … дарения налог … не взимается, при налогообложении доходов, полученных при продаже такого имущества, учитываются также документально подтвержденные расходы … (дарителя) на приобретение этого имущества…

Документами, которые подтверждают расходы дарителя на покупку квартиры, являются:

- договор купли-продажи квартиры (или договор долевого участия, если квартира покупалась в новостройке);

- платежные документы на перечисление денег или расписки продавца, подтверждающие оплату квартиры дарителем при ее покупке.

Если доход от продажи равен или меньше расходов, то налог платить не надо. Если больше, то его нужно заплатить с суммы превышения по ставке 13 процентов. Декларацию по налогу на доходы нужно сдать в инспекцию в любом случае

Нужно платить налог по сделке или нет, не важно

В данной ситуации расходы больше доходов. Поэтому считается, что доход, облагаемый налогом, равен нулю. Нет дохода — нет налога. Но в году, следующем за годом продажи квартиры, вам нужно сдать декларацию по форме 3-НДФЛ (до 30 апреля).

Доходы минус стоимость квартиры

Этот способ применим лишь в ограниченных ситуациях. А именно когда вы получили квартиру в дар не от близкого родственника, указали в декларации доход (кадастровую стоимость полученной квартиры) и заплатили налог на доходы.

При продаже такой квартиры вы вправе уменьшить полученный доход на ту сумму, которая была задекларирована при получении квартиры и с которой был уплачен налог на доходы.

Налог был перечислен в бюджет 15 июля 2021 года.

В 2023 году эта квартира продается. На момент продажи она находится в собственности продавца менее 5 лет. Поэтому у него возникает доход, облагаемый налогом. Продажная цена квартиры по договору выше, чем 70 процентов ее кадастровой стоимости. Поэтому при расчете налога учитывается договорная цена.

В 2024 году вам нужно:

В данной ситуации задекларированная стоимость квартиры больше доходов. Поэтому считается, что доход, облагаемый налогом, равен нулю. Нет дохода — нет налога. Но в году, следующем за годом продажи квартиры, вам нужно сдать декларацию по форме 3-НДФЛ (до 30 апреля 2024 года).

Порядок уплаты и подачи отчетности

Отчетный документ называется налоговая декларация. В случае получения подарка от лица, не являющегося родственником, нужно заполнить декларацию по форме 3-НДФЛ. Форму можно найти в интернете и заполнить самим или обратиться в любую юридическую или бухгалтерскую фирму.

Направить декларацию в ИФНС по месту жительства можно следующими способами:

- лично;

- почтой;

- через представителя;

- через многофункциональный центр;

- через интернет.

Представить документы нужно не позднее 30 апреля года, следующего за тем, в котором был получен подарок.

В инспекции нужно получить реквизиты, по которым уплачивается налог. Уплатить денежную сумму нужно до 15 июля того года, в котором подана декларация.

Оплатить налог можно в любом отделении любого банка (в Сбербанке пока без комиссии) через оператора или платежный терминал.

Если дар не от родственника получил несовершеннолетней гражданин, то налог все равно нужно заплатить.

Ставка НДФЛ для резидентов и нерезидентов страны в 2016 году

Согласно НК РФ ставка налога на дарение недвижимости для резидентов РФ в 2016 году составляет – 13%, для нерезидентов 30%.

Можно ли не платить налог на дарение недвижимости?

Не платить налог с дарения недвижимости от неродственного человека нельзя!

Налог не уплачивают только близкие родственники. Но и в этом случае есть определенные нюансы.

Пока гражданин не придет в налоговую с соответствующим заявлением, никто не узнает, что он получил квартиры или машину именно в дар.

ИФНС получает информацию следующим образом:

- Росреестр или ГИБДД регистрируют переход права на объект,

- регистрирующий орган передает в инспекцию такую информацию: вид имущества, адрес, дата приобретения права собственности, дата прекращения права собственности, фамилия, имя, отчество и адрес бывшего владельца, ФИО и адрес настоящего владельца.

Если право на недвижимость прекращено менее чем через три года после ее приобретения, автоматически формируется уведомление о необходимости уплатить налог. То есть, если квартиру купили в 2010 году, а затем подарили ее в 2012, уведомление придет, но при этом обязанности уплачивать налог нет, так как тот, кто дарил, доход не получил.

В таком случае нужно написать письмо на имя начальника налоговой в свободной форме, объяснить, что право собственности прекратилось, так как имущество было подарено. А для того, чтобы инспекторы не требовали уплатить налог на дарение, нужно подтвердить родственные отношения с дарителем.

Итак, если гражданин получил квартиру в дар не от родственника или супруга, то он может надеяться, что налоговые инспекторы не узнают, что право собственности возникло именно на основании договора дарения. Но здесь принцип исковой давности не действует, и когда уведомление все-таки придет, нужно будет заплатить еще и штраф.

С какой стоимости объекта рассчитывается налоговый вычет?

Налоговый кодекс не дает четкого ответа на этот вопрос. Четкого правила нет.

Минфин предлагает свои разъяснения, исходя из собственных финансовых интересов. По мнению министерства, инвентаризационная стоимость отражает не все факторы, которые влияют на рыночную стоимость имущества, экономическую выгоду, получаемую гражданином, характеризует неверно. В разъясняющем письме отмечается, что это лишь мнение, а не обязательное руководство.

Судебная практика идет двумя пути. Одни суды считают допустимым указывать в договоре инвентаризационную стоимость квартиры и, исходя из нее, рассчитывать подлежащий уплате налог. Другие категорически против, и настаивают на том, чтобы налог уплачивался именно с рыночной стоимости.

Здесь можно посоветовать следующее: указывать в договоре нужно самую низкую рыночную стоимость или кадастровую, если она близка к рыночной. Тогда у инспекторов не будет повода для дополнительной поверки.

Где нужно оплатить налог?

Налог на дарение уплачивается в ИФНС по месту жительства того, кто получил дар. Декларацию можно заполнить непосредственно на сайте налоговой.

Документы для подачи декларации

Помимо отчетности потребуется:

- Паспорт (+копия) или свидетельство о рождении (для детей до 14 лет+копия).

- Документ на подарок (+копия).

Штраф за неуплату

Штраф предусмотрен за:

- непредставление декларации;

- неуплату налога.

В первом случае штраф составляет 5 процентов от неуплаченной суммы налога.

Во втором случае штраф составляет 20 процентов от неуплаченной суммы.

Таким образом, если вовремя не направить декларацию, штраф будет взыскан и за то, что нет документа, и за то, что не уплачен налог.

Если декларация была подана своевременно, то есть до тридцатого апреля, но налог не уплачен в установленный срок – до пятнадцатого июля, то штраф взыщется с той суммы, которая указана в документе.

Налог при продаже дарственной квартиры

Если собственник подаренной квартиры решил в будущем продать ее, то после такой сделки тоже платится НДФЛ. В данном случае доход наступает у продавца – бывшего собственника квартиры, того, кому она была подарена.

Таким образом, подаренная квартира может быть дважды обложена налогом:

- в первый раз при получении дара, если одаряемый не освобожден от НДФЛ;

- во второй раз при продаже квартиры, если нельзя применить вычет или не истек срок давности владения жильем.

Избежать налога при продаже подаренного жилья можно, если недвижимостью пользовались достаточно долгое время или если доход перекрывается налоговым вычетом.

Порядок расчета

Д – сумма дохода с продажи. Она указывается в самом договоре как цена подаренной недвижимости и подтверждается платежными документами – банковскими выписками, расписками.

НВ – налоговый вычет. При продаже подаренной квартиры вычет может быть только один – фиксированный в размере 1 миллион рублей. Расходный вычет не применяется, поскольку никаких расходов на приобретение жилья продавец в свое время не понес.

13% — это ставка по НДФЛ. Для удобства расчетов можно умножать на 0,13 – это арифметически верно.

НДФЛ – итоговая сумма дохода с продажи подаренной недвижимости, подлежащая уплате в бюджет.

Для определения срока владения понадобится выписка из ЕГРН или Свидетельство о праве собственности. На документе нужно найти дату регистрации права.

От этой даты рассчитываем срок владения для освобождения от НДФЛ:

- если дата регистрации до 31 декабря 2015 года включительно – 3 года независимо от того, кто был дарителем;

- дата регистрации 1 января 2016 и позже, а дарителем был близкий родственник – 3 года;

- дата регистрации 1 января 2016 и позже, а дарителем был не близкий родственник – 5 лет.

Если между дарением и продажей прошло больше 3 (5) лет, то налог платить не нужно. Декларацию тоже подавать не требуется.

Если длительность владения не позволяет полностью избежать налога, то его можно уменьшить на сумму фиксированного вычета – 1 000 000 рублей. Из цены квартиры вычитают сумму вычета, а полученную разницу умножают на 13%. Полученную сумму перечисляют в бюджет.

Пример расчета. Людмила Самсонова получила в дар от отца квартиру в 2016 году. В 2018 году она решила ее продать за 1 500 000 рублей. Освободиться от налога по давности не получается – квартира в собственности всего 2 года. Чтобы уменьшить налоговое бремя, Людмила решила применить фиксированный вычет. Расчет налога следующий: (1 500 000 – 1 000 000) * 0,13 = 500 тыс. * 0,13 = 65 000 рублей.

Подробнее о вычетах при продаже квартиры читайте в следующей статье.

Чтобы оплатить налог, необходимо:

- Собрать документы: ДКП, платежные документы к договору.

- Заполнить декларацию 3-НДФЛ. Ссылку на порядок заполнения, бланк декларации и образец смотрите выше в разделе о дарении.

- Пакет документов передать лично в ИФНС по месту жительства или через онлайн сервисы: личный кабинет налогоплательщика или Госуслуги. Сделать это необходимо до 30 апреля года, следующего за продажей.

- После подачи документов до 15 июля оплатить сумму налога в бюджет.

На основании Федерального закона 382-ФЗ от 29.11.2014 с 1 января 2016 года внесены изменения в налоговое законодательство. Согласно этим изменениям квартиры, приобретенные в собственность с 01.01.2016 должны находиться с собственности в течение 5 лет, прежде, чем их можно продавать без уплаты налога, а не 3-х, как это было прежде.

Кроме того, согласно новым изменениям местные власти могут изменять уменьшать процент налога для определенных категорий граждан — например для пенсионеров или ветеранов. Но в это не особо верится.

Но в отношении унаследованных квартир, полученных от сделок дарения, приватизации и по договору ренты сохранились старые правила – 3 года.

3 года исчисляются не календарными годами, а месяцами: с момента регистрации дарственной до продажи квартиры, должно пройти не менее 36 месяцев.

Подаренная квартира может обойтись Вам недешево, и чтобы уменьшить расходы за подарок в виде налога следует учесть все плюсы и минусы сделки по дарственной, а еще лучше – посоветоваться со специалистом, ведь недаром же говорят: «Для человека нет ничего невозможного, если делать должен кто-то другой.

Порядок декларирования и оплаты

У одаряемого лица появляются обязанности по составлению декларации для фиксации полученного дохода и выплаты налога, если право на владение недвижимостью зарегистрировано Регистрационной палатой.

Начиная с этой даты, налоговые службы поставят на контроль время по предъявлению декларации и выплате НДФЛ.

С отдающей стороны (дарителя) уплаты каких-либо налогов при оформлении дарственной не предусматривается.

Принимающая сторона (получатель дара) обязан вовремя произвести выплату налога от своего имени.

Если не оплатить НДФЛ вовремя, то придется платить еще и штрафы.

Правила заполнения декларации: главные особенности

Составление декларации можно осуществить самому, применяя типовые программы или с помощью посреднических контор, предоставляющих услуги такого типа.

Декларация должна содержать цифру рассчитанного налога и цену имущества, отмеченную в дарственной. Если в соглашении отсутствует стоимость недвижимости, то за основу берется кадастровая стоимость квартиры.

Нужно учесть, что если в декларации отсутствует цена на недвижимость, то ее не возьмут в производство при персональном представлении в ИФНС.

При пересылке документов по почте после камеральной проверки сотрудники налоговой службы предложат составить корректирующую декларацию. Корректировка выполняется по данным кадастровой цены.

В крайних случаях указывается стоимость, соответствующая рыночной стоимости недвижимости.

Даже при оформлении дарственной на ближайшего родственника налоговая служба некоторых регионов РФ требует составления декларации с пакетом бумаг, свидетельствующих о степени родства.

В качестве подтверждающих документов могут выступать свидетельство о браке, свидетельство о рождении, паспорта дарителя и принимающего. Чтобы получить более точные сведения и оформить все без ошибок, рекомендуется обратиться в местное отделение ИФНС.

Образец заполненной налоговой декларации по форме 3-НДФЛ при дарении недвижимости.

Сроки подачи

В текущем году, когда была официально оформлена дарственная на недвижимость, получателю не обязательно составлять налоговую декларацию и выплачивать НДФЛ.

Однако слишком тянуть с этим тоже не рекомендуется: до 30 апреля последующего года получившее квартиру лицо обязано предъявить в местное отделение ИФНС декларацию 3-НДФЛ.

Выплата налога также имеет строгие сроки: ее надо произвести до 15 июля этого же года. При невыполнении этого обязательства в срок на получателя жилплощади накладываются немалые штрафы.

Пример: Дядя подарил племяннику квартиру: дарственная была оформлена в феврале 2017 года. В таком случае племянник должен предоставить декларацию 3-НДФЛ не позже 30 апреля 2018-го. Налог же ему нужно будет выплатить до 15 июля 2018 года.

Необходимые документы

Составление декларации и отправка этого документа в местную налоговую службу — обязанность всех граждан, получивших недвижимость в дар.

Помимо декларации, в местное отделение ИФНС надо предъявить копии следующих документов:

- дарственной;

- документов, свидетельствующих о праве владения имуществом;

- справки БТИ;

- паспорта.

Варианты расчета

Если расчет налога осуществляет получатель дарственной, то он просто выплачивает налог на счет местного отделения ИФНС. Реквизиты можно узнать на официальном сайте ФНС России или непосредственно в ИФНС во время предоставления декларации.

Если расчет производит налоговая служба, то получателю по почте отправляется уведомление о расчете налога. Вместе с ним отправляется квитанция для его выплаты.

Этот способ применяется, когда получатель не может самостоятельно декларировать доход. Однако при этом придется дополнительно выплатить налоговым службам штраф и пени.

Уплата НДФЛ

После того, как близкие родственники заключили дарственную, зарегистрировали ее в Регистрационной палате и новый собственник получил право собственности на квартиру, наступает этап декларирования доходов и уплаты налога.

Регистрационная палата после регистрации новой сделки дарения передает все сведения в Налоговую инспекцию. Именно с момента регистрации налоговые органы отслеживают срок, когда собственник должен предоставить декларацию и уплатить НДФЛ.

Оплачивать налог на доход, одариваемый в тот же год, когда была получена квартира, собственник не должен. Платить НДФЛ ему придется на следующий год не позднее 30 апреля. Чтобы заплатить налог, собственнику необходимо заполнить декларацию по форме 3-НДФЛ и предоставить ее в налоговую инспекцию по месту жительства. Непосредственная оплата налога должна быть произведена не позднее 15 июля того же года.

Весь порядок оплаты НДФЛ по договору дарения выглядит следующим образом:

- Собственник отправляется в отделение налоговой инспекции по месту своего жительства, на следующий год после того, как получил имущественный дар. С собой ему необходимо иметь следующие документы:

- паспорт гражданина РФ;

- свидетельство, доказывающее право собственности на квартиру;

- дарственную, которая должна иметь нотариальное подтверждение. Также договор дарения должен быть зарегистрированным Регистрационной палатой;

- акт приема-передачи недвижимого имущества.

- Находясь в налоговой, заполняется декларация с указанием доходов за текущий период.

- Получив заполненную декларацию по форме 3-НДФЛ, сотрудник ИФНС рассчитывает сумму налоговой выплаты, основываясь на налоговой ставке и предоставленных данных о стоимости квартиры. Затем собственнику выдается квитанция, в которой указана сумма и крайний срок оплаты.

- По данной квитанции собственник оплачивает налог. Сделать это можно в любом отделении СберБанка, в кассе, посредством интернет-банкинга и пр.

Нередко бывают случаи, когда новоиспеченный собственник забывает или умышленно не декларирует доход в виде полученной квартиры по договору дарения, и не обращается в налоговый орган вовремя. В этом случае в отношении нарушителя ИФНС наложит штраф и вышлет на его имя уведомление о пропуске обязательного платежа. Размер штрафа зависит от типа нарушения:

- за то, что собственник не предоставил декларацию в ИФНС, штраф составит 1 тыс. руб. плюс 5% от установленной налоговой суммы, насчитанной за каждый месяц просрочки;

- если налог не был уплачен, то штраф составит 20% от суммы НДФЛ в первый раз неуплаты, 40% — если инцидент повторится (это будет считаться умышленным отклонением уплаты налога).

Если по законодательству РФ будет доказано, что гражданин умышленно не платил налог, то штраф будет увеличен в два раза.

Помимо основного штрафа за каждые сутки просрочки начисляются пени. Размер пеней рассчитывается так: сумма задолженности умноженная на ставку рефинансирования умноженная на 1/300 умноженная на количество просроченных дней.

Штраф с должника могут потребовать уплатить добровольно. Однако не редки случаи, когда штрафы взимают в судебном порядке. Это происходит, если плательщик не гасит долг в сроки, которые указываются в уведомлении от ИФНС.

Процедура продажи квартиры, полученной по договору дарения

Квартиры, полученные по дарению, продают как и любые другие. Алгоритм действий следующий:

- Собрать документы на квартиру, подтверждающие правовую чистоту недвижимости.

- Согласовать условия продажи с покупателем и оформить договор.

- Зарегистрировать куплю-продажу в Росреестре.

- Рассчитаться полностью по договору.

Если квартиру продают в ипотеку, то добавляются шаги, связанные с получением кредита – этим занимается покупатель. Банки не запрещают своим клиентам покупать квартиры, полученные продавцами по договору дарения.

Документы и договор

Чтобы продать квартиру после дарения понадобится пакет документов:

- паспорта продавца и покупателя – предъявляются в МФЦ при регистрации и нужны для заполнения договора;

- выписка из ЕГРН на квартиру (свежая, не старше 30 дней), свидетельство о собственности (если есть);

- квитанция об оплате госпошлины 2000 рублей за регистрацию в Росреестре;

- дарственная на квартиру;

- справка об отсутствии долга по ЖКУ;

- справка о прописанных;

- технический паспорт (сверить планировку квартиры);

- другие документы по ситуации.

Договор купли-продажи квартиры и передаточный акт можно бесплатно загрузить здесь.

Согласие супруга на продажу

По закону квартира после дарения считается личной собственностью того супруга, которому она подарена. Даже когда муж и жена в браке уже 10 лет, если родители жены подарили ей квартиру по дарственной, жилье считается лично ее. Муж на такую недвижимость прав не имеет.

В связи с этим нотариальное согласие супруга на продажу квартиры после дарения не требуется.

Регистрация недвижимости в Росреестре

После подписания договора переход прав на квартиру нужно зарегистрировать в Росреестре, иначе сделка в силу не вступит. Для этого нужно обратиться в любой МФЦ лично всем участникам продажи и представить документы по списку выше. Сотрудник оформит заявление, которое нужно будет проверить и подписать, после чего дело отправляется на исполнение в Росреестр.

Регистратор проверяет законность сделки, регистрирует нового собственника в базе ЕГРН и возвращает заявителям договоры со штампами о регистрации, выдает новую выписку из Реестра недвижимости. После этого продажа считается состоявшейся.

Госпошлина и другие расходы

Продать квартиру после дарения дешевле всего самостоятельно – собрать все документы, оформить простой письменный договор по шаблону, сдать документы на регистрацию и получить оплату наличными, не обращаясь в банк. Тогда расходы составят 2 000 рублей на оплату госпошлины.

Чтобы обезопасить продажу, можно обратиться за помощью к специалистам рынка недвижимости:

- нотариусы удостоверяют договоры продажи и проводят анализ сделки за 0,5% от цены квартиры;

- стоимость услуг риэлтора варьируется от сложности продажи;

- юристы помогут составить договор и привести документы по квартире в порядок;

- бухгалтер поможет сформировать декларацию 3-НДФЛ для уплаты налога от продажи.

Если вы не уверены в своих силах, предлагаем воспользоваться помощью нашего юриста – онлайн в чате или по телефону. Специалист оценит сложность вашей сделки и даст практические рекомендации.