Рефинансирование после рождения второго и третьего ребенка под 6 процентов в 2019 году

Содержание:

- Требования к заемщику

- Рефинансирование

- Условия для получения льгот

- Плюсы и минусы новой выплаты

- Что такое семейная ипотека

- Условия кредитования

- Требования к заемщикам

- Преимущества льготной ипотеки

- В каких банках можно оформить и рефинансировать ипотеку под 6 процентов в 2020 году

- Законодательное регулирование ипотечного кредита при рождении ребенка

- Программы от Сбербанка

- Новые условия ипотечного кредитования

Требования к заемщику

Заемщиками по семейной ипотеке могут быть граждане России. Их семейный статус может соответствовать одному из приведенных ниже вариантов:

- Родители второго (третьего) ребенка, состоящие в зарегистрированном браке. Супруг или супруга титульного созаемщика не считается заемщиком, только если имеется брачный контракт, предусматривающий раздельную собственность на имущество супругов.

- Гражданин, не зарегистрировавший брак, имеющий второго (третьего) ребенка. Другой родитель ребенка может по обстоятельствам включаться или не включаться в созаемщики.

- Мать-одиночка второго ребенка, соответствующая всем требованиям, предъявляемым к заемщикам по ипотеке.

Заемщик должен иметь 1 год или более общего стажа за последние 5 лет работы и не менее полугода работать на одном месте.

Если заемщик – индивидуальный предприниматель, то предпринимательская деятельность должна протекать без убытков в продолжение двух лет или более.

Ипотеку может взять мать, имеющая детей от разных отцов. Созаемщиками могут стать ее близкие родственники и, по ее желанию, отец второго (последующего) ребенка.

Созаемщики (кроме титульного) не обязаны соответствовать такому условию, как наличие у них второго ребенка, рожденного в указанные сроки.

Многие отказываются от льготной ипотеки, так как считают, что эта социальная программа адресована только молодым семьям. Однако заемщиком по ней может стать лицо в возрасте от 21 года. Верхний же возрастной предел составляет 65 лет к моменту полной выплаты долга.

Смотрите на эту же тему: Рейтинг банков по ипотечному кредитованию на год

Некоторые банки идут в этом смысле еще дальше и разрешают оформлять на себя ипотеку тем, кому на момент полного погашения долга по ней исполнится 70 лет. Вот почему, оформляя ипотеку под рождение второго ребенка, следует внимательно изучить условия кредитования, предоставляемые банками: они различаются в определенных моментах.

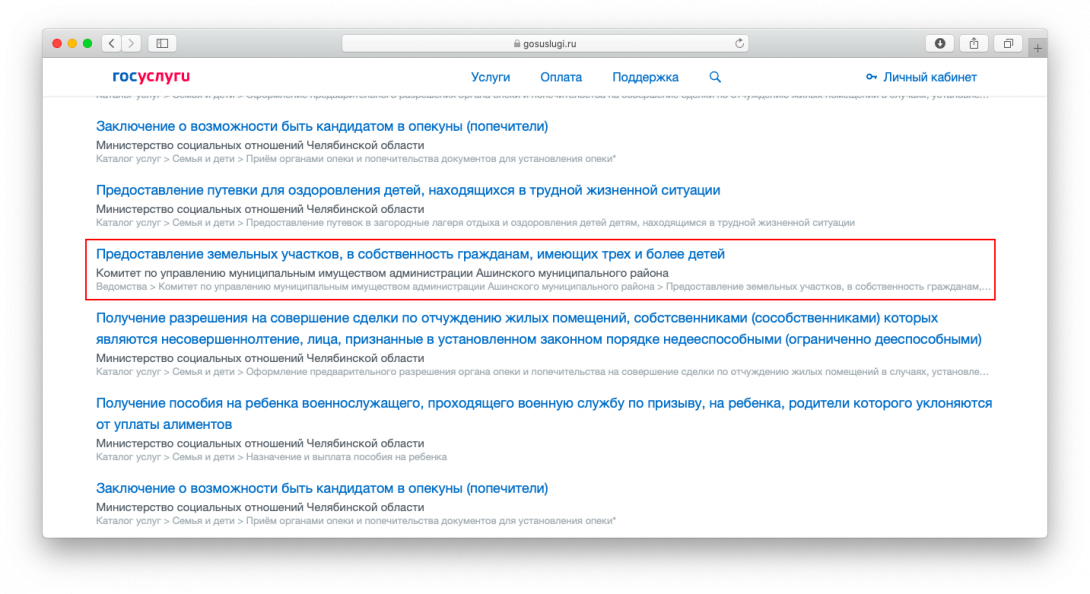

Рефинансирование

Как уже говорилось выше, возможно не только изначально оформить займ по пониженной ставке, но и рефинансировать, то есть произвести пересчет уже выданного кредита.

Необходимо наличие следующих условий:

- С начала 2018 года в семье появился второй или следующий малыш.

- Первоначальный займ был выдан на квартиру-новостройку, квартира была приобретена на этапе строительства, либо срок сдачи квартиры в эксплуатацию не более трех лет.

- Рефинансировать нужно сумму долга, размер которой не более 80% от общей суммы.

Далее следует найти банк, который работает по программе, и заявить о своем желании рефинансироваться. При этом потребуется предоставление определенного пакета бумаг. Подать заявку можно как при личном посещении, таки через онлайн сервисы.

В каких банках возможно оформить

Согласно Приказу Минфина России от 19.02.2018 № 88 средства государства, направленные на реализацию этой программы, были распределены между 46 банками и Агентством по ипотечному жилищному кредитованию (АИЖК).

Средства были распределены в неравных долях.

Самые крупные денежные фонды достались таким банкам как:

- ПАО «Сбербанк»;

- ВТБ;

- Банк «Абсолют»;

- Газпромбанк;

- Россельхозбанк;

- Промсвязьбанк;

- Райффайзенбанк;

- Российский капитал.

Следует учесть, что не все из названных кредитных учреждений могут осуществлять рефинансирование (перерасчет) уже имеющейся ипотеки.

Каждый банк имеет право предъявлять некоторые дополнительные требования, о которых можно узнать только при обращении за консультацией.

Государственная поддержка

Изменение условий получения семейной ипотеки в 2019 году – одно из поручений Президента РФ Правительству РФ. Это было необходимо для того, чтобы семьи с детьми могли улучшить свои жилищные условия. Существующие временные периоды ограничения ставки с ее последующим ростом не могли позволять семьям произвести планирование собственных расходов на годы вперед.

В рамках исполнения поручения Президента РФ был принят нормативный акт, согласно которому были изменены основные условия господдержки, а именно ставка в размере 6% закрепилась на весь период действия кредитного договора.

То есть разницу между процентом займа по договору и 6% будет уплачивать государство за счет средств из федерального бюджета.

Согласно проведенному анализу программой по сниженной ипотеке за 2018 год воспользовались всего 4,5 тысячи семей.

После изменения существенных условий планируется выдать кредитов на сумму около 600 млрд. рублей. А для дополнительного финансирования программы, для возмещения разницы между ставкой банка и 6% сумму в размере 60 млрд. рублей.

Вторичное жилье

Исходя из условий госпрограммы, приобрести вторичное жилье у физического лица с использованием льготной ставки в 6% невозможно.

Однако исключения из этого правила существуют, и касаются они жителей Дальнего Востока. Им предоставлено право покупки квартиры или дома у частного лица, но при условии, что объект будет находится в сельской местности.

Условия для получения льгот

- Даже с учётом понижения ставки и возможного государственного субсидирования переплата остаётся значительной и зависит от срока выплат. Если вы не можете себе позволить быстро погашать ипотеку, тем большей становится сумма переплаты.

- Срок выплат очень большой. Мало кто может себе позволить выплатить кредит за пять лет, чаще берут заём на десять, двадцать, а то и все тридцать лет.

- Вы не можете взять кредит на всю стоимость жилья. Определённый первоначальный взнос обязателен. Для молодых семей он составляет порядка 10%, если дети уже есть, и 15%, если детей ещё нет. То есть накопить определённую сумму всё равно необходимо.

Как уменьшить процентные начисления?

Если вы сомневаетесь, стоит ли брать ипотечный кредит «Молодая семья» и участвовать в программе, давайте честно рассмотрим положительные и отрицательные стороны. Плюсы очевидны и уверенно говорят в пользу принятия такого решения:

Например, вы можете подать заявку на кредит со справкой по форме банка вместо справки 2-НДФЛ. Справка о доходах по форме банка — это альтернативный документ, который принимается банком как подтверждение дохода заемщика, но в котором можно учесть дополнительный заработок.

Учитывая покупку полиса, фактически вы сэкономите на ставке около 0,5 процентного пункта. Помимо экономии на ставке, полис выполняет свою непосредственную задачу — страховая компания выплатит банку остаток задолженности по вашему ипотечному кредиту при наступлении страхового случая (потеря трудоспособности или смерть).

Как увеличить шансы на получение ипотеки при небольшой официальной зарплате?

Зарплатные клиенты Сбербанка, в зависимости от остальных условий кредитования, могут получить дополнительные преимущества. При этом, преимущества доступны если любой из созаёмщиков является зарплатным клиентом.

Не стоит пренебрегать этим моментом. Иногда можно столкнуться с путаницей. Это приведет к тому, что финансовые организации даже после оплаты ипотеки пенсионным фондом будет продолжать требовать дальнейшее погашение задолженности. Подобное большой проблемой не является, однако случается, если государственная структура своевременно не уведомила компанию о внесении денежных средств.

Субсидии по ипотеке

У вас есть вопросы и уточнения? Наши специалисты рады помочь Вам. Если вам нужна консультация юриста по телефону, вы можете заказать обратный звонок, используя форму онлайн-консультанта, и наш специалист перезвонит вам в удобное время.

08 мая 2021 vektorurist 108

Поделитесь записью

Плюсы и минусы новой выплаты

Получить путинские 450 000 на ипотеку можно сразу после вступления закона в силу. Осталось дождаться одобрения законопроекта Президентом, и будет официально объявлено о начале действия новых правил. Но, чтобы определить практическую выгоду от участия в государственной программе, направленной на поддержку семей с тремя и более детьми, нужно провести некоторые расчеты.

Дают на погашение ипотеки с 2021 г 450 000, а значит, именно на такую сумму уменьшится задолженность по кредиту. Еще к нему можно прибавить размер мат. капитала.

- Зачастую многодетной семье нужна трехкомнатная квартира. А ее стоимость составляет примерно 3 млн. руб.

- Средняя ставка – 9%. Кредит на 20 лет с переплатой в 3,5 млн., а ежемесячный платеж составляет 27 000 руб.

- Если вычесть из этой суммы 450 000 на ипотеку за 3 ребенка и почти такую же сумму материнского капитала, переплата снизится примерно до 2,5 млн. руб.

- За вычетом этих средств, ежемесячный платеж после перерасчета снизится до 18 000 руб., а в семейный бюджет вернется примерно 9 000 руб. в месяц.

И эти вычисления касаются приобретения бюджетного жилья в столице. В регионах страны складывается более выгодная ситуация. Полученная субсидия при рождении третьего ребенка 450 000, и материнский капитал смогут уменьшить платеж примерно до суммы 9 500 руб., а переплата снизится практически в два раза.

Но даже без учета 453 тыс. руб. материнского капитала, эта мера поддержки от государства дарит ощутимые выгоды. Родители трех и более детей экономят внушительные суммы каждый месяц. Особенно такая разница заметна в регионах. Здесь 450 000 при рождении третьего ребенка позволит вполовину сократить расходы на ипотеку.

Рекомендуемая статья: Порядок регистрации права собственности на квартиру в ипотеке

Валютная ипотека также подойдет под данную программу. Перерасчет осуществляется по курсу рубля в Банке России на дату досрочного гашения.

Также плюсом является то, что после получения 450 000, у родителей нет обязанности выделять доли детям, как это происходит с материнским капиталом.

Хотя у новой программы господдержки есть и свои минусы:

- такие средства нельзя получить для компенсации уже выплаченных кредитов;

- льгота предоставляется только по официальному запросу от члена семьи;

- если одного из родителей лишили законных прав, в получении средств могут отказать;

- при отмене усыновления также существует риск отказа.

- если сумма долга по ипотеке больше или равна 450 000 рублей, то происходит погашение только основного долга, и нельзя погасить проценты.

- подходят ипотечные кредиты, выданные только на цели приобретения (покупку ОН, или прав на ОН по ДДУ по 214 ФЗ). Если в кредитном договоре будет прописано дополнительно, например, на отделку, ремонт или улучшение жилищных условий, оплата по предварительному договору (часто после рефинансирования), то в получении 450000 откажут.

В связи с отказами в получении выплаты Министерство Финансов и Дом.рф предложило банкам изменить формулировку кредитного договора, или истребовать дополнительные документы, например, договор купли-продажи жилья. По отказанным заявлениям будет пересмотр документов.

В остальном 450 000 за третьего ребенка на ипотеку – это возможность не только рассчитаться с долгами, но и психологическая поддержка для тех, кто только собирается приобретать жильё.

К неявным преимуществам закона можно отнести его обратное действие. За средствами смогут обратиться те лица, кто получил статус многодетной семьи с января 2021 года, а не с момента вступления документа в силу. Также выплаты на третьего ребенка 450 000 переводятся сразу на счет в банке, что исключает риск мошенничества. В этих же целях организована проверка бумаг на нескольких уровнях.

Многие покупатели жилья по договору долевого участия, частных домов с участком и по соглашению о переуступке прав требования вздохнут с облегчением. Для них выдача 450 000 за третьего ребенка с 2021 года будет производиться без особых проблем. Дополнительный плюс государственной программы поддержки – в качестве созаемщиков могут выступать третьи лица. И к таковым не предъявляются требования, которые применяют к основному заемщику.

Что такое семейная ипотека

Некоторым гражданам нашей страны совсем непросто приобрести жилье или улучшить жилищные условия. Поэтому, они могут претендовать на льготу от государства и воспользоваться одной из предложенных программ. Одним из таких предложений является семейная ипотека от государства.

Льготная ипотека Путина ориентирована на семьи с двумя и более детьми, родившимися в период с 2018 по 2022 год включительно. В данном случае помощь от государства заключается в оплате части процентов по кредиту. Федеральная ипотечная программа предусматривает для таких семей снижение процентной ставки до 6% годовых на протяжении трех-восьми лет.

Период действия такой льготы от государства раньше зависел от количества детей в семье. Например, если родители воспитывали двух детей, для них была предусмотрена помощь в течение трех лет, если трех детей — в течение пяти лет и далее. Сейчас же пониженная ставка действует в течение всего срока действия кредитного договора.

После того, как льготный период завершится, процентная ставка установится на уровне ключевой ставки Центробанка России и плюс 2%.

Предложение по семейной ипотечной программе призвано улучшить демографию страны и благосостояние граждан. На это было выделено 600 миллиардов рублей, что позволит обеспечить дополнительным финансированием более чем 500 000 жителей РФ.

Программа положительно влияет не только на семьи с детьми, но и на строительную сферу, поскольку приобрести жилье по льготе можно только в новостройке. На квартиры на вторичном рынке федеральная программа не распространяется.

Снижение ставки по действующей ипотеке

Принцип федеральной программы довольно прост: государство берет на себя обязательства по оплате части процентов по ипотечному кредиту. Плательщику остаются только 6%. Семьям, оформившим ипотечный кредит до рождения второго ребёнка, можно воспользоваться услугой рефинансирования. Для снижения ставки по уже действующему займу на жилье, следует соблюдать ряд условий:

- Младший ребенок должен быть рожден в промежутке с 2018 по 2022 года.

- Заемщик должен соответствовать требованиям банка. Кредитное учреждение обязательно должно убедиться в платежеспособности клиента и его хорошей кредитной истории, даже если у него уже есть действующая ипотека.

- Квартира должна тоже отвечать определенным требованиям.

В каких банках можно оформить и на каких условиях

Стоит оговорить, что кредит по сниженной ставке выдает не банк, а государство делает так, чтобы Вы платили только 6%. Кредитная организация получит полностью всю сумму, которую она бы выдала заемщику без льготной программы. Недополученные средства банку компенсирует государство.

По программе семейной ипотеки в данный момент работают не все кредитные компании, поскольку к ним тоже предъявляются определенные требования. Максимальная процентная ставка, согласно правилам программы – 6%. Но, многие банки используют этот факт, чтобы предложить заемщикам более выгодные условия. Среди наиболее известных банков, работающих по данной льготной программе, можно отметить следующие:

| Название банка | Название льготной программы семейной ипотеки в данном банке | Минимальная процентная ставка, % |

|---|---|---|

| Сбер | Ипотека с господдержкой для семей с детьми | 4,7 |

| ВТБ | Ипотека с господдержкой для семей с детьми | 5 |

| Дом.РФ | Семейная ипотека | 4,7 |

| Россельхозбанк | Ипотека с государственной поддержкой семей с детьми | 4,6 |

| Газпромбанк | Ипотека с государственной поддержкой семей с детьми | 4,7 |

| Уралсиб | Ипотека для семей с детьми | 5,5 |

| Промсвязьбанк | Семейная ипотека | 3,99 |

Как видите, банки, которые оформляют семейную ипотеку, предлагают действительно выгодные продукты.

Калькулятор снижения ипотеки

Чтобы предварительно рассчитать разницу между действующей и будущей процентной ставкой, узнать, насколько снизится ежемесячный платеж и переплата, можно воспользоваться калькулятором ипотеки, которые имеются на официальных сайтах всех банков, участвующих в программе.

Рассмотрим на примере известного банка СберБанк.

На этой странице кредитный калькулятор поможет подобрать наилучшие условия по льготной ипотеке.

Для этого ответьте на вопросы системы, выставьте бегунки с левой стороны по следующим параметрам:

- цена квартиры;

- сумма первоначального взноса;

- срок кредитования.

В зависимости от выстроенных параметров, система автоматически рассчитает ежемесячный платеж, общую сумму кредита и выгоду от снижения ставки. Полученные данные можно увидеть по правой стороне калькулятора.

Условия кредитования

Первым и самым важным условием считается пополнение семейства в период с 2018 по 2022 годы. Не менее важным условием является наличие российского гражданства у заемщика. В качестве созаемщика могут выступать супруг или один из родителей супругов при условии того, что у него, так же как у заемщика, имеется гражданство РФ. В рамках кредитования по программе «семейная ипотека» допускается приобретение следующих видов жилья:

- квартиры в новостройках до введения здания в эксплуатацию (на основании договора участия в долевом строительстве);

- квартиры, либо дома с земельными участками, приобретаемые по соглашению купли-продажи;

- жилые помещения, реализуемые юридическими лицами, кроме случаев приобретения недвижимости через инвестиционные фонды.

Обратите внимание! Покупка недвижимости у физического лица по программе льготного кредитования запрещена. Означенные условия являются обязательными для соблюдения во всех регионах страны, за исключением Дальневосточного федерального округа

Жителям этого субъекта страны разрешается приобретать жилье на вторичном рынке, если приобретаемый объект расположен в сельской местности. При этом продавцом может выступать физическое лицо.

Требования к заемщикам

- наличие гражданства РФ;

- ограничение по величине заемных средств. Для жителей регионов лимит составляет шесть миллионов рублей, для семей, проживающих в Москве, Санкт-Петербурге, Московской и Ленинградской областях – двенадцать миллионов;

- обязательно оформление ипотеки в рублях;

- заключение договора страхования на объект недвижимости и страхования жизни самого заемщика;

- величина первоначального взноса в размере не менее двадцати процентов от стоимости приобретаемого жилья;

- фиксированный льготный процент на протяжении всего периода кредитования.

Преимущества льготной ипотеки

Льготная шестипроцентная ставка по программе «семейная ипотека» действует теперь неограниченный период времени. Это означает, что с первого дня оформления ипотеки до даты погашения последнего платежа процентная ставка не меняется. Ранее, кредитные организации практиковали предоставление ограниченного по времени льготного периода кредитования. Теперь заемщику и его семье нечего бояться, так как недополученный вследствие снижения процентной ставки доход будет компенсироваться государством. Одно из основных условий, предъявляемое банками при оформлении ипотеки по ставке в 6% — заключение договора страхования недвижимости и жизни заемщика. При отказе от данной услуги процент может быть увеличен, что в целом не влияет на возможность оформления льготной ипотеки. Заемщик все так же будет погашать кредит по льготной ставке, а государство выплачивать кредитору компенсацию. Нельзя сбрасывать со счетов и такие преимущества программы, как возможность использования средств маткапитала и фиксированная величина аванса, вследствие чего все большее число молодых семей приобрели возможность купить доступное жилье на выгодных условиях.

В каких банках можно оформить и рефинансировать ипотеку под 6 процентов в 2020 году

| Наименование банка | Ипотека под 6% | Рефинансирование под 6% |

|---|---|---|

| АИЖК | Есть | Есть |

| Сбербанк | Есть | Есть |

| ВТБ Банк | Есть | Есть |

| Абсалютбанк | Есть | Нет |

| Российский капитал | Есть | Есть |

| Газпромбанк | Есть | Нет |

| Россельхозбанк | Есть | Есть |

| Промсвязьбанк | Есть | Нет |

| Банк Открытие | Есть | Нет |

| МКБ банк | Есть | Нет |

| Райффайзенбанк | Есть | Есть |

| Банк Возрождение | Есть | Нет |

| Банк Россия | Есть | Нет |

| Совкомбанк | Есть | Нет |

| Банк ДельтаКредит | Есть | Нет |

| Транскапиталбанк | Есть | Нет |

| Ак Барс | Есть | Нет |

| Инвестиционный Торговый Банк | Есть | Нет |

| Банк Уралсиб | Есть | Нет |

| Центр-инвест Банк | Есть | Нет |

| ЮниКредит Банк | Есть | Есть |

| Аверс Банк | Есть | Нет |

| Банк Русь | Есть | Нет |

| Банк Санкт-Петербург | Есть | Нет |

| Банк Зенит | Есть | Нет |

| Курский промышленный Банк | Есть | Нет |

| Росевробанк | Есть | Нет |

| Актив Банк | Есть | Нет |

| Кубань Кредит | Есть | Нет |

| Металлинвестбанк | Есть | Есть |

| Прио Внешторгбанк | Есть | Нет |

| РНКБ Банк | Есть | Нет |

| СМП Банк | Есть | Нет |

| Снежинский Банк | Есть | Нет |

| Татсоцбанк | Есть | Нет |

| Всероссийский Банк развития регионов | Есть | Нет |

| Банк Кузнецкий | Есть | Нет |

| Энергобанк | Есть | Нет |

Законодательное регулирование ипотечного кредита при рождении ребенка

Согласно Гражданскому Кодексу РФ, условия договора определяются его сторонами, а все субъекты РФ свободны в заключении разных видов договоров.

Основываясь на данной информации, условия кредитного договора под залог недвижимости определяются сторонами. Это означает, что льготы по ипотеке при рождении ребенка возможны только в том случае, если подобные условия закреплены в ипотечном договоре. Например, возможна отсрочка по ипотеке при рождении ребенка в Сбербанке — организацией предусмотрена специальная программа «Молодая семья», согласно которой заемщик средств может получить отсрочку в случае рождения детей или же увеличить сроки кредитования.

Несмотря на положения ГК РФ и законов об ипотечном кредитовании, существуют и местные нормативно-правовые акты, которые распространяются на обе стороны. Так, постановлением Правительства РФ от N 1050 «О федеральной целевой программе «Жилище» предусмотрено, что все субъекты РФ, которые участвуют в реализации подпрограммы «Обеспечение жильем молодых семей» федеральной целевой программы «Жилище», обязаны предоставлять молодой семье, являющейся участником подпрограммы, социальную выплату. Размер такой выплаты должен составлять не менее 5% от средней стоимости недвижимости экономкласса. Выплаты предоставляются в целях погашения части кредита, который предоставлялся для жилья экономкласса. Данные условия распространяются и на ипотечные жилищные кредиты.

Согласно постановлению Правительства №373, граждане, которые не могут самостоятельно погасить основную задолженность по ипотечному кредиту, имеют право на реструктуризацию существующего долга. Предельная сумма возмещения, предоставляемая по программе, составляет 20% от остатка суммы займа (но не более 600 000 рублей), если заявитель имеет несовершеннолетних детей. Возмещение 30% от остатка суммы займа (но не более 1.5 млн рублей) применяется в случае, если заявитель имеет детей-инвалидов, является попечителем или опекуном двух и более несовершеннолетних детей.

Также обязательно соблюдение такого условия, как изменение доходов должника, согласно (пп. «б» ч. 7 Постановления). Претендовать на возмещение возможно в том случае, если совокупный доход всей семьи должника, после вычета всех ежемесячных платежей по ипотеке за три месяца, менее двух величин прожиточного минимума на каждого человека в регионе проживания должника и его семьи.

Таким образом, при условии соответствия вышеперечисленным требованиям, семья может получить списание 20% от ипотеки при рождении ребенка.

Программы от Сбербанка

Сбербанк имеет в направлении ипотечного кредитования много разноплановых предложений для стандартного контингента и нуждающегося в расширении жилплощади после рождения еще одного ребенка. Кроме того, в каждом из них присутствует свой перечень скидок, позволяющих снизить ставочный коэффициент. А также имеются выгодные предложения, гарантирующие успешное получение недвижимости в собственное распоряжение.

Рефинансирование действующей ипотеки

Привлечение к себе именно ипотеки из других банков является для Сбербанка прерогативной в рамках рефинансирования. Тем более на сегодняшний день государство помогает молодым людям закрыть семейные долговые обязательства, если у них состоялось рождение второго и третьего младенца. Это минимизирует риски для Сбербанка по завершении процесса ведения ипотеки.

Погашение части действующей ипотеки

Рефинансирование предлагает назначение ставочного показателя по ипотеке от 9,5 до 12%. Если у прежнего займодателя он был выше, то выявляется экономическая выгода. Ее можно обозначить как закрытие части ипотеки. Просто общая сумма к оплате по рефинансированию станет меньше. Величина ежемесячных платежей при рефинансировании будет зависеть от нее и длительности ипотеки.

Новые условия ипотечного кредитования

Для семей с двумя или более детьми существует специальная ипотечная программа – социальная. В быту такую программу еще именуют детской ипотекой.

Отличие этого вида займа состоит в том, что заемные средства выплачиваются банку не только из собственных, но и с использованием средств государства (субсидирование). То есть государство обязуется погасить часть долга при помощи предоставления пособия.

В рамках этой программы государство может погасить больше половины от всей суммы долга. То есть сумма, которую нужно будет выплатить, будет уменьшаться. Вопрос о предоставлении такового вида рассрочки для приобретения жилья рассматривается в каждом порядке индивидуально.

До 2019 года сниженная ставка в 6% по кредиту существовала не весь его период. Субсидию между банковским процентом и 6% государство выделяло следующее время:

- Появление второго ребёнка – в течение трех лет.

- Появление третьего ребенка – в течение 5 лет.

- Рождение одновременно в период с 2018 по 2022 год и второго и третьего ребенка – в течение 8 лет в сумме.

С апреля 2019 года поменялись условия кредитования, согласно которым возможность оформления 6% годовых сохраняется не на определённый период, а на весь срок действия договора займа.

Кто может рассчитывать

Далее следует перечислить категории граждан, которые могут претендовать на получение займа:

- Супруги, родители двух и более детей, семейные отношения которых оформлены. При этом созаемщиками по договору ипотеки будут выступать оба, если между ними не подписан брачный договор о раздельном режиме собственности.

- Родители, чьи семейные отношения не оформлены. Дети должны иметь гражданство РФ, а родительские связи должны быть установлены.

- Одинокий родитель, если он соответствует заявленным критериям, особенно касающимся платежеспособности.

Претендовать снижение процентной ставки по ипотеке не могут следующие граждане:

- Родители, не являющиеся подданными Российской Федерации.

- Родители, один из которых не подданный Российской Федерации.

Условия кредитования

Условия госпрограммы:

- Изменить условия при помощи госпрограммы можно только на новое жилье по договору участия в строительстве либо договору купли, заключаемого с компаний. Приобретение вторичного жилья уже не будет попадать под действие программы.

- Можно пересчитать уже имеющийся займ, при этом требования к объекту недвижимости сохраняются. Списания долга при этом не будет.

- Можно рефинансировать ипотеку (реструктуризация долга), по которой ранее уже изменяли условия.

- Сумма займа зависит от региона, где покупается недвижимость:

- Москва и область, Санкт-Петербург и область – 12 миллионов рублей;

- для иных субъектов – 6 миллионов рублей.

- Размер первичного взноса не менее 20% от цены жилья.

- При рефинансировании сумма оставшегося долга не может превышать 80% от всей стоимости объекта.

- Срок предоставления кредита до 30 лет, при этом возраст заемщика ограничен 62 годами.

Особые условия для Дальнего Востока:

- Возможно приобрести вторичное жилье, например, дом при условии, что он находится в сельской местности.

- Возможно получение сниженной ставки в 5% при условии рождения малыша в период с 2019 по 2022 год и заключении договора с марта 2019 года.

Использование материнского сертификата

Использовать маткапитал при погашении ипотеки можно двумя способами:

- Применить маткапитал в качестве первого взноса по кредитному договору.

- Применить маткапитал для погашения процентов и средств основного долга.

Но при желании получить займ под 6% могут возникнуть трудности. Условиями программы заложена необходимость внесения первого взноса в размере 20% от стоимости жилья, поэтому многие банки отказывают в качестве принятия этого платежа суммы по материнскому сертификату, несмотря на то что в некоторых регионах размер средств по маткапиталу будет значительно выше, чем первоначальный взнос под семейную ипотеку. Кроме этого, перевод средств банку из ПФР возможен только через месяц, когда ведомство одобрит сделку и признаёт ее правомерной.