Условия ипотечного кредитования под материнский капитал

Содержание:

- Требования к заемщикам

- Порядок действий

- Нюансы совмещения МК и военной ипотеки.

- Можно ли направить маткапитал на уплату первоначального взноса?

- Что делать, если банк отказывает

- Преимущества и недостатки ипотеки под материнский капитал

- Условия ипотечного кредитования под материнский капитал в разных банках

- Как рассчитать

- Куда направить?

- Как взять ипотеку под материнский капитал

- Изменения в распоряжении МК

Требования к заемщикам

- российское гражданство + постоянная прописка (как правило, в регионе присутствия банка)

- не менее 1 года общего стажа

- не менее 6 месяцев стажа на текущем рабочем месте

- возраст не мене 21 года на момент оформления кредита и не более 75 лет на момент полного погашения

Таковы официальные требования. В реальности нужно учитывать, что у каждого банка существуют внутренние негласные критерии оценки заемщиков. Плюс – ряд общих правил.

Например, Сокомбанк ипотечные кредиты чаще всего одобряет клиентам старше 35 лет. Более молодым парам желательно выбрать другую финансовую организацию.

Для одобрения желательно, чтобы стаж был больше 1 года, прием на работе со стабильным окладом и белой зарплатой.

Стоит заранее позаботиться и о кредитной репутации – проверьте кредитную историю и при наличии проблем постарайтесь ее улучшить до подачи заявки на ипотечный кредит.

Порядок действий

Есть два способа, по которым оформляется налоговый вычет – с помощью ФНС или через работодателя.

Обращение в налоговую – самый простой и выгодный вариант, так как после одобрения вы получите полную сумму компенсации. Документы при этом нужно подать в году, следующем за отчетным:

- вместе с заявлением в ФНС нужно подать собранный пакет документов и декларацию, которую можно отправить в том числе и онлайн, на сайте налоговой;

- решение принимается в течение 3 месяцев;

- в течение 30 дней с момента одобрения заявки на ваш счет будут переведены средства.

Подача заявления на возврат НДФЛ через работодателя избавит вас от сбора нужных документов, однако у этого способа есть большой минус. Если в первом случае вы получите деньги разово на счет, то в этом варианте работодатель просто перестанет удерживать 13% из вашей зарплаты. Однако им все еще можно воспользоваться, если вы хотите делегировать этот процесс:

- в год совершения сделки подайте заявление в ФНС и получите уведомление о праве на налоговый вычет;

- передайте уведомление работодателю;

- после этого с вашего дохода перестанут удерживать налог до тех пор, пока не наберется полная сумма компенсации.

Допустим, вам полагается компенсация в размере 200 тысяч рублей. Ваша зарплата составляет 50 тыс., а НДФЛ – 6,500 рублей. Разделите возврат на сумму налога – получится, что в течение 30 месяцев из вашей зарплаты не будет вычитаться НДФЛ.

Важно! Как только компенсация будет полностью выплачена, из вашего дохода снова начнут удерживать 13 процентов подоходного налога.

Нюансы совмещения МК и военной ипотеки.

Многих интересует вопрос, если есть материнский капитал и военная ипотека — можно ли совмещать использование этих программ одновременно.

При этом здесь ничего не сказано о кредитных соглашениях, которые граждане используют, чтобы улучшить условия своей жизни.

Если семья

военнослужащего решила совместить две программы, она должна знать, какие есть

нюансы совмещения:

- использование двух программ одновременно возможно, только если в семье военнослужащего есть два ребенка (либо они были им усыновлены),

- средствами МК можно погасить военную ипотеку, если Пенсионный Фонд не найдет никаких противоречий и махинаций.

С каким доходом на семью Вы берете ипотеку?

Менее 30 000 руб. 28.57%

30-50 тыс. рублей 51.43%

50-80 тыс. рублей 8.57%

80-100 тыс. 11.43%

100-150 тыс. 0%

Более 150 000 рублей 0%

Проголосовало: 35

Можно ли направить маткапитал на уплату первоначального взноса?

Согласно ч. 3 постановления Правительства № 862 от 12.12.2007 г. о правилах направления семейного капитала на улучшение жилищных условий, средства сертификата могут использоваться для уплаты первоначального взноса по целевому кредиту (займу) для покупки или постройки жилья (в том числе и ипотечному). В 2019 году следующие крупные банки РФ принимают МСК на первый взнос:

- ВТБ;

- Сбербанк;

- Газпромбанк;

- Промсвязьбанк;

- банк «Открытие»;

- Россельхозбанк;

- ДельтаКредит;

- Райффайзен банк;

- Альфа-Банк;

- и другие.

Прежде чем направить материнский капитал на первоначальный взнос, необходимо ознакомиться с условиями кредитной организации, некоторые банки устанавливают ограничения на использование МСК с этой целью.

Банк ВТБ. Первоначальный взнос, помимо материнского капитала, обязательно должен включать личные средства. Кроме того, маткапиталом можно оплатить не более 15 % стоимости жилого помещения, а собственными средствами нужно погасить не менее 10 %. При этом воспользоваться сертификатом для уплаты первоначального взноса в программе «Победа над формальностями» нельзя.

Газпромбанк. При предоставлении сертификата на МСК первоначальный взнос может быть уменьшен на его сумму, но не менее чем до 5 %.

Промсвязьбанк. Первоначальный взнос может быть выплачен материнским капиталом с отсрочкой до полугода. При этом у владельца сертификата не должно быть других действующих кредитов на улучшение жилищных условий.

Банк «Открытие». С учетом средств МСК минимальный размер первоначального взноса может составлять 10 %.

Россельхозбанк. Первоначальный взнос может быть полностью выплачен материнским капиталом, если его сумма составляет:

- 10 % от стоимости объекта недвижимости;

- 15 % от цены первичного жилья.

ДельтаКредит. При использовании сертификата первоначальный взнос может быть меньше на 10 % по сравнению с условиями стандартных программ банка.

Альфа-Банк. Если материнский капитал используется на первоначальный взнос, то не менее 5 % стоимости недвижимости заемщик должен погасить личными средствами.

Чтобы направить маткапитал на первоначальный взнос, сначала нужно обратиться в банк с требуемым перечнем документов для оформления кредита, а после подать заявление о распоряжении в органы ПФР.

Если Пенсионный фонд одобрит распоряжение, то средства сертификата будут безналично перечислены кредитной организации в течение 1-го месяца и 10-ти рабочих дней с момента регистрации заявления.

Список документов для получения маткапитала банком

Чтобы материнский капитал был направлен кредитной организации в качестве первоначального взноса, необходимо обратиться в нее для получения кредита со следующим перечнем документов:

- заявлением-анкетой;

- удостоверениями личности заемщика и созаемщика — один из них должен быть владельцем сертификата;

- подтверждением их места жительства (пребывания);

- документами, подтверждающими трудовую занятость и доход (справка о размере заработной платы, копия трудовой книжки и др.);

- сертификатом на средства МСК;

- справкой об остатке маткапитала, выданной органами ПРФ.

Точный список необходимо уточнять в выбранной кредитной организации.

После этого владельцу сертификата нужно обратиться в Пенсионный фонд, предоставив:

- заявление о распоряжении;

- паспорт РФ с отметкой о регистрации;

- свидетельство о браке и паспорт супруга (с подтверждением места проживания), если он является созаемщиком;

- копию кредитного договора;

- копию зарегистрированного ипотечного договора;

- нотариальное обязательство выделить доли супругу и детям.

Что делать, если банк отказывает

Обычно финансовые организации неохотно принимают средства МСК как первый взнос по ипотеке. Они не хотят принимать риски и выдавать кредит неплатежеспособному заемщику. Поэтому гораздо проще направить деньги на погашение ипотеки, которую взяли ранее. Участники льготной программы с господдержкой также нередко сталкиваются с трудностями при попытке использования маткапитала в качестве первоначального взноса.

В большинстве случаев отказы связаны с позицией застройщиков. Дело в том, что те компании, которые завершают начатые проекты по старой схеме, без эскроу-счетов, не хотят ждать поступления на счет денег по заключенным договорам долевого участия (ДДУ). Такое ожидание может затянуться на два-три месяца, что приводит к сложностям с финансовой отчетностью и возникновению кассовых разрывов. В итоге массовое заключение договоров, по которым деньги будут приходить с запозданием на пару месяцев, вполне может сорвать сроки строительства.

Однако с 1 июля прошлого года была введена система проектного финансирования с использованием эскроу-счетов. Данная схема предполагает, что средства покупателя (дольщика) вносятся на специальный счет, где находятся до завершения строительства. Когда объект будет введен в эксплуатацию, застройщик сможет получить деньги. Строительные компании, в свою очередь, открывают в банке кредитную линию и возводят здания на заемные средства. При таком положении вещей деятельность застройщиков практически не зависит от взноса дольщиков. Поэтому компании, перешедшие на эскроу-счета, не станут отказываться от средств маткапитала.

Вполне возможно, что когда все застройщики перейдут на систему проектного финансирования, покупателям станет проще использовать МСК для внесения первого взноса по ипотеке. Ведь в таком случае строительным компаниям не нужно будет стремиться к получению денег сразу же после заключения ДДУ. Если застройщикам сроки зачисления средств будут не так важны, то и банки станут принимать материнский капитал в качестве первоначального взноса. Тогда семьи с детьми действительно смогут выбрать, каким образом им улучшить свои жилищные условия.

Пока же у граждан небольшой выбор: внести деньги для того, чтобы погасить действующий кредит или найти застройщика либо продавца, которые согласятся подождать, пока Пенсионный фонд переведет средства МСК.

Преимущества и недостатки ипотеки под материнский капитал

В России жилищный вопрос всегда стоял остро. Особенно тяжело в этом плане молодым семьям, чьего капитала пока недостаточно для самостоятельной покупки жилья. На это как раз рассчитаны социальные программы материальной поддержки: государство помогает россиянам, у которых родился ребенок, получить ряд льгот и финансовые привилегии.

Ипотека под маткапитал — это тот же ипотечный кредит, только с привлечением сертификата о материнском капитале.

Сертификат выдается в государственных органах, при этом обналичить его нельзя. Использование материнского капитала возможно только в определенных целях: например, в решении жилищного вопроса, получения образования, медицинского лечения и т.д. Схема выглядит следующим образом:

- Мать проходит бюрократические проверки. После рассмотрения документов ей выдается сертификат, подтверждающий право на маткапитал;

- Далее родитель должен воспользоваться этим сертификатом по своему усмотрению — например, он может пойти по популярной программе «ипотека плюс материнский капитал»;

- Банк получает от заемщика сертификат. Документ направляется в государственные органы. Если с договором кредитования и самим сертификатом все в порядке, государство перечисляет деньги банку или любой другой организации, куда обратился родитель;

- Кредитор получает деньги, которые засчитываются клиенту в качестве первоначального взноса, частичного досрочного погашения или иной другой операции.

Соответственно, обналичить просто так маткапитал нельзя. Кроме того, прагматичное использование сертификата также осложнено по причине высокой степени бюрократизации в России. Отсюда можно вывести главные недостатки ипотеки под материнский капитал:

- Во-первых, придется значительно постараться, чтобы получить заветные 300-500 тысяч рублей. Государственные органы тщательно проверяют гражданина до того, как ему будет выдан мат. капитал;

- Во-вторых, далеко не все банки согласны принимать материнский капитал в качестве первоначального взноса по заему. Причина такого поведения очень проста: получить деньги по сертификату очень сложно из-за массы бумажной волокиты. В среднем на обналичивание требуется несколько месяцев, и не всегда у банка имеется столько времени, чтобы дождаться денег. Соответственно, банки, особенно маленькие, с большой неохотой принимают сертификаты. Так уж получилось, что жилье под маткапитал выдается только крупными организациями, сотрудничающими с государством — Сбербанк, ВТБ, Газпромбанк и т.д.;

- Часто банки предлагают клиенту альтернативу: сертификат как первый взнос принят не будет, но банк согласен рассмотреть его как частичное досрочное погашение кредита. Таким образом можно уменьшить или срок действия кредитного договора, или сумму ежемесячного платежа. Минус заключается в том, что молодым родителям потребуется самостоятельно искать деньги на первый взнос, что очень непросто в нынешней экономической ситуации;

- Также нужно отметить, что купить квартиру на материнский капитал без ипотеки практически невозможно. Сумма, получаемая по сертификату, колеблется в коридоре 300-500 тысяч рублей. Этих денег не хватит на покупку недвижимости. Но маткапитал может быть использован для частичного погашения кредита или первого взноса.

Разумеется, у такой ипотеки имеются и свои плюсы, иначе не было бы такой статистики: более 70% супружеских пар, получивших сертификаты материнского капитала, реализовали его на покупку жилья в кредит. Преимущества следующие:

- Стандартная, а то и вовсе льготная процентная ставка. По законодательству РФ банкам запрещено увеличивать ставку только потому, что клиент желает внести некоторую сумму по ипотеке в счет сертификата. Некоторые банки, наоборот, уменьшают ставку для клиентов с маткапиталом, чтобы таким образом увеличить обороты предприятия;

- Реалии в нашей стране таковы, что привлечение маткапитала нередко является единственным возможным способом приобретения собственного недвижимого имущества. Это особенно касается молодых пар;

- Какой бы несущественной не показалась бы сумма в размере 300-500 тысяч рублей, все-таки эти деньги являются отличным подспорьем для только-только образованных ячеек общества.

Если резюмировать плюсы и минусы предложения вкратце, то можно сказать: да, с сертификатом не все гладко, и не факт, что он будет принят банком. Однако, дополнительные 300-500 тысяч рублей стоят некоторой беготни по государственным учреждениям и офисам кредитно-финансовой организации.

Условия ипотечного кредитования под материнский капитал в разных банках

Банки, выдавая ипотеку, задают стандартные требования:

- Стабильный заработок и хорошая кредитная история (если таковая имелась).

- Отсутствие у заёмщика в собственности жилой недвижимости.Если такая есть, заемщику предложат оформить ипотеку без первоначального взноса под залог.

- Бумага с заверенным нотариусом обязательством кредитора оформить жилью в общую долевую собственность.

- Направление заявления в ПФР в течение полугода после получения кредита.

- Сроки ипотеки. У каждого банка они разные.

- Ознакомление кредитора с финансами заемщика (в том числе и с его трудовой деятельностью).

Например, Райффайзен предлагает молодым семьям оформить ипотеку на срок до 25 лет при первоначальном взносе в размере 20%, а Сбербанк – до 30 лет. Следовательно, при выборе жилья молодые семьи обязаны ориентироваться на размер первоначального взноса, указанный в ипотечной программе банка, с которым предполагается сотрудничество. Так купить люксовый апартамент под материнский капитал не получится, поскольку 450 тысяч, положенных по сертификату на ребенка не хватит для уплаты первого взноса за такую квартиру в размере 20%. Молодой семье при выборе жилья предложат стандартные квартиры средней стоимости.

Процентная ставка в Сбербанке

Недавно в Сбербанке стартовала выгодная программа «Молодая семья», предлагающая ипотеку по сниженным ставкам:

- 11%;

- 10,5 % (при условии совершения сделки на «территории» электронного сайта Сбербанка).

Условия оформления ипотеки под материнский капитал в Сбербанке:

- процентные ставки от 11 — 13%;

- размер кредита: нельзя превышать 80% от настоящей стоимости недвижимой покупки;

- срок возврата денег до 30 лет;

- первоначальный взнос должен составить не менее 20% от стоимости жилья;

- возврат долга должен быть осуществлен до того, как заемщику исполнится 75 лет;

- комиссионные не взимаются;

- ипотека выдается под новые строящиеся дома и квартиры, или уже готовое жилье.

Условия Россельхозбанка

На сегодня в Россельхозбанке клиентам возможно оплатить материнским капиталом ипотечный кредит. Условия таковы:

- процентные ставки от 10,5 – 14%;

- срок кредитования до 30 лет;

- первоначальный взнос должен составить не менее 20%;

- недостижение заемщиком 65 лет во время выплаты кредита;

- комиссионные не взимаются;

- стаж работы от 1 года, привлечение максимум трёх созаемщиков.

Для молодых семей в Россельхозбанке действует акция: процентная ставка от 11,5% годовых.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

Как рассчитать

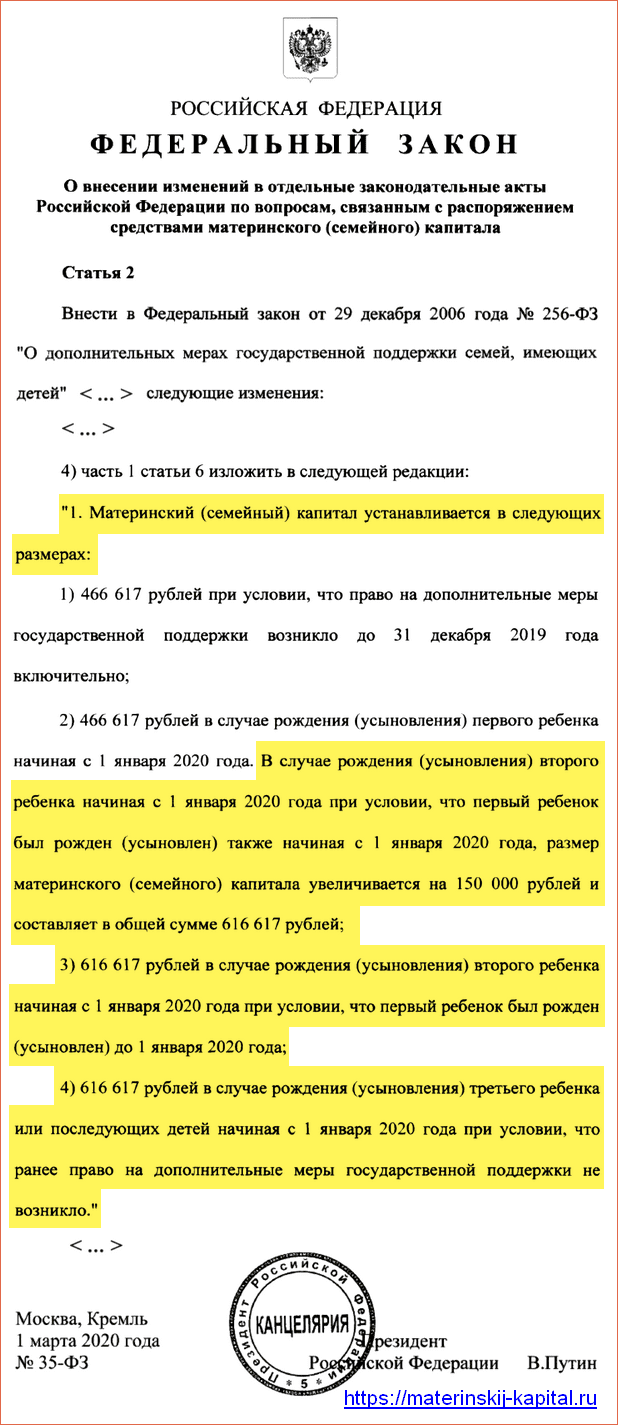

Рассчитывать на государственную поддержку могут все семьи, в которых родился второй и последующие дети, а с 2020 года и те, в которых появился первенец. Сертификат материнского капитала можно использовать как в качестве досрочного погашения, так и как первоначальный взнос по ипотеке.

Граждане, использовавшие сертификат МК для покупки недвижимости с целью улучшения жилищных условий для своих детей, могут получить налоговый вычет. Однако с некоторыми ограничениями. Одно из них состоит в том, что при компенсации не учитывается маткапитал. Об этом мы говорили выше.

Поэтому из общей суммы сделки вычитается сумма МК, а на оставшуюся разницу начисляется 13% – это и будет сумма налоговой компенсации.

Ранее мы уже упомянули максимальные суммы компенсации. Так, если ваша квартира стоит 2 млн рублей, то вы можете получить до 260 тысяч. Выплачиваются эти суммы разово, то есть если вы купили еще одну квартиру, но раньше уже получали вычет, оформить его снова не получится.

Теперь рассмотрим пример, для которого мы будем использовать размер МК, действовавший для семей, в которых появился второй ребенок, до 2020 года. В 2018 году вы купили квартиру за 1,8 млн рублей. У вас имелся сертификат на 453 тысячи рублей – эту же сумму вы внесли в качестве первоначального взноса из средств маткапитала. Вычитаем из 1,8 млн дотации от государства, умножаем оставшуюся сумму на 13% НДФЛ и получаем следующий пример:

1 800 000 – 453 000 рублей = 1 347 000 * 13% = 175 000.

Таким образом, вы получите 175 тыс. рублей компенсации.

Первоначальный взнос без вложения своих средств

Один из самых распространенных случаев – когда для первоначального взноса по ипотеке используется только сертификат, без личных вложений. Расчет в этом случае будет выглядеть так:

- стоимость квартиры: 1 800 000 рублей;

- первоначальный взнос: 453 000 рублей;

- заем составляет 1 347 000 рублей.

Таким образом, компенсация НДФЛ будет производиться именно с получившихся с вычетом материнского капитала 1,3 млн рублей.

Первоначальный взнос с привлечением своих средств

Если сумма первоначального взноса, установленного банком, не может быть полностью покрыта средствами сертификата МК, потребуется использование собственных вложений. Из какой суммы в этом случае будет производиться выплата компенсации?

- необходимая сумма: 2 300 000 рублей;

- первоначальный взнос: 800 000 рублей, из них 453 тыс. средствами сертификата и 347 тыс. собственных средств заемщика;

- ипотечный заем: 1 500 000 рублей.

Чтобы узнать размер компенсации, узнайте сумму своих фактических расходов без маткапитала – то есть сложите 1,5 млн рублей и 347 тысяч, вложенных в качестве первоначального взноса.

Сертификат в качестве досрочного погашения

Еще один частый вариант расчета. Проще всего объяснить его на примере.

- стоимость квартиры в ипотеку: 4 000 000 рублей;

- первоначальный взнос: 1 500 000 руб.;

- ипотечный заем: 2 500 000 рублей.

Во время выплаты ипотеки в семье заемщика появляется ребенок, и мать получает МК в размере 453 тысячи рублей. Эти средства решено направить на погашение долга. Таким образом, из полной стоимости в 4 млн рублей нужно вычесть 453 тысячи, и получится сумма, из которой будет происходить вычет – 3 547 000 руб.

Эту сумму придется разделить на две части. Так, сначала вы получите 13% из 2 млн рублей, то есть 260 тысяч, а из оставшейся суммы – 201 110 в следующем периоде.

Часть сертификата учтена в основной долг, часть – в проценты

Возможна также ситуация, когда сумма в сертификате разбивается на две части, а они, в свою очередь, идут на погашение разных частей долга. Как мы знаем, ипотечный долг состоит из двух частей: основная сумма (тело) и проценты, начисленные на основу в соответствии с оговоренной ставкой.

Рассмотрим этот пример на следующей ситуации:

- стоимость квартиры в ипотеку: 2 200 000 руб.;

- первоначальный взнос: 300 000 руб.;

- заем: 1 900 000 руб.

Полученный семьей МК направлен на погашение части долга ипотеки. Банк выдает справку, по которой 53 000 рублей пошли на оплату процентов, а оставшиеся 400 000 – на оплату основы долга. Выходит, что получить компенсацию можно из 1,8 млн рублей (2 200 000 – 400 000 = 1 800 000).

Куда направить?

Банковские специалисты и юристы нередко получают одинаковый вопрос: можно ли применить материнский капитал на одобрение ипотеки для покупки дома или же дачи в деревне? Ответ есть, но он неоднозначен. Ведь, процесс оформления и использования господдержки находится под строгим надзором Пенсионного Фонда Российской Федерации.

Жильё, покупаемое на выделенные деньги, должно соответствовать следующим требованиям:

- Предмет недвижимости должен располагаться на территории России и иметь адрес.

- Дом должен быть пригоден для проживания.

- Должны присутствовать все удобства цивилизации (электричество, туалет, отопление и прочее).

- Здание не должно иметь аварийного состояния, старого и ветхого вида.

- Возможность прописаться в жилье.

Как взять ипотеку под материнский капитал

Особые программы дают возможность взять ипотеку под материнский капитал, однако не во всяком банке вы встретите такое предложение. Поэтому стоит заранее поинтересоваться, предоставляется ли в выбранном вами финансовом учреждении подобная услуга.

Чтобы понимать, можно ли взять ипотеку под материнский капитал, нужно установить, соответствуете ли вы как клиент банка следующим условиям:

- стабильный доход, стаж работы на последнем месте более 6 месяцев (иногда требуют период и до 3 лет), а суммарный стаж за последние 5 лет превышает 1 год;

- вы получаете официальную зарплату. Прочие источники дохода не вызывают доверия у банка и совсем не рассматриваются;

- вы не владеете никакой недвижимостью;

- по окончании выплат приобретенная жилплощадь должна быть поделена в долях на всю семью;

- КИ должна быть чистой.

До 2015 года существовали такие правила: материнский капитал можно было взять и направить в банк как первоначальный взнос только тогда, когда ребенку (на которого была получена субсидия) исполнится три года. Но позже был принят ФЗ № 131-ФЗ от 23.05.2015, согласно которому средства от государственной выплаты могли быть использованы для данной цели даже тогда, когда ребенок младше 3 лет. В 2019 г. эта поправка все еще имеет силу.

До того как взять ипотеку под материнский капитал, следует получить сертификат на денежные средства. Его выдачей занимается Пенсионный фонд России. Документ является официальным подтверждением того, что вы в праве пользоваться данной субсидией. В целом эта процедура поможет вам взять ипотеку как можно раньше.

Следующий шаг – выбрать организацию, где вы намереваетесь взять ипотеку. Ей нужно будет передать копию сертификата, а поле этого уже приступить к оформлению договора на получение кредита. Затем заключается сделка купли-продажи недвижимости, право собственности фиксируется в Росреестре.

Далее клиент банка идет в ПФР, куда сдает все документы, подтверждающие право на имущество (договор купли-продажи, справку о регистрации собственности, паспорт, сертификат на материнский капитал). Финальный шаг – составить заявление о переводе средств для уплаты первого взноса по ипотеке.

Чтобы взять подобного рода заем в банке, требуется предоставить достаточно большой список документов. Он варьируется в зависимости от кредитующей организации, но в целом выглядит примерно так:

- Документ, подтверждающий личность клиента банка (паспорт, СНИЛС и т. д.)

- Сертификат на материнский капитал.

- Подтверждения платежеспособности заемщика: справка НДФЛ, справки по банковской форме, бумаги из налоговой об отсутствии задолженностей.

- Договор купли-продажи недвижимости.

- Документы на квартиру: техпаспорт, справка БТИ, выписка из домовой книги.

- Справка из Пенсионного фонда РФ о наличии денег на счете.

- Заявление об обязательстве человека оформить приобретаемую недвижимость на всех членов семьи в долях.

Перед обращением в ПФР следует подготовить такие бумаги:

- Документ о намерении заемщика заключить договор (выдает банк после подачи заявления).

- Информация о приобретаемой недвижимости.

- Документы с личными данными.

- Заявление на перевод средств.

На то, чтобы взять ипотеку под материнский капитал, уйдет много времени, поэтому имеет смысл начать оформление всех требуемых бумаг как можно раньше. Более того, стоит хотя бы за 6 месяцев уведомить Пенсионный фонд РФ о намерении воспользоваться материнским капиталом, поскольку выплаты формируются раз в полгода.

В случае, когда часть средств материнского капитала вы уже взяли на иные нужды, то остаток суммы уже нельзя оформить как первый взнос в банке, можно лишь для погашения уже имеющегося займа.

Важным вопросом, помимо того, как и где взять ипотеку под материнский капитал, является страхование. Разные кредитные организации выставляют к этому пункту свои требования. Могут попросить застраховать сам заем, покупаемую недвижимость или же жизнь клиента банка.

Если вы желаете взять маленький кредит и планируете полностью погасить его средствами государственной субсидии, то лучше не оглашайте банку это намерение – для него это невыгодно и сотрудники вам откажут и не разрешат взять ипотеку. Однако если сумма приличная, то непременно укажите номер сертификата в договоре. В таком случае это будет гарантией того, что государство покроет часть задолженности, а значит, вас можно считать более-менее надежным заемщиком.

Особое внимание уделяйте системе выплат, лучше всего для заемщика дифференцированный платеж, так как по нему высоким будет только первоначальный взнос, а дальнейшие суммы небольшие и все время снижаются

Изменения в распоряжении МК

Кстати, Министерство труда внесло изменения в правила распоряжения материнским капиталом. Так, с 11 числа апреля 2021 года женщины могут изменить своё решение, связанное с использованием средств МК. В случае, если ранее получательница капитала адресовала деньги в накопительную часть пенсии, можно «передумать» и отозвать своё решение. Но речь идёт лишь о негосударственных пенсионных фондах, поскольку ПФР этим не занимается.

Это право может помочь семьям решить часть своих проблем, связанных с жильём, даже если распоряжение уже было дано. Сделать так можно только один раз. Если решение не принять, МК направят на пенсионные накопления автоматически.

Рефинансирование ипотеки

16 апреля Правительством издано постановление № 603, которым из правил распоряжения маткапиталом убран п.п. г) п. 15. Теперь граждане смогут рефинансировать свою ипотеку и оформить право собственности. Сейчас это не так просто сделать — банки довольно неохотно идут на рефинансирование. Почему? Дело в том, что обратить взыскание на недвижимость, право собственности на которую зарегистрировано, в т.ч., за ребёнком, тяжело. А оформить «кусок» на детей обязывает закон. Теперь это в прошлом.

Ещё по теме «Ипотека под маткапитал что это такое и кто может рассчитывать?»:

- Материнский капитал станет более гибким в распоряжении

- Стоимость жилья может вырасти на четверть

- Детское пособие до 3 лет: нововведения в 2020 году

- Покупка авто за материнский капитал. Новая серия

- Риски покупателей квартиры могут стать ниже