Правила и примеры, как рассчитать районный коэффициент к заработной плате

Содержание:

- Величина надбавки

- Пример расчетов и формула

- Виды денежных выплат, требующие начисления районного коэффициента и процентной прибавки

- Калькулятор расчета по окладу

- Правила расчета зарплаты вахтовым методом

- Расчёт и начисление районных коэффициентов и северных надбавок: примеры и законодательная база

- Законодательное регулирование

- Примеры применения коэффициента

- Районный коэффициент

- На что начисляется доплата за вредность по ТК РФ

- Что такое районный коэффициент к заработной плате?

- Как рассчитать районный коэффициент на зарплату

- Кто высчитывает размер пособия и выплачивает средства сотруднику?

- Что такое районный коэффициент, и кому он положен?

- Перспективы существования: надбавки отменят или оставят?

Величина надбавки

Величина процентной надбавки к зарплате за работу на Крайнем Севере зависит от района, в котором работает сотрудник, возраста сотрудника и продолжительности его работы (проживания) в данном регионе (п. 16 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 2, п. 6 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 3, распоряжение Правительства РСФСР от 26 декабря 1991 г. № 199–р).

Например, в районах Крайнего Севера в течение первых шести месяцев работы надбавка не выплачивается. В местностях, приравненных к районам Крайнего Севера, надбавки к зарплате начинают выплачиваться после года работы (п. 16 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 2). Подробнее о размерах процентных надбавок см. таблицу.

Сотрудники моложе 30 лет имеют право на надбавку в повышенном размере. Однако для того чтобы воспользоваться повышенной процентной надбавкой, им необходимо прожить в соответствующем регионе не менее одного года (п. 16 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 2).

Кроме региона, процентные надбавки зависят от стажа работы (ст. 317 ТК РФ). Трудовой стаж, дающий право на получение надбавок, определяется в календарных днях работы в соответствующем регионе нарастающим итогом. В случае перерывов в работе стаж сохраняется независимо от сроков таких перерывов (п. 1 постановления Правительства РФ от 7 октября 1993 г. № 1012). Продолжительность непрерывного стажа для получения процентной надбавки определяйте по трудовой книжке или по справкам, выдаваемым организациями (п. 33 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 2, п. 28 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 3).

Для вахтовиков, работающих в районах Крайнего Севера и приравненных к ним местностях, в стаж включаются:

фактическое время (календарные дни) вахты в районах Крайнего Севера и местностях, приравненных к ним;

фактические дни в пути (предусмотренные графиком работы на вахте) от места сбора (нахождения организации организатора работ) до места проведения работ и обратно.

Такие правила установлены в статье 302 Трудового кодекса РФ.

Ситуация: в каких случаях трудовой стаж сотрудника для начисления северной надбавки прерывается?

Общее правило расчета стажа, дающего право на северную надбавку, приведено в постановлении Совета Министров – Правительства РФ от 7 октября 1993 г. № 1012. В этом документе сказано, что стаж, дающий сотруднику право на получение процентной надбавки к зарплате, суммируется независимо от сроков перерыва в работе и мотивов прекращения трудовых отношений, за исключением увольнения за виновные действия.

Перечень случаев увольнения за виновные действия, в результате которых стаж прерывается, приведен в пункте 27 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 2, и пункте 19 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 3.

Однако в настоящее время эти правила пересмотрены. В решении от 10 июня 2009 г. № ГКПИ09-536 и в определениях от 3 августа 2006 г. № ГКПИ06-823, от 7 июня 2006 г. № ГКПИ06-526 и от 23 декабря 2004 г. № КАС04-596 Верховный суд РФ сделал вывод, что увольнение за виновные действия не является основанием для перерыва в стаже.

Формально суд отменил только подпункты «б», «в», «г», «д», «и», «к» пункта 27 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 2 (поскольку именно их опротестовывал заявитель). Однако нормы действующего законодательства позволяют сделать вывод, что и все остальные положения пункта 27 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 2, и пункта 19 Инструкции, утвержденной приказом Минтруда РСФСР от 22 ноября 1990 г. № 3, не применяются.

Это связано с тем, что в Трудовом кодексе РФ право на получение надбавки поставлено в зависимость от стажа работы на Крайнем Севере и приравненных к ним местностях, а не от мотивов увольнения (ст. 317 ТК РФ). Поэтому все нормы актов СССР, противоречащие этому требованию, не применяются (ст. 423 ТК РФ).

Пример расчетов и формула

Петров Иван Иванович имеет оклад в 10 000 рублей. Необходимо рассчитать его заработную плату за месяц, если известно что:

- Он отработал норму (160 часов);

- Находится на должности, которая связана с вредными условиями труда;

- Он отработал 24 праздничных и 40 ночных часов;

Все расчеты произведем при помощи таблицы.

| Составляющие зарплаты | условия | формула | Итог |

| 1 | 2 | 3 | 4 |

| Основная зарплата | Полный оклад, т. к. он выработал норму | — | 10 000 руб. |

| Вредные условия труда | 4% от основной зарплаты | основная зарплата×0,04 | 400 руб. |

| Праздничные часы | *Двойной тариф | Стоимость 1 часа×24 праздничных часа×2 | 3 000 руб. |

| Ночные часы | *20% от стоимости каждого ночного часа | Стоимость 1 часа×40 ночных часов×0,2 | 500 руб. |

| Общая зарплата | Сумма по столбику №2 | 13 900 руб. |

* -для расчета доплат за праздничные и ночные часы необходимо высчитать стоимость одного часа работы по формуле:

Ответ: Петров Иван Иванович за январь месяц получит зарплату в размере 13 900 руб. (без учета налогов).

Это:

- Оплата всех видов отпусков и компенсации за неиспользованные отпуска;

- Оплата рабочих часов, когда сотрудник выполнял общественно важные или государственные поручения;

- Оплата несовершеннолетним гражданам льготных часов;

- Оплата дополнительных перерывов для кормящих мам;

- Оплата времени, которое сотрудник потратил на прохождение медицинских осмотров, тренингов и т. д.;

- Оплата командировок;

- Оплата аренды жилья некоторым сотрудникам и т. д.

Виды денежных выплат, требующие начисления районного коэффициента и процентной прибавки

У каждого работодателя, имеющего дело с сотрудниками трудящимися в чрезвычайно суровых климатических условиях, автоматически возникает вопрос, на какие типы выплат необходимо насчитывать районный коэффициент и надбавку процентного типа? Применение коэффициента необходимо в следующих случаях:

У каждого работодателя, имеющего дело с сотрудниками трудящимися в чрезвычайно суровых климатических условиях, автоматически возникает вопрос, на какие типы выплат необходимо насчитывать районный коэффициент и надбавку процентного типа? Применение коэффициента необходимо в следующих случаях:

- Основной оклад работника соответствующий занимаемой должности, размер которого зафиксирован в трудовом договоре.

- Различные денежные компенсации, предназначающиеся для физических лиц со стороны работодателя в качестве вознаграждения за определенные заслуги.

К этой категории относятся все материальные поощрения, которые выступают в роли некой компенсации для сотрудников, трудящихся в опасных или вредных для здоровья условиях труда, выполняющих работу, требующую наличия высокой квалификации, а также исполняющих обязанности особой сложности.

Подобные вознаграждения предоставляются дополнительно к основной заработной плате.

Денежные средства, положенные для сотрудников работающих сверхурочно.

В эту группу выплат входят все материальные компенсации, которые физическое лицо получает за не плановое выполнение своих трудовых обязанностей.

Это могут быть компенсации за всевозможные задержки на рабочем времени, которые не предусмотрены в трудовом договоре и соответственно продолжаются дольше установленной нормы рабочего времени. Также это касается и определенных денежных поощрений за дополнительные выходы на работу в выходные и праздничные дни.

Мотивирующие денежные выплаты.

Поощрения мотивирующего характера – это денежные средства, предоставляемые и в последствие выплачиваемые работодателем всего лишь нескольким сотрудникам, которые справляются со своими обязанностями лучше всех.

Мотивирующие выплаты вводятся с целью улучшения производительности труда и зарождения здоровой конкуренции в коллективе. Это премии, вознаграждения, различные прибавки и повышения к зарплате.

Дополнительные выплаты.

Обращаем внимание на то обстоятельство, что коэффициент и надбавка помимо вышеперечисленных выплат, в некоторых случаях должна начисляться и на некоторые платежи установленные порядком оплаты труда, который действует внутри конкретного предприятия

Калькулятор расчета по окладу

Проверить правильность выплаченного оклада, рассчитать северную надбавку к зарплате, а также РК, легко с помощью онлайн калькулятора, через интернет. Необходимо заполнить все его строки.

Работа онлайн калькулятора по расчету зарплаты понятен на интуитивном уровне. С помощью него легко не только проверить правильность выплат, также узнать, какая сумма удержана налогами.

В результате подсчитать свои «кровно заработанные», со всеми доплатами, налоговыми вычетами может каждый работник. Проверить правильность начислений, узнать, когда увеличится величина северных понятно станет после изучения соответствующего закона. А размер коэффициента следует найти в местном законодательстве каждого региона.

Правила расчета зарплаты вахтовым методом

Однако тот факт, что подобный метод расчета все чаще используется на предприятиях, финансовым работникам нужно точно знать какие выплаты и в каком размере полагаются к выдаче, а также знать все правила отчисления налогов и страховых взносов в государственные фонды.

- Районные коэффициенты. Обычно их называют «северные». Их применение обязательно, даже если это не отражено в трудовом договоре. Если расчет зарплаты пройдет без них, то сотрудник через суд сможет добиться их выплаты и непременно выиграет дело.

- Вредность. Если работа проходит при вредных условиях труда, то работнику полагается надбавка за вредность. Ее размер регулируется нормативами предприятия, на государственно уровне установлен только ее минимальный размер – не менее 4 %.

- Прочие. Различные надбавки, полагающиеся при выполнении различных обязанностей. Например, при работе монтажника на высоте от 15 метров, при расчете зарплаты полагается применение повышающего коэффициента 1,25.

Расчёт и начисление районных коэффициентов и северных надбавок: примеры и законодательная база

- 1-я: 10 % по истечении 6 мес. Следующие полугодовые периоды работы по 10% до 100%-го рубежа.

- 2-я: 10 % по истечении 6 мес. и каждые последующие полгода работы до уровня 60%, затем – 10 % за год до получения 80%.

- 3-я: 10 % после первого года, 10 % за каждый следующий год до 50%.

- 4-я: 10 % после первого года, 10 % за каждые следующие 2 года до уровня 30%.

Это интересно: Будет Ли Перерасчет Пенсии Работающим Пенсионерам В 2021 В Августе

По существу оба вида поддержки – прибавка к должностному окладу, обязательная к выплате в частных фирмах и государственных конторах. Существуют нюансы: предельный уровень, правила исчисления, привязка к стажу, возрасту работника.

Законодательное регулирование

Рассматриваемый множитель требуется при корректировке выплат для получения зарплаты, разнообразных установленных государством поощрений. Применяется с целью организовать компенсацию людям, проживающим на севере РФ.

Применяется в частном бизнесе и в госорганах

При расчете величины множителя берутся во внимание следующие факторы:

учитываются характеристики транспортной доступности в рассматриваемом месте;

принимается во внимание уровень развития и характеристики инфраструктуры, экологическая обстановка;

учитывается климат, погодные условия.

Нормативные документы предусматривают расчет, когда:

- Оклад, действующая тарифная сетка меняются при расчёте от его использования.

- Оплата на основе с выслуги берется с учетом этого коэффициента.

- Премии, обусловленные успехами в производимой работе, также считаются таким образом.

- Если рассматриваются доплаты по работе ночью, при деятельности в трудных и сложных условиях, это делается с использованием такого множителя.

- Совместители или работающие неполный рабочий день получают заработную плату с учетом северного коэффициента.

- МРОТ — наименьшая заработная плата, гарантируемая государством, учитывается, будучи на него умноженной.

- При пенсионных выплатах проживающим на севере России, учитывается коэффициент, применяемый на данной территории.

Оплату работы в северных районах регламентирует Закон №4520-1. Он был принят 19 февраля 1993 г. В этом документе были рассмотрены компенсации и гарантии для лиц, которые работают на Крайнем Севере страны и в приравненных к нему районах.

В настоящее время размеры выплат установлены правительственным Постановлением под номером 216, вышедшим в 2006 году (документ издан 17 апреля). В некоторых случаях такой коэффициент может доходить до 2. Это означает, что зарплата и другие выплаты в этом регионе увеличиваются в два раза.

Статьи 146, 148 и 316 также рассматривают вопросы северных и региональных надбавок. В Трудовом кодексе РФ они являются основой для расчета.

Коэффициент для отдельных регионов может находиться в строго определённом промежутке. На данный момент минимальное число составляет 1,15, в то время, как максимальное будет равно двум. Самый меньший из них применяется на территории Карелии, а максимальный — 2,0 — в некоторых районах Якутии (Республика Саха).

Нормативные акты, которые регламентируют выплату северных надбавок, большей частью связаны с определёнными территориями и конкретными отраслями промышленности, на которых они действуют и были приняты еще во времена СССР, сохраняя свою юридическую силу до настоящего времени.

Примеры применения коэффициента

Давайте разберем конкретные случаи вычислений зарплаты с использованием стимулирующего северного коэффициента. Будем учитывать, что он увеличивает не все начисляемые суммы, а только те, что относятся к регулярным.

Заработная плата

Допустим, труженик работает на предприятии, добывающем алмазы, в Республике Саха (Якутия). Для этого региона установлен коэффициент — 2 или 200%.

За март 2020 года ему положены такие начисления:

- основной оклад — 45 000 рублей;

- северная надбавка — 5 000 рублей;

- премиальная выплата — 6 000 рублей;

- материальная помощь — 7 000 рублей.

Сумма заработной платы вычисляется следующим образом (до налогообложения):

(45 000 + 6 000) х 200% + 7 000 + 5 000 = 114 000 рублей.

Районный множитель применяется только к основному окладу и премиальной выплате.

Командировочные

Сотрудник предприятия, располагающегося в г. Норильске, отправляется в командировку на острова Северного Ледовитого океана. На данной территории используется коэффициент 2, в Норильске — 1,8.

- Для расчета оплаты необходимо использовать показатель среднедневного заработка.

- Он вычисляется путем деления всех начисленных сумм на количество отработанных дней.

- При этом используется увеличивающих множитель для места расположения предприятия — г. Норильск.

Надбавка островов (места командировки) не используется.

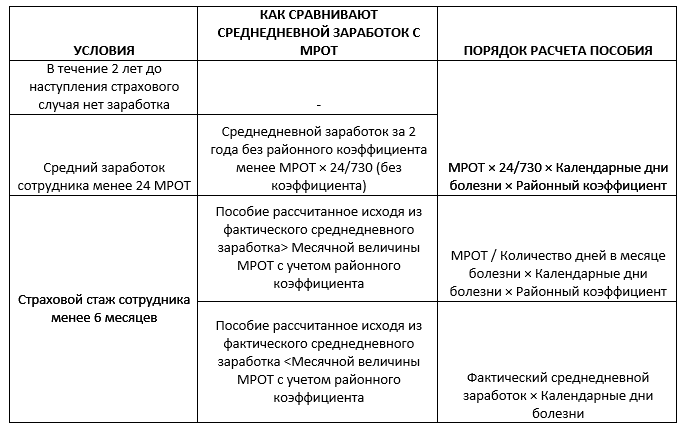

Оплата больничных

Работник предприятия, расположенного на Курильских островах, болел с 10 по 15 марта 2020 года (6 дней).

- Заработок за два предшествующих года составил: 704500 р.

- Среднедневная зарплата: 704500 р. / 730 дней = 965,07 р.

- Вычисленный на основании МРОТ с использование районного множителя (2) равен: 7500 р. х 2 Х 24 месяца / 730 дней = 493.15 р.

- Фактическая сумма среднедневного дохода не ниже того, что рассчитан на основе МРОТ.

- Следовательно, оплата больничного считается по нему без учета множителя: 6 дней х 965,07 р. = 5790,42 р.

При исчислении больничных, показатель среднедневной оплаты сравнивается с таким же, основанным на МРОТ. Он не должен быть ниже последнего.

Единовременное пособие по рождению ребенка

Женщина — труженица Камчатской организации родила малыша. Она имеет право на единовременную выплату.

Расчет пособия осуществляется по следующему правилу:

16759,09 р. х 1,6 = 26 814,544 р.

Районный коэффициент является мерой поддержки населения, живущего в сложных условиях. Она позволяет значительно уменьшить отток тружеников в более благоприятные регионы страны.

Районный коэффициент

Определённую часть заработной платы составляет районный коэффициент. Он введён как метод материальной поддержки для жителей регионов, в которых стоимость благ дороже либо сами условия жизни более сложные и опасные для здоровья. Начисление коэффициента согласуется с Трудовым кодексом РФ, а его сумма зависит от статуса территории.

Он представляет собой фиксированный процент, на который умножается зарплата гражданина либо другие доходы.

К примеру, для жителей Чукотки, Якутии, Сахалинской области он равен 2, то есть добавка к зарплате составляет 100%. В Норильске и Мурманской области – 1,8. В Ханты-Мансийском автономном округе коэффициент чуть меньше – 1,7. На остальном севере европейской части России этот показатель варьируется от 1,15 до 1,4.

Рассмотрим конкретный пример. Работник проживает в Сургуте, где районный коэффициент равен 1,7. Трудоустроен гражданин в федеральной компании, филиал которой как раз находится в его городе. Оклад по должности составляет 20 000 р. Однако учитывая коэффициент, его размер увеличивается до 34 000 р. Согласитесь, это существенная прибавка к заработной плате.

Районный коэффициент начисляется не только относительно оплаты труда, но и к:

- доплатам за выслугу лет;

- надбавкам за учёную степень, высокую квалификацию;

- компенсациям за вредные и опасные условия труда (включая работу в ночное время);

- так называемой тринадцатой зарплате, квартальным и годовым премиям;

- выплатам по больничным листам или за сезонный труд.

Есть и исключения:

- Данный коэффициент не изменяет выплаты отпускных пособий. Их сумма складывается из заработных плат, уже включающих этот показатель.

- Командировочные расходы также не включаются в базу для начисления доплаты.

- Если работодатель решил дополнительно назначить сотруднику материальную помощь (о чём нет положения в трудовом договоре), то показатель также не повлияет на размер вознаграждения.

Особая ситуация обстоит с пенсиями. Коэффициент действует, если только лицо проживает в необходимом регионе. Переезд в другую область может стать причиной снижения надбавки или даже вовсе её отмены. Ранее право на получение повышенной пенсии сохранялось за гражданами даже при выезде в более тёплые края.

Подробную информацию о всех доплатах трудящимся в северных регионах вы можете узнать из следующего видео:

На что начисляется доплата за вредность по ТК РФ

После экспертной оценки СОУТ специалисты определяют класс. Если выявлено отклонение от нормативных показателей, работодатель обязан выделять льготы. В случае отказа от их предоставления управляющее лицо будет привлечено к наказанию, предусмотренному ч. 1 ст. 5.27 КоАП РФ.

При определении 3 или 4 класса предоставляются:

- повышающая выплата к окладу;

- дни оплачиваемого допотпуска;

- сокращение недели.

Компенсация ранее не выплачивалась

Компенсационные меры не предполагаются, если условия соответствуют норме. Однако в ходе проведения СОУТ могут быть выявлены несоответствующие факторы, повышающие класс. В данной ситуации требуется установить соответствующую доплату, а также увеличить ежегодный отпуск.

Повторные (регулярные) надбавки

В ходе плановой аттестации рабочих мест для сотрудников и должностей комиссией может быть вынесено 1 из 2 решений:

- подтверждение класса вредности, что обязывает работодателя продолжить предоставление повышенной ЗП в ранее определенном объеме;

- уменьшение компенсации или же ее полная отмена (при установке нового оборудования или реконструкции помещения).

Снижение предоставляемых мер при сохранении или ухудшении параметров среды трудовой деятельности недопустимо. Также если ранее управленцы уклонялись от обязанностей, это не лишает прав на получение ее на текущий момент.

Что такое районный коэффициент к заработной плате?

Статья 316 ТК РФ районный коэффициент к заработной плате дает определение данному понятию и раскрывает его особенности. Среди основных, необходимо указать следующие:

- значение применяется работников северных территорий, приравненных к ним районов;

- конкретные значения и методики их определения устанавливается Постановлениями Правительства России. Поэтому, они могут изменяться;

- установленные Правительством размеры являются базовым стандартом. Местные властные органы наделены полномочиями по увеличению объема средств за собственный счет;

- области и республики вправе фиксировать максимальный размер надбавки работника к доходу. Местные власти не могут устанавливать применение более высоких надбавок.

Получение указанной надбавки осуществляется всеми сотрудниками предприятий и организаций северных территорий.

Как рассчитать районный коэффициент к заработной плате – пример расчета

Порядок начисления районного коэффициента к заработной плате определяется Правительством РФ. Данная надбавка действует в отношении нескольких категорий выплат. Их следует указать более подробно:

- окладная часть заработка. Это основная часть дохода и надбавка распространяется на нее в первую очередь;

- компенсационные зачисления. К данной категории денежных средств нужно отнести деньги за переработку, за выход на службу в ночное время или в нерабочие периоды;

- дополнительным перечислениям за трудовой стаж, сложные условия труда и так далее;

- средства стимулирующего характера. К таковым относятся всевозможные премии.

При этом они не относятся к материальной помощи, командировочным расходам, помощи при рождении ребенка и прочим нерегулярным перечислениям.

Соответственно, для примера можно за основу взять значение коэффициента в 1,5. Допустим, что оклад составляет 20000 рублей, доплаты составляют 15000 рублей, за выслугу начисляется еще 10000 рублей. К тому же, работник должен получить премию в размере 20.000 рублей. Таким образом, его совокупный доход за истекший месяц будет равен 65000 рублей. Указанную величину надо умножить на 1,5. В результате умножения, получится размер заработка в сумме 97500 рублей. Это размер дохода, который работник получит на руки.

Как определить районный коэффициент к заработной плате?

Северный районный коэффициент к заработной плате работника может существенно отличаться. Согласно Постановлению Правительства, его размер может составлять от 1,15 до 2 к совокупному доходу. Поэтому, следует привести соответствующие регионы и указать, какие размеры действуют в каждом из них:

- максимальным является двойной размер. Он установлен для островов Курильской гряды, Командорских островов;

- значение в 1,8 установлено для городского округа город Норильск, нескольких районов Сахалинской области, и Мурманского городского округа;

- 1,7 для поселений Республики Якутия, которые расположены севернее 61 широты, всех населенных пунктов и предприятий Магаданского региона, для поселения Туманный;

- 1,6 к заработной плате для Воркутинского поселения, территории Якутской республики, всего Таймырского округа, Камчатского края;

- значение в 1,5 к заработной плате распространяется на поселенные пункты Шынаанского поселения Республики Тува, северные районы ХМАО, некоторые поселения Тюменской области, все территории Ямало-Ненецкого региона и значительную часть Томской области;

- 1,4 предусмотрено для Якутии, северных поселений Архангельской области, Тувы;

- 1,3 установлен для части поселений Республики Бурятия, Карелии, Томской;

- 1,2 для Архангельской области, Приморского края;

- наименьшее значение в 1,15 закреплено для Алтайского края, Новосибирского, Кемеровского регионов, Республики Башкирия и г. Екатеринбург.

Как рассчитать районный коэффициент на зарплату

На районный коэффициент увеличивают весь фактический заработок сотрудника за выполнение им должностных обязанностей (п. 1 разъяснения, утв. постановлением Минтруда от 11.09.1995 № 49, абз. 4 письма Минздравсоцразвития от 16.02.2009 № 169-13).

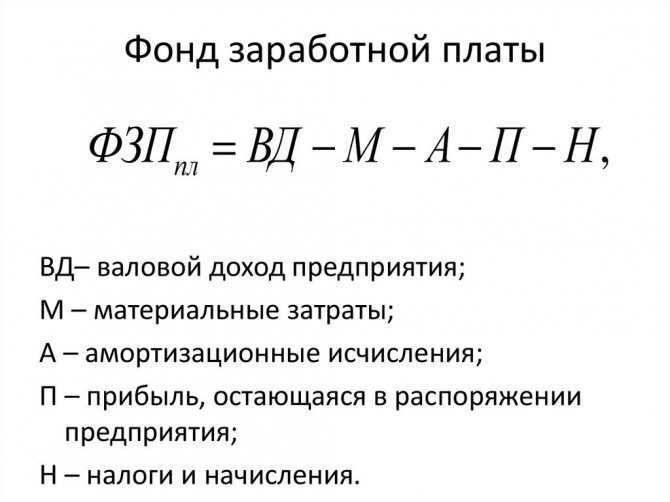

Расчет районного коэффициента производят по формуле:

| ФОТск = ФОТ × Рк |

Где:

- ФОТск – зарплата с учетом районного коэффициента;

- ФОТ – общий размер заработка за месяц;

- Рк – районный коэффициент.

В состав учитываемой при начислении заработной платы за месяц включают:

- постоянные выплаты за фактическое количество выполненной работы – оклад, часовая тарифная ставка, сдельная расценка;

- выплаты стимулирующего характера, в т. ч. премии ежемесячные, ежеквартальные, годовые, доплаты и надбавки;

- выплаты, связанные с режимом работы: сверхурочные, доплата за работу в выходной, доплата за работу в ночное время, за работу во вредных условиях;

- иные начисления, предусмотренные системой оплаты труда в компании и зафиксированные в ее локальных актах.

Не учитывают в составе зарплаты, на которую начисляют коэффициент:

- сумму северной надбавки;

- разовые премии, не связанные с выполнением работы и не входящие в систему оплаты труда, действующую в компании и закрепленную в локальных актах;

- выплаты по среднему заработку в период отсутствия на рабочем месте (отпуск, больничный, командировочные), а также начисляемые за время простоя;

- матпомощь и полевое довольствие;

- компенсации, предназначенные для возмещения затрат в связи исполнением трудовых обязанностей: суточные, надбавка за вахтовый метод, оплата питания.

Не начисляют районный коэффициент на больничный лист, отпуск или командировочные, поскольку он уже учтен в составе среднего заработка для этих целей.

При расчете больничных в минимальном размере есть ситуации, когда необходимо начисление районного коэффициента на МРОТ.

Кто высчитывает размер пособия и выплачивает средства сотруднику?

Выплачивает пособие или сам руководитель, или Фонд Социального Страхования Российской Федерации.

Если платит работодатель:

- Три дня болезни самостоятельно оплачивает работодатель. При этом он использует средства компании.

- После четырех дней болезни больничный лист также оплачивает руководитель, но в таком случае Фонд Социального Страхования Российской Федерации возмещает убытки.

- Если больничный оформлен по причине травмы, то работодатель сам оплачивает весь период нетрудоспособности.

Пособие выплачивается ФСС РФ после четырех суток болезни работника. Фонд компенсирует убытки работодателя.По истечении четырех дней с момента болезни и с первого дня после увечья сотрудника ФСС РФ выплачивает пособие в таких случаях:

- если на момент ухода сотрудника на больничный компания распалась и перестала существовать;

- если у работодателя нет лишних денежных средств для выплаты пособия, то есть финансы на такие расходы попросту отсутствуют на счету предприятия;

- если руководитель не в состоянии выплачивать требуемую сумму, потому что компании в ближайшее время грозит банкротство.

Помните, что на законодательном уровне установлены сроки, когда поступает пособие с районным коэффициентом по больничному листу:

- Руководитель назначает пособие и выплачивает в одном из двух вариантов. Вариант первый – после десяти суток после назначения выплаты. Вариант второй – в день зарплаты.

- Фонд Социального Страхования Российской Федерации выплачивает пособие по истечении десяти суток после запроса.

Что такое районный коэффициент, и кому он положен?

Это социальная выплата, которая начисляется людям, работающим в отдельных регионах России.

Современные российские власти эту доплату не отменили. Остались и так называемые северные надбавки, которые в некоторых случаях увеличивают сумму зарплаты в два раза.

Выплата положена гражданам, осуществляющим свою трудовую деятельность в местностях с особо суровыми условиями. К таким областям относятся:

- Крайний Север и приравненные к нему регионы;

- Дальневосточный федеральный округ и южная область Восточной Сибири;

- г. Печора и село Усть-Лыжа с подчиненной ему территорией (Республика Коми). Данные области были включены с 01.01.2008 г.

Право на получение надбавки за работу в определенных регионах России закреплено в ст. 315 ТК РФ и в ст. 1 Закона РФ от 19.02.1993 г. № 4520-1.

В части, не противоречащей указанным нормативным актам, до сих пор применяются законодательные нормы СССР например, Приказ Минтруда РСФСР от 22.11.1990 г. № 2.

Если говорить о совместителях, то лицам, работающим по совместительству в регионах, где установлены районные коэффициенты и надбавки, зарплату начисляют с учетом всех этих доплат.

Многих работодателей интересует вопрос, нужно ли начислять районный коэффициент в случае, если работник живет в местности, где не используются данные коэффициенты, но числится в компании, зарегистрированной на территории, где они применяются. Это касается в основном граждан, работающих дистанционно.

В данной ситуации необходимо руководствоваться законом. В качестве основного критерия начисления районных коэффициентов и надбавок к зарплате трудящегося он выделяет именно работу в соответствующем регионе, а не место жительства или регистрации сотрудника. Следовательно, доплату к зарплате в этом случае выплачивать придется.

Некоторые люди путают понятия районного коэффициента и северной надбавки, полагая, что это одно и тоже. Но это далеко не так. Северная надбавка это сумма, которая рассчитывается в процентном соотношении от заработной платы и полагается труженикам Крайнего Севера и приравненных к ним областей. Она индивидуальна для каждого человека и зависит от стажа работы и времени, прожитого в северных регионах нашей страны.

Районный коэффициент тоже начисляется тем, кто живет и трудится на Севере и в приравненных к нему районам, кроме этого, он положен работникам зон, попавших под радиационное облучение.

Обратите внимание!

Этот показатель не индивидуален, его значение регулируется законодательством, и он является общим для всех граждан в пределах той или иной местности.

Перспективы существования: надбавки отменят или оставят?

В конце 2014 года в Министерстве Труда РФ подняли вопрос о пересмотре существующего положения дел. Система стимулирования населения, несущего тяготы сурового климата, созданная во времена СССР требует пересмотра для соответствия реалиям современной жизни и нелегкой экономической ситуации. Один из главных аргументов, выдвигаемый против существования северных доплат – лишняя нагрузка на бизнес. В частной сфере работодатель предлагает определенную сумму вознаграждения, из которой бухгалтерия «искусственно» вычленяет оклад и компенсирующие доплаты.

30 марта 2015 года вступил в силу закон о создании ТОР – территорий опережающего развития, предоставляющих льготный режим работы предприятиям. На протяжении 3 лет, до марта 2018 года закон разрешает создание таких территорий исключительно на Дальнем Востоке и в моногородах, затем – во всей стране.

В рамках ТОР предусмотрено освобождение работодателя от обязанности уплаты СН и РК при соблюдении ряда условий:

- СН и РК могут быть заменены выплатой денежной компенсации, что должно быть отражено коллективным договором, отраслевым соглашением;

- Размер компенсации и порядок начисления также определяет коллективный договор;

- Замена не возможна без добровольного письменного согласия сотрудника;

- Итоговое вознаграждение за труд должно превышать прожиточный минимум, установленный субъектом России.

Эти положения закона справедливы лишь в отношении индивидуальных предпринимателей, организаций частной формы собственности, и не распространяются на государственные учреждения, муниципальные организации.

В преддверии грядущего выборного цикла: 2016 – выборы Государственной Думы, 2018 – выборы Президента, власти вряд ли пойдут на непопулярные радикальные меры. Однако закон о территориях опережающего развития – шаг в направлении упразднения льгот в их традиционном понимании.