Онлайн калькулятор расчета заработной платы в 2021 году

Содержание:

- Введение вычета по ВОСМС при расчете ИПН

- Как правильно заработной или заработанной платы

- Калькулятор расчета заработной платы по часам

- Как посчитать проценты, составив пропорцию

- Справка: как рассчитывается зарплата

- Какие особенности нужно учесть в трудовом договоре при почасовой оплате труда — образец

- Общая информация о том, как рассчитать зарплату по окладу

- Повременная форма оплаты труда

- Состав заработной платы

- Пример расчета с помощью онлайн-калькулятора

- На основе каких документов начисляется?

- Представление отчета в ФСС.

Введение вычета по ВОСМС при расчете ИПН

Законом РК № 382-VI от 10 декабря 2020 года в состав налоговых вычетов, предоставляемым физическим лицам, добавлен вычет в размере взноса на ОСМС.

Важно!

Изначально введение данного вычета планировалось в 2020 году в рамках законопроекта «О внесении изменений по вопросам налогообложения и совершенствования инвестиционного климата», однако принятие данного законопроекта так и не состоялось.

В конце 2020 года Законом РК № 382-VI от 10 декабря 2020 года данный вид вычета все-таки был принят с рестроспективным вводом для работника с 2020 года.

Применение вычета по ВОСМС при расчете ИПН за 2020 год

Однако КГД рассматривает возможность переноса сроков начала применения вычета на 2021 год.

В любом случае, в 2021 году при расчете ИПН работника, ему предоставляется вычет в размере суммы исчисленных ВОСМС.

На предоставление такого вычета не требуется заявление лица и какие-либо подтверждающие документы. При наличии нескольких работодателей, вычет предоставляется каждым из них (по аналогии с вычетом по ОПВ).

Вычет по ВОСМС расположен в

после вычета по ОПВ, а значит в 2021 году вычеты предоставляются в следующей последовательности:

- Вычет по ОПВ;

- Вычет по взносам на ОСМС;

- Вычет по пенсионным выплатам и договорам накопительного страхования;

- Стандартные налоговые вычеты:

- Ежемесячный вычет в размере 1 МЗП;

- 882 МРП определенным категориям граждан (инвалиды, участники ВОВ);

- 882 МРП определенным категориям граждан (родители, попечители детей-инвалидов).

Прочие налоговые вычеты:

- Вычет по добровольным пенсионным взносам;

- Вычет на медицину;

- Вычет по вознаграждениям.

Данное изменение в 1С

Налоговые вычеты по ИПН в 2021 году;

В типовых решениях при обновлении на релизы, содержащие «новогодние» изменения, с 01.01.2021 года для предоставления вычета ВОСМС работнику не требуется никаких дополнительных настроек и внесения изменений в документ Заявление на предоставление вычетов ИПН.

Для предоставления вычета по ВОСМС работнику в 2020 году, необходима дополнительная настройка:

Как правильно заработной или заработанной платы

Что такое «ЗАРАБОТНАЯ ПЛАТА»? Как правильно пишется данное слово. Понятие и трактовка.ЗАРАБОТНАЯ ПЛАТА оплата, получаемая работником за труд в соответствии с условиями трудового договора. Статья 37 Конституции РФ провозгласила свободу трудовых правоотношений и установила гарантию оплаты труда без какой бы то ни было дискриминации и не ниже уровня, установленного законом.

Оплата труда работников может осуществляться в различных формах по усмотрению самих предприятий, учреждений, организаций: на основе тарифных ставок, окладов, в процентах от выручки, в долях от прибыли и т.д. (ст. 80. 81 КЗоТ). Оплата труда работников на основе тарифной системы обязательна для предприятий бюджетной сферы.

При всем различии систем оплаты труда две из них являются основными и соответствуют двум способам учета затрат труда: учету проработанного времени (повременная оплата), и учету количества произведенной продукции, операций (сдельная оплата).

Как правильно заработная или заработанная плата

/ / Это правило не отменяют никакие положения об оплате труда персонала, принятые в конкретных учреждениях и организациях, поскольку по закону внутренние документы организации не могут ухудшать положение работника по сравнению с теми условиями, который устанавливает Трудовой кодекс.

Конечно, если на предприятии предусмотрены

10 правил, как говорить с работодателем о зарплате

Как вы обычно реагируете о вопрос эйчара о том, на какую зарплату вы рассчитываете?

Начинаете стесняться и говорите неуверенно?Чтобы ваши переговоры о зарплате прошли максимально успешно для вас, вы знали, что говорить, и были на высоте, мы попросили нашего эксперта – рекрутера Львовской консалтинговой группы Оксану Абраменко сформулировать десять самых важных правил.1. Первым о деньгах должен заговорить работодательНикогда не начинайте разговоров о зарплате первыми.

Рискуете создать о себе ошибочное впечатление, будто все, что вас интересует, – это деньги.

Будьте уверены: работодатель отлично понимает, что этот вопрос оплаты труда очень важен, поэтому он никогда не забудет его задать, и не будет специально оттягивать этот момент. В общем, вопрос прозвучит вовремя.

Например, телефонный разговор после отправки резюме или собеседование с рекрутером (тот случай, когда подбором персонала занимается агентство, а не компания-работодатель).

Правильно определяйте состав заработной платы работников

Комментирует Юлия Бусыгина, ведущая онлайн-курса Контур.Школы «»: «Часто ошибки возникают из-за того, что бухгалтер отнес к зарплате «незарплатные» компенсационные выплаты.

Например, работодатель возместил сотруднику расходы на оплату сотовой связи или за использование личного транспорта.

Такая компенсация не является составляющей зарплаты.

Ведь это не выплата за труд, а просто возмещение работнику расходов на связь. Такие суммы нельзя включить в средний заработок» Работник получит то, что «наработал». Это зависит от его квалификации, сложности, количества, качества и условий работы Доплаты и надбавки за работу:

- В условиях, отклоняющихся от нормальных (например, за работу в ночное время)

- В особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению

- Иные выплаты компенсационного характера

К ним относят:

блоги

Во время собеседования при приеме на работу вам придется ответить на массу вопросов.

Ответить на многие из них вам помогут многочисленные рекомендации в Интернет, в том числе и некоторые . Заявить слишком низкую зарплату – обесценить себя.

Где золотая середина? Лучшее, что вы можете сделать — максимально отсрочить обсуждение уровня зарплаты и вынудить работодателя первому предложить вам уровень компенсации.

Давая прямой ответ, вы сразу отдаете работодателю инициативу и контроль над ситуацией.

Многие HR -специалисты

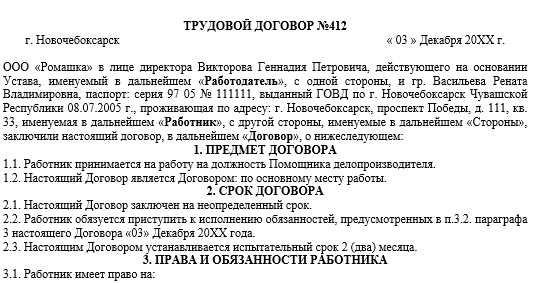

Как начисляется заработная плата на предприятиях Российской Федерации?

> > > Просматривая объявления о наличии вакансий, все первым делом обращают внимание на размер. И это не обман и не нарушение прав работника

И это не обман и не нарушение прав работника.

Не стоит забывать, что часть заработной платы уходит на социальные отчисления и налоги.

Рассчитываем зарплату правильноИтак, вы приняты на работу.

По этому поводу издан приказ и подписан . В вашей трудовой книжке произведена соответствующая запись.

На основании заведённых документов предприятия завела на ваше имя лицевой счёт.

Калькулятор расчета заработной платы по часам

Для каждой группы работников на предприятии и даже для каждого конкретного человека система оплаты за выполнение трудовых функций может различаться. Выделим следующие виды таких систем:

- Повременная — оплата работника находится в прямой зависимости от отработанного им времени. При этом сотруднику устанавливается часовая или тарифная ставка, оклад.

- Сдельная — величина заработка зависит от объема выполненной работы. Тут должны быть утверждены сдельные расценки.

- Комиссионная — при ее установлении работник получает комиссию (проценты) от определенного показателя, например 5% от дневной выручки магазина.

- Система плавающих окладов — оклад сотрудника подлежит периодическому пересмотру, например один раз в квартал или в месяц. Повлиять на подобный пересмотр может такой показатель, как выполнение запланированного объема работ.

- Аккордная — предполагает установление зависимости между величиной зарплаты работника и выполняемого им комплекса работ согласно аккордному заданию за конкретный период.

Система оплаты утверждается либо в локальном нормативном акте на предприятии, например в положении об оплате труда, либо в договоре — коллективном или трудовом.

Что такое почасовая оплата труда и каковы ее формы

Почасовая система оплаты труда — это одна из разновидностей повременной системы. Здесь начисление зарплаты происходит в зависимости от количества отработанного времени — часов — и установленной часовой ставки.

ОБРАТИТЕ ВНИМАНИЕ! При повременной системе также могут быть установлены оклады или тарифные ставки, но обычно эти показатели привязаны к месяцу. https://www.youtube.com/embed/8eazUzHjwiM

На предприятиях в зависимости от специфики производства и прочих факторов почасовая система может принимать следующие формы:

- Стандартная почасовая — когда установлена неизменная расценка одного часа работы. При этом объем и качество работы не оказывают влияния на оплату труда. Такая форма характерна для должностей охранника, оператора, администратора и т. п.

- Премиальная почасовая — здесь на оплату труда повлияют объем и качество выполненной работы. То есть оплачивается отработанное время и к этой величине добавляется сумма премии, размер которой должен быть обозначен в положении об оплате труда, трудовом договоре или в других нормативных актах или соглашениях.

- Нормированная почасовая — в этом случае кроме часовой расценки гарантируется доплата за четкое соблюдение установленных работодателем условий. Такую форму удобно применять, когда перевыполнение производственных норм нежелательно.

Когда выгодно установление почасовой оплаты

Выгода для работодателей при установлении почасовой оплаты очевидна: оплачивать приходится лишь отработанное время. Особой популярностью такой вид оплаты пользуется в отношении тех сотрудников, которые не отрабатывают полный рабочий день. В качестве примеров можно привести:

- работников с неравномерной нагрузкой, привлекаемых для выполнения работ на определенном объекте;

- работников, чье рабочее время не поддается нормированию (например, педагоги, которые ведут допзанятия в учебных заведениях);

- работников, трудоустроенных на основании гибкого графика;

- работников, определить производительность труда которых очень сложно.

Однако у этой системы существуют определенные минусы. Например, в случае отсутствия премиальных выплат сотрудники обычно не заинтересованы работать быстрее и больше, т. е. снижается эффективность производства. Кроме того, работодателю нужно контролировать каждый отработанный час работника, для чего может потребоваться дополнительный работник для учета времени, что ведет к новым затратам.

Как посчитать проценты, составив пропорцию

Составлять пропорции — одно из наиболее полезных умений, которому вас научили в школе. С его помощью можно посчитать любые проценты. Выглядит пропорция так:

сумма, составляющая 100% : 100% = часть суммы : доля в процентном соотношении.

Или можно записать её так: a : b = c : d.

Обычно пропорция читается как «а относится к b так же, как с относится к d». Произведение крайних членов пропорции равно произведению её средних членов. Чтобы узнать неизвестное число из этого равенства, нужно решить простейшее уравнение.

Пример 1

Для примера вычислений используем рецепт быстрого брауни. Вы хотите его приготовить и купили подходящую плитку шоколада массой 90 г, но не удержались и откусили кусочек-другой. Теперь у вас только 70 г шоколада, и вам нужно узнать, сколько масла положить вместо 200 г.

Сначала вычисляем процентную долю оставшегося шоколада.

90 г : 100% = 70 г : Х, где Х — масса оставшегося шоколада.

Х = 70 × 100 / 90 = 77,7%.

Теперь составляем пропорцию, чтобы выяснить, сколько масла нам нужно:

200 г : 100% = Х : 77,7%, где Х — нужное количество масла.

Х = 77,7 × 200 / 100 = 155,4.

Следовательно, в тесто нужно положить примерно 155 г масла.

Пример 2

Пропорция подойдёт и для расчёта выгодности скидок. Например, вы видите блузку за 1 499 рублей со скидкой 13%.

Сначала узнайте, сколько стоит блузка в процентах. Для этого отнимите 13 от 100 и получите 87%.

Составьте пропорцию: 1 499 : 100 = Х : 87.

Х = 87 × 1 499 / 100.

Заплатите 1 304,13 рубля и носите блузку с удовольствием.

Справка: как рассчитывается зарплата

Для расчета заработной платы по окладу, используя калькулятор заработной платы онлайн, вам понадобятся следующие данные:

- Сумма. Она отражена в трудовом договоре работника и работодателя, в штатном расписании.

- Количество дней, которые вы отработали в конкретный месяц.

Обратите внимание на тонкий момент. Те деньги, которые работник получает «на руки» (то, что мы обычно называем заработной платой), включают несколько компонентов:

- Собственно оклад, его называют «ставка» (если месяц отработан не полностью, при увольнении, онлайн-калькулятор расчет зарплаты за неполный месяц произведет корректно).

- Районные надбавки и коэффициенты (обычно они применяются для Крайнего Севера, приравненных к нему местностей, но не только: например, высокогорные районы имеют повышающий коэффициент).

- Премии и бонусы (например, за выполнение плана, за какое-то достижение, к отпуску или к юбилею).

- Компенсации (например, за неиспользованный дополнительный отпуск).

- И некоторые другие суммы.

Не все эти составляющие по результатам зависят от количества рабочих дней. Так, премии и компенсации часто не связаны с учетом в табеле вообще. А вот районные надбавки как раз связаны. В поле «Сумма оклада» в калькулятор расчета заработной платы в 2021 году вводим те суммы, которые реально зависят от отработанного времени.

Какие особенности нужно учесть в трудовом договоре при почасовой оплате труда — образец

При трудоустройстве работника между ним и работодателем обычно обговариваются все моменты, касающиеся начисления и выплаты заработной платы, которые затем должны быть закреплены в письменной форме — путем подписания трудового договора. В нем (или дополнительном соглашении к нему) Трудовой кодекс обязывает прописывать условия почасовой оплаты труда, если таковая устанавливается для работника.

ОБРАТИТЕ ВНИМАНИЕ! При переводе сотрудников на почасовую оплату с другой зарплатной системы работодателю нужно уведомить их об этом не позднее чем за 2 месяца до введения планируемых изменений. Подобные изменения, кстати, должны найти отражение в приказах и прочих нормативных документах организации

В трудовом договоре желательно прописать:

- величину почасовой ставки оплаты труда (оклад);

- тарифный разряд;

- порядок расчета заработной платы за месяц;

- условия премирования;

- условия оплаты праздничных, выходных и ночных часов;

- сроки выдачи заработной платы;

- прочие условия, к которым можно отнести испытательный срок, социальные гарантии и т. д.

Образец выдержки из трудового договора, касающейся установления почасовой системы оплаты труда и часовой ставки, скачайте по приведенной ниже ссылке.

Общая информация о том, как рассчитать зарплату по окладу

В свою очередь, при расчете итоговой зарплаты, во внимание необходимо принимать следующие категории

- Подоходный налог. Данная величина вычитается из дохода всех сотрудников. В свою очередь страховые суммы неуместно удерживать из зарплаты персонала, данные средства следует отчислять из прибыли компании.

- Авансовая сумма, которая должна быть вычтена из итогового дохода субъекта, если он получил ее ранее.

- Удержания по исполнительным листам. В случае, когда работник имеет обязательства по кредиту или алиментам, бухгалтерия, на основании соответствующего заявления или постановления суда, вправе вычитать определенный процент заработка субъекта на обозначенные нужды.

- Сотрудник может иметь надбавки, доплаты и иные добавочные выплаты, которые могут увеличивать итоговую сумму заработной платы.

Формула расчета зарплаты может варьироваться относительно индивидуальных обстоятельств в компании. Наиболее распространенная и простая формула использует следующие позиции для определения итоговой зарплаты:

- Размер оклада. Данную величину необходимо искать в штатном расписании предприятия, в трудовом соглашении с субъектом, а также в Приказе о трудоустройстве, публикуемом управленцем.

- Количество отработанных дней за отчетный (месячный) период. Исчисление данного показателя должно происходить в соответствии с установленным планом (производственным календарем) и фактическими данными (табель учета рабочего времени). В целом, общий результат будет зависеть от количества рабочих дней (пять или шесть дней в неделю), специфики деятельности предприятия и конкретной должности. В рамках рассматриваемого показателя также учитываются все дни болезни, отпуска, прогулов, простоев и т.д.

- Дополнительные суммы. Предполагаются премии, доплаты, средства возмещения, и иные выплаты, полагающиеся субъекту помимо оклада.

Так, отвечая на вопрос, как рассчитать заработную плату по окладу, необходимо отметить следующую формулу: Зарплата = Оклад / РД * Д, где:

- РД – количество рабочих дней, предполагаемых для данного отчетного периода;

- Д – количество дней, фактически отработанных сотрудником в рамках отчетного периода.

Данная формула позволяет определить объем зарплаты от оклада, если в отчетном месяце субъект не получает премий или иных добавочных выплат. Для более детального рассмотрения актуальности данной формулы приведем пример:

Пример. Работники ООО «Бальзамин» трудятся пять дней в неделю по 8 часов. В Положении об оплате труда ООО «Бальзамин» зафиксировано, что сотрудникам полагается ежемесячная премия, в объеме 20% от оклада. Впрочем, в Положении также указано, что премия не будет выдана, если работник не достиг должного уровня выработки за отчетный период, либо имеет дисциплинарное взыскание в отчетном месяце.

Монтажник Лавров С.Л. в марте 2019 года получил письменное замечание за прогул. Как следствие, вместо 22 положенных рабочий дней, субъект отработал только 21.

Оклад Лаврова С.Л., исходя из штатного расписания, составляет 23.000 руб. В марте 2019 года сотрудник не получает никаких дополнительных выплат ввиду наличия дисциплинарного нарушения, следовательно, для итогового исчисления зарплаты, уместно применить рассмотренную выше формулу: Зарплата = 23.000 / 22 * 21 = 21.954,55 руб. Так, данная величина будет начислена Лаврову за март.

Однако важно отметить, что зачастую сотрудники получают зарплату с различными надбавками и дополнительными выплатами, так как само «тело» оклада практически повсеместно является относительно низкой суммой. Следовательно, уместно рассмотреть пример расчета итоговой зарплаты от оклада, если субъект имеет дополнительные выплаты:

Следовательно, уместно рассмотреть пример расчета итоговой зарплаты от оклада, если субъект имеет дополнительные выплаты:

Пример. Сотрудники ООО «Северочек» трудятся 5 дней в неделю, 8 часов. В Положении об оплате труда предприятия фиксируется, что если работники не имеют дисциплинарных замечаний и полностью выполняют план, то они могут рассчитывать на дополнительные 20% от оклада.

В марте кадровая сотрудница Акопян А.К. не имела замечаний и дисциплинарных взысканий, а также отработала все 22 рабочих дня. Ее оклад, в соответствии с трудовым соглашением, составляет 28.000 руб. Как следствие, работница вправе претендовать на премию. Для исчисления зарплаты уместно использовать такую формулу: Зарплата = Оклад + ДВ, где «ДВ» значит «дополнительные выплаты». Фактически, итоговый доход Акопян А.К. будет составлять: 28.000 + 20% = 33.600 руб.

Повременная форма оплаты труда

В рамках повременной системы оплаты труда работнику предоставляется ряд нормированных заданий. Отдельные функции и объем работы могут регламентироваться нормами обслуживания и нормами численности рабочих предприятия. Как говорилось ранее, повременная форма оплаты труда определяется количеством отработанного времени и не привязана к объему выполненной работы, услуг, произведенного товара.

Повременная форма трудовой оплаты подразумевает оплату труда по тарифной ставке либо окладу, который соответствует квалификации рабочего за отработанное время по факту.

ЗПповр =Ст × Вф или ЗПповр =Мо × Вф ÷ Вм

где

Ст – часовая тарифная ставка, руб.-коп.;

Вф – фактически отработанное время, ч.;

Мо – месячный оклад рабочего, руб.;

Вм – число рабочих часов в месяце.

Повременная заработная плата тоже имеет ряд подформ:

- простую повременную;

- повременно-премиальную;

- почасовую;

- поденную;

- понедельную;

- помесячную.

Повременно-премиальная оплата – выплачивается не только за отработанное время, но выплачиваются дополнительные премии за вовремя сделанную качественную работу. В рамках повременно-премиальной формы заработной платы предусматривается оплата не только за отработанное время, но также учитывается качество выполняемой работы, за что может быть предоставлена премия на определенных условиях. Таким образом, расчет заработной платы в рамках повременной оплаты труда является достаточно простым: необходимо иметь данные о фактически отработанном времени и размере тарифной ставки работника. В данном случае заработная плата будет равна тарифной ставке (за час или за день), умноженной на разряд работника и умноженной на общее количество часов (или дней соответственно), которые фактически отработаны.

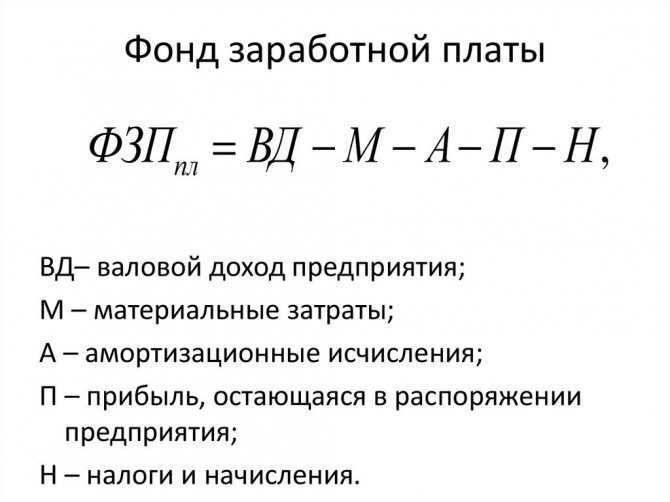

Состав заработной платы

Выбор способа снижения заработной платы зависит от ее состава. Так, чтобы понять, кому и как снижать заработную плату, необходимо сначала уяснить, из чего она состоит. Для этого обратимся к нормам ТК РФ.

В соответствии со ст. 129 ТК РФ заработная плата состоит из следующих частей:

- вознаграждения за труд в зависимости от сложности и квалификации работника;

- компенсационных выплат в форме доплат и надбавок (за работу в районах Крайнего Севера, иных особых климатических условиях, на территориях, подвергшихся радиоактивному загрязнению, и т.д.);

- стимулирующих выплат (доплат и надбавок стимулирующего характера, премий и прочих поощрительных выплат).

Скажем несколько слов и о системах оплаты труда. В ст. 129 ТК РФ дается понятие тарифной ставки, оклада и базового оклада, которые являются фиксированными частями заработной платы.

В ст. 143 ТК РФ идет речь о тарифных системах оплаты труда. Сдельный и повременной способы оплаты труда упоминаются в ст. 150 ТК РФ. Однако в целом ТК РФ не дает подробного определения этим способам оплаты труда.

Исходя из буквального толкования сдельная оплата труда — это оплата труда по фиксированным расценкам за количество произведенных изделий, выполненных работ, оказанных услуг. При повременной же оплате труда заработная плата начисляется за отработанное время.

В контексте уменьшения заработной платы нас больше интересует не способ оплаты труда, а состав заработной платы, в связи с чем условно разделим заработную плату на фиксированную и переменную части.

Фиксированная заработная плата

Фиксированная заработная плата — это оклад либо оплата сдельно по фиксированным расценкам, а также компенсационные доплаты и надбавки или коэффициенты, установленные законодательством для определенных категорий работников.

Суть данной части заработной платы в том, что сотрудник получает денежную сумму, которая зависит либо от количества отработанных им часов, либо от количества произведенных им изделий (оказанных услуг, выполненных работ).

Если для определенной категории работников предусмотрены доплаты и надбавки или специальные коэффициенты, то они выплачиваются либо в процентном отношении к окладу (сдельной расценке), либо в твердой сумме и от иных факторов не зависят.

Переменная часть заработной платы

Переменная часть заработной платы — это, выражаясь языком ТК РФ, стимулирующие выплаты. Их задача — сподвигнуть работников на выполнение поставленных работодателем задач. Такие выплаты могут быть в форме заранее определенных в твердой сумме надбавок (например, надбавка в сумме 1000 руб. за каждые изготовленные работником сто изделий первого сорта), либо в форме процентов от фиксированной части зарплаты (надбавка в размере 30% от оклада при среднем времени обработки заказа не более 5 минут), либо же находиться в прямой зависимости от коммерческих результатов.

Последняя ситуация наиболее характерна для менеджеров по продажам, которые работают в основном «за процент» при небольшом окладе: получают переменную часть зарплаты в зависимости от суммы заключенных сделок (например, 2% от каждой сделки), от суммы погашенной кредиторской задолженности и т.п.

Часто организации устанавливают сложную систему стимулирующих выплат. В итоге переменная часть формируется на основании нескольких критериев (в зависимости от сумм сделок, сумм полученной дебиторской задолженности, показателя клиентоориентированности, количества проведенных переговоров, видов проданных товаров и т.д.).

Пример расчета с помощью онлайн-калькулятора

В качестве примера возьмем месяц, который не полностью отработан специалистом. Три дня с этого времени он пребывал в отпуске за свой счет, в связи с этим в расчетном месяце будет меньшее количество дней.

Оклад работника составляет 37 000 рублей. Расчет проводится для декабря, а в нем как известно 21 рабочий день. Зарплата, согласно уставу предприятия, будет начисляться 25 декабря и 10 января. Также стоит оговорить условие, что работник имеет двоих несовершеннолетних детей.

Заполняем строки калькулятора:

- В строке оклад отображаем полную сумму в 37 000 рублей.

- Строку «Премии» следует пропустить.

- В строке «Вычеты» отображается сумма 1400 + 1400 = 2800 рублей (согласно представленным выше данным по налоговым вычетам на несовершеннолетних детей).

- Районный коэффициент равняется 0.

- В строке «Количество рабочих дней» указываем 21.

- В строке «Отработанных фактически» 21 – 3 = 19 дней.

После того как указанные показатели будут отображены в соответствующих строках онлайн-калькулятора, можно будет сразу же увидеть результат расчета.

Использование калькулятора является интуитивно понятным. В целом он поможет работнику правильно рассчитать свою заработную плату и узнать, какая сумма у него ежемесячно удерживается налогами.

На основе каких документов начисляется?

Основным документом для расчета заработной платы при почасовой оплате труда является табель учета рабочего времени. Именно в нем ответственный работник, назначенный работодателем, проставляет то количество часов, которое было фактически выработано работником или работниками, которые наняты на работе с условием такой повременной оплаты.

Табели передаются в бухгалтерию организации, которая имеет сведения о стоимости одного часа трудового времени. Эти данные и являются основой для начисления зарплаты.

Формула здесь проста: зарплата за месяц станет произведением часовой тарифной ставки и количеством отработанных в месяце часов.

Представление отчета в ФСС.

Обязанность по представлению расчета по страховым взносам по травматизму в территориальный орган ФСС по месту регистрации организации установлена для всех работодателей, выплачивающих доходы физическим лицам (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее – Федеральный закон № 125-ФЗ)).

Формы расчета по начисленным и уплаченным взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядок заполнения расчета 4-ФСС утверждены Приказом ФСС РФ от 26.09.2016 № 381.

Расчет по форме 4-ФСС за 2019 год необходимо представить:

-

в электронной форме – не позднее 27 января 2020 года. Расчет в электронном виде направляют не позднее 25-го числа месяца, следующего за отчетным или расчетным периодом. Если последний день месяца выпадает на выходной или праздник, подать форму надо не позднее следующего за ним рабочего дня (Письмо Минздравсоцразвития РФ от 16.09.2011 № 3346-19);

-

на бумаге – не позднее 20 января 2020 года.

Непредставление организацией формы 4-ФСС в установленный срок влечет взыскание штрафа в размере 5 % суммы страховых взносов, начисленной к уплате за последние три месяца отчетного (расчетного) периода, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 000 руб. (п. 1 ст. 26.30 Федерального закона № 125-ФЗ).

Способ подачи отчета зависит от среднесписочной численности за предыдущий календарный год (для вновь созданных организаций – численности) физических лиц, получающих выплаты от страхователя (п. 1 ст. 24 Федерального закона № 125-ФЗ):

-

если их численность превышает 25 человек, расчет нужно подавать в электронном виде. За несоблюдение электронной формы представления расчета предусмотрен штраф в размере 200 руб. (ст. 26.30 Федерального закона № 125-ФЗ);

-

если этот показатель составляет 25 и менее человек, расчет можно представить как в электронном виде, так и на бумаге.

В составе расчета 4-ФСС обязательно заполняют:

-

титульный лист;

-

таблицу 1;

-

таблицу 2;

-

таблицу 5.

При наличии показателей для заполнения надо также оформить (п. 2 Порядка заполнения расчета 4-ФСС):

-

таблицу 1.1 – если организация временно направила своих работников в другую организацию по договору о предоставлении персонала;

-

таблицу 3 – если выплачивалось страховое обеспечение (в частности, пособие по временной нетрудоспособности в связи с несчастным случаем на производстве);

- таблицу 4 – если в отчетном периоде были несчастные случаи на производстве.

Организации – участники пилотного проекта не указывают информацию о пособиях, так как они не уменьшают страховые взносы на эти суммы. Если работодатель на начало года уже участвует в пилотном проекте:

-

строка 15 таблицы 2 не заполняется, в ней ставятся прочерки;

-

таблица 3 не заполняется и в состав расчета не включается.

Если работодатель стал участником пилотного проекта с 01.07.2019, в форме 4-ФСС за год:

-

в строке 15 таблицы 2 в графе 1 по строкам «За последние три месяца отчетного периода», «1 месяц», «2 месяц», «3 месяц» ставят прочерки;

-

в таблице 3 отражают данные по расходам по состоянию на 1 июля года, в котором регион присоединился к пилотному проекту;

-

суммы расходов текущего расчетного периода, не принятые к зачету на 1 июля года, в котором субъект РФ присоединился к пилотному проекту, отражают путем уменьшения ранее приведенных показателей по строке 15 таблицы 2 в графах 1 и 3. Эти суммы также следует отразить по соответствующим строкам таблицы 3.

ФСС Приказом от 14.10.2019 № 575 внес изменения в Приказ ФСС РФ от 28.03.2017 № 114, которым утверждены особенности заполнения страхователями, зарегистрированными в территориальных органах фонда и участвующими в реализации пилотного проекта, расчета по начисленным и уплаченным страховым взносам на ОСС от несчастных случаев на производстве и профессиональных заболеваний. Так, был уточнен порядок заполнения расчета в регионах, присоединившихся к пилотному проекту.

Внесенными поправками:

-

порядок заполнения расчета по форме 4-ФСС, предусмотренный п. 2, распространен на субъекты РФ, поименованные в абз. 2, 4, 11, 13 п. 2 Постановления Правительства РФ от 21.04.2011 № 294 (в отношении регионов, присоединенных к проекту с 1 января соответствующего года);

-

порядок заполнения расчета, установленный п. 3, распространен на субъекты РФ, указанные в абз. 3, 5, 6, 7, 10, 12, 14 п. 2 Постановления Правительства РФ № 294 (в отношении регионов, присоединенных к проекту с 1 июля соответствующего года).

Новый порядок вступил в силу 23 ноября.