Сколько раз можно рефинансировать ипотеку?

Содержание:

- Пошаговая инструкция: как оформить перекредитование ипотеки в Сбербанке

- Условия успешного одобрения заявки на рефинансирование

- Требования и условия

- Как мы рефинансировали ипотеку

- 1. Проконсультировались в банке

- Вернут ли налоговый вычет, если я оформлю рефинансирование?

- 2. Предоставили справки о доходах

- 3. Заказали оценочную экспертизу квартиры

- 4. Заключили сделку

- А если у меня еще не истек первый договор страхования?

- 5. Погасили долг в банке, где брали первую ипотеку

- 6. Переоформили закладную

- Детская ипотека

- Выводы:

- Как происходит рефинансирование ипотеки?

- Этапы рефинансирования

- Не всё однозначно, надо копать глубже

- Рефинансирование ипотеки в Сбербанке

Пошаговая инструкция: как оформить перекредитование ипотеки в Сбербанке

Как происходит рефинансирование ипотеки в сбербанке? Процедура, осуществляемая в этом банке, происходит следующим образом:

- Обращение к сотрудникам банка для выяснения возможности оформления в соответствии с имеющимися условиями;

- Сбор и предоставление необходимой документации;

- Вынесение решения. Если оно будет положительным, реализовать процедуру возможно в течение 3 месяцев;

- Получение разрешения от банка, в котором был взят первоначальный ипотечный кредит;

- Предоставление документации, касающейся объекта недвижимости, относительно которого выполняется рефинансирование;

- Перечисление Сбербанком необходимой суммы на счет организации для полного погашения взятой ипотеки;

- Регистрация нового кредита.

Перекредитование ипотеки в Сбербанке возможно при следующих условиях:

- Ипотека была оформлена в российских рублях, долларах или евро;

- По данному кредиту не было длительных просрочек и на момент подачи заявления никаких пропусков платежей нет;

- Ипотечный кредит не был реструктуризирован;

- На момент подачи заявления заемщик выплачивает ипотеку на протяжении периода, который равен или более одного года;

- Если сумма оставшегося долга составляет не более 80% от общего тела долга;

- Если сумма долга составляет более, чем 300 тысяч рублей.

Для того, чтобы осуществить рефинансирование ипотеки в Сбербанке, заявитель должен предоставить такие документы:

- Документы, подтверждающие личность заявителя (аналогичное требование предъявляется и к поручителю, если он имеется);

- Свидетельство о рождении детей, не достигших совершеннолетия;

- Если заявителем является мужчина до 27 лет, то потребуется также военный билет;

- Свидетельство о браке или разводе, если они имеются;

- Документы с места основной работы лица – копия трудовой книжки (заверенная настоящим работодателем), трудового договора и справка о доходах (2-НДФЛ);

- Документы по ипотечной квартире – техпаспорт объекта, свидетельство о праве собственности, выписка из Единого Государственного Реестра;

- Справка из банковской организации, которая содержит информацию о текущей сумме задолженности и отсутствии просрочек, как текущих, так и уже погашенных. Кроме того, потребуется предоставить сам кредитный договор и приложенный график его погашения.

По какой же ставке можно осуществить рефинансирование кредита в Сбербанке? Наиболее выгодные условия банк предоставляет для тех лиц, которые имеют оформленную в нем зарплатную карточку:

- Если продолжительность кредитования не превышает 10 лет, в таком случае процентная ставка будет начинаться от 14,25%;

- Если срок составляет от 10 до 20 лет – 14,25%;

- От 20 до 30 лет – 14,75%.

В том случае, если зарплатной карты этого банка заявитель не имеет, процентные ставки в соответствии с продолжительностью кредита будут на 0,5% больше. Кроме того, сбербанк может предоставлять особые условия семьям, в которых один из супругов не достиг возраста в 35 лет или же в семье родился ребенок.

Условия успешного одобрения заявки на рефинансирование

Существует несколько причин, делающих перекредитование невозможным. К первой группе относятся те, которые указывают на ненужность операции для самого заемщика.

Рефинансирование лишено смысла при сумме остаточной задолженности менее 1 млн руб. Это положение легко проверить на расчетах, методика которых изложена выше, или принять его на веру. То же касается срока. Если до даты погашения остается пять лет или меньше, можно не беспокоиться: существенной экономии добиться не удастся.

При общей стоимости страхования, превышающей 2% от суммы остатка долга, также нецелесообразно менять кредитора. Большее снижение ставки при рефинансировании на современном этапе найти трудно. Плюс расходы на подготовку пакета документов. В общем, процедура «съедает» всю выгоду.

Вторая группа помех обусловлена требованиями, предъявляемыми банками к залоговой недвижимости и клиентам.

Условия рефинансирования ипотеки на дом или квартиру предполагают обязательное соблюдение следующих характеристик объекта:

- Безупречное оформление правоустанавливающего документа.

- Отсутствие регистрации посторонних жильцов, в том числе арендаторов – никого, кроме заемщика и членов его семьи.

- Недопущение перепланировки помещений. Имеется в виду, конечно, не косметический ремонт, а изменение в несущих конструкциях. Расширять дверные проемы, сносить межкомнатные перегородки, объединять санузел и производить подобные перестройки нельзя.

- Отсутствие стороннего обременения. Иными словами, квартира или дом могут быть в залоге только у действующего кредитора, и ни у кого более.

Требования к заемщику в целом сводятся к подтверждению его платежеспособности. Если его доход вдвое превышает расчетный регулярный платеж, с высокой вероятностью заявка на рефинансирование ипотеки будет одобрена. Второй важнейший фактор – состояние кредитной истории. В «своем» банке просрочки, возможно, и будут иногда терпеть, а в новом, получив свидетельства необязательности, скорее всего, откажут.

Есть и другие признаки, по которым кредиторы принимают решения о согласии – они общие для любого займа и рефинансирования. В частности, нужен как минимум полугодовой стаж обслуживания действующих обязательств. Имеют значение и возрастные ограничения.

Обобщая изложенную информацию, можно сделать выводы о лицах, которым доступна и нужна процедура ипотечного перекредитования:

- Заемщики, платящие по ставке, превышающей как минимум на 1% предлагаемое значение. Как правило, они заключили договоры до 2015 года.

- Собственники жилья, обслуживающие задолженность менее половины срока, но у которых до его конца осталось не более пяти лет.

- Лица, заключившие ипотечный договор с привязкой к курсу иностранной валюты.

- Клиенты, недовольные качеством обслуживания и испытывающие по этой причине существенный дискомфорт.

К другим ограничениям, декларируемым банками, не стоит относиться как к безусловным табу. Например, реструктуризация задолженности не обязательно препятствует рефинансированию в дальнейшем, если клиент предоставит весомые гарантии своей состоятельности. Разовые просрочки по уважительным причинам не всегда становятся причиной отказа.

При соблюдении важнейших условий перекредитование полезно и заемщику, и банку. Для первого интерес представляет пониженная ставка рефинансирования ипотечного кредита, а второй всегда заинтересован в привлечении платежеспособного должника.

Предложение месяца

от

7.49%

300 000 — 15 000 000 ₽

от 12 месяцев до 25 лет

от

7.8%

500 000 — 30 000 000 ₽

от 3 лет до 30 лет

Требования и условия

Какие документы нужны

Рефинансирование – это, по сути, новый кредит. Поэтому для проведения операции вам понадобится обширный пакет документов:

- личный паспорт;

- справка с места работы об уровне зарплаты (или другое подтверждение наличия дохода);

- подтверждение трудоустройства на протяжении нужного времени (3-6 месяцев как минимум);

- выписка из Росреестра, подтверждающая наличие только одного обременения;

- выписка из Регпалаты, подтверждающая права заявителя на квартиру (или свидетельство о регистрации права собственности);

- техпаспорт и кадастровый паспорт;

- оценка стоимости жилья (не всегда);

- ипотечный договор с другим банком со всеми приложениями;

- выписка из банка об остатке задолженности.

Какие кредиты могут быть рефинансированы

Не каждую ипотеку банк согласится рефинансировать. Условия для проведения операции в учреждениях различаются, но есть и общие черты:

- ипотека должна быть взята минимум 1 год назад;

- до окончания действия кредита должно быть не менее 6 месяцев;

- на протяжении последних 12 месяцев не допущено ни одной просрочки;

- предмет залога застрахован и находится в отличном состоянии.

Некоторые банки ставят условия и по максимальной сумме рефинансирования.

Но, как правило, у человека, добросовестно платящего ипотеку без просрочек, проблем с получением перекредитования не возникает.

Для каких клиентов доступна услуга

К желающим произвести рефинансирование предъявляются стандартные требования, как и к любым заемщикам:

- наличие официального трудоустройства;

- определенный уровень зарплаты – такой, чтобы сумма нового платежа не превышала половины от дохода;

- российское гражданство;

- достижение возраста совершеннолетия.

Но, учитывая, что ипотеку вам уже ранее одобрили, под большинство требований ваша кандидатура подпадает автоматически

Большее внимание следует уделить подтверждению дохода, так как это самое важно при рефинанасировании

Кредиторы также обращают внимание на кредитную историю – если с выплатой по ипотеке у вас всё в порядке, но вы задерживаете платежи по потребительскому займу или имеете долг по ЖКХ, то рефинансирование также могут не одобрить

Как мы рефинансировали ипотеку

Процедура рефинансирования оказалась не такой быстрой, как я надеялась.

Мы потратили два месяца и прошли почти такой же путь, как при оформлении первой ипотеки. Разве что не пришлось искать и покупать квартиру.

1. Проконсультировались в банке

Правила, которые действуют в одном банке, могут не работать в другом. Лучше уточнить информацию, даже если что-то кажется очевидным.

Для нас были важны удобные условия частично-досрочного погашения долга: в какие дни месяца можно вносить такие платежи, как изменяется график погашения кредита.

Перед встречей мы забыли узнать сумму основного долга по ипотеке. Назвали приблизительные цифры, и менеджер сделал предварительный расчет.

Продумайте какие условия договора и обслуживания важны для вас. Уточните, действуют ли они в новом банке. Узнайте сумму вашего основного долга по ипотеке, чтобы сделать предварительный расчет.

Вернут ли налоговый вычет, если я оформлю рефинансирование?

Есть мнение, что если вы делаете рефинансирование, то теряете право на налоговый вычет. В большинстве случаев это не так. Право на вычет за покупку квартиры не теряется в любом случае.

Право на вычет от суммы уплаченных процентов по кредиту остается, если вы делаете рефинансирование в аккредитованном банке, а не в другой организации (например, в АИЖК без оформления через банк). Вы сохраняете право на все налоговые вычеты, если делаете рефинансирование через банк. В договоре о рефинансировании должен упоминаться первый договор ипотеки.

2. Предоставили справки о доходах

Банк должен быть удостовериться, что заёмщик сможем платить по долгам, проверить кредитную историю. Еще одно условие, принятое во многих банках — рефинансирование одобрят только если вы не делали его раньше.

3. Заказали оценочную экспертизу квартиры

Когда нас одобрили как заёмщиков, банк перешёл к проверке квартиры.

Попросили отчет об оценке недвижимости в одном из агентств, выбранных банком, и документы на квартиру.

Клиенты оплачивают экспертизу сами. Нам это обошлось в 5 000 рублей, средняя цена в Иркутске. Но по результатам банк может и не одобрить жильё, тогда деньги будут потеряны.

Мы беспокоились, что квартира не понравится новому банку, поэтому уточнили у менеджера требования к жилью. Они у всех разные. Например, могут одобрить только квартиры не старше определенного года постройки, без деревянных перекрытий, с кухней.

Также банк смотрят и на оценочную стоимость квартиры. Она должна быть на дороже той суммы, которую вы берете в долг. Для нас занимаемая сумма не должна превышать 75% стоимости квартиры. Или придется самостоятельно платить в ВТБ часть денег.

Если вы сомневаетесь, оценят ли квартиру в нужную сумму, подойдет ли она для рефинансирования, поговорите с менеджером банка и оценщиком прежде, чем платить за экспертизу.

Отчеты об оценке: для первой ипотеки и для рефинансирования. Марина Нифонтова

4. Заключили сделку

В день заключения сделки мы подписали все документы, открыли счет, оформили договор страхования. К этому времени у нас как раз только истекла предыдущая страховка.

А если у меня еще не истек первый договор страхования?

Банки не имеют права навязывать страховку при оформлении кредита. Но многие прописывают в договоре условия, по которым процент за кредит выше, если у клиента нет страховки.

Также банки рекомендуют клиентам оформлять страхование в одобренных ими агентствах. Не все решатся спорить, так как банк может отказать в рефинансировании без объяснения причин.

Если клиент досрочно расторгнет договор со страхования, по общим правилам деньги не вернут (п. 3 ст. 958 ГК РФ). Но если страховка оформлена не более 14 дней назад, можно вернуть страховую премию (п. 1 указания ЦБ РФ N 3854-У в ред. от 21.08.2017 N 4500-У).

5. Погасили долг в банке, где брали первую ипотеку

На следующий день после сделки деньги перевели в банк ВТБ. Мы погасили первую ипотеку и получили справку об отсутствии задолженности.

За время между подписанием договора рефинансирования и закрытием первой ипотеки прошло два дня. Небольшую сумму набежавших за это время процентов по первому кредиту пришлось «переплатить». Такая ситуация может возникнуть, её стоит учитывать.

6. Переоформили закладную

Завершающий шаг — это оформление закладной на квартиру в пользу нового банка.

Для этого заказали пакет документов в ВТБ. Затем с менеджером Райффайзенбанка обратились в центр «Мои Документы» (у вас это может быть другой государственный регистрирующий орган) и оформили закладную.

На эту процедуру банки дают срок, прописанный в договоре. У нас это были три месяца. Но выгоднее оформить все как можно быстрее. Банки стимулируют клиентов и снижают процентную ставку после оформления залога.

Детская ипотека

Отдельных документов потребует переоформление по программе господдержки. Так называемая «детская ипотека»: если где-то с января 2018-го по декабрь 2022-го у вас в семье случилось счастливое пополнение вторым или третьим ребенком, вы можете платить по кредиту всего 6 % годовых. Но только пока ребенку не исполнится три года. Действует это так: вы платите пониженную ставку, а государство компенсирует банку разницу между этими 6 % и вашей основной ставкой (например, 11 %). Когда второму ребенку исполняется три года, волшебство заканчивается, карета превращается в тыкву, а процентная ставка возвращается на прежнюю высоту. Если вы, конечно, не успеете родить третьего ребенка.

Вот какие льготные периоды вам предоставят:

- 3 года при рождении второго ребенка

- 5 лет при рождении третьего ребенка или двойни (второго и третьего)

- 8 лет в сумме, если в течение 5 лет с 2018 по 2022 год у вас родится и второй, и третий ребенок

Для

рефинансирования по программе господдержки, помимо основного пакета документов,

вам понадобится предоставить еще и оригиналы свидетельств о рождении всех

детей.

Важно: программа господдержки рассчитана только на новостройки (квартиры, дома, таунхаусы, в том числе при долевом участии на этапе строительства). Переоформить вторичку под 6 % невозможно

Юлия Грызенкова, заместитель заведующего кафедрой ипотечного жилищного кредитования и страхования, Финансовый университет при Правительстве России:

О рефинансировании ипотеки стоит задуматься в случае заметного изменения кредитных ставок на рынке ипотечного кредитования. В первую очередь стоит обратиться в свой банк с предложением рассмотреть возможность понижения кредитной ставки. Если заемщик платил аккуратно, всегда вносил платежи вовремя, то банк может пойти навстречу. Но обычно условия кредитного договора такое не предусматривают как типовую процедуру, и банк может согласиться, но может и отказать. В этом случае нужно быть готовым получить одобрение у другого кредитора. При получении информации об одобрении кредита в другом банке нужно показать этот документ в своем, так как в этом случае первоначальный банк может поменять решение. Если нет, то нужно будет собирать необходимые документы не только по оценке недвижимости, но и по страхованию, возможно — медицинскому освидетельствованию заемщика и созаемщиков и так далее. Есть и еще один минус. Скорее всего придется заплатить проценты за последний месяц в одном в банке и за первый в другом одновременно, то есть платеж за один из месяцев практически удвоится. Поэтому процедура рефинансирования ипотечного кредита стоит определенных средств, и ее стоит проводить, только если ставка должна понизиться не менее чем на 1 п.п. и кредит предстоит выплачивать еще не один год.

Выводы:

Рефинансирование — очень удобный финансовый инструмент. Оно позволяет не переплачивать лишние проценты там, где можно сэкономить. Но прежде, чем на него решиться, лучше внимательно все просчитать. Вам понадобятся:

- свободное время

- свободные средства

И полученная выгода должна это все как минимум компенсировать. Внимательно допросите менеджера выбранного банка о дополнительных тратах, особенно — о страховании жизни заемщика и жилья. Оно может обойтись очень недешево, а при отказе от страховки банк может увеличить процентную ставку, и все усилия пойдут насмарку.

Так как банков очень много, мы рассмотрели только самые общие плюсы и минусы рефинансирования. Но решение в любом случае остается за вами. Обязательно внимательно читайте кредитный договор и уточняйте все непонятные вам детали у менеджера или даже у юриста. Иногда расходы на профессиональную консультацию позволяют уберечься от куда больших трат.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Как происходит рефинансирование ипотеки?

Итак, рефинансирование долга это перекредитование на более выгодных условиях с последующей выплатой имеющегося кредита посредством нового.

Например, у вас есть ипотека со ставкой 15%, но, спустя определенное время, в другом банке происходит снижение ставки до 12%. Вы имеете право оформить новый заём с более низким процентом и, полученные деньги пустить на досрочное погашение предыдущего кредита, тем самым, снижая свою процентную ставку, сумму ежемесячных выплат и уменьшая переплату.

Важно! Перекредитоваться возможно, как в другом банке, так и в том, в котором оформлен ипотечный заем, но не все кредиторы готовы рефинансировать собственных заемщиков. Как правило, финансовая часть процедуры физических лиц проходит между банками, т.е

заемщик оформляет заем в новом банке, который, в свою очередь, сам погашает ваш долг

Как правило, финансовая часть процедуры физических лиц проходит между банками, т.е. заемщик оформляет заем в новом банке, который, в свою очередь, сам погашает ваш долг.

В подавляющем большинстве случаев ипотечный кредит выдается под залог объекта кредитования или иного имущества с оформлением закладной. В случае рефинансирования, закладная должна быть переоформлена на новый банк, и пока эта процедура исполняется, займ считается необеспеченным. Вследствие этого, новый банк временно повышает процентную ставку по ипотеке до момента полного переоформления документов. После завершения оформления бумаг, процентная ставка по рефинансированной ипотеке снижается.

В том случае, когда перекредитование происходит в том же банке, где взят первичный заем, переоформление закладной не требуется, что значительно сокращает время и расходы заемщика.

Если заемщик решает улучшить свои условия кредитования, то необходимо:

- Обратиться с заявлением в свой банк с просьбой о снижении процента по кредиту, либо рассмотреть вариант рефинансирования кредита, если такая программа предусмотрена банком.

- Если банк отказал в снижении ставки или рефинансировании собственными средствами, то можно обратиться в другой банк, где подобные программы успешно практикуют.

Важно знать! Часто случается, что если ваш банк вам отказал в снижении процентной ставки или рефинансировании и вы уходите в другой банк, то вернувшись с положительным решением о рефинансировании из другого банка, ваш заемщик может передумать и пойти вам на встречу, снизив ставку. Если вы решили заняться вопросом финансового улучшения условий кредитования, нужно внимательно перечитать свой кредитный договор и удостовериться, что нет никаких условий, препятствующих данной затее, а именно, нет:

Если вы решили заняться вопросом финансового улучшения условий кредитования, нужно внимательно перечитать свой кредитный договор и удостовериться, что нет никаких условий, препятствующих данной затее, а именно, нет:

- штрафов за погашение кредита раньше срока,

- временного запрета (моратория) на досрочную выплату кредита,

- полного запрета на досрочное погашение долга.

В последнем случае, идею с перекредитованием придется оставить и искать иные пути решения финансовых проблем.

Внимание! Не рекомендуется браться за процедуру перекредитования, когда разница между ставками меньше 2%

Этапы рефинансирования

Рефинансирование является поэтапной процедурой. Ниже описано пошаговое проведение рефинансирования.

- Формирование заявления и принятие решения по заявлению кредитором. Кредитор будет оценивать кредитоспособность заявителя и знакомиться с документами на залоговую недвижимость.

- Подготовка документов на квартиру, заказ отчёта об оценке.

- Рассмотрение объекта кредитором и в случае положительного решения, подписание договора.

- Оплата текущей задолженности. После перерасчёта процентов текущий долг закрывается.

- Регистрация в органах росреестра.

- Получение документов с указанием нового залогодержателя.

После переоформления взносы по ипотеке выплачиваются согласно новому договору.

Не всё однозначно, надо копать глубже

Рефинансирование ипотеки в любом случае будет выгодным. С этим никто не будет спорить, но всегда есть оговорки.

Эксперты советуют рефинансировать ипотеку только когда разница между процентными ставками более 2%. В остальных случаях экономия будет не столь заметна, но будут потрачены силы, время и деньги на переоформление договора.

Получается, что при действующих процентных ставках в 8,6 — 10% годовых рефинансировать надо кредиты, взятые в 12 — 16 годах, когда процентные ставки находились в пределах 12,2 — 16%.

Подвешенным остаётся вопрос с теми, у кого ипотека под 11% годовых. Теоретически им тоже можно переоформить договор на 8,6% и получить выгоду от 500 000 рублей. Однако процентная ставка 8,6% доступна не всем. Мы уже писали об условиях получения ипотеки под 8,6% годовых. В большинстве банков она даётся не всем заёмщикам, а только тем, кто подходит под определённые критерии:

- является участником зарплатного проекта;

- участвует в программе страхования;

- взял сумму не ниже установленной планки;

- приобрёл по ипотечному договору новостройку.

К тому же надо учитывать, что банк рассчитывает процентную ставку индивидуально, исходя из доходов, расходов, семейного положения созаёмщиков, возраста и многих других параметров. Наличие низкой процентной ставки в тарифных планах банка вовсе не значит, что он её даёт всем.

На пониженную процентную ставку могут рассчитывать те, у кого улучшились финансовые условия:

- значительно выросла зарплата;

- изменился состав семьи (уже появился супруг, но ещё не появились дети);

- новый работодатель более стабильный;

- сократилось количество кредитов;

- зарплата приходит на карту банка, который оформляет рефинансирование.

Рефинансирование может быть невыгодным в том случае, если прошло больше половины срока при аннуитетных (равных) платежа. В этом случае основные проценты уже выплачены, и идёт погашение тела кредита. При рефинансировании придётся снова выплачивать проценты. В этом случае лучше посчитать выгоду, прежде, чем рефинансировать

При этом во внимание надо брать не новую переплату, а переплату в целом, с учётом уже выплаченных денег

При рефинансировании не надо забывать и о дополнительных расходах:

- оценка недвижимости;

- нотариально оформленное согласие супруга на сделку;

- справки из банка;

- госпошлина за регистрацию обременения;

- страхование недвижимости, жизни, здоровья, титульное страхование. Это самая большая статья расходов при рефинансировании. Окончательная стоимость будет зависеть от стоимости недвижимости и региона. Некоторые страховые компании позволяют сменить выгодоприобретателя без переоформления договора, другие просят расторгать старый договор и оформлять новый.

Это расходы, которые будут обязательно. В среднем рефинансирование обходится в 35 — 50 тыс. рублей.

Есть ещё расходы, которые могут появиться по недогляду:

- Клиент должен переоформить обременение на новый банк. Пока это не сделано, будет действовать повышенная процентная ставка на 1−4%.

- Для перечисления денег на счёт в старом банке, надо взять справку с остатком задолженности. Допустим такую ситуацию. Заёмщик берёт справку по состоянию на 11 число, а новый банк перечисляет деньги 15 числа. В итоге 4 дня начисляются проценты, и итоговая сумма меняется. Чтобы ипотека закрылась, придётся доплачивать своими деньгами.

Все эти расходы не сравнимы с итоговой выгодой, которая исчисляется миллионами, но и их тоже надо учитывать. Предлагаем посчитать итоговую выгоду от рефинансирования.

Рефинансирование ипотеки в Сбербанке

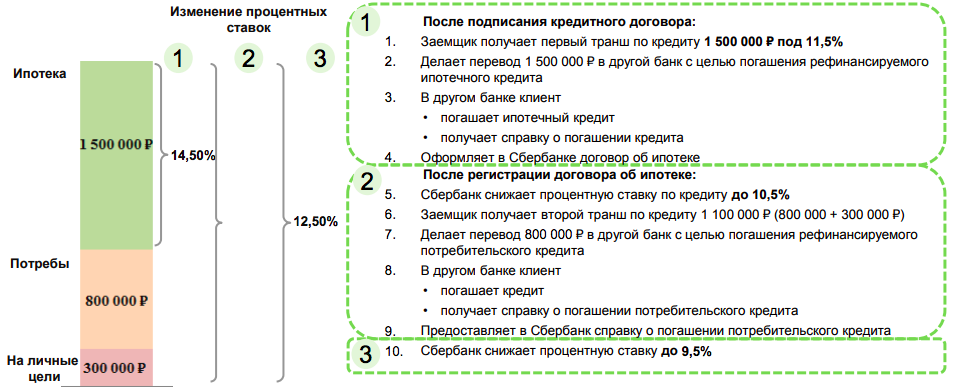

Основное преимущество предложения Сбербанка заключается в возможности при оформлении рефинансирования ипотеки объединить в одном договоре несколько кредитов, предоставленных и Сбербанком, и его конкурентами, в том числе, автокредиты и потребительские займы, долги по кредитным картам, одновременно получив взаймы дополнительную сумму по умеренной процентной ставке.

Допускается рефинансирование 1 ипотеки и еще до 5 прочих типов займов.

Условия

Рефинансирование ипотечных кредитов других банков осуществляется на таких условиях:

- валюта – российский рубль;

- минимальная сумма – 300 000 рублей;

- ставка – 9,9%-11,4%;

- срок – от 1 года до 30 лет;

- погашение – аннуитет.

Сбербанк готов предоставить сумму не более:

- 80% от цены жилья, указанной в отчете об оценке;

- величины текущих долгов с начисленными процентами вместе с запрошенными средствами на цели личного потребления.

Одновременно действуют следующие лимиты:

- на погашение ипотечного займа дадут максимум 7 000 000 рублей;

- на расчет по потребительским кредитам – 1 500 000 рублей;

- на цели личного потребления – 1 000 000 рублей.

Сбербанк готов работать с клиентами, удовлетворяющим таким требованиям:

- возраст – 21-75 лет;

- стаж – 6 месяцев по последнему месту работы при общем трудовом стаже за последние 5 лет 1 год;

- российское гражданство.

К рефинансируемым договорам Сбербанк предъявляет такие требования:

- отсутствие в момент обращения, а также в последние 12 месяцев просроченных платежей;

- до погашения займа должно остаться минимум 180 календарных дней;

- не проводилась реструктуризация.

Документы

При обращении за рефинансированием изначально предъявляют:

- анкету;

- паспорт;

- подтверждение величины дохода (выписку со счета, если заработок поступает через Сбербанк, справку по форме 2-НДФЛ, налоговые декларации);

- при временной регистрации – соответствующий документ;

- для расчета с первичным залогодержателем потребуются актуальные платежные реквизиты.

По недвижимости потребуются такие документы:

- свидетельство о праве собственности (расширенная выписка из ЕГРП);

- договор купли-продажи;

- свежая выписка из ЕГРП;

- техпаспорт;

- если клиент состоит в браке, а супруг не участвует в сделке, то предъявляют его нотариально удостоверенное согласие на процедуру;

- справка о составе зарегистрированных на данном адресе;

- отчет об оценке.

Справки о размере рефинансируемых долгов не нужны. Эти данные Сбербанк получит из БКИ. Если же в указанной базе нужные сведения отсутствуют, то справку нужно будет принести. Ее выдает первичный кредитор.

Процедура рефинансирования

В целом процедура рефинансирования в Сбербанке идентична общепринятой, описанной выше:

- готовится документация;

- подается заявка;

- обращение рассматривается;

- при положительном решении подписывается договор;

- погашаются обязательства по первичным кредитам;

- переоформляется право залога.

На изучение документации по залогу нужно до 8-10 рабочих дней.

Достоинства и недостатки

Достоинства:

- низкий процент;

- есть возможность снижения размера платежей;

- банк работает с займами, полученными на приобретение, строительство или капремонт жилья;

- фактически можно получить потребительский кредит по ипотечной ставке.

Никаких комиссий за рефинансирование, за выдачу денег и оформление договора, не предусмотрено.

Недостатки:

- займ предоставляется исключительно в рублях;

- банк не работает с очень крупными и очень малыми суммами;

- если во время работы по заявке платежные реквизиты первичного кредитора изменятся, нужно повторно подавать заявку на рефинансирование.