Что будет если не платить ипотеку, и как быть если нечем платить

Содержание:

- Взыскание предмета залога

- Досрочное погашение кредита

- Что делать, когда взял ипотеку, а платить нечем?

- Последствия несвоевременного погашения ипотечного кредита

- Чем грозит уклонение от оплаты ипотечного кредита

- Передача коллекторам

- Банк подал в суд: что дальше?

- Возврат закладной

- Погашение ипотеки при разводе

- Ипотечные каникулы

- Что делать, если платить ипотеку стало нечем — 9 способов выкрутиться ?

- Способ 1. Обратиться к специалистам банка – самый первый, и как по нам, верный вариант

- Способ 2. Прибегнуть к особой программе помощи с господдержкой

- Способ 3. Предоставить доказательства неплатежеспособности

- Способ 4. Договориться о реструктуризации долга

- Способ 5. Получить кредитные каникулы

- Способ 6. Воспользоваться страховкой

- Способ 7. Обратиться за помощью к родственникам

- Способ 9. Продать ипотечную квартиру

- Может ли заемщик выиграть суд по ипотеке?

- Что по этому поводу говорит закон

- Совершение последнего платежа по кредиту

- Вариант 1. Ипотечные каникулы

- Способы урегулирования споров с банками по договорам ипотеки

- Действия финансовой организации, если не платить ипотеку

Взыскание предмета залога

Если заемщик не выплачивает кредит и не предпринимает никаких действий для урегулирования вопроса, банк имеет право в установленном законом порядке взыскать недвижимость и реализовать ее через аукцион.

Стоит отметить, что банк может начинать процедуру только при условии, что заемщик не вносит средства более трех месяцев, а просроченный долг составляет более 5% от всей задолженности.

На практике банки редко подают в суд раньше, чем через полгода после возникновения просроченной задолженности.

Процедура взыскания может быть как судебной, так и мировой. Второй вариант более приемлем для заемщика, так как он может самостоятельно продать квартиру по более выгодной цене, чем это может быть сделано через торги.

При судебной процедуре основанием для реализации квартиры является решение суда. В документе указывается вся задолженность заемщика, которая будет погашаться средствами, вырученными на аукционе. Заемщик будет вынужден вернуть не только сумму, которую он получил от банка, но и все начисленные неуплаченные проценты, штрафные санкции и судебные издержки.

Суд не всегда принимает решение в пользу истца

В первую очередь, принимается во внимание общая сумма долга и стоимость ипотеки. Если заемщик выплатил 90% кредита, то, с большой вероятностью, иск банка не будет удовлетворен

Ошибочным является мнение, что банк не сможет реализовать свое право, если это жилье является единственным местом для проживания заемщика и его семьи, тем более, когда есть дети. Выселять заемщика на улицу, конечно же, не будут. Но по решению суда заемщику может быть предложен альтернативный вариант для проживания. Рассчитывать на хорошие условия в таком жилье сложно. Обычно это комната в общежитии или квартира по типу «гостинки». Если есть дети, то заемщик сможет рассчитывать на лучший вариант.

Когда выселение заемщика или размен жилья невозможен, то банк может вынести решение о принудительной реализации другого имущества заемщика, например, автомобиля. При наличии у должника официального дохода, с его заработной платы могут принудительно удерживаться средства в пользу банка.

Досрочное погашение кредита

- Можно обратиться за помощью к друзьям или родственникам. Если кто-либо из них достаточно обеспечен и знает, как заработать деньги на квартиру в Москве, то наверняка окажет поддержку попавшему в сложную ситуацию заемщику;

- Можно продать какое-то ценное имущество — дачный участок, автомобиль, старый дом в деревне. В самом деле, лучше покупать продукты в магазине и ездить на метро, чем кататься на машине и не иметь нормального жилья;

- Можно попробовать выкупить жилье с хорошей скидкой. Для этого следует снизить или, вообще, остановить платежи. Пока банк дойдет до суда, можно накопить денег. Если затем объявить себя банкротом, квартира будет изъята и выставлена на торги.

Что делать, когда взял ипотеку, а платить нечем?

Если трудности временные и заемщик планирует восстановить свои доходы в короткий срок, самое время обращаться в банк за реструктуризацией ипотечного кредита. Необходимо будет написать о характере трудностей и указать, сколько времени потребуется на их решение. Банк в большинстве случаев идет навстречу и пересматривает график погашения, уменьшая ежемесячный платеж либо за счет увеличения срока, либо за счет кредитных каникул на определенное время (к примеру, на 6 месяцев). А платежи за эти 6 месяцев равномерно распределяет на оставшийся срок.

К примеру, платеж по ипотеке до реструктуризации составляет 50 000 рублей в месяц. При пересмотре он может быть снижен до 20 000 рублей на 6 месяцев, а после возвращения в рабочий график увеличен обратно уже до 50 000 рублей с увеличением срока кредита на 6 месяцев. Варианты пересмотра могут быть различными в зависимости от банка и от конкретной ситуации клиента.

Если же трудности серьезные и платить по ипотеке нет возможности и нет никаких шансов исправить финансовое положение, необходимо оперативно выставлять на продажу ипотечную квартиру, а потом уже решать свои трудности.

Деньги с продажи закроют ипотечный кредит и еще какая-то часть средств останется у заемщика на руках. Он может арендовать квартиру и после решения своего финансового вопроса снова обратиться за ипотечным кредитом. Если все сделать вовремя, то можно успеть не попасть в просрочку и не получить отрицательную кредитную историю. Это может быть помехой для кредитования в будущем. Если же оперативно вопрос не решить и пытаться оттягивать процесс погашения, вести переговоры с банком и прочее – за это время набегут проценты, штрафы и пени, и они могут загнать в долговую яму настолько, что суммы с продажи квартиры потом просто не хватит.

Самое главное, что нужно понимать: чем дольше оттягивать процесс принятия решения – тем больше процентов набежит и долговая нагрузка вырастет. Не говоря уже о том, что кредитная история может быть испорчена и в дальнейшем получить кредит уже не получится вовсе. Также частая ошибка при долгосрочных трудностях – это пытаться взять еще кредит для закрытия платежей по текущему кредиту. Долговая нагрузка будет расти еще стремительнее и погасить ее будет крайне сложно. Это только усугубит ситуацию.

Последствия несвоевременного погашения ипотечного кредита

Спикер: Сурен Айрапетян, управляющий партнер Rebridge Capital

Последствия при несвоевременном погашении кредита достаточно существенные. Их можно разделить на 2 вида. Во-первых, с первого дня несвоевременного платежа начисляется повышенный процент на кредит, а во-вторых, с того же дня задолженность считается просроченной, что портит кредитную историю заемщика. Если удастся закрыть просрочку в течение первых 30 дней, это еще не так страшно, но вот с 31 дня просрочка уже считается существенной и серьезно осложняет получение кредита в будущем.

Причины трудностей в погашении кредитов можно разделить на 2 вида:

- Кратковременные трудности сроком до 6 месяцев;

- Серьезные, которые не удастся решить в течение 6 месяцев.

К временным трудностям можно отнести потерю работы или снижение доходов. К долгосрочным – серьезные травмы, получение инвалидности, увеличение расходов, например, при рождении еще одного ребенка, или причины, связанные с валютной ипотекой при серьезном росте курса валюты. Все эти причины, кроме тех, которые можно покрыть ипотечной страховкой, серьезно влияют на погашение ипотеки и других обязательств.

Чем грозит уклонение от оплаты ипотечного кредита

Распространенной ошибкой заемщиков, попавших в сложную жизненную ситуацию, становится уклонение от сотрудничества с банком. Граждане пытаются оттянуть разговор с кредитным менеджером, не отвечают на телефонные звонки, игнорируют письма. Результатом становится начисление штрафов.

Право взыскать неустойку банк приобретает с первого дня просрочки платежа. Расчет производится сотрудниками финансовой организации с опорой на договор. Законом № 217-ФЗ от 23.06.2016 года установлено предельное значение. Если соглашением предусмотрено начисление процентов, максимум не может превышать ключевую ставку ЦБ РФ. В остальных случаях взыскивается 0,06% от просроченной задолженности за каждый день.

Игнорирование требований банка о погашении неизбежно приводит к судебному разбирательству. Залогодержатель требует обращения взыскания на ипотечную недвижимость. При этом штрафные санкции и проценты продолжают начисляться вплоть до расторжения договора.

Передача коллекторам

Банки нечасто практикуют продажу ипотечного долга коллекторскому агентству. Это более распространено для беззалоговых кредитов. Тем не менее, банк имеет на это право. При этом кредитор обязан только уведомить об этом должника, а согласие его на это не требуется.

Проблема для заемщика состоит в том, что коллекторские организации часто, в прямом смысле слова, занимаются выбиванием долгов. В скором времени о невыплате кредита может узнать работодатель, родственники и соседи. Также могут поступать угрозы в адрес самого заемщика. В такой ситуации должнику необходимо понимать, что любая организация, пытающаяся вернуть долг, может действовать исключительно в рамках действующего законодательства.

Принудительно взыскать долг можно исключительно путем подачи иска в суд и получения соответствующего решения. Если коллекторы угрожают, звонят ночью, разглашают информацию о кредитном договоре третьим лицам, то можно смело обращаться в правоохранительные органы.

Банк подал в суд: что дальше?

Обращение в суд обычно происходит через полгода-год после того, как заемщик перестает платить кредит. Однако в некоторых случаях этот срок может быть значительно меньше (месяц-два) или значительно больше (несколько лет). Чаще в суд обращается банк, а не коллекторское агентство, поскольку в большинстве случаев именно у банка остается право требования по кредиту. Однако судебный процесс – это дополнительные издержки для банка, и если речь идет о небольших суммах, то суда может и не быть. Вопрос о том, какую сумму считать «небольшой», зависит от конкретного банка и региона России. Например, в Москве практически не бывает судебных процессов при задолженности менее 50 тыс. руб.

Сначала банк обращается в мировой суд, который выносит судебный приказ без выслушивания заемщика. Не стоит беспокоиться об этом, поскольку можно будет просто написать заявление об отмене судебного приказа и тогда будет подано новое заявление в районный суд. Стоит готовиться к тому, что судебный процесс может длиться много месяцев. Если представить юридические факты, касающиеся невозможности оплачивать кредит, тогда суд может в значительной мере снизить сумму долга. Если объявить себя банкротом и не платить кредит, тогда по решению суда у человека будет конфисковано и распродано все имущество в пользу кредитора.

Заемщику необходимо действовать следующим образом:

- Являться на каждое судебное заседание.

- Подготовить документы об ухудшении материального положения в виду потери работы, перевода на более низкооплачиваемую должность, затяжной болезни или, например, рождения ребенка, что требует дополнительных затрат. Если вы писали заявление на реструктуризацию, а банк не пошел вам на встречу, то это будет вам на руку.

- Также следует обратиться к адвокату, чтобы подготовить встречный иск к банку. Необходимо добиться пересчета процентов и прочих комиссий, которые были начислены финансовым учреждением.

По результатам заседаний суд выносит один из следующих вариантов решения:

- Обязать должника уплатить задолженность единовременно (в том числе за счет самостоятельной продажи имущества).

- Погашать долг отчислениями от зарплаты в течение какого-либо периода времени.

- Погасить кредит целиком, но без пеней и штрафов за просрочку.

- Реструктурировать кредит

- Взыскать задолженность принудительно из имущества заемщика.

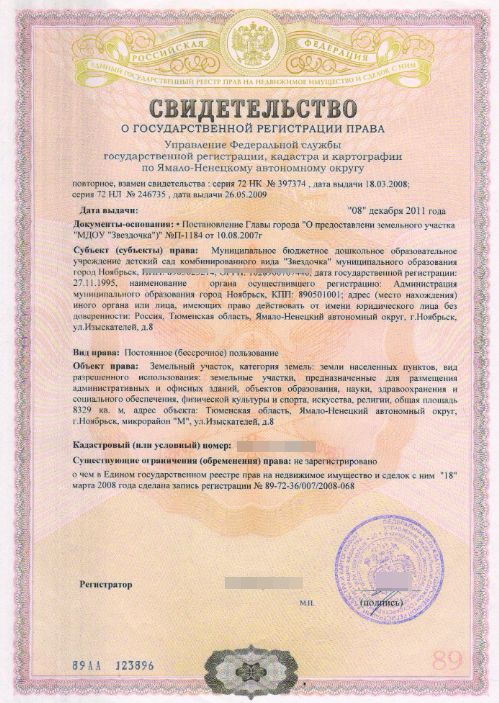

Возврат закладной

Дом или квартира передаются в залог банка, и это подтверждает закладная – ценная бумага, которая регулирует отношения между заемщиком и кредитором. В ней прописаны основные условия займа, а значит, что при выявлении разночтений в договоре преимущество будет именно у закладной

Поэтому к оформлению этого документа необходимо подходить с особенной осторожностью

Ипотека может быть оформлена как с гарантией, так и без нее. На самом деле эта ценная бумага нужна в основном финансовой организации, так как именно она потребуется для перезалога или продажи квартиры другой организации в случае, если вы не будете справляться с долговыми обязательствами.

Здесь есть важный момент: несмотря на то, что ваша недвижимость переходит другой кредитной компании, она не сможет изменить условия по ипотеке.

После того, как вы закрыли ссуду, банк обязан передать вам оригинал закладной с отметкой об исполнении долговых обязательств и отсутствии к вам претензий со стороны кредитора. Также обязательно должна стоять дата внесения последнего платежа и его точная сумма.

Погашение ипотеки при разводе

- Если супруги являются созаемщиками и не желают перезаключать договор, каждый из них несет обязательства по долгу. Когда один их игнорирует, нагрузка переводится на другого. Но впоследствии можно потребовать с неплательщика компенсацию;

- Если жилье оформил на себя один из супругов, то при его изъятии для продажи на торгах второй должен получить причитающуюся долю. Более того, он может даже погасить задолженность неплательщика и забрать недвижимость себе;

- Если квартира куплена на средства, полученные в дар или по наследству одним из супругов, она является его личным имуществом. Соответственно, при банкротстве второго члена семьи ее нельзя изъять и выставить на аукцион;

- Если у созаемщиков нет возможности платить ипотеку, оптимальным вариантом станет реализация квартиры по одной из приведенных выше схем. После этого нужно погасить оставшуюся часть кредита и разделить между собой остаток суммы;

- Если супруги отказываются находить компромисс и допускают более трех просрочек за год, банк инициирует судебное разбирательство и конфискует жилье для продажи на торгах. Деньги, оставшиеся после погашения долга, отдают супругам.

Ипотечные каникулы

К сожалению, иногда людям просто нечем платить ипотеку: что делать в данной ситуации, подскажет законодательство. С 2019 года любой гражданин может обратиться в банк с просьбой о предоставлении ему ипотечных каникул на период до шести месяцев. Предполагается, что за это время он разберётся с возникшими проблемами и возобновит платежи. Существует три варианта каникул:

- Выплаты приостанавливаются, но на сумму долга начисляются проценты;

- Заёмщик платит только проценты, не погашая основного долга;

- Платежи вносятся в произвольном объёме, согласованном с банком.

За время каникул выплаты по кредиту не списываются и не обнуляются. Получение отсрочки просто продлевает период действия ипотечного договора на соответствующее количество месяцев. В то же время:

- Каникулы предоставляются один раз, но обратиться за ними можно в любой момент на протяжении периода действия договора;

- Заёмщик сам определяет продолжительность отсрочки в пределах полугода. Однако позднее изменить её нельзя;

- Гражданин может выбирать — можно ли не платить ипотеку сейчас, либо уйти на каникулы в любую удобную для него дату;

- Во время каникул можно однократно вносить произвольные суммы для погашения долга. Но если начать платить регулярно, льготы отменяются.

Действие закона распространяется на все российские банки, поэтому предоставление каникул осуществляется в заявительном порядке, без каких-либо ограничений. Однако определенные требования для их получения всё же есть:

- Гражданин ранее не обращался за предоставлением каникул;

- Сумма займа находится в пределах 15 млн рублей;

- Ипотека оформлена на единственное жильё заявителя.

У клиента есть документ, доказывающий его сложное положение:

- Получение статуса безработного;

- Присвоение комиссией категории инвалидности;

- Пребывание на больничном более двух месяцев;

- Снижение ежемесячного дохода более чем на 30%;

- Увеличение количества иждивенцев в семье и одновременное снижение дохода как минимум на 20%, если сумма платежей превышает 40% бюджета семьи.

Что делать, если платить ипотеку стало нечем — 9 способов выкрутиться ?

Способ 1. Обратиться к специалистам банка – самый первый, и как по нам, верный вариант

Конечно, при такой ситуации сложно сохранять спокойствие, но всё же необходимо сообщить банку о возникшей проблеме, чтобы не возникло ненужных просроченных платежей. Ведь если у вас накопится больше 3 долгов, то банк имеет право потребовать, чтобы вы погасили весь кредит досрочно.

Поэтому не стоит затягивать с этим, банки обычно идут на уступки и предлагают продлить период выплаты, что снизит ежемесячные платежи.

Способ 2. Прибегнуть к особой программе помощи с господдержкой

В России существует помощь заемщикам, которые находятся в непростой ситуации. На такую поддержку имеют право претендовать попечители, родители, опекуны с инвалидами.

Способ 3. Предоставить доказательства неплатежеспособности

Если у вас есть запись об увольнении в трудовой книжке, заключения врачей или другие траты заемщика, то стоит привести это как аргумент. В этом случае у вас будет больше шансов, что банк пойдет на уступки.

Способ 4. Договориться о реструктуризации долга

В том случае, если у вас хорошая кредитная история без каких-либо задолженностей, то сумму платежа также можно уменьшить. После этого у вас появится время для решения своих проблем.

Способ 5. Получить кредитные каникулы

В банке вам следует объяснить, по какой причине у вас нет возможности выплачивать кредит по настоящему графику. Такие каникулы обычно банк может предоставить от 1 до 12 месяцев. При этом необходимо платить лишь проценты по кредиту. Но не стоит радоваться, ведь это не решение проблемы, а ее отсрочка.

Способ 6. Воспользоваться страховкой

Иногда при оформлении ипотеки банки предлагают оформить страховку от потери работы (дохода). Но при этом нужно вносить средства каждый месяц. Если у вас есть такая возможность, то воспользуйтесь ею сейчас.

Способ 7. Обратиться за помощью к родственникам

Становиться должником у родственников не хочется никому, но иногда не остается другого выхода. Просто оговорите срок возврата и не злоупотребляйте их доверием;

Способ 9. Продать ипотечную квартиру

Конечно, это вариант не самый лучший. Однако если финансовое состояние так и не наладилось, и вам пора снова начинать платить, то продажу квартиры всё же стоит рассмотреть.

Продать жилье по рыночной стоимости будет довольно проблематично, так как необходимо этот момент обсуждать с банком, однако у вас будут деньги на закрытие кредита и еще останутся средства на жизнь.

P.S. Можно также воспользоваться законом о банкротстве физического лица. О том, как проходит процедура банкротства физических лиц, читайте подробно в одной из наших статей.

Может ли заемщик выиграть суд по ипотеке?

На практике, если банк забирает ипотечную квартиру, далеко не всегда суды встают на сторону заемщика. Чаще бывает наоборот. Причем забрать у физлица и продать можно и единственное жилье гражданина, находящиеся в ипотеке. Это законно (п. 1 ст. 446 ГПК РФ, п. 5 ст. 54.1 Закона РФ № 102-ФЗ).

Однако, суд вправе отклонить иск банка о взыскании ипотечного жилья, если (ст. 54.1 Закона РФ N 102-ФЗ):

- Сумма ипотечного долга составляет менее 5% от размера ипотеки.

- Срок просрочки платежа по ипотеке составляет менее 3 месяцев.

Также, при обращении банка в суд, заемщику нужно иметь в виду, что в соответствии с п. 3. ст. 54 Закона РФ № 102-ФЗ, по заявлению должника суд вправе отсрочить продажу ипотечного жилья на срок до 1 года. Такое возможно, если должник за следующие 12 месяцев сможет погасить образовавшуюся задолженность по ипотеке. Однако, суд не может дать такую отсрочку, если она может повлечь значительное ухудшение фин. положения заемщика или если заемщик решил стать банкротом (захотел обанкротиться).

Что по этому поводу говорит закон

Перед тем, как вынести положительное решение по заявке, банк всесторонне проверяет кредитоспособность будущего клиента: чистоту доходов, реально ли существует указанное место работы и прочие аспекты, помогающие вывести на чистую воду мошенника. Но даже это не гарантия, что через пару лет у него возникнут проблемы с выплатами.

Перед тем, как вынести положительное решение по заявке, банк всесторонне проверяет кредитоспособность будущего клиента: чистоту доходов, реально ли существует указанное место работы и прочие аспекты, помогающие вывести на чистую воду мошенника. Но даже это не гарантия, что через пару лет у него возникнут проблемы с выплатами.

Согласно ипотечному договору, банк вправе применять к неплательщику такие меры:

- С первых дней неуплаты начислять пеню и штрафы. Порядок и размеры определяются ипотечным договором, заемщик найдет эти сведения в своей копии документа;

- Предложить варианты решения, предполагающие, что квартира останется у клиента (это реструктуризация и рефинансирование);

- Обратить на залоговое имущество взыскание и решать проблему в суде, если иные методы пользы не приносят. Все, что было прописано в договоре, как обеспечение: квартира, недвижимость в собственности клиента, земельный участок или прочее – это продается путем аукциона, чтобы покрыть расходы;

- Привлечь к ответственности созаемщика или поручителя, если таковые были в сделке;

- Перепродать долг и поручить решить вопросы с погашением долга третьей стороне без согласия на то самого клиента. Например, коллекторским службам.

Совершение последнего платежа по кредиту

Задолженность погашается в соответствии с установленным банком графиком. Вы можете как следовать ему, внося на счет ровно столько, сколько прописано в договоре, а можете погасить займ досрочно – и вносить больше, чем предусмотрено договором. Однако об этом предварительно стоит уведомить кредитора — либо в отделении, написав соответствующее заявление, либо позвонив в колл-центр организации. Тогда организация будет автоматически производить перерасчет в вашу пользу.

Для того, чтобы внести последний платеж, вам потребуется:

- Запросить у кредитора данные о сумме оставшегося долга. Дело в том, что сумма могла измениться – например, если в какой-то месяц вы заплатили немного больше, чем обычно. Сделать это можно как в отделении, в устной форме или в виде выписки, так и по телефону горячей линии. Также узнать размер последнего взноса можно в приложении или в интернет-банке;

- Оплатите кредит удобным для вас способом;

- После погашения снова обратитесь в отделение банка и попросите справку об отсутствии задолженности. В разных компаниях она бывает платной или бесплатной. Но оформить ее нужно обязательно, так как она является официальным документом, заверяющим, что у вас отсутствуют денежные обязательства перед кредитором. На ней должны присутствовать подписи уполномоченных лиц со стороны организации.

Справка должна обязательно указывать дату последнего взноса, номер кредитного договора и номер его заключения, а также ФИО заемщика, дату выдачи и информацию о подписавших бумагу лицах. Наконец, в ней должны быть фраза, подтверждающая, что у банка нет претензий к клиенту, а ссуда полностью погашена.

Все еще беспокоитесь? Обратитесь в Бюро кредитных историй. Там вам расскажут о качестве исполнения вами долговых обязательств, допущенных просрочках (если они были) и характере выплат.

Вариант 1. Ипотечные каникулы

Во-первых, заемщик, столкнувшийся с потерей работы, имеет право на получение ипотечных каникул. По времени они могут быть предоставлены на срок до 6 месяцев. Ипотечные каникулы могут быть в виде либо отсрочки платежей на установленный срок, либо сокращение их размера. При этом требуется предоставление в банк документов, которые подтверждают наличие трудной жизненной ситуации.

В качестве критериев наступления последней выступают:

- постановка на учет в качестве безработного,

- получение инвалидности I или II группы,

- признание временно нетрудоспособным на срок более двух месяцев,

- снижение на 30% дохода,

- если при этом размер ежемесячных выплат по ипотеке превысил 50% от среднемесячного дохода.

Помимо этого на каникулы могут претендовать те заемщики, у которых увеличилось число лиц, находящихся на их иждивении (к ним относятся несовершеннолетние или инвалиды I и II группы) при условии, что совокупный доход должника снизился на 20%, а выплаты по ипотеке в итоге превысили 40% от среднемесячного дохода.

Способы урегулирования споров с банками по договорам ипотеки

Одним из способов погасить долги по ипотеке является продажа взятой квартиры.

Даже при самых лояльных условиях выплатить кредит не всегда удается быстро и без проблем, поэтому заемщик начинает искать способы урегулирования споров с банком.

Начинают посещать мысли о том, как бы отказаться от ипотеки. Но это возможно только в случаях, если заемщиком выплачено уже более 2/3 от полной стоимости квартиры – так показывает практика.

При таком раскладе, согласовав с банковским учреждением все нюансы, можно продать недвижимость. И таким образом части между банком и клиентом будут разделены, а со своим остатком средств заемщик сможет поступить так, как захочет.

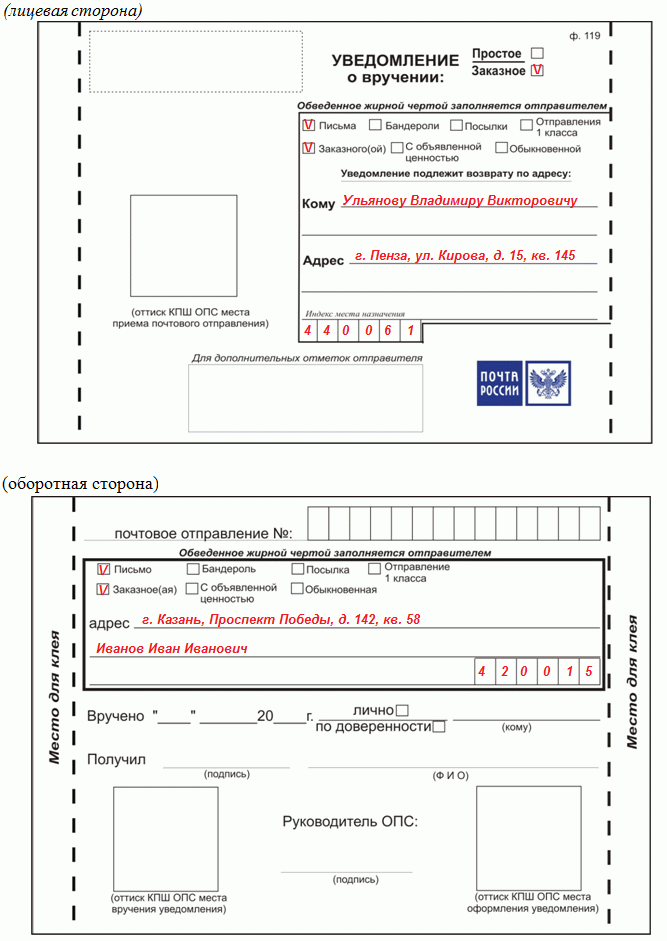

Действия финансовой организации, если не платить ипотеку

В первую очередь кредитная организация уведомляет клиента о появившейся просрочке посредством телекоммуникаций или почтовым уведомлением. Далее кредитор попытается связаться с клиентом. И если клиент в течение определенного времени (чаще всего около 3-месяцев (90 дней)) никак не обозначится, то банк будет вынужден направить к нему своего сотрудника для личного общения. Эти действия предпринимаются банковским учреждением в целях выяснения причин отсутствия платежей (жив ли заемщик, не находится ли в лечебном учреждении, продолжает ли работать и т.д.).

В первую очередь кредитная организация уведомляет клиента о появившейся просрочке посредством телекоммуникаций или почтовым уведомлением. Далее кредитор попытается связаться с клиентом. И если клиент в течение определенного времени (чаще всего около 3-месяцев (90 дней)) никак не обозначится, то банк будет вынужден направить к нему своего сотрудника для личного общения. Эти действия предпринимаются банковским учреждением в целях выяснения причин отсутствия платежей (жив ли заемщик, не находится ли в лечебном учреждении, продолжает ли работать и т.д.).

Если заемщик не пойдет на контакт, банк вынужден предпринять следующие меры:

- передать долговые обязательства третьим лицам (коллекторским агентствам);

- предъявить исковые требования по принудительному взысканию;

- выставить объект залога на торги.

Любое из вышеперечисленных действий финансового учреждения не противоречит закону.