Что такое банковский вклад? какие виды депозитных вкладов бывают

Содержание:

- Как узнать, какой перед тобой счет?

- Что проверить в депозитном договоре?

- Предварительные прогнозы

- Как определить тип банковского счета дебетовой карты: депозитный или текущий?

- Ставки по вкладам в банках

- Информация о видах депозитов в банках

- Как рассчитать доходность выбранного вида банковского вклада

- Депозиты с капитализацией процентов

- Выбор нужного типа счета для дебетовой карты

- Какие бывают виды счетов и в чем их назначение?

- Что такое валютный депозит?

- Разновидности депозитов

- Специальные вклады

- Понятие текущего счета

Как узнать, какой перед тобой счет?

Депозитный, сберегательный и текущий счета обладают рядом простых отличий, благодаря которым отличить один от другого нетрудно:

- Длительность договора. На текущий дебет всегда оформляется бессрочный договор, на депозитный — срочный договор, то есть ограниченный сроком действия. Причина заключается в том, что для управления деньгами, вложенными клиентами в депозиты, нужно точно знать длительность их инвестирования. Поэтому даже депозитные договоры с автоматическим продлением, и те действуют не более семи лет без обновления;

- Размер вознаграждения и стоимость годового обслуживания. При открытии текущего дебета пользователь в лучшем случае не получает вознаграждение, в худшем — должен ежегодно платить банку за пользование сервисом. При пользовании депозитом ситуация полностью меняется, и теперь уже банк платит клиенту за предоставленные возможности;

- Степень свободы банка. Так, в рамках открытого текущего дебета банк может лишь обслуживать поступление или перевод денежных средств. В рамках открытого вклада банк наделен куда более полным перечнем полномочий, вплоть до управления деньгами в одностороннем порядке (если это не нарушает условий подписанного депозитного договора).

Что проверить в депозитном договоре?

Когда вы уже разобрались с терминами и общим процессом и готовы положить деньги на депозит, то стоит проверить все пункты депозитного договора:

- совпадает ли число процентов с ранее оговоренными с сотрудником банка;

- даты: начало и окончание депозитного счета;

- убедитесь также в том, что банк не занимается взиманием комиссионных за то, чтобы открыть депозитный счета. Если же взимает, то задайте вопросы о том, как это отразится на вашем депозитном счете, когда срок вклада будет истекать. При проведении ряда операция (снятие наличных средств, безналичный перевод, зачисление безналичных) банк может удержать комиссию по утвержденным тарифам. Нужно внимательно перечитывать договор и смотреть другие дополнительные документы. Поэтому лучше всего подробно поинтересуйтесь у сотрудника банка какие комиссионные вы будете выплачивать.

Предварительные прогнозы

Решающим фаворитом конфронтации выступает накопительный счет. Продукт с преимуществами депозита, но более гибкий

Обратите внимание, создавая депозит «замораживаются» сбережения в течение месяцев, лет (в зависимости от продолжительности). И если в срочной необходимости решаем забрать деньги, то возникает потеря начисленных процентов

Мы тестировали оба продукта по шести различным параметрам:

- Сложность открытия.

- Предлагаемая процентная ставка.

- Стоимость владения.

- Скрытые условия.

- Гибкость.

- Ограничения.

Минимальная процентная ставка

Кликните по графику чтобы увидеть подробности

В случае счета риска нет. Средства могут быть сняты в любое время, с сохранением процентов. Если процентная ставка по вкладу и счету идентична, то теоретически второй вариант лучше.

Рыночная практика показывает, что в конфронтации с накопительным счетом банковский вклад не должен находиться в аутсайдерах, из-за множества «условий мелким шрифтом» и «неявных платежей», которые имеют большая часть счетов, предлагаемых банками.

Как определить тип банковского счета дебетовой карты: депозитный или текущий?

Депозитный счет нужен для сумм, хранимых лицом на протяжении конкретно обозначенного времени. На вклад начисляется процентная ставка. Владельцы депозита не могут рассчитывать на доступ к сбережениям в любой день. Деньги доступны, когда срок вклада окончен.

В отличие от депозитного, стандартный текущий счет гарантирует лицу доступ к средствам по желанию. Пользуясь текущим счетом, реально оплачивать заказы online и в стационарных супермаркетах, услуги многочисленных компаний, фирм. Начисление процентной ставки на него не осуществляется. Некоторые банки для привлечения клиентов начисляют на остатки денег текущих счетов небольшие проценты.

Депозитный

Счет подобного вида открывается с несколькими пожеланиями – сохранить средства, заработать на них. Проценты даются за вложенные деньги. Данный метод пассивного дохода является самым простым и доступным. Инвестирование позволяет зарабатывать с минимальными рисками. За пользование деньгами финансовое учреждение платит минимально возможные проценты.

Условия по вкладам значительно отличаются у различных банков. Главная схема – отсутствие доступа к вкладу клиента на период, обозначенный в договоре. После завершения срока будут выплачены проценты, которые предусматриваются условиями банковской программы.

Текущий

Нужен для сохранности денег, выполнения текущих расчетов у физических лиц, организаций, компании. Финансы с текущего счета легко снимаются, когда удобно клиенту. При необходимости можно пополнить баланс.

Текущий счет открывается в зарубежной или национальной валюте. Предназначается для учета транзакций с валютой, полученной на внутреннем финансовом рынке. Валютный счет создается банковскими организациями так же, как и в национальной валюте.

Расчетный

В настоящее время расчетный счет часто нужен представителям бизнеса. Его открытие осуществляют организации, не занимающиеся кредитованием. Услуги доступны физическим лицам и ИП для проведения транзакций по расчетам во время ведения бизнес-сделок. Поскольку многие клиенты до сих пор не могут разобраться в отличиях р/с от карточного, об особенностях последнего и пойдет речь ниже.

Карточный

Этот счет используется для проведения денежных операций при помощи банковских пластиковых карточек

Если финансовое учреждение делает предложение относительно открытия такого типа счета, клиенту важно уточнить нюансы:

- размер комиссии за снятие денег в банкомате, кассе;

- сколько стоит обслуживание счета;

- правила применения карточки банка в зарубежных государствах;

- стоимость дополнительных услуг.

Ставки по вкладам в банках

Проценты по вкладам являются одним из важнейших условий любой депозитной программы, и определяют, какой в итоге доход вы сможете получить.

Ставки по депозитам зависят от многих иных параметров, но в первую очередь они продиктованы видом депозита, который вы хотите оформить:

- срочные вклады с жестким ограничением периода хранения ваших средств в банке, характеризуются самыми высокими процентами, т.к. банк гарантированно знает, сколько времени он будет обладать вашими деньгами;

- бессрочные или краткосрочные вклады, по условиям которых вы в любой момент можете снять все деньги, обычно сопровождаются более низкими ставками по вкладам в банках.

Соответственно, если вы хотите разместить ваши средства в банке под высокие проценты, то будьте готовы к определенным ограничениям:

- запрет на закрытие банковского вклада раньше срока: банк точно должен знать, что ему не придется неожиданно изымать ваши средства из денежного оборота;

- запрет на частичное снятие: в течение всего срока действия депозитного договора нельзя периодически снимать какую-то часть размещенных средств.

Если подобные правила по вкладам в банках нарушаются, то процентная ставка может быть уменьшена вплоть до минимальной.

Помимо определенных ограничений и правил, вклады в плане процентов отличаются друг от друга периодом выплат, который можно выбирать под себя:

- ежедневно;

- раз в неделю;

- раз в месяц;

- раз в квартал;

- только в конце срока.

Начисляются все проценты по вкладам физических лиц ежедневно, но сама система расчета начисленных сумм может содержать или не содержать такое важное условие, как капитализация. Это интересно: Как узнать номер кошелька Вебмани — освещаем по полочкам

Это интересно: Как узнать номер кошелька Вебмани — освещаем по полочкам

Информация о видах депозитов в банках

Вклады бывают срочными, то есть открытыми на определенный срок, и бессрочными («до востребования»). По бессрочным вкладам банки предлагают очень маленькую доходность, поскольку они не могут знать, когда именно вкладчик потребует свои средства. Срочный вклад тоже можно отозвать в любой момент, но лишь с частичной или полной потерей обещанных процентов. Такие вклады используют для накопления средств на покупку, выплату или к событиям.

Также депозиты делятся на валютные, рублевые и мультивалютные. Эксперты рекомендуют накапливать деньги в той валюте, в которой предполагается потом тратить. Если деньги на вкладе являются долгосрочными накоплениями, разумно сформировать корзину из различных валют. То есть какую-то часть средств хранить на рублевом вкладе, другую – в евро, третью – в долларах. Впрочем, доллар или евро можно заменить иными резервными валютами: фунтом, франком, иеной. Желающим поиграть на обесценивании или укреплении национальной валюты следует присмотреться к мультивалютным депозитам, дающим возможность свободно перемещать средства между счетами без потери процентов. Мы писали о мультивалютных вкладах подробно – здесь.

Капитализация процентов по вкладу

Депозиты с капитализацией процентов выгоднее «обычных» (при прочих равных условиях). Выгода банковского вклада дает возможность начисленные за какой-то срок проценты (к примеру, за месяц) прибавлять к телу депозита. То есть в каждом следующем периоде процент будет начисляться на увеличенные суммы. В случае с депозитами без капитализации проценты переводятся на отдельный счет клиента, то есть они перестают «работать» на доход, такие вклады менее выгодны.

Пример выгодного вклада с капитализацией процентов: сравним доход по двум вкладам на сумму 100000 рублей с капитализацией и без капитализации, ставка одинаковая — 10%. В случае вклада без капитализации за первый год мы получим 10000 рублей, за два года — 20000, за три — 30000. В ситуации депозита с капитализацией эти значения будут: 10482, 22039 и 34818 рублей соответственно.

Гарантии по вкладам физических лиц

Депозиты физлиц и ИП гарантированы системой государственного страхования вкладов. Если у банка отберут лицензию, что в последние годы случается часто, то вкладчики получат страховую выплату в размере суммы депозита и начисленного дохода (процентов), но в пределах 1400000 рублей.

Страховые выплаты производит государственная корпорация «АСВ». Деньги для оплаты по гарантии вкладов физических лиц берутся из особого фонда, формирующегося из ежеквартальных отчислений банков. То есть для клиентов страховка формально ничего не стоит. Любой банк, привлекающий деньги населения, обязан быть участником ССВ, то есть гарантировать, что вклады физических лиц в безопасности.

Что делать, когда размер депозита превышает застрахованную сумму.

Если клиент хранил в банке больше 1400000, включая проценты, а банк рухнул, то все, что превышает сумму страховки, можно получить исключительно в рамках конкурсного управления, представляющего собой процедуру удовлетворения требований кредиторов и клиентов за счет распродажи имущества и активов лопнувшей финансовой организации. Этот процесс в среднем занимает пару лет, физлица признаются кредиторами I очереди, ИП попадают в III. То есть у первых существенно больше шансов вернуть свои средства, но лучше не надеяться на конкурсных управляющих, то есть в один банк не класть больше 1400000.

Как забрать средства из ликвидируемого банка и стоит ли

Выплаты банковским вкладчикам начинаются не позднее четырнадцати суток со дня страхового случая (отбора лицензии), но иногда и быстрее. Возмещать депозиты будут вплоть до окончания процедуры банкротства кредитного учреждения, которая, как мы уже отметили, будет длиться года два. Поэтому бежать за «кровными», как только у банка отняли лицензию, особых причин нет.

Чтобы получить возмещение, надо обратиться в отделение кредитной организации, которую АСВ назначило агентом. Для каждого случая АСВ выбирает разные банки. Узнать их список вы можете на сайте АСВ в подразделе «Страховые случаи».

Пострадавшему вкладчику понадобятся документы:

- заявление по особой форме, заполняемое на месте;

- паспорт (если быть точным, то нужен документ, по которому заводился вклад, а это в большинстве случаев паспорт).

Средства могут выплачиваться наличными или переведены на счет, указанный вкладчиком. Предпринимателям деньги перечисляются только по безналу.

Как рассчитать доходность выбранного вида банковского вклада

Возможность узнать степень доходности каждого варианта размещения средств предоставляют практически все кредитные организации на своих сайтах. Воспользовавшись депозитным калькулятором, вы легко посчитаете, насколько выгодным для вас будет тот или иной продукт.

Всю интересующую вас информацию также предоставят сотрудники банка. Но посчитать вероятную прибыль от вклада можно и самостоятельно по формулам.

Для этого нужно точно знать условия вклада – какова ставка и порядок ее начисления. Все эти данные прописываются в договоре.

Выше уже упоминалось о том, что проценты начисляются двумя способами:

- простой;

- капитализация.

В первом случае сумма депозита остается неизменной, а оговоренный процент начисляется на нее в конце срока действия договора.

Если применяется капитализация, то по мере начисления процентов в течение периода, установленного договором, они прибавляются к сумме вклада. Соответственно, основной депозит увеличивается раз от раза, вслед за ним каждый раз прирастает начисленная прибыль.

Доход первого вида при простых процентах можно рассчитать по следующей формуле:

Сумма процентов = сумма вклада * период * (ставка / 100 * дней в году)

Рассмотрим конкретный пример. Сумма депозита составляет 200 000 руб., срок действия – 180 дней, доходность – 10 % в год.

Рассчитаем доход по этому вкладу: [200 000 * 180 * (10 / 100)] / 365 = 9 863 руб.

При использовании капитализации доход получится тем выше, чем чаще начисляются и присоединяются проценты. Соответственно, ежемесячная капитализация будет наиболее выгодной, но обычно по таким видам депозитов банк предлагает пониженную процентную ставку. При этом существует прямая зависимость между периодичностью капитализации и процентом дохода вкладчика.

Рассмотрим пример. Сумма депозита – 200 000 руб., срок – три месяца, доходность – 10 % в год, проценты начисляются и капитализируются каждый месяц. Как в этом случае нужно рассчитать прибыль? В течение первого месяца (30 дней) будет начислено 1643 руб., прибавляем их к основной сумме, получаем 201 643 руб. За второй месяц (31 день) будут начислены проценты в размере 1712 руб., которые также приплюсуются ко вкладу. Таким образом, за последний месяц доход будет исчисляться из суммы 203 355 рублей.

Итак, вы познакомились со всеми видами банковских вкладов, и теперь вам не составит труда подобрать подходящую программу из всего ассортимента продуктов, предлагаемых различными кредитными организациями страны. Вы сможете определить доходность каждого депозита и, следовательно, оценить его привлекательность конкретно для вас.

Депозиты с капитализацией процентов

Многие банки предлагают депозиты с капитализацией процентов. Это вклады, когда по истечении основного срока начисленные проценты приплюсовываются к основному вкладу, и в следующий депозитный период начисляются проценты уже на другую сумму.

Справка! Например, клиент положил в банк 50 тысяч рублей под 8 % годовых. Через год сумма на счету составит 50 тысяч + 8 % = 54 000 рублей. Еще через год сумма будет равна 54 000 + 8% = 58 320 рублей. Это наиболее выгодный вариант вклада для накопления средств и получения дохода.

Существуют вклады и с ежемесячной капитализацией. В таких предложениях доход более существенный.

Выбор нужного типа счета для дебетовой карты

Выбирая дебетовую карту, рекомендуется отдать предпочтение такому банковскому продукту, который будет в полной мере удовлетворять потребностям пользователя.

- Социальная дебетовая карта выдается физическим лицам для перечисления пенсий, зарплат, некоторых типов социальной помощи (пособий, адресных начислений). При снятии средств в банкомате/кассовом отделе с пользователей снимается минимальная комиссия в размере 0,1-1,1%. Работают банки, где она отсутствует вовсе.

- Если нужна карточка для выезда за границу, желательно открывать ее в зарубежной валюте: долларах – в США, евро – в европейские государства.

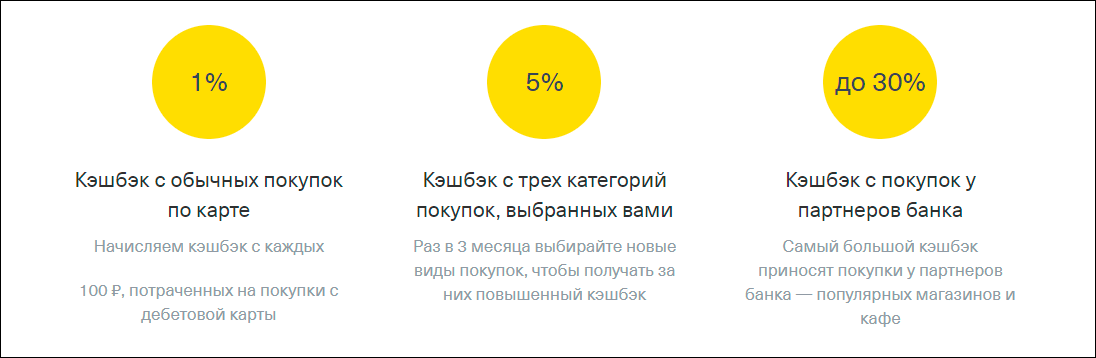

- На остаток денег на дебетовых картах некоторые банки начисляют проценты. В частности подобные банковские продукты подходят для людей, планирующих заниматься накоплением.

При выборе дебетовой карты стоит проанализировать предложения банков, актуальные в настоящий момент. Для частного или корпоративного пользования можно оформить такой продукт, который подойдет оптимально для решения насущных задач.

Какие бывают виды счетов и в чем их назначение?

Функция банковского дебета как такового заключается в организации финансовой деятельности, более качественном контролировании передвижений денежных средств. Но это касается функциональности счетов как инструмента, у каждого вида дебета имеются собственные опции и задачи

Поэтому так важно находить отличие, например, текущего счета от депозитного или расчетного от текущего. От этого напрямую зависит целесообразность пользования тем или иным типом дебетов

Согласно Инструкции Банка России от N 153-И, всего в банковской сфере для открытия доступны 8 разных видов счетов:

- Расчетный — наиболее популярный тип дебетов, доступный и физическим, и юридическим лицам (те из них, что занимаются коммерцией, и вовсе обязаны оформить его согласно Федеральному Закону «О предпринимательской деятельности»);

- Ссудный — нужен людям или организациям, имеющим крупные задолженности. Специально открытый для этого дебет позволяет отслеживать регулярность выплат, остаток задолженности и т.д.;

- Валютный — подвид других типов дебетов. Особенность в том, что он открывается в какой-либо одной определенной иностранной валюте;

- Текущий — как правило, используется для получения субсидий, грантов, заработных плат, материальной помощи и т.д.;

- Депозитный — деньги на нем используются для вложения в различные активы. За счет этого клиентам выплачиваются проценты по вкладу;

- Лицевой — для отслеживания инвестируемых в компанию денежных средств;

- Карточный — тип дебета, открываемый при получении дебетовой карты;

- Специальный — открывается для накопления денежных средств обычных граждан РФ, поэтому открыть такой дебет удается далеко не каждому.

Из вышесказанного уже можно выяснить, например, что такое депозитный и текущий счет, а также в чем их отличие друг от друга

Обратите внимание, что в Сбербанке, ВТБ и прочих крупных банках доступны самые большие «ассортименты» этих банковских продуктов, и наоборот — чем меньше банк, тем, как правило, дается меньший выбор

Это интересно: Выгодный вклад в рублях для пенсионеров

Что такое валютный депозит?

Диверсификация денежных средств обычно осуществляется в рамках трех главных валют: гривна, евро, доллар США. Сегодня наиболее распространенной валютой для хранения денег на депозите считается гривна, так как процентные ставки по этой валюте выше и от того валютный депозит в гривнах более привлекательный в глазах вкладчика.

Если сомневаетесь в какой валюте хранить деньги на депозите, то финансисты рекомендуют исходить из того, в какой валюте вкладчик изначально хочу положить деньги на депозит, а также стоит обращать внимание на то, в какой валюте вкладчику нужны будут деньги по окончанию депозитного договора. Проще говоря, если нет нужды переходить с одной валюты на другую, то лучше и не делать этого, так как вы можете столкнуться с дополнительными конверсиями при проведении определенных операций

А это, в свою очередь, снижает вашу депозитную доходность.

Разновидности депозитов

Вложения делятся на определенные группы, исходя из цели, преследуемой субъектами. В настоящее время основными видами депозита принято считать:

|

Вид депозитов |

Краткое описание |

|

До востребования |

Также именуются бессрочными. Оптимальный вариант для тех, кто боится держать сбережения дома «под подушкой», а предпочитает их отдать на обслуживание в надежную организацию, да еще и получать некоторый доход. При этом снять деньги можно в любое время. Главный минус – небольшая процентная ставка по сравнению с другими видами вложений. |

|

Накопительные |

Предназначены для накопления определенного количества денежных средств под конкретные задачи. Присутствует возможность увеличения взноса в любое время и в любом объеме. Предусмотрена система пролонгации, при которой автоматически продлевается действие подписанного договора при условии, если человек не снял деньги по окончанию оговоренного срока. |

|

Срочные сберегательные |

Отличительная особенность – определение срока хранения ценностей. К преимуществам стоит отнести:

|

|

Специализированные |

Предлагаются отдельным категориям граждан: матерям-одиночкам, инвалидам, пенсионерам, многодетным семьям и так далее. Предусматривают определенные преференции:

|

|

Мультивалютные |

Предполагают внесение денег как в национальной, так и иностранной валюте. При этом в любое время можно осуществить замену одной валюты на другую по текущему банковскому курсу. |

|

В драгоценных металлах |

Манипуляции такого рода предполагают приобретение у финучреждения драгоценных металлов, которые не выдаются на руки. Происходит зачисление их оценочной стоимости на открытый клиентом счет. |

Специальные вклады

Выше представлена самая основная классификация вкладов, они могут еще различаться в зависимости от следующих факторов:

Еще существуют онлайн вклады, они открываются, пополняются и управляются дистанционно — через интернет.

Разновидностью банковского депозита является сберегательный сертификат, который бывает именным и на предъявителя. Сертификат является ценной бумагой, подтверждающей, что ее держатель является вкладчиком в данном банке и по истечении указанного срока получит назад свой вклад вместе с процентами.

Если вы хотите выгодно разместить свои деньги в банке, нужно не полениться и рассмотреть разные виды банковских вкладов. Тогда вы сможете выбрать для себя самый лучший депозит. А помогут в этом интернет -сервисы для подбора вкладов.

Удачных вкладов! Нина Полонская

Страхование вкладов физических лиц

Страхованию подлежат денежные средства физических лиц, находящиеся в банке во вкладах и на счетах, в том валютных.

Максимальная сумма возмещения по вкладам на сегодня составляет 1 400 000 рублей.

Если вклад размещен в долларах США или Евро, сумма возмещения рассчитывается и выплачивается АСВ в рублях по курсу, установленному Банком России на день наступления страхового случая.

Понятие текущего счета

Текущий — это самый обыкновенный именной в банке, позволяющий вносить на него денежные средства, получать на него заработную плату, расплачиваться в магазине, совершать покупки в интернете, обналичивать деньги, оплачивать коммунальные услуги и другое. Он может быть открыт как на физическое, так и на юридическое лицо.

На сегодняшний день большим плюсом его наличия является возможность оперирования счетом через онлайн-банкинг или мобильное приложение. Любое уважающее себя кредитное учреждение имеет подобную функцию.

То есть, это значит, что время, когда нужно после работы ехать в сберкассу оплачивать коммунальные либо ежемесячные платежи по кредиту. Достаточно иметь интернет-соединение и привязку к мобильному приложению и не выходя из дому, в отличие от наших бабушек и дедушек, до сих пор, кстати, оббивающих пороги сберкасс, без очереди в любое удобное время все оплатить или заказать еду на дом.

Открыть текущий счет можно в любом банке, предоставив определенный пакет документов. Согласно закону, частный предприниматель также может его использовать для ведения своей деятельности. Только пакет документов для открытия в таком случае будет немного иным.