Пенсионный фонд российской федерации (пфр)

Содержание:

Оценка деятельности

Скандалы

В феврале 2017 года Центр антикоррупционной политики партии «Яблоко» обнаружил контракт, согласно которому ПФР намеревался потратить в 2017 году без торгов на командировки 27 миллионов рублей[значимость факта?]. В мае 2017 года ФАС подтвердила нарушения при трате Фондом 150 млн рублей на командировки сотрудников.

С середины 2017 года, на основании своего внутреннего письма[какого?] (за подписью зам. председателя правления Лилии Ивановны Чижик), Пенсионный фонд РФ отказывает в оформлении ежемесячного дополнительного материального обеспечения (330 % от размера социальной пенсии) лауреатам премий Правительства РФ, выходящим на пенсию и прекращающим работать. В результате они оказываются в намного худших материальных условиях, чем лауреаты, оформившие надбавку ранее и получающие её до сих пор. Имели место судебные процессы, инициированные пострадавшими пенсионерами-лауреатами. Большая часть из них оказалась выигранной.

В июле 2019 года правоохранительными органами, по подозрению в получении взятки в особо крупном размере, задержан заместитель председателя Пенсионного фонда России Алексей Иванов. В августе того же года он освобождён от должности премьер-министром России Дмитрием Медведевым в связи с утратой доверия.

Результативность и эффективность

Удельное количество сотрудников

Пенсионный фонд России занимает первое место в мире по численности сотрудников: свыше 100 тыс. человек. Для сравнения, численность сотрудников Social Security Administration в США в два с лишним раза меньше, а население США более чем в два раза больше российского и объём пенсионных и социальных выплат почти в девять раз больше. В Японии, при сопоставимой с Россией численности населения, в Nihon Nenkin Kikou работают 27 тысяч человек, из которых лишь 15 тысяч на постоянной основе.

Однако функции Пенсионного фонда России значительно шире, чем у вышеназванных учреждений, и включают не только собственно пенсионное обеспечение, но и ведение Федерального реестра инвалидов, администрирование Единой государственной информационной системы социального обеспечения, реализацию социальных выплат, программы поддержки семей с детьми (материнский капитал), софинансирование социальных программ регионов РФ, реализацию международных соглашений.

Критика деятельности

Ограниченность полномочий

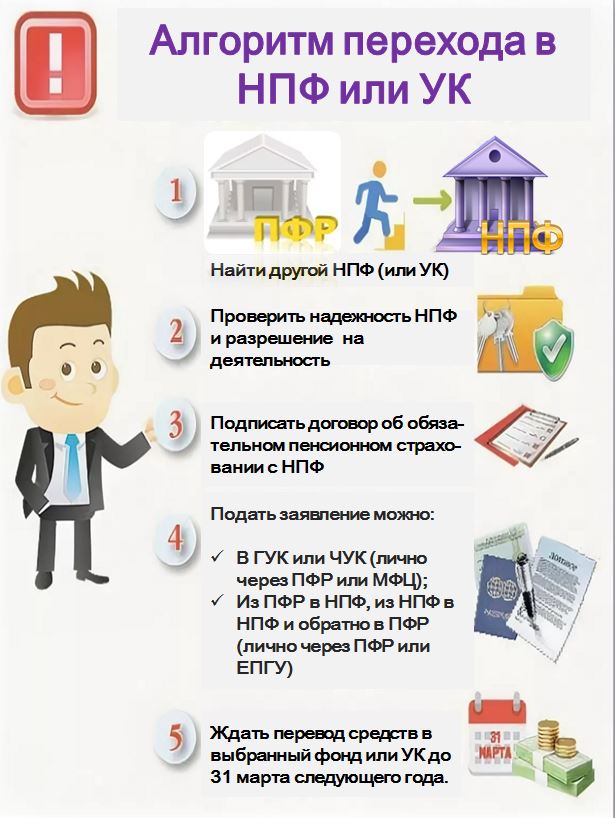

Профессор кафедры финансов и цен РЭУ им. Г. В. Плеханова Юлия Финогенова отмечала, что на Пенсионный фонд Российской Федерации возложены крайне ограниченные обязанности по информированию его участников, к примеру, у ПФР не было обязанности информирования клиентов о возможных потерях инвестиционного дохода при смене страховщика, в результате, в некоторые годы, до 90 % переходов оказывались досрочными, а значит, убыточными. Из-за отсутствия полноценного информирования застрахованного лица о потере инвестдохода даже решившие перейти из Пенсионного фонда России (ПФР) в негосударственные пенсионные фонды (НПФ) «молчуны» потеряли при досрочном переходе, поскольку могли сделать это с сохранением доходов не ранее 2020 года.

Расходы на собственное содержание

В августе 2018 года, на фоне обсуждения Законопроекта о пенсионной реформе в России, предполагающего повышение пенсионного возраста, Уполномоченный при президенте РФ по защите прав предпринимателей Борис Титов обратил внимание, что одной из главных причин нехватки средств на выплату пенсий в России являются непомерные и бессмысленные расходы на содержание Пенсионного фонда РФ. Инфраструктуру фонда в условиях развития информационных технологий бизнес-омбудсмен счёл затратной и ненужной, а функции ПФР предложил передать Казначейству России и Многофункциональным центрам (МФЦ)

В 2018 году для ведения пенсионных счетов россиян ПФР содержало более 110 тысяч чиновников, принадлежащие ему здания являются самыми роскошными во всех республиканских столицах и региональных центрах, а на обслуживание самого Пенсионного фонда РФ ежегодно тратится около 1,5 % всех пенсионных накоплений россиян (это десятки миллиардов рублей). Многочисленные здания Пенсионного фонда по всей России, согласно этому плану действий, следует передать в собственность субъектов Федерации для организации центров обучения людей старшего возраста новым квалификациям. Названные меры позволили бы государству высвободить значительные резервы для выплаты пенсий без увеличения пенсионного возраста. Так как Пенсионный фонд Российской Федерации является государственным учреждением, в настоящее время все здания ПФР принадлежат Росимуществу.

Переводить ли накопления в НПФ

Однозначно ответить на вопрос, целесообразно ли иметь «копилку» в негосударственном фонде, не представляется возможным. Инвестиционная деятельность таких организаций имеет определенные риски, и во всяком их доходность зависит от множества факторов.

Выбор конкретного фонда также играет важную роль, некоторые из них принесли застрахованным лицам доход более 10% годовых, другие – оставили в минусе по сравнению с теми, кто хранит свои деньги в ПФ РФ.

Особенности вклада

Рассмотрим основные преимущества и возможные риски вклада будущего пособия в негосударственные управляющие организации в таблице:

| Плюсы | Минусы |

| Все накопления застрахованы, потому граждане гарантированно не потеряют их | При смене фонда чаще, чем раз в 5 лет, гражданин может потерять инвестиционный доход |

| Доходность инвестиционной деятельности НПФ может быть выше фонда, выбранного государством | В случае перехода в другой фонд менее чем через 5 лет убытки, полученные в результате инвестирования, могут лечь на плечи застрахованного лица |

| Диверсификация будущего дохода (средства будут выплачиваться не только со стороны государства, но и от управляющего фонда) | Необходимость совершения дополнительных действий по заключению договора и написанию заявления в ПФР |

| Возможность передать накопленные средства по наследству или использовать их иным образом в установленных законом случаях | Длительный срок до получения выплат приводит к рискам прекращения фондом деятельности (что не скажется серьезным образом на сбережениях лица) |

| Возможность влиять на размер доходов при выходе на заслуженный отдых | |

| Удобство контроля за состоянием индивидуального лицевого счета на официальном сайте фонда | |

| Инвестирование осуществляется только в надежные источники, определяемые в общем виде государством |

Понятие накопительной пенсии

Предоставляемое государством пенсионное обеспечение по старости складывается из двух компонентов: накопительного и страхового.

Страховая часть пенсии, в свою очередь, состоит из фиксированного компонента и баллов.

Старое название фиксированной выплаты – базовая часть пенсии. Эта часть положена всем пенсионерам без исключения, размер ее одинаков и ежегодно пересчитывается под влиянием инфляции. В 2020 году величина фиксированной пенсии – 5686,25 рубля.

Баллы накапливаются за счет выплат в пенсионный фонд со стороны работодателя. Другое их название – индивидуальный пенсионный коэффициент (ИПК). В 2020 году один балл оценивается в 93 рублей пенсии. Данная стоимость также пересчитывается каждый год из-за инфляции. Чем больше баллов заработает человек, тем выше будет содержание на заслуженном отдыхе. Баллы начисляются за пенсионные отчисления во время работы и за стаж.

Пенсионная система РФ сложная, рассказать быстро и точно все нюансы невозможно. Каждый год она дополняется нововведениями, что вызывает затруднения даже у профессионалов.

Приведем пример. В 2019 году готовился закон об индивидуальном пенсионном капитале, кратко именуемый ИПК. Это такая негосударственная пенсия, о которой ранее мы упоминали. Главное не запутаться в сокращениях: далее в рамках статьи ИПК будет употребляться только как индивидуальный пенсионный коэффициент.

Однако о дальнейшей судьбе индивидуального пенсионного капитала сейчас ничего не слышно, правительство, видимо, отказалось от этой идеи. Вместо нее дан зеленый свет проекту под названием ГПП — гарантированный пенсионный план. В качестве первого взноса в ГПП рассматривается как раз накопительное страхование, о котором далее поговорим подробнее.

В 2014 году введен мораторий, то есть накопительная часть пенсии была заморожена. С того момента все взносы в пенсионный фонд идут на страховую пенсию. Мораторий заканчивает действие в конце 2022 года. То есть в настоящее время ни у кого не скапливается накопительная часть пенсии с выплат работодателя. А та сумма, что успела собраться до ввода моратория, сохраняется и послужит дополнением к страховой части пенсии.

Узнать сумму накопительной пенсии, которую будут выплачивать ежемесячно, очень просто: делением накоплений на количество месяцев, в течение которых ожидается эту выплату производить. Последнее — это нормативная величина, для 2020 года установленная в 258 месяцев.

Получается, что те люди, которые выйдут на пенсию в 2020 году, будут каждый месяц получать такую пенсию по возрасту:

5686,25 руб. + 93 руб. × ИПК + пенсионные накопления / 258

Например, к выходу на заслуженный отдых в 2020 году человек успел скопить 100 баллов ИПК, а размер пенсионных накоплений составляет 258 тысяч рублей. Тогда каждый месяц на руки такой пенсионер получит:

5686,25 + 93 × 100 + 258 000 / 258 = 5686,25 + 9300 + 1000 = 15 986,25 руб.

При удвоенной сумме пенсионных накоплений — 516 тысяч рублей, ежемесячная пенсия станет больше всего на одну тысячу.

5686,25 + 93 × 100 + 516 000 / 258 = 5686,25 + 9300 + 2000 = 16 986,25 руб.

Пенсионными накоплениями занимаются как негосударственные фонды (НПФ), так и Пенсионный фонд России (ПФР). По-другому их именуют страховщиками обязательного пенсионного страхования. Фонды инвестируют накопленные средства в облигации, акции и другие ценные бумаги. Доходы от инвестиций также увеличивают размер будущей пенсии.

Структура

Главным отделом фонда является Правление. К нему относят главный функциональный орган – Исполнительную дирекцию. Последняя выполняет работу с остальным отделениями, которые есть на территории страны. К ним же относят административно-территориальные и государственные образования. Они располагаются в областях.

Управление пенсионного фонда России состоит из городских и районных структур. Они собирают деньги по страхованию, работают над региональными программами, выполняют контроль за средствами. Именно они осуществляют взаимодействие с гражданами. Кроме ПФ РФ, по вопросам пенсий работает Министерство связи и труда. Организация выполняет назначение, перераспределение и доставку средств для выплат.

Правлением осуществляется формирование отчетов о задачах, бюджета, расходов. Оно действует на основе законодательства, а также принятого бюджета. Руководитель ПФР – Антон Дроздов. Он признан заслуженным деятелем РФ.

Регистрация на сайте ПФР

Весь процесс регистрации в личном кабинете ПФР можно разбить на этапы:

- перейти на соответствующую вкладку личного кабинета плательщика;

- нажать на кнопку регистрации;

- заполнить ФИО, вкладку с номером телефона и адресом электронной почты;

- заранее следует прочесть политику конфиденциальности и пользовательское соглашение;

- нажатием на кнопку регистрации после ввода данных гражданин подтверждает согласие с вышеуказанными документами;

- регистрация на pfrf.ru подтверждается через код, полученный в смс-сообщении, либо ссылку активации на электронной почте;

- создается пароль, в котором должны быть буквы и цифры, допускаются пунктуационные символы.

Подтверждением личности завершается создание личного кабинета и в дальнейшем именно эти данные применяются для авторизации Госуслуги. Восстановление пароля, если его забыли, проходит в несколько минут, для этой процедуры используются те же телефон и адрес электронной почты. Но есть и дополнительные требования, поскольку просто ввести ФИО и телефон недостаточно. Информация, указанная на сайте ПФР, является конфиденциальной, и это значит, что совершить вход в личный профиль и узнать сведения может только подтвержденная личность, доказавшая наличие прав на доступ к скрытым данным.

Подтверждение профиля

Несмотря на то, что регистрация в личном кабинете ПФР не отличается сложностью, ее будет недостаточно. Госуслуги дадут доступ к личным данным в Пенсионном фонде только после второй стадии, которая предполагает подтверждение личных сведений путем введения номера СНИЛС и паспортных данных, после чего сотрудники информационного центра проверят указанную информацию. Это занимает около 10-15 минут, в редких случаях можно ожидать до суток, но кабинет нельзя получить без проверки личных сведений о человеке.

Если гражданину нужно срочно воспользоваться Госуслугами и учетной записью на этом сервисе, он не сможет этого сделать, поскольку на получение подтвержденной записи, которая позволит создать личный профиль, уйдет минимум неделя. Минимальное ожидание наблюдается в случае с наличием ЭЦП у застрахованного человека, поскольку достаточно указать личный паспорт, СНИЛС и загрузить в личный кабинет цифровой файл с кодировками. Максимальное количество времени потребуется, если заказывать письмо по почте, в этом случае срок ожидания может составлять около двух недель.

Доходы (страховые взносы)

- См. также Обязательное социальное страхование в России.

Обязательные отчисления

Стандартная ставка взносов в Пенсионный фонд составляет 22 % от фонда оплаты труда организации, при этом взносы не включаются в состав зарплаты отдельных сотрудников, но учитываются пенсионным фондом при ведении их счетов. Эти отчисления разделяются на страховую пенсию и накопительную пенсию.

- До конца 2010 года взносы — часть единого социального налога.

- После 2010 года — ЕСН отменен, вместо него установлены прямые страховые взносы работодателей (страхователей) в ПФР и другие фонды.

В 2010 году совокупный объём страховых взносов сохранится на уровне ставки ЕСН — 26 %, из которых 20 % будут направляться в Пенсионный фонд РФ (на обязательное пенсионное страхование). При этом взносы будут уплачиваться с годового заработка до 415 тысяч рублей. В случае, если годовой заработок превышает 415 тысяч рублей, взносы сверх 415 тысяч рублей не взимаются, но и пенсионные права сверх этой суммы не формируются. С 2011 года размер совокупных взносов возрастет до 34 %, из которых 26 % составят отчисления по обязательному пенсионному страхованию. Эта система позволяет существенно увеличить уровень пенсий в стране. Для лиц, полностью попадающих под действие страховой системы, коэффициент замещения пенсией зарплаты, с которой уплачивались страховые взносы, составит не менее 40 % после 30 лет уплаты этих взносов при наступлении страхового случая (то есть старости, определяемой путём достижения гражданином установленного законодательством возраста — 60 лет для женщин и 65 лет для мужчин).

Добровольные отчисления

Также с 2009 года у граждан появилась возможность делать добровольные взносы на накопительную часть пенсии. Законом предусмотрены две стороны софинансирования взносов гражданина — государство (которое удваивает сумму не менее 2 тыс., но не выше 12 тыс. рублей) и работодатель (который на софинансирование взносов работника до 12 тысяч рублей получает налоговый вычет).

Иные доходы

Частью механизма пенсионного обеспечения граждан Российской Федерации на длительную перспективу является Фонд национального благосостояния России. На апрель 2017 года, по данным Минфина России, совокупный объем средств фонда составил 4 134,27 млрд рублей (73,33 млрд долларов США).

До передачи средств в управляющие компании и НПФ Пенсионный фонд временно размещает их в коммерческих банках. Так, по результатам 2016 года, он получил от такого инвестирования доход в размере 2,97 млрд рублей, что составляет 10,58 % годовых.

Задачи пенсионного фонда РФ

Основными задачами пенсионного фонда РФ являются:

-

обеспечение совместно с налоговыми органами целевого сбора и аккумуляция страховых взносов;

-

финансирование расходов;

-

капитализация собственных средств, привлечение дополнительных источников финансирования, инвесторов;

-

организация и ведение индивидуального (персонифицированного) учета застрахованных лиц в системе обязательного пенсионного страхования;

-

работа по взысканию с граждан и работодателей пенсионных средств в целях обеспечения выплат по инвалидности в результате получения увечий на производстве;

-

осуществление совместно с налоговыми органами контроля за полнотой поступающих страховых взносов со стороны работодателей и правильностью их расходования и др.

Что такое Пенсионный фонд РФ

Пенсионный фонд России представляет самостоятельную, обособленную от органов государственной власти организацию, основным назначением которой является управление денежными средствами, аккумулирующимися на его счетах в рамках системы обязательного пенсионного страхования.

Деньги, которыми заведует данная структура, являются собственностью государства, однако они не входят в часть бюджетов какого-либо уровня. В этой связи ПФР, а также ФСС (соцстрах) и ФОМС (обязательное медицинское страхование) называют внебюджетными фондами.

Отделения организации присутствуют в каждом регионе и городе страны, при этом имеет довольно сложную вертикальную структуру. Разберем ее в иерархическом порядке, начиная с руководящих органов.

Центральный аппарат

Включает в себя Правление ПФР, являющееся основным распорядительным органом фонда. Оно состоит из Председателя и его заместителей, курирующих работу по отдельным направлениям деятельности. Кроме этого, в состав Центрального аппарата входит Ревизионная комиссия, осуществляющая внутренний аудит, и информационный центр, ответственный за функционирование и администрирование системы персонифицированного учета.

Немаловажную роль в деятельности ПФР отведено Исполнительной дирекции, которая обеспечивает контроль работы территориальных подразделений фонда на местах.

Окружные управления

В структуре ПФР восемь окружных управлений, по числу федеральных округов страны. Их задачей является координация деятельности территориальных отделений на местах.

Региональные отделения

ПФР России имеет управления в 84 регионах Российской Федерации. Они, в свою очередь, координируют работу клиентских подразделений, которые, как правило, имеются в каждом муниципалитете. Именно сюда обращаются граждане при решении вопросов о назначении им пенсионных выплат.

Общая информация

Аббревиатура НПФ является общепринятой и расшифровывается как негосударственный пенсионный фонд. В более широком смысле к этому понятию также относят и управляющие организации, которые созданы в целях управления тем или иным фондом.

Как устроен негосударственный пенсионный фонд

Управлять накоплениями граждан на будущий заслуженный отдых в соответствии с законом может лишь организация. Предприниматель или физическое лицо в целях исключения рисков не могут осуществлять подобную деятельность.

Ранее такая организация создавалась в некоммерческой форме. С 2016 года все эти фонды должны были быть реорганизованы в акционерные. Исключение – не осуществление деятельности в рамках обязательного страхования, а только добровольного. Но и в последнем случае с 2019 года такое компании должны были быть преобразованы.

Для начала деятельности компания должны пройти регистрацию, а после обратиться в Центробанк с заявлением о выдаче лицензии и соответствующим пакетом документов. После получения разрешения фонд может привлекать клиентов, управлять их накоплениями. При этом вся деятельность должна строго подчиняться законодательным требованиям.

Важно! Одним из важных обязанностей таких организаций – раскрытие информации о своей деятельности. Речь идет как о предоставлении доступа гражданам к информации об их накоплениях и результатах инвестирования, так и о раскрытии финансовых показателей деятельности.

Какими законами регулируется работа фонда

Деятельность рассматриваемых фондов влияет не только на размер и вообще возможность получения будущим пенсионером накопительной части пенсии, но и на стабильность всей государственной пенсионной системы в целом. Следовательно, со стороны государство необходимо правовое регулирование создания и работы таких организаций.

Базовым нормативным документом в этой сфере является закон, регулируются систему пенсионного страхования, он имеет номер 167-ФЗ и был подписан Президентом 15.12.2001. После издания акта он претерпел многочисленные изменения, которые следует учитывать.

Непосредственно работу фондов регламентирует закон 75-ФЗ от 07.05.1998 также в свежей редакции.

Документом установлены:

- основные термины;

- порядок создания и функционирования фондов;

- гарантии исполнения ими своих обязательств;

- основные правила инвестирования;

- предоставление им отчетности и ведение учета;

- правила контроля за его деятельностью;

- прекращение его работы;

- порядок реорганизации при необходимости.

Внимание! Этим же законом предусматривается обязательное требование в части получения фондом на осуществление им подобной деятельности специального разрешения – лицензии. Выдается она регуляторов в этой сфере – Центральный Банком.. Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты

Поскольку контролирующим государственным органом в сфере деятельности фонда выступает Банк России, то в пределах своей компетенции он также издает правовые акты.

В частности, его инструкциями и указаниями регулируются:

- правила выдачи лицензии (перечень необходимых документов, требования к соискателям, процедура);

- порядок предоставления сведений из реестра лицензий;

- типовые формы (например, страховых правил фондов) и др.

Также некоторые процедурные вопросы в части накоплений (их размещение, перевод из одной организации в другую и т.п.) регламентируются актами Правительства РФ.

Негосударственный пенсионный фонд Сбербанка

Весной 1995 г кредитная организация впервые заявила об открытии НПФР. По организационно-правовой форме НФ представляет открытую социальную организацию некоммерческого типа во главе с учредителем ПАО Сбербанк.

Процентные ставки устанавливаются индивидуально в зависимости от типа выбранной программы. Банк предлагает Программу, в которой предусмотрена возможность применения софинансирования. Индивидуальные планы для клиентов, расчет ставок по которым осуществляется согласно договорным условиям НПО, пенсионные корпоративные программы.

Доходность демонстрирует положительные показатели, но картина может меняться в зависимости от экономической обстановки. Главные преимущества: стабильность банковской структуры, уверенность в сохранности средств, индивидуальные условия, возможность наследования накоплений.

Как стать клиентом НПФ

Основным документом, регламентирующим отношения между управляющей накоплениями организацией и ее клиентом, является договор. Он должен быть заключен как в отношении обязательных отчислений, так и в случае накопления средств на будущее негосударственное пособие.

Заключить такой договор можно указанными на официальном сайте компании способами:

- В любом случае это можно сделать при посещении ее офиса. Однако это не всегда удобно, поскольку офис может располагаться далеко от места нахождения вкладчика, либо отсутствовать в населенном пункте вовсе.

- Через представителя компании, которые на систематической основе посещают различные трудовые коллективы организаций и предприятий. На встрече участникам, как правила, предлагается к подписанию соответствующий договор.

- Визит в компанию-партнер фонда. Часто встречается, что учредителем фонда является крупный банк или коммерческая компания с офисами по всей стране. В этом случае при наличии предложения можно заключить договор, посетив офис этого учредителя (партнера). Например, фонд Сбербанка или Открытие предоставляют возможность заключить договор в любом офисе одноименных кредитных организаций.

После заключения договора с НПФ до 1 декабря этого же года следует направить в Пенсионный Фонд РФ заявление о переводе накоплений (имеющихся и будущих) в конкретную компанию. Часто обязанность по направлению такого заявления берет на себя сам фонд, гражданину же остается только подписать готовый документ при оформлении отношений с фондом.