Банкротство юридических лиц: понятие, признаки, стадии, права кредиторов, правовые последствия

Содержание:

- Что является признаками несостоятельности кредитной организации

- Общие признаки несостоятельности предприятия

- Упрощенный порядок банкротства

- Начало банкротства

- Этапы процедуры банкротства юридического лица

- Объекты и цели при преднамеренном банкротстве

- Когда гражданин обязан подать иск о банкротстве?

- Основные признаки банкротства предприятия

- Анализ вероятности банкротства предприятия по двухфакторной модели Э.Альтмана

- Выявление преднамеренного банкротства

- Основные признаки несостоятельности предприятия

- Нормативное регулирование

- Признаки несостоятельности отдельных категорий юрлиц

- По каким признакам определяется несостоятельность

- Предотвращение банкротства предприятия

- Последствия банкротства предприятия

- Какое предприятие может считаться банкротом?

- Ликвидация юридического лица

- Можно ли подать на банкротство, если сумма долга меньше необходимой

Что является признаками несостоятельности кредитной организации

Для кредитной организации признаками банкротства являются (п. 1 ст. 189.8 закона № 127-ФЗ):

-невозможность удовлетворить требования сотрудников, партнеров по выплате денежных средств, а также исполнить обязанность по уплате налогов и сборов — как собственную, так и по распоряжению клиентов с их банковских счетов;

-неисполнение указанных выше обязательств в течение 2 недель с того момента, как они должны были быть выполнены;

-недостаточность активов кредитной организации для выполнения указанных обязательств.

Кроме того, в ст. 189.10 закона № 127-ФЗ закреплены случаи, когда в отношении кредитной организации принимаются меры по предупреждению ее несостоятельности. В частности, если кредитная организация:

- Не исполняет на протяжении последнего полугода свои обязательства перед партнерами или не уплачивает налоги и сборы в срок до 3 дней с момента наступления обязательств в связи с недостатком денежных средств.

- Не исполняет указанные выше обязательства в срок, который превышает 3 дня.

- Нарушает какой-либо из нормативов достаточности собственных средств, установленных ЦБ РФ. О статусе Центрального банка России читайте в статье «Организационная структура ЦБ РФ и статус по Конституции».

- Нарушает норматив текущей ликвидности в течение последнего месяца более чем на 10% и т. д.

Рекомендуем к прочтению статью КонсультантПлюс «Банкротство кредитных организаций: особенности и проблемы правового регулирования». Если у вас еще нет доступа к системе КонсультантПлюс, вы можете оформить бесплатный пробный доступ на 2 дня.

Общие признаки несостоятельности предприятия

Признаки банкротства предприятия закреплены в ст. 3 закона «О несостоятельности (банкротстве)» № 127-ФЗ (далее — закон № 127-ФЗ). Юрлицо должно иметь задолженность по выплате:

- денежных обязательств своим бизнес-партнерам;

- зарплаты и выходных пособий своим сотрудникам;

- налогов, сборов и других обязательных платежей.

При этом она не погашается в течение 3 месяцев с того момента, когда обязательства должны были быть исполнены.

Дело о несостоятельности возбуждается арбитражным судом при условии, что суммарный размер задолженности юрлица составляет не менее 300 тыс. руб. (п. 2 ст. 6 закона № 127-ФЗ).

Таким образом, общими признаками несостоятельности или банкротства являются:

- наличие просроченной задолженности от 300 тыс. руб.;

- неоплата такой задолженности на протяжении минимум 3 месяцев с момента ее возникновения.

Если некто производит платежи, препятствующие достижению долгом 300 тыс. руб., такое поведение признается злоупотреблением правом и не мешает принятию заявления о банкротстве, не лишает заявителя по делу о банкротстве, в пользу которого долг частично уплачен, статуса заявителя (определение ВС РФ по делу № А53-2012/2015, постановление АС УО по делу № А76-28779/2016).

ВАЖНО! Для упрощенной процедуры банкротства отсутствующего должника размер задолженности неважен (п. 1 ст. 227 закона № 127-ФЗ), в отличие от упрощенного банкротства ликвидируемого должника, которое допускается, только если долг ликвидируемого должника достиг 300 тыс. руб

(постановление АС УО по делу № А60-1424/2017).

Упрощенный порядок банкротства

Упрощение порядка банкротства позволяет провести данный процесс в сокращенные сроки с минимизацией любых потерь денежных средств.

Начальным этапом упрощенной процедуры становится ликвидация компании как юрлица.

Публикация данного факта происходит уже после внесения всех изменений в ЕГРЮЛ.

Спустя 2 месяца проводится процедура оформления так называемого ликвидационного баланса, после составления которого ликвидатор в соответствии с законом несет обязательство по оповещению кредитной организации о том, что проявились все факторы банкротства предприятия, а также отнесению искового заявления в арбитражный суд с целью признания фирмы банкротом.

Суд проанализирует пригодность данного заявления. Основанием анализа станут соответствующие документы, и в случае убедительности доказательств суд вынесет решение о признании организации банкротом.

После признания будет проведена процедура конкурсного производства, длящаяся около полугода.

Остальные стадии банкротства предприятия просто пропускаются, благодаря чему вся процедура проводится в сжатые сроки.

Начало банкротства

Принятие соответствующего закона «О несостоятельности» стало следствием того, что многие зачастую используют банкротство и объявление несостоятельности юр. лица для того, чтобы «убежать» от исполнения собственных обязательств, с целью введения тех или иных контрагентов в заблуждение, скрытно свернуть свои дела, имея виды на уклонение от закона.

Чтобы процесс банкротства юридического или физ. лица вступил в силу, нужно подать ходатайство о несостоятельности, представляемое на рассмотрение в арбитражный суд.

Выделяются основные стадии банкротства юр. или физ. лица, и мы расскажем о них по порядку, отметив сроки.

Цели и виды банкротства

Пока должник обладает недвижимым и движимым имуществом, он будет продолжать рассчитываться по долгам, пока не погасит их полностью. Другое дело, что форма погашения задолженности будет принципиально иной.

В настоящее время наблюдается массовый кредитный дефолт – люди, которые в своё время набрали потребительских и ипотечных займов, в период кризиса испытывают трудности с выплатой долгов.

Если говорить простым языком, доходы населения упали, стоимость жизни возросла, а долговые обязательства стали трудновыполнимыми.

Не улучшились дела и юридических лиц: кризис последних лет привёл к разорению множество компаний, особенно в сфере малого и среднего бизнеса.

Я как рядовой гражданин лично наблюдаю чуть ли не ежеквартальную смену вывесок в офисном здании напротив окон собственной квартиры – предприятия въезжают в новое помещение и уже через несколько месяцев сворачивают свою деятельность ввиду банкротства.

Есть несколько видов банкротства:

- Реальное банкротство – когда компании не могут восстановить свою платежеспособность самостоятельно в результате финансовых потерь. У предприятий просто нет капитала, чтобы вести полноценную деятельность.

- Временное банкротство (оно же условное) – когда активы предприятия повышаются, а пассивы наоборот. Такое происходит, если, например, у компании скопились излишки нереализованной продукции.

- Ложное банкротство. Намеренное объявление о своей несостоятельности с целью ввести в заблуждение кредиторов или добиться с их стороны послаблений и льгот. Данный вид деятельности преступен и чреват уголовной ответственностью.

- Умышленное банкротство – ещё один вид противоправных деяний. Преднамеренное банкротство осуществляется владельцами компаний с целью личной наживы или в интересах других лиц.

Задача судебных органов – как раз понять, с каким видом банкротства они имеют дело и инициировать соответствующую правовую процедуру.

Признаки банкротства

Главный признак несостоятельности компании или гражданина – неплатежеспособность: лицо не может оплачивать свои кредитные счета и имеет долги по кредитам. В наличии явная нехватка финансовых средств, а расходы превышают доходы. Это формальные признаки банкротства.

Есть и неформальные симптомы разорения, которые можно заметить до наступления реальной финансовой несостоятельности.

К ним относятся следующие факты:

- в бухгалтерских документах во множестве присутствуют неточности;

- отчетные бумаги подаются с опозданием;

- внешний баланс предприятия меняется;

- долги по зарплате сотрудникам растут;

- выплаты инвесторам компании задерживаются или прекращаются;

- меняется ценовая политика.

Лица, заинтересованные в выяснении финансового состояния фирмы, могут инициировать дело о банкротстве в суде, если получат на это соответствующие полномочия.

О банкротстве юридических лиц на сайте есть отдельная статья.

Этапы процедуры банкротства юридического лица

Как гласит закон о банкротстве, процесс определения понятия несостоятельности банкротства и установления признаков проходит в несколько этапов.

- Наблюдение. После подачи одной из сторон заявления о признании должника банкротом, проводится мониторинг и анализ текущего состояния дел компании-должника. После изучения данных временный управляющий публикует отчет об активах предприятия, принимает претензии кредиторов, после составляет реестр требований. На данной стадии обеспечиваются условия неприкосновенности активов компании, а управление с существенными ограничениями сохраняется за руководством. Изучение ведется в течение семи месяцев, после чего управляющий передает арбитражу полный отчет. Руководствуясь статьями ФЗ, на основании полученных данных судья принимает решение о производстве либо о прекращении процедуры.

- Финансовое оздоровление или санация. В случае если на первом этапе обнаружен потенциал юр лица для восстановления платежеспособности, предпринимается комплекс мер по оздоровлению субъекта. Решение о санации принимает собрание кредиторов, во время которого разрабатывается схема погашения задолженности. На данной стадии действует ряд запретов:

- взыскание долгов по постановлениям, принятым в досудебный период;

- выплата процентов по акциям и дивидендам;

- проведение операций, связанных с обязательствами.

Также снимают арест со счетов должника и приостанавливают начисление штрафных санкций на долговые обязательства. Санация длится до двух лет.

- Внешнее управление. Проводится по итогам финансового оздоровления. Если реанимация предприятия признана невозможной, субъект передаётся под временное управление. На этот период судом назначается управляющий эксперт, который может предпринять следующие меры в отношении юр лица:

- ликвидация убыточных направлений деятельности должника;

- смена направления бизнеса;

- продажа имущества должника;

- взыскание дебиторской задолженности;

- обращение к третьим лицам для получения займов;

- выпуск дополнительного количества акций компании;

- инвентаризация активов для обнаружения скрытых резервов предприятия;

- сокращение количества персонала;

- увеличение/резкое сокращение объема выпускаемой продукции;

Этот этап занимает 18 месяцев и в особых случаях может быть продлен до двух лет.

- Если внешнее руководство не дало нужных результатов, начинается четвертый, завершающий этап — конкурсное производство. На этой стадии осуществляется продажа активов предприятия с молотка для выполнения обязанностей по уплате долгов. Судом назначается конкурсный управляющий, в обязанности которого входит проведение инвентаризации для оценки имеющихся активов, определение конкурсной массы, составление перечня требований заемщиков.

Объекты и цели при преднамеренном банкротстве

Непосредственным объектом процедуры является хозяйственная деятельность юридической компании или предпринимателя, а кредиторами – граждане и юридические лица, обладающие законными основаниями для предъявления отдельных требований к компании-банкроту.

Преднамеренное банкротство является подготовленным процессом и включает следующие элементы:

- поступки и деяния в виде предумышленного ошибочного действия или отсутствия действия, ставшие причиной негативной ситуации;

- причинные отношения, устанавливаемые между имевшим место деянием и вызванным им последствием;

- последствия поступков/действий, выраженные в виде крупного урона.

Процесс совершается в результате активных поступков руководителя или отсутствия таковых в отношении выполнения собственных должностных обязанностей в течение некоторого периода с целью приведения предприятия к состоянию неплатежеспособности.

Преступление совершается всегда с намерением обанкротить предприятие с целью незаконного присвоения его активов, уклонения от выплаты налоговых платежей, введения в заблуждение кредиторов и конкурентов.

К сведению! Активные действия и осознанное бездействие виновных в преступлении лиц признаются в юридическом смысле равнозначными. Имеет значение лишь тот факт, что итогом поступков или отсутствия какого-либо действия стал материальный ущерб.

Когда гражданин обязан подать иск о банкротстве?

Об этом сказано в п.1 ст. 213.4 закона «О банкротстве». Надо обращаться в арбитражный суд с иском в течение 30-ти календарных дней, если:

совокупный размер долга составляет более 500 тысяч рублей, при этом неважно, подошёл срок платежей или ещё не подошёл;

у гражданина недостаточно средств, чтобы расплатиться со всеми кредиторами. То есть если должник расплатиться с одним или несколькими кредиторами, то на остальных кредиторов уже не хватит средств.. Когда два условия выше выполняются одновременно, гражданин обязан в течение 30-ти дней обратиться в арбитражный суд с иском о своём банкротстве

Когда два условия выше выполняются одновременно, гражданин обязан в течение 30-ти дней обратиться в арбитражный суд с иском о своём банкротстве.

Возникает вопрос: а что будет, если гражданин не исполнит эту обязанность? За неподачу заявления, когда гражданин обязан его подать, предусмотрен штраф — от 1 тысячи рублей до 3-х тысяч рублей (п.5 ст. 14.13 КоАП РФ). Но проблема не в штрафе, а в том, что неподача заявления откладывает на потом решение вопроса с долгами. Пока суд не принял заявление о банкротстве, проценты будут начисляться, а служба взыскания банка и коллекторы будут продолжать звонить.

Основные признаки банкротства предприятия

Для предприятий и организаций законом установлен один достаточный признак несостоятельности — неплатежеспособность, с некоторыми условиями:

- фактическое неисполнение требований кредиторов на протяжении 3-х месяцев со дня наступления оговоренного срока уплаты;

- денежная сумма задолженности в совокупности составляет не меньше 300 тысяч рублей.

Для организаций, которые признаны недействующими (отсутствующие должники), а также находящихся в стадии ликвидации — признаки банкротства предприятия устанавливаются независимо от суммы требований. При определении минимальной суммы, достаточной для признания несостоятельности, могут объединяться разные долги перед одним кредитором, или несколькими одновременно.

В последнем случае из группы выбирается одно уполномоченное лицо, которое действует от всех по доверенности. Не предусмотрено законом суммирование обязательств перед конкурсными кредиторами и государственными фискальными органами.

В составе денежных обязательств учитываются:

- долги за купленные, но не оплаченные товары, услуги;

- суммы займов вместе с процентами, подлежащими уплате;

- средства, полученные от неосновательного обогащения;

- ущерб, нанесенный (причиненный) имуществу кредиторов

- задолженность по выплате зарплаты, компенсаций, выходных пособий;

- долги перед учредителями, возникающие из обязанностей по Уставу.

В сумму не включаются финансовые штрафные санкции, проценты за просрочку, неустойки и пени. Ее размер при введении процедуры банкротства устанавливается судом. Таким образом, для предприятия основным признаком банкротства является неплатежеспособность, доказанная в процессе взыскания долгов в судебном порядке, либо вытекающая из ее отчетности. Она должна длиться не меньше 3-х месяцев.

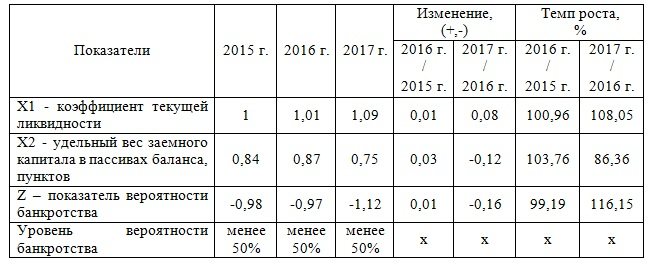

Анализ вероятности банкротства предприятия по двухфакторной модели Э.Альтмана

В таблице 1 представлена динамика Z – показателя вероятности банкротства рассчитанная по методике Альтмана (двухфакторная модель).

Таблица 1 – Динамика Z – показателя вероятности банкротства рассчитанная по методике Э.Альтмана (двухфакторная модель) за 2015-2017 гг.

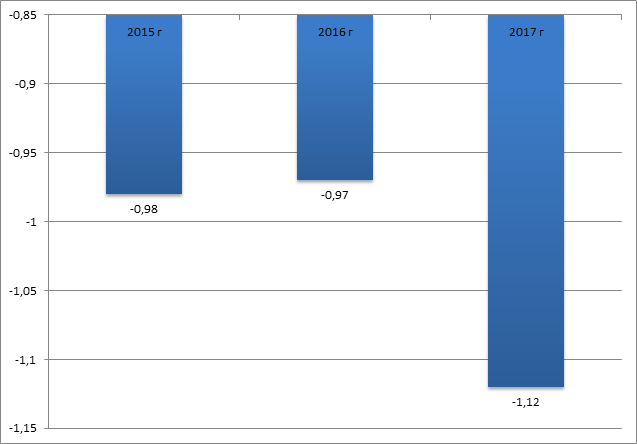

Оценка вероятности наступления банкротства (неплатежеспособности) в ООО «Сибирская водочная компания», рассчитанная по методике Альтмана (двухфакторная модель) показала, что в компании в 2015-2017 году уровень вероятности наступления банкротства составляет менее 50%, о чем свидетельствует отрицательное значение Z – показателя вероятности банкротства. На рисунке 1 представлена динамика Z – показателя вероятности банкротства по методике Альтмана (двухфакторная модель).

Динамика Z показателя оценки вероятности банкротства по Альтману (двухфакторная модель)

Уровень Z – показателя вероятности банкротства, рассчитанного по методике Альтмана (двухфакторная модель) за 2015-2017 год снизился в целом на 0,14 коэффициентных пункта. Его снижение было обусловлено ростом коэффициент текущей ликвидности, а также снижением удельный вес заемного капитала в пассивах бухгалтерского баланса ООО «Сибирская водочная компания».

Выявление преднамеренного банкротства

Задачу выявления преднамеренного банкротства осуществляет арбитражный управляющий, согласно правилам, утвержденным в 2004 году правительством РФ. Специалист делает анализ хозяйственной деятельности банкрота, изучая следующие документы:

- учредительные и бухгалтерские;

- список кредиторов и дебиторов;

- договоры;

- отчеты об оценке бизнеса;

- результаты проверок фискальных органов;

- сведения об аффилированных лицах;

- другие.

Арбитражный управляющий выясняет динамику финансовых показателей, сделок должника за 2 года, до наступления банкротства и во время самой процедуры.

Основные признаки несостоятельности предприятия

Банкротство предприятий в России имеет целый ряд прямых и косвенных признаков. Благодаря им можно с большой точностью предсказать грядущую несостоятельность и принять все необходимые меры.

Итак, прямые признаки банкротства выглядят следующим образом:

- Постоянный спад производства в течение нескольких месяцев.

- Уменьшение объемов продаж.

- Доля заемного капитала увеличивается с каждым кварталом.

- Хроническая нехватка оборотного капитала.

- Падение курса акций (если такие имеются).

- Оформление новых кредитов на невыгодных условиях.

- Постоянная просрочка по выплатам кредитов.

- Не перечисление средств в пенсионных фонд и неуплата налогов.

Косвенные признаки не столь серьезные, но они являются тревожными звоночками, по которым можно судить о том, что дела в компании идут из рук вон плохо. По ним можно судить, что в будущем финансовое положение может быстро ухудшится, что в дальнейшем приведет к банкротству.

Банкротство предприятия – косвенные признаки:

- Постоянная текучка персонала.

- Потеря нескольких ключевых специалистов для предприятия.

- Нехватка (или полное отсутствие) инвестиций.

- Устаревшее оборудование (или его отсутствие).

- Постоянные простои в рабочем графике.

- Потеря одного или нескольких контрактов.

Если у юридического лица имеются два и более косвенных признаков, то руководству следует незамедлительно принимать решительные меры, а сотрудникам стоит крепко задуматься о поисках новой работы.

Нормативное регулирование

Свод законов и

ряд норм международного права утверждают

процедуру, при которой устанавливают

банкротство должника. В зависимости от

субъекта и формы задолженности обращаются

к следующим законам:

- Банкротство юридических

лиц признают по 64 и 65 статьям ГК РФ.

Уголовное наказание предусматривают

к юридическим лицам с признаками

фиктивности и преднамеренного

банкротства. - Гражданское банкротство

— ФЗ «О несостоятельности» № 127 от

26.10.2002 с внесенными поправками. Если

обнаружены признаки фиктивного

банкротства физического лица, обращаются

к законам УК РФ. - Защита интересов

кредитора — тот же закон, который

применяют к гражданам. В случаях

залогового кредита используют положения

996 статьи ГК РФ.

Признаки несостоятельности отдельных категорий юрлиц

К отдельным категориям юрлиц Закон относит специфические организации, банкротство которых, как правило, является резонансным.

Что касается признаков банкротства – они в целом схожи, но следует учитывать, в частности, следующие обстоятельства:

- Долг сельскохозяйственной организации должен составлять минимум полмиллиона рублей.

- Признаки банкротства кредитной организации – 14-дневная просрочка исполнения денежных требований кредиторов и (или) недостаточность активов для погашения таких обязательств (обязанностей).

- Признаки банкротства стратегических организаций и предприятий – 6-месячная просрочка исполнения денежных обязательств (обязанностей) на общую сумму минимум 1 млн. рублей.

- Для кредитных организаций (банков), кредитных кооперативов, МФО, страховых, клиринговых организаций, организаторов торговли и других финансовых организаций установлены свои правила подачи заявления о банкротстве, введения и осуществления тех или иных процедур.

- Специальный порядок банкротства предусмотрен для застройщиков (с 1 января 2018 года он будет серьезно изменен).

К любой организации, для которой Закон устанавливает специфические требования к порядку проведения банкротства, общие правила применяются, если специальными нормами не установлено иное.

По каким признакам определяется несостоятельность

Основными признаками банкротства являются:

- Задолженность в размере от 300 тыс. рублей для юридических лиц и от 500 тыс. рублей для физических лиц. В сумму могут входить денежные обязательства перед кредиторами, долги перед налоговой и иными органами власти, а также задолженность перед работниками предприятия.

- Наличие неплатежеспособности. Если сумма задолженности значительно превышает стоимость имущества должника, то такое положение будет являться одним из признаков банкротства.

- Нарушение обязательств перед кредиторами в течение 3 месяцев. По истечению этого срока кредитор или уполномоченный орган имеет право подать в арбитражный суд иск с требованием выявить признаки неплатежеспособности должника и провести в его отношении процедуру банкротства.

Для определения признаков несостоятельности и банкротства должны учитываться следующие финансовые обязательства:

- выплаты работникам предприятия: оплата труда, пособия, больничные, отпускные и пр. платежи, предусмотренные Трудовым Кодексом РФ и прописанные в трудовом договоре;

- увеличение суммы дебиторской задолженности;

- суммы всех кредитов;

- обязательства по оплате гонорара по авторским договорам;

- задолженность перед учредителями;

- сумма долга перед налоговой и другими органами.

При выявлении признаков банкротства не учитываются штрафы, проценты, пени и другие денежные санкции в отношении лица, у которого образовалась задолженность.

Предотвращение банкротства предприятия

Закон о банкротстве четко устанавливает, что руководство предприятия-должника несет обязательство всеми силами способствовать обеспечению предупреждения и предотвращения необходимости таких процедур, как банкротство и ликвидация предприятия.

На практике применяются следующие пути предотвращения банкротства предприятия:

- Предоставление все необходимой финансовой помощи должнику кредиторами и иными лицами – способно значительно улучшить финансовое состояние предприятия и риск банкротства снизится;

- Профилактика банкротства в управлении предприятием, а именно качественное изменение состава и структуры управляющих органов;

- Взыскание имеющейся дебиторской задолженности – существенно уменьшает риск банкротства предприятия;

- Привлечение любого вида инвестиций, в том числе и иностранных;

- Содействие по достижению взаимовыгодных отношений с действующими кредиторами для реструктуризации долгов;

- Проведение реорганизации в качестве профилактики банкротства предприятия и так далее.

Предотвращение банкротства предприятия – важнейший вид деятельности организации.

Применение всех мер в совокупности позволяет компании остаться «на плаву» и преодолеть сложившиеся трудности.

Последствия банкротства предприятия

Последствия банкротства предприятия делятся на (1) негативные и (2) позитивные.

Негативные заключаются в финансовых потерях кредиторов, необходимости увольнения нанятых работников, денежных и временных затратах, ослаблении соответствующего звена народного хозяйства.

Невзирая на множество негативных последствий банкротства, в этом процессе можно найти и положительные стороны:

- Появление возможности организации нового, более надежного, продуманного и эффективного бизнеса;

- Выплата всех налоговых обязательств;

- Отстранение неквалифицированного, не способного эффективно управлять руководства;

- Максимально возможное удовлетворение требований кредиторов.

Какое предприятие может считаться банкротом?

Прежде всего стоит сказать, что процедура банкротства в России достаточно усложнена, и далеко не каждая организация может подать на банкротство юридического лица и получить одобрение от государственных органов.

Существует несколько причин, из-за которых предприятия может подать заявление о признании его несостоятельным:

- Организация не выплачивает своим работникам заработную плату в течение трех месяцев и не выполняет прочие социальные обязательства.

- Предприятие не выплачивает кредиты и долги 3 месяца и дольше.

- Невыплаченные долговые обязательства юридического лица превышают 300 тысяч рублей (пенни за просроченные платежи и штрафы не входят в эту сумму).

Подать на банкротство юридического лица может:

- Руководство самого предприятия. Делается это для того, чтобы облегчить непомерную долговую нагрузку и получить необходимую временную передышку.

- Кредиторы. Таким образом, могут взыскиваться долги. И пускай шансов получить их сразу немного, но с течением времени выплаты будут произведены.

- Контролирующие государственные органы. Проверка налоговой инспекции может стать поводом обращения в суд. Прокуратора может также начать процедуру банкротства, если имеются многочисленные обращения граждан по невыплате заработной платы.

- Наемные работники. Случай достаточно редкий, но если сотрудники компании долгое время не получают заработной платы, то они вправе обратится в арбитражный суд для признания неплатежеспособности предприятия.

Причины, способные повлечь за собой банкротство организации

Общая политическая и экономическая ситуация в стране может способствовать разорению фирм и компаний. Этому подвержены и индивидуальные предприниматели. Подробнее о банкротстве ИП вы можете узнать из нашего материала: «Банкротство предпринимателя – пошаговая инструкция избавления от долгов».

Но в подавляющем большинстве случаев на банкротство юридических лиц влияют следующие факторы:

- Непрофессионализм высшего руководящего состава.

- Неправильная организация производства.

- Неверно разработанный бизнес-план (как правило, касается малых предприятий в первые два года существования).

- Давление со стороны конкурентов.

- Давление со стороны проверяющих государственных органов.

- Чрезмерная закредитованность.

Любой из этих факторов способен поставить крест на бизнесе, а когда таких факторов несколько, то крах неминуем и дело закончится арбитражем о признании банкротства.

Ликвидация юридического лица

Возможность объявить себя банкротом является единственным выходом законно ликвидировать бизнес в тех случаях, когда исполнить обязательства кредиторов не представляется возможным. При этом, как правило, сумма накопленных долгов превышает величину активов предприятия, а срок просрочки составляет свыше 3 мес. (ст.

3 Закона № 127-ФЗ от 26.10.02 г.). В некоторых ситуациях анализ финансово-хозяйственного состояния компании позволяет предпринять превентивные меры по нормализации деятельности организации в целях расчетов с кредиторами. Но если перспектив развития бизнеса нет, собственникам приходится подавать в арбитраж заявление о несостоятельности.

https://www.youtube.com/watch?v=https:accounts.google.comServiceLogin

Четкий регламент и обязательные этапы банкротства юридического лица утверждены на федеральном уровне в уже упомянутом Законе № 127-ФЗ. Этот нормативно-правовой документ определяет алгоритм действий, которые проводятся в процессе признания компании неплатежеспособной. Требования являются обязательными для всех участников процесса независимо от организационного статуса организации и ее отраслевой принадлежности.

Не все этапы банкротства применяются по мере решения дела, но предварительное наблюдение проводится всегда. Решение о введении наблюдательных мероприятий выносится судом по итогам рассмотрения заявления (может быть подано как должником, так и любым из кредиторов, а также уполномоченными госорганами).

Из представленной схемы становится понятен механизм рассмотрения судом дел о неплатежеспособности. О том, какие задачи преследуют стадии процедуры банкротства, подробнее в следующем разделе.

^К началу страницы

Федеральная налоговая служба в соответствии с положениями постановлений Правительства Российской Федерации от 29.05.2004 № 257 «Об обеспечении интересов Российской Федерации как кредитора

в деле о банкротстве и в процедурах, применяемых в деле о банкротстве» и от 30.09.2004 № 506 «Об утверждении Положения о Федеральной налоговой службе» является уполномоченным федеральным

органом исполнительной власти, обеспечивающим представление в делах о банкротстве и в процедурах банкротства требований об уплате обязательных платежей и требований Российской Федерации по денежным обязательствам.

Основания для признания должника несостоятельным (банкротом), регулирование порядка и условий осуществления мер по предупреждению несостоятельности (банкротства), порядок и условия проведения процедур, применяемых в деле о банкротстве, и иные отношения,

возникающие при неспособности должника удовлетворить в полном объеме требования кредиторов, регулируются Федеральным законом от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)»

(далее — Закон о банкротстве).

^К началу страницы

Процесс банкротства завершается либо ликвидацией должника-юридического лица (Пункт 8 статьи 63 Гражданского кодекса Российской Федерации предусматривает, что моментом завершения

ликвидации юридического лица считается момент внесения соответствующей записи в Единый государственный реестр юридических лиц), либо удовлетворением требований кредиторов.

Можно ли подать на банкротство, если сумма долга меньше необходимой

Кредиторы вправе (не обязаны) обратиться в арбитраж о признании должника банкротом при задолженности более 500 тыс. руб. без выплат более 3 месяцев. При невыполнении этих условий оснований для подачи иска нет.

При наличии долга суммой более 500 тыс. руб. на протяжении более 3 месяцев физлицо обязано подать заявление в арбитраж в течение 30 дней (п. 1 ст. 213 ФЗ РФ). Невыполнение этого предписания дает основание к привлечению должника к административной ответственности (ст. 14.13 КоАП РФ) со стороны ФНС:

- размер штрафа в первый раз: 3-4 тыс. руб.;

- повторное такое правонарушение в течение года наказывается штрафом в сумме 3-5 тыс. руб. (ч. 5.1 ст. 14.13 КоАП РФ).

Самим физлицам не обязательно ждать, пока долг вырастет до 500 тыс. руб. Достаточно выполнения любого из следующих условий:

- долг больше стоимости имущества;

- просрочка достигла более 10 % от суммы долга;

- неплательщик прекратил выплаты кредиторам;

- прекращено исполнительное производство из-за отсутствия имущества.