Документы для продления патента иностранному гражданину в 2021 году

Содержание:

- Как сделать возврат НДФЛ иностранцам, работающим по патентам: возмещение НДФЛ работодателем по патенту иностранного гражданина в 2019 году

- Возврат НДФЛ по патенту иностранному работнику

- НДФЛ с нерезидентов в 2020 году

- Может ли иностранец на патенте вернуть ндфл через налоговую

- Ндфл по патенту иностранцу и все особенности его начисления

- Возврат НДФЛ по патенту иностранцу

- Возврат НДФЛ иностранцу на патенте за 2020 год

- Как вернуть ндфл по патенту иностранцу за прошлый налоговый период

- Возврат излишне уплаченного НДФЛ, иностранцу работающему по патенту

- Возмещение НДФЛ иностранному работнику по патенту: специфика процедуры

- Возврат НДФЛ нерезидентам по патенту: возмещение налога иностранному работнику

- Заявление на возврат НДФЛ иностранного работника

- Возврат НДФЛ нерезидентам по патенту: возмещение налога иностранному работнику

- Бухгалтерская справка

- Порядок возмещения НДФЛ по иностранцам на патенте

Как сделать возврат НДФЛ иностранцам, работающим по патентам: возмещение НДФЛ работодателем по патенту иностранного гражданина в 2019 году

Далеко не все работодатели, у которых трудятся иностранные граждане по патенту на работу, знают, что в их компании ведется двойное налогообложение на доходы физических лиц.

Двойное налогообложение НДФЛ происходит за счет того, что налог оплачивается дважды:

- первый раз – когда работодатель удерживает с зарплаты сотрудника 13% подоходного налога,

- второй раз – оплату вносит иностранный сотрудник, работающий по патенту, когда вносит ежемесячный авансовый платеж НДФЛ по патенту.

И получается, что иностранный гражданин платит налог НДФЛ дважды. Поэтому работодатели, у которых трудятся иностранные граждане, могут помочь своим сотрудникам значительно снизить расходы и помочь сделать возврат НДФЛ иностранцам, работающим по патентам. Подробнее о процессе возмещения НДФЛ мы расскажем ниже.

Пример: возврат НДФЛ по патенту иностранцу в регионе г. Санкт-Петербург

Разберемся подробнее и возьмем для примера возврат НДФЛ иностранному работнику, работающему по патенту в Санкт-Петербурге, где размер авансового платежа составляет 3000 рублей:

- В случае если заработная плата иностранного работника в Петербурге менее 23100 руб., возврат НДФЛ иностранному работнику полагается в размере суммы, которую должен оплатить работодатель. Т.е. с зарплатой в 20 000 возмещение НДФЛ иностранному работнику по патенту делается на сумму 2600 (13%*20000), так как именно такую сумму удерживает работодатель при оплате подоходного налога сотрудника.

- В случае если зарплата иностранца больше 23100 руб., 13% НДФЛ, удерживаемого работодателем, составляет 3003 руб., иностранец же ежемесячно оплачивает 3000 руб., значит, в данном случае возврат НДФЛ по патенту иностранцу можно делать на полную сумму авансового платежа в размере 3000 руб., поскольку 13% НДФЛ больше суммы авансового платежа (13%*23100=3003 > 3000). И с заработной платы тогда удерживается только часть, которая больше суммы авансового платежа, в данном случае 3 рубля;

Пример: возврат НДФЛ по патенту иностранцу в регионе г. Москва

Рассмотрим еще один пример устранения двойного налогообложения по НДФЛ в городе Москва, где сумма авансового платежа по патенту на работу составляет 4200 руб.:

- В случае если заработная плата иностранного работника в Москве менее 32500 руб., возврат НДФЛ иностранному работнику, работающему по патенту, полагается в размере суммы, которую должен оплатить работодатель. Т.е. с зарплатой в 25000 руб. возмещение НДФЛ по патенту иностранцу делается на сумму 3250 руб. (13%*25000), так как именно эту сумму удерживает работодатель при оплате подоходного налога работника.

- В случае если зарплата иностранца в Москве больше 32350 руб., 13% НДФЛ, удерживаемого работодателем, составляет 4205,5 руб., иностранец же ежемесячно оплачивает 4200 руб., значит, в данном случае возврат НДФЛ по патенту иностранцу можно делать на полную сумму авансового платежа в размере 4200 руб., поскольку 13% НДФЛ больше суммы авансового платежа (13%*32350=4205,5 > 4200). И с заработной платы тогда удерживается только часть, которая больше суммы авансового платежа, в данном случае 5,5 руб.

Как происходит возврат НДФЛ иностранным гражданам через работодателя?

Чтобы сделать возмещение НДФЛ иностранному работнику, работодатель должен заполнить и отправить заявление об этом в Федеральную налоговую службу.

Помимо этого для возмещения НДФЛ работодатель также должен предоставить в налоговую следующие документы:

- Копии чеков оплаты за патент иностранного гражданина;

- Справку 3-НДФЛ.

Важно! Платеж по патенту должен быть внесен в той налоговой, где компания-работодатель поставлена на учет (ст. 226 НК РФ)

Важно! Необходимо подавать отдельное заявление и предоставлять необходимые документы на каждого иностранного работника отдельно. После того, как работодатель отправит заявление на возмещение НДФЛ иностранцам со всеми необходимыми документами, необходимо получить уведомление от ФНС о возможности возмещения налога иностранцу. Ответ должен прийти в течение 10 рабочих дней

После того, как работодатель отправит заявление на возмещение НДФЛ иностранцам со всеми необходимыми документами, необходимо получить уведомление от ФНС о возможности возмещения налога иностранцу. Ответ должен прийти в течение 10 рабочих дней.

Заявление на возврат НДФЛ иностранного работника

Заявление на возмещение НДФЛ иностранцам выглядит следующим образом:

Если вам была полезна наша статья про возврат работодателем излишне удержанного НДФЛ с иностранного работника, пожалуйста, оцените запись или поделитесь тем, как сделать возврат НДФЛ иностранцам, работающим по патентам, в соц. сетях:

Возврат НДФЛ по патенту иностранному работнику

Иностранные граждане, осуществляющие трудовую деятельность на территории Российской Федерации, уплачивают подоходный налог. Это требование Налогового кодекса.

Только работая легально и уплачивая налоги, можно рассчитывать на возврат НДФЛ.

Процесс возврата не вызовет затруднений при наличии разрешительных документов на работу, а также подтверждающих наличие трудовых отношений с работодателем.

Что такое патент иностранцу, кому он нужен

Этот документ необходим иностранному гражданину, желающему официально трудоустроиться на территории Российской Федерации. Патент удостоверяет легальность трудоустройства для иностранца.

Что нужно знать об этом документе:

- Он выдается на срок от одного месяца до года.

- Его действие ограничивается определенной территорией.

- Выдается под определенную профессию и вид деятельности.

- Для получения необходимо пройти медицинское обследование.

- Выдается с разрешения Миграционной службы.

Для того чтобы трудовые отношения с работодателем считались полностью легальными, после получения патента нужно произвести действия:

- Подготовить копию трудового договора с работодателем.

- Обратиться в органы МВД для последующей регистрации.

Какие налоги платит иностранный работник

Имея трудовые отношения на территории Российской Федерации, иностранец оплачивает виды налогов, сходные с местными гражданами. Иностранцы получили право на возврат НДФЛ, так как они уплачивают его дважды. Это происходит при уплате налога, а также при удержании работодателем 13% при расчете заработной платы.

Если патент отсутствует, но имеется разрешение, налоги исчисляются по более высокой ставке. Она привязана к срокам проживания на территории государства:

- 30% ставкой облагаются лица, сроки пребывания которых не превышают полугода.

- Если лицо пребывает на территории РФ уже более полугода, ставка снижается до 15%.

Некоторым группам граждан не вменяется в обязанность приобретать патент. Это:

- беженцы;

- граждане Беларуси, Киргизии, Армении и Казахстана.

Ставка НДФЛ для иностранных граждан

Ставка НДФЛ будет различна в зависимости от вида дохода, статуса и резидентства. Статус резидентства определяется временем нахождения на территории Российской Федерации. Так, иностранцы, пробывшие в России менее 183 дней (календарных) в течение одного года, являются нерезидентами. А лицами, обладающими особым статусом, признаются:

- беженцы;

- специалисты высокого класса;

- иностранцы, имеющие патент;

- резиденты стран ЕАЭС.

Читать так же: Эмиграция в Германию из России

| Статус иностранного гражданина | Ставка НДФЛ (%) | ||

| Доходы от трудовой деятельности | Другие виды доходов, за исключением выигрышей и дивидендов, облагаемых по повышенной ставке | Прибыли от участия в акционерном обществе | |

| Особый статус/резидент РФ | 13 | 13 | 13 |

| Особый статус/не резидент РФ | 13 | 30 | 15 |

| Особый статус отсутствует/резидент РФ | 13 | 13 | 13 |

| Особый статус отсутствует/не резидент РФ | 30 | 30 | 15 |

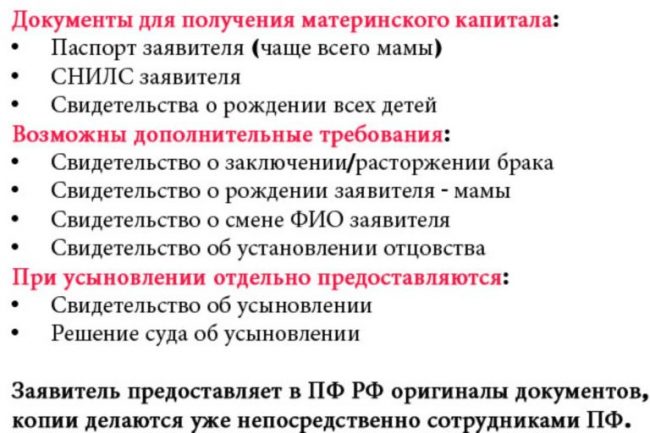

Документы

При личном обращении, или оформлении возврата через работодателя, налоговая служба потребует один и тот же набор документов.

Разница в том, что при оформлении работодателем, заполнять налоговую декларацию и заниматься подготовкой документов будет бухгалтерия организации.

При самостоятельном же обращении в налоговые органы, заниматься заполнением декларации и подготовкой документов придется лично работнику. В налоговой службе попросят предоставить:

- Заявление по установленной форме.Бланк заявления на возврат НДФЛ

- Справку о доходах по форме 2-НДФЛ.Образец справки о доходах 2-НДФЛ

- Декларацию по форме 3-НДФЛ.Образец декларации 3-НДФЛ

При личном оформлении вычета работнику необходимо запросить справку 2-НДФЛ у работодателя. Для этого необходимо обратиться в бухгалтерию организации с заявлением, а затем забрать готовую справку в установленный срок. В справку будут отражены взносы в зачет патента. Образец заявления и актуальной на момент обращения декларации по форме 3-НДФЛ можно получить в налоговой службе.

Читать так же: Временный вид на жительство в России

Заявление на возврат НДФЛ иностранного работника

При оформлении вычета при помощи работодателя в заявлении указывается:

- данные работодателя;

- личные данные;

- просьба о возврате НДФЛ;

- сумма уплаченных в счет патента взносов;

- опись прилагаемых к заявлению квитанций;

- подпись, дата.

НДФЛ с нерезидентов в 2020 году

Согласно НК, граждане РФ могут уменьшить сумму налоговых обязательств, воспользовавшись правом на налоговый вычет. Достаточно распространенным является вопрос: дается ли право на налоговый вычет нерезиденту РФ? Сегодня мы ответим на этот вопрос, а также обсудим специфику получения вычета иностранными гражданами.

- Получить вычет может лицо, которое находилось на территории РФ не менее 183 дней. Данное количество дней должно припадать не 12-ти месячный период. Если речь идет об уплате НДФЛ налоговым агентом, то 12 месяцев следует отсчитывать в обратном порядке с момента получения дохода (например, 12 месяцев, предшествующие дню выплаты зарплаты). Если Вы претендуете на уменьшение обязательств по уплате НДФЛ при реализации машины, квартиры и т.п. (то есть Вы платите налог самостоятельно), то расчетными 12 месяцами является календарный год, в котором получен доход. К примеру, если Вы продали дом в 12.08.18, то статус резидента следует рассчитывать за период 01.01.18-31.12.18.

- Для того, чтобы считаться резидентом, не обязательно находится на территории РФ 183 дня непрерывно. Если у Вас возникла необходимость отъезда за рубеж (лечение, обучение, командировка, отдых и т.п.), то при наличии необходимых документов (отметки в загранпаспорте, договор с медучреждением и т.п.) Вы сохраняете статус резидента. Главное в данном случае – соблюсти требование относительно периода (12 месяцев) и количества дней пребывания в РФ (183 дня).

- При определении статуса резидента обязательно учитывайте дни отъезда и прибытия в РФ. Эти дни увеличивают общий период нахождения в РФ.

- Факт наличия/отсутствия гражданства не влияет на определения статуса резидента. Как граждане РФ, так и иностранные подданные, а также лица с двойным гражданством могут быть признаны резидентами РФ.

Может ли иностранец на патенте вернуть ндфл через налоговую

Заявление пишется по рекомендованной форме ФНС, образец приложен к письму от 19 февраля 2020 г. № БС-4-11/2622.

Платежные документы у иностранца должны быть на руках, а уведомление берется в налоговой.

Необходимо обращаться в ФНС по месту работы, а не проживания, вне зависимости от того, где была произведена оплата за патент. В двух редких случаях налоговая может отказать в выдачи этого документа:

Ндфл по патенту иностранцу и все особенности его начисления

Здравствуйте. Вы обратились на сайт, который помогает разобраться в сложных вопросах налогообложения в нашей стране. Если правильно вас понимать, вы иностранный гражданин, работающий по найму у организации. И в соответствии с п. 2 ст.227.

1 Налогового Кодекса Российской Федерации вы должны были уплачивать фиксированные авансовые платежи по налогу на доходы физических лиц за период действия патента в размере 1200 руб. в месяц с учетом индексации на коэффициент-дефлятор и региональный коэффициент.

В платежном документе вы должны были указывать наименование платежа «Налог на доходы физических лиц в виде фиксированного авансового платежа».

Возврат НДФЛ по патенту иностранцу

- В случае если заработная плата иностранного работника в Петербурге менее 23100 руб., возврат НДФЛ иностранному работнику полагается в размере суммы, которую должен оплатить работодатель. Т.е. с зарплатой в 20 000 возмещение НДФЛ иностранному работнику по патенту делается на сумму 2600 (13%*20000), так как именно такую сумму удерживает работодатель при оплате подоходного налога сотрудника.

- В случае если зарплата иностранца больше 23100 руб., 13% НДФЛ, удерживаемого работодателем, составляет 3003 руб., иностранец же ежемесячно оплачивает 3000 руб., значит, в данном случае возврат НДФЛ по патенту иностранцу можно делать на полную сумму авансового платежа в размере 3000 руб., поскольку 13% НДФЛ больше суммы авансового платежа (13%*23100=3003 > 3000). И с заработной платы тогда удерживается только часть, которая больше суммы авансового платежа, в данном случае 3 рубля;

Возврат НДФЛ иностранцу на патенте за 2020 год

Отметим, что на сумму возврата, перечисленную работнику с нарушением срока, могут быть начислены проценты за пользование чужими денежными средствами, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата. Процентная ставка принимается равной ставке рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возврата (п.п. 2. 10 ст. 78 НК РФ).

Обратите внимание => Сколько допускается ошибок при сдаче пдд в 2020 году

Как вернуть ндфл по патенту иностранцу за прошлый налоговый период

Налоговый агент обязан сообщить налогоплательщику о каждом ставшем известным ему факте излишнего удержания налога и сумме излишне удержанного налога в течение 10 дней со дня обнаружения такого факта. .

Возврат налогоплательщику излишне удержанных сумм налога производится налоговым агентом в безналичной форме путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении.

Возврат излишне уплаченного НДФЛ, иностранцу работающему по патенту

Обратите внимание. Соответствующий образец заявления можно получить, обратившись в ФНС по месту трудоустройства

Налоговые органы могут отказаться выдавать документ в следующих случаях: при отсутствии информации о подписании трудового договора или при повторном обращение в течение одного года.

Возмещение НДФЛ иностранному работнику по патенту: специфика процедуры

p, blockquote 17,0,0,1,0 —>

- авансовый платеж в месяц – 4 200 рублей;

- иностранец получает ежемесячно 32 000 рублей, тогда к возврату: 32 000*13% = 4 160, то есть, не больше 4 200 рублей;

- если заработная плата составляет свыше 32 500, то работнику вернут только 4 200, не больше авансового платежа.

Возврат НДФЛ нерезидентам по патенту: возмещение налога иностранному работнику

Ежегодно в Россию на заработки приезжает огромное количество иностранных граждан, особенно из соседних государств — Украины, Азербайджана, Узбекистана и т.д.

У тех, кто трудоустроен легально и с соблюдением всех формальностей, работодатель ежемесячно удерживает из заработной платы 13% подоходного налога, однако это еще не все: дополнительно иностранцы каждый месяц оплачивают авансовые платежи по патенту.

Это приводит к появлению двойного налогообложения, которого можно избежать, оформив возврат НДФЛ.

Заявление на возврат НДФЛ иностранного работника

Образец заявления на возвращение подоходного налога иностранным работником представлен ниже:

В _________________________________

(наименование налогового органа)

от ________________________________

____________________________________________________________________________________________________________________________________________

(полное наименование организации (ответственного участника консолидированной группы налогоплательщиков),

(Ф.И.О. индивидуального предпринимателя) — налогоплательщика (плательщика сбора, налогового агента), Ф.И.О. физического лица,

ИНН/КПП, адрес)

ЗАЯВЛЕНИЕ О ВОЗВРАТЕ СУММЫ ИЗЛИШНЕ УПЛАЧЕННОГО (ВЗЫСКАННОГО)

НАЛОГА (СБОРА, ПЕНИ, ШТРАФА)

На основании статьи __________________ Налогового кодекса Российской Федерации прошу вернуть излишне

(указать номер статьи Налогового кодекса Российской Федерации)

|

сумму |

||

|

(уплаченную/взысканную) |

(наименование налога (сбора, пени, штрафа) |

________________________________________________________________________________________

и налоговый период, за который излишне уплачена (взыскана) сумма)

|

КБК |

ОКТМО |

в размере ________________________________________________________________________________

(цифрами и прописью)

_______ руб.

Указанную сумму необходимо перечислить на__________________________________________________ ______________________________________________________________________________________счет,

(наименование счета)

открытый в _______________________________________________________________________________

(наименование банка (кредитной организации))

|

(корреспондентский счет) |

(БИК) |

ИНН/КПП |

Номер счета налогоплательщика (плательщика сборов, налогового агента)_________________________ .

Получатель_______________________________________________________________________________

(полное наименование организации (ответственного участника консолидированной группы налогоплательщиков), (Ф.И.О.

________________________________________________________________________________________

индивидуального предпринимателя) — налогоплательщика (плательщика сбора, налогового агента), Ф.И.О. физического лица, паспортные данные)

|

Дата |

Подпись |

Возврат НДФЛ нерезидентам по патенту: возмещение налога иностранному работнику

Чтобы легально работать на территории Российской Федерации, иностранцы приобретают специальное разрешение, одновременно они уплачивают и стандартный налог. При этом можно рассчитывать на возврат НДФЛ иностранному работнику, работающему по патенту.

Предоставление вычета позволяет исключить двойное налогообложение и снизить нагрузку на человека, приехавшего из других государств. На какую же сумму можно рассчитывать, и как воспользоваться льготой?

Что такое патент иностранцу, кому он нужен?

Патент – это разрешение, выдаваемое иностранному гражданину и позволяющее трудоустроиться на территории РФ.

Документ имеет несколько особенностей:

- выдается на 1-12 месяцев;

- действует на ограниченной территории, указанной в патенте;

- распространяется только на определенную профессию;

- предоставляется после прохождения медицинского обследования и получения разрешения в Миграционном центре.

После выдачи патента необходимо с ксерокопией трудового договора обратиться в УМВД, где проведут его регистрацию. Срок – в течение 60 суток с момента заключения отношений с работодателем.

Если иностранец просрочит уплату налога по патенту, документ будет признан недействительным, а право на трудоустройство в стране пребывания – утеряно.

Советы для работодателя: какой налог удерживать с иностранца

Перечисление НДФЛ с иностранцев – прямая обязанность работодателей. В случае, если человек прибыл без оформления визы, он получает патент и платит стандартные 13%. В остальных случаях (если выдается не патент, а разрешение) ставка будет – от 15 до 30%, о чем писалось выше.

НДФЛ удерживается по месту работы и обязательно отражается в справке 2-НДФЛ. Закон обязывает работодателя помочь иностранцу снизить налоговую нагрузку, если тот обратится с заявлением.

Может ли иностранец вернуть НДФЛ, работая по патенту

Для граждан других государств, трудоустроенных на основании патента, предусмотрены некоторые льготы. Иностранцы могут:

- вернуть НДФЛ – зачесть авансовые платежи в счет уплаты налога;

- получить социальные и другие вычеты, если иное не предусмотрено законом, например, высококвалифицированные сотрудники этой возможности лишены.

Возврат подоходного налога возможен только по одному месту работы. Если специалист трудоустроен в нескольких местах, то основному работодателю он должен принести подтверждение о том, что не пользовался льготой в других компаниях.

Стоимость патента зависит от региона и профессии. Для расчета фиксированная сумма умножается на дефлятор и региональный показатель. В месяц можно вернуть НДФЛ в размере, не превышающем ежемесячного платежа по патентной системе.

Пример расчета суммы к возврату

Приведем пример расчета НДФЛ, положенного к возмещению иностранцу, трудоустроенному в Москве:

- авансовый платеж в месяц – 4 200 рублей;

- иностранец получает ежемесячно 32 000 рублей, тогда к возврату: 32 000*13% = 4 160, то есть, не больше 4 200 рублей;

- если заработная плата составляет свыше 32 500, то работнику вернут только 4 200, не больше авансового платежа.

Фактически, иностранец может быть полностью освобожден от необходимости уплаты НДФЛ, если он получает невысокую заработную плату.

Пошаговая инструкция, как вернуть НДФЛ через работодателя

Для зачета НДФЛ по патенту иностранцев существуют два способа: действия через работодателя или личное обращение в налоговую службу. В первом случае необходимо:

- Подготовить заявление, квитанции об уплате авансовых взносов, справку 3-НДФЛ;

- Обратиться к работодателю, который направит запрос в налоговую службу;

- ФНС в течение 10 дней подготовит ответ – вышлет уведомление;

- Теперь можно осуществить возврат налога.

Важно, чтобы патентный платеж вносился в той же налоговой инспекции, где работодатель стоит на учете!

Заявление подготавливается на каждого работника в отдельности. Вернуть налоги сразу за всех иностранных сотрудников не получится. Отказ возможен только в одном случае: если у налоговиков отсутствуют сведения о заключении трудового договора с иностранцем.

Руководство по самостоятельному возврату налогов в ФНС

Работник может и сам обратиться в налоговую службу, подав декларацию и оформив вычет НДФЛ. Для этого ему нужно подготовить дополнительно:

- справку 2-НДФЛ, где будут указаны суммы удержанных налогов;

- копию чеков о внесении авансовых платежей;

- паспорт со штампами о пересечении государственной границы.

Законодательство Российской Федерации позволяет иностранному гражданину (резиденту или нерезиденту) устранить двойное налогообложение, работая по патентной системе. Проще это сделать через работодателя. Но если по каким-либо причинам налоги удерживались дважды, можно и самостоятельно по итогам года осуществить возврат денег.

Бухгалтерская справка

--------------------------------------------------------------------------¬¦ ПАО "Родник" ¦¦ ----------------------------------------------------------------------- ¦¦ Бухгалтерская справка N 5 ¦¦ ¦¦г. Москва 30 апреля 2015 г.¦¦ ¦¦ В соответствии с п. 6 ст. 227.1 Налогового кодекса Российско馦Федерации сумма НДФЛ (4810 руб.), исчисленного с дохода С.Р. Струмко,¦¦гражданина Украины, уменьшена на сумму уплаченного им фиксированногавансового платежа в сумме 4000 руб. на основании: ¦¦ - заявления работника от 06.04.2015; ¦¦ - копии извещения от 30.03.2015 об уплате фиксированного авансовогплатежа в сумме 4000 руб.; ¦¦ - уведомления ИФНС России N 4 по г. Москве от 14.04.2015 N 86 подтверждении права налогового агента на осуществление уменьшения¦¦исчисленной суммы налога на доходы физических лиц на сумму уплаченных¦¦налогоплательщиком фиксированных авансовых платежей. ¦¦ Сумма НДФЛ, подлежащая удержанию из зарплаты С.Р. Струмко за апрель¦¦2015 г., составляет 810 руб. (4810 руб. - 4000 руб.). ¦¦ В бухгалтерском учете 30 апреля 2015 г. сделана запись: ¦¦ Дебет 68, субсчет "Расчеты по НДФЛ", Кредит 70 ¦¦ - 810 руб. - отражена сумма НДФЛ, подлежащая уплате в бюджет. ¦¦ ¦¦Главный бухгалтер Журова С.В. Журова¦L--------------------------------------------------------------------------

Налоговая карточка

Налоговые агенты ведут учет доходов и сумм НДФЛ в налоговом регистре (п. 1 ст. 230 НК РФ). Его форма законодательно не утверждена. Компания разрабатывает форму налогового регистра самостоятельно.

В налоговом регистре нужно отразить сумму:

- дохода (зарплата за апрель) — 37 000 руб.;

- исчисленного НДФЛ с зарплаты — 4810 руб.;

- уплаченного фиксированного авансового платежа, на которую уменьшается НДФЛ, исчисленный с зарплаты, — 4000 руб.

- НДФЛ, удержанного и уплаченного в бюджет, — 810 руб. (4810 руб. — 4800 руб.).

Сумма фиксированных авансовых платежей, уплаченных за период действия патента, может превысить начисленную сумму НДФЛ по итогам налогового периода.

Сумма превышения не будет являться суммой излишне уплаченного налога. Ее нельзя вернуть или зачесть в счет последующих платежей (п. 7 ст. 227.1 НК РФ).

Пример 4. Фиксированный авансовый платеж превысил НДФЛ с зарплаты за месяц

Изменим условие примера 3. Сотрудник ПАО «Родник» С.Р. Струмко, гражданин Украины, работает в компании по трудовому договору с 1 апреля 2015 г. с окладом 20 000 руб. в месяц.

Работник получил патент для работы и ежемесячно перечисляет фиксированный авансовый платеж по НДФЛ в размере 4000 руб.

Как зачесть уплаченный авансовый платеж по НДФЛ?

Решение. Сумма зарплаты

20 апреля работник получит зарплату за первую половину апреля в размере 10 000 руб. (20 000 руб. : 22 раб. дн. x 11 раб. дн.). НДФЛ с аванса не удерживают.

30 апреля бухгалтер начислил С.Р. Струмко зарплату за вторую половину апреля — 10 000 руб. (20 000 руб. — 10 000 руб.).

Расчеты по НДФЛ

30 апреля бухгалтер начислил НДФЛ (п. 2 ст. 223 НК РФ) в сумме 2600 руб. (20 000 руб. x 13%).

Сумма НДФЛ, исчисленная с зарплаты за апрель (2600 руб.), меньше суммы уплаченного фиксированного авансового платежа за апрель (4000 руб.) на 1400 руб. В данном случае НДФЛ из зарплаты работника за апрель не удерживается.

Переплата по итогам года

Если по итогам календарного года окажется, что фиксированный авансовый платеж по НДФЛ превысил НДФЛ, исчисленный с суммы доходов работника за год, такую переплату нельзя вернуть или зачесть в счет последующих платежей (п. 7 ст. 227.1 НК РФ).

Записи в бухгалтерском учете

Дебет 70 Кредит 51

10 000 руб. — перечислена зарплата за первую половину апреля;

Дебет 20 Кредит 70

20 000 руб. — начислена зарплата за апрель;

Дебет 70 Кредит 51

10 000 руб. (20 000 руб. — 10 000 руб.) — перечислена работнику зарплата за вторую половину апреля.

Бухгалтерская справка и налоговая карточка

В налоговой карточке нужно отразить:

- сумму дохода (зарплата за апрель) — 20 000 руб.;

- сумму исчисленного НДФЛ с зарплаты — 2600 руб.;

- сумму уплаченного авансового платежа, на которую уменьшается НДФЛ, исчисленный с зарплаты, — 4000 руб.

- сумму НДФЛ к перечислению за апрель — 0 руб.

Эти же показатели нужно отразить в бухгалтерской справке, а также дать ссылку на п. 7 ст. 227.1 Налогового кодекса.

Примечание. Из следующих номеров журнала вы узнаете, как зачесть НДФЛ, если:

- иностранец на патенте написал заявление спустя несколько месяцев работы;

- стал налоговым резидентом РФ;

- уволился.

Если на последний день месяца, за который работнику выплачивается доход, компания не получила уведомления от налоговой инспекции, она должна удержать и перечислить всю сумму НДФЛ с заработка работника.

Н.А.Яманова

Эксперт журнала «Зарплата»

Порядок возмещения НДФЛ по иностранцам на патенте

В середине октября 2021 года ФНС России официально опубликовала свой приказ, который внёс изменения, дополнения и поправки в бланк декларации о доходах и вычетах по форме 3-НДФЛ. Рассказываем про новую 3-НДФЛ с 2021 года: какие изменения нужно теперь учитывать при её заполнении и зачем они понадобились.

БУХпрофи может оказать услуги по заполнению деклараций по форме 3-НДФЛ на основании предоставленных налогоплательщиком данных, подаче деклараций и представлению интересов налогоплательщика в налоговой инспекции.

В том случае, если иностранный гражданин не представит декларацию в установленный срок, то на него может быть наложен штраф в размере 5% суммы налога, подлежащей уплате (доплате) по этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30% данной суммы и не менее 1000 рублей.

В том случае, если иностранный гражданин собирается прекратить свою деятельность в России и покинуть ее территорию до окончания календарного года, он обязан предоставить налоговую декларацию не позднее чем за один месяц до выезда за пределы территории РФ. Уплатить НДФЛ в этом случае он должен не позднее чем через 15 дней после подачи такой декларации.

- На бумаге. Декларацию можно заполнить от руки, для этого необходимо скачать бланк, заполнить вручную необходимые листы и сдать лично в налоговую инспекцию по вашему месту жительства.

- На сайте ФНС с помощью электронного сервиса Личный кабинет налогоплательщика и отправка по электронным каналам связи. Для этого необходимо иметь доступ в Личный кабинет физлица на сайте ФНС.

- В специальной программе «Декларация», которую можно скачать на сайте ФНС. Далее такую декларацию можно распечатать и подать в Инспекцию лично на бумажном носителе или загрузить через личный кабинет и подать по электронным каналам связи.

- ИНН — ваш ИНН

- п. 1.1 = 1.3 = 1.6 — сумма полученного дохода за год = сумма строк 070 всех листов приложения 2 (Сумма дохода, полученная в иностранной валюте в пересчете на рубли)

- п. 2.1 =2.9 — сумма налога, исчисленная к уплате (13% от суммы полученного дохода за год) = сумма строк 120 всех листов приложения 2 (Расчетная сумма налога, исчисленная в РФ по соответствующей ставке)

- ИНН — ваш ИНН

- Номер корректировки — (первичная)

- Налоговый период — 34 (год)

- Отчетный период — 2021 (год, за который вы сдаете декларацию)

- Предоставляется в налоговый орган — код налогового органа можно узнать по вашему адресу регистрации через сервис ФНС

- Код страны — 643 (Россия)

- Код категории налогоплательщика — 760

- ФИО, дата и место рождения — в соответствии с вашими паспортными данными

- Код вида документа — 21 (паспорт)

- Серия и номер, кем выдан, дата выдачи — в соответствии с вашими паспортными данными

- Код статуса налогоплательщика — 1 — налоговый резидент Российской Федерации

- Номер контактного телефона — укажите свой номер

- Декларация составлена на __ страницах — после заполнения всей декларации проставьте количество страниц

020 Заполняется если были доходы, не подлежащие н/о В нашем случае таких доходов не было 030 В данной строке указывается сумма доходов, облагаемая налоговом на доходы В нашем примере весь доход Степанова облагается НДФЛ 040 Сумма налоговых НВ, на которые вправе претендовать гражданин Значение данной строки = строке 2,8 Листа Д1 050-051 Не заполняется 051-052 При заявлении НВ физическим лицом не заполняются 060-070 Так как налог к уплате отсутствует, указывается значение «0» или ставится прочерк 080 Указывается сумма НДФЛ, уплаченная в бюджет В нашем случае, работодатель Степанова уплатил в бюджет 65 520 руб.

Если этих средств для полного погашения положенного человеку вычета недостаточно, потребуется расчет декларации 3-НДФЛ при покупке квартиры и в следующем году (то есть предоставление льготы будет произведено в течение нескольких лет, при этом декларации должны представляться налогоплательщиком до полного погашения возмещения).

Каждый год налоговая служба выпускает новое программное обеспечения с обозначением года, для которого оно актуально. «Декларация» уже содержит справочники с необходимыми сведениями. После внесения информации в программе у пользователя имеется возможность распечатать готовую форму со штрих-кодом года за который он был заполнен. Инструкция по заполнению 3-НДФЛ представлена ниже.