Возврат займа учредителю

Содержание:

- Первоначальные аспекты

- Способы возврата денег учредителю

- Возврат займа учредителю

- Что важно учесть при возвращении долга

- Возврат беспроцентного займа учредителю

- Общая информация

- Что важно учесть при возвращении долга

- Возврат беспроцентного займа учредителю

- Как смотрят на это суды

- Нельзя выдавать займы и платить за аренду из кассы

- Возврат займа

Первоначальные аспекты

Иногда у любой компании начинается не особо хороший период в их деятельности. Не хватает средств для закупки товара или товар уже принят, а за заказчиком остался долг.

В таких и подобных случаях у организации есть возможность взять какую-либо сумму в кредит от учредителя

Чтобы во всем разобраться важно узнать все основные понятия. Договор займа можно скачать здесь

Важные понятия

| Беспроцентный заем | Ссуда, при которой займодавец (физическое лицо, предприятие) дает определенные финансовые средства без наложения на них каких-либо процентов. Не является прибыльным для самого лица или организации и причине отсутствия процентной ставки не подлежало налогообложению до января 2020 года |

| Договор займа | Соглашение между двумя сторонами о передаче денежных средств от одного лица к другому. Составляется по обговоренным условиям, на определенную сумму. Может быть процентным и беспроцентным |

| Учредитель | В данной ситуации, это физическое лицо, предприятие, какая-либо организация, способная дать беспроцентный или процентный заем. Учредителем может выступать и сам владелец организации, выступающий как отдельное лицо |

| Микрозаем | Вид займов, который дается на маленький срок и ограничивается небольшой суммой средств. Может иметь малый процент или же быть беспроцентным |

| Микрофинансовые организации (МФО) | Организации, которые не связаны с банками, но выдают малые кредиты физическим, юридическим лицам, а также начинающим предприятиям |

Куда можно обратиться заемщику

Так как для банка кредит такого не будет являться выгодным, то этот вариант сразу отпадает. Но тем не менее, некоторые организации решаются выдать такой микрозаем на срок до 30 дней.

В зависимости от того, в какую организацию обратился заемщик для получения ссуды, туда же нужно обращаться и во время возврата. Во многих МФО есть возможность погашать кредит с помощью банковской карты.

Примеры МФО:

| VIVA Деньги | Пользуется популярностью во многих городах России. Есть возможность получить заем онлайн. Кредит можно погашать с помощью банковской карты, фирменной карты, через терминал |

| MoneyMan | Выдает беспроцентный заем новым клиентам на сумму до 10 000 на срок в один месяц. Погашается с помощью карты любого банка, наличными через терминал, электронный кошелек или мобильного оператора |

| Ё-Заем | Действует по России. Кредит с процентной ставкой 0% можно получить на срок от 5 до 30 дней с суммой финансовых средств от 2 000 до 15 000 рублей |

| Платиза | Микрофинансовая организация, выдающая до 15 000 рублей онлайн |

| Займер | Организация, способная выдать заемщику кредит до 15 000 рублей на срок длительностью до 2 месяцев. При этом дается возможность оплаты любым удобным для клиента способом |

| Кредито-24 | Это предприятие отличается от других тем, что может дать беспроцентный заем на сумму, доходящую до 50 000. Такая сумма выдается на срок до полугода |

Кроме МФО компания, которой требуются финансы может обратиться к:

- учредителю своей же организации. В таком случае есть возможность получения беспроцентного займа;

- другой фирме. Она будет действовать на условиях более удобных для своей деятельности;

- другое физическое лицо.

Правовая база

При получении займа обе стороны подписывают договор. Но для полной уверенности существуют и другие определенные соглашения, которые также подписываются обеими сторонами и дают им дополнительную гарантию погашения кредита.

Некоторыми из способов обеспечения возвратности кредитов могут быть:

| Штраф (неустойка) | Определенная законом сумма, выплачивается заемщиком в случае неисполнения подписанного договора. Действия происходят по статье 330 ГК РФ |

| Поручительство | По статье 361 ГК РФ поручитель обязывается за выплату средств, а также за исполнение других обязательств перед учредителем |

| Залог | По статье 334 ГК РФ заемщик закладывает определенное ценное имущество, которое в случае неисполнения им своих обязательств, переходит во владение к займодавцу |

| Банковская гарантия | Банк или другая страховая, коммерческая организация выдает заемщику документ, по которому он обязывается выплатить кредит, при его предъявлении. По статье 74.1 НК РФ банк обязан и за сроки уплаты налогов |

| Удержание имущества должника | По статье 359 ГК РФ является одним из способов обеспечения исполнения обязательств, при котором одна из вещей должника удерживается учредителем или третьим лицом |

Способы возврата денег учредителю

Есть несколько способов возврата займа учредителю:

- через кассу;

- товаром;

- с расчётного счёта через кассу;

- имуществом.

У каждого способа есть свои преимущества и «подводные камни».

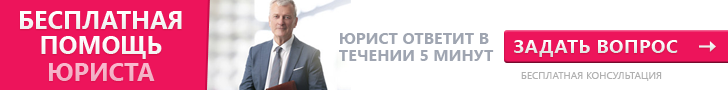

С расчетного счета через кассу

Вернуть займ учредителю можно, сняв деньги с расчётного счёта компании – заёмщика, и выдать их через кассу. Не стоит забывать, что снимая деньги с расчётного счёта по чеку, в чеке необходимо указать «возврат займа учредителю».

Оформляя выдачу денег через кассу, в расходном кассовом ордере также указывается, что это «возврат займа учредителю», в корреспондирующий счёт указывается 66 или 67, в зависимости от того, какой займ возвращается – краткосрочный или долгосрочный.

Товаром

Согласно ст. 409 ГК РФ, если у заёмщика нет денежных средств на погашение долга, он может вернуть его заёмщику в виде товара. Товары могут быть как собственного производства, так и купленные для перепродажи.

В любом случае, это собственное имущество заёмщика. А, согласно. ст. 39 НК РФ, безвозмездная передача товара в собственность другого лица, является реализацией.

Выручкой от реализации следует считать сумму погашенного займа.

Следовательно, в зависимости от того, какую систему налогообложения использует заёмщик, с выручки от реализации нужно уплатить:

- НДС;

- налог на прибыль

- единый налог на «упрощёнке».

Через кассу

Согласно п. 2 Указаний Банка России от 07. 10. 2013 года № 3073-У, наличку из кассы, которая является выручкой от реализации за проданные товары, оказанные услуги или выполненные работы, можно использовать только по следующим направлениям:

- зарплату и другие выплаты социального характера (больничные иди декретные);

- выплату страховых возмещений физическим лицам по договорам страхования с физлицами;

- выдачу денег сотрудникам под отчёт;

- оплату товаров, работ или услуг.

Как видно из этого перечня, возврат займа учредителю из выручки в этом списке не предусмотрен. Поэтому, использовать выручку от реализации товара для выплат займа учредителю нельзя.

Можно сначала сдать её в банк, а потом снять с указанием «возврат займа учредителю», и выдать из кассы по РКО.

Имуществом

Ситуация аналогична той, когда займ возвращается товаром. Имущество – это собственность заёмщика, а его передача в счёт погашения займа, является операцией по передаче права собственности, что, в соответствии со ст. 39 НК РФ, является выручкой от реализации. Такой способ распространен, если происходит возврат займа учредителю при выходе из ООО.

Стоимость этого имущества определяется по соглашению сторон. Чаще всего, она равна сумме займа, в счёт которого оно и передаётся.

С этой выручки заёмщик должен будет заплатить все необходимые налоги, которые зависят от системы налогообложения, которую он применяет.

Например, возврат займа учредителю автомобилем, который является собственность заёмщика. Его примерная стоимость и будет погашать долг перед займодателем.

Наличными

Как уже упоминалось выше, возврат займа займодателю наличными из кассы не возможен, согласно п. 2 Указаний Банка России от 07. 10. 2013 года № 3073-У.

Даже если займодатель, выдавая займ, внёс деньги в кассу наличными, согласно этим Указаниям, заёмщик должен сдать их в этот же день в банк.

По истечении срока займа, он должен снять деньги со счёта, указав основанием «возврат займа учредителю», а затем выдать их из кассы по такому же основанию, только по РКО. НДФЛ

Займодатель должен уплатить НДФЛ только в том случае, если он выдаёт процентный займ. Подоходный налог уплачивается только с процентов по займу, так как основной долг – это деньги учредителя, и в положенный срок он получает свои деньги назад.

А проценты по займу – это доход займодателя, по которому он должен уплатить налог государству в размере 13% от полученной суммы.

Если займ долгосрочный, и проценты по нему выплачивают каждый год, то уплачивать НДФЛ займодатель должен по итогам каждого года.

Займ от учредителя – вещь довольно распространенная. Так удобнее и предприятию – заёмщику, и учредителю – займодателю. Главное правильно составить договора займа. Он обязательно должен быть в письменной форме.

Оформление моментального займа на карту круглосуточно, описывается в статье: круглосуточные займы.

О том, что такое автозайм, рассказывается здесь.

Возврат займа учредителю

Наиболее доступным способом оказания материальной помощи предприятию со стороны его учредителей является оформление беспроцентного кредита. Данный тип кредитования рекомендован к оформлению в формате подписанного договора между сторонами сделки.

Законодательством не регулируется его содержание, и при этом имеются некоторые пункты, которые должны присутствовать в соглашении в обязательном порядке:

- Определение цели использования денег;

- Указание конкретной суммы задолженности;

- Гарантия возмещение кредита;

- Определение сроков для использования беспроцентного кредита;

- Описание порядка выплат по кредиту.

При отсутствии четких указаний в соглашении о том, что кредит предоставляется беспроцентно, то он будет считаться процентным автоматически по ставке 2/3 от ставки рефинансирования.

Сумма беспроцентного кредита возвращается учредителю по соответствующему пункту в подписанном соглашении. Также участники сделки могут оформлять договор о списании задолженности.

С расчетного счета на карту

Такой способ возврата средств возможен при кредитовании предприятия от учредителя. Использование наличных средств, которые находятся в кассе, для погашения обязательств запрещается действительным законодательством, которое гласит, что деньги, которые поступают в кассу организации в формате выручки за оказанные услуги или реализованные товары, могут тратиться только на выплаты внутреннего характера среди сотрудников, которые задействованы в производстве

При выплате организацией кредита учредителю из налички возможно наступление несения административной ответственности. Здесь должно соблюдаться условие, что данное нарушение устанавливается в течение 2 месяцев после его совершения.

Товаром

Согласно действительному законодательству, возврат денежного кредита напрямую в натуральной форме не является возможным. При указании в соглашении пункта о погашении задолженности в товарной форме договор не может быть признан соглашением о займе.

Может применяться следующая схема:

- Товар будет продан кредитору по действующей рыночной цене и таким образом будет осуществлён зачет по встречным требованиям;

- Средства, полученные после операций сбыта продукта, в бухучете могут отражаться в формате погашения кредита.

Из кассы

Оплата кредита через кассу для учредителей возможна, но при этом необходимо помнить, что для физлиц нет ограничений по сумме.

Что касается юрлиц, платёж никак не может быть более 100000 рублей.

Выплата кредита не может производиться из наличных средств. Подобная операция может наказываться согласно АК РФ.

Узнайте, какие виды договоров на займы. Нужны отзывы о сервисе частных займов? Смотрите здесь.

Имуществом предприятия

Любые кредитные обязательства могут прекращаться только в той ситуации, когда кредитору передаются отступные при условии взаимного согласия сторон. Иными словами, если вместо денег должник может выплатить задолженность посредством товаров или прочего имущества.

После передачи отступных кредитору кредитное соглашение является недействительным:

- Процесс погашения задолженности таким способом является реализацией;

- НК данный процесс квалифицирует в качестве реализации, и, соответственно, облагает его налогом;

- При осуществлении деятельности предприятия на ОСНО, организация обязательно должна уплачивать НДФЛ и НДС.

Основными средствами

Согласно действительному списку законных операций, который был описан выше, на которые организация может тратить наличную выручку, то можно понять, что выплата наличными основными средствами кредита пользователя не является возможным. Оплата кредита является обособленным видом правоотношений.

В той ситуации, когда организация намеревается осуществить выплату кредита наличными, то схема действий должна выглядеть примерно следующим образом:

- Изначально предприятие сдает всю необходимую выручку в банк;

- После этого со счёта снимается нужная сумма, которая составляет сумму задолженности;

- Затем выплачивается кредит пользователя.

Особенности получения:

- При получении наличных средств в банковской структуре обязательно нужно указать их назначение по цели. В данном случае, целевое назначение будет иметь наименование «Возврат займа»;

- Если выдача средств производится наличным типом учредитель в бухучете операции обязательно должен их проводить по счёту 66, в той ситуации, когда кредит является краткосрочным;

- Когда его срок составляет меньше 12 месяцев. Соответственно, операция бухучета проводится по счёту 67 в той ситуации, когда кредит является долгосрочным, то есть, срок исполнения кредитных обязательств превышает 12 месяцев.

Что важно учесть при возвращении долга

Учредитель может выдать деньги для нужд своей компании под проценты или без таковых. В любом случае, необходимо составить и подписать договор займа.

Так как одной из сторон является юридическое лицо, то согласно ст. 808 ГК РФ, он должен быть заключён в письменной форме.

Возврат займа происходит через указанный в договоре срок с процентами или без таковых, как было указано в договоре.

Важно! Договор займа считается заключённым не с момента его подписания, а с момента передачи денежных средств. То же самое касается и возврата займа – обязательства по договору прекращаются, когда заёмщик вернёт займодателю деньги

Займ может быть выдан как в рублях, так и валюте. Однако возврат займа учредителю нерезиденту в валюте может доставить главному бухгалтеру множество проблем.

Валютный займ подлежит возврату в рублях по курсу ЦБ РФ на день возврата. Проценты также – они выражаются в инвалюте, а к учёту принимаются в рублях.

Если учредитель выдаёт займ под проценты, то их размер и порядок уплаты обязательно должны быть прописаны в договоре. Если размер процентов не указан в договоре, то они считаются «по умолчанию» равными ставки рефинансирования ЦБ РФ на день уплаты процентов.

Если в договоре не указан порядок из уплаты, то заёмщик должен их выплачивать ежемесячно на протяжении всего срока действия договора.

В случае, когда заимодатель является и учредителем, и директором фирмы – заёмщика, то договор нужно составить точно так же, как и с любым другим заёмщиком.

Только директору нужно будет дважды поставить свою подпись – первый раз, как займодатель, а второй раз – как директор заёмщика.

Займодатель может выдать и целевой займ, например, на покупку оборудования. При этом другие учредители должны проконтролировать, чтобы заёмщик потратил деньги именно на эти цели.

Возврат займа с процентами или без таковых происходит в срок, который указан в договоре. Если этот срок не прописан, то возврат займа должен быть осуществлён в течение 30 дней после получения заёмщиком уведомления о возврате.

Уведомление должны быть составлено в письменной форме и подписано займодателем.

Учредитель может выдать как краткосрочный, так и долгосрочный займ. Краткосрочный займ – это займ на срок до 12 месяцев, соответственно, долгосрочный – на срок более года.

Возврат беспроцентного займа учредителю

Несложным средством предоставления материальной помощи компании его основателем это беспроцентный заем (данные, прописанные далее относятся ООО, основателями каких есть физические лица).

Контракт оформляется в не назначенной форме, Закон не регулирует его содержание, но имеется несколько пунктов, какие должны быть в контракте:

- Назначение истинной суммы кредита.

- Назначенный срок использования беспроцентных наличных займов

- Назначение цели, для которой требуются деньги.

- Показ схемы погашения по займу (сразу или частями).

- Обязательство по выплате займа.

Когда в займе не точно показано, что микрозайм дается на беспроцентном основании, но автоматически он числиться возмездным, с процентами от двух процентах от ставки рефинансирования подходящей на день возвращения займа.

В ситуации, когда кредитор прощает долг и, когда его часть в установленном капитале компании имеет 50 процентов или больше, то компания не выплачивает налоги на заработок. В ином случае, компания обязана выплатить налог в полном объеме.

Общая информация

Субъекту предпринимательства могут понадобиться деньги в сложной для него финансовой ситуации, признаки которой формируют негативную кредитную оценку. Такой статус является для банка веским основанием отказать в предоставлении кредитной помощи компании, поскольку она считается разоренной, находящейся на грани банкротства. В таких неблагоприятных для деятельности организации условиях, ее руководитель может рассчитывать только на поддержку учредителя. Ее оформление требует учета ряда особенностей реализации процедуры, которая должна рассматриваться с точки зрения юридического, бухгалтерского и налогового аспектов. Руководителю компании, являющейся заемщиком, при возврате средств, необходимо учесть, что:

- при отсутствии в кредитном договоре графика проведения платежных операций по возврату задолженности, кредитор вправе ее требовать сразу же после их предоставления, на протяжении первого месяца пользования компанией деньгами;

- возврат долга осуществляется в эквиваленте национальной валюты даже в случае, если он был предоставлен в иностранной;

- при переводе иностранной валюты в отечественную, учитывается валютный курс, актуальный на момент проведения валютной операции;

- займ, даже если он имеет краткосрочный характер, должен быть проведен бухгалтерией и отображен в книге бухгалтерского учета;

- заемные средства не являются доходом компании, поэтому при их возврате, сумма задолженности не может быть отнесена к затратам в случае, если был оформлен беспроцентный займ;

- проценты за пользование кредитом относятся к категории затрат, что актуально при оформлении возмездных отношений с учредителем.

Что важно учесть при возвращении долга

Учредитель может выдать деньги для нужд своей компании под проценты или без таковых. В любом случае, необходимо составить и подписать договор займа.

Так как одной из сторон является юридическое лицо, то согласно ст. 808 ГК РФ, он должен быть заключён в письменной форме.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 110-43-85 (Москва)

+7 (812) 317-60-09 (Санкт-Петербург)

8 (800) 222-69-48 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Возврат займа происходит через указанный в договоре срок с процентами или без таковых, как было указано в договоре.

Важно! Договор займа считается заключённым не с момента его подписания, а с момента передачи денежных средств. То же самое касается и возврата займа – обязательства по договору прекращаются, когда заёмщик вернёт займодателю деньги

Займ может быть выдан как в рублях, так и валюте. Однако возврат займа учредителю нерезиденту в валюте может доставить главному бухгалтеру множество проблем.

Валютный займ подлежит возврату в рублях по курсу ЦБ РФ на день возврата. Проценты также – они выражаются в инвалюте, а к учёту принимаются в рублях.

Если учредитель выдаёт займ под проценты, то их размер и порядок уплаты обязательно должны быть прописаны в договоре. Если размер процентов не указан в договоре, то они считаются «по умолчанию» равными ставки рефинансирования ЦБ РФ на день уплаты процентов.

Если в договоре не указан порядок из уплаты, то заёмщик должен их выплачивать ежемесячно на протяжении всего срока действия договора.

В случае, когда заимодатель является и учредителем, и директором фирмы – заёмщика, то договор нужно составить точно так же, как и с любым другим заёмщиком.

Только директору нужно будет дважды поставить свою подпись – первый раз, как займодатель, а второй раз – как директор заёмщика.

Займодатель может выдать и целевой займ, например, на покупку оборудования. При этом другие учредители должны проконтролировать, чтобы заёмщик потратил деньги именно на эти цели.

Возврат займа с процентами или без таковых происходит в срок, который указан в договоре. Если этот срок не прописан, то возврат займа должен быть осуществлён в течение 30 дней после получения заёмщиком уведомления о возврате.

Уведомление должны быть составлено в письменной форме и подписано займодателем.

Учредитель может выдать как краткосрочный, так и долгосрочный займ. Краткосрочный займ – это займ на срок до 12 месяцев, соответственно, долгосрочный – на срок более года.

Возврат беспроцентного займа учредителю

Учредитель может предоставить компании беспроцентный займ. Он представляет собой ссуду, выданную без начисления процентов. Учредитель от сделки не получает выгоду, но помогает организации получить финансовую поддержку без переплат.

Взаимоотношения сторон регулируются договором. В нем прописываются условия сделки, права и обязанности, правила получения и выплаты. Кредитор не может поменять условия договора, установив проценты в процессе действия соглашения.

Договор составляется в письменном виде в свободной форме. Стороны вправе включать в документ условия сделки.

Но есть определенные пункты, которые в обязательном порядке должны быть освещены в соглашении:

- точная сумма;

- сроки использования заемных средств;

- цели использования;

- схема возврата денежных средств;

- гарантии по возврату займа.

Согласно условиям договора, сумма должна быть выплачена в установленный срок. Также учредитель может простить долг, составив документ с указанием суммы. В этом случае займ причисляется к доходам предприятия, и компания должна будет заплатить налог. Исключения составляют случаи, когда долг прощается учредителем, имеющим долю в 50% и более.

Важно понимать, что в договоре обязательно должен быть указан факт использования средств на беспроцентной основе. Если этот момент не освещен, сделка автоматически приравнивается к процентной.

В случае долга с процентами

Если займ предоставляется под проценты, то это прописывается в договоре. Обязательно указывается размер ставки и порядок уплаты.

Если процент в договоре не указан, то он приравнивается к ставке, обозначенной Центральным банком на момент составления соглашения. Данное правило регламентируется статьей №809 ГК РФ.

Что касается порядка уплаты процентов, то процесс обговаривается сторонами и указывается в соглашении.

Возможно два варианта развития событий:

Если договором не регламентируется порядок уплаты процентов, то, согласно пункту 2 статьи №809 ГК РФ автоматически приравниваются к ежемесячным платежам. Учредитель вправе требовать погашение процентов каждый период оплаты.

Проценты, получаемые при выплате долга, приравниваются к доходам гражданина. С общей суммы займодавец обязан уплатить налоговый сбор в размере 13%. Со стороны заемщика уплаченные проценты относятся к расходам, уменьшающим сумму доходов.

Видео: внесение денег в деятельность ООО

Как правильно оформить

Возврат займа иностранному учредителю или гражданину РФ осуществляется без составления отдельных документов. Процесс выплат регламентируется договором и стороны обязаны следовать указанным в соглашении условиям. Действие договора прекращается после погашения последнего платежа. Это автоматически «закрывает» сделку.

На дату последнего платежа должен быть возвращен основной долг и проценты, если они установлены соглашением. Если на момент завершения сделки остается непогашенная сумма, то займодавец вправе назначить санкции. К ним относится штраф, пени и другие материальные наказания. Ответственность за несоблюдение условий договора указывается в соглашении.

Возврат займа может осуществляться равными платежами, по составленному графику, или полной суммой в конце срока. Осуществляется выплата на расчетный счет, в кассу предприятия, безналичным переводом и другими способами.

После внесения средств плательщику выдается документ, подтверждающий оплату (чек, кассовый ордер). Также официальным документом является банковская выписка с расчетного счета организации.

Одним из вариантов погашения займа является прощение долга. Учредитель может простить долг компании, что прекращает обязательства организации перед займодавцем. Такое возможно при условии, что не нарушены права третьих лиц.

Прощение оформляется договором дарения, в котором указывается сумма и дата. При этом денежные средства причисляются к доходам компании, с которого уплачивается налог.

Возможно ли взять займ онлайн на карту с плохой кредитной историей читайте в статье: взять займ с плохой кредитной историей онлайн в 2019 году.

Как взять займ на карту без отказа онлайн быстро, читайте здесь.

Как смотрят на это суды

При проверках займов между «своими» налоговые органы ищут скрытые от налогообложения доходы. Речь идёт не только о доначислении займодавцу процентов по договору беспроцентного займа, которые он мог бы получить, если бы передал эти деньги независимому лицу. Налоговые органы смотрят на этот вопрос гораздо шире, проверяя и процентные займы и признавая сам заём доходом заёмщика. Такой подход нашёл поддержку и у судов.

Пример 1. ВС доначислила налог предпринимателю, который взял беспроцентный займ у нескольких ООО, где был участником

Представим ситуацию. Организация предоставила своему участнику — индивидуальному предпринимателю — заём без процентов и без указания срока возврата. При этом речь идёт не о единичной сделке: участник получил займы на одинаковых условиях от нескольких компаний, которые контролировал, и не вернул ни одного из них. По мнению инспекторов ФНС, подобные займы были выданы на нерыночных условиях, а также свидетельствовали о том, что заёмщик не собирался возвращать полученные средства.

Оценив эти обстоятельства, Верховный Суд РФ пришёл к выводу, что все договоры были формальными, поэтому суммы займов должны признаваться доходом заёмщика для целей налогообложения (Определение ВС от 03.04.2019 № 304-ЭС19-3151 по делу № А03-384/2018).

В результате заёмщик, который получал займы в статусе ИП, утратил право на применение УСН, так как превысил лимит по величине дохода (п. 2 ст. 346.12 НК РФ). Поэтому переквалификация займа привела к значительным доначислениям по всей деятельности учредителя.

Пример 2. Суд переквалифицировал займ, который учредитель-ИП взял у своей компании, в дивиденды и доначислил НДФЛ

Схожий подход применили судьи ВС РФ и в Определении от 09.04.2019 № 307-ЭС19-5113 по делу № А26-3394/2018. Здесь уже деньги выдавались под процент, который реально уплачивался учредителем, однако ФНС удалось убедить суд в том, что эти средства являются не займами, а дивидендами.

Дело в том, что стороной договора займа выступал учредитель, но не как простое физлицо, а как ИП. Все полученные средства он переводил на личные счета, в предпринимательской деятельности не использовал и не возвращал их займодавцу. При этом деньги выдавались на длительный срок (более пяти лет), а ставка по займу была установлена в размере 2/3 учётной ставки ЦБ РФ.

По мнению ИФНС, совокупность этих фактов означала, что полученные деньги учредитель использовал для личных нужд и возвращать не планировал. Следовательно, он присвоил прибыль «своей» компании, поэтому эти займы нужно рассматривать как дивиденды. В дополнение инспекторы проанализировали и деятельность компаний-займодавцев и установили, что выданные займы соответствовали сумме нераспределённой прибыли.

В результате физлицу был доначислен НДФЛ со всей суммы полученных займов, так как доходы в виде дивидендов в рамках УСН не облагаются налогом (п. 3 ст. 346.11 НК РФ). Одновременно учредителя оштрафовали за то, что он не представил декларацию по НДФЛ в отношении доначисленных сумм.

Что касается условия об уплате процентов, то оно сыграло против налогоплательщика, поскольку размер процентов был чётко привязан к учётной ставке ЦБ РФ. Включение в договор подобного условия суд признал недобросовестным поведением обеих сторон, направленным исключительно на уклонение от уплаты НДФЛ с материальной выгоды по повышенной ставке 35 % (у заёмщика) и от исполнения обязанностей налогового агента (у займодавца).

В данном случае займодавца не оштрафовали за неудержание НДФЛ с дивидендов, хотя все условия для этого были

Оценивая возможные налоговые последствия при займах между взаимозависимыми лицами, это тоже нужно принимать во внимание

Пример 3. Суд переквалифицировал заём в безвозвратную финпомощь и доначислил налог на прибыль

Наконец, ВС РФ также встал на сторону налоговиков в деле об учёте в расходах процентов по договору займа. У заёмщика не было реальных источников, за счёт которых он мог бы возвратить заём. Займодавец об этом знал, но постоянно продлевал срок возврата займа. ФНС посчитала, что это подтверждает фиктивность займа. Суд переквалифицировал его в безвозвратную финансовую помощь, переданную на развитие дочернего предприятия. В результате суммы процентов, которые заёмщик учитывал в расходах при методе начисления, были исключены, что привело к доначислению налога на прибыль (Определение ВС РФ от 08.04.2019 № 310-ЭС19-3529 по делу № А09-1493/2018).

Сдать отчётность и сформировать платёжку по налогу на основе декларации бесплатно

Попробовать со своим сертификатом сейчас

Нельзя выдавать займы и платить за аренду из кассы

В пункте 4 Указания № 3073-У приведен новый перечень операций, расплатиться по которым компания и предприниматель могут исключительно с помощью наличных, снятых с расчетного счета. Использовать наличную выручку напрямую из кассы нельзя. В этот перечень входят расчеты по ценным бумагам, договорам аренды, займам, а также по организации и проведению азартных игр.

Данное ограничение касается не только расчетов между компаниями, предпринимателями или компанией и предпринимателем. Оно относится и к их расчетам с физлицами.

При этом лимит в 100 000 руб. надо соблюдать только по договорам, заключенным либо между двумя компаниями, либо между компанией и предпринимателем, либо между двумя предпринимателями. Если одна из сторон договора — физлицо, то лимит не применяется (п. 5 Указания №3073-У). Рассмотрим подробнее правила по аренде и займам.

Аренда. Чтобы рассчитаться наличными за аренду недвижимого имущества, надо снять их со счета. Использовать выручку из кассы компания не вправе. Причем независимо от того, с кем заключен договор — с другой организацией, с предпринимателем или с частным лицом.

Обратите внимание! Наличной выручкой из кассы можно рассчитываться за аренду автомобиля или другого движимого имущества. При аренде недвижимости надо снимать деньги со счета или платить по безналу

Данное правило компании и бизнесмены должны соблюдать независимо от того, оплачивают они наличкой именно аренду или, к примеру, погашают штрафы и неустойки либо вносят задаток. Кроме того, ограничение распространяется как на арендаторов, так и на арендодателей. В большинстве случаев наличными деньгами рассчитывается арендатор, когда вносит в кассу арендодателя платеж за использование недвижимости. Но возможен и другой вариант. Например, арендодатель может вернуть арендатору переплату по договору. Для этого тоже нужно использовать наличность, снятую со счета. Ведь в Указании №3073-У речь идет обо всех операциях по договору аренды.

В то же время на аренду движимого имущества данное ограничение не распространяется. Компания, которая арендует, например, автомобиль, имеет право погасить очередной платеж и из наличной выручки. Необязательно сначала вносить ее на счет, а потом снимать, чтобы рассчитаться.

В прежнем Указании №1843-У не было прямой оговорки о том, что рассчитываться по аренде надо только за счет денег, снятых со счета. В то же время аренда не значилась в перечне целей, на которые можно тратить наличную выручку.

То есть формально ограничение существовало и раньше

Но если до недавних пор налоговики не акцентировали на этом свое внимание, сейчас наличные расчеты по аренде наверняка начнут вызывать у проверяющих пристальный интерес

Заем. Запрет на использование наличной выручки из кассы распространяется как на выдачу займов, так и на их возврат и погашение процентов. То есть касается обеих сторон договора — и заимодавца, и заемщика. Кроме того, запрет на расходование выручки распространяется не только на договоры, заключенные между двумя компаниями или компанией и предпринимателем, но и на контракты, подписанные с физлицом. Это может быть, например, учредитель, который дал своей компании взаймы. Или директор, который, наоборот, получил от организации заем

Также не важно, какой заем получен или выдан — процентный или беспроцентный

В прежнем Указании №1843-У выплаты по договорам займа не значились в перечне целей, на которые можно тратить выручку из кассы. Ссылаясь на это, специалисты Банка России разъясняли, что на выдачу займов такую наличность направлять нельзя (письмо от4 декабря 2007г. №190-Т). Нарушителей штрафовали налоговики, а судьи их поддерживали (постановление ФАС Западно-Сибирского округа от27мая 2010г. поделу №А03-14966/2009). Инспекторы штрафовали и тех, кто возвращал займы или платил проценты по ним наличными из выручки. Отменить эти штрафы не удавалось (решение Московского городского суда от14 декабря 2012г. поделу №7— 2207/2012).

Возврат займа

Полученные денежные средства возвращаются в срок, указанный в договоре (разово или по графику платежей). Если срок в договоре не установлен, то возврат происходит в течение 30 дней после получения письменного требования собственника. Способ возврата тоже обычно предусматривают в договорных условиях.

Можно ли вернуть заимодавцу вместо одолженных денег материальные ценности, например, товары? Нет, нельзя, заём возвращается имуществом того же рода, что был взят. Если вместо денег вернуть любое другое имущество, то такая ситуация трактуется как реализация, т.е. что участник купил что-то у своей компании. В этом случае организации придется заплатить налог согласно выбранному режиму, например, на УСН Доходы это будет 6% от суммы.