Процедура и особенности банкротства индивидуального предпринимателя

Содержание:

- Пошаговая инструкция, включающая важную информацию о банкротстве ИП

- Признаки несостоятельности (банкротства) индивидуального предпринимателя

- Заблуждения, связанные с последствиями банкротства ИП

- Банкротство индивидуального предпринимателя

- Процесс банкротства

- Процедура банкротства ИП

- Этапы процедуры банкротства для ИП

- Банкротство ИП с долгами

- Особенности процедуры в 2021 году

- Когда можно закрыть ИП без процедуры банкротства

- Как происходит признание банкротом ИП-должника

- Процедура банкротства

- Суть процедуры

Пошаговая инструкция, включающая важную информацию о банкротстве ИП

Для более детального изучения процедуры банкротства индивидуального предпринимателя предлагаем поэтапно ознакомиться с его процессами, тонкостями и важными документами.

Этап №1. Готовим все необходимые документы

Чтобы начать процедуру банкротства, в первую очередь собирается пакет основных документов и все доказательства, содержащие в себе информацию о неплатежеспособности индивидуального предпринимателя.

Предприниматель обязан заранее подготовить пакет документов для обращения в арбитражный суд, который установлен законодательством РФ, состоящий из:

- Оригинала и заверенной копии документа, который может подтвердить личность индивидуального предпринимателя. В основном это паспорт гражданина РФ.

- Документ (опись), в котором отображается все имущество (собственность) ИП.

- Документ (справку), в которой отражается уплата налогов за три года.

- Документы (справки, договора, расписки и т.д.), которые указывают размер занимаемой суммы у заемщика.

- Оригинал и заверенная копия СНИЛС (страховое свидетельство в виде зеленой карточки).

- Справка из банка о наличии и состоянии счета ИП (их может быть несколько).

- Оригинал + копия свидетельства о браке (или его расторжении). Актуально для тех, кто был хоть раз в браке.

- Справка или чек оплаченной госпошлины.

- При наличии брачного договора обязательно предоставить его копию в заверенном виде.

- Если ИП находится на инвалидности, обязательно представить документы, которые это подтвердят.

- Документы о сделках, которые были совершены до момента обращения в суд, и которые имеют ценовое ограничение от трехсот тысяч рублей.

- Документ, который подтверждает получение услуг финансового управляющего (обычно это квитанция (чек) об оплате).

- Документ, подтверждающий статус ИП.

- Все документы, которые детально отражают деятельность бизнеса ИП.

- Данные о кредиторах.

- Выписку ЕГРИП (действует только 5 дней).

Все документы и справки должны быть в оригиналах и копиях, заверенных нотариально печатью.

Этап №2. Подаем заявление о банкротстве в арбитражный суд

Для того чтобы арбитражный суд принял на рассмотрение ваше дело о банкротстве, необходимо подать специальное заявление, в котором должны быть отмечены следующие моменты:

- Указать адрес арбитражного суда, который будет рассматривать ваше дело о банкротстве.

- Четко прописать все ваши паспортные данные.

- Указать полную сумму долга и все данные кредитора + внятно расписать причины, по которым накопились эти долги.

- Расписать подробно все ваше имеющееся имущество.

- Указать финансового управляющего.

- Приложить к заявлению копии документов и договоров, подтверждающих банкротство ИП.

о банкротстве ИП.

Этап №3. Рассмотрение судом заявления о банкротстве ИП

Процесс рассмотрения судом дела «о банкротстве» может занять много времени. Суд тщательно проверяет все документы, оценивает финансовое состояние должника, внимательно изучает доказательства. Помимо этого, суд отслеживает все совершенные сделки, связанные с недвижимостью и проверяет их на передачу родным людям или друзьям, что в свою очередь запрещено законом, если должник рассчитывает на получение статуса банкрота.

Суд может вынести одно из двух решений:

- В пользу истца (положительное решение). Должник становится банкротом, и далее суд помогает найти решения, которые помогут банкроту поправить финансовое положение и избавиться от долгов.

- Не в пользу истца (отрицательное решение). ИП отказываются признавать банкротом в связи с тем, что ему не удалось доказать свою несостоятельность.

Этап №4. Работа финансового управляющего

На момент выполнения рекомендаций суда и решения им вопросов по банкротству ИП, одним из главных исполнителей является финансовый управляющий, который был назначен судом для контроля финансов индивидуального предпринимателя.

ФУ должен выполнять следующие обязательства:

- вести АФХД ИП;

- контролировать действия, связанные с имуществом ИП;

- устанавливает и конкретизирует все признаки банкротства ИП;

- решает вопросы с кредиторами;

- ведет контроль по реструктуризации долгов ИП;

- представляет отчеты кредиторам и суду о своей проделанной работе.

Следует учесть, что финансовый управляющий обязан присутствовать и контролировать всю финансовую деятельность индивидуального предпринимателя, который должен действовать только в интересах суда.

Признаки несостоятельности (банкротства) индивидуального предпринимателя

Основным показателем несостоятельности считают полную неспособность бизнеса. Исходя из этого, признаками, после которых коммерсант может считать себя банкротом, являются:

- Отсутствие денежных средств для продолжения коммерческой деятельности.

- Неимение имущества.

То есть главный признак— материальная дееспособность. Однако, чтобы получить данный статус, следует подходить под условия признания ИП банкротом:

- денежные обязанности (выплата заработной платы, погашения аренды, уплата налогов и т.д.) должны быть просрочены;

- кредитные выплаты превышает стоимость коммерческого и частного имущества;

- больше трёх месяцев не исполняются 10% финансовых обязанностей.

Из-за того, что коммерсант – материально ответственное физическое лицо за собственную коммерческую деятельность, то при выявлении признаков считаются также и личные сбережения.

Причём данное правило действует и в обратную сторону, то есть бизнесмен вправе распоряжаться собственностью своего бизнеса для погашения частных кредитов.

Заблуждения, связанные с последствиями банкротства ИП

Многие индивидуальные предприниматели с подозрением относятся к процедуре банкротства, полагая, что при этом наступят крайне негативные последствия. Несомненно, такие последствия наступают, однако они не являются критичными. Все ограничения имеют конкретные сроки, по истечении которых гражданин будет полностью восстановлен в своих правах. Гораздо более серьезные последствия наступают, если не удовлетворять требования кредиторов и своевременно не пройти процедуру.

Еще одним заблуждением является то, что имущественные и финансовые последствия наступят и для родственников предпринимателя. Такой вариант возможен, однако необходимо учитывать все юридические тонкости права собственности имущества родственников.

Негативные последствия

Негативные последствия для ИП в случае проведения процедуры банкротства целесообразно разобрать более подробно. К их числу относятся:

- принудительная ликвидация ИП;

- лишение лицензий, если деятельность требовала таких разрешений;

- запрет на ведение предпринимательской деятельности в течение 5 лет;

- невозможность занимать руководящие должности в организациях, а также любым иным способом участвовать в процессе управления, независимо от их организационно-правовой формы;

- необходимость погашения части долгов за счёт реализации имущества должника, если такое имеется;

- обязанность сообщать о присвоенном статусе банкрота при обращении в кредитные организации в течение 5 лет.

Последствия довольно серьезные, однако они не ограничивают права и свободы гражданина. При этом из некоторых положений есть исключения, в том числе и в имущественных вопросах.

Опосредованно, к негативным последствиям можно отнести и невозможностью самостоятельно распоряжаться имуществом и деньгами после начала конкурсного производства. Это право переходит к назначенному судом конкурсному управляющему.

Административные последствия

Процедура признания ИП несостоятельным имеет целью полной ликвидации долгов ИП. Законодательство предусматривает административные меры, которые препятствуют ложному банкротству:

- уголовная ответственность предусмотрена в случае выявления фактов преднамеренного или фиктивного банкротства;

- административная ответственность наступает при выявлении фактов нарушения самой процедуры, таких как намеренное сокрытие имущества от конкурсного управляющего.

С учетом довольно серьезных санкционных мер, предусмотренных законодательством, доказать фиктивное банкротство очень сложно, а грамотный адвокат поможет избежать и административных штрафов.

Банкротство индивидуального предпринимателя

Если, несмотря на все вышеперечисленные весомые доводы, вы все-таки решились обанкротиться в качестве индивидуального предпринимателя, то рассмотрим, какие процедуры включает в себя судебное банкротство, и какими последствиями оно для вас обернется.

Если вы думаете, что с вас просто спишут долги перед кредиторами, то вы глубоко ошибаетесь. Всему есть своя цена!

Напомним, что налоговая служба, ПФР и социальные фонды (например, медстраха) могут возражать против банкротства ИП с долгами, и даже заявлять об этом возражения в ходе судебных заседаний.

Иногда суды идут навстречу государственным органам и «мурыжат» предпринимателей. Поэтому проще погасить долги и спокойно входить в банкротство только с долгами перед кредиторами и поставщиками.

Но иногда денег на это нет. Что делать в таком случае? Советоваться с юристом по банкротству.

Реструктуризация задолженности

Эта процедура предназначена для восстановления вашей платежеспособности с целью дальнейшего погашения имеющейся задолженности перед всеми кредиторами.

План (график) реструктуризации задолженности, содержащий порядок и сроки пропорционального погашения всех требований кредиторов, а также процентов на сумму этих требований, утверждается арбитражным судом.

При данной процедуре вы вправе совершать следующие сделки только с письменного согласия финансового управляющего:

- Сделки по купле-продаже имущества, стоимость которого превышает 50 тысяч рублей, недвижимого имущества, транспортных средств;

- Сделки по получению займов, кредитов, уступке прав требования.

Если же ваш бизнес «встал» окончательно, и у вас нет ни желания, ни возможности его реанимировать, вам придется расстаться с частью имущества. Если при этом у вас также нет других источников дохода, чтобы закрыть требования перед кредиторами, или же вы нарушили утвержденный арбитражным судом план реструктуризации задолженности, то вас ждет следующая процедура, или этап в деле о банкротстве, которая называется:

Реализация имущества

Данная процедура вводится в случае признания индивидуального предпринимателя банкротом. Финансовый управляющий, назначенный арбитражным судом, проведет поиск, опись и оценку вашего имущества, подлежащего реализации.

А после утверждения арбитражным судом положения, в котором будет содержаться наименование, порядок, условия и сроки реализации вашего имущества, начнет его распродажу.

Считаете, что с вас нечего взять кредиторам, а финуправляющий думает иначе? Закажите звонок юриста

Финансовый управляющий наделен полномочиями по распоряжению вашими деньгами на счетах в банках. Кроме того, он вправе оспаривать подозрительные сделки (ну, или те, которые сочтет подозрительными), совершенные вами в течение последних трех лет — до принятия арбитражным судом заявления о признании вас банкротом.

Если целью таких сделок было причинение вреда имущественным правам кредиторов (продажа дорогостоящего имущества по баснословно низкой цене или его дарение любимым родственникам и близким друзьям).

Мировое соглашение

Любое дело, которое рассматривает суд (за исключением, разумеется, уголовных и административных дел, потому что государство мириться с вами не будет), даже такое безнадежное, как банкротство, можно закончить мировым соглашением.

По своей сути мировое соглашение имеет схожесть с планом реструктуризации задолженности, но у него есть и свои нюансы. Например, мировое соглашение, как и план реструктуризации задолженности должен быть утвержден арбитражным судом.

Но, если арбитражный суд может утвердить план реструктуризации задолженности, даже если он не был одобрен кредиторами (при определенных условиях), то чтобы утвердить мировое соглашение нужно согласие всех сторон.

Мировое соглашение позволит вам раздать имеющиеся долги, сохранив при этом ваш бизнес.

Если вы задаетесь вопросом: «если результат мирового соглашения и реструктуризации задолженности один и тот же, зачем тогда государство предусмотрело две схожие процедуры в деле о банкротстве?». То мы отвечаем. Разница есть, и она существенная.

При мировом соглашении от вас требуется только погасить задолженность по графику, согласованному сторонами и утвержденному судом, и никто не будет стоять у вас над душой и раздавать письменные согласия на совершение вами сделок (большой привет финансовому управляющему).

А если вдруг, по какой-то причине, вы перестали исполнять условия мирового соглашения (проблемы с бизнесом, здоровьем и т.д.), тогда ваш ждет процедура под названием «Реализация имущества».

Процесс банкротства

Правом инициировать процесс несостоятельности ИП наделены следующие лица:

- Сам неплательщик, когда понимает, что финансов для расчёта с кредиторами не хватает.

- Кредиторы: банковские учреждения и прочие.

- Уполномоченные органы: Пенсионный Фонд, налоговая инспекция и прочее.

Перед процедурой несостоятельности неплательщик должен чётко понимать, что здесь невозможно:

- Получить отсрочку.

- Получить рассрочку.

- Рефинансировать кредит.

- Привлечь инвестора.

До начала процесса должнику необходимо подготовить следующие документы:

- Свидетельство ОГРИП.

- Индивидуальный налоговый номер.

- Документ, удостоверяющий личность.

- СНИЛС.

- Справки, подтверждающие наличие долгов.

- Перечень кредиторов с суммой долга по каждому из них.

- Сведения об имуществе, в том числе залоговое.

- Справки по совершённым операциям с имуществом за последние три года.

- Документы, подтверждающие право собственности на имущество.

- Выписка из финансовой организации о состоянии счетов.

- Свидетельство о браке, брачный договор (если имеется).

- Судебное постановление о выплате алиментов.

- Квитанция об оплате государственной пошлины.

- Сведения об арбитражном управляющем.

- Иные документы по запросу.

Регламент проведения процедуры:

- Подача ходатайства и документов в судебную инстанцию. А также необходимо оплатить сумму в 10000 рублей для выплаты вознаграждения арбитражного управляющего.

- Открытие делопроизводства, суд рассматривает заявление и все документы, чтобы исключить возможность фиктивного банкротства.

- Привлечение финансового управляющего, который назначается судом.

- Заседание кредиторов.

- Этап признания индивидуального предпринимателя неплатёжеспособным.

- Продажа собственности должника.

- Закрытие задолженности перед кредиторами.

- Окончание процесса банкротства.

Сроки проведения

Период проведения процедуры банкротства зависит от множества факторов. К ним относятся:

- Степень загруженности судебного учреждения.

- Активность или пассивность кредиторов.

- Работа арбитражного управляющего.

- Работа индивидуального предпринимателя.

Мнение эксперта

Юрченко Екатерина Васильевна

Заместитель председателя Комитета по разрешению долговых споров и антикризисному управлению

Средний срок процесса несостоятельности варьируется от полугода до десяти месяцев. Индивидуальный предприниматель должен ожидать пятнадцать дней после публикации записи о его банкротстве, прежде чем передавать ходатайство в суд.

Способы банкротства

Давайте разберём самые популярные способы:

- Реструктуризация задолженности. Такой подход является одним из мягких. Однако он может применяться лишь в том случае, когда у должника есть средства для расчёта. Данный способ подразумевает уменьшение взносов по кредиту с увеличением периода кредитования. Но вот финансовые организации такую услугу не очень одобряют.

- Конкурсное производство. В данном случае начинается процесс реализации имущества неплательщика с электронных торгов. Все вырученные деньги идут на закрытие задолженности перед кредиторами.

- Мировое соглашение. Здесь участники конфликта находят компромисс. Они самостоятельно устанавливают план дальнейших действий по закрытию долговых обязательств.

Процедура банкротства ИП

В первую очередь перед подачей заявления в суд о признании индивидуального предпринимателя банкротом, следует учитывать, что на момент обращения ИП не должен официально утратить этот статус. Если к этому времени предпринимательская деятельность ответчика прекращена, в начале судопроизводства будет отказано

Также важно понимать итоговую цель данного действия. В отличие от дел о банкротстве юридических лиц, в отношении индивидуальных предпринимателей не применяются процедуры внешнего управления и финансового оздоровления

Если сторонам не удастся подписать мирное соглашение, суд примет решение о необходимости конкурсного производства.

Даже если обращение заявителя принято и судопроизводство начато, ответчик может приостановить процесс путем разработки и передачи суду плана погашения долга. Также процедура может быть остановлена при возникновении дополнительных обстоятельств, принципиально меняющих финансовое положение предпринимателя (получение наследства, одобрение кредита и т.д.).

Первым этапом процедуры признания ИП банкротом является определение срока, в течение которого ответчику предоставляется возможность восстановить свое финансовое положение и начать погашение долга. Имущество, принадлежащее предпринимателю, на протяжении всего этого периода будет находиться под арестом для того, чтобы по истечении указанного судом срока его можно было выставить на торги. Конкурсное производство начинается сразу же после окончания периода, отведенного на восстановление платежеспособности ИП.

На торги может быть выставлено любое имущество, принадлежащее предпринимателю. Чаще всего конкурсное производство касается недвижимости, личных транспортных средств и предметов роскоши. Не может быть продано в пользу кредиторов следующее имущество:

- единственный объект недвижимости гражданина или земельный участок, на котором он расположен;

- все предметы личного пользования, в том числе одежда и обувь;

- продукты питания;

- рабочие инструменты, необходимые для ведения основной профессиональной деятельности;

- посадочные материалы.

Вырученные в процессе конкурсного производства средства передаются кредиторам в счет уплаты долга. При этом, порядок погашения долгов определяется следующим списком:

1. Первыми рассчитывать на компенсацию могут лица, перед которыми предприниматель имеет задолженность по причине нанесения вреда жизни и здоровья, а также в виде алиментов.

2. Кредиторы второй очереди – граждане, которым ответчик задолжал денежные средства в качестве оплаты труда и выходного пособия.

3. Далее материальные средства будут передаваться остальным кредиторам.

Этапы процедуры банкротства для ИП

Существует четкий порядок как оформить банкротство ИП и рассчитаться с долгами:

- В арбитражный суд подается исковое заявление и прилагаемые к нему документы.

- Арбитражный управляющий осуществляет наблюдение и анализ финансового состояния ответчика.

- Выбирается оптимальный способ погашения задолженности (мировое соглашение с описанием этапов выплат, восстановление платежеспособности должника или продажа его имущества на торгах).

- Формируется конкурсная масса, если на предыдущем этапе договориться не удалось, и банкротства не избежать.

- Проводится реструктуризация.

- Вся собственность ответчика продается, а полученные деньги распределяются между кредиторами в порядке очереди.

- 7.Индивидуальный предприниматель официально признается банкротом.

По окончании процедуры и выполнении всех долговых обязательств с ИП списывается его личная и предпринимательская задолженность по кредитам, однако не без последствий в будущем, о чем немного далее в статье. Не редко бывает и так, что рассчитаться с долгами невозможно в короткие сроки, поэтому процедура банкротства затягивается.

Банкротство ИП с долгами

Многие ИП пытаются прекратить свою коммерческую деятельность через процедуру, позволяющую сняться с учета в налоговой инспекции. Но зачастую, имея задолженность перед Федеральной налоговой службой либо перед Пенсионным фондом РФ, сделать это невозможно – до погашения долга. Выходом из ситуации является признание ИП банкротом.

Инициируя процесс банкротства, ИП обращается с заявлением в арбитражный суд по месту жительства согласно ст. 6 и ст. 33 Закона № 127-ФЗ. Заявление подается в канцелярию суда, о чем там делается соответствующая запись, а должнику выдают копию заявления с отметкой о принятии и входящим номером.

Обратите внимание! Подать заявление о признании ИП несостоятельным (банкротом) может кредитор либо уполномоченный на то орган, к примеру государственная организация, перед которой у должника имеется задолженность. К заявлению ИП прилагается пакет документов, указанный в ст

213.14 Закона № 127-ФЗ. Одновременно необходимо уплатить государственную пошлину, размер которой определен п. 5 ч.1 ст. 333.21 НК РФ, и внести на депозит арбитражного суда плату за услуги финансового управляющего, согласно ст. 20.6 Закона № 127-ФЗ. В случае когда ИП не имеет возможности оплатить финансового управляющего, вместе с заявлением подается ходатайство об отсрочке платежа

К заявлению ИП прилагается пакет документов, указанный в ст. 213.14 Закона № 127-ФЗ. Одновременно необходимо уплатить государственную пошлину, размер которой определен п. 5 ч.1 ст. 333.21 НК РФ, и внести на депозит арбитражного суда плату за услуги финансового управляющего, согласно ст. 20.6 Закона № 127-ФЗ. В случае когда ИП не имеет возможности оплатить финансового управляющего, вместе с заявлением подается ходатайство об отсрочке платежа.

Для признания ИП банкротом необходимо соблюдение следующих условий, установленных ст. 214 Закона № 127-ФЗ:

- сумма общей задолженности, не считая штрафных и иных финансовых санкций, составляет не менее 500 тысяч рублей;

- задолженность не была уплачена в течение 3 месяцев со дня, когда данное обязательство должно было быть исполнено;

- есть веские причины, не позволяющие исполнить денежное обязательство перед кредиторами в установленный срок.

Обратите внимание! Арбитражный суд, рассматривая заявление, должен признать его обоснованным. Только после этого может начаться процедура банкротства должника

Для признания заявления обоснованным, наряду с условиями, указанными в ст. 213.4 Закона № 127-ФЗ, заявитель должен иметь признаки неплатежеспособности.

Процесс подготовки к процедуре банкротства ИП занимает много времени и является важным ее этапом. Поэтому должнику необходимо тщательно подготовить все документы и грамотно написать заявление, предоставив доказательства своей неплатежеспособности.

Особенности процедуры в 2021 году

В октябре 2016 года в действующее законодательство, касающееся процедуры признания банкротства физических лиц, были внесены изменения, которые касаются вариантов судебного решения по данным делам. В 2021 году дела будут рассматриваться с учетом нововведений в несколько измененном порядке. Теперь законом предусмотрено три варианта решения спорной ситуации при подтверждении финансовой несостоятельности индивидуального предпринимателя:

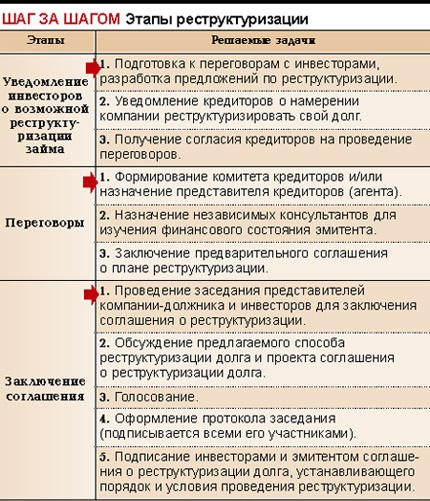

Этапы реструктуризации долга

- Конфискация залогового имущества – конфискация может касаться имущества, которое находится в залоге. Конфискованные материальные ценности подлежат дальнейшей реализации на специально организованных торгах. Вырученные средства передаются в счет уплаты долга кредиторам.

- Мировое соглашение – стороны могут заключить добровольное соглашение, что не требует участия арбитражного управляющего.

Доверить ведение дела о признании ИП банкротом следует профессиональному юристу, который выступит в деле в качестве арбитражного управляющего.

Когда можно закрыть ИП без процедуры банкротства

ИП имеющие долги по налогам, часто интересуются вариантами закрытия индивидуального предпринимателя без судебных разбирательств и признания финансового краха. Теоретически – возможно, практически – удается в редких случаях.

Возникшая задолженность имеется двух видов: долги налоговой и пенсионному фонду. Рассматривая случай с налоговой, закрытие ИП не будет произведено с наличием задолженности. Что же касательно задолженности Пенсионному фонду, то раньше требовали справку об отсутствии долга перед ПФР в случае полного снятия статуса индивидуальных предпринимателей. На сегодня вопрос решаем и при наличии задолженности, но гасить ее все же придется.

Как происходит признание банкротом ИП-должника

Единственный способ признания банкротства ИП с долгами – подать соответственный иск в арбитражный суд. Он может быть подан как самим индивидуальным предпринимателем, так и государственным учреждением (в данном случае – фискальной службой), перед которым у ИП образовалась задолженность.

Инстанция, рассматривающая дело, должна находиться по месту регистрации ИП. Производство по иску может быть начато, только если физическое лицо на момент его подачи обладает статусом индивидуального предпринимателя.

Перед подачей искового ходатайства ИП должен собрать следующие документы:

- Соответствующее заявление

- Свидетельство, которым будет подтвержден факт государственной регистрации физического лица в качестве индивидуального предпринимателя

- Документы, свидетельствующие о наличии задолженности, невозможности ее погашения

- Отчет о ценности имущества, которым распоряжается ИП (если индивидуальный предприниматель обладает подобным документом)

Кроме того, ИП придется уплатить государственную пошлину и предоставить квитанцию, которая засвидетельствует факт оплаты. В некоторых случаях могут понадобиться дополнительные документы. При этом существует несколько нюансов, отличающих банкротство ИП и юридического лица:

- Для погашения налоговой задолженности суд может начать процедуру продажи всего имущества, которое принадлежит индивидуальному предпринимателю

- Должник имеет право просить об отсрочке, однако ее длительность не может превышать один месяц

- Еще одним отличием ИП от юридического лица в сфере процедуры банкротства является ее длительность. Если на полное осуществление всех процедур в отношении юридического лица может уйти до двух с половиной лет, то индивидуальный предприниматель признается банкротом в течение семи месяцев с начала производства

Обратите внимание, что при оценке учитывается все имущество, которым распоряжается индивидуальный предприниматель. Личное движимое и недвижимое имущество также включается в окончательную стоимость.

Процедура банкротства

Теперь о том, как оформить банкротство ИП.

Управляющий будет проводить процедуру и заниматься оповещением кредиторов. Для поиска управляющего можно воспользовался данными из Федерального реестра сведений о банкротстве. Кроме того, необходимо:

- оплатить госпошлину в размере 300 рублей;

- внести на депозитный счет суда 25 000 рублей (эта сумма пойдёт в оплату услуг финансового управляющего);

- уведомить кредиторов о подаче заявления на банкротство, разместив публикацию на сайте fedresurs.ru за 15 дней до обращения в суд.

Подготовка документов в суд

Процедура банкротства ИП / гражданина начинается с заявления в арбитражный суд. Туда нужно представить комплект документов, полный перечень которых есть в статье 213.4 закона 127-ФЗ. Документов очень много, но подавать нужно не все, а только те, которые относятся к конкретной ситуации. Все документы можно поделить на три группы:

- Документы гражданина / ИП. Это паспорт, ИНН, СНИЛС, при наличии семьи – свидетельства о браке и о рождении детей. А также документы, подтверждающие статус ИП: свидетельство или лист записи ЕГРИП.

- Документы, которые подтверждают задолженность: договоры кредита / займа, документы, подтверждающие просрочку и так далее.

- Документы, подтверждающие наличие у ИП имущества и доходов.

Примерный перечень будет таким:

- Выписка из ЕГРИП (получена не позже 5-ти рабочих дней до даты подачи в суд).

- Перечень собственного имущества ИП с приложением документов о собственности.

- Список кредиторов, их адреса и суммы задолженностей, а также документы, которые подтверждают обоснованность требований кредиторов.

- Список должников индивидуального предпринимателя (с указанием их адресов и суммы задолженности).

- Другие документы, которые подтверждают неплатежеспособность ИП.

Далее нужно посчитать сумму задолженности. Теперь можно приступать к формированию заявления в арбитражный суд.

В течение 5 дней после получения документов суд должен вынести определение, которое направляется заявителю, должнику, а также саморегулируемой организации арбитражных управляющих (из числа которых должен быть назначен управляющий). В определении должна быть указана дата рассмотрения обоснованности требований заявителя к должнику. Срок рассмотрения – от 15 до 30 дней с даты вынесения определения арбитражным судом.

Судебное заседание

Задача суда – принять решение о том, обоснованно ли заявление гражданина о банкротстве. Может быть и так, что в приёме заявления откажут. Причины разные: неправильно посчитана сумма задолженности, неверно составлено заявление. Также может оказаться, что по факту у ИП имеется достаточно имущества для покрытия долгов, и оснований в признании его несостоятельным нет. В ходе заседания предпринимателю нужно постараться убедить суд в своей неплатёжеспособности.

На втором заседании собираются кредиторы, должник и его управляющий. На данном этапе задача суда – установить, насколько обоснованы требования каждого кредитора. После этого требование утверждается полностью либо частично, а кредитор становится конкурсным. Это означает, что должник обязан с ним рассчитаться.

Суть процедуры

Признание своей финансовой несостоятельности в судебном порядке – это возможность решить проблему с долгом с наибольшей для себя выгодой. Стоит заметить, что данный процесс не подразумевает списание задолженности. Если суд признает индивидуального предпринимателя банкротом, то в большинстве случаев имущество компании изымается и продается на аукционе, а вырученная сумма направляется на погашение долга. Если же полученных средств не хватает, остаток долга списывается.

Для того чтобы оформлять добровольное банкротство задолженность индивидуального предпринимателя должна составлять более 300 тысяч рублей, а последнее действие по долгу выполнено более чем за 90 дней до подачи прошения. В иных случаях заявление не будет принято судебной инстанцией.