Сколько длится процедура банкротства физического лица

Содержание:

- Введение реструктуризации долга

- Траты на оформление банкротства для физических лиц

- Длительность этапов процедуры

- Этапы проведения банкротства: продолжительность

- Этапы банкротства

- Банкротство физических лиц: процедура

- Банкротство физических лиц: за и против

- Что происходит дальше?

- Сроки по ограничениям после объявления человека банкротом

- Пошаговая инструкция по банкротству

- Как назначается заседание

Введение реструктуризации долга

Обычно реструктуризация назначается «по умолчанию», и избежать ее можно, подав соответствующее ходатайство. Смысл процедуры — в том, чтобы оценить, а может ли должник расплатиться за 3 года, если растянуть процесс оплаты долга и снизить начисляемые на задолженность проценты до минимальных.

Срок принятия решения о назначении процедуры составляет около полугода, в ходе которого управляющий анализирует финансы должника, его имущество, и пытается разработать график погашения долгов, и докладывает суду о результатах.

Но большинство граждан решаются на банкротство как раз потому, что не могут расплатиться с долгами, поэтому целесообразно сразу вводить реализацию имущества, минуя реструктуризацию.

И помимо затягивания сроков, реструктуризация существенно увеличивает стоимость банкротства физ лиц — ведь за эту процедуру, вне зависимости от ее результатов, придется заплатить арбитражному управляющему 25 тысяч рублей, плюс расходы на публикации, почту и т.д.

Процедура банкротства может длиться от полугода до 3 лет. Многое зависит от финансового положения должника и от мастерства юристов, принимающих участие в процессе.

Траты на оформление банкротства для физических лиц

Если лицо грамотно подготовило все документы, но не оплатило услуги специалистов, то уполномоченные органы не смогут продолжить дело и в оформлении процесса финансовой несостоятельности будет отказано. Все траты должник несет в полной мере.

Рассмотрим, какие затраты понесет гражданин:

- Государственная пошлина — 300 рублей.

- Депозит — 25 000 рублей.

- Проведение реструктуризации (изменение структуры) образовавшихся долгов — 25 000 рублей.

- Сделка между должником и кредиторами о завершении спора – 25 000 рублей.

- Реализация (выставление объектов на торги) имущества — 25 000 рублей.

- Услуги финансового управляющего — 7 процентов от реализованного имущества и 7 процентов при реструктуризации задолженности.

- Публикация данных в ЕФРСБ — 400 рублей.

- Дополнительные расходы в виде публикаций сведений в СМИ, почтовых расходов и пр.

На практике общая сумма затрат может составлять 150-200 тысяч рублей. По этой причине необходимо заранее обдумать весь процесс, чтобы время, силы и уже вложенные деньги не были потрачены зря.

Обращение в суд должно быть подкреплено не только юридическими знаниями, но также и практическими навыками. Для того чтобы избежать отказа суда в удовлетворении требований должника, настоятельно рекомендуется воспользоваться услугами организаций, которые оказывают соответствующую помощь.

Длительность этапов процедуры

Согласно действующему законодательству РФ к должнику применяется одно из таких процедур:

- Реструктуризация имеющейся задолженности.

- Реализация имущества.

В первом случае реструктуризация долгов – определенная процедура, которая дает возможность потенциальному банкроту рассчитаться с имеющимися долговыми обязательствами в течение определенного времени. Обычно минимальный период для такой процедуры – 3 года. График такого погашения составляется самим кредитором совместно с физлицом, а затем его должен утвердить арбитраж. В этом случае гражданин сохраняет все свое имущество.

Платежи, которые должник должен вносит каждый месяц и окончательный срок погашения обязательств, определяются с учетом получаемых доходов. После ежемесячного погашения кредита у физлица должны остаться на жизнь деньги, не меньше суммы прожиточного минимума.

Поэтому если на первом заседании суда к должнику была применена процедура реструктуризации, то она может продлиться до трех лет. Если за это время гражданин исправно выполнит все свои обязательства, платежи будут вноситься своевременно, суд его не признает банкротом. Но в случае просрочек по платежам со стороны должника суд возобновляет процесс банкротства и на этой стадии начинается процесс реализации имеющегося имущества.

Этапы проведения банкротства: продолжительность

Единственный законный способ избавиться от долгов

Процедура банкротства занимает немало времени. Её длительность зависит от многих факторов:

- сумма долга;

- количество кредиторов;

- наличие недвижимости в собственности у гражданина;

- стоимость этой недвижимости;

- финансовое положение человека на момент процесса;

- доходы должника, есть ли у него работа;

- наличие у человека иждивенцев;

- совершал ли должник какие-нибудь крупные финансовые сделки в течение 3 лет перед банкротством.

Продолжительность процесса зависит от формы ликвидации задолженности. Есть несколько таких форм:

- реализация имущества должника;

- мировое соглашение;

- реструктуризация долга.

Таким образом, нужно понимать, что банкротство — это довольно долгий процесс, зависящий от множества обстоятельств. Как это ни парадоксально, но данная процедура потребует денег. Чтобы объявить себя банкротом, человеку придётся найти и потратить около 100–120 тысяч рублей.

Процесс признания гражданина банкротом регулируется Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)». В соответствии с этим законом, банкротство физлица возможно только по решению суда и при долге свыше 500 тыс. рублей, если при этом человек не вносил ежемесячные платежи по кредиту в течение 3 месяцев. Этот же документ регулирует банкротство предприятий, юридических лиц и ИП.

Варианты и формы погашения долга

Сначала организуют сбор необходимых документов. Необходимо составить заявление в суд и приложить пакет документов. Все они перечислены в законе о несостоятельности. Это может продлиться в течение нескольких недель. Чтобы сэкономить время, лучше поручить подготовку бумаг юристу.

Документы можно привезти в суд лично или направить их через электронную форму на сайте my.arbitr.ru. Посылать документы по почте не стоит, потому что это займёт не одну неделю.

Дальнейшие этапы проведения банкротства с реализацией имущества:

- Суд подтверждает обоснованность заявления.

- Назначается финансовый управляющий.

- Выбирается форма погашения долга: реструктуризация или реализация имущества.

- Если человек сможет погасить долг за 3 года, выбирают реструктуризацию. Если нет, то его имущество продаётся.

- Суд рассматривает ходатайство о реализации имущества.

- Информация включается в реестр кредиторских требований.

- Если должник совершал крупные финансовые сделки в течение 3 лет перед судом, то все они могут быть оспорены.

- Составляется список имущества, которое подлежит реализации. Специалист выясняет, сколько будет стоить имущество, и ищет покупателей.

- Организация торгов. Самый долгий этап. Это может продолжаться в течение нескольких месяцев.

- В суд направляется отчёт о торгах, на котором было распродано имущество должника.

- Долг выплачивается кредиторам.

- Принятие и оглашение судебного акта, в котором подтверждаются совершённые процедуры.

По этой схеме проходят процедуры банкротства простых граждан, частных предпринимателей и коммерческих организаций.

Процесс занимает от 6 до 12 месяцев, иногда больше

Этапы банкротства

Давайте рассмотрим основные этапы.

Наблюдение

Здесь проводится анализ деятельности фирмы. Место директора занимает управляющий. Производство продукции не останавливается, но могут быть внесены корректировки. Важные решения могут приниматься исключительно на собрании кредиторов. Этап по наблюдению должен составлять семь месяцев. Это строго регламентировано в законодательных актах.

Санация

Здесь судебная инстанция всеми способами старается восстановить платёжеспособность предприятия. Происходит это за счёт замораживания выплат по ценным бумагам, снимается арест с имущества, а также не начисляются штрафы за просроченные кредиты.

Мнение эксперта

Юрченко Екатерина Васильевна

Заместитель председателя Комитета по разрешению долговых споров и антикризисному управлению

На этом этапе важно найти способы для закрытия всех задолженностей и выплатить заработную плату персоналу. Зачастую здесь могут привлекаться дополнительные инвестиции, но существует вероятность рисков для инвестора и должника.

Внешнее управление

На этом шаге происходит полное отстранение руководства предприятия от всех дел. Место директора занимает управляющий. Такое решение принимается тогда, когда это сможет помочь организации восстановить свою платёжеспособность и избежать банкротства. На основании судебного постановления все долговые обязательства заёмщика временно замораживаются. Здесь управляющий имеет полномочия:

На этом шаге происходит полное отстранение руководства предприятия от всех дел. Место директора занимает управляющий. Такое решение принимается тогда, когда это сможет помочь организации восстановить свою платёжеспособность и избежать банкротства. На основании судебного постановления все долговые обязательства заёмщика временно замораживаются. Здесь управляющий имеет полномочия:

- Перепрофилировать деятельность предприятия.

- Закрыть убыточные отделы компании.

- Истребовать задолженность с потребителей.

- Изменять цены на продукцию.

- Привлекать инвесторов или увеличить размер Уставного капитала.

- Начать выпуск ценных бумаг.

Длится такой этап не более полутора лет.

Конкурсное производство

Здесь происходит полное отстранение руководства предприятия от управления им. На этом этапе начинается реализация всех активов фирмы с публичных торгов. Приобрести их можно на площадках в режиме онлайн.

Обратите внимание! Если не было заключено мировое соглашение, то начать продажу имущества можно только по решению судебного учреждения.

Все денежные средства, полученные от продажи, идут на погашение задолженностей перед всеми кредиторами. Продажей активов занимается конкурсный управляющий.

Заключение мирового соглашения

Данный документ подписывается на этапе завершения процедуры банкротства. Хотя сделать это можно на любом этапе, если все участники пришли к общему решению.

Заключить мировое соглашение можно даже при отсутствии средств для погашения долгов.

Банкротство физических лиц: процедура

После соблюдения всех требований, начинается сама процедура банкротства физических лиц. С вами работает ваш финансовый управляющий.

Кандидатуру предлагаете вы как должник – физическое лицо, подавшее заявление. Затем арбитражный суд выносит определение о назначении предложенной кандидатуры на должность финансового управляющего.

В соответствии со ст. 83 Закона 127-ФЗ финансовый управляющий может отказаться от участия, после чего будет назначено другое лицо. Предварительно лучше найти такого человека, можно по знакомству. Если не найдете финансового управляющего сами, его назначит арбитражный суд.

Как проходит процедура банкротства

Пока идет процедура банкротства, ваш финансовый управляющий занимается следующими делами:

- публикует заметку о начале процедуры в журнале “Коммерсантъ”;

- формирует реестр кредиторов;

- проводит собрание кредиторов;

- подает ходатайства в суд по делу вашего банкротства;

- составляет отчеты о проделанной работе для арбитражного суда;

- реализует ваше имущество, если таковое имеется;

- рассчитывается с кредиторами;

- проверяет наличие вашего имущества, денежных накоплений, счетов и т.д.;

- ведет все ваши финансовые дела.

Когда он публикует информацию, что в отношении вас началась процедура банкротства, кредиторы и банки, которым вы задолжали, должны в течение процесса заявить о себе и о ваших долгах.

Сколько кредиторов заявит о себе – столько и дел будет рассмотрено. Например, у меня заявили о себе “Русский Стандарт”, “Тинькофф”, “Траст”. Суд назначил три рассмотрения дела с каждым банком в отдельности.

Что можно сказать о длительности процесса? Моя процедура банкротства длилась с апреля 2019 года по август, 13 сентября 2019 меня признали банкротом.

А вообще, процесс может длиться и дольше. По данным из источников, которые я нашла в интернете, процесс может завершиться через 12 месяцев: все зависит от того, сколько у вас имущества и отказались ли вы от реструктуризации долга.

Кстати, управляющий свое вознаграждение получит только после завершения всей процедуры.

Ограничения на время процедуры

Если обобщить, то запреты на время процедуры банкротства следующие:

- вам недоступны ваши денежные счета;

- вы не сможете совершать никакие сделки с недвижимостью;

- вы не имеете права выезжать за пределы Российской Федерации.

Теперь дело обстоит за подробностями. За пределы Российской Федерации я и так не путешествую, а сделки с недвижимостью – для меня редкость, хотя перед процедурой я купила комнату на материнский капитал, но это было мое единственное жилье, точнее ⅕ комнаты в общежитии, общая площадь которой 11 кв. м, и это на мне никак не отразилось.

Хуже всего, конечно, когда в денежных средствах ограничена по полной. Нас до такой степени к банковским картам приучили и кредиткам, что вообще не представляю как мы раньше без них обходились.

Так что будьте готовы к тому, что все время, пока длится процедура банкротства, вам будут недоступны ваши любые денежные счета, банковские карты, даже те, на которые поступают алименты и пособия на детей.

Все денежные счета, в том числе и счет с заработной платой, замораживаются. Ими может пользоваться только финансовый управляющий.

Если вы не хотите ждать, пока управляющий выдаст вам социальные выплаты, вы можете заранее позаботиться об их получении через почту и решить вопрос с алиментами. В любом случае эти денежные средства вам обязаны выдать под расписку в полном объеме.

Другое дело обстоит с вашей зарплатой. Вам будут выдавать только прожиточный минимум, остальное – финансовый будет распределять на свои расходы, связанные с процедурой, и долгами кредиторам.

У меня было так: зарплата составляла 15 тысяч рублей, 11300 мне каждый месяц выдавали под расписку, остальными деньгами финансовый управляющий оплачивал публикации, канцелярские товары, почтовые расходы…

По этим денежным средствам составляют отчет, благодаря чему можно посмотреть, куда ваши кровные денежки идут. По себе знаю, не обидно, когда эти денежные средства идут на оплату расходов, обидно, когда деньги уходят на погашение долгов по кредитам. Не каждый это выдержит, не каждому это под силу.

Банкротство физических лиц: за и против

Многие считают, что банкротство физ лиц – это в первую очередь списание долгов. Однако процедура имеет множество особенностей и может «выйти боком» заявителю.

Эксперты по долгам вывели определенные критерии, при наличии или отсутствии которых не стоит запускать процедуру несостоятельности и признавать себя банкротом. Так, например, по мнению специалистов не стоит этого делать, если сумма долга не превышает 1 000 000 рублей. В этом случае есть альтернативный выход из ситуации.

Важно принять во внимание, что судебные приставы на основании судебного постановления могут отчислять только 50 % от официального дохода должника. Если при этом он имеет алиментные обязательства перед детьми, женой или нетрудоспособными родителями, они будут взыскиваться в первую очередь. Дальше действует простая арифметика: 50 % остается гражданину на жизнь, часть средств идет на выплату алиментов (если есть подобные обязательства) и только оставшаяся сумма будет распределяться между кредиторами

Дальше действует простая арифметика: 50 % остается гражданину на жизнь, часть средств идет на выплату алиментов (если есть подобные обязательства) и только оставшаяся сумма будет распределяться между кредиторами.

Также стоит все хорошо взвесить прежде чем начинать процедуру, если вы совершали какие-либо сделки за последние три года. В рамках признания физического лица несостоятельным эти сделки могут быть обжалованы. Более того, суд может прийти к выводу, что передача имущества в рамках совершения сделки – это намеренное недобросовестное действие. В этом случае долг может быть не списан.

Если должник находится в браке, то имущество, которое записано на супруга, может быть совместно нажитым. В любом случае имущество будет продано с торгов в ходе банкротства мужа или жены. В дальнейшем вырученные средства будут поделены и часть должника направлена в счет погашения задолженности перед кредиторами.

Наличие недвижимости в залоге тоже может стать весомой причиной не объявлять себя банкротом. Дело в том, что такое жилье вправе продать для выплаты долга кредиторам. По закону нельзя изымать и продавать единственную жилплощадь, но для залоговых квартир законодатель сделал исключение. Ипотечную недвижимость продают на открытых торгах, а вырученные средства уходят в счет уплаты долга.

Если у должника есть поручители, то они также будут нести материальную ответственность перед кредиторами. По этой причине, когда нет намерения «подставить» поручителя, лучше не спешить с запуском процедуры несостоятельности. Однако, если вы сами поручитель, то объявление себя банкротом для вас напротив на руку.

Другие нюансы банкротства физ лиц

В любой момент до окончания процедуры стороны вправе составить мировое соглашение. Это предполагает, что гражданин и кредиторы достигли компромисса. Стать инициатором решения вопроса мирным путем может стать любой заинтересованный участник процесса.

Мировое соглашение должно быть утверждено на кредиторском собрании, а затем необходима резолюция судебного органа. Условия документа оговариваются индивидуально. Например, стороны могут договориться о внесении изменений в действующий кредитный договор или контракт. Иногда кредитор соглашается списать часть долга или снизить процентную ставку.

Если произошло банкротство одного из супругов в браке, то в конкурсную массу для реализации может попасть совместно нажитое имущество. В таком случае будет произведен раздел и второй супруг получит свою долю после реализации собственности на открытых торгах.

В тех случаях, когда вы планируете получить статус банкрота, рекомендуется обращаться к компетентным юристам. Специалист поможет разобраться в законодательных тонкостях, подготовит документы, представит интересы доверителя в суде. Для получения консультации и оформления заявки звоните по телефону, указанному на сайте. Вы также можете написать нам в специальном окне, и юрист перезвонит вам в удобное время.

Что происходит дальше?

Суд рассмотрит дело и решит, обосновано заявление о банкротстве физического лица или нет. Процесс может длиться от 15 дней до 3 месяцев. Если суд одобряет заявление, кредиторы прекращают начисление пеней должнику, и дело переходит в ведение финансового управляющего.

Далее возможен один из трёх путей развития ситуации:

-

Реструктуризация — пересмотр условий погашения долга с созданием для должника нового плана выплаты задолженности без санкций в течение трёх лет.

Такой вариант возможен, если гражданин имеет достаточный регулярный доход, чтобы выплатить все долги в указанный срок. Кроме того, он не должен иметь судимости за экономические преступления, банкротства последние пять лет и реструктуризации долгов в течение восьми лет.

Пока происходит реструктуризация, имуществом гражданина распоряжается финансовый управляющий. Траты должника не могут превышать 50 000 рублей в месяц, если иное не установлено судом. После уплаты по кредитам и полного погашения реструктурированного долга, гражданина не признают банкротом. Если не получается закрыть обязательства, его ждут последствия в виде реализации имущества.

-

Реализация имущества — процедура, при которой финансовый управляющий вместе с кредиторами определяет стоимость имущества должника и сроки его продажи. Обычно на реализацию имущества уходит шесть месяцев, если нет других судебных распоряжений. Должнику оставляют только одну квартиру, если недвижимое имущество не куплено в ипотеку, а также предметы первой необходимости.

Вырученные деньги будут переданы кредиторам, остальные долги — списаны. Финансовый управляющий направит сведения в суд для завершения процедуры банкротства.

-

Мировое соглашение — ситуация, когда должнику удаётся договориться с кредиторами о списании части долгов или отсрочке. В этом случае дело о банкротстве останавливается, а финансовый управляющий прекращает свою работу. Должник исправно платит, согласно новым договоренностям, но в случае нарушения условий мирного соглашения, дело снова попадает в суд, и процедура признания банкротства возобновляется.

Сроки по ограничениям после объявления человека банкротом

После окончания процедуры банкротства должник еще не скоро сможет вести полноценную жизнь. Существуют сроки ограничений, которые по разным критериям составляют период от 3-х до 5-ти лет. Все зависит от формы запрета.

Перечислим основные запреты:

- Банкроту запрещено быть управляющим компании или директором в течение 3 лет после получения статуса.

- В течение ближайших 5 лет заемщик не сможет повторно объявить себя банкротом.

- Если человек захочет взять в банке кредит, то ему нужно предупредить о том, что он признан финансово несостоятельным. После 5 лет это становится необязательно. Банк самостоятельно решает, выдавать ли деньги такому клиенту.

- В течение ближайших 5 лет человек не сможет стать индивидуальным предпринимателем.

На практике, процедура банкротства длится около 12 месяцев. Это в случае, когда заемщик отказывается от реструктуризации и сразу соглашается на реализацию имущества.

Пошаговая инструкция по банкротству

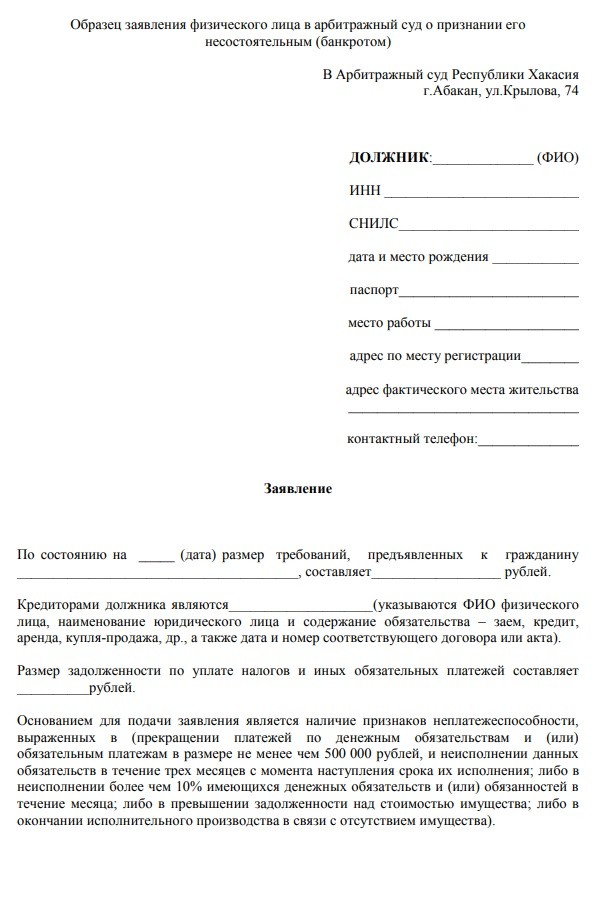

Итак, рассмотрим, как это выглядит на практике, и что потребуется для запуска процедуры. Аналогично любому арбитражному процессу, процедура запускается путем подачи заявления

Причем подается не иск, а именно заявление о банкротстве (примерная форма), то есть о признании должника несостоятельным — это важно

Непосредственно схема, как работает банкротство физических лиц, чрезвычайно проста:

1.Должник или кредитор подает заявление.

Здесь лучшая защита – это нападение. Именно заявитель определяет СРО, из которой выберут финуправляющего

А этот человек направляет и проводит всю процедуру, поэтому стратегически важно заявить о банкротстве раньше кредиторов

Не рискуйте на собственном опыте узнать, как осложняет жизнь дружественный банку финуправляющий, берите инициативу в свои руки.

2.Ожидается решение о начале процедуры. Если в заявлении ошибки, либо не хватает документов, придется их в срочном порядке донести и приложить к делу. Иначе — отказ в дальнейшем ходе дела.

3.Назначение первого судебного заседания.

4.Первые слушания, выбор процедуры банкротства. Суд определит, соответствует ли физическое лицо признакам несостоятельности, назначит финуправляющего и выберет процедуру банкротства физ. лица.

5.Проведение реструктуризации или реализации, при успешном завершении — признание несостоятельным, избавление от долгов, снятие всех ограничений.

Это вкратце. Рассмотрим нюансы, с которыми придется столкнуться, когда вы попытаетесь оформить банкротство самостоятельно:

1.Подготовка заявления. В шапке документа указывается название и адрес Арбитражного суда, ФИО и паспортные данные заявителя.

Указать причину, побудившую подать на банкротство. Общую величину задолженностей (выделить пени и штрафы, чтобы оспорить). Перечислить кредиторов, источник и величину доходов, состав собственности, указать открытые банковские счета.

Обязательно указать наименование СРО арбитражных управляющих, из состава которой суд назначит управляющего для банкротства физического лица.

2.Сбор подтверждающих документов. В их число входят кредитные договоры, расписки, прочие документы, способные подтвердить факт задолженности. Также в пакет входят копии удостоверяющих личность заявителя документов, список кредиторов, перечень имущества, справки, подтверждающие материальное и семейное положение. Копии договоров по сделкам отчуждения собственности, проведенных за предыдущие 3 года. Подробнее: какие нужны документы.

3.Оплата процедуры. Потребуется оплатить госпошлину (300 руб.), а также на депозит суда внести предоплату услуг финуправляющего за проведение процедуры банкротства. Она составляет 25 000 рублей. Если на момент подачи документов денег нет, то подайте ходатайство об отсрочке платежа до момента признания заявления о банкротстве обоснованным.

4.Подача документов в суд. Вы можете подать комплект лично либо через представителя, действующего по доверенности. Или отправить по почте (не забудьте сделать опись вложений) или через сайт my.arbitr.ru. Документы нужно подавать в Арбитражный суд по месту жительства должника. В редких исключениях — по месту временного пребывания.

5.Участие в судебном заседании. Именно на нем решается вопрос о признании гражданина банкротом. Если вы проводите процедуры самостоятельно, то обязательно посетите заседание — иначе его просто перенесут, либо заявление оставят без рассмотрения. Но если есть представитель, доверьте это дело профессионалам.

6.Исполнение требований Закона о банкротстве физических лиц. После назначения финансового управляющего должник обязан передать ему кредитные и дебетовые карты и пин-коды к ним. Предоставить доступ ко всем банковским счетам, передать в конкурсное управление имущество.

С этого момента именно финуправляющий определяет, как происходит судебное признание несостоятельности. Контролирует поступления и расчеты, обеспечивает соблюдение прав и интересов сторон.

Но юрист ориентируется в процессуальном законодательстве и может здорово сэкономить время и деньги заказчика. При этом вы можете постоянно отслеживать, как проходит банкротство:

1.Подпишитесь через электронный страж на сервисе my.arbitr.ru.

3.И конечно, обязательно получайте почту. Банки намеренно шлют бумажные письма в надежде, что вы их пропустите и будете не готовы. Если письмо ждет в отделении Почты России или уже в почтовом ящике, оно считается доставленным адресату.

Юристу и должнику важно быть в курсе всего, что происходит, и что готовится: предупрежден – значит вооружен!

Теперь рассмотрим варианты банкротства граждан — их всего два.

Как назначается заседание

После получения документов от должника судья обязан выполнить следующие действия:

- проводится предварительная проверка полноты и правильности оформления документов (основные требования к составу и содержанию документов есть в законе № 127-ФЗ);

- проверяется, оплачена ли пошлина за обращение в арбитраж;

- выносится определение о назначении первого заседания, определяется круг его участников;

- копия определения направляется сторонам, публикуется в картотеке арбитражных дел.

В определении судья укажет место проведения заседания, его дату и время. Также при подготовке определения арбитраж укажет, какие дополнительные документы нужно представить должнику, куда направить запросы.

Как узнать о дате и времени

Чтобы подготовиться к заседанию арбитражного суда и принять в нем участие, нужно знать дату и время его проведения. Это можно сделать тремя способами:

- из определения, которое направит суд;

- из картотеки судебных дел на сайте арбитража.

- в секретариате суда, куда можно позвонить или зайти лично.

Определение направляется по почте с запасом по времени. Поэтому своевременно получайте корреспонденцию, чтобы не пропустить дату заседания.

В карточке дела есть информация о дате и времени каждого заседания. Это официальные данные. Так как к карточке прикрепляются копии всех процессуальных документов, вы сможете скачать определение о назначении заседания, ознакомиться с его содержанием. Если судья отложит заседание, информация об этом тоже будет внесена в карточку.