Обязанности залогового кредитора в деле о банкротстве

Содержание:

- Обязанности и ограничения

- Какие подготавливаются документы?

- Фабула дела

- Продажа залогового имущества

- Статус

- Права комитета кредиторов

- Как поступить при пропуске срока?

- Какие имеются обязанности?

- Признание залогодержателем в банкротстве

- Требования залогового кредитора

- Полномочия кредитора

- Оспаривание сделок банка

- Статус кредитора

- Продажа залогового имущества

- Распределение залоговых средств

- Права залоговых кредиторов на собрании кредиторов

- Общие права кредиторов при банкротстве должника

- Как распределяются средства

- Кто такой залоговый кредитор в деле о банкротстве?

- Заявление о признании залоговым кредитором

- Статус залогового кредитора

- Уступка права требования

- Что делать, если залоговый кредитор не успел включиться в реестр?

- Заключение

Обязанности и ограничения

Стоит отметить, что право залогового кредитора участвовать в организации торгов (определять порядок и условия, установить цену) является одновременно и обязанностью. Для защиты своих интересов кредитору придется принимать активное осмысленное участие в деле.

Серьезным ограничением является запрет на участие в голосовании по финансовым вопросам. В некоторых случаях, несмотря на залог, это может привести к затягиванию и усложнению процесса получения денег. В такой ситуации кредитору целесообразно воспользоваться правом на отказ от своего статуса в пользу получения голоса.

Ограничена и сумма, на которую может рассчитывать залогодержатель после реализации имущества.

Какие подготавливаются документы?

Залоговый кредитор может предъявлять требования к должнику в рамках объявления его банкротом. Он может выступать инициатором данного процесса. Чтобы залогодержатель был признан официальным кредитором во время процедуры банкротства, он должен обладать доказательствами наличия обременения на имуществе должника.

В качестве доказательств могут использоваться следующие документы:

- выписка из ЕГРН, если залог был оформлен официально, поэтому соответствующие сведения были внесены в реестр;

- акт проверки помещения или автомобиля;

- выписка из ЕГРЮЛ;

- акт наложения ареста на залоговое имущество;

- акт описи материальной ценности;

- акты сверки;

- свидетельство о регистрации автомобиля;

- описи инвентаризации.

Только при наличии вышеуказанной документации будут учитываться требования залогового кредитора. Именно на основании решения, принятого арбитражным управляющим, определяется конкретное положение кредитора в процессе банкротства. Если имеются подтверждения того, что только с помощью залогового имущества должник сможет восстановить свою платежеспособность, то залогодержатель не сможет получить данный предмет для погашения долга. Но это относится только к ситуации, когда должник проходит через процедуру финансового оздоровления.

Фабула дела

В марте 2016 года общество «Э» было признано банкротом (решение арбитражного суда Владимирской области от 28 марта 2016 года по делу № А11-9381/2015). В рамках банкротного дела общество «Ц», как один из кредиторов, выступило с ходатайством о включении в реестр требований задолженность общества «Э» перед ним в размере почти 15 млн руб. Эта задолженность, к слову, была установлена решением того же арбитражного суда Владимирской области, но по другому делу – в марте 2015 года указанную сумму признали неосновательным обогащением.

Поясним, тогда общество «Э» и общество «Ц» заключили договор цессии, по которому последнее должно было приобрести права требования к третьему лицу. В связи с этим общество «Э» получило денежные средства – свою оплату по договору.

Что не может быть предметом залога? Узнайте из материала «Залог» в Домашней правовой энциклопедии системы ГАРАНТ. Получите бесплатный доступ на 3 дня!

Получить доступ

К моменту получения денег общество «Э» уже заключило другой договор цессии с еще одной организацией, то есть оно было заменено в договоре правопреемником. В связи с этим, как установил суд, исполнить условия этого договора было невозможно, так как все документы, по которым права требования организации «Э» к третьему лицу должны были перейти к «Ц», уже находились у правопреемника организации «Э». Иными словами, свои обязательства по договору исполнило только общество «Ц», направив оплату своему контрагенту. В связи с этим оно и обратилось в суд, так как общество «Э» не вернуло денежные средства, то есть, по мнению организации «Ц», получило неосновательное обогащение. Суд согласился с этим и удовлетворил требования кредитора-заявителя (решение Арбитражного суда Владимирской области от 19 марта 2015 года по делу № А11-10247/2014).

Затем по заявлению того же кредитора в рамках исполнения данного решения суда были приняты обеспечительные меры – на имущество должника был наложен арест. Часть денег приставам удалось взыскать, но непогашенная сумма задолженности в размере немногим менее 15 млн руб. была включена в реестр требований кредиторов в рамках уже дела о банкротстве должника-организации «Э».

Что важно, эту задолженность включили в реестр требований кредиторов третьей очереди, причем как обеспеченную залогом имущества должника. То есть по закону она должна учитываться отдельно в пределах требований данной очереди ()

Таким образом, в данном деле в отношении кредитора были применены нормы ГК РФ, по которым он считается залогодержателем в силу того, что на распоряжение имуществом должника наложили запрет ().

Должник с решением суда не согласился, и кстати, с ним был солидарен один из его кредиторов – организация «Т». Они посчитали, что требования организации «Ц» должны быть включены в третью очередь, но на общих основаниях. По их оценке, требования кредитора в данном случае не должны считаться обеспеченными залогом.

Так, по мнению организации «Т», между сторонами в принципе не должно было возникнуть залоговых отношений по . Поясняя свою позицию, заявитель указал, что арест имущества должника был снят в связи с введением процедуры наблюдения. По оценке данного общества, при снятии ареста отпало и основание для введения залога. Напомним, в настоящее время необходимость снятия ареста после введения процедуры наблюдения установлена законом ().

Продажа залогового имущества

Собственность юрлица реализуется через торги, условия и порядок которых в определенно части определяются участниками с обеспеченными денежными требованиями. Сроки для конкретизации условий в законе не прописаны.

Когда в ходе торгов так и не удалось реализовать вещи юридического лица, то назначается повторный аукцион, на котором первоначальная цена снижается на 10% к оценочной стоимости. Если и повторные торги не привели к результатам, то их признают несостоявшимися. Обеспечение тогда передается залогодержателю и им принимается решение о дальнейшей этой собственности.

Но если должник должен ему меньшую сумму, то на его расчетный счет перечисляется только задолженность, включая основной долг и начисленные за это время проценты.

Когда собственность выступает обеспечением одновременно у нескольких субъектов, то выручка распределяется между ними пропорционально долям.

Статус

Положение залогового кредитора определяется наличием у лица прав на собственность должника. При этом собственность должна присутствовать в естественности — должна сохраняться возможность взыскания долга путем реализации материальных гарантий. Доказывать наличие собственности у должника обязан залогодержатель. Если присутствуют возражения других лиц относительно заявлений залогодержателя, обязанность представления доказательств возлагается на управляющего или на других участников процесса.

Изначально залогодержатель, заявляющий права на имущество должника, включается в число заявителей третьей очереди. Однако такое «отдаленное» место в очереди не умаляет его возможностей, поскольку основным преимуществом залогового кредитора является вероятность досрочного погашения долга за счет гарантий.

Права комитета кредиторов

В ситуации, когда количество лиц, заявивших о своих требованиях к должнику, достигает 50, в соответствии с Законодательством в обязательном порядке формируется комитет кредиторов. Это представительный орган, который создается в ходе общего собрания. Также в его ходе определяются количество членов комитета (от 3 до 11), его полномочия и компетенции, а также прочие аспекты.

Комитет кредиторов обладает следующими правами:

- направление жалоб на назначенного управляющего в арбитражную инстанцию;

- созыв очередного собрания;

- требование от управляющего данных о финансовом положении должника;

- вынесение собранию рекомендаций о смене арбитражного управляющего в ситуации, когда последний не справляется со своими обязанностями.

По своей сути, комитет права кредитора в процессе банкротства, а также систематизирует все действия, предпринимаемые заимодавцами.

Как поступить при пропуске срока?

Если залоговый кредитор не успел подать заявление на включение в реестр в установленные сроки, то он рискует тем, что его долг не будет погашен вовсе, так как нередко средств, вырученных от продажи имущества должника, не хватает для погашения всех задолженностей.

Первоначально погашаются долги всех кредиторов, включенных в реестр. Оставшиеся средства от конкурсного производства направляются на оставшиеся задолженности. Подать заявление можно только в течение двух месяцев после начала процедуры банкротства. Поэтому каждый кредитор должен самостоятельно заботиться о своевременной подаче иска.

Какие имеются обязанности?

Кроме определенных прав, имеются у залогового кредитора обязанности. К ним относится:

- проведение аукциона, на котором продается залоговое имущество;

- применение разных мер, предназначенных для взыскания долга с неплательщика;

- принятие участие в собраниях, где требуется голосовать при принятии того или иного решения, но кредитор имеет право отказаться от таких обязательств, для чего им составляется официальное заявление, так как только в этом случае у него имеются преимущества при получении денег от продажи ценностей;

- определяется, при каких условиях будет продаваться имущество;

- распределяются средства, полученные в результате продажи ценностей, принадлежащих должнику;

- подается ходатайство, в котором указывается, что кредитор имеет право на определенное имущество должника за счет правильно оформленной закладной;

- предъявление требований;

- решение вопросов, касающихся продажи объектов и получения денег для погашения долга.

Если в результате продажи имущества остается денежная сумма, то она передается назначенному управляющему, после чего она направляется на погашение других долгов, имеющихся у неплательщика.

Признание залогодержателем в банкротстве

Решение о признании особого положения лица, обратившегося с соответствующим требованием, принимает суд. Основным аспектом, учитывающимся при проведении процедуры признания залогового кредитора в банкротсве, является наличие указанной гарантированной собственности.

В качестве доказательств суд учитывает:

Позиция арбитражного управляющего имеет большое значение в присвоении положения залогового кредитора в процедуре несостоятельности предприятия. Если управляющий решит, что гарантирующее возмещение долга имущество необходимо заемщику для осуществления хозяйственной деятельности, залогодержатель не получит преимуществ. Этот нюанс приобретает особую актуальность в период финансового оздоровления.

Требования залогового кредитора

Чтобы залоговый кредитор смог реализовать привилегии своего статуса, нужно позаботиться об их включении в реестр. Для этого предусмотрен определенный срок. Если термин пропущен, права на возмещение не утрачиваются, но переходят в обычный статус. Единственное преимущество у залогового кредитора тогда будет в том, что среди других «опоздавших» он будет в приоритете.

Прежде чем включить имущество в реестр как залоговое, суд должен убедиться, что оно наличествует в натуре. Обязательство доказывать наличие залогового имущества лежит на залогодержателе. Но иногда суд может предложить доказать наличие или отсутствие залога арбитражному управляющему или другим кредиторам, протестующим против включения данного требования в реестр.

Полномочия кредитора

У взявшего в залог имущество, есть права. Он имеет преимущество в получении денег по договору. Беззалоговые кредиторы получат выплаты во 2-м этапе процесса погашения. Права кредитора (при наличии залогового договора):

- подать иск задолго до получения должником статуса банкрота;

- истребовать незамедлительной выплаты долговых обязательств;

- проводить продажу имущества в залоге (только на торгах).

Однако наличие всех этих прав не является полной гарантией погашения всех долговых обязательств. Во время судебного заседания могут отказать в получении досрочного погашения по кредитным обязательствам.

Когда залоговое имущество необходимо для оздоровления предприятия, то суд вполне может вынести решение не в пользу залогового кредитора, с отказом от полного удовлетворения всех его требований. Заимодатель теряет особый статус, однако только до официального объявления судом о банкроте должника.

Отказывает суд, если общий объем долга не превышает 5% от стоимости залогового имущества и, если сроки выплат по кредиту вышли менее, чем 3 месяца назад.

Оспаривание сделок банка

В первую очередь необходимо обратить внимание на сферу оспаривания сделок с участием банков в силу специальных «банкротных» оснований, предусмотренных главой III.1 Закона о банкротстве. Разъяснения касательно применения положений этой главы, обозначенные в постановлении Пленума ВАС РФ от 23.12.2010 № 63 «О некоторых вопросах, связанных с применением главы III.1 Федерального закона «О несостоятельности (банкротстве)», были существенно скорректированы постановлением Пленума ВАС РФ от 30.07.2013 № 59 «О внесении изменений и дополнений…»

В рамках настоящего обзора хотелось бы сделать акцент только на 2-х наиболее принципиальных позициях.

Если банк — еще не значит, что недобросовестный

Большое значение для банков имеет изменение подхода к вопросу об осведомленности банка о «предбанкротном» состоянии должника на момент совершения сделки, т. е. добросовестности банка.

Напомню, что это обстоятельство играет определяющую роль при оспаривании сделок (в том числе любых платежей), совершенных в период от 6 до 1 месяца до даты принятия заявления о банкротстве (ст. 61.3 Закона о банкротстве). Обычная практика закрепления в кредитных договорах права банков на получение документов о финансово-хозяйственной деятельности должника стала причиной формирования у судов подхода, согласно которому в силу статуса банков как кредитных организаций презюмировалась их осведомленность о неплатежеспособности должника, т. е. их недобросовестность.

С принятием указанного постановления ситуация изменилась. Пленум ВАС РФ прямо указал, что статус банка как кредитной организации сам по себе еще не предопределяет его положения как недобросовестного кредитора. Это обстоятельство подлежит установлению судом. Примечательно также и то, что из числа обстоятельств, свидетельствующих об осведомленности, было исключено широкое распространение в СМИ сведений о финансовых проблемах должника, хотя еще в проекте это обстоятельство имелось. К этому моменту практика принятия информации из СМИ как доказательства осведомленности уже была существенна.

Изменение подхода к определению осведомленности банка и исключение сведений из СМИ в качестве типичных обстоятельств такой осведомленности позволяют банкам в общем порядке доказывать свою добросовестность.

Если банк забрал заложенное имущество вне очереди, то должен вернуть его, но не все

Другая позиция затрагивает вопрос получения банком заложенного имущества с нарушением очередности в деле о банкротстве (с предпочтением в терминологии ст. 61.3 Закона о банкротстве). Общий подход, применявшийся ранее, заключался в том, что банк должен был вернуть полученное заложенное имущество в конкурсную массу и включиться в реестр как залоговый кредитор.

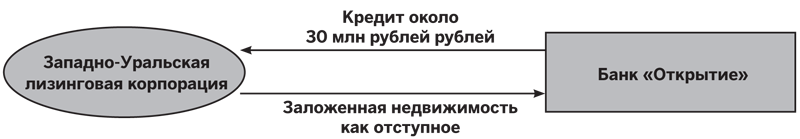

Новая позиция, к слову, была сформирована чуть ранее, чем появилось указанное постановление Пленума ВАС РФ. Месяцем ранее Президиум ВАС РФ рассмотрел «Дело банка ОТКРЫТИЕ» (постановление Президиума ВАС РФ от 20.06.2013 № 6572/12), где банк забрал заложенное имущество как отступное.

|

|

Суть нового подхода заключается в том, что банк должен вернуть не все полученное заложенное имущество, а только ту его часть, на которую он как залоговый кредитор претендовать был не вправе. Если речь идет о неделимом имуществе (например, недвижимый объект), то банк вправе вернуть в конкурсную массу денежный эквивалент этой части имущества.

Такое изменение, очевидно, учитывает всю специфику положения залогового кредитора и позволяет судам обеспечивать баланс интересов залогового кредитора, других кредиторов и должника.

Статус кредитора

Лицо с залогом выступает на судебном заседании, представляя залогового кредитора. У него имеется особенный правовой статус:

- нахождение во 2-й очередности по выплатам;

- в праве рассчитывать на получение суммы после торговых продаж имущества.

Право реализуется законодательством, так как ему переходит залог при банкротстве залогодателя.

В процессе ведения обанкрочивания должника, кредитору отводится не последняя роль.

Обязанности обеих сторон и их права прописаны в договоре. При этом самим залогом должник продолжает пользоваться. Согласно действующему законодательству займодатель имеет полное право обратиться в суд относительно взыскания задолженности. Первоочередно в данном процессе рассматривается имущество, на которое оформлен договор залога.

К такому имуществу может относится:

- дом, квартира, дача;

- недвижимость промышленного назначения;

- автомобили, техника;

- оборудование;

- ювелирные украшения;

- ценные бумаги и другое.

Статус залогового кредитора в деле о банкротстве дает возможность намного раньше, еще до официального объявления несостоятельности должника, оформить в должном порядке исковое заявление в суде. Риск получения отказа очень велик, если в компании идет этап оздоровления по финансам или внедрено внешнее управление.

Зачастую возникают сложности в период определения банкротства.

Продажа залогового имущества

После того, как условия торгов определены и внесены в Единый реестр, разногласия рассмотрены и улажены, начинается продажа с зачислением денег на специальный счет. Торги проходят по всем правилам аукциона:

- назначается стартовая цена;

- указывается стоимость шага (5-10%);

- определяется дата и время начала;

- публикуются условия и правила сохранности лота до того, как он будет передан покупателю.

П. 4 статьи 138 предусматривает возможность оспорить стартовую цену или шаг лота, если кто-либо из сторон имеет весомые основания полагать, что она слишком занижена. Подать ходатайство о пересмотре стоимости имеют право также кредиторы первой и второй очереди. На это отведено 10 дней с момента публикации условий в Едином реестре.

Залогодержатель может остановить торги на любом этапе и забрать залоговое имущество. В данном случае он обязан покрыть претензии займодателей 1-й и 2-й очереди, судебные издержки и оплатить работу управляющего.

Если залогодержатель остановил аукцион, залоговая собственность будет оценена на 90% от цены с торгов. От этой суммы на удовлетворение требований первоочередных кредиторов отводится не более 20%.

Распределение залоговых средств

Если залоговое имущество продано за более высокую цену, чем составляет долг, кредитор получит из них не 70%, как это пишется в законе, а только сумму долга. В остальных случаях его доля – 70% от суммы реализации залога.

Остальные средства распределяются так:

- 20% идет на погашение требований кредиторов первой и второй очередей, если остального имущества на их погашение не хватило;

- 10% предназначено на различные издержки и плату арбитражным управляющим, а также тем лицам, кого они привлекли.

СПРАВКА! Средства на организацию торгов и сохранение предмета залога также входят в последние 10%, то есть берутся из суммы реализации залогового имущества.

Права залоговых кредиторов на собрании кредиторов

К преимуществам статуса залогового кредитора относится возможность определения условий продажи имущества, а также первоочередное удовлетворение имущественных требований из вырученных после торгов средств. Взамен залогодержатель теряет право голоса на кредиторских собраниях. В любом случае привилегированный заимодавец, даже не имея права голоса, может принимать участие в обсуждениях и выступать на собраниях кредиторов.

Залоговый кредитор может голосовать на собрании в случае утраты статуса, произошедшей в том числе и вследствие продажи гарантирующего возврат долга имущества. Также он имеет право голоса при решении определенных законом вопросов, например, когда речь идет о мировом соглашении или замещении активов.

Общие права кредиторов при банкротстве должника

Ст.11 Федерального закона №127-ФЗ от 26 октября 2002 «О несостоятельности (банкротстве)» содержит полный перечень прав кредиторов:

- требовать коммерческую, а также финансовую информацию о лице-должнике;

- требовать созыва общего собрания кредиторов, получать в их ходе право голоса, делегировать представителя в кредиторский комитет;

- принимать участие в выборе управляющего;

- оспаривать подозрительные сделки, проводимые должником, привлекать лиц, осуществляющих контроль за его действиями, к ответственности;

- осуществлять контроль действий выбранного управляющего, обжаловать принимаемые им решения и действия;

- направлять в суд жалобы, ходатайства и возражения.

Как отмечено выше, конкурсные кредиторы наделены более широкими правами. В частности, они уполномочены:

- обращаться в арбитражный суд с заявлением о возбуждении в отношении должника делопроизводства о банкротстве;

- лично участвовать в рассмотрении дела о признании банкротом задолжавшего лица;

- подавать в арбитражный суд ходатайство о смене управляющего;

- направлять запросы о выборе процедуры того либо иного вида;

- предлагать кандидатуры на вакансию арбитражного управляющего.

Как распределяются средства

Вот как распределяются денежные средства, переведенные на специальный счет после покупки собственности:

- 70% — зачисляются на счет залогодержателя;

- 20% — на погашение требований займодателей 1-й и 2-й очереди;

- 10% — оплата судебных издержек, работы управляющего, помощников, а также, в соответствии с п. 6 статьи 138, расходы, связанные с хранением предмета залога и его реализацией (сделать это необходимо до того, как часть этих денег направят на погашение претензий по залогу).

В случае, когда задолженность перед залогодержателем меньше, чем 70% от вырученной суммы, остаток тоже идет на вознаграждение управляющему и покрытие судебных расходов.

Если кредитор конкурсный

Согласно п. 2 статьи 138 закона № 127-ФЗ «О несостоятельности (банкротстве)», если залогодержатель является конкурсным кредитором, распределение следующее:

- 80% — уходят тому, у кого имущество было в залоге;

- 15% — распределяется между кредиторами 1-й и 2-й очереди;

- 5% — на судебные издержки, управляющего, помощников.

Если 80% недостаточно для выплаты долга, залогодержатель вправе претендовать на удовлетворение оставшейся части претензии в порядке третьей очереди с другими кредиторами.

Кто такой залоговый кредитор в деле о банкротстве?

Залоговый заимодатель входит в группу конкурсных кредиторов. Он обладает особым нормативно-правовым статусом, который связан с полным обеспечением его требований имущественным залогом. Изначально он включается в третью кредиторскую очередь, но также наделен правом на досрочное удовлетворение требований за счет реализации предмета обеспечения на любой стадии банкротства.

Именно залогодержатель – единственный участник дела о банкротстве, который имеет право взыскать залог. Но с того момента, как в отношении юрлица будет инициирована процедура банкротства (начиная с наблюдения) взыскание осуществляется исключительно по решению суда.

В ходе судебного заседания судья проверяет правовые основания для взыскания обеспечения, юридическую чистоту всех документов и наличие у должника залогового имущества в действительности.

Участник, которому принадлежит право на собственность должника, вправе подать исковое заявление на любой стадии банкротства, но если в компании действуют этапы внешнего управления или финансового оздоровления высок риск получить отказ. Ключевая роль будет принадлежать позиции арбитражного управляющего и если он докажет, что компания не сможет продолжать хозяйственную деятельность без предмета залога и восстановить платежеспособность, залогодержатель получит отказ. Такие ситуации далеко не редкость: в залоге могут находиться основные средства, станки, оборудование и пр.

Заявление о признании залоговым кредитором

В процессе подачи требований о присвоении статуса залогового кредитора могут сложиться следующие ситуации:

- Залогодержатель предъявляет требования как «обычный» истец, не заключивший договора о гарантийных отношениях. В таком случае лицо заявляет о своем особом положении позже, уже в ходе производства. При этом существует риск пропуска указанного в Законе о банкротстве срока. Если срок будет пропущен, то заявитель не получит преимуществ и будет участвовать в деле на общих основаниях.

- Изначально предъявляющий свои требования залогодержатель не имеет доказательств наличия у должника заложенного имущества. Суд отказывает залогодателю в признании его статуса, но оставляет для него возможность повторного обращения при обнаружении доказательств наличия данного имущества. Дело подлежит пересмотру по открывшимся обстоятельствам, и все сроки соблюдаются, так как датой предъявления требований считается дата первого обращения.

Статус залогового кредитора

Он является займодавцем, обладающим определенными правами на имущество, принадлежащее заемщику. Только благодаря наличию грамотно составленной и зарегистрированной закладной имеется возможность взыскать долг с помощью продажи материальной ценности.

Именно залогодержатель должен доказать, что у должника имеется определенный объект в собственности. Если у других займодавцев имеются возражения, то поиск доказательств осуществляется назначенным управляющим.

Залогодержатель имеет право получить свои средства после продажи конкретного имущества, на которое было наложено обременение. Такие кредиторы включаются в третью очередь заявителей. Но за счет гарантий такой кредитор может рассчитывать вовсе на досрочное погашение долга.

Уступка права требования

В соответствии с положениями ст.382 ГК РФ между кредиторами возможно проведение сделки, в результате которой одна сторона передает, а другая принимает право требовать с должника исполнение обязательств. В соответствии с определением Президиума ВАС РФ уступка права требования является заменой кредитора по конкретному обязательству.

Условия для проведения такой процедуры могут быть различными:

- если в первоначальном договоре, но основании которого первоначальный кредитор получил право требования, установлен запрет на смену заинтересованной стороны, то для смены кредитора потребуется получение согласия должника. При этом последний имеет законное право не дать такого согласия – в данном случае уступка права требования будет признана незаконной сделкой;

- если же в договоре нет запрета на уступку права требования без согласия на то должника, то после проведения соответствующей процедуры новый кредитор должен просто уведомить ответчика о проведенной уступке. В противном случае, если должник переведет деньги первоначальному заимодавцу, новый кредитор не будет иметь права требовать выплату.

Что делать, если залоговый кредитор не успел включиться в реестр?

Закон не предусматривает восстановление срока включения заявлений в реестр. Залоговый кредитор, не успевший вовремя включиться в процедуру, рискует не вернуть долг сполна. Истец не получает специальных прав, его иски удовлетворяются за счет денежной массы, оставшейся после погашения долгов участников конкурсного производства.

После закрытия реестра иск можно подавать в 30-дневный срок с момента появления в печати информации о начале этапа наблюдения в процедуре банкротства. По просьбе залогодержателя временный управляющий может перенести первое собрание на поздний срок.

Следует учитывать, что первое собрание должно проводиться не позднее чем за 10 дней до окончания этапа наблюдения. Включившись в дело на любом из этапов процесса, можно рассчитывать на часть средств, пропорциональную своей доле долга.

Заключение

Залоговые кредиторы представлены займодавцами, которые составляли с должником закладную. Они имеют определенные преимущества перед другими кредиторами, так как могут получить оперативно средства от продажи залогового имущества

Для этого важно своевременно подать иск в суд

Если займодавец желает принимать участие в голосовании на собраниях, то ему придется отказаться от своего статуса и преимуществ. При таких условиях снижается вероятность получения своих средств после проведения конкурсного производства, так как деньги будут распределяться стандартным образом на основании имеющейся очередности.