Как торговать опционами на московской бирже

Содержание:

- Что такое опцион

- Пример работы

- Стили опционов

- Почему у опционных трейдеров есть уникальное преимущество перед трейдерами, торгующими акциями? Опционы колл и пут

- Как используют

- Резюме

- Подробнее о цене исполнения

- Виды опционов.

- Случай 1: покупка звонка

- Выбор неправильной цены исполнения

- Как время до экспирации влияет на цену опциона

- Как начать торговать на опционах

- Плюсы и минусы

- Чем отличается американский и европейский вариант?

- Что такое опционы?

- Как работают опционы пут и колл

- Альтернативные активы для инвестирования

- Что означает опцион: определение и сущность

- Плюсы и минусы торговли опционами

- Зачем продавать опционы

- Что важно знать трейдеру?

- Торговля опционами и возможные состояния контрактов

Что такое опцион

Опционы — незаменимый финансовый инструмент в современном мире. Если акция востребована и активно торгуется на бирже, на нее, как правило, будут доступны и опционы. Чем выше ликвидность актива, тем более востребованными будут опционы на него.

Существует два типа опционов — опционы колл и пут. Если вы покупаете опцион колл, то заинтересованы, чтобы цена на акции повышалась. Если вы покупаете опцион пут, то, напротив, хотите, чтобы она упала. Аналогом short — короткой позиции — является продажа опциона. Вы можете продать (выписать) опционный контракт и затем выкупить его по более низкой цене.

Пример работы

На примере можно рассмотреть, как работает эта схема на бирже:

- Инвестор покупает колл-опцион с деривативом, который стоит 1000 у.е.

- Премия продавца по договору 5 у.е.

- Трейдер ожидает, что до завершения действия договора его стоимость увеличится до 1020 у.е. Это позволит не только перекрыть сумму премии, которую получил продавец, но и остаться в прибыли. Ее размер составит 15 у.е.

- Игрок должен выбрать цену исполнения, которая будет меньше 1020 у.е., в противном случае его опцион пропадет и он не получит прибыль. Поэтому цена должна быть немного выше первоначальной стоимости дериватива (примерно 1010 у.е.). Прибыль может быть немного меньше ожидаемой, но и риск потерять доход существенно снизится.

Стили опционов

Важной характеристикой опционов является их стиль. Стиль может быть американским, европейским и азиатским.. Американский стиль – это опционный контракт, который может быть исполнен держателем в любой день до истечения срока

То есть, если погашение может быть произведено на протяжении всего времени до установленного дня, то опцион называют американским опционом.

Американский стиль – это опционный контракт, который может быть исполнен держателем в любой день до истечения срока. То есть, если погашение может быть произведено на протяжении всего времени до установленного дня, то опцион называют американским опционом.

Европейский стиль – опционный контракт, который может быть исполнен только по истечении срока. То есть, если исполнение условий договора может происходить в определенный установленный день, который оговорен в договоре, то такой опцион считается европейским.

Азиатский стиль – опцион, который исполняется по средневзвешенной цене за весь период действия опциона на протяжении всего времени с момента покупки.

Биржевые опционы чаще являются американскими, внебиржевые – европейскими и азиатскими.

Почему у опционных трейдеров есть уникальное преимущество перед трейдерами, торгующими акциями? Опционы колл и пут

Разобрав особенности торговли акциями, мы можем выяснить, почему опционные трейдеры имеют уникальное преимущество перед позиционными трейдерами.

У опционных трейдеров больше инструментов для достижения цели, чем у позиционных. Последние используют один инструмент — стремятся купить дешево и продать дорого. Опционные трейдеры могут зарабатывать деньги также на медвежьем рынке и в боковом тренде, следовательно, у них больше инструментов для трейдинга.

Эти инструменты представляют собой просто два типа опционов, которые называются коллами и путами, они позволяют торговать на рынке в разных направлениях — вверх и вниз.

Из этих двух опционов формируется много разных опционных комбинаций, особенно если мы смешиваем эти опционы. Мы можем купить опционы колл и пут, можем продать опционы колл и пут, купить колл, а затем продать колл выше, можем купить пут и продать пут ниже и т.д.

С другой стороны, существуют путы, которые используются для медвежьих стратегий. Поэтому, покупая опцион пут, мы в основном считаем, что цена акции будет падать, и с этого момента пут начнет приносить деньги.

Став более опытными, мы сможем взглянуть на эти опционы с другой стороны и использовать их иначе, изменив смысл стратегии. Но, как правило, если мы покупаем опцион колл, мы смотрим на рынок по-бычьи, если мы покупаем опцион пут, то смотрим на рынок по-медвежьи, ожидая снижения цены акции.

Как только мы разберемся в этих двух типах опционов, у нас будет все необходимое для обеспечения собственной финансовой свободы. И, кроме того, одновременная торговля опционами и акциями позволит улучшить финансовые результаты.

Как используют

Существуют типовые рыночные ситуации, в которых инвесторы пользуются рассматриваемыми финансовыми инструментами.

В ситуации, когда трейдер ждет повышение биржевых котировок на акции определенной компании он покупает call опцион.

В ситуации, когда трейдер прогнозирует снижение биржевых котировок на ценные бумаги конкретной компании он покупает put опцион.

При этом следует понимать, что у любой сделки всегда есть как минимум две стороны. В нашем случае трейдер, покупающий ценные бумаги, осуществляет открытие длинной позиции long. Трейдер, продающий фондовые активы, осуществляет открытие короткой позиции short.

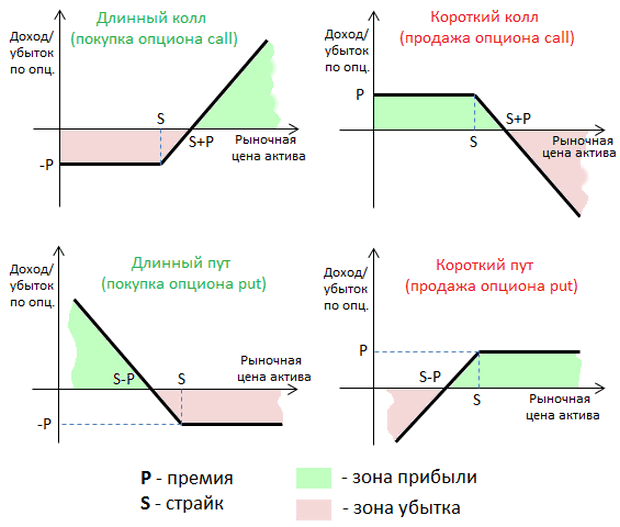

Как видно из представленных выше графиков, различают 4 разновидности основных позиций:

- long call;

- short call;

- long put;

- short put.

Резюме

Торговля ванильными опционами дает инвестору прекрасные возможности участвовать во всех рыночных движениях, поскольку она не зависит от направления движения цены и может приносить деньги в условиях восходящего, нисходящего и бокового тренда. В этом помогут опционы колл и пут и их комбинации.

Предопределенный и относительно небольшой уровень риска позволит найти точки входа в рынок с наилучшим соотношением прибыль-риск. Применение классической направленной торговли на повышение одновременно с использованием опционов пут позволит зафиксировать часть прибыли до начала сильной коррекции и даже разворота рынка.

Таким образом, в этом случае опционы пут играют роль некой страховки, которая защищает уже полученный ранее доход.

Подробнее о цене исполнения

Цена исполнения является одним из ключевых факторов, определяющих размер премии, которая, в свою очередь, представляет собой рыночную стоимость опционного контракта. Другие факторы включают время до истечения срока обращения, волатильность базового актива бумаги и уровень процентных ставок. Цена исполнения устанавливается после надписания опциона.

Пример цены исполнения

Возьмем для примера два опционных контракта. Пусть первый контракт является опционом колл с ценой исполнения $ 100, второй — опционом пут с ценой исполнения $ 150. Предположим, что текущая цена базовой акции составляет $ 145.

Виды опционов.

В зависимости от направления торгов, опционы делятся на:

- «Пут». Этот опционный договор, дающий право продать актив по договорной цене. Если инвестор желает защитить свои активы от ценового падения, то ему стоит оформить «пут». Это короткая позиция. Покупатель ждет, что до окончания действия опциона его цена снизится.

- «Колл» — удостоверяет право на приобретение по указанной цене в течение действия опциона. Это длинная позиция. Покупатель «колла» будет ждать, что стоимость опциона подрастет.

Отличаются опционы и по стилю:

- Американский. Здесь опцион может быть исполнен в любой момент на протяжении его жизни.

- Европейский. Данный опцион исполняется только в конце срока.

- Азиатский. Опцион реализуется по среднестатистической цене. Страйк рассчитается, как среднее значение цены опциона за весь период его жизни.

Исходя из видов, есть четыре вида сделок с опционами:

- Покупка «колл». Сделка проводится тогда, когда есть предположение, что актив вырастет. На текущий момент он стоит 1 т.р., а через полгода цена ожидается на уровне 1,5 т.р. Покупка «колл» дает возможность купить через полгода по 1 т.р., когда рыночная цена увеличится до 1,5 т.р.

- Продажа «колл». Сделка проводится ,когда есть предположение, что актив не вырастет в цене. Продавец предполагает, что покупатель не обратиться за исполнением опциона и будет вынужден оставить залог

- Покупка «пут». Сделка используется, когда предполагается, что актив упадет в цене. Сейчас он стоит 1,5 т.р., а через месяц он будет стоить 1 т.р. Продавец покупает опцион со страйком в 500 р., а покупатель будет вынужден купить его по 1,5 т.р.

- Продажа «пут». Здесь опять прибыль ограничена размером залога. Продавец ожидает падение цены и надеется, что покупатель не станет исполнять опцион.

Случай 1: покупка звонка

Карла и Рик настроены оптимистично в отношении GE и хотели бы купить мартовские опционы колл.

Таблица 1: Звонки GE за март 2014 г.

Карла думает, что при торгах GE на уровне 27,20 доллара к марту она может вырасти до 28 долларов; Что касается риска падения, она считает, что цена акций может упасть до 26 долларов. Поэтому она выбирает мартовский колл на 25 долларов (который идет в деньгах ) и платит за него 2,26 доллара. 2,26 доллара – это премия или стоимость опциона. Как показано в Таблице 1, этот колл имеет внутреннюю стоимость 2,20 доллара (т. Е. Цена акции 27,20 доллара минус цена страйка 25 долларов) и временная стоимость 0,06 доллара (то есть цена колл 2,26 доллара минус внутренняя стоимость 2,20 доллара).

Рик, с другой стороны, настроен более оптимистично, чем Карла. Он ищет лучшую процентную выплату, даже если это означает потерю всей суммы, вложенной в сделку, если она не сработает. Поэтому он выбирает колл за 28 долларов и платит за него 0,38 доллара. Поскольку это вызов OTM, он имеет только значение времени и не имеет внутреннего значения.

Цена коллов Карлы и Рика в диапазоне различных цен на акции GE в зависимости от истечения срока опциона в марте показана в Таблице 2. Рик инвестирует только 0,38 доллара за колл, и это максимум, что он может потерять. Однако его сделка прибыльна только в том случае, если GE торгуется выше 28,38 доллара (страйк 28 долларов + цена колл 0,38 доллара ) до истечения срока опциона. И наоборот, Карла инвестирует гораздо большую сумму. С другой стороны, она может окупить часть своих инвестиций, даже если цена акции упадет до 26 долларов по истечении срока опциона. Рик получает гораздо более высокую прибыль, чем Карла, на процентной основе, если GE торгует до 29 долларов по истечении срока опциона. Однако Карла получит небольшую прибыль, даже если GE будет торговать немного выше – скажем, до 28 долларов – к истечению срока опциона.

Таблица 2: Выплаты за звонки Карлы и Рика

Обратите внимание на следующее:

Выбор неправильной цены исполнения

Если вы являетесь покупателем колл или пут, выбор неправильной цены исполнения может привести к потере полной уплаченной премии. Этот риск увеличивается, когда страйк-цена устанавливается дальше от денег. В случае автора колл неправильная цена исполнения для покрытого колла может привести к тому, что базовая акция будет отозвана. Некоторые инвесторы предпочитают выписывать небольшие коллы OTM. Это дает им более высокую доходность, если акция отозвана, даже если это означает жертвовать некоторым доходом от премий.

Для распродажа на рынке, в результате чего цены на большинство акций резко упадут.

Как время до экспирации влияет на цену опциона

Цена опциона основана на трех элементах. И первый из них — это время до истечения его срока действия (время до экспирации).

Как известно, опционы часто используются в качестве страховки от неблагоприятных рыночных движений. Ведь, покупая опцион, вам приходится платить за эту страховку. При страховании чего-либо не достаточно произвести одноразовый платеж. Как правило, вам приходится платить ежемесячно, чтобы сохранить свою страховку. И чем она продолжительней, тем больше вам приходится платить. Опционы действуют по тому же принципу, и у них есть даты истечения срока действия.

Например, опцион с 60-ю днями до истечения срока действия может стоить 500$, тогда как опцион с 30-ю днями до даты экспирации может стоить всего 250$. Таким образом, чем больше времени до экспирации, тем больше денег. Снижение стоимости опциона с течением времени называется временным распадом и отражено на рисунке 1:

Рисунок 1. Кривая временного распада.

Как вы можете видеть, временной распад не является линейным. Его экспоненциальная кривая означает, что по мере приближения к дате экспирации, временной распад будет быстро ускоряться

Важно понимать, что стоимость опциона снижается каждый день

Временной распад — злейший враг покупателя опционов и в то же время огромное конкурентное преимущество для продавца. Для большинства акций доступны недельные, месячные, квартальные опционы и более длительные опционные серии. Чем больше время до экспирации опциона, тем ниже временной распад.

Как начать торговать на опционах

Первым делом необходимо открыть брокерский счёт. Это можно сделать через российских брокеров.

Далеко не у всех брокеров есть доступ к секции на срочный рынок через мобильные приложения. Например, торговать опционами через мобильные приложения можно через брокеров:

С помощью этих брокеров есть возможность вести торговлю даже через мобильные телефоны. В наличии есть всё финансовые инструменты на фондовой бирже.

Торговля опционами на бирже проходит на срочном рынке. Для совершения операций не нужен статус квалифицированного инвестора.

Вот как выглядит интерфейс мобильного приложения Финам трейд при покупке опционов на индекс RTSI:

Также интересный график самого индекса RTSI. Видно, как цена премии следуют за базисным активом:

К сожалению, брокеры не хранят график истории опционами. Каждый день начинается с нового листа.

Стакан лимитных заявок:

Интерфейс при выставлении заявки на покупку опциона:

Плюсы и минусы

Любой финансовый актив имеет положительные и отрицательные стороны. Опционы не исключение. Трейдер может как заработать, так и потерять свои деньги.

Положительные стороны:

- простота торговли по сравнению с Форексом или фондовым рынком;

- фиксированная прибыль и убытки (при правильном управлении капиталом риск составит небольшую сумму относительно депозита);

- низкий порог входа. Для торговли необязательно иметь счет в $ 100 000, существуют кредитные плечи;

- разнообразие базовых активов. Ими могут быть как валюты, фьючерсы, акции, так и физические товары.

Риски

- Поиск легких денег. Новичков привлекает высокая потенциальная прибыль, но они забывают о простых правилах управления капиталом, открывают сделки без четкой торговой системы, что приводит к потере всех денег. Срочный рынок не казино.

- Брокерские компании, являющиеся мошенниками. Да, вы можете научиться торговле в плюс, но есть вероятность, что недобросовестный брокер не позволит вывести деньги со счета. Следует доверять только проверенным компаниям (например, FiNMAX, IB).

- Психологическое напряжение во время торговли. Начинающие трейдеры подвергаются высокому уровню стресса, нахождение в позиции вызывает переживания об исходе сделки.

Чем отличается американский и европейский вариант?

Первоначально идея опционов кажется простой и доступной каждому. На самом деле существует множество нюансов, которые необходимо изучить до того, как вкладывать реальные средства. Например, существует разница между моментом, когда опцион может быть исполнен.

Американский опцион – это контракт, для которого задан период исполнения. Он считается исполненным и приносит прибыль, если за заданный период условие выполнено (например, цена на актив пошла вверх или достигла определенного уровня)

При этом не важно, что стало с ценой в дальнейшем

Чтобы дошло даже до «чайников», приведу конкретный пример:

Американский опцион пут покупают, если ожидается снижение цены актива за период. Например, трейдер купил контракт с условием, что стоимость евро по отношению к доллару снизится за 10 дней. Первые 3 дня она повышалась, затем стала снижаться и к седьмому дню снизилась относительно первоначального уровня.

Опцион исполнен и принес прибыль

Неважно, что на десятый день, ситуация вновь изменилась, важно только то, что условие выполнено в течение срока, а не на какой-то момент

Европейский опцион значительно отличается от американского именно моментом исполнения. Он может быть исполнен только в заранее заданное время

Если предметом договора является повышение цены актива, то неважно, как она менялась за период. Важно только то, стала ли она больше на момент закрытия

Если да, то трейдер получает прибыль, нет – теряет стоимость.

Думаю, «чайникам» и здесь пригодится пример. Действия трейдера могут выглядеть так:

Он ожидает, что цена актива вырастет и приобретает европейский опцион колл

При этом важно не движение цены в период, заданный опционом, а ее уровень в момент окончания срока. Например, срок исполнения опциона 14 дней

Базовый актив – золото.

Первые 6 дней цена падала, затем росла до 14 дня. Но на момент завершения все равно была ниже первоначальной. Значит, контракт не исполнен и трейдер теряет вложенные средства.

Что такое опционы?

Опцион — это такой хитрый финансовый контракт, стоимость которого связана со стоимостью производного или базового актива. Им может быть, например, какой-нибудь товар или акции крупной компании. Поскольку с течением времени этот товар будет становиться то дешевле, то дороже, стоимость опциона также будет изменяться. К примеру, если мы купим опцион на рост акций Facebook, то и базовым активом выступят акции Facebook, а значит, стоимость нашего опциона будет зависеть от цен на акции данной компании.

Вообще, опцион ‒ это контракт, который дает его покупателю право, но не обязанность на совершение покупки или продажи актива по заранее оговоренной цене.Эту цену называют страйк, и её не надо путать с ценой самого опциона, которая называется премия. А еще опцион — штука срочная, иными словами, у него есть свой «срок годности», в течение которого контракт должен быть исполнен. Если не исполнить его вовремя — вы потеряете заплаченные деньги.

Николай Кленов, финансовый аналитик инвестиционной управляющей компании Raison Asset Management:

— Опционы — интересный и сложный инструмент, которым владеют даже не все профессиональные инвесторы. Привлекательны опционы тем, что при относительно низком уровне риска доходность может достигать десятков и сотен процентов за счет левериджа (соотношение вложений капитала в ценные бумаги с фиксированным доходом и вложений в ценные бумаги с нефиксированным доходом. – Финтолк.). То есть пропорция между риском и доходностью не прямая. Более того, получить доходность можно без изменения цены базового актива, торгуя волатильностью. Однако добиться удачной сделки в опционах сложно из-за большого количества переменных — в частности, крайне важен правильный тайминг.

Существует два больших класса опционов:

- пут — он же put option (на продажу);

- колл — он же call option (на покупку).

Пут-опционы позволяют что-либо продать, а колл — купить. При этом продавец опционов обязуется купить (если пут) или продать (если колл) базовый актив по оговоренной цене. Не забывайте, что опцион — это особый договор между двумя сторонами, а значит, по нему предусмотрены особые права и обязанности участников. Приведем пример.

Допустим, мы купили один месячный опцион-колл на акции компании Apple по 150 долларов и один месячный опцион-пут компании Tesla по 500 долларов. Это значит, что продавец обязан продать нам акции Apple по 150 долларов в течение месяца, когда мы потребуем, и купить у нас акции Tesla по 500 долларов в течение месяца по нашему требованию.

Самое важное в торговле опционами — это момент их исполнения. Проще говоря, мы как бы «активируем» требование по контракту

Исполнять ли нам опцион или не исполнять (реализовывать) в виде требования к продавцу, зависит от соотношения страйка и рыночной цены базового актива.

Существует три сценария исполнения опциона:

- Когда опцион без денег (out of the money). Это значит, что мы спрогнозировали одно, а получилось по-другому. Например, ожидали рост цен на акции, а они подешевели.

- Когда опцион в деньгах (in the money). Обратная ситуация. Например, спрогнозировали рост цен на акции, и они стали дороже.

- Когда опцион при деньгах (at the money). Цена соответствует «минимальному порогу». Например, прогнозировали дороже 1000 рублей, а актив стоит как раз 1000 рублей.

Как правило, опцион реализуют, когда он в деньгах. Например, вы купили опцион-колл на акции «Лукойла» по 4 500 рублей. Если стоимость акций «Лукойла» на данный момент меньше 4 500 рублей, то опцион без денег, если равна 4 500, то при деньгах, если больше 4 500, то в деньгах.

Если у нас есть на руках опцион-колл, мы можем купить актив по цене 4 500 рублей вне зависимости от того, сколько актив стоит на рынке в данный момент. Поэтому, если цена актива превышает 4 500 рублей и стоит, например, 4 600 рублей, нам выгодно активировать опцион, поскольку мы купим дешевле рынка. Но если цена на бирже будет ниже 4 500 рублей (например, 4 400), активировать опцион уже невыгодно, потому что дешевле сразу купить актив напрямую.

Ну, а если по опциону мы можем купить базовый актив за 4 500 рублей и на бирже он тоже стоит 4 500 рублей, то выгоды в цене товара мы не получим, а только зря потратим деньги на премию (стоимость самого опциона).

Валдис Вулдорфс, руководитель отдела трейдинга Aravana Capital Management:

— Преимущества торговли опционами — потенциально неограниченный доход при правильном использовании с ограниченным риском. Недостатки — данная торговля относится к разновидности трехмерных ввиду того, что время играет, пожалуй, главную роль. Следовательно, такая торговля на порядок сложнее. Справедливости ради стоит отметить, что есть достаточно простые стратегии, и научиться использовать их может каждый.

Как работают опционы пут и колл

Какие бывают опционы? Выделяют два крупных класса: пут (put) и колл (call). Чем они отличаются?

Опцион колл дает право покупателю опциона приобрести базовый актив по определенной цене. Например, сейчас Газпром стоит 220 рублей и покупатель боится, что Газпром подорожает еще сильнее. Но деньги на покупку Газпрома будут только через 2 месяца. Поэтому инвестор покупает опцион колл за 10 рублей и закрепляет за собой право купить Газпром через 2 месяца за 220 рублей. В реальности цифры по операциям будут другие, но здесь я всё упрощаю для понимания сути сделки с опционами.

Дальше возможные три сценария:

- Газпром подорожал до 250 рублей. Инвестор реализует свой опцион колл и покупает нужный объем акций за 220 рублей.

- Газпром оказался дешевле 220 рублей и рухнул до 180. Инвестор не исполняет опцион, теряет опционную премию в 10 рублей, но покупает нужный объем акций по более дешевой цене.

- Газпром остался на уровне 220-230 рублей, например, подорожал до 225 рублей. Здесь покупатель в минусе, но может действовать на свое усмотрение. Опционная премия – это была страховка на случай резкого роста стоимости актива. Продавец опциона в любом случае останется в плюсе: он либо сохранит за собой опционную премию в 10 рублей, либо реализует акции Газпрома по рыночной цене и всё равно оставит себе премию опциона.

Теперь рассмотрим пример опциона пут. Он дает покупателю право продать актив по определенной цене. Например, инвестор ждет, что акции Газпрома, которые сейчас стоят 220 рублей, могут подешеветь. Но продавать их дешевле не входит в его планы, поэтому он страхуется от понижения цены, покупая опцион пут, в соответствии с которым имеет право продать свои акции за 230 рублей (т.е. текущая цена + премия опциона в 10 рублей).

Дальше возможны три сценария:

- Цена акций Газпрома уходит ниже 220 рублей, например, падает до 180 рублей. Инвестор использует свой опцион и продает свои акции за 220 рублей. Продавец опциона оказывается в минусе: он вынужден купить актив за большую цену, нежели рыночная.

- Цена акций Газпрома уходит выше 220 рублей, например, до 250. Инвестор просто не реализует опцион, теряя 10 рублей премии, а продает акции по рыночной цене, имея профит 30 – 10 = 20 рублей с каждой акции.

- Цена акций Газпрома осталась в коридоре 210-220 рублей. Тогда покупатель опциона может реализовать опцион, если цена ниже 220 рублей, или не исполнять его. Продавец опциона окажется в плюсе в любой случае. Он либо сохранит за собой опционную премию в 10 рублей, либо купит акции Газпрома по рыночной цене и всё равно оставит себе премию опциона.

Альтернативные активы для инвестирования

Из аналогов выделю:

- ETF фонды – простейший метод портфельного инвестирования. Например, ETF с тикером SPY копирует весь индекс S&P 500 и обладает железобетонной устойчивостью.

- ПИФы – аналог ETF, но с большей комиссией.

- Инвестирование в ценные бумаги напрямую, инвестпортфель формируется вручную. Если только начинаете работать в этом направлении, полезной будет статья “Как новичку инвестировать в акции”.

- Работа с облигациями – дают купонный доход, стабильная прибыль на дистанции. Их рекомендую в первую очередь как высокодоходный аналог валютного депозита в банке.

- Фьючерсы – менее гибкий инструмент по сравнению с опционами, но это не делает его менее доходным.

- Форекс – более рискованный тип трейдинга по сравнению с фондовым рынком.

- Бинарные опционы – максимальный риск, заработать здесь сложно. Это аналог финансового беттинга.

- ПАММы (а также RAMM, LAMM, MAM счета). Это заработок за счет трейдинга в пассивном режиме, подвид доверительного управления.

Открой счет в БКС для инвестирования

Никто не заставляет вас концентрировать внимание на одном из направлений. Можете работать с опционами и параллельно формировать долгосрочный инвестпортфель, а еще часть денег вложить в криптовалюту

Что означает опцион: определение и сущность

Что значит опцион? По сути, опцион – это контракт, чье исполнение разнесено во времени, при этом:

- Опцион предусматривает внесение предоплаты;

- В течении всего времени действия цены производится перерасчет заработка или убытков сторон по нему.

Например, кто-то желает приобрести автомобиль с рук. Изначально эта покупка представляется ему крайне желанной, так как в данной местности автомобиль именно требуемой марки, да еще и в нужном техническом состоянии – большая редкость. Да вот беда: для покупки у человека нет достаточного количества денег. Но деньги в полном объеме гарантированно появятся у человека через 3 месяца. При этом продавец тоже хочет продать это авто и кто, как не заинтересованный покупатель предложит ему большую цену?

И вот продавец предлагает покупателю заключить опционный контракт, в рамках которого первый обязуется продать данную машину покупателю через 3 месяца по той цене, которую стороны «застолбят» на настоящий момент. Покупатель должен заплатить залог за покупку авто – к примеру, 10% от цены контракта, но будет иметь право отказаться от покупки в случае чего

Продавец же от продажи отказаться права не имеет! (Это важно)

В этом случае существует 3 исхода:

- Покупатель просто ждет, пока к нему поступят деньги, текущая рыночная стоимость этого автомобиля под действием объективных рыночных факторов никак не меняется и через 3 месяца каждый в этой сделке получает желаемое: покупатель – авто; продавец – деньги.

- Вдруг выясняется, что у машин данной модели присутствует заводской брак в трансмиссии. Да такой, что производитель отзывает все эти машины у пользователей. Это обстоятельство безусловно роняет цены на рынке и притягательность потенциального приобретения в глазах покупателя. Если рыночные цены на данные машины падают больше, чем на 10%, то покупателю выгоднее тогда вообще отказаться от дальнейшей реализации сделки. Да, он потеряет свой залог, но в таком случае он усугубит свои потери, так как купит авто дороже, чем он сможет купить его на открытом рынке.

- Авторитетные рейтинговые агентства называют автомобиль данной модели самой безопасной и модной машиной года (или даже десятилетия). Рыночная цена этого авто поднимается под воздействием растущих потребительских предпочтений. Здесь уже отказаться продавать машину должен продавец, ну, или потребовать пересмотра условий сделки. Но он-то как раз сделать этого и не может – таковы условия контракта. Так что скорей всего, опцион будет исполнен, и покупатель будет страшно этим доволен – еще бы, так вовремя прикупил себе по дешевке престижный автомобиль!

Плюсы и минусы торговли опционами

- Этот финансовый инструмент крайне волатильный;

- Для начала торговли не требуется крупная сумма денег;

- Опционы гораздо больше подходят для трейдинга, чем акции. Комиссия за торговый оборот мизерные, а заработать можно приличные деньги;

- Риск покупателя опционов ограничен платой за премию. Риск продавца опциона ничем не ограничен, поскольку стоимость базового актива может значительно измениться в неблагоприятном направлении;

- Для популярных инструментов есть большая ликвидность;

- Есть много возможностей и стратегий для заработка на опционах. Например, можно как просто зарабатывать, так и хеджировать риски;

- Самый сложный финансовый инструмент;

- Если зарабатывать на продаже опционов (получать премию), есть риски неограниченных потерь из-за сильного движения цены в неблагоприятную сторону;

Зачем продавать опционы

Покупатель находится в несколько невыгодной позиции. При открытии сделки выплачивается премия. Для выхода в плюс нужно, чтобы рост цены БА перекрывал выплату продавцу.

Предположим продан опцион Call (БА – фьючерсы на акции Роснефти) со страйком 36 000, премия по нему составила 500 руб. Во время экспирации стоимость ценных бумаг выросла до 362 руб., значит, при исполнении холдером права на покупку БА он заработает 200 руб., что частично перекрывает убыток из-за премии. Продавец в этой же ситуации заработал 500 – 200 = 300 руб.

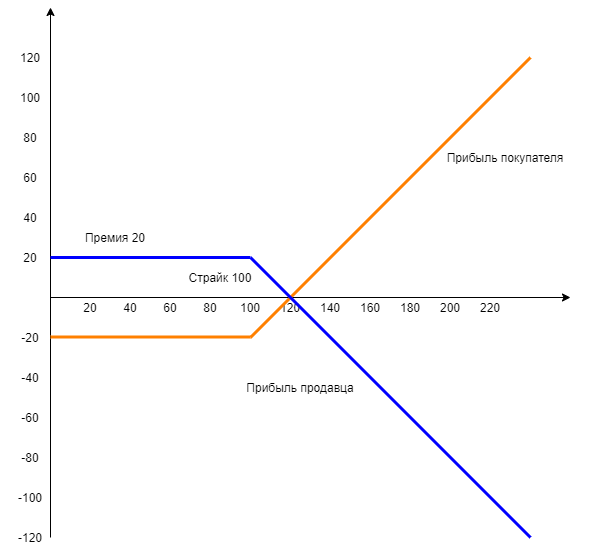

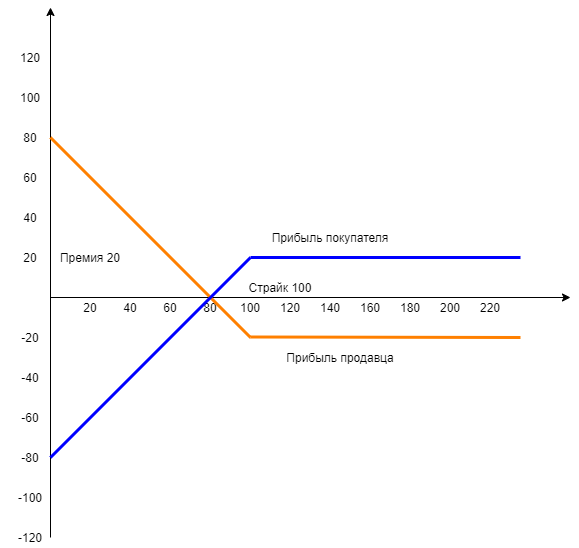

Зависимость между прибылью участников сделки по опциону Колл иллюстрирует график ниже. Как только стоимость БА превышает страйк, начинает расти прибыль покупателя, у противоположной стороны нарастает убыток.

По Пут контрактам вид графика меняется.

Состояние продавцов Пут и Колл опционов критически зависит от цены базового актива. В момент заключения сделки он находится в более выигрышном положении, но со временем ситуация может быстро измениться.

Что важно знать трейдеру?

Если вы решили попробовать свои силы на бирже, следуйте следующим правилам:

Изучайте информацию

Смотрите новости, читайте аналитику, следите за индексами и движением валюты и других активом, учитесь прогнозировать. Прочитайте книги финансовых гигантов, изучайте различные стратегии торговли. Не приступайте в торговле, пока не почувствуете уверенность в своих силах.

Используйте все возможности

Зарегистрируйтесь сразу не нескольких платформах, открывайте демо-счета, отрабатывайте на них известные вам стратегии. Многие брокеры помимо самой платформы предлагают бесплатное обучение, видеоматериалы, аналитику, книги. Пользуйтесь всем этим, это совершенно бесплатно.

Следите за акциями на платформах и участвуйте в них. Получайте бонусы, льготную или бесплатную страховку. В общем, прежде чем вложить деньги, возьмите все, что дается бесплатно.

Не рискуйте больше, чем можете себе позволить

Даже если торговля идет, стратегии работают и вам хочется сорвать куш, ни в коем случае не рискуйте последним. Не продавайте имущество и недвижимость для торговли. Определите для себя сумму, которую вы можете потерять и играйте только на нее.

В последнее время растет как популярность торговли бинарными опционами, так и увеличивается количество критики в адрес самого инструмента как такового и конкретных брокеров. Периодически в американской и европейской прессе появляются громкие заголовки и обличающие статьи об этом финансовом инструменте.

Нужно сказать, что доля правды в этих статьях есть, но это касается недобросовестных брокеров, обещающих огромные многократные прибыли и умеренный риск. На деле, этот инструмент действительно высокодоходный, но ровно на столько же и рискованный.

Не все платформы предупреждают своих пользователей о высоком риске опционов и приводят реальную статистику. Чаще всего пользователям рисуют слишком привлекательную картину, не отражающую действительность. ДУМАЙТЕ И АНАЛИЗИРУЙТЕ!

ВАЖНО трезво оценивать ситуацию, не рисковать значительными для вас суммами, не начинать торговлю реальными средствами, если не умеете анализировать рынок и управление демо-счетом не принесло финансового результата

Торговля опционами и возможные состояния контрактов

При торговле все сделки условно можно разделить на «открывающие» и те, которыми ликвидируются текущие позиции. Трейдеры чаще всего работают с американскими опционами и досрочно фиксируют результат при движении цены БА в благоприятном направлении.

| Вход в рынок | Ликвидация позиций | ||||

|---|---|---|---|---|---|

| Возникающие обязательства | Возникающие обязательства | ||||

| Покупатель | Продавец | Покупатель | Продавец | ||

| Call | Право приобретения БА | Обязанность продать БА | Call | Ликвидация обязательства продать БА | Ликвидация права покупки БА |

| Put | Право на продажу БА | Обязанность купить БА | Put | Ликвидация обязательства купить БА | Ликвидация права продажи БА |

В зависимости от положения цены относительно страйка, сделка может находиться в нескольких состояниях:

- В деньгах. Для Call контрактов цена исполнения должна быть выше страйка, для Put – ниже. Держателю права покупки (Колл) или продажи (Пут) БА выгоднее исполнить контракт.

- Вне денег. Для Колл контрактов цена БА ниже страйка, для Пут – выше, исполнять его невыгодно. При таком сценарии возникает убыток, но он не выходит за пределы премии.

- Около денег. Стоимость БА находится примерно в районе страйка и спрогнозировать, каким будет исход, невозможно.

- Глубоко в деньгах. Аналог первого пункта этого списка, но цена БА настолько далеко ушла от страйка в прибыльном направлении, что вероятность смены состояния контракта околонулевая. По тому же принципу выделяют вид «Глубоко вне денег».

Состояния контрактов

Теперь, исходя из этих условий, разберем примеры разных состояний опционных контрактов:

- Покупается контракт Колл на июньский фьючерс на акции Роснефти. Страйк – 36 000, пока график остается над этим ценовым уровнем он находится «в деньгах». Трейдер может держать его до экспирации или ликвидировать встречной сделкой до этой даты. К дате истечения сделка все еще прибыльная.

- Тот же актив (фьючерсы на бумаги Роснефти), но сделка более рисковая, заключается в начале июня со страйком 40 000. Риск не оправдался, цена ненадолго вышла в состояние «в деньгах» и последовавший обвал сделал исполнение контракта финансово невыгодным.

- Переходим к опционам Put, БА оставим тот же. Предположим, покупается Put со страйком 40 000, прогноз отрабатывает, и вскоре цена падает ниже этой отметки. Как только акции Роснефти начинают стоить менее 400 руб. за одну бумагу, сделка переходит в состояние «в деньгах»;

- Менее удачливый трейдер мог купить контракт Пут в конце мая со страйком 36 500. Прогноз не отработал, стоимость БА стала расти, но убыток в любом случае ограничен лишь премией. При экспирации цена так и не перешла в состояние «в деньгах», так что контракт остается неисполненным.

Не имеет значения, торгуются опционы на акции, драгоценные металлы, инструменты товарного рынка или прочие категории базовых активов. Развития событий всегда происходит по одному из указанных выше сценариев.