Образец договора купли-продажи с аккредитивом сбербанк 2019 скачать бесплатно типовой бланк пример форма распечатать

Содержание:

- Расчет за недвижимость через аккредитив

- Виды аккредитивов

- Договор купли продажи с аккредитивом сбербанк образец 2020 год

- Сервис безопасных расчетов «Сбербанка» в сделках с недвижимостью

- Банковский аккредитив при покупке недвижимости снижает риски

- Как заключить договор с аккредитивом

- Плюсы и минусы

- Договор купли-продажи с использованием аккредитива образец 2021-2022 скачать бесплатно

- Что такое аккредитив при покупке недвижимости

Расчет за недвижимость через аккредитив

При большом списке преимуществ аккредитива, необходимо учитывать и ряд неудобств такой форм расчетов:

- является сложной и длительной, так как приходится дожидаться пересылки документов между банковскими учреждениями покупателя и продавца;

- средства выдаются второй стороне сделки только при полном выполнении условий договора (предоставлении всех документов), поэтому малейшие непредвиденные обстоятельства могут ее сорвать;

- за ведение аккредитивных операций предусмотрено комиссионное вознаграждение, иногда довольно немаленькое.

- гарантирует исполнение условий и требований договорных отношений, при которых продавец получает полную сумму, а покупатель уверен в законности проведенной операции;

- освобождает покупателя от необходимости частичной оплаты и внесения задатков или авансов;

- если операция продажи по каким-либо причинам не окончена, средства возвращаются покупателю;

- благодаря посредничеству кредитного учреждения максимально снижен риск обмана между участниками сделки.

Виды аккредитивов

В финансовой сфере большое количество видов аккредитивов. Их можно открыть под любой вид сделки. Для своих клиентов при покупке квартиры, дома, земельного участка и т.д. Сбербанк предлагает следующие виды аккредитива:

- Безакцептный – перечисление денег на лицевой счет продавца проводится без покупателя. В соответствии с договором, в банк обращается только продавец;

- Безотзывной – перечисление денег любой стороне сделки возможно только с согласия банка, покупателя и продавца. В одностороннем порядке закрыть аккредитив не получится (например, покупатель нашел более выгодный вариант покупки и хочет расторгнуть сделку);

- Отзывной – деньги с аккредитивного счета возвращаются покупателю без согласия продавца при наступлении форс-мажорных обстоятельств, указанных в договоре;

- Покрытый – в банк покупателем переводится оговоренная в договоре сумма, которая хранится там до выполнения условий сделки.

Отметим, что Сбербанк практикует выдачу безотзывных покрытых аккредитивов.

Договор купли продажи с аккредитивом сбербанк образец 2020 год

Некоторые люди и организации в целях получения прибыли, экономят на налоговых сборах, комиссиях и т.д. То есть осуществляют сделки без обязательств, под честное слово. Конечно, в такой сфере много мошенников, причем финансово и юридически грамотных, таких, чьи схемы не поддаются вычислению. Если человек или структура попадет в лапы такого мошенника, денег своих лишится гарантированно, и в судебных инстанциях доказать ничего не сможет. Как обезопасить себя? С этой целью придуман аккредитив. В чем он заключается? Человек, заключающий сделку, обращается в банк и тот переводит его деньги второму участнику сделки. А банк предоставляет обратившемуся лицу соответствующее свидетельство о том, что деньги действительно были переведены с одного счета на другой в установленное число и время.

Сервис безопасных расчетов «Сбербанка» в сделках с недвижимостью

Целью «Сбербанка» является упростить жизнь своим клиентам посредством денежных операций. Именно поэтому с недавнего времени можно воспользоваться услугой безопасных расчетов с недвижимостью.

В рамках услуги покупатель расплачивается безналичной формой оплаты, но это не является ни аккредитивом, ни эскроу, а скорее объединяет эти два понятия в одно. Появление данного сервиса при покупке недвижимости можно обозначить, как продвижение собственного агентства недвижимости. Суть такова, все время производимой сделки финансовые средства будут находиться на счету центра недвижимости, который является банковской дочерней компанией.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Важно. Деятельность данной компании застрахована, кроме того гарантом безопасности выступает «Сбербанк», что уже само по себе является надежным

От сделки такого рода выигрывают и Покупатель, и Продавец. Покупатель не переплачивает деньги за аккредитив, при этом после регистрации новой собственности продавец получает заданную сумму на свой расчетный счет. В случае возникновения каких-либо форс-мажорных обстоятельств, покупателю без проблем возвращаются деньги на расчетный счет.

Некоторые регионы нашей страны практикуют передачу денег до прохождения государственной регистрации, что может оказаться чревато для покупателя. Стоимость представленного сервиса невелика, при этом сервис выступает гарантом безопасного платежа.

Для облегчения способов оплаты клиентам с ипотекой такой сервис также покажется привлекательным

Но тут важно помнить, что в обязанности «Сбербанка» не входит проверять историю продаваемой квартиры. Поэтому в данном случае покупатель действует на свой страх и риск

В отличие от продавца, который может быть твердо уверен, что в оговоренное время все деньги поступят на его счет.

Предостерегающие правила использования интернет-банка:

- Никому (даже самым близким) не открывать пароль от входа на сайт системы банка.

- Производить все действия можно только на главном сайте банка.

- Адресная строка должна начинаться https://

- Обязательно уточняйте реквизиты сообщений, который приходят от банка на телефон.

- Если требуется пароль, чтобы отменить операцию – это дело рук мошенников!

- Всегда нужно пользоваться антивирусом.

- Для использования сервиса на смартфоне, требуется скачать мобильное приложение.

Чтобы войти в Сбербанк Онлайн нужно знать логин, пароль (можно заменить на одноразовый пароль из СМС)

Стоит напомнить, дабы защититься от мошенников при любых возникающих подозрениях необходимо адресовать свое обращение в службу помощи Банка.

Банковский аккредитив при покупке недвижимости снижает риски

Сегодня аккредитив при покупке квартиры – это, безусловно, весьма популярная форма расчетов. В каком-то роде это безналичный аналог банковской ячейки, делающий сделку безопасней. Так что же такое продажа квартиры через аккредитив и как это происходит? Попробуем разобраться ниже.

Какое-то время назад министр финансов РФ Антон Силуанов высказался о том, что крупные сделки, в том числе купля-продажа недвижимости, должны проходить в безналичной форме. Такие высказывания мотивированы, главным образом, желанием государства контролировать крупные денежные потоки.

Кроме того, по словам чиновников, подобные шаги должны помочь государству вытеснить теневой рынок. Озвученная инициатива министра финансов касается, в основном, простых граждан. Ведь юридические лица и без этого производят свои взаиморасчеты по безналичной форме.

Сама по себе аккредитивная схема расчетов — это продолжение идеи, заложенной ранее оплатами через банковскую ячейку. А именно, перед подачей документов в Росреестр покупатель закладывает деньги за квартиру в ячейку.

В соглашение с банком включается пункт, когда продавец квартиры получит доступ к этой ячейке. Например, после того, как предъявит в банк документы, подтверждающие переход права собственности к покупателю. Покупатель, в свою очередь, не имеет доступа к ячейке в течение срока, необходимого для совершения сделки.

Суть такой схемы заключается в том, что повышается безопасность сделки для обеих сторон

Покупатель застрахован от того, что продавец, получив деньги, откажется переоформлять квартиру. Продавец же знает, что, передав квартиру, он сможет беспрепятственно получить причитающиеся ему деньги.

Вариант оплаты через банковскую ячейку прост и, несомненно, дает участникам сделки существенные гарантии.

Здесь подробно указано, как продать квартиру быстро, дорого, без рисков.

Банковский аккредитив при продаже квартиры имеет все те же преимущества. При этом, он подразумевает помещение денег вместо ячейки на специальный банковский счет.

При этом прописываются условия, при которых банк должен исполнить данное обязательство. Как и в случае с банковской ячейкой, таким условием является предоставление продавцом в банк документов, доказывающих, что покупатель стал собственником квартиры.

Упрощенно процедура может выглядеть, например, так:

- Стороны подписывают договор купли-продажи квартиры. Там прописывают порядок расчетов с информацией об открываемом аккредитивном счете.

- Покупатель идет с этим договором в оговоренный банк, где пишет заявление на открытие аккредитива. В заявлении указываются условия раскрытия аккредитива, где перечисляются документы, которые должен предъявить продавец для получения денег. Эти же условия рекомендуется прописывать в договоре купли-продажи.

- После открытия счета, покупатель вносит на него установленную договором сумму.

- Банк отправляет продавцу уведомление (авизо), где сообщает об открытии покупателем аккредитивного счета, об условиях его закрытия, а так же о зачислении туда требуемой суммы денег.

- Стороны идут в Росреестр и подают документы на государственную регистрацию сделки.

- После того, как документы будут готовы, продавец несет в банк договор купли-продажи со штампом регистратора (или иные документы, указанные в условиях раскрытия аккредитива) и, на этом основании, получает положенные ему деньги.

При продаже квартиры используется безотзывной аккредитив. Он подразумевает, что покупатель не сможет забрать деньги с аккредитивного счета в течение определенного срока, достаточного для того, чтобы прошла регистрация и продавец получил эту сумму.

Как заключить договор с аккредитивом

Договор купли-продажи квартиры с аккредитивом заключается точно так же, как и любой другой – в письменной форме, и переход права собственности по нему будет подлежат государственной регистрации.

Отличиями от других договоров в этом случае будут:

- Положения об оплате через аккредитив с указанием банка, срока аккредитива, условий открытия в пользу продавца;

- Согласование с банком условий аккредитива.

Аккредитив открывается по заявлению, поданному в банк. В нем указывается сумма, срок, условия открытия аккредитива и иные необходимые условия.

Оформление аккредитива

При открытии аккредитива необходимо будет согласовать следующие условия:

- Банк-эмитент – то кредитное учреждение, которое открывает аккредитив;

- Исполняющий банк – тот, который будет перечислять средства продавцу. Как правило, это тот же банк, что выпустил аккредитив, но они могут и отличаться;

- Тип аккредитива: отзывной, который можно закрыть до истечения срока действия, или безотзывный. В сделках купли-продажи используются безотзывные аккредитивы, которые покупатель не может прекратить по своему желанию и забрать деньги.

- Акцептный или безакцептный – эта характеристика показывает, нужно ли согласие покупателя (акцепт) для того, чтобы продавец мог забрать деньги со счета. Для правильной работы механизма аккредитивных расчетов за недвижимость аккредитив должен быть безакцептным (чтобы продавец смог получить деньги независимо от покупателя), иначе он лишается смысла.

- Срок аккредитива: показывает то время, в течение которого средства будут забронированы на счете, а продавец может представить документы для получения денег. Как правило, сроки аккредитивов в сделках по недвижимости составляют от 60 до 90 дней, реже встречаются большие сроки – до 180 дней.

- Покрытый или непокрытый аккредитив – указывает на то, вносит ли покупатель средства на аккредитивный счет, или для этих целей оплаты аккредитива будут использованы средства банка. Основная масса аккредитивов, используемых в сделках с недвижимостью, являются покрытыми.

- Условия раскрытия аккредитива: перечень тех документов, которые продавец должен предъявить, чтобы получить деньги. Это важнейшая часть расчетов через аккредитив, которая будет подробнее рассмотрена дальше.

Аккредитив является платной услугой. Размер комиссии за его открытие обычно зависит от задействованных сумм. Его можно уточнить в банке, через который будут осуществляться расчеты.

Документы для раскрытия аккредитива

При использовании аккредитива крайне важно правильно определить те документы, которые продавец должен будет предъявить для получения денег

При этом нужно обратить внимание на:

- Точное наименование документа (к примеру, выписка из ЕГРН);

- Содержание документа, если это требуется (выписка из ЕГРН, в которой указано, что покупатель является собственником конкретной квартиры)

- Формат предъявления – оригинал или заверенная копия;

- Может ли продавец получить этот документ самостоятельно, без участия покупателя.

В качестве документов для открытия аккредитива могут выступать:

- Выписка из единого государственного реестра прав на недвижимость, согласно которой собственность на квартиру принадлежит покупателю;

- Подписанный сторонами акт приема-передачи;

- Документы, подтверждающие прекращение регистрации по месту жительства или пребывания зарегистрированных лиц;

- Подтверждения оплаты коммунальных услуг;

- Иные документы, согласованные сторонами.

Банк будет сверять представленные документы с согласованными в заявлении на открытие аккредитива

Поэтому крайне важно подойти к их описанию максимально ответственно

После предъявления документов деньги будут перечислены на счет продавца, и аккредитив закроется.

При использовании аккредитивов нельзя полностью исключить возможность мошенничества (к примеру, в банк могут представить подложные документы). Но в целом безналичные расчеты через аккредитив намного безопаснее, чем традиционные сделки с квартирами за «наличку».

Плюсы и минусы

Теперь стоит упомянуть о достоинствах и недостатках аккредитивов Сбербанка. Некоторые плюсы мы уже вскользь упомянули, рассмотрим оставшиеся.

- Сбербанк полностью берет на себя обязательства по сохранности средств.

- Сделка проводится в безналичной форме и очень быстро, гораздо быстрее, чем при обычном банковском переводе.

- Если не удастся достичь соглашения по всем существенным условиям сделки, банк гарантирует возврат средств.

- Затраты на открытие аккредитива невелики.

- Можно требовать от Сбербанка совершения нескольких операций в рамках одного аккредитива.

- Возможно получение консультационного сопровождения сделки от специалистов Сбербанка.

У аккредитивов Сбербанка есть только один небольшой минус – за них нужно платить. Хоть оплата и невелика, но она все равно оправдана только при совершении сделки на значительную сумму, например при покупке недвижимости. Оформлять аккредитив для небольшой сделки невыгодно.

Оплата услуги

В настоящее время услуги по оформлению аккредитива в ПАО Сбербанк тарифицированы. Размер тарифа будет зависеть от типа имущества участвующего в сделке, а также от категории субъектов сделки.

- Оформление аккредитива для проведения сделки с недвижимостью физическим лицам обойдется в 2000 рублей одна операция.

- Если требуется проведение сделки по покупке или продаже дорогостоящего движимого имущества, при условии что сторонами договора выступают физические лица – 0,2% от общей суммы сделки, но не меньше 1000 рублей и не более 5000 рублей за операцию.

- Если аккредитив обеспечивает проведение крупной сделки по купле-продажи дорогостоящего движимого имущества, при условии, что хотя-бы одна сторона является юридическим лицом, банк взимает: 0,5% от стоимости сделки, но не меньше 2500 рублей и не больше 15 000 рублей за одну операцию.

Дополнительные услуги со стороны банка не имеют строгой тарификации. Все будет зависеть от сложности сделки и степени участия специалистов банка при проведении подготовительных мероприятий и самой сделки. Если участие специалистов ограничивается устными консультациями, дополнительная плата не взимается.

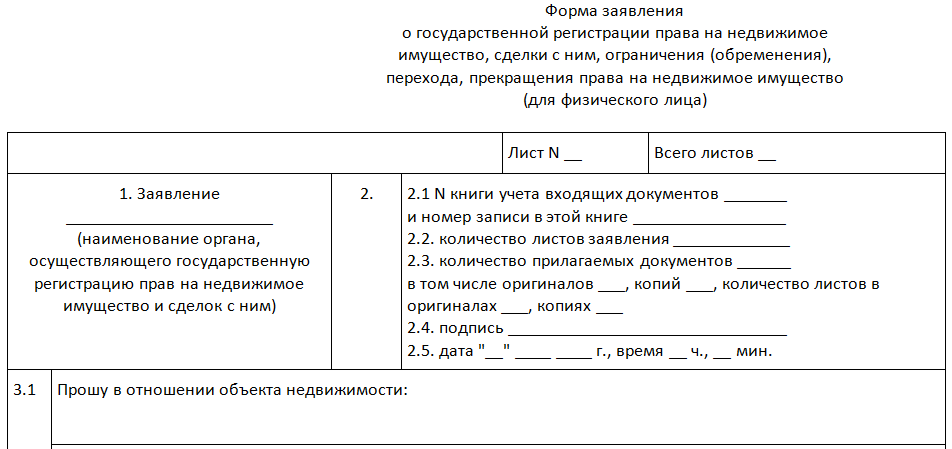

Как получить услугу?

Чтобы оформить аккредитив, требуется обратиться в ближайшее отделение Сбербанка. Менеджер попросит предъявить паспорт, а затем выяснит цели оформления аккредитива. Далее специалист разъяснит суть данной операции и степень участия банка в предстоящей сделке. После этого менеджер предложит вам заполнить заявление по образцу. Чтобы корректно заполнить заявление, необходимо иметь при себе документы по сделке и данные о продавце или покупателе, в зависимости от того, кто обратился с заявлением.

К заявлению в обязательном порядке нужно приложить копии документов, которые важны для достижения всех существенных условий по договору или обеспечивающие сделку. В частности это могут быть копии свидетельства о праве собственности на квартиру, кадастровый паспорт и т.д. Также к заявлению прикладывается копия проекта договора купли-продажи. В дальнейшем в ходе переговоров продавца и покупателя условия соглашения могут быть изменены. В этом случае необходимо будет принести в банк заявление о расхождении, в котором заявитель укажет новые условия соглашения.

Итак, услуга по оформлению аккредитива в ПАО Сбербанк вполне доступна физическим лицам. Стоимость этой услуги невелика, а помощь, которую окажет банк при проведении сделки, может оказаться неоценимой.

Договор купли-продажи с использованием аккредитива образец 2021-2022 скачать бесплатно

Что такое Аккредитив?

Аккредитив — обязательство банка выплатить денежные средства третьей стороне по просьбе клиента при предоставлении чека в банк. В такой ситуации банк выступает в качестве:

гаранта; бенефициаром выступает получатель платежа; плательщиком выступает компания-клиента банка. Аккредитивы являются гарантированным платежом для поставщика и регулируются следующими законодательными проектами:

Публикацией Международной торговой палаты №600 от 2007 г. Положением ЦБ РФ №2 от 2002 г. Положением о правилах осуществления перевода денежных средств №383 от 2012 г.

Аккредитивы могут быть трех видов:

- отзывные и безотзывные;

- депонированные и гарантированные;

- подтвержденные и неподтвержденные.

Аккредитированный счет при покупке квартиры открывается, чтобы обезопасить себя от мошенничества. Его открытие необходимо в создании соглашений с клиентом, о репутации которого ничего не известно.

Преимущество открытия аккредитива при покупке квартиры:

- безналичный расчет позволяет сторонам договора купли-продажи недвижимости обозначить условия ее совершения;

- человеку не нужно переживать за то, как провести через город большую сумму денег;

- аккредитив открывается на неограниченный срок и может быть продлен;

- возможные для сторон риски значительно снижаются;

- деньги продавцу передаются только при переходе прав новому собственнику;

- в случае, если сделка не состоялась, то денежные средства возвращаются покупателю в полном объеме;

- банк контролирует выполнение обязательств сторонами, обозначенными в документе;

- условия соглашения могут изменяться при обоюдном согласии сторон.

- Оформление договора купли-продажи квартиры с аккредитивом

Перед оформлением договора купли-продажи жилья, участники сделки узнают у банка, если он обладает возможностью открыть аккредитив. В случае, положительного ответа, продавец и покупатель составляют договор, в котором прописывают, что условием расчета будет аккредитив. Размер суммы и условия расчета прописываются в соглашении сторон. Покупатель подает заявление в банк на оформление аккредитива

Важно! Заявление об оформление аккредитива для оформления договора купли-продажи недвижимости рассматривается только при наличии открытого счета в банке, куда обращается заявитель. Банк открывает аккредитив и передает заявителю его оригинал

Для получения денежных средств от банка в качестве погашения документов за понесенные расходы, гражданин предоставляет пакет документов:

- договор купли-продажи квартиры;

- свидетельство о регистрации недвижимости.

Какую информацию должен содержать договор купли-продажи квартиры с аккредитивом?

Он должен содержать:

- дату и место подписания договора купли-продажи;

- ФИО сторон и их личные данные;

- адреса, по которым зарегистрированы стороны;

- паспортные данные покупателя и продавца;

- информация о квартире: общая площадь, этаж, количество комнат, этажность дома;

- перечень документов, доказывающих, что квартира по закону принадлежит собственнику;

- стоимость квартиры. Она прописывается прописными буквами;

- порядок, по которому будет выплачена положенная сумма. В данном пункте стороны указывают «аккредитив»;

- условия, на которых был оформлен аккредитив;

- гарантия продавца в том, что квартира юридически чиста;

- подпись сторон.

Договор купли-продажи квартиры по аккредитиву составляется в четырех экземплярах:

- для покупателя — 1;

- для продавца — 2;

- для сотрудников государственного регистрационного центра — 1.

Аккредитив оформляется в течение 20 минут. Выдается он в национальной валюте — рублях. В сделках с недвижимостью гарантированная банковская сумма выдается на 120 дней и может быть продлена на один раз на 60 дней. Примерная стоимость за открытие специального счета — 2500 рублей.

ОБРАЗЕЦ ДОГОВОРА КУПЛИ-ПРОДАЖИ КВАРТИРЫ С АККРЕДИТИВОМ

В строящемся доме

Когда речь идет о строящемся доме, банковские сотрудники перечисляют нужную сумму после отдачи хозяевам ключей.

Процедура начисления денег застройщикам:

Покупатель оформляет аккредитированный счет на свое имя и кладет на него фиксированную сумму денег. Покупатель дает поручение банковскому сотруднику о перечислении денежной суммы застройщику, после предъявления им договора купли-продажи квартиры. Деньги застройщику перечисляются после подписания кредитного договора. Денежная сумма перечисляется, если застройщик выполнил все условия аккредитированного соглашения. Безналичный способ оплаты выгоден, как для покупателя, так и для застройщика. В Российской Федерации данный метод расчета с продавцом не приобрел популярности, но он начинает набирать свои обороты.

Что такое аккредитив при покупке недвижимости

Под термином «аккредитив» понимается банковская гарантия. По сути, Сбербанк принимает на себя ответственность за то, что все параметры сделки будут выполнены ее сторонами согласно договоренности. Кстати, договор о сделке является обязательным для оформления услуги – единственным основанием для аккредитива.

Аккредитив обеспечивает удобство сделки

Сбербанк изучает договорные обязательства сторон. После этого покупатель квартиры производит открытие аккредитивного счета в Сбербанке и вносит на него сумму, которая должна отойти продавцу, плюс комиссию банка за услуги. Получить деньги с данного счета продавец недвижимого объекта сможет только после предоставления им доказательств отчуждения права собственности в пользу второй стороны сделки.

Услуга доступна как для обычных граждан, так и для юридических лиц. Более того, аккредитивный счет может быть открыт в случае, если сделка проводится между физическим и юридическим лицами.

Как происходит сделка по продаже квартиры через аккредитив

Сделка по продаже квартиры через аккредитив происходит по такому алгоритму:

- один из участников (чаще всего покупатель) предлагает другому аккредитивный метод расчетов;

- оговариваются условия – сроки проведения сделки и гарантий, перечень документов, по предъявлении которых продавец сможет получить средства с гарантийного счета и т.д.;

- все условия прописываются в договоре;

- покупатель заводит в банке сберегательный счет (можно использовать уже имеющийся депозит);

- покупатель пополняет счет на необходимую сумму;

- оформляется заявление на открытие аккредитива (в отделении Сбербанка или через его сайт);

- договор о гарантии передается продавцу.

После этого стороны выходят на сделку. Когда ее регистрация будет закончена, продавец обращается в отделение банка с договором на аккредитив и бумагами, подтверждающими выполнение им своих обязательств (чаще всего это выписка из ЕГРП с новым собственником). Банк проверяет подлинность всех представленных документов и правильность их оформления, после чего перечисляет сумму со счета продавцу.

Если вторая сторона сделки отказывается от аккредитивной системы расчетов, лучше подыскать другой вариант квартиры для покупки.

Что касается сроков – оформление договора занимает не более получаса. Для этого потребуются паспорта обеих сторон сделки и договор купли-продажи. Если собственников с любой из сторон планируется несколько, все они должны присутствовать при составлении документа. Данные каждого из них вносятся в договор. Завершение сделки проводится банком в течение рабочего дня.

Аккредитив отвечает за безопасность оформления сделки

Виды аккредитивов

Существуют разные категории банковских гарантий. К примеру, в Сбербанке можно оформить банковский аккредитив при покупке квартиры, выбрав одну из четырех категорий:

- безотзывный – закрыть счет можно только по согласию обеих сторон сделки;

- покрытый – банк вправе заморозить средства на аккредитивном счете до тех пор, пока продавец не выполнит положенные ему обязательства;

- непокрытый – банк списывает часть средств со счета в адрес продавца в момент предоставления им доказательств завершения сделки, а остаток переводится только после окончания срока гарантии;

- отзывной – покупатель может отозвать деньги с гарантийного счета (по согласованию с банком).

Перед тем, как открыть безотзывный аккредитив, и вообще, определяться с типом гарантии, покупателю необходимо согласовать условия с продавцом. Вид гарантии должен быть указан в основном договоре по сделке, наряду с прочими правилами проведения расчетов.

Отличие аккредитива от ячейки в банке

На первый взгляд, механизм действия аккредитива напоминает расчеты с применением сейфовой ячейки.

Но есть ряд существенных отличий:

- При расчете с помощью банковской гарантии нет необходимости снимать наличные деньги, дополнительно платить за их пересчет и проверку подлинности. Все операции производятся в безналичной форме.

- На аккредитивный счет нужно положить денежные средства в размере полной стоимости приобретаемой недвижимости. Занизить цену квартиры, чтобы избежать налогов, не получится.

- При оформлении на длительный срок стоимость аккредитива будет ниже, чем цена за пользование банковской ячейкой.

- Денежные средства, находящиеся на сберегательном счете, защищены более надежно, чем при размещении в сейфе.

Что касается сходства этих двух инструментов, оно выражается в том, что как аккредитив, так и сейфовая ячейка могут применяться не только для купли-продажи недвижимости, но и для любых сделок, в которых сторонам требуются дополнительные гарантии.

Банковская ячейка имеет ряд отличий от аккредитива