Президент рф подписал несколько законов о налогах и о бизнесе. обратите внимание на 325-фз

Содержание:

Структура и востребованность

Справка

ФЗ №146 имеет чёткое деление на две части. Оно носит формальный и функциональный смысл. В этом законе, как и в других, имеющих подобные деления, первая часть выполняет функцию общего базиса, на котором строится разнообразие нормативов специфического характера.

Первая часть НК РФ содержит основные понятия налоговой системы и всех процессов, с ней связанных. Часть вторая определяет порядок взимания налогов:

- федерального уровня;

- на доходы физлиц;

- на прибыль организаций;

- на объекты ресурсного характера (вода из природных источников, биоресурсы, полезные ископаемые);

- на землю;

- с сельхозпроизводителей.

Кроме регламентации разных видов платежей в госбюджет вторая часть кодекса включает в себя перечень и специфику уплаты акцизов, а так же нормативы, регламентирующие особые налоговые режимы (упрощённый, для сехозпроизводителей, при разделе продукции и т.п.).

Главными потребителями информации, сосредоточенной в НК РФ, являются:

- госструктуры, осуществляющие контроль деятельности экономических агентов России;

- руководители организаций;

- индивидуальные и частные предприниматели.

Несмотря на то, что налоговое законодательство определяет состояние экономики, государства и всего общества, оно не касается большей части населения. Люди, работающие по найму, не несут никакой ответственности за уплату налогов, поскольку это за них обязаны делать работодатели. По этой причине НК РФ относят к категории нормативов, предназначенных для узкого круга специалистов.

Действующий НК РФ и его становление

Федеральный кодифицированный закон №146 (Налоговый кодекс РФ) был принят в 1998, а начал действовать в 1999 году. Однако вступал он в законную силу постепенно, на протяжении почти десяти лет. Последовательность вступления была следующей.

- Часть первая целиком начала действовать с 1 января 1999 года. Страна получила нормативный документ, в котором были определены виды налогов, принципы отмены ранее существовавших платежей, контроль и ответственность налогоплательщиков.

- Четыре главы части №2 начали действовать ровно через два года после принятия НК РФ, то есть 1 января 2001 года. С этого момента получили юридическое определение три вида налоговых платежей – единый социальный, на добавленную стоимость, для физлиц. В это же время появилось и описание акцизов, как вида обязательного платежа в бюджет государства.

- Главы 25, , 27 начали действовать с 2002 года. Так были определены налоги на прибыль организаций, с продаж и добычу полезных ископаемых. Кроме того, был введен единый сельхозналог.

- Транспортный и единый налог на вменённый доход были введены с начала 2003 года. Тогда же появилась и система упрощённого налогообложения. В середине 2003 года были введены платежи при разделе продукции.

- Доходы с игорного бизнеса стали отдельным предметом налогообложения с 01.01.2004 года. Тогда же были введены платежи за пользование биоресурсами на суше и в воде.

- С 2005 года начали действовать нормативы, регламентирующие взимание земельного и водного налогов, а так же уплату госпошлины.

- Последним нововведением Налогового кодекса стали нормы налогообложения имущества, находящегося в собственности физлиц. Это произошло 1 января 2015 года.

Налоговый кодекс России можно считать одним из наиболее динамично развивающихся законов. И это понятно, ведь любые платежи, пополняющие государственный бюджет, должны вводиться последовательно для того, чтобы экономическая система страны могла адаптироваться к новым расходам. Кроме того, сама система пополнения бюджета государства должна обладать мобильностью, своевременно реагируя на социальные, политические и экономические изменения.

Комментарий к Статье 1 НК РФ

Статья 1 НК РФ содержит определение законодательства о налогах и сборах. Это — Налоговый кодекс РФ и принятые в соответствии с ним федеральные законы.

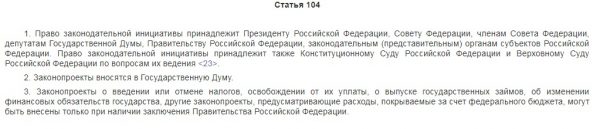

Статья 57 Конституции РФ провозглашает, что каждый обязан платить законно установленные налоги и сборы. При этом законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований (налог на добавленную стоимость, налог на игорный бизнес, земельный налог и др.).

Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий) (сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, и др.)

В настоящее время налоговое законодательство состоит из:

— законодательства о налогах и сборах (Налоговый кодекс РФ, федеральные законы о налогах и сборах, принятые в соответствии с Налоговым кодексом РФ, законы и иные нормативные акты законодательных (представительных) органов субъектов РФ; нормативные акты представительных органов местного самоуправления);

— нормативных правовых актов органов государственного управления;

— нормативных правовых актов органов исполнительной власти РФ и субъектов РФ.

В соответствии со ст. 72 Конституции РФ установление общих принципов налогообложения и сборов в Российской Федерации находится в совместном ведении Российской Федерации и ее субъектов.

Налоговый кодекс устанавливает соответствующий Конституции принцип, согласно которому система налогов, взимаемых в федеральный бюджет, и общие принципы налогообложения и сборов в России могут быть установлены только настоящим Кодексом.

Пункт 2 ст. 1 НК РФ подтверждает приоритет настоящего Кодекса перед иными федеральными законами. Более того, по вопросам, указанным в пп. 1 — 7 п. 2 ст. 1 НК РФ, должны применяться только нормы НК РФ. Внесение же в них изменений допускается только путем поправок в текст самого НК РФ. Таким образом, регулирование общих принципов налоговой системы РФ (пп. 1 — 7 п. 2 ст. 1 НК РФ) допускается только нормами НК РФ, а не другими федеральными законами.

Пункт 3 ст. 1 настоящего Кодекса содержит специальное правило, в соответствии с которым действие настоящего Кодекса распространяется на отношения по установлению, введению и взиманию сборов только в тех случаях, когда это прямо предусмотрено настоящим Кодексом.

Пункт 3 ст. 1 НК РФ касается возможных коллизий с другими отраслями законодательства и ограничивает возможность применения НК РФ в отношении налогов и сборов, принятых вне настоящего Кодекса. Например, ранее до вступления в законную силу п. 3 ст. 1 НК РФ, взимание государственной пошлины (обязательных сборов) за осуществление юридически значимых действий регулировал Закон РФ от 9 декабря 1991 г. N 2005-1 «О государственной пошлине». С 1 января 2005 г. он утратил силу, и была введена в действие гл. 25.3 «Государственная пошлина» НК РФ.

Описание закона о налогах и налогообложении

Актуальный Налоговый Кодекс Российской Федерации принят Государственной Думой 16 июля 1998 года и одобрен Советом Федерации на следующий день. Президент РФ подписал действительный закон 31 июля того же года. Рассматриваемый Кодекс состоит из двух частей (общей и специальной), 7 разделов, 20 глав и 1142 статей.

Общая часть Налогового Кодекса РФ вступила в силу 1 января 1999 года. Данная часть регламентирует и систематизирует налоги и процесс налогооблажения. В этом фрагменте кодекса устанавливаются нормативы таких элементов налогооблажения, как:

- Подвиды налогов и налогоисчисления на территории Российской Федерации;

- Основания для назначения налога;

- Порядок осуществления налоговых сборов и выплат;

- Нормативы внедрения и упразднения введённых ранее форм налогов;

- Обязанности и юридические права налоговых служб, налогоплательщиков и налоговых агентов;

- Способы осуществления ревизии в сфере налогов;

- Наложение ответственности за неуплату налогов;

- Обжалование постановлений, вынесенных должностными лицами в сфере налогообложения.

Специальная часть действительного Налогового Кодекса вступила в силу 1 января 2001 года. Данной частью НК РФ регламентируются отдельные процессы каждого вида взимаемых налогов, определяются составляющие налогообложения, такие как:

- Объект, облагаемый данным типом налогов;

- Налоговая база;

- Период расчёта налога;

- Ставка;

- Система исчисления налога;

- Система и сроки осуществления налоговых выплат.

На данный момент ч. 2 НК РФ определены следующие налоги Федерального масштаба:

- На добавленную стоимость (НДС);

- На доходы физических лиц (НДФЛ);

- На прибыль;

- На добычу полезных ископаемых (НДПИ);

- Сборы за эксплуатацию флоры, фауны и водных ресурсов;

- Вводный;

- Государственная пошлина.

Так же рассматриваемым отрывком кодекса предусматриваются следующие налоги регионального значения:

- Транспортный;

- Игорный;

- Земельный;

- Имущественный.

Налоговые системы, определённые ч. 2 Налогового Кодекса Российской Федерации:

- Налогооблагательный режим для сельскохозяйственных предприятий (ЕСХН);

- УСН;

- ЕНВД.

Последние изменения

Как и другие законы Федерального значения, Налоговый Кодекс Российской Федерации регулярно претерпевает необходимые изменения. Последние существенные поправки в НК РФ внесены 28 декабря 2016 года. Изменяющим документом стал Федеральный закон «О внесении изменений в статью 105.14 части первой и часть вторую Налогового кодекса Российской Федерации» N 475-ФЗ.

Согласно введённым поправкам, статья 105.14 претерпела ряд следующих изменений:

- Пункт 2 дополнился подпунктом 8, согласно тексту которого сделка, осуществлённая взаимосвязанными лицами признаётся подвластной контролю, если одна из сторон является исследовательским корпоративным центром, представленным в Федеральном законе «Об инновационном центре «Сколково»;

- В абзаце 1 пункта 3 цифры «4-7» заменены на «4-8».

В статье 145 действительного кодекса появился пункт 2.1, утверждающий, что право исследовательского центра на освобождение от уплаты налогов упраздняется в случаях:

- Потери статуса проектного участника;

- Общая прибыль центра превысила 1 миллиард рублей с первого числа начала нового налогового периода;

- Доходы с 1 числа налогового периода составляют менее 50 процентов в общей совокупности доходов;

- Налог, постановленный в период выхода из числа участников проекта, восстанавливается и определяется к уплате с учётом набежавших пеней.

Положения, внесённые ФЗ-475, действительны до 31 декабря 2021 года включительно.