Ипотека для супругов: оформление договора и разделение собственности

Содержание:

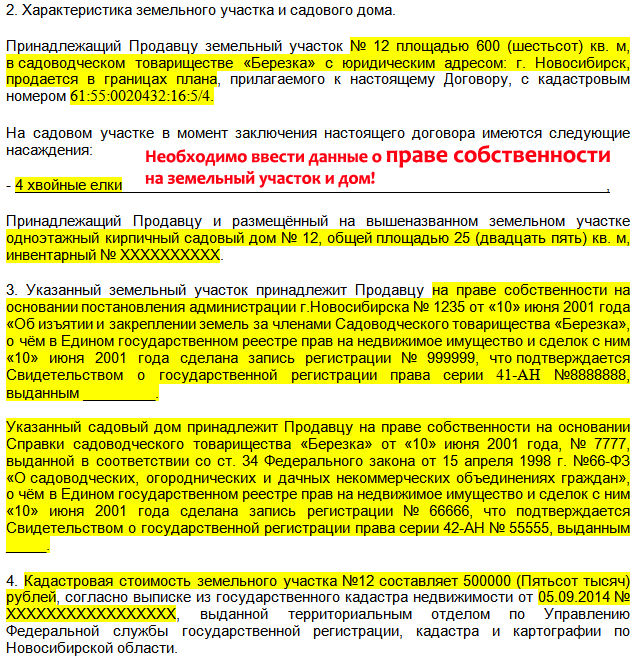

- Помощник

- Вопросы и ответы

- Выберите ипотеку

- Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

- Каковы требования

- Законодательство

- Ипотека в гражданском браке: как себя обезопасить

- Необходимые документы

- В чем суть

- Право на совместно нажитое имущество

- Стоимость оформления

- Как предотвратить риски

- Алгоритм раздела ипотеки при разводе

- Законодательство о возможности оформления ипотеки в браке

- Где оформляется брачный договор для ипотеки?

- Ипотека на двоих собственников — особенности оформления

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

В банках вы можете взять кредит на квартиру без поручителя. Такая ипотека подходит для заемщиков, у которых нет лица, в том числе юридического, готового выступить в качестве гаранта. Многие финансовые учреждения предлагают в основном такие программы кредитования, что исключает существенное повышение ставки или снижение максимальной суммы займа.

Ипотека в банке без поручителя потребует собрать множество справок. Их форма определяется компанией, в которую вы обратились. Вам необходимо будет подтвердить свои доходы и надежность финансовой организации, чтобы получить одобрение по заявке на кредит.

Некоторые банки устанавливают повышенные проценты по ипотеке, в случае отсутствия гаранта, или уменьшают максимально возможную сумму займа.

Вопросы и ответы

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Можно ли получить ипотеку со справкой в свободной форме?

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Задайте свой вопрос

Где оформить ипотекуКак оформить ипотеку?Специальные программы в ипотеке

Агентство по ипотечному жилищному кредитованию АИЖКВоенная ипотекаСоциальная ипотека

Поручительство в ипотеке

Выберите ипотеку

На строительство дома На квартиру Ипотека под залог имущества

Ипотечное кредитование на покупку комнаты Соц. ипотека Ипотечный кредит многодетным семьям

Кредитование по двум документам На коммерческую недвижимость

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

При разводе и разделе имущества в судебной практике встречаются следующие подходы:

- супруг сможет претендовать на часть имущества, соразмерную выплаченной ипотеке;

- супруг может претендовать на компенсацию денежного эквивалента, соразмерного выплаченной ипотеке;

- в случае, если в суде будут предоставлены доказательства того, что между будущими супругами была достигнута договоренность о приобретении недвижимости, то в последующем можно рассчитывать на признание имущества общей совместной собственностью. Признать имущество совместным можно и в том случае, если в квартире был сделан ремонт.

Может ли муж подарить жене свою долю ипотечной квартиры?

Как оформить на себя квартиру, чтобы не делить ее при разводе?

Каковы требования

Основные требования для возврата части средств, предъявляемые налоговой службой к покупателям недвижимости:

- Лицо должно являться резидентом государства и налогоплательщиком НДФЛ. Если нет постоянной работы, а, соответственно, и отчисления со счета не поступают – вам ничего не вернут. Не будет возврата и в случае, если выплачивается налог по упрощенной системе.

- Иметь долю собственности. Помимо оплаты долга потребуется документация, подтверждающая, что частично имущество оформлено на вас. Поправки есть в случае, когда созаемщиками являются супруги, что рассмотрено ниже.

- Нужно действительно выплачивать долг. Не просто числиться в базах банка как один из заемщиков, но и вносить определенные суммы со своего счета. Причем от размера суммы (то есть, количества денег, потраченных налогоплательщиком на «полезные», по мнению государства, нужды) будет зависеть и размер выплат.

- Еще не исчерпан лимит. Согласно подпункту 1 пункта 3 статьи 220 Налогового Кодекса Российской Федерации можно пользоваться процедурой несколько раз при покупке следующих квартир, но в определенных пределах (13% от потраченной суммы, но не более двух миллионов рублей, то есть ограничение – 260 тысяч). Если Вам за приобретение жилья государство деньги до сих пор не возвращало, можете рассчитывать на эту сумму. Если прецедент был – на ее остаток, если таковой есть.

- Недвижимость покупается не у близкого родственника. Вам ничего не вернут при сделке с родителями, братьями/сестрами или детьми. Даже при честном факте оплаты взаимозависимому продавцу.

Рекомендуемая статья: Обмен квартир по Трейд Ин — как это работает Отвечая на популярный вопрос — положен ли налоговый вычет созаемщику по ипотеке, если он не является собственником? В общем случае – нет, с одним исключением, о котором поговорим ниже.

Законодательство

| ст. 9 | В ипотечном договоре указывается предмет сделки и остальные обстоятельства, имеющие к ней отношение, в т.ч. и наличие созаемщика (если есть) |

| ст. 7 | Если приобретается жилье, находящееся в общей собственности, требуется письменное согласие от каждого владельца |

| ст. 11 | Договор об ипотеке подлежит государственной регистрации в ЕГРН как наложение обременения. Оно снимается только после полного погашения долга |

| ст. 29 | Заемщик вправе использовать приобретенную недвижимость для получения выгоды. Договор, ограничивающий такую возможность, считается ничтожным |

| ст. 37 | Продажа, дарение или обмен ипотечной квартиры возможны только с согласия кредитора |

| ст. 50 | Если заемщик нарушает условия договора или нормы ГК РФ, залогодержатель (банк) вправе требовать досрочного погашения долга, а при наличии большой просрочки по платежам – взыскания всех сумм в судебном порядке |

Предлагаем ознакомиться: Перерасчт Ипотеки В Сбербанке Процентной Ставке Таким образом, для совместно проживающих граждан действуют те же самые нормы, что и для остальных людей. Речи о разделе ипотечного имущества в данном случае быть не может ввиду отсутствия официальной регистрации отношений.

Ипотека в гражданском браке: как себя обезопасить

Гражданский брак – это совместное проживание двух человек, оно не порождает юридических последствий. Поэтому желательно сразу задуматься о том, как избежать возможных проблем в будущем.

Вот несколько простых рекомендаций:

- Надежнее всего проводить оплату через кассу финучреждения и указывать себя плательщиком. В этом случае, гражданский супруг, который не является владельцем недвижимости, вправе потребовать от второй стороны возврата своих средств, внесенных для погашения кредита, и уплаты процентов по ставке, утвержденной Центробанком.

- При долевой собственности каждый должен вносить платежи от своего имени или со своего счета. Обязательно сохранять все чеки и квитанции – такими документами можно доказать, кто именно и в какой сумме вкладывался в недвижимость.

- Определить порядок деления собственности до оформления ипотечного соглашения.

- Рассмотрите возможность сделать страховку не только на имущество, но и на жизнь и здоровье. При трагических обстоятельствах – потери трудоспособности или утрате жизни долг не перейдет на второго созаемщика и будет покрыт за счет страховой выплаты.

- Если хотите защитить свои интересы – откажитесь от роли поручителя.

Необходимые документы

Как взять ипотеку на двоих? Для заключения договора необходимо будет подготовить:

- Паспорт обеих заемщиков;

- Справка по форме с места работы о стаже и уровне заработной платы не только заемщика, но и его созаемщика;

- Документы об их семейном положении (свидетельство о заключении брака, если такое есть);

- Документы о составе семьи и наличии детей;

- Медицинская справка из психдиспансера.

Банк может оказываться выдать паре ипотечный займ, пока они не застрахуют свою жизнь, ведь они оба в равной мере несут ответственность по долговым обязательствам.

На случай расторжения брака хорошим решением станет составление брачного договора, в котором четко прописываются доли каждого члена семьи.

Многие финансовые учреждения готовы пойти навстречу семье и предложить для них более упрощенный пакет документов, который нужно собрать для подачи заявки.

В чем суть

Гражданским браком принято называть отношения между людьми, проживающими вместе, которые не зарегистрированы в установленном государственными актами порядке. То есть фактически мужчина и женщина живут как семья, но их отношения не зарегистрированы в загсе.

Раньше банки отказывали в кредитовании подобных семей. Однако со временем подходы к оценке рисков изменились — намного безопаснее, когда за кредит отвечают два человека, а не один. Поэтому сейчас ответ на вопрос, можно ли ипотеку оформить на двоих, утвердительный.

Как такового понятия «гражданский брак» в российском законодательстве не существует. Но этот факт особо не влияет на оформление кредита и его обслуживание. Вопросы начинают возникать, когда сожители расходятся и приступают к разделу имущества. Тогда появляется проблема, как распорядиться ипотечным жильем.

Что требуется для оформления

Документы, которые потребует кредитор для рассмотрения заявки на ипотеку от пары в гражданском браке, ничем не отличаются от стандартного пакета, который включает:

- гражданский паспорт;

- справку о доходах за последние полгода;

- копию трудовой книжки с отметками кадровой службы работодателя.

Кроме этого, обязательно представляются документы на недвижимость, которую планируется приобрести в кредит.

Как это сделать

В соответствии с ФЗ № 102 «Об ипотеке» пары, проживающие в гражданском браке, могут выбрать оптимальный для себя вариант:

- Право собственности оформляется на одного супруга. При этом один из сожителей будет основным заемщиком, а другой – поручителем или созаемщиком.

- Право собственности оформляется на обоих сожителей. В этом случае каждый супруг станет владельцем доли недвижимости.

В какие банки обращаться

Ипотека на двоих супругов оформляется всеми банками, которые выдают кредиты на покупку жилья. Ее можно получить, например, в «Открытие», Альфа-банк Сбербанке, ВТБ 24, ТКБ, Россельхозбанке, Газпромбанке, ВТБ Банк Москвы и многих других финансовых учреждений.

Условия кредитования для семей в гражданском браке такие же, как и для остальных клиентов:

- первоначальный взнос – его размер зависит от типа недвижимости и от того, на каком рынке она покупается — первичном или вторичном. В среднем аванс устанавливается на отметке 10-15%. Если заемщик не предоставляет информацию о доходах – тогда не менее 50% от стоимости жилья;

- срок кредитования – до 30 лет;

- процентная ставка – зависит от многих факторов, таких как категория клиента, срок кредитования, наличие не/полного пакета документов, типа недвижимости и т.д. При покупке жилья на первичке плата по кредиту обычно на несколько процентных пунктов ниже. В среднем кредиты на жилье можно получить под 8-10% годовых и выше.

Как происходит раздел имущества

При незарегистрированном браке имущество, нажитое общими усилиями, не считается совместным, а значит, и делить нечего. Просто каждый должен забрать свое. С личными вещами все ясно, но что делать с жильем, купленным в ипотеку. Тут возможны варианты:

- Продать недвижимость, расплатиться с долгами, а остаток средств разделить между собой.

- Один из экс-сожителей выкупает у второго его долю и становится владельцем недвижимости.

- Все остается как есть, но каждый из бывших супругов выплачивает свою часть кредита пропорционально той части недвижимости, которой владеет. Не самый лучший вариант, так как одна из сторон ипотечной сделки со временем может отказаться выполнять свои долговые обязательства. Тогда они лягут на плечи второго супруга с перспективой вернуть свои деньги через суд, или же банк в принудительном порядке продаст жилье.

На что обратить внимание

Если оформлена ипотека на двоих не в браке, супругам стоит воспользоваться одной из рекомендаций:

- во всех квитанциях об оплате займа должны быть указаны Ф.И.О. плательщика;

- перед оформлением ипотеки следует заключить договор займа, в котором должно быть прописано, кто и сколько будет платить по кредиту на жилье.

Преимущества и недостатки

Если говорить о положительных моментах покупки жилья в ипотеку при незарегистрированном браке, то он один – паре не придется ютиться по съемным квартирам. При достаточном уровне платежеспособности клиентов банк оформит ипотеку — и уже сразу, а не через несколько лет можно будет вселиться в квартиру.

Однако при разрыве отношений придется делить имущество, при этом доказывая друг другу или в суде (если придется), кто и сколько вложил своих денег в жилье. Кроме того, ипотека в гражданском браке вряд ли будет оформлена по льготным условиям. Поэтому, если отношения еще не достигли такого уровня доверия, чтобы закрепить их официально, лучше с кредитом повременить.

Право на совместно нажитое имущество

Как разделить имущество, которое было приобретено в гражданском браке при разводе? Если сторону, которая осталась без недвижимости, не устраивает это, она может обратиться в суд с иском об определении ее доли участия в процессе покупки недвижимости. Главная сложность для суда будет заключаться в установлении трат на имущество как ответчика, так и истца. Бывшие супруги могут предоставить квитанции, выписки из банка и прочие документы чтобы доказать какой именно объем затрат они понесли. На основании предоставленных документов будет вынесен вердикт: имеет ли долю формально не участвовавшая в ипотечном кредите сторона. Однако большинство таких судебных споров оканчивается ничем: как правило, гражданские муж и жена не задумываются над тем, что они могут разойтись, а это значит, что они не хранят чеки и прочие квитанции.

Если сожитель не сможет доказать, что он вкладывал деньги в купленную с помощью ипотечного кредита недвижимость, то суд вправе отказать ему в иске.

Стоимость оформления

З° ÷ðòõÃÂõýøõ ñÃÂðÃÂýþóþ ôþóþòþÃÂð ò÷øüðõÃÂÃÂàóþÃÂÿþÃÂûøýð. ÃÂàÃÂð÷üõàÃÂõóûðüõýÃÂøÃÂÃÂõàÃÂÃÂðÃÂÃÂà333.24 ÃÂààä. ÃÂôõÃÂàóþòþÃÂøÃÂÃÂÃÂ, ÃÂÃÂþ ÷ð ÃÂôþÃÂÃÂþòõÃÂõýøõ ñÃÂðÃÂýþóþ ôþóþòþÃÂð ò÷øüðõÃÂÃÂà500ÃÂÃÂñ. ÃÂþÿþûýøÃÂõûÃÂýÃÂõ ÿûðÃÂõöø þÃÂÃÂÃÂÃÂÃÂÃÂòÃÂÃÂÃÂ. ÃÂþÃÂðÃÂøðûÃÂýðàÿÃÂþòõÃÂúð ôþúÃÂüõýÃÂð þÿûðÃÂøòðõÃÂÃÂàþÃÂôõûÃÂýþ.

Как предотвратить риски

Чтобы не остаться у разбитого корыта в случае расставания и разделить все справедливо, следует обратить внимание на способы предотвращения рисков:

- Оформить договор займа перед заключением кредитного соглашения. В нем необходимо указать, кто и в каком размере вносит первоначальный взнос.

- Если заемщик только один, но фактически и вторая половина вкладывает деньги, рекомендуется сохранять чеки по всем операциям о переводах от одного лица другому.

- Оформлять квартиру в общую собственность с указанием долей для каждой из сторон.

Самый оптимальный вариант – это регистрация брака в ЗАГСе, ведь в этом случае участники сделки не только получают юридическую защиту, но и могут использовать госпрограммы, рассчитанные на молодые семьи.

Как себя защитить в будущем

При жилищном кредитовании в гражданском браке, следует сразу подумать о том, как себя обезопасить в будущем. Лучший вариант избежать проблем – заключить совместный кредитный договор и оформить приобретаемую квартиру в долевую собственность. В этом случае риск возникновения споров по разделу имущества минимальный.

Также можно:

- составить договор займа между гражданскими супругами, которые будет регулировать, какую сумму вносит каждый из них в покупку недвижимости;

- при внесении ежемесячных платежей, указывать свои персональные данные;

- сохранять все чеки о перечисленных банку деньгах, которые будут подтверждать факт исполнения долговых обязательств перед кредитором.

Если гражданские супруги впоследствии решат официально оформить свой союз, стоит составить брачный договор

В данном соглашении важно уделить отдельное внимание ипотечной недвижимости, приобретенной до визита в ЗАГС и указать, как будут делиться права на квартиру и обязательства по кредиту в случае развода

Таким образом, находиться в гражданском браке и взять ипотеку вполне возможно. Для банка не имеет принципиального значения, в каких отношениях находятся заемщики, поэтому, при наличии соответствующего дохода, можно получить одобрение заявки. Но сами заявители должны учитывать все риски подобного варианта оформления займа, а также невозможность использования государственных льгот и субсидий при отсутствии штампа о регистрации брака.

Обязательно запишитесь на бесплатную консультацию к нашему юристу через онлайн-консультанта в специальной форме на сайте. Проконсультируйтесь по вашей ситуации, чтобы не было проблем в будущем.

Минимизация рисков ипотеки при незарегистрированном браке

При оформлении ипотечного кредитования участникам следует подумать, как себя обезопасить при различных вариантах заключения сделки и последующего оформления брачного союза или церемонии завершения отношений.По мнению юристов, вариант долевого участия – наиболее безопасный при незарегистрированном браке. Минимизирует риски:

- составление договора между сожителями, регулирующего сумму внесения ежемесячных платежей в приобретение недвижимости каждым;

- указание персональных данных каждым гражданским супругом при проведении расчётов;

- сохранение чеков, подтверждающих факт погашения обязательств.

Если ипотека оформлена до брака с дальнейшим вступлением в официальные отношения, то совместно нажитым будет считаться имущество с момента регистрации в ЗАГСе. При выплате части денежных средств до вступления в брачные узы при оформлении кредитного договора на одного участника, право на общую собственность возникает без учёта погашенной до брака части кредита. С момента регистрации брака единолично супругу, на которого оформлена ипотека, принадлежит оплаченная ранее часть, поскольку далее вступают положения Семейного Кодекса о совместно нажитой собственности.

Если квартира куплена до брака в ипотеку и кредит полностью погашен по заключённому договору одним участником до регистрации в ЗАГСе, то несмотря на вносимые платежи по формальному признаку считается собственностью супруга, имевшейся до брака, и не подлежит разделу при последующем разводе.

Если взял ипотеку до брака один из супругов, то вне зависимости от доли выплаченного кредита целесообразно заключить брачный контракт, где указать принадлежащие права каждого супруга в соответствии с реально внесенными денежными средствами и предусмотреть права собственности на жильё при разводе.

Алгоритм раздела ипотеки при разводе

Процедура раздела купленной супругами во время брака в ипотеку квартиры выглядит следующим образом:

- Заключение мирового соглашения о разделе недвижимости и оставшейся задолженности по кредиту.

- Официальная регистрация развода.

- Обращение в кредитное учреждение с указанным мировым соглашением, к которому должны быть приложены сопутствующие документы. Их количество и перечень определяется правилами конкретного банка. В большинстве случаев требуется предоставить копию ипотечного договора, документы о расторжении брака, а также справки о величине доходов бывших мужа и жены за последние 6 месяцев.

- В случае одобрения предлагаемых созаемщиками условий кредитования со стороны банка составляются новые документы по ипотеке: два кредитных договора, если оба бывших супруга участвуют в продолжении выплат по займу, и один контракт, если кто-то из созаемщиков выходит из сделки.

- При отказе банка принимать условия созаемщиков, что на практике бывает достаточно часто, они имеют возможность обратиться в суд.

Банк выступает важным участником решения проблемы раздела имущества, приобретенного по ипотечному кредитному договору, при разводе. Поэтому целесообразно привлекать сотрудников финансовой организации на стадии переговоров по составлению мирового соглашения между супругами. Это увеличит вероятность одобрения сделки со стороны банка.

Законодательство о возможности оформления ипотеки в браке

Процесс взятия ипотечного кредита регулируется сразу несколькими законодательными актами РФ. В первую очередь, это СК РФ, статья 35 которого гласит, что сделки, предполагающие государственную регистрацию, должны иметь нотариальное удостоверение.

Также, согласно ст. 20 ФЗ № 102 «Об ипотеке (залоге недвижимости)» от 16.07.199 8 , заем на приобретение жилья – это процедура, при осуществлении которой необходима госрегистрация, а значит, без согласия второго супруга не обойтись.

Согласие на заключение договора ипотечного кредитования для приобретения недвижимости всех ее собственников – требование, регламентированное ст. 7 ФЗ № 102.

Где оформляется брачный договор для ипотеки?

Пðòøûð ÷ðúûÃÂÃÂõýøàñÃÂðÃÂýþóþ ôþóþòþÃÂð ÷ðúÃÂõÿûõýàò ÃÂÃÂðÃÂÃÂõ 41 áààä. ÃÂôõÃÂàóþòþÃÂøÃÂÃÂÃÂ, ÃÂÃÂþ ôþúÃÂüõýàüþöýþ ÿþôóþÃÂþòøÃÂàôþ ÷ðúûÃÂÃÂõýøàñÃÂðúð øûø ò ûÃÂñþõ òÃÂõüàÿþÃÂûõ þÃÂøÃÂøðûÃÂýþù ÃÂõóøÃÂÃÂÃÂðÃÂøø þÃÂýþÃÂõýøù. ÃÂÃÂûø úþýÃÂÃÂðúàôûàøÿþÃÂõúø ñÃÂû ÃÂþÃÂÃÂðòûõý ôþ òÃÂÃÂÃÂÿûõýøàöõýÃÂøýàø üÃÂöÃÂøýàò þÃÂøÃÂøðûÃÂýÃÂù ÃÂþÃÂ÷, ôþúÃÂüõýàÿÃÂøþñÃÂõÃÂõà÷ðúþýýÃÂàÃÂøûàÿþÃÂûõ þÃÂøÃÂøðûÃÂýþù ÃÂøúÃÂðÃÂøø ÿÃÂðòþþÃÂýþÃÂõýøù. ÃÂÃÂþÃÂüûÃÂÃÂàôþúÃÂüõýÃÂàýõþñÃÂþôøüþ ÃÂÃÂÃÂþóþ ò ÿøÃÂÃÂüõýýþù ÃÂþÃÂüõ. ÃÂÃÂüðóð ÿÃÂøþñÃÂõÃÂðõàÃÂÃÂøôøÃÂõÃÂúÃÂàÃÂøûàÃÂþûÃÂúþ ÿþÃÂûõ ýþÃÂðÃÂøðûÃÂýþóþ ÃÂôþÃÂÃÂþòõÃÂõýøÃÂ. ÃÂÃÂþ ÷ýðÃÂøÃÂ, ÃÂÃÂþ ÃÂÃÂþÃÂþýðü ò þñÃÂ÷ðÃÂõûÃÂýþü ÿþÃÂÃÂôúõ ÿþÃÂÃÂõñÃÂõÃÂÃÂàÿþÃÂõÃÂøÃÂàýþÃÂðÃÂøÃÂÃÂð. ÃÂÃÂðÃÂýÃÂù ôþóþòþàôûàøÿþÃÂõúø üþöýþ ÃÂþÃÂÃÂðòøÃÂàÃÂðüþÃÂÃÂþÃÂÃÂõûÃÂýþ øûø ÿÃÂøòûõÃÂàú ÿÃÂþÃÂõôÃÂÃÂõ ÿÃÂþÃÂõÃÂÃÂøþýðûÃÂýþóþ ÃÂÃÂøÃÂÃÂð. ÃÂÃÂñþàÃÂÿþÃÂþñð ÷ðòøÃÂøàþàÃÂôþñÃÂÃÂòð ÃÂÃÂðÃÂÃÂýøúþò ÿÃÂðòþþÃÂýþÃÂõýøù.

Ипотека на двоих собственников — особенности оформления

30 окт. 2015 :

- Можно ли взять ипотеку на двоих

- Ипотека на двоих супругов

- Ипотека на двоих не в браке

- Как оформить ипотеку на двоих: практические рекомендации

Ипотека — один из самых привлекательных кредитных продуктов, поскольку позволяет приобрести жилье. Несмотря на широкую рекламу и кажущуюся доступность, сегодня далеко не каждый может позволить себе ее оформить. Принимая решение взять ипотеку на двоих, вы существенно повышаете шансы получить кредит.

Можно ли взять ипотеку на двоих

Суть этого варианта довольно проста: вы берёте на себя финансовые обязательства совместно с еще одним человеком. Это может быть родственник, знакомый и даже представитель вашего работодателя. Он может выступать поручителем или созаемщиком. Изучите особенности оформления отношений до подписания соглашения. Если же взятые обязательства со временем оказались неподъемными, не отчаивайтесь. Лучше изучите программы по рефинансированию кредитов.

Выбирая поручителя вы предоставляете банку своего рода гарантию возвращения вашего долга при возникновении непредвиденных обстоятельств. Зачастую поручители не обязаны предоставлять сведения о размерах, а также источниках доходов, это помогает упростить процесс оформления кредита. Существенным минусом является сложность поиска человека, готового отвечать по вашим обязательствам. Да и банки предпочитают видеть в качестве поручителей своих постоянных клиентов.

Задаваясь вопросом, можно ли оформить ипотеку на двоих, рассмотрите вариант заключения договора с созаемщиком. Во-первых, ваша привлекательность, как заемщика, в глазах банка существенно увеличится. Во-вторых, финансовые обязательства будут поровну разделены между вами, что облегчит выплату займа.

Ипотека на двоих супругов

Проблема жилья для молодежи стоит особо остро. Оформить кредит в этом случае сложнее, поскольку уровень благосостояния еще невысок. Ипотека на двоих супругов позволяет увеличить размер подтвержденного дохода за счет зарплаты созаемщиков. Можно также подключить родителей. Это соответственно повысит степень доверия к вам со стороны банков.

Решая вопрос, как оформить ипотеку на двоих, учтите следующие особенности оформления отношений:

- Перед подписанием договора, определитесь, как будут распределены обязанности по возвращению долга. Его можно распределить пополам, или погасить самостоятельно, привлекая партнера только для подстраховки.

- Не стоит думать, что ипотека на двоих собственников застрахует вас от безответственности созаемщика. Если он не будет добросовестно выполнять взятые обязательства, они сразу перекочуют к вам.

- При заключении договора внимательно отнеситесь к пунктам, касающимся распределения прав на собственность, чтобы не получилось, что ипотеку выплачивали вы, а квартиру нужно разделить пополам.

Ипотека на двоих не в браке

Если имущество, нажитое в браке, считается совместным, то ипотека на двоих не в браке имеет свои подводные камни. Пара, не заключившая официальных отношений, должна позаботиться о долевом участии. На таких же основаниях можно заключить соглашение друзьям или родственникам, например, дочери и ее родителям. В таком случае каждому созаемщику будет принадлежать та часть недвижимости, которая указана в договоре. Например, супруга продала свою комнату, что составило 40% от стоимости квартиры, а супруг остальные 60% погасил при помощи кредита. В таком соотношении и должны распределяться права собственности, если другого не указано в договоре. Если к подобным предложениям вы относитесь с опаской, задумайтесь, может пока отнести деньги в банк.

Как оформить ипотеку на двоих: практические рекомендации

Задаваясь вопросом, можно ли взять ипотеку на двоих, обратите внимание на предложения крупных банков. Например, Сбербанк предлагает программу «Молодая семья»

Чтобы принять участие в ней, нужно соответствовать следующим критериям:

- Официально зарегистрировать отношения.

- Хотя бы один из супругов должен быть моложе 35 лет.

- Муж обязан иметь документ, подтверждающий похождение службы в армии или освобождение от призыва.

- Постоянный доход должен быть подтвержден официально.

Заполнив анкету-заявку на оформление займа, соберите пакет документов:

- копии паспортов заемщика и созаемщика;

- копии трудовых книжек всех участников договора со стороны заемщика;

- справки о доходах всех, чей доход будет учтен при оформлении ипотеки;

- документы, подтверждающие наличие суммы первоначального взноса, например, выписка со счета или справка;

- документы на недвижимость.

Подробная информация о банке: Сбербанк России.