Удобный онлайн калькулятор для расчета неиспользованных дней отпуска при увольнении + примеры

Содержание:

Как составить расчетный лист при увольнении

Записка-расчет по форме Т-61 распечатывается на одном листе, который состоит из оборотной и лицевой стороны. На титульном листе (лицевой стороне) прописываются:

- наименование и реквизиты компании-работодателя (либо ФИО предпринимателя);

- дата составления документа и его номер (согласно правилам документооборота в компании);

- сведения об увольняемом сотруднике: его ФИО, должность, подразделение, табельный номер при трудоустройстве;

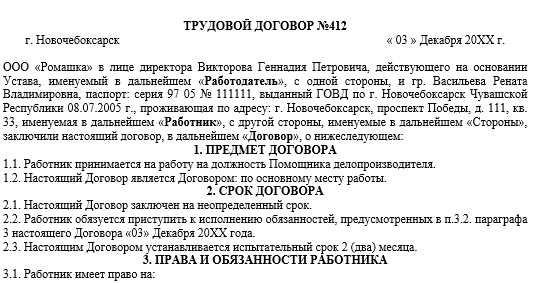

- реквизиты срочного или бессрочного трудового договора, заключенного с сотрудником;

- дата приема работника в штат;

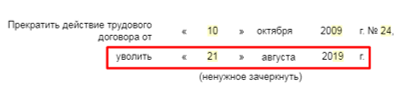

- дата увольнения, статья, по которой расторгается трудовой договор и основание для расторжения трудового договора (в качестве основания указывается выпущенный приказ об увольнении, его реквизиты должны соответствовать тем, которые прописаны в трудовой книжке);

- также указывается количество дней отпуска, которые были использованы сотрудником авансом и которые остались у него (если работник перерасходовал положенный ему отпуск, то оплаченные дни исключаются из расчета);

- дата составления документа.

В завершение указывается должность сотрудника, его подпись и расшифровка.

Первая таблица необходима для указания расчетного периода. В ней перечисляются месяцы, которые включены в расчет, и сумма полученного за этот период заработка.

Во второй таблице прописывается фактически отработанное количество дней в расчетном периоде и средний дневной заработок. В 4 графе нужно прописать количество рабочих дней, которые приходятся на отработанное время. 5 графу необходимо заполнить в отношении сотрудников, для которых установлен суммарный учет рабочего времени.

Третья таблица содержит количество отгулянных дней авансом и неиспользованных дней отпуска. На основании этого рассчитывается размер положенной компенсации за отпуск.

Для определения количества неиспользованных дней отпуска для заполнения формы Т61 первоначально рассчитывается количество положенных дней отпуска за время работы в компании.

Для сотрудников, отработавших 11 месяцев и более – это 28 дней (если им не положен дополнительный отпуск). Для отработавших неполный период количество полагающихся дней отпуска определяется как количество отработанных месяцев*продолжительность отпуска/12. Для определения количества неиспользованных дней, за которые полагается компенсация, нужно из положенных дней вычесть использованные.

- сумма выплачиваемой зарплаты (с учетом премий, предусмотренных в компании) за фактически отработанное время до увольнения, включая последний рабочий день;

- сумма за отпускные (это компенсация за неиспользованный отпуск, которая была рассчитана ранее) – это значение берется из графы 9;

- прочие начисления, которые выплачиваются сотруднику (это может быть выходное пособие или материальная помощь), которые указываются в графе 12;

- в 13 графе суммируются все указанные начисления из граф 10-12;

- остаток долга организации перед сотрудником указывается в графе 17;

- остаток задолженности сотрудника перед компанией нужно указать в графе 18.

В графе после таблицы итоговая сумма к выплате дублируется прописью и цифрами. Здесь также прописываются реквизиты платежной ведомости или РКО, которые стали основанием для получения суммы из кассы. Бухгалтер, который заполнял оборотный лист, должен расписаться и поставить дату подготовки расчета.

Обычно в компаниях не заполняют записку-расчет самостоятельно, а она формируется автоматически специализированными бухгалтерскими программами.

Законом не запрещается подготовка и хранение формы исключительно в электронном виде (в таком виде она может быть передана для ознакомления работнику). При этом документ должен быть подписан электронной цифровой подписью.

Сотрудник может проверить справедливость расчетов, используя специальный онлайн-калькулятор. Обычно сложности возникают с расчетом компенсации за неиспользованный отпуск, так как эта выплата имеет множество нюансов при вычислении. Поэтому работнику без специальной подготовки сложно рассчитать компенсацию самостоятельно. Гораздо удобнее использовать онлайн-калькулятор, который сам произведет все вычисления на основе заданных параметров.

Таким образом, в последний рабочий день работодатель обязан рассчитаться со своим сотрудником и передать ему записку-расчет, которая будет содержать обоснование выплаченной суммы. Записка-расчет составляется в произвольной форме, но чаще всего работодателями применяется унифицированная форма Т61, которая автоматически формируется в бухгалтерских программах.

Дорогие читатели, каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

Как заполнить записку-расчет?

Записка расчет заполняется с двух сторон: с одной — кадровой службой, с другой — бухгалтерией.

Унифицированная форма Т-61 утверждена Росстатом и применяется при прекращении трудовых отношений с сотрудниками для осуществления завершающего расчета по заработку, другим выплатам.

Что нужно выплатить работнику при увольнении?

Компании для аналогичных ситуаций могут самостоятельно разработать бланк и зафиксировать образец в локальных актах предприятия.

Лицевая сторона

На лицевой стороне формы Т-61 прописываются данные:

- название юридического лица, ОКПО;

- номер документа в хронологическом порядке и дата его составления;

- реквизиты подписанного трудового контракта с увольняемым;

- данные о бывшем подчиненном (ФИО, занимаемая должность, отдел);

- информация об увольнении трудящегося (дата прекращения трудовых отношений, статья ТК РФ, являющаяся причиной увольнения, реквизиты распоряжения руководителя компании);

- дни неиспользованного отпуска (исчисляются за весь период трудовой деятельности в данной компании) или продолжительность отдыха, выданного авансом;

- автограф кадровика, подтверждающий правильность внесенных сведений, дата заполнения.

Обратная сторона

Обратная сторона бланка записки-расчета Т-61 состоит из таблицы с 19 колонками:

- Год расчетного периода.

- Месяцы, для расчета берутся 12 предыдущих месяцев (до увольнения).

- Ежемесячные суммы дохода за весь указанный период с учетом всех повышений, надбавок. Для включения правильных сумм необходимо ориентироваться на Постановление Правительства РФ от 24 декабря 2007 г. №922 (пп.2, 3), где, к примеру, указывается, что командировочные выплаты, оплата ученического отпуска и временной нетрудоспособности в расчетах не участвуют.

- Количество отработанных дней за указанный расчетный период. Если отработан целый месяц, то принимается значение 29,3 дней, не полностью отработанный период (при наличии отгулов, простоя, командировок) вычисляется с учетом фактически отработанного времени.

- Данная позиция заполняется в записке-расчете при суммированном учете (в часах).

- Сумма, рассчитанная путем деления итогового значения колонки 3 на число дней (графа 4 или 5), являющаяся среднедневным доходом сотрудника.

- Число дней отдыха, взятых авансом.

- Неиспользованное число дней полагающегося отдыха. Любой сотрудник, проработавший в организации более 11 месяцев может рассчитывать на ежегодный отпуск продолжительностью 28 дней, за каждый полный месяц — 2,33 дня.

- Сумма компенсации за неиспользованный отпуск. Ее обязательность исчисления и выплаты трудящемуся при увольнении излагается в ст.115 ТК РФ, она равна: (колонка 8-колонка7)*колонка 6.

Затем в таблицу записки-расчета Т-61 «Расчет выплат» вносятся завершающие расчеты в колонки:

- Заработок за месяц, в котором расторгается трудовой контракт.

- Рассчитанная сумма отпускных (графа 9 записки расчета).

- Иные начисления (при наличии).

- Итоговое значение всех вычислений (сумма 10, 11 и 12 колонок формы Т-61);

- Налог на доходы с физических лиц, удержанный со всей начисленной за месяц суммы в размере 13%.

- Иные удержания (алименты, возмещение вреда третьим лицам).

- Итоговое значение удержаний (сумма ячеек 15 и 16 записки-расчета), оно не должно превышать 20% от суммы заработка без НДФЛ, 50% — для взыскания по исполнительным листам.

- Долг организации перед трудящимся.

- Задолженность увольняемого перед предприятием.

- Итоговая сумма денежного вознаграждения, которую получит сотрудник после удержаний: графа13-графа16+графа17-графа18.

Если при подсчете получилось положительное значение, то именно эта сумма подлежит выплате. Она фиксируется прописью и цифровом варианте, также в записке расчете форма Т-61 указываются реквизиты платежной ведомости или расходного ордера.

Рекомендуем прочитать: Что делать, если не выплатили расчет при увольнении?

Важные нюансы

Справка-расчет при увольнении является внутренней документацией и не передается в руки сотруднику, с ее содержанием работник вправе лишь ознакомиться.

Трудящийся на основе представленных данных может удостоверится в правомерности начисленной компенсации при увольнении.

Формировать бланк лучше в 2-х экземплярах для хранения в кадровой и бухгалтерской отчетности.

Для каждого сотрудника формируется отдельная форма Т-61.

Срок хранения бланка вне зависимости от того в бумажном или электронном виде он сформирован составляет 75 лет.

Период выдачи бланка Т-61 не регламентируется законодательством. В нормативных актах закреплена лишь обязанность работодателя по выплате вознаграждения за проделанный труд в день увольнения (предельная дата формирования записки-расчета).

Как рассчитать работника при увольнении: компенсация за отпуск

Необходимость исчислить и выплатить увольняющемуся денежный эквивалент отпускных изложена в ст.115 ТК РФ. Там указано, что каждому сотруднику, проработавшему 11 месяцев, положен ежегодный оплачиваемый отпуск в размере не менее 28 дней.

Нетрудно определить, что за каждый полный месяц работнику причитается 2,33 дня отпуска. Исходя из этого числа ведется расчет отпускных для работающих и компенсации за неиспользованный отдых для увольняемых.

Основной отпуск

Как рассчитать компенсацию отпуска при увольнении 2019? Формула для исчисления компенсации выглядит так:

Кол-во раб. дн. = 28 дн. / 12 мес. * Кол-во полных отраб. мес. – Кол-во использ. дн. отп.

По этой формуле делается расчет работника при увольнении.

Дополнительный отпуск

Некоторым категориям персонала положены дополнительные дни отдыха, например, сотрудникам, у которых ненормированный рабочий день. Поскольку дополнительный отпуск предоставляется только после использования основного, при расторжении трудового контракта именно эти дни обычно оказываются неиспользованными.

Чтобы разобраться, как производится расчет дополнительного отпуска при увольнении работника, нужно внимательно изучить Трудовой кодекс. Перечисленным там категориям персонала положены:

- 3 дня – специалистам с ненормированным рабочим днем, руководителям среднего и высшего звена, если соответствующая норма есть в локальных нормативных актах (ст.117 ТК РФ);

- 7 дней – работникам вредных производств (ст.119 ТК РФ);

- в соответствии с положениями ст.348.10, , 350 ТК РФ и отраслевыми нормативными актами – другим категориям персонала.

Также от 1 до 10 дней в зависимости от стажа предоставляется гражданским служащим госучреждений за выслугу лет.

Если работник отгулял отпуск авансом

Если сотрудник отгулял больше дней отпуска, чем ему полагалось, при расторжении контракта бухгалтеру придется произвести перерасчет отпускных и удержать излишне выплаченную сумму.

Порядок расчета при увольнении работника, использовавшего отпуск досрочно, выглядит так:

1. Исключить из рабочих дней периоды:

- временной нетрудоспособности;

- отпусков по беременности и родам, уходу за ребенком;

- дни командировки;

- нахождения в оплачиваемом или административном отпуске;

- простои по вине администрации;

- дни забастовки, в которой увольняющийся не участвовал;

- дополнительные дни отдыха (для родителей ребенка-инвалида).

2. Вычесть периоды, не входящие в отпускной стаж:

- дни прогулов, отстранения от работы по причине алкогольного опьянения (употребления наркотиков),

- недопуска к работе в связи с отсутствием разрешения медработника, непрохождением инструктажа по технике безопасности, истечением срока действия лицензии на оружие (водительских прав).

Комментарии к статье

Так правовед Петров А., изучающий кадровое производство, в своей научной работе, опубликованной в научном журнале, поясняет: при использовании Трудового Кодекса в части ст. 140 необходимо также дополнительно руководствоваться и статьей 14 ТК РФ.

Мнение эксперта

Семенов Александр Владимирович

Консультант в области права с 10-летним опытом. Специализируется в области гражданского права. Член коллегии адвокатов.

Но автор выделяет и исключение из общего правила. Так исключением будет случай, когда сотрудник не выходил на работу, но за ним по действующему законодательству еще сохранялось последнее место работы.

В таком случае зарплата и другие выплаты при увольнении могут быть осуществлены в день, следующий за днем, когда сотрудник предъявил требование к увольнению.

Петров А

обращает внимание, что при определении конечных сроков расчета нужно руководствоваться и статьей 14 ТК РФ, где сказано о том, что если последний день действия соглашения приходится на нерабочий день, то тогда днем прекращения его действия является первый рабочий день

Автор подчеркивает, в таком случае, можно выдать зарплату сотруднику не в последний рабочий день (при условии прекращения договора в праздничный или выходной день), а в первый рабочий. Сотрудник не может выдвинуть претензии к работодателю.

Неизвестный автор комментирует статью 140 по-своему и дает такие пояснения к нормам данного нормативно-правового акта:

- когда заканчивается срок действия трудового договора, то сотруднику необходимо выдать всю полагающуюся по закону сумму средств. К таким выплатам можно отнести: оплату труда за отчетный период и зарплату за предыдущие периоды, если есть задолженность; штраф при несвоевременной выплате заработной платы; компенсация за неиспользованный отпуск и т.д. Не стоит забывать о том, что работодатель при увольнении обязан также выдать работнику и выходное пособие, а также другие выплаты, которые были закреплены контрактом или коллективным договором при увольнении. При этом сроком осуществления таких выплат является день, когда такой сотрудник был уволен. А уволен был он должен в последний день своей работы.

- может сложиться ситуация, когда сотрудник в последний официальный день своей работы отсутствовал, например, был на больничном, то тогда работодатель не может осуществить расчет в этот день. И даже если причины отсутствия работника были уважительные, то работодатель не имеет никаких законных оснований выплатить зарплату такому сотруднику. Расчет должен быть осуществлен не позже, чем следующий рабочий день после того, когда сам сотрудник предъявит требование о выплате;

- если же работодатель и работник не могут решить, какую же сумму необходимо выдать с кассы или перечислить на счет, то в указанные сроки необходимо выплачивать только ту сумму, в рамках которой обе стороны пришли соглашения. Спорную часть суммы выдавать не стоит до того момента, пока не будет достигнут компромисс.

Рассмотрим еще третий подход к ст. 140 ТК, который основывается на следующих нормах:

- В последние годы активно нарушается право сотрудника получить все свои заработанные деньги в день, когда такой сотрудник последний раз выходил на работу. И связано это с тем, что каждый работодатель по-своему трактует нормы, связанные с определением дня прекращения действия трудового договора. Многие работодатели почему-то считают, что сотрудник должен еще после увольнения ходить за своим расчетным листом и подписывать обходной лист. Но это абсолютно не правильно. Днем увольнения в обязательном порядке должен стать последний день работы сотрудника. И в этот день ему обязаны выдать расчетный лист и деньги.

- Если срок увольнения по действующим нормам может быть перенесен на другой день, то возможно и перенесение сроков выплаты. Такая ситуация касается момента, когда днем увольнения сотрудника считается нерабочий день. В таком случае допустимо осуществить выплату в первый рабочий день, после дня увольнения, если день увольнения пришелся на выходной или праздничный день.

- Нарушение сроков оплаты при увольнении должны нести за собой штрафы для работодателя. В таком случае работник в соответствии со ст. 236 ТК обязан получить не только законно полагающиеся ему выплаты в виде зарплаты и выходного пособия, но также и в виде процентов, начисленных за просрочку выплаты. Проценты должны быть начислены за каждый день просрочки, начиная со следующего дня после того дня, когда такие выплаты должны были быть перечислены на карту или выданы с кассы предприятия

Какие документы оформить

Требование о выплате

Чтобы избежать споров, рекомендуем составлять письменное обращение в свободной форме, но в 2 экземплярах. Один направить работодателю, другой оставить себе. На своей копии поставить отметку о принятии (например, у секретаря или в отделе кадров). Само требование может выглядеть, например, так:

Потребовать расчет после увольнения по собственному желанию можно и по почте. Для этого отправьте заказное письмо с описью содержимого с уведомлением о вручении. Если никакой реакции не будет, спор разрешают через суд в течение одного года с даты нарушения прав работника.

Записка-расчет

Записка-расчет поможет точно определить полагающуюся сотруднику сумму при увольнении. Она оформляется на бланке №Т-61, утвержденном Постановлением Госкомстата РФ №1 от 5 января 2004 г. Основанием для заполнения бланка являются расчетные и платежные документы, в том числе, ведомости о начислениях, произведенных работнику по различным основаниям (заработная плата, надбавки и премии и т.д.). Ответственными лицами за данные, содержащиеся в записке, являются сотрудник отдела кадров и бухгалтер. Бланк двухсторонний, на его лицевой стороне содержатся следующие данные:

- о работодателе;

- о работнике;

- о контракте, действовавшем между ними.

Оборотная сторона предназначена для подсчета отпускных. Лицевую сторону заполняет сотрудник отдела кадров, а оборотную — бухгалтер.

Правила заполнения записки-расчета при увольнении:

- наименование организации необходимо указывать полное и сокращенное, исходя из учредительных и регистрационных документов;

- номер и текущая дата присваиваются в соответствии с правилами делопроизводства;

- персональные данные работника вносятся на основании его документов: личной карточки, контракта и т.д.;

- основание увольнения указывается в соответствии с ТК РФ, делается ссылка на конкретный пункт («пункт 3 части первой статьи 77 Трудового кодекса РФ, собственное желание»);

- далее необходимо указать в соответствии с расчетными документами, есть ли у сотрудника неиспользованные или предоставленные авансом дни отдыха;

- в обязательном порядке документ подписывается ответственным лицом.

Оборотная сторона с определением суммы отпускных заполняется на основании Постановления Правительства №922 от 24.12.2007. Сначала вносятся сведения о расчетом периоде и произведенных выплатах, затем указывается количество календарных дней данного периода и средний заработок. Также вносятся данные о количестве дней отдыха. Затем производится подсчет, причем результатом его становится произведение количества фактически отработанных календарных дней за расчетный период на средний дневной заработок. Итоговая сумма с заглавной буквы вписывается в нужную графу. Также обязательно ставится подпись работника, составившего документ.

Материалы по теме

Расчет при увольнении: сколько и когда заплатить

Судебная практика

В настоящее время многие бывшие работники обращаются в суд за защитой своих прав, которые, как они считают, были нарушены руководителем при увольнении. Особенно если вопрос касается денежных выплат, которые не были своевременно и в нужном размере выданы на руки сотруднику. На практике встречаются даже и такие случаи, когда работодатели, осуществляя расчет с гражданином при сокращении штата, производили из его дохода удержания за отпуск, который был ранее использован. И это в итоге приводило к судебным разбирательствам и жалобам.

Но в то же время принимал на свободные должности других лиц, что запрещено делать при проведении мероприятий по увольнению по таким основаниям. Посчитав свои заработанные деньги и обнаружив нарушения трудового законодательства, бывший служащий обратился в судебный орган с заявлением о восстановлении на работе и оплате вынужденного прогула, который произошел по вине его начальника.

Рассмотрев все материалы дела, суд пришел к выводу: работодатель провел процедуру сокращения без соблюдения норм кодекса о труде. Кроме этого, он произвел с работником совершенно неверный расчет. Окончательного расчета при увольнении (2016 год) у него просто не получилось. Он грубо нарушил нормы кодекса о труде, в связи с чем гражданин был восстановлен на работе в своей должности, а работодатель выплатил ему моральный вред и компенсацию за использованный отпуск, которую ранее незаконно удержал.

Порядок иных выплат при увольнении в 2019 году

После написания заявления на увольнение, ИП и другие работодатели должны понимать, что в установленный срок, помимо отпускных, они также должны осуществить и другие законные выплаты. Фонд заработной платы практически не изменился и может состоять из разных составных частей, пример выплата премии на юбилей предприятия.

Поэтому когда бухгалтерия и кадровая служба начинает просчет необходимых выплат после увольнения, они могут допустить ошибку, которая может привести к наложению на предприятие штрафных санкций

Чтобы этого не получилось, важно понимать какие выплаты входят в расчетные, а какие нет

Составные части заработной платы, которые входят в пример расчета компенсации в 2019 году:

- начисления, которые платятся за квалификацию работника;

- индексация зарплаты;

- суммы, которые доплачиваются за различные сложные условия труда, вредность;

- компенсации, которые выплачиваются на работу в сложных климатических условиях (например, север);

- оплата, которая направлена на различные поощрения работников (например, премии и другие аналогичные начисления).

В качестве примера, можно ознакомиться с нормативными актами, которые регулируют порядок оплаты труда, и составные элементы, из которых формируется обязательный и дополнительный фонды заработной платы.

Эти составные части зарплаты, в обязательном порядке учитываются и выплачиваются в срок после написания заявления об увольнении по собственному желанию.

Другие начисления, которые не входят в обязательный фонд оплаты труда, но могут платиться работодателем самостоятельно, носят единоразовый характер, и их не нужно учитывать при выплате в срок после увольнения.

Пример такого расчета следующий:

- заработная плата сотрудника состоит из оклада 15000 рублей, премии 5000 рублей, доплаты за вредные условия 5000 рублей, доплата за работу в суровых климатических условиях 10 000 рублей;

- общая зарплата составляет 35 000 рублей, и была начислена за апрель 2019 года;

- сотрудник отработал 3 дня в апреле, и обратился с заявлением, в котором попросил уволить его по собственному желанию, указав, что проработает еще 2 недели (с учетом выходных дней), как того требует трудовое законодательство;

- значит, его компенсация будет следующая: в апреле 21 рабочий день, а сотрудник с учетом выходных отработал 13 дней, значит за один день ему положено – 35 000/21= 1667 рублей, а за 13 дней – 1667х13=21671 рубль.

Таким образом, и будет происходить расчет компенсации при увольнении по заработной плате.

В принципе, такие расчеты присутствуют в различных Постановлениях Правительства нашей страны, которые регулируют вопросы компенсаций сотрудникам, которые увольняются с работы.

Также следует обратить особое внимание на решение следующего вопроса. Бывают случаи, когда в течение года, или другого периода работы, перед работником может возникнуть некоторая задолженность по оплате труда

В таком случае данную задолженность нужно индексировать, и выплатить при увольнении.

Важно знать, что если индивидуальный предприниматель, не в состоянии взять к себе на работу юриста, или профессионального бухгалтера, и старается решать такие процессы самостоятельно, то он должен обязательно ознакомиться с образцом вышеуказанного расчета, либо обратится за этим вопросом к профессионалам. Это нужно чтобы избежать последующих вопросов со стороны контролирующих органов

При проведении расчета по увольнению сотрудника, индивидуальный предприниматель, или другое лицо, которое занимается хозяйственной деятельностью, должны выплатить сотруднику компенсацию за дни неиспользованного отпуска за весь период работы, а также заработную плату за то время, пока он находился на работе.