Модель бивера для оценки вероятности банкротства

Содержание:

- Методы и модели оценки вероятности банкротства

- Что такое коэффициент Basic Earning Power (BEP)

- Система финансовых показателей

- Расчет бодиграфа

- Главные методы

- Достоинства и недостатки

- Прогнозирование вероятности банкротства по модели Бивера

- Область применения модели Бивера

- Нормативное значение коэффициента прогноза банкротства

- Плюсы и минусы

- Вероятность банкротства фирмы

- Финансовая политика предприятия

- Сущность модели банкротства Бивера

- Алгоритм анализа по модели Бивера

- Методы и модели анализа

- Логистическая регрессия Альтмана-Сабато

- Заключение

Методы и модели оценки вероятности банкротства

Для диагностики вероятности банкротства максимально применяются классические методы оценки. Они помогут эффективно оценить компанию, классифицировать ее, узнать, имеет ли фирма возможности выйти из кризиса, или это потенциальный банкрот. Особой популярностью пользуются зарубежные методики оценки вероятности банкротства, среди которых выделяются:

- Методика Альтмана. Одна из самых качественных методик, позволяющая давать оптимальные варианты прогнозов о близости к несостоятельности. Например, она часто используется на крупных предприятиях с дорогостоящим пакетом акций и выходом на рынок ценных бумаг.

- Методика Бивера. Для использования на предприятиях РФ эта методика не слишком подходит, так как не учитывает специфику предприятий в РФ.

- Методика Таффлера. Достаточно эффективно используется на российских предприятиях, но только крупных.

Рассматриваемые методики имеют свои сильные и слабые стороны, потому эксперты советуют использовать несколько одновременно, чтобы получить максимально точные результаты. Но у каждого этого метода есть свои особенности, потому рассмотрим их более подробно.

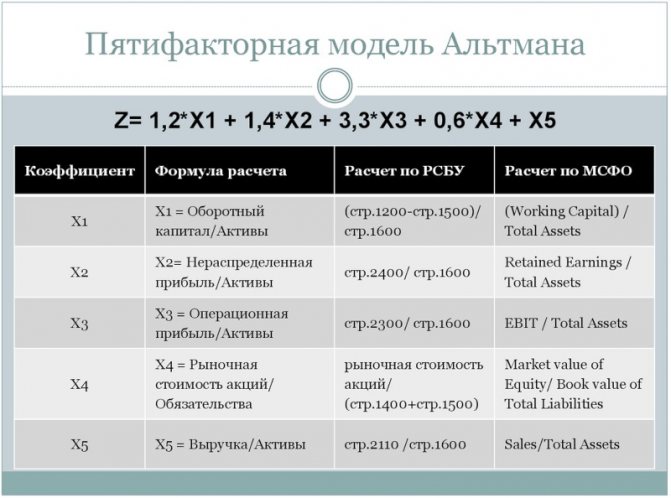

Модель Альтмана

Одной из самых часто используемых иностранных методик для анализа вероятности банкротства предприятия является метод Альтмана. Работает со z-счетом. Это количественный метод, основанный на конкретных фин. параметрах.

Альтманом была разработана пятифакторная модель, составленная в формулу:

Z = 0,717X1 + 0,847X2 + 3,107X3 + 0,42X4 + 0,995X5

Если разобраться, то каждое значение в этой формуле важно:

- X1 – разделить оборотный капитал на общие активы фирмы;

- X2 – финансовый рычаг;

- X3 – разделить общую прибыль до налогообложения на одолженные деньги;

- X4 – разделить общую ценность своего капитала и одолженного;

- Х5 – разделить общие продажи на сумму активов предприятия.

Банкротствл определяется по значению «Z». Результаты рассматриваются следующим образом:

- Z < 1,81 – вероятность высокая;

- 1,81 ≤ Z < 2,77 – средняя;

- 2,77 < Z < 2,99 – незначительная;

- 2,99 ≤ Z – минимальная.

Но у метода есть и минусы. Например, функциональная ограниченность. В частности, метод подходит для компаний, имеющих акции на фондовом рынке. Потому мера считается более эффективной для зарубежных компаний и плохо работает на российском рынке. Кроме того, данную методику разработали достаточно давно, что также играет не в ее пользу. Хотя, это не значит, что метод абсолютно бесполезный.

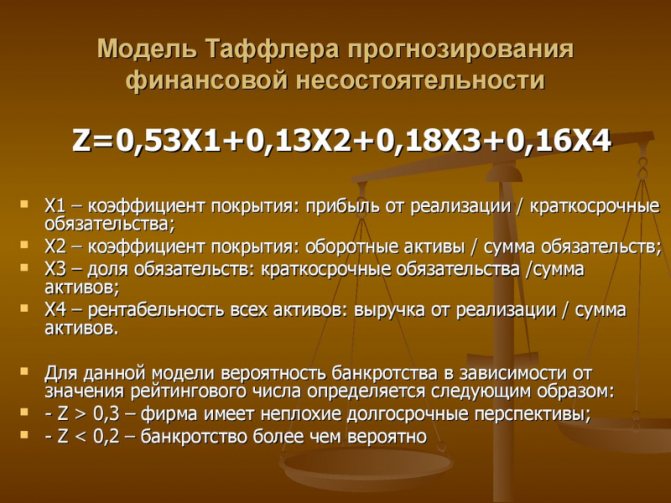

Модель Таффлера

Еще одна эффективная методика, по которой уже годами проходит оценка банкротства – это модель Таффлера, или Таффлера-Тишоу, разработанная в 1977 году. Это четырехфакторная модель для анализа возможности банкротства. Ее создавали после проверки восьми десятков фирм, среди которых наблюдались как предприятия-банкроты, так и фирмы, которые на момент анализа были платежеспособными. Как и в предыдущем случае, данную процедуру можно использовать для анализа предприятий с акциями на бирже.

Формула имеет следующий вид:

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4

Расшифровывая значение:

- Х1 – показывает степень выполнимости обязательств (рассчитывается как раздел дохода до выплаты обязательных платежей на заемные деньги);

- Х2 – оборотный капитал (весь набор текущих активов делится на их общий объем);

- Х3 – финансовые риски (раздел общего количества текущих обязательств на общее количество активов);

- Х4 – возможность компании погасить долги (деление всего объема выручки на общие активы).

Z определяется следующим образом:

- больше 0,3 – ничтожная вероятность;

- менее 0,2 – высокая вероятность.

Эта модель достаточно точная благодаря большому количеству компаний, на которых она тестировалась. Хотя и у нее есть недостатки:

- работает только на акционерных организациях;

- использование для рос. компаний из-за специфической экономики РФ находится под вопросом;

- устаревшие данные.

Методика хоть и старая, но не зря ее используют десятилетиями.

Модель Бивера

Модель Бивера – это еще одна методика определения возможности банкротства, которая считается классической. Чтобы сделать расчет по ней, нужно учитывать следующие показатели:

- какой чистый оборот используется (рассчитывается в качестве актива);

- доход, получаемый компанией от активов;

- удельный вес пассивного займа;

- коэффициент реальной ликвидности;

- коэффициент соотношения прибыли и обязательств по займам.

Если коэффициент будет больше 0,2 и будет удерживаться дольше полутора/двух лет — вероятность высокая.

Что такое коэффициент Basic Earning Power (BEP)

Коэффициент генерирования доходов, или коэффициент базовой прибыльности активов (ВЕР – Basic Earning Power) — финансовый показатель, характеризующий возможности активов генерировать доходы. Коэффициент ВЕР показывает, сколько условных единиц операционной прибыли приходится на одну условную единицу, инвестированную в активы компании. В общей структуре различных финансовых коэффициентов, которые отражают те или иные стороны деятельности и финансового состояния предприятия, коэффициент базовой прибыльности активов относится к группе коэффициентов, отражающие структуру капитала компании. К этой группе относятся коэффициенты, оперирующие соотношениями собственных и заемных средств. Они показывают, за счет каких источников сформированы активы компании, и насколько предприятие финансово зависит от кредиторов.

Система финансовых показателей

В модели Бивера используются следующие независимые показатели:

- коэффициент Бивера Б;

- рентабельность активов Р;

- кредитное плечо П;

- рабочий капитал К;

- коэффициент текущей ликвидности КТЛ.

Коэффициент Бивера

Коэффициент Бивера рассчитывается, как отношение суммы чистой прибыли и амортизации к суммарному объему краткосрочных и долгосрочных кредитов компании.

При значениях Б выше 0,4 вероятность банкротства низкая. Нахождение значения Б в интервале от 0,16 до 0,4 говорит о риске банкротства в течение 5 лет. Если Б меньше 0,16, то банкротство наступит в течение года.

Коэффициент Бивера показывает способность фирмы покрывать текущие обязательства за счет получаемой прибыли, рост значения Б является индикатором финансовой безопасности фирмы.

Рентабельность активов

Рентабельность активов Р вычисляется, как отношение чистой прибыли к стоимости активов. Этот показатель иллюстрирует способность использовать активы для извлечения прибыли.

Вероятность банкротства в зависимости от значений Р:

- Р в интервале 0,6-0,8 – стабильность;

- Р в интервале 0,22-0,4 – банкротство в течение 5 лет;

- Р меньше 0,22 – банкротство в течение года.

Если значения Р находятся вне обозначенных интервалов, то возможен любой из пограничных вариантов, и для определения будущего компании более точно требуются дополнительные исследования.

Например, если Р равно 0,5, то компания может с примерно равной вероятностью остаться стабильной или обанкротиться в течение 5 лет.

Кредитное плечо

Кредитное плечо П рассчитывается, как отношение объема финансовых обязательств к стоимости активов. П иллюстрирует зависимость прибыльности от использования заемных средств. Высокие значения П позволяют увеличивать прибыль, но создают дополнительные риски банкротства, если финансовый прогноз окажется неверным.

Вероятность банкротства в зависимости от значений П:

- П меньше 0,37 — стабильность;

- П больше 0,37 и меньше 0,50 – банкротство в течение 5 лет;

- П больше 0,8 – банкротство в течение года.

При значениях П в диапазоне от 0,5 до 0,8 банкротство наступает в срок от 1 до 5 лет в зависимости от доли долгосрочных займов в объеме обязательств – замена краткосрочных долгов долгосрочными увеличивает срок выживаемости компании в ближайшие 2-4 года, но повышает риски несостоятельности через 5 лет.

Рабочий капитал

Рабочий капитал К – это степень обеспечения активов оборотными средствами. Рассчитывается как отношение разности собственного капитала и внеоборотных активов к стоимости всех активов.

Вероятность банкротства по значениям К:

- К больше 0,4 – компания стабильна;

- К в интервале 0,3-0,4 – зона неопределенности;

- К в интервале 0,06-0,3 – банкротство в течение 5 лет;

- К меньше 0,06 – банкротство в течение года.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности КТЛ определяется, как отношение стоимости оборотных активов к объему краткосрочных и среднесрочных обязательств. Иллюстрирует возможность быстро конвертировать активы в денежные средства (то есть ликвидировать) при возникновении финансовых затруднений. Таким образом, КТЛ является индикатором платежеспособности фирмы.

Зависимость вероятности банкротства от значений КТЛ:

- КТЛ в интервале от 2 до 3,2 – предприятие стабильно;

- КТЛ в интервале от 1 до 2 – низкая платежеспособность (банкротство в течение нескольких лет);

- КТЛ ниже 1 – критическая платежеспособность (банкротство в течение года).

Если КТЛ выше 3,2, то это говорит о достаточно высокой платежеспособности, но неэффективном распределении капитала компании, то есть низком уровне использования кредитного плеча.

Важно учитывать, что значения КТЛ в диапазоне от 1,5 до 2 являются предвестником банкротства только для российских компаний – зарубежные фирмы с КТЛ выше 1,5 стабильны

Расчет бодиграфа

Расчет персональной карты (бодиграфа) позволит вам увидеть структуру своего тела и узнать, к какому Типу и Профилю вы принадлежите. Этой информации достаточно, чтобы разобраться с вашим Дизайном и получить базовое представление о своем Типе и личных особенностях.

Фактически все мы являемся частью единого холистического поля. Мы постоянно взаимодействуем друг с другом и с окружающим миром, где каждый уникальный аспект постоянно влияет на мир. Мы не изолированы. Мы — часть целого. Мы связаны с этим целым мельчайшими частицами, которые называются «нейтрино», и мы связаны с другими людьми через ауру — невидимое энергетическое (электромагнитное) поле, которое окружает каждого из нас.

Сакральный центр: жизненность, сексуальность, работоспособность.

Определённый Сакральный центр даёт нам энергетический тип Генератор — человека, растворяющегося в любимом деле и восполняющего потраченные ресурсы быстро, если действует по отклику. Открытый Сакрал подвержен копированию окружения, условно более «свободен» в выборе деятельности, поскольку менее подвержен фрустрации от не корректного дела.

Главные методы

Дабы анализ был максимально объективным, используются следующие показатели. Подход основан на применении:

- Анализа тренда всех систем критериев, а также признаков. Другими словами, учитываются все общие показатели и выделяется среднее значение.

- Существенно ограниченный круг трендов. Как вы понимаете, учитываются только основные параметры.

- Рыночные критерии, а также оценки нахождения на них.

Методы имеют свои преимущества, например, наличие комплексного и системного подхода. Выходит, что анализ строится не только строгими рамками, но и общими – на ближайший финансовый период. Из недостатков профессионалы выделяют высокую степень сложности принятия решения. Это обусловлено наличием массы критериев, где одни исключаются другими.

В целом методы подхода для определения банкротства дают ответ и некоторые сведения будущего существования фирмы. Подобные действия следует проводить регулярно. Именно они скажут, в каком направлении движется производство.

ВНИМАНИЕ! В рамках нашего портала действует бесплатный юридический раздел, где наши эксперты отвечают на актуальные вопросы наших читателей. Все что необходимо — все лишь в форме ниже и ждать ответ нашего специалиста в течение 5 минут

Для вашего удобства консультации проводятся в любое время суток (круглосуточно). Задавайте вопрос:

Достоинства и недостатки

Оформим в таблице преимущества и недостатки наиболее популярных модификаций модели банкротства по Альтману:

| Наименование модели | Плюсы | Минусы |

|---|---|---|

| Двухфакторная | • простота; • для расчетов достаточно данных финансовой отчетности |

• невысокая точность; • не учитывает отраслевую и региональную специфику |

| Пятифакторная | • возможен анализ каждого показателя в отдельности; • подходит для прогнозирования изменения финансовой устойчивости в ближайшем будущем |

можно использовать только для акционерных компаний |

| 5-факторная (усовершенствованная) | • возможен анализ каждого показателя в отдельности; • адаптирована для различных типов предприятия (акционерных и неакционерных, производственных и непроизводственных) |

не отличается высокой точностью для российской экономики |

Прогнозирование вероятности банкротства по модели Бивера

Известный финансовый аналитик Уильям Бивер

(William Beaver) предложил свою систему показателей для оценки финансового состояния предприятия с целью определения вероятности банкротства – пятифакторную модель, содержащую следующие индикаторы:

- рентабельность активов;

- удельный вес заёмных средств в пассивах;

- коэффициент текущей ликвидности;

- доля чистого оборотного капитала в активах;

- коэффициент Бивера (отношение суммы чистой прибыли и амортизации к заёмным средствам).

Система показателей У. Бивера для диагностики банкротства

Новости Новороссии.

Весовые коэффициенты для индикаторов в модели У. Бивера не предусмотрены и итоговый коэффициент вероятности банкротства не рассчитывается. Полученные значения данных показателей сравниваются с их нормативными значениями для трёх состояний фирмы, рассчитанными У. Бивером для благополучных компаний, для компаний, обанкротившихся в течение года, и для фирм, ставших банкротами в течение пяти лет.

Расчёт показателей модели У. Бивера диагностики банкротства

Преимущества модели Бивера:

- Использование показателя рентабельности активов

- Вынесение суждения о сроках наступления банкротства компании.

Недостатки модели Бивера:

- отсутствие результирующего показателя;

- сложность интерпретации итогового значения;

Расчёт вероятности банкротства по Биверу можно выполнить здесь:

Расчёт риска банкротства по Биверу онлайн

Финансовый анализ:

- Двухфакторная модель Альтмана Двухфакторная модель Альтмана — простая и наглядная методика прогнозирования вероятности банкротства, при использовании которой рассчитывают влияние только двух показателей: коэффициент текущей ликвидности удельный вес заёмных…

- Модель О.П. Зайцевой для оценки риска банкротства Модель О.П. Зайцевой для оценки риска банкротства предприятия имеет вид: К = 0,25Х1 + 0,1Х2 + 0,2Х3 + 0,25Х4+ 0,1Х5 + 0,1Х6 где: Х1 — Куп…

- Оценка банкротства онлайн В этой статье вы можете выполнить оценку банкротства онлайн по следующим моделям: 1. Двухфакторная модель Альтмана (О модели, обо всех моделях Альтмана) 2. Пятифакторная модель…

- Прогнозирование вероятности банкротства по модели Таффлера,… Прогнозирование вероятности банкротства на основе модели Таффлера, Тишоу В 1977 г. британские ученые Р. Таффлер и Г. Тишоу апробировали подход Альтмана на основе данных 80…

- Прогнозирование банкротства по модели Лиса Модель Лиса была разработана Р. Лисом (Lis R.) в 1972 году для предприятий Великобритании Формула показателя Лиса: Z = 0,063Х1 + 0,092Х2 + 0,057Х3 + 0,0014Х4 где…

- Прогноз ИГЭА риска банкротства (иркутская модель) Модель ИГЭА риска банкротства (иркутская модель) — одна из немногих отечественных моделей оценки вероятности наступления банкротства. R-модель разработана в Иркутской государственной экономической академии. Формула расчета модели…

- Прогнозная модель платежеспособности Спрингейта Прогнозная модель платежеспособности Спрингейта. Гордоном Л. В. Спрингейтом (Gordon LV Springate) в 1978 года, на основании модели Альтмана и пошагового дискриминантного анализа была разработана модель…

- Ликвидность В этой короткой заметке перечислю основные показатели ликвидности, которые вы можете рассчитать. Общий коэффициент покрытия Коэффициент срочной ликвидности Коэффициент ликвидности при мобилизации средств Коэффициент покрытия…

- Модель Альтмана для непроизводственных компаний Z-модель Альтмана для непроизводственных компаний В 1993 году Альтман продолжая исследования, пересмотрел модель для непроизводственных компаний. (Altman, E., Corporate financial distress and bankruptcy. (3rd ed.).…

- Модель Альтмана Z-модель Альтмана строится с применением аппарата мультипликативного дискриминантного анализа (Multiple-discriminant analysis). В общем случае формула получения значения скоринга выглядит как многочлен: Z = A1X1 +…

Александр Крылов

Бывший старший преподаватель ЧГУ и СПбГИЭУ «Инжэкон» (2004-2011).

Специализируюсь на финансовом состоянии организаций: коммерческих организаций, банков, бюджетных учреждений.

Помогаю с подготовкой ВКР по экономике.

- Александр Крылов https://anfin.ru/author/admin/

Anfin.Ru — Финансовый анализ

- Александр Крылов

https://anfin.ru/author/admin/

Финансовый анализ предприятия

- Александр Крылов

https://anfin.ru/author/admin/

Горизонтальный анализ баланса

- Александр Крылов

https://anfin.ru/author/admin/

Вертикальный анализ баланса

Метки: Анализ и оценка банкротства

Область применения модели Бивера

Модель Бивера применяется:

- для оценки вероятности банкротства промышленных предприятий>;

- для сравнительного финансового анализа фирм-конкурентов>;

- в рамках определения рентабельности предприятия>;

- для оценки критической долговой нагрузки на предприятия.

Вероятность банкротства небольших непроизводственных предприятий неточно оценивается с помощью показателей модели Бивера за исключением КТЛ, который является универсальным показателем платежеспособности.

Сравнительный анализ нескольких однотипных юридических лиц можно проводить по рентабельности активов и кредитному плечу. Определение рентабельности фирмы может использоваться также при подготовке к перепрофилированию производства или оценке рисков перед участием в венчурных проектах.

Критический уровень долговой нагрузки принято измерять с помощью собственно коэффициента Бивера и его вариаций, когда берется соотношение разных видов прибыли к краткосрочным и долгосрочным обязательствам по отдельности.

Нормативное значение коэффициента прогноза банкротства

Чем больше значение коэффициента прогноза банкротства, тем выше вероятность того, что анализируемому предприятию в ближайшее время (ближайшие 6 месяцев) не грозит банкротство. Снижение показателя в динамике (и тем более – резкое уменьшение его значения) свидетельствует об ухудшении дел на фирме и о повышенном риске разорения.

Вообще, какого-то одного универсального оптимального значения коэффициента прогноза банкротства нет по той причине, что у компаний различных отраслей экономики различается объем отложенных налоговых обязательств и ликвидных активов. Существует лишь 3 критерия исследования значений КПБ:

- Когда КПБ > 100%, это значит, что компания неэффективно пользуется возможностью привлечения заемного капитала для развития хозяйственной деятельности.

- Если значение КПБ увеличивается в динамике, значит, дела компании улучшаются. И наоборот, снижение показателя свидетельствует об ухудшении ситуации фирмы.

- КПБ < 0 однозначно сигнализирует о том, что запасов предприятия не хватает для погашения краткосрочных задолженностей. КПБ всегда должен быть > 0.

Плюсы и минусы

Достоинствами модели Бивера являются:

- простота в использовании;

- возможность учитывать рентабельность активов. Индикатор ROA – важный экономический показатель, роль которого в анализе финансовой состоятельности нельзя недооценивать;

- модель подходит для всех типов предприятий.

Также хотелось бы отметить то, что, если чистая прибыль составляет более 50% от текущих обязательств – это хороший показатель. В нашем примере расчета модели банкротства Бивера по балансу это наглядно прослеживается. Несмотря на высокое кредитное плечо, рентабельность активов и Beaver Ratio находятся на высоком уровне. На мой взгляд, коэффициент финансового левериджа, рассчитываемый как отношение обязательств к сумме активов, является вторичным. Активы – это, по сути, сумма валюты баланса, и если кредиторка составляет более половины от этой суммы – явление абсолютно нормальное.

Недостатки модели Бивера:

- отсутствие единого итогового показателя;

- привязка к бухгалтерской отчетности, которая не всегда отражает актуальные данные. К тому же, как уже упоминалось, определенные значения на дату составления отчетности не всегда подходят для анализа. Так, в конце года предприятие может проводить крупные закупки товаров. Соответственно, увеличится объем задолженности, но это не значит, что компания на грани банкротства, просто срок оплаты наступает в следующем году.

Вероятность банкротства фирмы

У многих компаний достаточно большая вероятность банкротства, у других шансов обанкротиться в скором времени гораздо меньше. Просто так сказать, что какая-то конкретная компания рискует стать банкротом, нельзя. Для этого нужны доказательства, собранные благодаря некоторым признакам. Проводится своеобразная диагностика, которую еще называют оценкой вероятности банкротства предприятия.

Это количественная оценка, показывающая насколько вероятно банкротство в данном конкретном случае. Подход простой – если компания не способна расплатиться с долгами, и они продолжают накапливаться, скорее всего, это показатель банкротства. Но при этом банкротство может быть преднамеренным или фиктивным.

Данный метод оценки поможет определить, если руководителями компании были предприняты попытки сокрыть реальное финансовое положение или предумышленно довести организацию до кризиса. Именно с этой целью проводят анализ преднамеренного риска со стороны руководства.

Анализ очень важен, поскольку, как показывает статистика, банкротство часто возникает в результате финансового кризиса в компании, а сам кризис провоцируют разнообразные факторы, среди которых выделяются:

- получение заемного капитала и неэффективное управление им;

- получение заемного фин. капитала, превышающего персональные средства;

- дебиторская задолженность, которую просрочили и продолжают игнорировать факт ее наличия;

- содержание нерентабельных производств;

- уменьшение количества инвестиций;

- уменьшение объема продаж (причины этого – возросшая конкуренция или большое количество брака).

Вероятность банкротства — это еще не само банкротство, но на этом этапе риск получения статуса банкрота как никогда возрастает. Можно его рассматривать с положительной стороны. Например, если компания получила этот статус, она имеет время для нормализации своего состояния. На этом этапе имущество сохраняется, потому улучшение экономической ситуации при изменении рабочей стратегии компании в лучшую сторону весьма вероятное. Оценка поможет указать слабые места предприятия и исправить ситуацию.

Финансовая политика предприятия

Предприятие является частью производственного процесса. Оно обладает собственными активами и финансами, которые стремится использовать максимально эффективно. Управление финансами в рамках работы объекта хозяйствования называется финансовой политикой. Она позволяет сохранять финансовую устойчивость и независимость, продолжать успешное функционирование на рынке.

Целью финансовой политики предприятия можно назвать построение механизма, способного обеспечить достижение стратегических и тактических целей, к которым может относится оптимизация капитала, обеспечение финансовой устойчивости, увеличение прибыли, достижение инвестиционной привлекательности, формирование новых источников привлечения финансовых средств. Тактические задачи зависят от основной стратегии предприятия. Они призваны поэтапно решать проблемы, чтобы достичь стратегической цели.

Лень читать?

Задай вопрос специалистам и получи ответ уже через 15 минут!

Задать вопрос

Разработка финансовой политики предприятия включает в себя:

- Анализ финансового и экономического состояния предприятия.

- Формирование учётной политики.

- Создание и внедрение кредитной политики предприятия.

- Управление расходами, в том числе амортизацией, затратами.

- Управление всеми типами доходов.

- Политика выплаты дивидендов.

Как и в любой другой сфере управления все начинается со всестороннего анализа внутренних и внешних факторов, способных оказать влияние на конечный результат. Для этого используются данные бухгалтерского учёта, управленческий отчётности, а также расчёт финансовых показателей. Получив всестороннее данные о текущем финансовом положении предприятия и его потенциале, далее разрабатывают учётную политику. Отталкиваясь от ее главных принципов, выстраивают отношения с кредиторами, акционерами, а также с государственными органами.

Сущность модели банкротства Бивера

В процессе разработки и испытания модели Бивера были проведены исследования деятельности 158 компаний в течение десятилетнего срока. За это время половина компаний обанкротилась, остальные продолжили работать.

Стоит отметить, что в основе модели лежит не только коэффициент, который мы рассматриваем. Модель У. Бивера называют пятифакторной, т.к. она включает следующие составляющие:

- Beaver Ratio.

- Кредитное плечо (FL).

- Рентабельность активов (ROA).

- Коэффициент покрытия активов оборотными средствами (WC).

- Коэффициент текущей ликвидности (Ктл).

На основе этих показателей определяется степень угрозы потери платежеспособности компании. Стоит отметить, что именно совокупность пяти значений определяет вероятность банкротства по модели Бивера. Нормативные значения коэффициентов у нас есть. Выполним расчет в Excel и сделаем выводы.

Алгоритм анализа по модели Бивера

Возьмем для сравнения одну из первых «количественных» методик оценки финансового благосостояния фирмы.

Автор предлагает использовать около тридцати финансовых показателей. Как правило, банкротство прогнозируется по 5 показателям:

- коэффициент Бивера ((чистая прибыль + амортизационные отчисления) / (долгосрочные + краткосрочные обязательства));

- показатель рентабельности активов (чистая прибыль / валюта баланса; в процентах);

- коэффициент финансового левериджа ((долгосрочные + краткосрочные обязательства) / валюта баланса);

- коэффициент покрытия активов собственными оборотными средствами ((собственный капитал + внеоборотные активы) / валюта баланса);

- показатель текущей ликвидности (оборотные активы / краткосрочные обязательства).

Рассчитаем коэффициенты по данным бухгалтерского баланса и отчета о финансовых результатах за 2020 год:

Прогнозы по двум использованным методикам совпали. Способ оценки банкротства по модели Бивера также не лишен недостатков (впрочем, как и все «количественные» методики). Поэтому на практике применяются и «качественные» методы. При комплексном подходе возможна минимизация неточностей, поиск оптимальных выходов, правдивый результат.

Коэффициент прогноза банкротства – количественный способ оценки вероятности наступления финансовой несостоятельности

Его значение важно для собственников бизнеса, инвесторов, руководства предприятий, кредиторов, партнеров работников. Основанием для расчета служат данные бухгалтерского баланса (Ф

№ 1). Снижение показателя свидетельствует об ухудшении дел в компании и риске наступления дефолта.

Выявление неблагоприятных тенденций в работе организации, первых признаков дефолта – важная задача для инвесторов, собственников, руководства, кредиторов, государственных органов, а порой – и работников предприятия. Количественная оценка вероятности банкротства позволит своевременно вывести активы из бизнеса, принять управленческие решения для предупреждения неплатежеспособности компании.

Коэффициент прогноза банкротства (Кпб) – это относительный финансовый показатель, который характеризует удельный вес чистых оборотных средств в структуре баланса компании. Он позволяет определить, способна ли организация расплачиваться по своим краткосрочным обязательствам за счет средств, полученных от продажи запасов.

Справка! До 2000 годов прогнозирование банкротства компаний осуществлялось исключительно на основании многофакторных моделей зарубежных авторов – Альтмана, Годцера, Конана. Однако рассчитать их могли лишь специалисты-аналитики, обладающие знаниями в сфере эконометрики. Однако 15 лет назад была выведена простая формула анализа вероятности дефолта бизнеса на базе данных финансовой отчетности.

Кпб является количественным методом оценки состоятельности предприятия. С его помощью можно понять:

- хватит ли запасов предприятия для покрытия его краткосрочных обязательств;

- сможет ли организация быстро их продать и погасить свои текущие долги.

Если коэффициент структуры капитала косвенно затрагивает возможность наступления финансовой несостоятельности, то индикатор банкротства точно определяет вероятность такого развития событий.

Справка! Если полученное расчетным путем значение коэффициента прогноза банкротства окажется достаточным, то предприятие можно считать платежеспособным, а вероятность банкротства в ближайшие полгода – низкой.

| Коэффициент снижается | Коэффициент увеличивается |

| 1. Текущие долги погашаются, а новые обязательства не открываются. | |

| 2. Растет база запасов и отложенных налоговых платежей. | |

| 3. Увеличивается оборачиваемость активов. |

Справка! В последние годы оценку вероятности банкротства активно применяют банки: используя находящуюся в публичном доступе финансовую отчетность, они регулярно считают Кпб.

Методы и модели анализа

Оценка банкротства предприятия – это определенный алгоритм, выработанный учеными-экономистами. В частности – это формула количественной оценки вероятности наступления банкротства. Выработаны общие модели анализа риска банкротства, позволяющие проанализировать ситуацию на любом отдельно взятом предприятии. К таким моделям относятся методы Бивера, Альтмана, модель Спрингейта и Гордона, формула Таффлера и т.д. На них мы остановимся позже.

Алгоритм, который используют финансовые аналитики при анализе вероятности банкротства, состоит из следующих этапов:

- создается выборный список из двух типов предприятий: банкротов и небанкротов;

- производится расчет финансовых коэффициентов для обоих типов предприятий из выборки;

- вырабатываются модели финансового анализа банкротства.

Модель Бивера

чистой прибылью предприятия и суммой всех его долговых и платежных обязательств.

Для своей модели Бивер отобрал из 30 аналитических коэффициентов 5, которые наиболее эффективно прогнозируют банкротство. Это:

- активы (или чистый финансовый оборот);

- доходы от активов;

- удельный коэффициент замов (пассив);

- коэффициент ликвидности;

- соотношение прибыли к долговым обязательствам.

Сильной стороной модели Бивера считается использование показателя окупаемости предприятия и прогнозирование сроков наступления банкротства.

Логистическая регрессия Альтмана-Сабато

Результатом совместных усилий Э. Альтмана и Г. Сабато стала

logit-модель логистической регрессии. Разработанная учеными формула выглядит

так: P=1/(1+e-y), где y=4,28+0,18*Х1–0,01*Х2+0,08*Х3+ 0,02*Х4+0,19*Х5.

Показатели по новой модели Альтмана считаются следующим образом:

- X1 – не обложенная налогом прибыль делится на

активы; - X2 – обязательства краткосрочного типа делятся

на капитал; - X3 – чистая прибыль делится на активы;

- X4 – денежные средства делятся на активы;

- X5 – не обложенная налогом прибыль делится на

проценты к уплате.

Полученное значение находится в диапазоне от 0 до 1.

Значение 0,1 говорит о 10% вероятности банкротства, 0,2 – о 20% и т.д.

Неопределенность в такой модели отсутствует.

Заключение

При оценке вероятности банкротства модель Альтмана работает. Однако нельзя забывать о том, что данная методика рассчитана на компании, работающие в условиях развитой экономики. В российских реалиях модель использовать можно, но с поправкой на следующие факторы:

- Необходимо учитывать специфику по отраслям и формам собственности.

- Для периодов рецессии следует ориентироваться не на коэффициенты, а на фактическую доходность, структуру расходов и динамику чистой прибыли.

- Бухгалтерская отчетность не всегда содержит достоверные сведения. Например, стоимость активов на конец отчетного периода и текущую дату может существенно различаться.