Модели вероятности банкротства

Содержание:

- Сравнение полученного показателя с его оптимальной величиной

- Модель прогнозирования банкротства предприятия Гордона Спрингейта

- Модель Зайцевой прогнозирования вероятности банкротства (Сибирский университет потребительской коммерции, 1998 г.)

- Модели Альтмана

- Мероприятия для избегания банкротства

- Модели для определения вероятности банкротства

- Количественные модели банкротства

- Методы и модели оценки вероятности банкротства

- Процедура банкротства предприятия

- Как строятся зарубежные методики оценки вероятности банкротства

- Модель Альтмана-Сабато

Сравнение полученного показателя с его оптимальной величиной

Как мы уже говорили, оптимальная величина ЧОК индивидуальна для каждого предприятия. В общем и целом, ЧОК должен покрывать низколиквидные активы. Иными словами, даже если значение ЧОК является положительным, это еще не говорит о высокой рентабельности: да, компания в состоянии покрывать текущие обязательства, но не имеет резервов на случай неблагоприятной ситуации.

Например, ключевой поставщик решил повысить цены (а он является монополистом в отрасли). Хватит ли денег, чтобы своевременно расплачиваться за сырье или материалы – зависит как раз от рентабельности ЧОК и конечно, его структуры.

Про нулевое или отрицательное значение все понятно: если компания создана недавно, то такая ситуация абсолютно нормальна. А вот если чистый оборотный капитал равен нулю или является отрицательным у компании, которая работает не один год, – это свидетельствует о том, что деятельность убыточна и присутствует риск банкротства.

Слишком высокий ЧОК может получиться в результате:

- дополнительной эмиссии ценных бумаг;

- недавно полученного займа в крупном размере;

- нерациональном использовании ресурсов (например, компания закупила крупную партию дорогостоящего товар и не может его реализовать – товар лежит на складе «мертвым грузом» в течение длительного периода).

Модель прогнозирования банкротства предприятия Гордона Спрингейта

Она была создана в университете Саймона Фрейзера канадским учёным Гордоном Спрингейтом в 1978 году. Половина показателей соответствует коэффициентам американского экономиста Эдварда Альтмана.

Для создания формулы определения банкротства Саймон Спрингейт проанализировал 40 организаций. 20 из которых обанкротились, а остальные 20 остались финансово устойчивыми.

Формула модели для определения вероятности наступления банкротства Саймона Спрингейта:

model prognozirovaniya bankrotstva predpriyatiya gordona springejta 2

Третий коэффициент имеет наибольшее значение в системе показателей. Также он имеет высокий вклад в интегральный коэффициент несостоятельности организации. Показатель содержит в себе прибыль компании до налоговых сборов.

Определяющим звеном соответствующей формулы являются продажи рассматриваемой организации. Чем больше продаж, тем меньше вероятность обанкротиться.

Модель Зайцевой прогнозирования вероятности банкротства (Сибирский университет потребительской коммерции, 1998 г.)

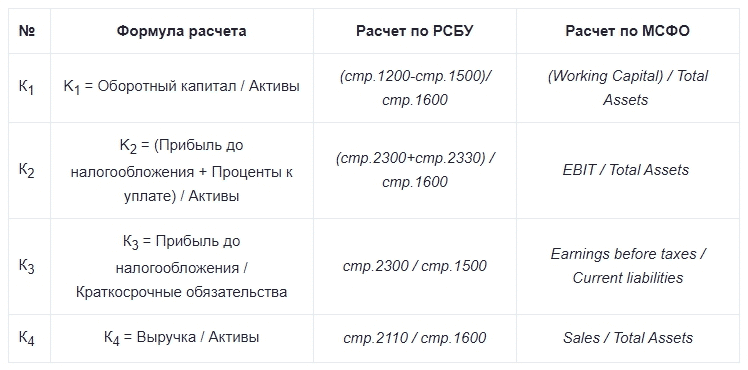

Следующая модель прогнозирования вероятности банкротства была предложена профессором О.П. Зайцевой. Регрессионная формула расчета следующая:

Следующая модель прогнозирования вероятности банкротства была предложена профессором О.П. Зайцевой. Регрессионная формула расчета следующая:

Кфакт = 0.25*К1 + 0.1*К2 + 0.2*К3 + 0.25*К4 + 0.1*К5 + 0.1*К6

|

Коэффициент |

Формула расчета |

Расчет по РСБУ |

Норматив |

|

К1 |

К1 = Прибыль (убыток) до налогообложения / Собственный капитал | стр. 2300 / стр. 1300 |

К1 = 0 |

|

К2 |

К2= Кредиторская задолженность / Дебиторская задолженность |

стр. 1520 / стр. 1230 |

К2 = 1 |

|

К3 |

К3 = Краткосрочные обязательства / Наиболее ликвидные активы |

(стр.1520+стр1510)/ стр. 1250 |

К3 = 7 |

|

К4 |

К4 = Прибыль до налогообложения / Выручка |

стр. 2300 / стр. 2110 |

К4 = 0 |

|

К5 |

К5 =Заемный капитал / Собственный капитал |

(стр.1400+стр.1500)/стр.1300 |

К5 = 0,7 |

|

К6 |

К6 = Активы / Выручка |

стр. 1600 / стр. 2110 |

К6=К6 прошлого года |

Примечание:

Коэффициент К1 иногда называют коэффициентом убыточности предприятия. А коэффициент К3 является обратно противоположным коэффициенту абсолютной ликвидности. Финансовый коэффициент К4 в литературе называется коэффициентом финансового рычага или ливериджа, а также коэффициентом капитализации.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Оценка предприятия по модели прогнозирования банкротства Зайцевой

Для определения вероятности банкротства предприятия необходимо произвести сравнение фактическое значение интегрального показателя с нормативным. Кфакт сравнивается с Кнорматив. Нормативное значение Кнорматив рассчитывается по следующей формуле:

Кнорматив = 0.25 * 0 + 0.1 * 1 + 0.2 * 7 + 0.25 * 0 + 0.1 * 0.7 + 0.1 * К6прошлого года

Если все сократить, то получается:

Кнорматив =1.57 + 0.1 * К6прошлого года

Если Кфакт> Кнорматив, то высока вероятность банкротства предприятия. Если наоборот, то риск банкротства незначительный.

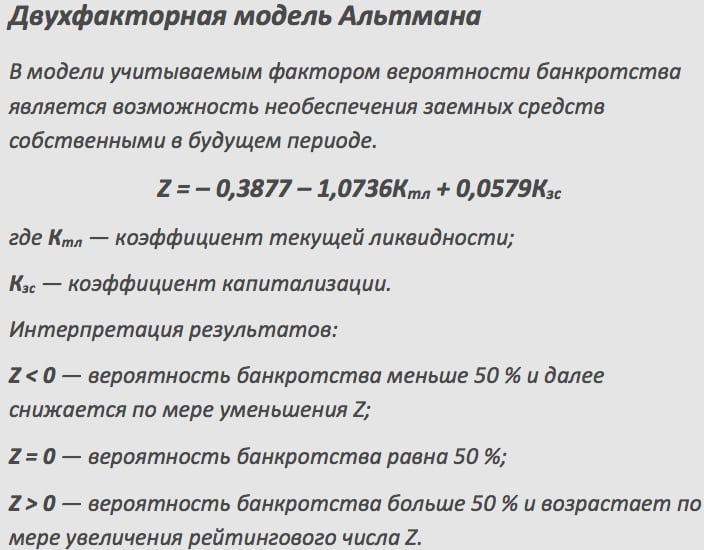

Модели Альтмана

Z-оценка Альтмана является результатом теста на кредитоспособность, который измеряет вероятность банкротства компании . Z-оценка Альтмана основана на основных финансовых коэффициентах, которые можно рассчитать на базе данных, найденных в годовом отчете компании. Он использует прибыльность, левередж, ликвидность, платежеспособность и активность, чтобы предсказать, есть ли у компании высокая вероятность неплатежеспособности.

Данный способ относится к зарубежным методикам. Метод основан на базе оценки информации по 66 американским предприятиям.

Методика претерпевала различные изменения и вариации несколько раз. Альтман выбрал для анализа 22 различных коэффициента и моделировал формулу с их использованием. В итоговом варианте он выбрал основные параметры, с учетом которых и сформировал модели:

- двухфакторная модель;

- пятифакторная модель 1968 года;

- пятифакторная модель 1983 года.

Z-оценка представляет собой линейную комбинацию четырех или пяти общих бизнес-индикаторов, взвешенных по коэффициентам. Коэффициенты были оценены путем определения совокупности фирм, которые объявили о банкротстве, а затем сбора соответствующей выборки выживших фирм с сопоставлением по отраслям и приблизительным размерам (активам).

Альтман применил статистический метод дискриминантного анализа к набору данных публичных компаний.

Пример № 1. В таблице представлен анализ банкротства по двухфакторной модели Альтмана на материалах условной компании ООО «Феникс».

Важно! В рамках данной модели:

- если Z<0, то компания скоро обанкротится;

- если Z>0, то компания скоро обанкротится, то компания устойчива в финансовом плане

Анализ банкротства ООО «Феникс» по двухфакторной модели Альтмана в 2016-2018 гг можно скачать тут.

Применение данной методики к ООО «Феникс» показало, что у компании существует высокая вероятность банкротства. Кроме того, итоговый показатель имеет тенденцию к росту вероятности.

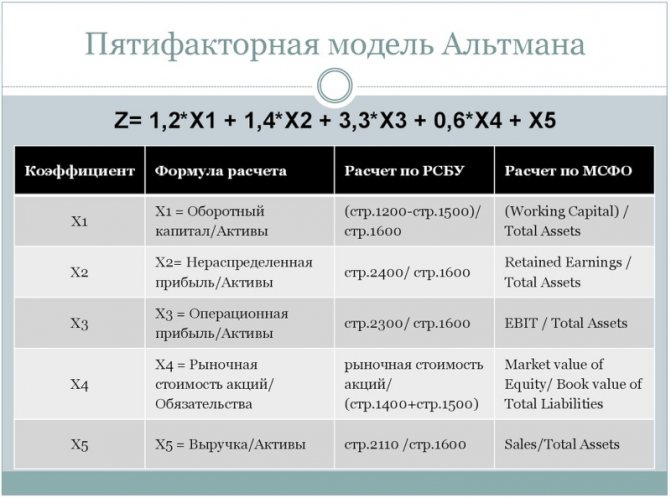

Более точные результаты прогнозирования дает более известная модель Альтмана, разработанная им в 1968 году, которая предусматривает применение пяти факторов.

Модель калькулятора Z – счета использует пять ключевых бухгалтерских коэффициентов для бизнеса, взвешивает их в соответствии с типом отрасли и объединяет их в единый балл (Z балл), чтобы дать представление о финансовом состоянии бизнеса.

Важно! В рамках данной модели:

- Z балл> 2,99 – безопасная зона;

- 1,80 <Z балл <2,99 – серая зона;

- Z балл <1,80 – зона бедствия.

Пример № 2. Анализ банкротства по пятифакторной модели Альтмана 1968 года можно скачать тут.

Вероятность банкротства ООО «Феникс» по результатам анализа можно оценить как низкую, за исключением 2018 года.

Цель Z –счета модели является мера финансового здоровья компании и возможность предсказать вероятность того, что компания будет бедствовать в течение 2 лет. Доказано, что модель очень точна для прогнозирования банкротства в самых разных условиях и на разных рынках. Исследования показывают, что модель прогнозирует несостоятельность на 72-80% . Тем не менее, Z-оценка не относится к каждой ситуации. Она может использоваться только для прогнозирования, если анализируемую компанию можно сравнить с базой данных.

Важно! В рамках данной модели:

- Z <1,23 – высокая вероятность;

- Z > 1,23 – низкая вероятность.

Пример № 3. Анализ банкротства по пятифакторной модели Альтмана 1983 года можно скачать тут.

Результаты применения данной модели позволяют оценить вероятность банкротства ООО «Феникс» как низкую за исключением показателей в 2018 году.

Мероприятия для избегания банкротства

Банкротство ООО — сложная и травмирующая процедура, ведь тогда компания будет ликвидирована, а ее сотрудники уволены. Естественно, есть большая заинтересованность в предотвращении полного краха. Чтобы не допустить возникновения банкротства, лучше пройти несколько мероприятий, оптимизирующих общее состояние компании. То есть, выплатить долги, поднять темпы эконом. роста, и в результате, избавиться от нависшей угрозы.

Рассмотрим самые эффективные меры для избегания финансовой несостоятельности:

- Оптимизация расходов. Прежде всего, нужно разобраться со всеми тратами и избавиться от ненужных. Это снизит общий уровень расходов. Обычно компании используют снижение зарплаты, отказ от рекламы (или хотя бы части), работу с более дешевым сырьем и т.п.

- Увеличение прибыли. Самый простой путь, откуда взять деньги для большинства крупных компаний – продать часть активов. Если фирмы крупные — на них это не сильно повлияет, а в результате появятся свободные деньги, которые и пустят на стабилизацию ситуации.

- Реорганизация компании. Это предполагаемый законом вариант ухода от несостоятельности.

- Реструктуризация. Попытка склонить кредиторов к сотрудничеству. Обычно работает, если при банкротстве предприятия и конкурсном производстве кредитору ничего не достанется.

Еще один метод – открытие новых направлений работы компании. Но только при условии, что они будут не затратными и очень популярными. Решение спорное и не всегда срабатывает, но есть удачные примеры.

Дорогие читатели! Наши статьи рассказывают о типовых ситуациях. Напишите нашему юристу о вашем конкрентном случае, это быстро и бесплатно.

Модели для определения вероятности банкротства

Модель Альтмана в основном широко применяется среди иностранных государств. Данная формула расчета является классической моделью прогнозирования риска банкротства.

Финансовый аналитик Альтман разработал самую совершенную модель прогнозирования банкротства. Она рассчитана на получение наиболее оптимального прогноза риска финансовой несостоятельности.

Ее используют только те компании, которые имеют акции на бирже. Для расчета показателя в основу взяты такие коэффициенты, как текущей ликвидности и капитализации.

Как рассчитать вероятность банкротства по модели Альтмана, которая состоит всего из двух факторов:

modeli oczenki veroyatnosti bankrotstva img 01

Однако для отечественных предприятий модель Альтмана не очень подходит – она не учитывает в себе особенности российского рынка.

Для того чтобы рассчитать вероятность банкротства для российской организации, специально были разработаны соответствующие модели. Так, Беликовым в 1998 году была предложена четырехфакторная модель. В основу расчета вошли такие показатели, как оборотный капитал, активы, чистая прибыль и собственный капитал.

Модель банкротства Беликова:

Как интерпретировать полученные результаты по модели банкротства Беликова:

|

Результат менее 0 |

Вероятность ближайшего банкротства для предприятия составляет 90-100 %. |

|

Результат от 0 до 0,18 |

Вероятность банкротства больше 50 %. Обычно данный показатель колеблется от 60 до 80 %. |

|

Результат от 0,18 до 0,32 |

Вероятность банкротства средняя. Данный показатель колеблется от 25 до 50 %. |

|

Результат от 0,42 |

Вероятность банкротства низкая. Показатель может составить до 10 %. |

Определенная часть формулы основана на иностранных финансовых коэффициентах. Так, К1 является аналогом модели банкротства Альтмана, а К3 аналогичен модели банкротства Таффлера.

Также в 1998 году для российских предприятий профессором Зайцевой была разработана иная модель банкротства. Она включает в себя такие коэффициенты, как дебиторская задолженность, краткосрочные обязательства, выручка, ликвидные активы и т.д.

Как рассчитать риск банкротства по модели Зайцевой:

modeli oczenki veroyatnosti bankrotstva img 03

То фактическое значение, которое будет получено, необходимо сравнить с нормативным показателем, которое необходимо рассчитать по следующей формуле:

|

Формула |

Значение |

|

0,1*К6 + 1,57 |

К6 — это активы/выручка за предыдущий год. |

Так, в том случае, если фактический показатель будет больше нормативного коэффициента, то риск банкротства предприятия достаточно высокий. Если же фактический коэффициент ниже нормативного показателя, то в ближайшее время вероятность финансовой несостоятельности для компании будет незначительной.

В Белорусском государственном университете была разработана пятифакторная модель прогнозирования банкротства. Ее созданием занималась Савицкая.

Как рассчитать риск банкротства по модели Савицкой:

Для того чтобы рассчитать среднегодовой объем активов того или иного предприятия потребуется из показателя К3 сложить между собой активы на начало и конец соответствующего года. Затем нужно разделить полученный результат на два.

Как интерпретировать полученные результаты по модели банкротства Савицкой:

|

Результат |

Значение |

|

Более 8 |

Риск банкротства отсутствует |

|

От 5 до 8 |

Риск банкротства незначителен |

|

От 3 до 5 |

Вероятность банкротства средняя |

|

От 1 до 3 |

Вероятность банкротства высокая |

|

Более 1 |

Критический уровень |

Количественные модели банкротства

– простая и не требовательная к большому количеству исходной аналитической информации модель, разработанная на основе анализа деятельности 19 американских компаний. Основным учитываемым фактором является возможность прекращения (сокращения) финансирования деятельности компании за счет заемных средств.

– разработана для организаций с акционерной формой капитала, акции которых представлены на фондовом рынке. Точность данной модели в перспективе составляет порядка 95% для одного года и 83% на два года, что в принципе является ее достоинством.

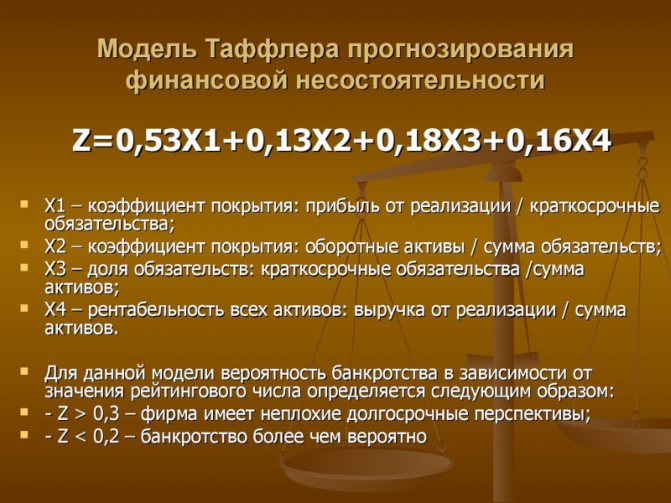

Четырехфакторная модель Таффлера — также предназначена для оценки организаций, зарегистрированных как Отрытое Акционерное Общество. В совокупности, коэффициенты данной модели дают объективную картину о риске банкротства в будущем и платежеспособности на текущий момент.

Четырехфакторная модель Спрингейта — разработанная Гордоном Спрингейтом на основе модели Альтмана. Из 19 показателей финансового положения предприятия автором было отобрано 4 основных, которые были включены в расчет. Каждому показателю в данной модели присваивается свой «вес» в итоговой оценке.

Модель несостоятельности Чессера — выведенная Д. Чессером на основе детального анализа 37 успешных и 37 неуспешных ссуд, выданных банком. Проанализировав балансовые показатели заемщиков, Чессер вывел формулу, в 3 из 4 случаев верно определяющую возврат/невозврат ссуды.

Система показателей Бивера — постоена без интегральных показателей и учета веса коэффициентов. Соотвественно, не расчитывается и итоговая оценка. Результатом оценки пяти показателей является присвоенная категория вероятности банкротств предприятия: «Благоприятное состояние», «5 лет до банкротства», «1 год до банкротства».

Методы и модели оценки вероятности банкротства

Для диагностики вероятности банкротства максимально применяются классические методы оценки. Они помогут эффективно оценить компанию, классифицировать ее, узнать, имеет ли фирма возможности выйти из кризиса, или это потенциальный банкрот. Особой популярностью пользуются зарубежные методики оценки вероятности банкротства, среди которых выделяются:

- Методика Альтмана. Одна из самых качественных методик, позволяющая давать оптимальные варианты прогнозов о близости к несостоятельности. Например, она часто используется на крупных предприятиях с дорогостоящим пакетом акций и выходом на рынок ценных бумаг.

- Методика Бивера. Для использования на предприятиях РФ эта методика не слишком подходит, так как не учитывает специфику предприятий в РФ.

- Методика Таффлера. Достаточно эффективно используется на российских предприятиях, но только крупных.

Рассматриваемые методики имеют свои сильные и слабые стороны, потому эксперты советуют использовать несколько одновременно, чтобы получить максимально точные результаты. Но у каждого этого метода есть свои особенности, потому рассмотрим их более подробно.

Модель Альтмана

Одной из самых часто используемых иностранных методик для анализа вероятности банкротства предприятия является метод Альтмана. Работает со z-счетом. Это количественный метод, основанный на конкретных фин. параметрах.

Альтманом была разработана пятифакторная модель, составленная в формулу:

Z = 0,717X1 + 0,847X2 + 3,107X3 + 0,42X4 + 0,995X5

Если разобраться, то каждое значение в этой формуле важно:

- X1 – разделить оборотный капитал на общие активы фирмы;

- X2 – финансовый рычаг;

- X3 – разделить общую прибыль до налогообложения на одолженные деньги;

- X4 – разделить общую ценность своего капитала и одолженного;

- Х5 – разделить общие продажи на сумму активов предприятия.

Банкротствл определяется по значению «Z». Результаты рассматриваются следующим образом:

- Z < 1,81 – вероятность высокая;

- 1,81 ≤ Z < 2,77 – средняя;

- 2,77 < Z < 2,99 – незначительная;

- 2,99 ≤ Z – минимальная.

Но у метода есть и минусы. Например, функциональная ограниченность. В частности, метод подходит для компаний, имеющих акции на фондовом рынке. Потому мера считается более эффективной для зарубежных компаний и плохо работает на российском рынке. Кроме того, данную методику разработали достаточно давно, что также играет не в ее пользу. Хотя, это не значит, что метод абсолютно бесполезный.

Модель Таффлера

Еще одна эффективная методика, по которой уже годами проходит оценка банкротства – это модель Таффлера, или Таффлера-Тишоу, разработанная в 1977 году. Это четырехфакторная модель для анализа возможности банкротства. Ее создавали после проверки восьми десятков фирм, среди которых наблюдались как предприятия-банкроты, так и фирмы, которые на момент анализа были платежеспособными. Как и в предыдущем случае, данную процедуру можно использовать для анализа предприятий с акциями на бирже.

Формула имеет следующий вид:

Z = 0,53Х1 + 0,13Х2 + 0,18Х3 + 0,16Х4

Расшифровывая значение:

- Х1 – показывает степень выполнимости обязательств (рассчитывается как раздел дохода до выплаты обязательных платежей на заемные деньги);

- Х2 – оборотный капитал (весь набор текущих активов делится на их общий объем);

- Х3 – финансовые риски (раздел общего количества текущих обязательств на общее количество активов);

- Х4 – возможность компании погасить долги (деление всего объема выручки на общие активы).

Z определяется следующим образом:

- больше 0,3 – ничтожная вероятность;

- менее 0,2 – высокая вероятность.

Эта модель достаточно точная благодаря большому количеству компаний, на которых она тестировалась. Хотя и у нее есть недостатки:

- работает только на акционерных организациях;

- использование для рос. компаний из-за специфической экономики РФ находится под вопросом;

- устаревшие данные.

Методика хоть и старая, но не зря ее используют десятилетиями.

Модель Бивера

Модель Бивера – это еще одна методика определения возможности банкротства, которая считается классической. Чтобы сделать расчет по ней, нужно учитывать следующие показатели:

- какой чистый оборот используется (рассчитывается в качестве актива);

- доход, получаемый компанией от активов;

- удельный вес пассивного займа;

- коэффициент реальной ликвидности;

- коэффициент соотношения прибыли и обязательств по займам.

Если коэффициент будет больше 0,2 и будет удерживаться дольше полутора/двух лет — вероятность высокая.

Процедура банкротства предприятия

Схема проведения процедуры банкротства предприятия

Свое начало процедура берет с заявления о банкротстве.

Заявление принимается как непосредственно от компаний, так и от кредитодателей, с целью вернуть свои инвестиции. После принятия заявления к рассмотрению в арбитражный суд, проводится анализ правдивости информации и целесообразности заявления. Затем, следуя закону, судом назначается основная процедура из четырех возможных – наблюдение. По правилам, срок выполнения этой процедуры не больше семи месяцев.

Основное задание процедуры наблюдения – сохранность материальных ценностей. Это необходимо для объективного рассмотрения финансового положения юридического лица и для честного расчета по долгам перед кредиторами. Для объективности, на время выполнения процедуры наблюдения устанавливается временное руководство.

Целью анализа финансовой составляющей, является определить, возможно ли возобновление платежеспособности компании. Другая основная функция процедуры – это формирование и систематизация запросов кредиторов. С момента вступления в силу временного руководства, кредитор направляет временное управление в арбитражный суд, таким способом устанавливается суммарный объем задолженности компании.

Решения по притязаниям кредиторов принимаются судом по отдельности, как и заявления от кредиторов. Таким способом определяется обоснованность и выносится вердикт суда о целесообразности включения его в реестр требований.

Все кредиторы, подавшие свои заявления в срок (30 суток), со времени оповещения о введении в действие первого этапа процедур и внесения их в реестр требований к юридическому лицу, будут иметь право принимать участие и голосовать на совещании кредиторов.

Собрание кредиторов

Первый из этапов процедуры наблюдения. На заседании кредиторы рассматривают возможность дальнейших действий (возможно ли финансовое оздоровление или внешнее управление, или сразу перейти к конкурсному производству) и будет ли возможно прийти к мирному договору между кредиторами и неплатежеспособной организацией. На собрании также устанавливается новый руководитель, который будет управлять последующими процессами.

Финансовое оздоровление

Во-первых, во время этой процедуры, организация продолжает функционирование несмотря на некоторые ограничения. К примеру, не может самостоятельно решать вопросы о реорганизации, или заключать сделки без ведома комитета. Во-вторых, суд выдвигает сроки погашения всех долгов и срок данной процедуры. Время проведения процедуры не может превышать больше двух лет, если за это время остались неразрешенные вопросы, то заседание кредиторов обращается в суд для смены процедуры.

Внешнее управление

В этом случае будет отстранено от руководства все старое начальство и назначается новое. Важная особенность – с момента ввода нового управления, устанавливается мораторий на все задолженности организации, которые были до него. Это дает дополнительное время на урегулирования финансового состояния. Время проведения этой процедуры от 18 месяцев до полугода, на это время составляется план, по которому будет действовать новое руководство.

Конкурсное производство

Последняя процедура вводится, если вышеперечисленные меры не помогли. С момента начала действия конкурсного производства, компания официально считается банкротом. Задача процедуры – ликвидация организации и покрытие всех его долгов за счет собственных товарно-материальных ценностей.

Срок исполнения – шесть месяцев. В этот срок проводится инвентаризация имущества и денежная оценка. За счет этого покрываются все требования кредиторов и инвесторов.

После того как они будут удовлетворены, арбитражный суд выносит вердикт о завершении этапа конкурсного производства. Создается соответствующий документ в регистрирующие органы, они, в свою очередь снимают с учета в едином государственном реестре и ставят пометку о ликвидации юридического лица.

Как строятся зарубежные методики оценки вероятности банкротства

Существует общий порядок для создания моделей банкротства:

- Образовывается соответствующая выписка организаций, которые являются банкротами.

- Образовывается выборка организаций, которые не являются банкротами.

- Проводится подсчёт коэффициентов для лиц, которые стали банкротами.

- Осуществляется расчёт финансовых показателей для лиц, которые не являются банкротами.

- Строится регрессионное уравнение.

- Проводится проверка и уточнение модели.

Существует четыре наиболее распространенных моделей проведения прогнозирования несостоятельности организаций. Далее будут рассматриваться модели, которые были созданы для Канады, США и Великобритании.

Все эти зарубежные методики оценки, прогнозирования и возможного избегания банкротства были специально созданы при помощи множественного дискриминантного исследования. Также при их построении были задействованы различные финансовые числовые множители.

На данный момент используется несколько характерных подходов, которые берут основу на применении:

- Интегральных коэффициентов.

- Анализа обширной системы признаков.

- Ограниченных коэффициентов.

Признаки банкрота при использовании многокритериального подхода обычно делят на следующие группы:

- Показатели, которые свидетельствуют о вероятных финансовых трудностях определенной компании; о существенных потерях, которые будут неоднократно повторяться и выражаться в спаде производства компании; о значительном сокращении продаж; о наличии достаточно высокой кредиторской задолженности; о низких показателях ликвидности компании; об увеличении заемного капитала; о подъеме продолжительности оборота капитала; о нехватке собственного капитала; о снижении производственного потенциала; о наличии собственного сырья сверх определенной нормы; о невыгодном применении новых финансовых ресурсов; об отрицательных изменениях в заказах; о падении акций организации.

- Показатели, которые не являются критичными, но дают сигнал о том, что предприятие может стать банкротом, если не примет определенные меры. К таким показателям относятся зависимость от конкретного проекта сверх нормы, недооценка обновления определенной техники компании, потеря значимых сотрудников, простои, а также недостаточные капитальные вложения.

Модель Альтмана-Сабато

В 2007 году Э. Альтман и Д. Сабато в своей статье «Modeling Credit Risk for SMEs: US Market Data» («Моделирование кредитного риска для МСП: данные рынка США») представил модель, разработанную на основе выборки из 120 обанкротившихся и 2010 успешно функционирующих малых предприятий в США.

Модель Альтмана-Сабато для малых и средних предприятий создавалась а соответствии с Basel II capital Accord (Базельское соглашение по капиталу) и получила название «Logit-model».

Где:

- X1 — прибыль до налогообложения/активы (Profit before taxes and interest / Assets, EBITDA / Total Assets );

- X2 — обязательства краткосрочные/капитал (Short Term Liabilities / Equity, Short Term Debt / Equity Book Value);

- X3 — чистая прибыль/активы (Net Income / Assets , Retained Earnings / Total Assets);

- X4 — денежные средства/активы (Cash / Assets, Cash / Total Assets);

- X5 — не облагаемая налогом прибыль/%% к уплате (Profit before taxes and interest / interest payable , EBITDA / Interest Expenses);

Интерпретация значений вероятности банкротства модели Альтмана-Сабато:

- 0,4 — 40% вероятности банкротства;

- 0,9 — 90% вероятности банкротства;

- 0,5 — предприятие можно отнести к категории финансово нестабильных;

- < 0,5 — финансово стабильное предприятие;

Альтман изучил 11 компаний с рейтингом «ААА» и обнаружил, что среднее значение Z для них составляет 5,02, а стандартное отклонение -1,5. Это означает, что если компания имеет значение Z от 3,52 до 6,52, то она имеет рейтинг по шкале S&P — ААА.

Оценка предприятия по модели Альтмана тесно связана с кредитным рейтингом.

Кредитный рейтинг присваивается рейтинговым агентством, когда оценка по модели Альтмана может быть произведена самим предприятием, что очень удобно. Значение Z-балла напрямую коррелирует со значением рейтинга международных рейтинговых агентств. Так компания Microsoft имеет Z – Score 5,93 и рейтинг Moody`s — Aaa. А компания Burger King Z – Score = 2,61 и рейтинг B2.

Интересно, что в 2007 году Альтман подсчитал, что медианный Z-score составил 1,81. Реальные кредитные рейтинги этих компаний были эквивалентны B. Это указывало на то, что 50% фирм должны были иметь более низкие рейтинги, чем они имели на тот момент.

Расчёты Альтмана привели его к мысли о скором кризис и обвале на кредитном рынке. Альтман считал, что кризис будет вызван корпоративными дефолтами, но кризис начался с ипотечных ценных бумаг. Но кое в чём он оказался прав: 2009 стал вторым по величине в истории по количеству объявленных дефолтов.

Семифакторную модель

В 1977 году Альтман опубликовал семифакторную модель. Но в связи со сложностью расчётов, сейчас она практически не применяется, не смотря на то, что позволяет делать пятилетний прогноз финансового состояния предприятия с вероятностью около 70%.