«переходящие» отпуска: налоговый и бухгалтерский учет

Содержание:

- Что необходимо знать?

- Несколько сотрудников уволились в первом квартале

- Компания при увольнении выплатила выходное пособие

- Компания рассчиталась с сотрудником за день до увольнения

- Ответственность работодателя за просрочку уплаты налога

- Отражение в 6-НДФЛ доплат в связи с уточнением среднего заработка

- Есть ли разница при начислении НДФЛ по отпускным и по больничному?

- НДФЛ с отпускных в бухучете

- Бухгалтерский учет

- Право на отпуск

- Условия применения пониженных страховых взносов с отпусков

- Применение ПБУ 18/02

- Компания выдает отпускные несколько раз за месяц

- Как рассчитать НДФЛ с отпускных

- Компания рассчиталась с сотрудником в день увольнения

- Объект налогообложения

- Процедура выдачи

- Пример заполнения 6-НДФЛ с отпускными

- Особенности

- Определяем сумму подоходного налога

- Единовременная выплата к отпуску в 6-НДФЛ

- Итоги

Что необходимо знать?

Иногда работодатели и сами сотрудники не в курсе, уплачивается ли НДФЛ с отпускных. Такая выплата не считается зарплатой либо премией, но все же с нее удерживается налог.

Отпускные являются доходом работника, поэтому облагаются налогом. Такое же правило затрагивает выплаты за неиспользованные отпускные дни. Удержание налога с таких выплат утверждено Налоговым кодексом России. Перечисленный НДФЛ нужно занести в бухгалтерскую и налоговую отчетности.

С отпускных всегда удерживается НДФЛ

При переводе денежных средств с них удерживается налог. Руководство берет на себя роль налогового агента и обязуется следовать всем правилам по начислению средств в государственный бюджет.

Средства переходят в казну на момент начисления отпускных либо совершения перечисления на карту сотрудника. Нет нужды проводить эту процедуру заранее.

Налог перечисляется в то время, когда были получены отпускные. Это указано в статье 226 НК РФ.

Выдержка из статьи 226 НК РФ

Несколько сотрудников уволились в первом квартале

В марте уволились несколько работников, доходы которых компания отразила в расчёте 6-НДФЛ за первый квартал.

На примере

В расчёте за первый квартал компания отразила доходы 15 «физиков». В строке 020 записала 600 000 руб., в строке 040 и 070 исчисленный и удержанный НДФЛ с этой суммы — 78 000 руб. (600 000 руб. × 13%). В конце первого квартала 5 сотрудников уволились и больше не получали доходов от компании. За апрель, май и июнь компания выплачивала доходы 10 оставшимся сотрудникам — 450 000 руб., исчислила и удержала НДФЛ — 58 500 руб. (450 000 руб. × 13%).

Доходы и НДФЛ компания отразила нарастающим итогом. В строке 020 — 1 050 000 руб. (600 000 + 450 000), в строках 040 и 070 — 136 500 руб. (78 000 + 58 500). В строке 060 компания посчитала всех «физиков», которым начисляла и выплачивала доходы в течение полугодия. В первом квартале доходы получили 15 работников, во втором 10 сотрудников из этих же 15 человек. Второй раз «физиков» компания не учитывала, но отразила в расчёте уволенных. Раздел 1 расчёта компания заполнила, как в образце 91.

Образец 91. Как отразить в расчёте уволенных сотрудников:

Наверх

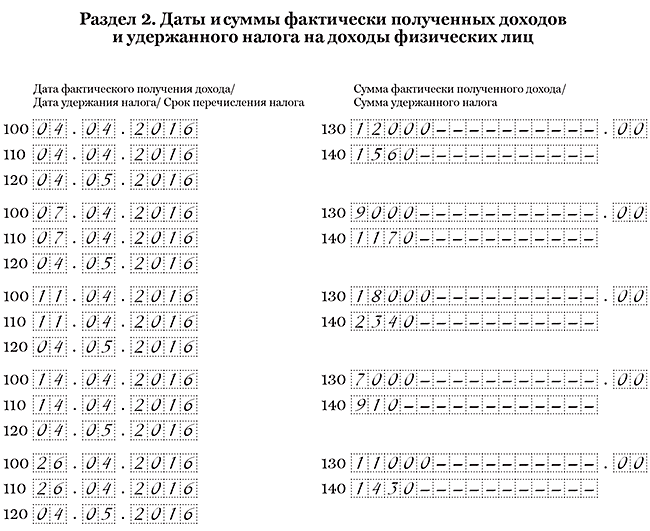

Компания при увольнении выплатила выходное пособие

Сотрудник уволился по соглашению сторон. При увольнении компания выдала выходное пособие.

От НДФЛ освобождены три средних заработка при увольнении (п. 3 ст. 217 НК РФ). Если компания выдала компенсацию в пределах этих сумм, она вправе не отражать их в 6-НДФЛ.

Если компания выдала больше, отражайте в расчёте только сумму, которая превышает три средних заработка. Запишите ее в строке 020 расчёта и строке 130. Дата получения дохода и удержания НДФЛ — день выплаты. Эту дату отразите в строках 100 и 110. А в строке 120 поставьте следующий день.

На примере

Компания уволила сотрудника по соглашению сторон. 20 мая выплатила ему выходное пособие — 90 000 руб. Это на 20 000 руб. выше, чем три средних заработка. Компания удержала НДФЛ с разницы — 2600 руб. (20 000 руб. × 13%). Дата получения дохода — 20.05.2016. Следующий день 21 мая попадает на выходной, поэтому компания отразила в строке 120 ближайший рабочий день — 23.05.2016. Раздел 2 она заполнила, как в образце 89.

Образец 89. Как отразить в расчёте выходное пособие при увольнении:

Наверх

Компания рассчиталась с сотрудником за день до увольнения

Компания выдала зарплату и компенсацию неиспользованных дней отпуска за день до увольнения. В этот же день компания удержала и перечислила НДФЛ с этих выплат.

Кодекс устанавливает особую дату получения дохода в виде зарплаты на случай, когда работник увольняется. Исчислить НДФЛ нужно в последний рабочий день (п. 2 ст. 223 НК РФ). Если компания выдала деньги раньше, то налог она удержала до даты получения дохода.

В этом случае в строке 100 поставьте дату получения дохода по кодексу — последний рабочий день. А в строке 110 — день выплаты. Дата в строке 110 будет раньше, чем в строке 100. Но программа пропустит такой расчёт.

Проблем с НДФЛ быть не должно. Инспекторы разрешают удерживать налог с зарплаты, выданной до даты получения дохода.

Компенсация неиспользованных дней отпуска — это не зарплата. Сотрудник получает такой доход в день выплаты (подп. 1 п. 1 ст. 223 НК РФ). Значит, даты в строке 100 по зарплате и компенсации не будут совпадать. Заполняйте их в разных блоках строк 100–140.

На примере

Сотрудник увольняется 16 июня. 15 июня компания выдала работнику зарплату и компенсацию неиспользованного отпуска. Компенсация — 9000 руб., НДФЛ — 1170 руб. (9000 руб. × 13%). Зарплата — 26 000 руб., НДФЛ — 3380 руб. (26 000 руб. × 13%). Дата получения дохода по зарплате — 16.06.2016, по компенсации — 15.06.2016. Поэтому компания заполнила два блока строк 100–140, как в образце 85.

Образец 85. Как заполнить в расчёте выплаты за день до увольнения:

Наверх

Ответственность работодателя за просрочку уплаты налога

Если при нарушении правил подсчета НДФЛ с отпускных не удержали 10% и более подобного платежа, то главного бухгалтера штрафуют на 5000–10 000 р.

Руководителя привлекают к административной ответственности в таких ситуациях:

- при самостоятельном ведении бухучета;

- при передаче бухучета сторонней специализированной организации — после заключения договора об аутсорсинге;

- при подписании письменного приказа о ведении бухучета главным бухгалтером.

Внимание! При установлении сотрудниками ИФНС РФ фактов умышленной неуплаты НДФЛ с отпускных, виновных должностных лиц привлекают к уголовной ответственности (ст. 199.1 УК РФ).

Отражение в 6-НДФЛ доплат в связи с уточнением среднего заработка

Оплату отпуска производят не позднее чем за три дня до его начала (). Расчет среднего заработка для оплаты ежегодного отпуска () производится исходя из фактически начисленной работнику заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя зарплата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале – по 28-е (29-е) число включительно).

Вместе с тем в приведенном примере дата окончания расчетного периода для исчисления среднего заработка для оплаты ежегодного отпуска (30.06.2016) наступила уже после срока оплаты отпуска. В связи с чем после окончания календарного месяца средний заработок пересчитывают, а работнику в ближайший день выплаты зарплаты производят соответствующую доплату.

ПРИМЕР (продолжение)

После окончания календарного месяца в связи с пересчетом среднего заработка работнику в ближайший день выплаты зарплаты (08.07.2016) произведена соответствующая доплата отпускных. Так как эта выплата фактически произведена уже в июле 2016 г., то отражать ее нужно будет в расчете 6-НДФЛ за 9 месяцев 2016 г. (на 30 сентября) следующим образом: – по строке 100 указывают дату 08.07.2016; – по строке 110 – 08.07.2016; – по строке 120 – 01.08.2016 (с учетом ); – по строкам 130 и 140 – соответствующие суммовые показатели.

Есть ли разница при начислении НДФЛ по отпускным и по больничному?

Деньги на ежегодный отпуск и по листку нетрудоспособности (больничный) оплачивают в такие сроки:

- отпускные — не позднее 3 суток до ежегодного отпуска;

- по больничному — на протяжении 10 дней после получения от сотрудника листка нетрудоспособности. Вышеприведенные суммы перечисляют вместе со следующей ежемесячной зарплатой (п. 1 ст. 15 ФЗ № от 29 декабря 2006 г.).

Помимо различий в сроках, для выплат на проведение отпуска и по больничному, согласно ст. , НК РФ, устанавливают такие показатели:

- дату признания ежемесячных доходов, которые облагают НДФЛ. Этот день соответствует конкретному сроку выплаты ежемесячной зарплаты;

- день перечисления в ИФНС определенной суммы НДФЛ. Такой датой считают 28, 30 или 31 число того месяца, в котором начисляют ежемесячную зарплату.

Важно! НДФЛ с отпускных и по больничному удерживают не позднее последнего дня месяца, в котором производились такие выплаты (п. 6 ст

НК РФ). В случаях, когда последний день срока приходится на день, признаваемый в соответствии с законодательством РФ выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. НК РФ). В Разделе 2 отчета 6-НДФЛ эти деньги отражают не вместе с зарплатой, а в новой отдельной строке.

НДФЛ с отпускных в бухучете

НДФЛ, берущийся с начислений на отпуск трудящегося в разных ведомствах, имеет разный статус. Сумма НДФЛ в налоговых органах проходит по графе «Расходы на оплату труда». Когда на отпускные начисляют процент обязательных страхований, эти суммы вносятся в графу «Прочие затраты».

В бухучете общая сумма начислений на отпуск совместно с отчислениями на страховку отображаются как «Прочие затраты по главному месту работы». Сумма, подлежащая к отчислению (налог на отпускные), как и другие затраты, показывается в том временном промежутке, когда была начислена и выдана по факту. По бухгалтерии отчисление НДФЛ с отпускных проводится так: дебет счета 68 «расчеты по налогам и сборам» – кредит счета 70 «расходы по оплате труда». Налог берется с ежемесячного заработка трудящегося и отпускных выплат раздельно, так как они облагаются налогом по разным процентным ставкам. Главный нюанс в налогоотчислении с отпускных сумм в том, что они должны быть отправлены в казну государства в день, когда отпускные были выданы человеку, уходящему в отпуск

Минимальный 28-дневный отпуск полагается любому работающему человеку. Использовать этот отпуск можно разово в полном объеме или дважды (фрагментами). Отпускные насчитываются за 3 дня до официальной даты отпуска. Зарплата и начисление средств на отпуск равноценны в глазах закона, а значит, снимается вопрос – облагаются ли отпускные подоходным налогом. Обязательно облагаются. Бухгалтерия перечисляет НДФЛ в бюджет на следующий день после выплаты денег. Днем получения заработной платы (отпускных средств) считают последнее число в месяце.

Бухгалтерский учет

Обязательства организации, вытекающие из трудовых договоров в связи с возникновением у работников права на оплачиваемые отпуска, предусмотренного законодательством РФ, признаются оценочными обязательствами.

Порядок определения величины оценочного обязательства, связанного с выплатами, производимыми в связи с предоставлением работникам оплачиваемых отпусков, законодательно не установлен и в нормативных актах по бухгалтерскому учету не закреплен.

Следовательно, такой порядок разрабатывается организацией самостоятельно и закрепляется в учетной политике организации.

Поскольку денежные выплаты, связанные с предоставлением работникам оплачиваемых отпусков, облагаются страховыми взносами во внебюджетные фонды, сумма признаваемого оценочного обязательства должна включать в себя также соответствующую сумму страховых взносов.

Оценочные обязательства в бухгалтерском учете отражаются на счете 96 «Резервы предстоящих расходов».

Оценочное обязательство признается расходом по обычным видам деятельности по элементу оплаты труда и относится в дебет счетов 20 «Основное производство» (в части, приходящейся на работников основного производства) и 26 «Общехозяйственные расходы» (в части, приходящейся на управленческий персонал) или 44 «Расходы на продажу» (в части, приходящейся на персонал коммерческой службы) в корреспонденции с кредитом счета 96 «Резервы предстоящих расходов».

В течение отчетного года фактически начисленные суммы отпускных, а также суммы соответствующих страховых взносов переносятся с дебета счета в кредит счетов 70 «Расчеты с персоналом по оплате труда» и 69 «Расчеты по социальному страхованию и обеспечению» соответственно.

Право на отпуск

Если работник принят по трудовому договору, то работодатель обязан ежегодно обеспечивать ему оплачиваемый отдых в течение 28 календарных дней. Это так называемый основной отпуск, а некоторым категориям, занятым в опасных или вредных условиях труда, положен также дополнительный, сроком не менее 7 календарных дней.

Право на отпуск у конкретного работодателя работник получает уже после того, как непрерывно отработает первые шесть месяцев, но при обоюдном согласии сторон на отдых можно выйти и раньше. Не требуется согласие работодателя на выход в отпуск раньше полугода, если речь идёт о женщинах, готовящихся уйти в декрет; несовершеннолетних; усыновивших ребёнка в возрасте до трёх месяцев. В таких случаях достаточно только заявления работника (статья 122 ТК РФ).

Обратите внимание: на исполнителей по гражданско-правовым договорам трудовое законодательство не распространяется, поэтому отпуск за счёт работодателя им не полагается. Минимум за три календарных дня до ухода сотрудника на отдых надо заплатить ему отпускные

Размер выплаты рассчитывается на основании среднего дневного заработка, который умножается на количество дней отпуска. Доход может выдан как наличными деньгами, так и переводом на карту физического лица

Минимум за три календарных дня до ухода сотрудника на отдых надо заплатить ему отпускные. Размер выплаты рассчитывается на основании среднего дневного заработка, который умножается на количество дней отпуска. Доход может выдан как наличными деньгами, так и переводом на карту физического лица.

Условия применения пониженных страховых взносов с отпусков

Согласно пункту 9 положения о среднем заработке, утвержденного Постановлением Правительства РФ от 24.12.2007 № 922, для расчета отпускных необходимо средний дневной заработок умножить на количество календарных дней отпуска.

Средний дневной заработок определяется путем деления базы для отпускных за расчетный период (12 календарных месяцев, предшествующих месяцу начала отпуска) на количество отработанных дней за расчетный период.

Согласно статье 6 Закона от 01.04.2020 № 102-ФЗ, плательщики — субъекты малого или среднего предпринимательства в соответствии с Законом от 24.07.2007 № 209-ФЗ, в отношении части выплат в пользу каждого физлица, определяемой по итогам каждого календарного месяца как превышение над МРОТ, вправе применить пониженные тарифы страховых взносов по совокупной ставке 15 процентов (на ОПС — 10 процентов как в пределах базы, так и свыше нее, на ОСС — 0 процентов, на ОМС — 5 процентов) — пп. 17 п. 1, п. 2.1 ст. 427 НК РФ, письма Минфина РФ от 26.01.2021 № 03-15-06/4313, от 21.09.2020 № 03-15-06/82431, 03-15-06/82436).

К субъектам МСП относятся средние, малые и микропредприятия.

Критерии субъектов МСП приведены в таблице.

| Вид предприятия | Среднесписочная численность сотрудников | Доход | Ограничения по структуре капитала | Норма закона |

| Малое предприятие | Не более 100 человек | Не более 800 млн рублей | Минимум 51 процент уставного капитала должен принадлежать физлицам или организациям — субъектам МСП.

Доля организаций, не относящихся к МСП, не должна превышать 49 процентов, доля государства, регионов или НКО — 25 процентов |

Пункт 1 ч. 1.1 ст. 4 закона № 209-ФЗ |

| Микропредприятие | Не более 15 человек | Не более 120 млн рублей | ||

| Среднее предприятие | Не более 250 человек | Не более 2 млрд рублей |

Проверить принадлежность к СМСП можно в специальном реестре на сайте ФНС.

Каких-либо дополнительных условий, касающихся условий применения МРОТ к конкретным видам выплат, в законе не приведен, поэтому полагаем, что страховые взносы по пониженной ставке рассчитываются как сумма заработной платы и отпускных выплат минус МРОТ (12 792 рубля), умноженная на 15 процентов совокупного тарифа.\

Применение ПБУ 18/02

Поскольку в бухгалтерском учете расход в виде выплачиваемых работнику отпускных, а также начисленных на отпускные страховых взносов признается в момент признания соответствующего оценочного обязательства, а в налоговом учете отражаются фактически понесенные затраты, в бухгалтерском учете при признании оценочных обязательств возникают вычитаемые временные разницы (ВВР) и соответствующие им отложенные налоговые активы (ОНА).

По мере признания расходов для целей налогообложения прибыли (в виде сумм, начисленных работникам в связи с предоставлением оплачиваемых отпусков и страховых взносов) вышеуказанные ВВР и ОНА погашаются.

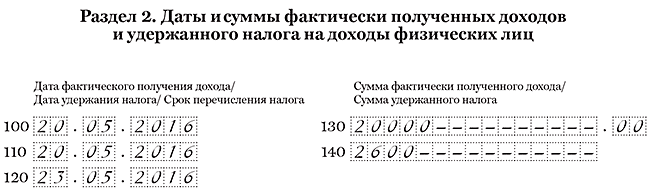

Компания выдает отпускные несколько раз за месяц

Почти все сотрудники берут по одному дню отпуска в месяц. Компания перечисляет отпускные несколько раз за месяц, а НДФЛ платит один раз — в конце месяца.

НДФЛ с отпускных компания вправе перечислять один раз в месяц. Крайний срок — последний день месяца, в котором компания перечисляла деньги сотрудникам (п. 6 ст. 226 НК РФ). Но дата получения дохода в виде отпускных — день их выдачи. На эту же дату надо удержать НДФЛ. Значит, по каждой выплате даты в строках 100 и 110 будут отличаться. Поэтому в разделе 2 заполняйте столько строк 100–140, сколько раз компания выдавала отпускные.

На примере

Сотрудники берут отпуск по одному дню в месяц. В апреле компания выдавала отпускные пять раз: — 4 апреля — 12 000 руб., НДФЛ — 1 560 руб. (12 000 руб. × 13%); — 7 апреля — 9 000 руб., НДФЛ — 1 170 руб. (9 000 руб. × 13%); — 11 апреля — 18 000 руб., НДФЛ — 2 340 руб. (18 000 руб. × 13%); — 14 апреля — 7 000 руб., НДФЛ — 910 руб. (7 000 руб. × 13%); — 26 апреля — 11 000 руб., НДФЛ — 1 430 руб. (11 000 руб. × 13%).

Крайний срок перечисления НДФЛ — 30 апреля. Это выходной, поэтому перечислить НДФЛ можно не позднее 4 мая. Компания заполнила раздел 2, как в образце 38.

Образец 38. Как заполнить раздел 2, если компания несколько раз в месяц выдавала отпускные:

Наверх

Как рассчитать НДФЛ с отпускных

В 2019 году НДФЛ с отпускных удерживается по ставке 13%, если сотрудник является налоговым резидентом РФ. Если работник – нерезидент, то ставка налога составляет 30%.

Напомним, что удерживать налог с отпускных следует в день, когда была произведена их выплата работнику

При этом не важно, каким способом: в кассе предприятия или через перевод на банковскую карту

Важно! При расчете налога предоставьте работнику стандартный вычет. Не откладывайте применение вычета до момента начисления зарплаты

Пример расчета НДФЛ с отпускных

Представим, что ваш сотрудник с 10 по 23 сентября 2019 года уходит в отпуск. Организация начислила ему отпускные в размере 20 000 руб. и выплатила их 4 сентября. При этом сотруднику полагается вычет на ребенка в сумме 1400 руб. Компания удерживает налог при выплате — 2418 руб. Применяем формулу и считаем:(20 000 руб. – 1400 руб.) х 13%. В результате работник получает на руки 17 582 руб. (20 000 – 2418).

В программах «1С:Бухгалтерия 8 редакция 3.0» и «1С:Зарплата и управление персоналом 8» можно быстро и корректно рассчитать НДФЛ с отпускных. Системы имеют общие настройки и интегрированы, поэтому вам не составит труда сформировать необходимые документы для отчетности в ФНС.

Компания рассчиталась с сотрудником в день увольнения

Компания рассчиталась с сотрудником в день увольнения — выдала зарплату и компенсацию за неиспользованный отпуск.

При увольнении сотрудник получает доход в виде зарплаты в последний рабочий день (п. 2 ст. 223 НК РФ).

Компенсация неиспользованных дней отпуска — это не зарплата. Дата получения дохода — день выплаты. Поскольку компания рассчиталась с сотрудником в последний рабочий день, даты в строке 100 совпадают. Налог с обеих выплат нужно удержать в этот же день.

Компенсация неиспользованного отпуска — это не отпускные. Крайний срок перечисления НДФЛ с этой суммы — день, следующий за выплатой, как и по зарплате. Все три даты в строках 100–120 совпадают. А значит, компенсацию и зарплату отразите в одном блоке строк 100–140.

На примере.

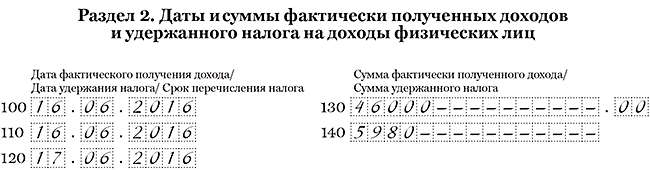

Сотрудник уволился 16 июня. В этот день компания выдала ему зарплату за июнь — 28 000 руб., удержала с нее НДФЛ — 3640 руб. (28 000 руб. × 13%). Также компания перечислила компенсацию отпуска — 18 000 руб., удержала НДФЛ — 2340 руб. (18 000 руб. × 13%). Дата получения дохода по зарплате — последний рабочий день. То есть 16 июня. По компенсации отпуска — день выплаты. Тоже 16 июня. Крайний срок перечисления — 17 июня. Даты в строках 100–120 совпадают, поэтому компания отразила их вместе. Сумма доходов — 46 000 руб. (28 000 + 18 000), НДФЛ — 5980 руб. (3640 + 2340). Раздел 2 компания заполнила, как в образце 84.

Образец 84. Как заполнить в расчёте выплаты в день увольнения:

Наверх

Объект налогообложения

Доход, который имеет физлицо, является объектом налогообложения. Отпускные выдаются сотруднику до того, как у него начнется отпуск. Именно они и являются объектом НДФЛ.

Формула расчета отпускных выглядит следующим образом: длительность отпуска (в днях) * средний дневной заработок сотрудника.

После чего полученная цифра * 13%.

Итоговое число и будет отражать размер налога.

Отпускные должны выдаваться работодателем до выхода сотрудника в отпуск

При этом от работника не требуется никаких действий. Вся работа ложится на начальство. Он отвечает за правильность расчетов и своевременность перечисления денег в казну.

Процедура выдачи

За сколько дней до отпуска выплачиваются отпускные?

Конкретный срок, в который должны быть произведены отпускные выплаты, строго установлен нормами основного закона страны, затрагивающего регулирование трудовых отношений, — Трудовым кодексом РФ.

Так, согласно нормам ТК РФ, срок выплаты отпускных установлен в 3 дня до начала отпуска.

Зачастую работники не знают о том, указан срок в 3 днях календарных или рабочих. Исчисление количества дней в случае начисления отпускной суммы производится в календарных днях и это следует знать каждому.

При этом если трехдневный срок приходится на какой-либо праздничный выходной день или нерабочий выходной день по графику предприятия, то деньги должны быть перечислены работнику до наступления этого дня. Никаких исключений в этом случае не предусматривается и при зачислении на зарплатную банковскую карту работника. В том случае, когда банковская структура, которая должна была производить отчисления, не работает в выходной день (что чаще всего и случается), то деньги должны быть переведены накануне этого дня. Работодатель должен учитывать это обстоятельство.

Сложности с выплатой и расчетом отпускных зачастую возникают тогда, когда отпуск начинается с 1 числа какого-либо месяца. Тогда по всем правилам отпускные должны быть начислены до 27 или 28 числа предыдущего ему месяца, но заработная плата за этот месяц еще не начислена. В этом случае следует рассчитать заработную плату за предшествующий месяц, после чего произвести расчет подлежащих выплате отпускных. Если же размер заработка претерпит изменения, то в таком случае будет выполнен перерасчет и доплата на недостающую сумму или же удержание излишне выплаченной.

Материальная помощь и оздоровительные

Материальная помощь сотруднику, выплачиваемая в том периоде, за который производится расчет отпускных, не принимается во внимание. По решению руководящего звена к отпускным начислениям работников этого предприятия помимо начисленных денег в качестве основных могут применяться дополнительные надбавки

В частности, такой доплатой может служить материальная помощь. Выступать она может в качестве фиксированной одинаковой суммы каждому работнику, лучшим специалистам предприятия, показавшим высокие показатели работы или не имеющим взысканий и замечаний за рассчитываемый период

По решению руководящего звена к отпускным начислениям работников этого предприятия помимо начисленных денег в качестве основных могут применяться дополнительные надбавки. В частности, такой доплатой может служить материальная помощь. Выступать она может в качестве фиксированной одинаковой суммы каждому работнику, лучшим специалистам предприятия, показавшим высокие показатели работы или не имеющим взысканий и замечаний за рассчитываемый период.

Но, следует принимать во внимание тот факт, что ни материальная помощь, ни оздоровительные отчисления не должны быть учтены при расчете отпускных сумм

При уходе в декрет

260 статья ТК РФ гарантирует каждой женщине, выходящей в отпуск, связанный с беременностью и родами, возможность воспользоваться основным трудовым отпуском непосредственно до ухода в социальный, после его окончания или и вовсе после окончания срока отпуска, предоставленного для ухода за ребенком.

Что касается выплаты компенсации за дни трудового отпуска, которые не были использованы, то возместить отпускное время денежным эквивалентом можно только за те дни, что превышают установленный срок отпуска в 28 дней.

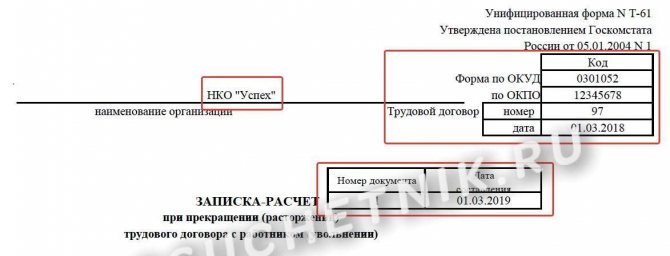

При увольнении

Для того чтобы вывести сумму, полагающуюся работнику в качестве отпускных, или компенсации за неиспользованный трудовой отпуск в первую очередь необходимо произвести расчет СДЗ, о котором говорилось выше, за период в 12 месяцев, которые непосредственно предшествуют началу отпуска. Только после этого можно производить расчет отпускных или компенсации по следующей формуле:

Рассчитывая отпускные выплаты, следует иметь ввиду, что не учитываются в количество выходные и праздничные дни, а, следовательно, они не подлежат оплате.

Окончательный расчет с работником, подлежащим увольнению, должен быть произведен в день, признанный официально днем увольнения. В противном случае это может послужить причиной для его обращения в суд с иском о нарушении срока выплаты.

Пример заполнения 6-НДФЛ с отпускными

Необходимость отражения в 6-НДФЛ отпускных связана с 3 датами:

- Начисления дохода по отпускным и соответствующей ему суммы налога — в этом плане отпускные ничем не отличаются от иных доходов, и в раздел 2 формы 6-НДФЛ попадают на общих основаниях (т. е. тогда, когда доход будет признан для целей начисления налога с него).

- Выплаты отпускных — ее внесение в раздел 1 формы 6-НДФЛ происходит по аналогии с выплатой иных доходов. Датой такого дохода признается день осуществления выплаты (подп. 1 п. 1 ст. 223 НК РФ, письма ФНС России от 21.07.2017 № БС-4-11/, от 24.05.2016 № БС-4-11/9248).

- Срока уплаты налога — в нем заключается то существенное различие между отпускными (больничными) и иными доходами, которое, не меняя порядка заполнения формы 6-НДФЛ, приводит к существованию особого момента внесения данных по отпускным (больничным) в этот отчет.

Пример

Допустим, существуют такие исходные показатели:

| Месяц 2021 года | Число работ-ников | Начислено | Вычеты | Исчис-лен налог | Выплачено | Дата выплаты | ||

| Зарплата | Отпускные | Зарплата | Отпускные | |||||

| Июль | 8 | 240 000 | — | 4 000 | 30 680 | 109 320 | — | 09.07.2021 |

| 100 000 | — | 23.07.2021 | ||||||

| Август | 8 | 216 342 | 27 314 | 4 000 | 31 155 | 109 320 | — | 10.08.2021 |

| 23 763 | 20.08.2021 | |||||||

| 100 000 | — | 25.08.2021 | ||||||

| Сентябрь | 8 | 227 143 | 25 476 | 4 000 | 32 320 | 88 738 | — | 10.09.2021 |

| — | 22 164 | 17.09.2021 | ||||||

| 100 000 | — | 24.09.2021 | ||||||

| Всего: | 683 485 | 52 790 | 12 000 | 94 155 | 607 378 | 45 927 | ||

| Итого: | 736 275 | 12 000 | 94 155 | 653 305 |

В разделе 1 формы 6-НДФЛ, с учетом того что выплаты зарплаты, производимые до окончания каждого месяца, являются авансами и НДФЛ по ним должен платиться в сроки, установленные для окончательного расчета (письма Минфина от 13.02.2019 № 03-04-06/8932, от 13.07.2017 № 03-04-05/44802), эти данные отразятся так:

- Стр. 021 — 12.07.2021;

- Стр. 022 — 30 680;

- Стр. 021 — 11.08.2021;

- Стр. 022 — 30 680;

- Стр. 021 — 31.08.2021;

- Стр. 022 — 3 551;

- Стр. 021 — 13.09.2021;

- Стр. 022 — 27 604;

- Стр. 021 — 30.09.2021;

- Стр. 022 — 3 312.

Сформированный отчет не забудьте проверить. О том, как это сделать, читайте в публикации «Как проверить 6-НДФЛ на ошибки?».

Особенности

Определение расчетного периода По общим правилам, установленным 139 статьей ТК — 12 месяцев перед месяцем, когда начинается отпуск.

Подсчет размера заработка Учитывается все деньги, перечисленные работодателем в рамках оплаты за труд за расчетный период. Категории включаемого в расчет дохода обозначены в пункте 2 Положения №922, принятого 24 декабря 2007 года Правительством РФ. Особый порядок предусмотрен для включения в расчет премиальных выплат. Материальная помощь не включается в расчет.

Определение среднего заработка за отработанные сутки Как сообщает пункт 10 Постановления, чтобы рассчитать показатель, потребуется разделить полученную сумму выплат на 12, а затем на 29,4. Но если отработал сотрудник хотя бы один неполный месяц, следует придерживаться следующего алгоритма расчета:

- Определить количество месяцев, в течение которых служащий находился на рабочем месте все положенные дни.

- Произвести расчеты по неполным месяцам, используя формулу 29,4/А/В, где А — общее количество дней в рассматриваемом месяце (30, 31, 28 или 29 для февраля), В — число отработанных суток.

- Сложить цифры, получившиеся в пунктах 1 и 2.

Расчет суммы отпускных Полученный среднедневной доход умножается на количество дней, которые работник проведет в отпуске.

После определения размера отпускных рассчитывается, сколько налогов должно удерживаться с получившейся суммы. Сделать это просто, имея под рукой формулу: НДФЛ=общий размер отпускных *ставку налога на доход. Последняя определена в статье 224 НК РФ и зависит от статуса сотрудника.

Определяем сумму подоходного налога

Чтобы определить сумму подоходного налога, нужно учесть несколько моментов:

- Берется уже подсчитанная сумма отпускных, в которую входят все доходы сотрудника за нужный период (поощрения, премии, зарплата и прочие виды дохода).

- После суммирования всех доходов вычитают официальные расходы.

- Из суммы, получившейся в итоге, берется НДФЛ. В 2017 году налог с суммы отпускных может взиматься в размере 30% (для нерезидентов) или 13% (для резидентов).

Резидентом считается плательщик налога, находящийся в Российской Федерации безвыездно и законно больше 183 суток в году. Если эти условия не соблюдены, то человек не считается резидентом РФ, и налогообложение доходов для него будет составлять 30%.

Единовременная выплата к отпуску в 6-НДФЛ

Положением об оплате труда организации может быть предусмотрена единовременная выплата к ежегодному отпуску. Данная выплата не является материальной помощью (социальной выплатой), а представляет собой, по сути, поощрительную (стимулирующую) выплату, которая начисляется и выплачивается одновременно с отпускными выплатами и в полном объеме облагается НДФЛ.

определяет стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) как один из элементов заработной платы (оплаты труда работника).

В целях исчисления НДФЛ в отношении дохода в виде оплаты труда предусмотрено специальное положение (), согласно которому датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом). При этом под доходом в виде оплаты труда понимается непосредственно вознаграждение за выполненные трудовые обязанности (письмо Минфина России от 12.11.2007 № 03-04-06-01/383).

В связи с этим дата фактического получения дохода в виде стимулирующей выплаты должна определяться как день выплаты этого дохода (). Указанная позиция подтверждена Минфином России (письмо Минфина России от 27.03.2015 № 03-04-07/17028).

Отсюда можно сделать вывод, что единовременная выплата к отпуску, носящая стимулирующий, поощрительный характер, в целях не может быть отнесена к виду дохода с кодом 2000 «Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание и иные налогооблагаемые выплаты военнослужащим и приравненным к ним категориям физических лиц (кроме выплат по договорам гражданско-правового характера)».

Какого-либо особого порядка исчисления, удержания и уплаты НДФЛ, а также отдельного кода для такого вида дохода, как единовременная выплата к ежегодному отпуску, предусмотренная Положением об оплате труда, нет. По мнению автора, рассматриваемая единовременная выплата может быть отнесена к иным доходам по коду дохода 4800.

В связи с тем, что положениями установлены различные сроки перечисления налога с доходов в виде отпускных выплат и в виде поощрительных (стимулирующих) выплат, отнесение данной единовременной выплаты к виду дохода «Суммы отпускных выплат» может повлечь некорректное заполнение строки 120 раздела 2 расчета 6-НДФЛ. При этом в разделе 2 формы 6-НДФЛ применительно к такому доходу отражают следующие даты:

- по строке 100 раздела 2 «Дата фактического получения дохода» указывают день выплаты (перечисления) единовременной выплаты к отпуску ();

- по строке 110 раздела 2 «Дата удержания налога» – ту же дату, что и в строке 100, то есть дату выплаты ();

- по строке 120 раздела 2 «Срок перечисления налога» – день, следующий за датой выплаты рассматриваемого дохода ().

ВАЖНО

Не надо путать фактическую дату уплаты и срок уплаты НДФЛ. Исходя из положений абзаца второго и правомерным является перечисление удержанного НДФЛ как в день выплаты дохода в виде отпускных, так и в любой последующий день текущего месяца (включая последнее число месяца, в котором выплачены отпускные).

Ирина Лазарева, эксперт службы Правового консалтинга ГАРАНТ»

Итоги

Отдых работника, оплачиваемый за счет работодателя, облагается НДФЛ и взносами так же, как зарплата. Изменяется лишь срок перечисления налога. Главное — правильно определить месяц, в котором удерживается и перечисляется НДФЛ. Тогда правила расчета и применения налоговых вычетов вполне логичны.

Каждый сотрудник может воспользоваться своим правом на отпуск один раз в год, то есть проработав 11 месяцев. Данный отдых является оплачиваемым.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и !

Работодатель обязан произвести расчет и выплатить сотрудники отпускные. Данная компенсация служит финансовым обеспечением сотрудника в период отсутствия на рабочем месте.