Покупка залоговой квартиры: дар или беда

Содержание:

- Как правильно купить квартиру, находящуюся в залоге у банка

- Согласен ли продавец ждать?

- Как оформить сделку

- Шаг 7 (заключительный). Переехать ?

- Где взять нецелевой кредит под залог недвижимости — обзор ТОП-5 компаний-кредиторов

- «Сложные» обременения

- Причины продажи залоговой квартиры

- Как купить конфискованную квартиру

- Залог как гарантия

- Процедура покупки квартиры с обременением

- Плюсы и минусы ипотеки под залог имеющейся недвижимости в Сбербанке

- Как проходят торги по реализации залогового имущества?

- Варианты покупки ипотечной квартиры

Как правильно купить квартиру, находящуюся в залоге у банка

Безопасно приобрести недвижимость поможет схема с предварительным договором и передачей денег после выполнения утвержденных обязательств. Для расчетов можно использовать:

- депозитарную ячейку;

- условный счет.

На завершающем этапе фиксируют получение недвижимости в собственность записью в «Росреестре». Одновременно устраняется пометка с обременением.

Покупка у банка

Конфискованную по решению суда жилплощадь продают на публичных торгах. Если мероприятие выполняется повторно, заявленная цена снижается на 15%. Банки выставляют квартиры на продажу в специальных объявлениях на официальных сайтах. По договоренности с заемщиком квартира может быть реализована через аукцион.

Результаты торгов (судебного решения) могут быть оспорены бывшим собственником. Срок исковых заявления по отмеченным причинам – до 3 лет. Как обычно, рекомендуется полноценная проверка объекта недвижимости по стандартному алгоритму.

Покупка у заёмщика

Для приобретения у частного собственника залоговой квартиры используют алгоритм:

- уточняют параметры жилплощади, отсутствие других обременений и запретов;

- заключают предварительный договор;

- перечисляют деньги для погашения ипотеки (коммунальных платежей и других долгов);

- подписывают основной ДКП;

- переоформляют квартиру;

- завершают расчет с продавцом.

Образец предварительного договора купли-продажи залоговой квартиры

В ПДКП можно указать условие доступа к деньгам – полное устранение обременений с подтверждением выпиской «Росреестра».

Скачать: Образец предварительного ДКП.doc

Образец договора купли-продажи квартиры в залоге

Сделку оформляют письменным документом, подтверждающим участие трех сторон:

- продавец;

- покупатель;

- залогодержатель.

В тексте указывают наличие запрета, описывают механизм устранения обременения. Отмечаются обязанности по расходам на открытие аккредитива, выполнение других рабочих операций.

Скачать: Образец трехстороннего ДКП.doc

Согласен ли продавец ждать?

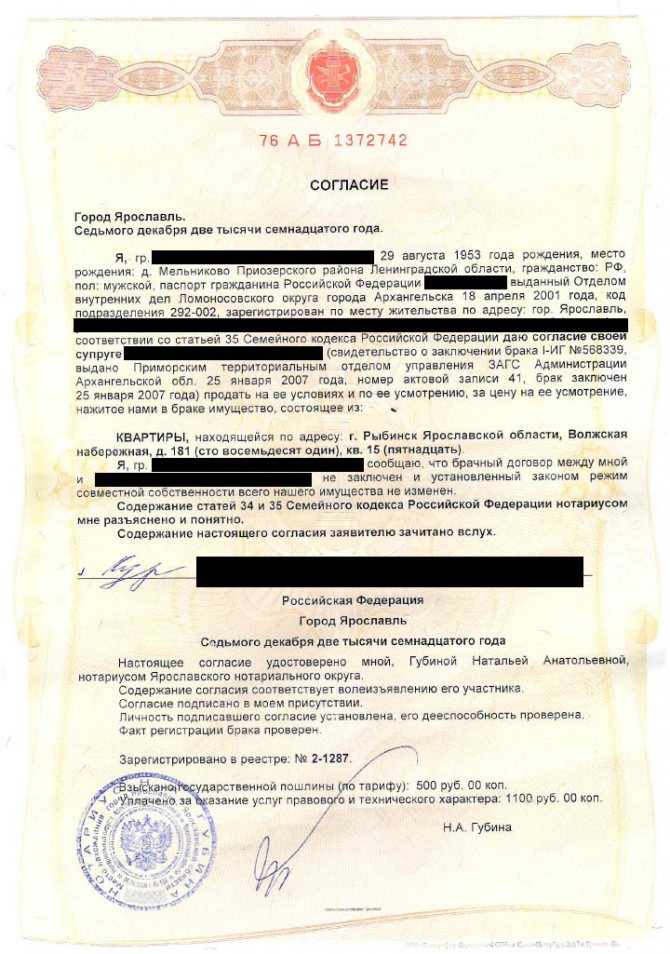

Чтобы убедиться, что супруг или супруга не против, попросите у продавца нотариально заверенное согласие на продажу квартиры. В нем может быть указан срок действия. Если он не истек или не указан вовсе, согласие формально действует — но только при условии, что потом его не отозвали. Если сомневаетесь, сходите к нотариусу и проверьте действительность документа.

Как и в случае с арендой, гарантий здесь никто не даст. Был случай, когда мужчина продал дом, а потом объявилась его жена-иностранка и сказала, что не давала согласия на сделку. Покупатели проверяли документы: никаких подтверждений, что продавец в браке, не нашлось. Паспорт был без штампа, сам мужчина утверждал, что больше никто прав на дом не имеет. Он даже предоставил нотариально заверенное заявление, что не находится в браке, а имущество не совместно нажитое.

Надежнее всего покупать квартиру у собственника, который был в браке при покупке квартиры и находится в браке с тем же человеком при продаже. Тогда понятно, кто еще имеет право на общую собственность и чье согласие спрашивать.

Согласие мужа моей мамы на продажу их совместно нажитой квартиры. Действует бессрочно, но касается только одной конкретной квартиры

Кроме заниженной цены, насторожить может и личность продавца. Чтобы потом не встречаться с ним или его родственниками в суде, лучше заранее убедиться в его дееспособности. Но если дееспособность по возрасту выяснить легко, то другие возможные обстоятельства, например психическое расстройство, наркотическую зависимость или перенесенный инсульт, — трудно или невозможно.

Зато они могут «всплыть» уже после сделки. Квартиру зарегистрируют на покупателя, а потом продавец или его родственники подадут иск о признании сделки недействительной по причине недееспособности продавца. Скажут, например, что при совершении сделки он был в запое, три года назад упал и ударился головой или сильно переживал из-за смерти матери. При этом вы точно знаете, что продавец был на сделке в белой рубашке и при галстуке, отлично выглядел и полностью отдавал отчет в своих действиях.

Если поведение кого-то из собственников квартиры вызывает сомнения, лучше не рисковать и поискать другой вариант — даже если сама квартира вам нравится. В крайнем случае можно попросить продавца пройти экспертизу и принести вам ее заключение. Это единственный документ, который подтверждает дееспособность и помогает избежать проблем после сделки.

Расскажите продавцу об обстоятельствах покупки квартиры: например, если вы покупаете ее в ипотеку или с участием материнского капитала. В случае с ипотекой придется ждать, пока банк одобрит сделку, а при участии маткапитала продавец получит деньги по частям. Убедитесь, что он в курсе и готов ждать.

Я покупаю квартиру в Рыбинске у семьи, которая приобретает недвижимость в Ярославле. У меня маткапитал, а у них — маткапитал и ипотека. Выходит, конечный покупатель будет получать деньги частями. Я выяснила в пенсионном фонде, что мое заявление о распоряжении маткапиталом будут рассматривать месяц, и сказала об этом продавцу. Он поспешил узнать у своего продавца, готов ли тот ждать. Сюрпризов удалось избежать, все договорились, и сделка не сорвалась.

Как оформить сделку

Когда приобретается недвижимость, которая находится в ипотеке, поспешность только вредит. Поэтому желательно действовать по схеме:

- Арендовать у финансового учреждения две ячейки и заложить в них денежные средства. В одной из них будут находиться деньги для кредитора, а в другой – для заемщика.

- Получить справку, подтверждающую, что задолженность погашена.

- Подписать соглашение купли-продажи.

- Уточнить, каким образом будут осуществляться расчеты, указать штрафы для провинившейся стороны.

- Передать соглашение для заверки нотариусу. Данное действие является обязательным только при совершении операций с долями недвижимости.

- Собрать комплект документации и передать для регистрации специалистам подразделения Росреестра.

Также необходимо приложить документы, подтверждающие, что квартира не в собственности у банка.

Шаг 7 (заключительный). Переехать ?

Сроки переезда после сделки обычно зависят от сроков регистрации права собственности. Как правило, только после этого подписывается акт приёма-передачи квартиры, продавец её освобождает и передаёт покупателю ключи.

Но всё индивидуально и зависит от обстоятельств и лояльности участников обеих сделок. Если удастся договориться, то новоселье можно будет справить до окончания срока регистрации прав собственности в Росреестре.

Продать ипотечную квартиру и сразу купить новую в ипотеку возможно. Банки идут навстречу своим клиентам и проводят такие сделки. Они, как правило, проходят оперативно. Если новый объект уже подобран, то вся процедура может занять одну неделю. «Обычно клиенты улучшают свои жилищные условия именно таким образом, приобретая новые объекты дороже предыдущих», — отмечает Светлана Ременюк.

Изучить ставки по ипотеке

И оформить выгодный кредит

Сейчас у банков появляются отдельные ипотечные программы специально для подобных случаев. Например, в Банке ВТБ и в Банке ДОМ.РФ есть программы на покупку жилья в залоге у другого банка на вторичном рынке недвижимости. Схема в ВТБ предполагает одновременное предоставление средств — продавцу для закрытия кредита в другом банке и покупателю на квартиру с обременением. «При данной механике нейтрализуются критические риски для продавца и покупателя», — комментирует пресс-служба кредитной организации. Уже в ближайшее время ВТБ планирует запустить эту возможность и для новостроек.

В Банке ДОМ.РФ программа распространяется на квартиры и апартаменты на вторичном рынке недвижимости. До подписания кредитной документации по сделке заёмщику и продавцу необходимо предоставить нотариальные доверенности на сотрудника банка, чтобы он мог заняться снятием обременения банка-залогодержателя, получить погашенную закладную, а также полностью досрочно погасить задолженность продавца перед банком-залогодержателем. Как отмечает Игорь Ларин, выдача кредитных средств происходит до регистрации залога в пользу банка, при этом кредит направляется на погашение ипотечного кредита продавца. «Стоимость объекта недвижимости по договору купли-продажи между продавцом и заёмщиком должна превышать или быть равной остатку долга продавца», — комментирует эксперт.

По мере роста ипотечного рынка логично предположить рост количества ипотечных квартир, выставленных на продажу, отмечает ВТБ. «Люди воспринимают ипотеку как удобный инструмент приобретения недвижимости, а не пожизненное обременение, и хотят иметь возможность гибко проводить сделки купли-продажи с ипотечными квартирами, если это необходимо», — комментирует пресс-служба банка. По оценкам Кирилла Поплавского, «ипотечное» жильё в Москве продаётся в среднем на 10% дешевле квартир без обременения

Поэтому если планируете покупать новое жильё, можно обратить внимание на такие квартиры. Правильно подготовившись к сделке и предусмотрев все нюансы, вы сможете купить подходящую квартиру по более низкой цене

Где взять нецелевой кредит под залог недвижимости — обзор ТОП-5 компаний-кредиторов

Отдать недвижимость в залог под нецелевой кредит – не единственный способ занять у финансовых компаний денег. Если средства нужны срочно и в относительно умеренном количестве – 200-750 тысяч руб., то проще заказать кредитную карту.

В ряде банков их выдают в день обращения. Этот продукт имеет льготный период использования, в течение которого проценты не снимаются.

Выбрать банк и кредитную организацию поможет обзор пятёрки лучших.

1) Совкомбанк

Совкомбанк – целевые и нецелевые кредиты под залог недвижимости. В качестве обеспечения банк рассматривает квартиры, дачи, коттеджи, доли в квартирах и даже коммерческую недвижимость – офисные и торговые помещения. Здесь выдают кредиты под залог земельных участков с постройками и без.

Максимальная сумма займа по этой программе – 30 млн рублей (но не больше 60% от рыночной стоимости залога). Ставка – 18,9% годовых. Срок кредитования – от 5 до 10 лет. Пенсионерам- льготные условия. Среди обязательных требований – гражданство, прописка в зоне действия продукта, наличие стационарного телефона дома.

2) Тинькофф Банк

Тинькофф Банк – здесь выдают традиционные потребительские кредиты и кредитные карты с лимитом до 300 000 рублей. Карту вы получите, не выходя из дома, заполнив заявку на сайте и заказав курьерскую доставку на дом. Обслуживание карты стоит 590 рублей в год.

«Тинькофф» — первый в России банк, который отказался от работы через филиалы и подразделения. Все операции здесь выполняются удалённо – клиент звонит оператору или совершает транзакции через интернет.

3) ВТБ Банк Москвы

ВТБ Банк Москвы – один из лидеров в сфере потребительского кредитования. Здесь выдают нецелевые займы и ссуды на любые нужды в размере до 3 млн руб. и по ставке от 13,9%. Для зарплатных клиентов, госслужащих, врачей и учителей – специальные условия.

Оформляйте заявку через сайт, и вы получите ответ от банка уже через 15 минут. Если ответ будет положительным, вам останется только прийти с документами в ближайшее отделение и подписать договор.

4) Альфа-Банк

Альфа-Банк предлагает десятки кредитных программ с залогом и без оного. Для зарплатных клиентов действуют особые условия – в частности, им предлагают ипотечные кредиты на покупку жилья по ставке от 9,75% годовых.

А ещё здесь множество предложений по кредитным картам. Самый простой вариант – карта с лимитом до 300 000 рублей, которую выдают в день обращения. Есть и другие кредитки для постоянных клиентов банка. Лимиты достигают 750 тыс. и даже миллиона рублей. Действуют рекордные льготные сроки – от 60 до 100 дней.

5) Moneyman

Moneyman – микрофинансовая компания, которая выдаёт срочные займы всем желающим через интернет. Достаточно зарегистрироваться на сайте, заполнить заявку и получить ответ на запрос сразу после обращения.

Срок кредитования – до 18 недель. Сумма – до 60 000 рублей. Активным пользователям – особые условия. Работает несколько программ по срочным займам. Кредитная история заёмщика не играет существенной роли.

Итоговая таблица сравнения кредитных продуктов:

| № | Банки | Ставка, в % | Сумма, в руб. | Преимущества |

| 1 | От 18,9 | До 30 млн | Нецелевые кредиты под залог любой недвижимости | |

| 2 | 19,9 по карте, 14,9 за кредит наличными | До 300 000 на карту, до 1 млн по обычному кредиту | Выпуск и доставка карты – бесплатно | |

| 3 | От 13,9 | До 3 млн | Специальные условия для пенсионеров, врачей, учителей и госслужащих | |

| 4 | От 14,9 по обычным кредитам и от 23,99 по карте | До 750 000 на карту, до 3 млн кредит наличными | Рекордные беспроцентные сроки для владельцев кредитных карт | |

| 5 | 1,85 в день | До 60 000 | Никаких документов, кроме паспорта |

«Сложные» обременения

При доверительном управлении необходимо уточнять условия договора. В некоторых случаях собственник может самостоятельного расторгнуть отношения с управляющей компанией, но при инвестиционных сделках они могут перейти на нового собственника. Для этого необходимо заключение дополнительных соглашений. Это удобно, если недвижимость приобретается для последующей сдачи в аренду.

Ситуация с рентой сложнее. Перед покупкой лучше настоять на расторжении такого договора. Если это невозможно, то обычной купли-продажи не будет. С помощью нотариуса заключается новый договор ренты, при котором передаются обязанности рентодержателя

Важно смотреть на условия, при которых человек может получить квартиру в собственность. Если в договоре прописано только денежное содержание, то доказать добросовестное выполнение обязательств довольно просто

В случае содержания с иждивением рентополучатель может расторгнуть сделку, например, из-за недостаточного ухода.

Причины продажи залоговой квартиры

Достаточно часто к подобным сделкам потенциальные клиенты относятся достаточно настороженно, подозревая мошенническую операцию и опасаясь возможного обмана. Стоит сказать, что махинации действительно могут иметь место, однако это справедливо в равной степени и для любой сделки с недвижимостью, движимым имуществом, стоимость которого является высокой.

Другое дело, что такие сделки происходят на рынке намного реже, а их проведение требует более ответственного подхода и привлечения специалистов. Существует несколько причин, побуждающих банковского заемщика, оформившего ипотечный кредит, продать квартиру до полной выплаты займа:

— Во-первых, это изменения обстоятельств жизни заемщика в худшую сторону. Это может быть утрата работы, повлекшая за собой невозможность дальнейших платежей по кредиту, утрата трудоспособности, пр. В таких случаях, наиболее правильным решением является продажа квартиры с тем, чтобы недвижимость в скором времени не была истребована банком в счет оплаты договорных обязательств;

— Во-вторых, причиной продажи могут стать обстоятельства, меняющие жизнь заемщика в лучшую сторону — необходимость переезда, связанного с получением перспективной работы, прибавление в семействе, связанное с потребностью расширить жилплощадь (оформить ипотеку на более просторное жилье), пр. При наступлении подобных случаев достаточно проблематично устраиваться на новом месте, продолжая выплаты или брать очередную ипотеку, пока не выполнены обязательства по первому договору;

— В третьих, причиной продажи может быть тот факт, что недвижимость является инструментом инвестиций. Например, разница в стоимости жилья, находящегося в начальной стадии строительства и готовой недвижимости после оформления прав собственности достаточно ощутима, ипотечный кредит вполне может быть оформлен с целью последующей перепродажи.

Как купить конфискованную квартиру

Важно! Продажа залоговых квартир от Сбербанка осуществляется после конфискации по решению суда, когда урегулировать спор между залогодателем и банком в досудебном порядке не получилось. Плюсом такой покупки станет сниженная стоимость

К минусам можно отнести невозможность физического осмотра объекта (доступен только просмотр на сайте)

Плюсом такой покупки станет сниженная стоимость. К минусам можно отнести невозможность физического осмотра объекта (доступен только просмотр на сайте).

Существует несколько способов получить такой конфискат:

- Приобрести у должника. По договоренности с банком и при наличии письменного разрешения залогодатель (должник) продает квартиру третьему лицу. Право собственности оформляют с обременением. После всех расчетов, новый владелец самостоятельно снимает обременение. В выписке из ЕГРП содержится информация об обременении.

- Взять через переуступку долга. Покупатель предоставляет в банк пакет документов для перерегистрации договора. В этом случае экспертная оценка недвижимости не понадобится. После проверки принимается решение о переоформлении ипотечного кредита. Новый владелец оплатит ипотеку на тех же условиях, что и предыдущий хозяин.

- Купить у банка. Реализация конфискованных квартир по решению суда проходит через аукцион. Все необходимые документы, в том числе страховка и оценка, оформляются аккредитованными риэлторами. Остаток долга помещают в банковскую ячейку или переводят на счет. После перерегистрации сделки банк получает свои деньги, а покупатель – жилье.

Условия продажи квартир, находящихся в залоге Сбербанка

- Залоговая недвижимость присутствует в 21 регионе РФ, в том числе в Москве, Московской области и в Санкт-Петербурге. Аукционы проходят в городах по месту регистрации объекта.

- Реализация осуществляется через специальный сайт, на котором представлено подробное описание каждого объекта.

- Извещение покупателям о торгах выставляется за 30 календарных дней до начала аукциона через муниципальные СМИ, через сеть Интернет и в информационных вестниках того региона, где предполагается проведение аукциона.

- После торгов покупатель рассчитывается по задолженности со Сбербанком в течение 10 дней. Ипотечный или потребительский заем оформляется в случае, когда клиент не может рассчитаться в течение этого срока.

Активы Сбербанка на площадке по продаже имуществаВажно! Продажа залогового имущества Сбербанка через аукцион считается состоявшейся в случае, когда в торгах участвовало более двух лиц и за квартиру предложили выше стартовой цены

Из чего складывается стоимость

Эксперты рассчитывают стоимость жилья с учетом дисконта. Определение размера дисконта осуществляется исходя из следующих пунктов:

- условия договора на ипотечную ссуду;

- ликвидность на рынке недвижимости;

- кредитная история заемщика.

В дисконт закладывают предполагаемые расходы от торгов, издержки по залогу в случае обращения в суд.

Пакет документов

Для покупки залогового недвижимого имущества в Сбербанке необходимо зарегистрироваться и получить аккредитацию на аукционе. Для этого физ. лицу потребуется представить документы:

- паспорт РФ;

- ИНН.

Каждый случай покупки залоговой недвижимости индивидуален. Для подробной информации о пакете документов обратитесь в отделение банка.

Страхование

Залоговое имущество может быть застраховано по желанию покупателя. Клиент вправе выбрать страховую компанию из списка аккредитованных фирм, одобренных Сбербанком. На официальном сайте есть полный список организаций, выдающих страховые полисы.

Если заемщик выбирает страховую компанию, не указанную в списке на сайте, банк может проверять документы на ипотечный кредит до 30 рабочих дней.

Залог как гарантия

Понятие залога подробно расписано в главе 23 Гражданского кодекса РФ, этому посвящен огромный параграф № 3. Если простыми словами, заложенное имущество – это вещи (недвижимость, автомобили, техника) заемщика, которые становятся гарантией того, что человек выплатит долг банку или государству.

Распространенный пример: гражданин берет в банке заем на крупную сумму и указывает в договоре машину или квартиру в качестве залога. Либо оформляет ипотечный кредит – тогда залогом является сама приобретенная недвижимость.

Если по каким-либо причинам он не сможет погасить кредит, собственность придется продавать ему самому или отдать банку в счет долга. Имущество также могут описать и забрать приставы, если человек задолжал деньги государству (штрафы, налоги, алименты).

Согласно статье 348 ГК РФ, обращение взыскания на заложенное имущество допускается при нарушении сроков внесения платежей более трех раз в течение года, а также при условии, что сумма неисполненного обязательства превышает 5% от размера стоимости данного имущества.

Процедура покупки квартиры с обременением

Для приобретения ипотечной квартиры придется пройти несколько этапов (пример приобретения у собственника-заемщика):

Самостоятельно оценить ситуацию. Обязательно нужно ознакомиться с документами на квартиру, предъявленными продавцом. Если возникают сомнения или знаний недостаточно для адекватной оценки ситуации, следует воспользоваться услугами юриста.

Ознакомиться с договором по ипотеке

Особое внимание нужно уделить условиям предоставления кредита, процентной ставке, размеру выплат

Ведь если планируется взять на себя обязанность по уплате займа, то вполне понятно, почему это важно.

Выяснить, есть ли созаемщики, прописаны в квартире несовершеннолетние дети или нет, кто вообще зарегистрирован на жилплощади.

Выбрать оптимальный вариант для покупки ипотечной недвижимости (оплата наличными или в кредит).

Составить и подписать предварительный договор

Желательно доверить его оформление нотариусу. Это поможет избежать ошибок.

Передать необходимый список документов в банк

Специалисты должны их рассмотреть и объяснить дальнейшие действия.

Подписать договор купли-продажи. Внести деньги.

Зарегистрировать права собственности в Росреестре.

Стоит подготовиться к тому, что процедура займет немало времени. Но при успешном ведении дел временные затраты будут компенсированы денежной экономией, поскольку квартира с обременением стоит дешевле.

Далее остановимся на наиболее важных этапах покупки ипотечной квартиры.

Получение одобрения банка

Кредитор имеет право, как дать согласие на покупку квартиры с

обременением, так и отказать в ней. Решение банка основывается на возможности

получения дохода по итогам сделки. Если продавец не справляется со своими

обязанностями, с трудом выплачивает ипотечный кредит, задерживает ежемесячные

платежи, очевидно, что лучшим вариантом станет перекладывание обязательств на

другое лицо. Однако и новый заемщик должен соответствовать заявленным

требованиям, и даже превышать их. Задача банков — избежать повторения ситуации.

Внесение денег

Любой продавец мечтает при реализации ипотечной квартиры вернуть себе

все потраченные средства. Но это почти не осуществимо. В лучшем случае, удастся

вернуть половину. Денежные вопросы решаются на более раннем этапе, еще до

заключения договора купли-продажи. Стороны определятся, сколько получит

продавец, а сколько — банк.

После урегулирования финансовых вопросов покупатель вносит оговоренную

сумму на один из счетов (на имя банка и продавца), открытых ранее. На данном

этапе они заблокированы, а доступны получателям станут лишь после подписания

договора купли-продажи.

Снятие обременение

Речь о снятии обременения идет только в случае полного выкупа ипотечной квартиры, без оформления последующего кредита. В течение 30 дней после полной оплаты задолженности банк выдает разрешение в письменном виде. Снятие обременения с недвижимости регулируется ст. 352 ГК РФ и ст. 25 ФЗ-102. После погашения закладной специалисты банка подписывают заявление, предъявленное в Росреестр.

Если ипотека переходит с одного заемщика на другого, обременение с

квартиры снимают лишь после полного погашения задолженности.

Регистрация прав собственности

Процедуры регистрации права собственности не избежать, независимо от

способа оформления сделки. Ведь в любом случае недвижимость переходит от одного

владельцу к другому. А права на ее эксплуатацию должны быть зафиксированы на

законодательном уровне.

Регистрация прав собственности осуществляется путем внесения данных в

Росреестр. При этом придется предъявить следующий перечень документов:

- соглашение

по кредиту; - договор

купли-продажи; - кадастровый

и техпаспорт; - паспорт

собственника.

Стоит отметить, что допускается как прямое взаимодействие с Росреестром,

так и через МФЦ.

Плюсы и минусы ипотеки под залог имеющейся недвижимости в Сбербанке

Программа Сбербанка по предоставлению ипотеки под залог имеющейся недвижимости имеет свои достоинства и недостатки.

Основные плюсы:

- Не требуется собирать деньги на первоначальный взнос;

- Шанс приобрести жилье, не имея достаточных собственных средств;

- Банк не проверяет целевое направление кредитных средств.

Минусы:

- Не у всех клиентов есть возможность заложить в обеспечение кредита недвижимость, которая соответствует требованиям банка;

- Процентная ставка по кредиту будет немного выше, чем по стандартной ипотеке (6% для социальной ипотеки, от 8,6% на готовые квартиры);

- Заемщик несет дополнительные расходы на оценку залога, регистрацию сделки.

Как проходят торги по реализации залогового имущества?

Купить залоговую квартиру на торгах не так просто, как напрямую у продавца — здесь есть свои нюансы.

Во-первых, для участия в публичных торгах потребуется внести залог в размере 5% от первоначальной стоимости лота, и сделать это нужно не позднее, чем за 5 дней до начала торгов. Потребуется зарегистрироваться на сайте проведения торгов и заверить свое участие специальной электронной подписью, которую можно получить в специализированном сертифицированном центре. А также нужно будет предоставить справку о состоянии банковского счета, на котором должно быть достаточно средств для приобретения выбранной недвижимости.

Обратите внимание, что поданная заявка на участие в торгах рассматривается и проходит согласование в течение нескольких дней, так что, подавать ее необходимо заблаговременно. Во-вторых, если вы будете единственным желающим купить залоговую квартиру, либо даже если участников будет только двое, торги не состоятся: чтобы они состоялись, потребуется не менее 3 участников

Во-вторых, если вы будете единственным желающим купить залоговую квартиру, либо даже если участников будет только двое, торги не состоятся: чтобы они состоялись, потребуется не менее 3 участников.

Зато если торги не состоятся — будут назначены повторные, где начальная цена будет снижена на 15% (то есть, до 68% оценочной стоимости).

Сами торги проводятся по принципу открытого аукциона: побеждает тот участник, который предложит максимальную цену за выставленный лот. При этом организатором торгов устанавливается торговый шаг — минимальная сумма, на которую можно повышать ставку.

Проигравшим участникам торгов будет возвращен авансовый залоговый платеж, а победителю будет выдана копия протокола проведения торгов, на основании которой он будет обязан оформить сделку купли-продажи. Если участник выиграет торги и откажетесь от покупки, он обязан будет возместить убытки другим сторонам, поэтому если вы намерены купить залоговую квартиру на торгах, ваше намерение должно быть твердым и безоговорочным.

После заключения договора купли-продажи и проведения расчетов, банк в течение трех дней снимет ипотечное обременение с недвижимости, и новый собственник сможет зарегистрировать ее на себя на основании договора купли-продажи.

Варианты покупки ипотечной квартиры

Покупать

недвижимость с обременением можно у банка за наличные или под ипотеку.

Второй вариант — приобретение у заемщика-собственника. Каждый способ имеет свои

особенности, преимущества и недостатки.

Покупка у банка за наличные

При сопровождении

сделки банком риски автоматически снижаются. При использовании услуг финансовой

организации, заслуживающей доверие, вероятность любого вида мошенничества

практически сводится к нулю.

Зачастую банк сам предлагает квартиру с обременением заемщику. В данном случае он является заинтересованным лицом, поэтому может предложить выгодные условия. Ведь финансовая организация заинтересована в быстрой продаже недвижимости.

Чтобы выкупить квартиру

у банка, потребуется создать две банковские ячейки: для заемщика и кредитора. В

одну из них нужно внести деньги для расчета по долгам по кредиту, а оставшуюся

сумму оставить на другой ячейке. Когда ипотека будет погашена, банк выдаст

соответствующую справку. Затем останется лишь заключить сделку купли-продажи,

где обязательно указывается условия оплаты, а также размеры возможных штрафов,

которые грозят продавцу, если откажется передавать недвижимость новому

собственнику. Договор нужно заверить у нотариуса.

Покупка у банка по ипотеке

Процедура покупки

ипотечной квартиры у банка возможна по двум сценариям:

- заем оформляется в том же банке, где

приобретается недвижимость; - ипотека оформляется в другом банке.

В первом случае процедура довольно быстрая, поскольку происходит обычная смена заемщика. При оформлении ипотеки на квартиру, которая числится в залоге у другого банка, все несколько сложнее. Поэтому этот вариант не является востребованным.

Покупка у заемщика-собственника

Согласие банка нужно и в том случае, когда осуществляется покупка

ипотечной квартиры непосредственно у владельца. Перед переоформлением

документов лучше проконсультироваться с опытным юристом. Также понадобится предварительный

договор, согласно которому продавец не должен менять условия сотрудничества после

получения задатка.

Основной договор нужно заверить в Росреестре, после чего все права на недвижимость переходят покупателю.