Жилая недвижимость

Содержание:

- Почему квартира попадает под арест

- Риски покупателя

- Продать квартиру из-под залога РЕАЛЬНО — БЕЗ ПОТЕРИ В ЦЕНЕ!

- Сделка с участием залогодержателя

- Покупка залоговой недвижимости, находящейся в собственности у банка

- Как и где проводятся торги

- Вопросы продажи и покупки

- Переоформление ипотеки

- Риски при покупке залогового жилья

- Как найти и купить залоговую квартиру

- Квартира с «молотка»: как попасть на торги?

- Реализация залогового имущества в «Сбербанке»

- Что нужно знать при покупке квартиры в залоге

- Продажа залоговой недвижимости на торгах

- Как продать квартиру в ипотеке?

- Как работают арендные фонды недвижимости

- Как проходят торги по реализации залогового имущества?

- Покупка недвижимости в кредит

Почему квартира попадает под арест

Основной причиной реализации арестованных квартир является ситуация, когда квартира находилась в ипотеке, а должник своевременно не выполнил свои обязательства по кредиту.

Основной причиной реализации арестованных квартир является ситуация, когда квартира находилась в ипотеке, а должник своевременно не выполнил свои обязательства по кредиту.

В результате банк обращается в суд, чтобы отобрать недвижимость у гражданина или организации за долги. Но наблюдается это только в тех ситуациях, когда сумма задолженности накопилась значительная, в противном случае суд не удовлетворяет исковое заявление.

Стоит знать: существуют и иные причины, по которым квартиры изымаются из собственности и на них накладывается арест. Так, это происходит по причине задолженности по уплате налогов, в результате раздела имущества либо иных ситуаций подобного рода. В этом случае все действия осуществляются судебными приставами на основании решения суда.

Риски покупателя

Выше мы уже описали некоторые риски, с которыми может столкнуться покупатель залоговой квартиры. Что делать в том случае, если на стадии проверки не удалось выяснить необходимые детали обременения?

Если в квартире прописан несовершеннолетний

Если выясняется, что в квартире зарегистрирован несовершеннолетний, не стоит опускать руки и считать, что его нельзя будет выписать до наступления совершеннолетия.

В первую очередь выясняют степень родства несовершеннолетнего и собственника-должника. Нередко бывает, что между ними отсутствуют прямые родственные связи. Например, отец или мать ребенка – сожители, не состоящие в зарегистрированных брачных отношениях. В таком случае права на постоянное проживание в квартире ребенок не приобретает и следует судьбе родителя.

Может случиться так, что родитель ребенка, зарегистрированного в квартире, имеет в собственности жилую недвижимость, удовлетворяющую требованиям по метражу и благоустройству. В этом случае считается, что ребенок обеспечен жилплощадью и препятствий с его выпиской не возникнет.

Последний вариант. Многие родители оформляют недвижимость на несовершеннолетних детей, хотя последние, в силу несовершеннолетия проживают совместно с ними. Родитель-банкрот или должник, являющийся собственником арестованной квартиры, может рассчитывать на то, что квартиру не арестуют и не продадут с торгов потому, что в ней зарегистрирован несовершеннолетний. Достаточно проверить, не зарегистрирован ли на имя несовершеннолетнего недвижимый объект. Если выяснится, что он владелец квартиры, дома, коттеджа – препятствий к выписке из продаваемой квартиры – также нет!

Если в квартире прописан человек, лишённый свободы

Нередко предметом продажи на торгах становятся квартиры людей, осужденных на длительные сроки. В местах лишения свободы они не имеют возможности зарабатывать средства, необходимые на содержание собственности. Долги по ЖКУ накапливаются. В этом случае, квартира продается, а остаток средств зачисляется на лицевой счет осужденного. Воспользоваться этими деньгами он сможет после освобождения. А вот право на жилище и регистрацию – утрачивает.

Часто задаваемые вопросы

Пришло письмо от судебных приставов, что судебное взыскание по кредиту отменено, может ли пристав впоследствии опять возобновить производство?

Может ли банк сам предъявить исполнительный лист в бухгалтерию организации, где я работаю?

По исполнительному листу удержали 50% от зарплаты, но о том, что банк подал в суд я не знал. Что можно в такой ситуации предпринять?

Продать квартиру из-под залога РЕАЛЬНО — БЕЗ ПОТЕРИ В ЦЕНЕ!

Любой кредитор заинтересован в возврате своих денег, и, если заемщик решил продать заложенную квартиру, банк не будет ему мешать. Банку нужны гарантии возврата кредитных средств. В этом случае, участие третьего лица, в частности — агентства недвижимости, гарантирующего безопасную продажу залоговой квартиры, порой незаменима.

Почему?

- Агентство является объективной стороной и защищает, прежде всего, интересы своего клиента.

- Агентство заинтересовано продать Вашу квартиру как можно быстрее и выгоднее.

- Опытный риэлтор защитит Вас от мошеннических схем на рынке.

- Агентство старается предотвратить ситуацию, при которой банк подключает исполнительное производство, склоняя Вас к продаже объекта по заниженной стоимости.

Сделка с участием залогодержателя

Купля/продажа жилья с обременением при участии залогодержателя полностью сопровождается последним при содействии аккредитованного риелтора. Для этой процедуры надежнее всего будет арендовать 2 банковских ячейки, в которых разместить: сумму на остаток по кредиту для банка и оставшиеся деньги для бывшего владельца (согласно договору).

После погашения долга залогодержателю, он выдает справку для нотариуса, подтверждающую отсутствие задолженности, затем квартира подлежит выводу из реестров ипотеки и снятию с нее обременения. Затем сделка фиксируется в договоре купли/продаже, производится вторая часть выплаты стоимости квартиры и оформляются правоустанавливающие документы на нового собственника жилья.

При такой покупке квартиры, кредитная организация выступает гарантом сохранности денег покупателя, предоставляя ему в пользование ячейку.

Покупка залоговой недвижимости, находящейся в собственности у банка

Ипотечное кредитование – финансовая ловушка, в которую попались миллионы россиян по милости государства, отказавшегося от проведения социальной политики бесплатного предоставления квартир своим гражданам, как это практиковалось на протяжении более чем 70 лет. Шанс на бесплатное получение жилья остался только у очень ограниченного круга людей, к которым относятся чиновники высокого уровня и очень ограниченный контингент социально слабо защищенных граждан: инвалидов, детей-сирот, многодетных семей, лиц, страдающих хроническими заболеваниями, проживание совместно с которыми других граждан представляет опасность для жизни и здоровья, плюс – сотрудники силовых ведомств и военнослужащие, для которых доступна военная ипотека. Все остальные вынуждены приобретать жилье за собственные средства.

Не секрет, что при уровне зарплаты работника 17 000 рублей, которые Президент определил критерием принадлежности к «среднему» классу, невозможно даже прокормить семью, не то что приобрести квартиру. Гражданам России приходится изыскивать любые способы сокращения затрат на приобретение жилья. Выход видится в приобретение вторичного жилья, находящегося в залоге у банков. Для банка недвижимость – непрофильный актив, подлежащий реализации. Вырученные деньги вновь пускаются в оборот и приносят прибыль. Поэтому, чем быстрее банк продает квартиру, тем быстрее деньги начнут работать.

Место залога в схеме кредитования

Стремясь к быстрой продаже, цены на квартиры на торгах за долги, снижаются до уровня рентабельности для банка, то есть, они должны покрыть сумму выданного кредита и принести дополнительную прибыль, на которую банк рассчитывал. Завышение стоимости залога до уровня существующих рыночных цен, устанавливаемых перекупщиками, банку не нужно, поскольку дорогая квартира будет продаваться дольше, а банк будет нести убытки от простоя пустующего залога.

Преимущества и недостатки сделки

Любая сделка несет в себе как положительные, так и отрицательные стороны. Даже получить недвижимый объект в дар, то есть бесплатно, не всегда бывает выгодно одариваемому, поскольку влечет за собой обязанность по уплате налогов и бремя содержания имущества. Точно так же обстоят дела с приобретением залоговой квартиры.

Плюсами такой сделки называют:

- Низкую, по сравнению с рыночной, стоимость (примерно на 15–20%).

- Высокую надежность сделки. Прежде чем принять квартиру в залог, банк проверяет ее историю, наличие обременений, состав жильцов, с тем, чтобы не допустить в их числе граждан, выселить которых в случае реализации, будет невозможно.

- Выгодное местоположение. Квартиры и дома выставленные на продажу банками, расположенные на первом и верхнем этаже в залог не принимаются, так же как и те, кто расположены в удаленных населенных пунктах, районах с плохой логистической, социальной и транспортной схемой, поскольку шанс на быструю продажу невелик, а рыночная стоимость значительно ниже среднестатистической.

- Возможность купить квартиру у банка, оформив кредит у банка-продавца.

К минусам относят:

- Плохое состояние квартиры. Даже за несколько месяцев владения, жильцы успевают испортить интерьер. Как правило, денег на производство ремонта у таких граждан нет. Они все уходят на оплату ипотеки или кредита, поэтому надеяться на презентабельный вид жилья не приходится.

- Вероятность непредсказуемого роста стоимости во время торгов, когда выявляется несколько претендентов на приобретение.

- Сложная процедура оформления. Большинство покупателей бояться самостоятельно оформлять документы по сделке, передоверяя это риэлтерам, а это – немалые дополнительные расходы.

|

Преимущества |

Недостатки |

| Меньше стоимость | Плохое состояние |

| Повышенная надежность | Высокий риск |

| Можно купить жилье в кредит | Сложная процедура покупки |

Как и где проводятся торги

Обычно торги проводятся на открытых площадках ФССП. Чтобы на них попасть, предварительно требуется стать их участником.

Для этого, после выбора посредством сайта интересующей квартиры, происходит заключение договора непосредственно с продавцом о внесении задатка. Его размер указывается в описании конкретного объекта.

Так делают все участники торгов, а тем, кто проигрывает, эта сумма возвращается в полном объеме.

Когда покупатель победил, но после этого отказался покупать квартиру – по правилам его задаток остается у продавца.

Всего же после внесения задатка требуется предоставление следующих документов:

- заявка для участия, заполненная в специальной форме;

- платежные документы, где присутствует отметка от банка для подтверждения факта внесения задатка;

- копия паспорта;

- опись подаваемых бумаг, где обозначена дата, а также время отправки заявки;

- конверт, в котором содержится лист бумаги, где указана сумма сделки, превышающая стартовую. Его требуется хорошо запечатать.

В день торгов все документы участников проверяются, по результатам чего человека допускают либо нет. Отказ можно получить только в случае отсутствия либо некорректности сданных документов.

Вопросы продажи и покупки

Ввиду увеличения в последние годы объема покупки недвижимости в ипотеку, на сегодняшний день купля/продажа залоговых квартир составляет отдельный сегмент рынка реализации жилья. Так, на начало 2017 года сумма кредитов на приобретение жилых помещений составляла около 320 миллиардов рублей, из которых 55 миллиардов рублей являлись просроченной задолженностью.

«Залоговые квартиры продаются не только по причине неплатежеспособности заемщика, а отсюда – принудительного изъятия недвижимости и продажа его на торгах. В последнее время условия предоставления кредитов несколько ужесточились, по сравнению с «докризисными» годами (по 2013 г). Кредитные организации скрупулезно проверяют платежеспособность и закредитованность заемщиков, поэтому продажа жилья чаще связана с семейными обстоятельствами (разводом, переездом в другой город и подобными). Хотя и личное банкротство заемщика имеет место быть» – рассказывает Алексей Шмонов, генеральный директор и сооснователь интернет-портала о недвижимости Move.ru.

Переоформление ипотеки

Есть возможность оформить новое жилье в ипотеку. В этом случае сроки выплаты устанавливаются банком.

Договор заключается при договоренности между двумя сторонами. Если вы, как новый заемщик окажетесь более кредитоспособным, то процедура не займет много времени.

Требования к заемщикам

Чтобы переоформить залоговое жилье в ипотеку, нужно соответствовать ряду требований:

Обязательным условием является гражданство. Клиент должен быть гражданином Российской Федерации. При этом необходимо иметь документ, подтверждающий это.

Все операции по ипотечному кредитованию и переоформлению программ ипотеки имеют возрастные ограничения. Получить одобрение могут лица от 21 года.

Официальная трудовая деятельность со стабильным доходом. При этом место работы должно быть постоянным. Минимальный срок трудоустройства на одном месте составляет 6 месяцев

Трудовой стаж за прошедшие 5 лет должен быть не менее 1 года.

Важно, чтобы уровень дохода покрывал выплаты по ипотеке и бытовые нужды. Расчет производится непосредственно при обращении в финансовую организацию.

Также важно, чтобы у клиента была чистая кредитная история. Если ранее вы брали денежные средства в этом или других банках и вовремя не выплачивали взносы, то банк может отказать в переоформлении ипотечной программы

Документы для переоформления ипотеки

Для переоформления ипотечной программы представьте следующие документы:

Список документов формируется в индивидуальном порядке. Повлиять на решение банка и размер последующей процентной ставки могут индивидуальные условия: наличие несовершеннолетних детей, недееспособных или пожилых членов семьи и т.д.

Дополнительные сведения

Чтобы повысить свои шансы на получение залогового жилья в ипотеку, вы можете представить в отделении следующую информацию:

если у вас автомобиль, то предъявите документы на него — важно, чтобы транспортному средству было не более 4-х лет;

если вы часто путешествуйте, то снимите копию с вашего заграничного паспорта — поездки должны быть совершены в течение текущего или прошедшего года;

полис добровольного медицинского страхования или добровольная страховка транспортного средства;

выписка со счета с остатком не менее 150 000 рублей.

В каких случаях банк может отказать в переоформлении ипотеки

Прежде чем переоформить ипотечную программу, банк проводит проверку на платежеспособность. Если вы удовлетворите его как заемщик, новое жилье перейдет к вам в собственность.

Однако существует перечень причин, по которым вы можете получить отказ независимо от профессионального стажа и уровня дохода:

- Нарекания при выплате ранее взятых кредитов. Все банки сначала проверяют платежеспособность клиента, предыдущие финансовые операции и просрочки. Если вы уже брали денежные средства в долг у банка или банков и нерегулярно вносили платежи, задерживали оплату и так далее, то финансовая организация несколько раз подумает, стоит ли переоформлять на вас ипотечную программу.

- Низкий уровень заработной платы. Даже если у вас большой стаж, и вы регулярно можете отдавать большую часть денег, вряд ли на вас оформят ипотеку. Прежде чем переоформить недвижимость на нового заемщика, банки просчитывают все возможные риски. Стабильный и высокий доход — гарант вашей платежеспособности. При низком уровне дохода вы не сможете покрывать издержки по ипотеке и удовлетворять бытовые нужды. Банк не может забирать у вас все деньги. Установлены специальные правила по расчету процентной ставки. Если у вас имеются дополнительные источники дохода, то необходимо официально их подтвердить, чтобы банк скорректировал расчеты.

- Неверные данные. Внимательно проверяйте сведения, которые указываете в анкетах, заявках и прочих документах. Если будет обнаружена ошибка, то заявку не одобрят и процедуру придется начинать сначала.

- Отсутствие необходимого перечня документов. Заранее подготовьте все документы, чтобы в процессе не отвлекаться на это. Подготовка различных справок требует времени, в некоторых случаях промедление может привести к тому, что желаемый объект недвижимости будет переоформлен на другое лицо.

Также в оформлении недвижимости в ипотеку будет отказано при фальсификации данных. В некоторых случаях за это предусмотрено уголовное наказание.

От чего зависит размер процентной ставки

Проценты по переоформленной ипотечной программе рассчитываются исходя из сниженной стоимости жилья. На размер ставки влияет цена квартиры. От нее будет производиться расчет ежемесячных выплат.

Риски при покупке залогового жилья

Покупая залоговую квартиру дешево, вы в некоторых моментах этой сделки рискуете. Впрочем, так же, как и при совершении любой другой сделки на крупную сумму.

Тем не менее, даже в случае с приобретением жилья напрямую у кредитной организации, стоит самостоятельно проверить некоторые детали.

Да, банк берет на себя юридическую чистоту сделки, но заинтересованы в том, чтобы все прошло безупречно, именно вы. Обязательно нужно убедиться, что у собственника отсутствует задолженность по коммунальным платежам, что сам он согласен на сделку, а на жилплощади не зарегистрированы несовершеннолетние и другие недееспособные лица.

Еще один минус залогового жилья — чаще всего у вас нет возможности лично убедиться в состоянии, в котором находится квартира. Об этом вы знаете только со слов банка.

Покупка залоговой квартиры позволяет сэкономить около 10-15% рыночной стоимости объекта недвижимости. Но и проверка многих нюансов здесь требуется особенно тщательная.

Как найти и купить залоговую квартиру

Поиск и покупка залогового жилья подразумевает три основных этапа:

Этап первый — ищем подходящую залоговую квартиру

Не стоит искать залоговое жилье на сайтах объявлений. Ни на любимом всеми аферистами Авито, ни на специализированных порталах по продаже недвижимости. Риск нарваться на мошенническую схему слишком велик.

Для поиска информации о таких объектах нужно пользоваться двумя официальными каналами — сайтами самих банков и местными СМИ. По закону информация о предстоящих торгах публикуется в местных газетах за один месяц до их проведения.

Этап второй — готовимся к торгам

При подготовке к торгам нужно понимать некоторые нюансы. Во-первых, вам предстоит внести авансовый взнос в сумме 5% от начальной стоимости лота. Во-вторых, заявку нужно подать вовремя — не позднее 5 дней до торгов. В третьих, имейте в виду — если вы окажетесь единственным участником или участников будет только двое, торги отменят. Начальная цена будет снижена на 15%, и аукцион переназначат на новую дату.

Этап третий — участвуем в торгах

Торги — это обычный аукцион, который проводится по определенным правилам. Тот покупатель, который предложит максимальную цену, выигрывает торги и сможет купить залоговую квартиру по названной цене.

Стоит заранее определить для себя, за какую наивысшую цену вы согласны купить данное жилье. Как минимум, для того чтобы не увлечься торгами и не купить квартиру по неприемлемой для вас стоимости.

Все те, кто проиграл торги, забирают полную сумму авансового платежа. Победитель получает копию протокола о проведении торгов и на основании этой бумаги может оформлять сделку через Росреестр.

Фото: mil.ru

Квартира с «молотка»: как попасть на торги?

Первые открытые аукционы по реализации залоговых квартир появились в России всего лишь три года назад. «Застрельщиком» выступил банк «ВТБ24», открывший на своем сайте «Витрину залогового имущества», с перечнем объектов недвижимости, выставленных на продажу. Эта «Витрина» действует и поныне. Сходные схемы продажи отобранных у заемщиков квартир используют и многие другие банки, в том числе «Абсолют-банк», «Дельта-кредит» и т.д. Порядок, место и время проведения публичных торгов, а также их основные правила, определяются 57 и 58 статьей Федерального закона «Об ипотеке».

Федеральный закон об ипотеке, статья 57:

- Публичные торги по продаже заложенного имущества организуются и проводятся органами, на которые в соответствии с процессуальным законодательством Российской Федерации возлагается исполнение судебных решений, если иное не установлено федеральным законом.

- Публичные торги по продаже заложенного имущества проводятся по месту нахождения этого имущества.

- Организатор публичных торгов извещает о предстоящих публичных торгах не позднее чем за 30 дней, но не ранее чем за 60 дней до их проведения в периодическом издании, являющемся официальным информационным органом органа исполнительной власти соответствующего субъекта Российской Федерации, с указанием даты, времени и места проведения публичных торгов, характера продаваемого имущества и его начальной продажной цены.

Переводя «с юридического» на «человеческий», можно понять, что аукционы по продаже залоговых квартир проходят в том же городе, где эти квартиры расположены, осуществляются местными службами судебных приставов, а сообщения о торгах публикуются в интернете, в муниципальных газетах и специальных информационных вестниках.

58-я статья закона объясняет, в каких случаях торги объявляются несостоявшимися. Таких оснований два. Первое — за квартиру никто не предложил стартовой цены. Второе — на аукцион пришло менее двух участников. После этого через месяц проводится повторный аукцион, и цена лота снижается еще на 15%. Вот это как раз тот случай, когда покупатель может купить залоговую квартиру если не за бесценок, то по невероятно низкой цене. Другой вопрос, что на такие торги нужно еще попасть, а риэлторами они широко не афишируются…

Но оказаться «в нужное время в нужном месте» все-таки можно. Главное — составить полный список «рыбных мест» и регулярно мониторить информацию.

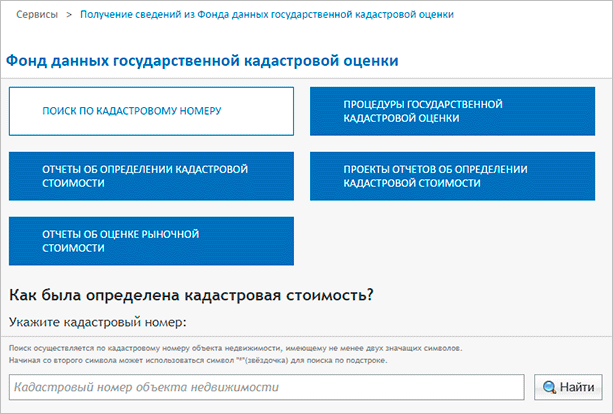

Прежде всего, сообщения о публичных торгах по реализации заложенного имущества публикуются на всех официальных сайтах Федеральной службы судебных приставов (центрального и территориальных подразделений): http://www.fssprus.ru.

Кроме того, сообщения о торгах можно найти на сайтах банков, крупных риэлторских порталах и порталах, специализирующихся на продаже конфиската и залогового имущества.

Реализация залогового имущества в «Сбербанке»

Продажа залогового жилья может осуществляться в двух случаях:

- По согласию текущего заемщика и банка. В индивидуальном порядке «Сбербанк» может рассмотреть заявку клиента на покупку залогового жилья, но на условиях переоформления ипотеки, а не на условиях купли-продажи. Происходит это так: желающий приобрести квартиру подает документы в банк, где на него переоформляется ипотечный договор. Ипотечные обязательства переходят новому заемщику, при этом та сумма задолженности, что была выплачена старым заемщиком, компенсируется ему новым заемщиком. Такая сделка в отличие от приобретения жилья на торгах обойдется покупателю дешевле, однако требует гораздо больше сил на оформление сделки.

- По судебному решению. Банк имеет право продать квартиру должника, если тот нарушил условия договора, касающиеся оплат по ипотеке. Однако к этому способу банк прибегает неохотно и только после того, как другие досудебные методы не помогут. Например, он может предложить заемщику провести реструктуризацию долга.

Что нужно знать при покупке квартиры в залоге

Официальный документ купли-продажи учитывает интересы обеих сторон: покупателя и банка. В договоре прописываются условия сделки, конфликтные ситуации и способы их решения.

Прежде чем купить жилье через аукцион, нужно внимательно изучить следующие детали:

- Подробно ознакомьтесь с состоянием жилищной площади. Оцените качество недвижимости насколько это возможно. Выясните, кто из членов семьи прописан в квартире, кто из них имеет право на собственность. Убедитесь, что нет несовершеннолетних лиц, которые прописаны в квартире. Это, конечно, не помешает банку выставить недвижимость на продажу, но процесс переоформления собственности в этом случае займет больше времени.

- Запросите необходимые документы у банка и других уполномоченных организаций. Если какое-то нарушение всплывет после оформления договора, то это будет целиком ваша ответственность.

- Проверяйте все документы, которые дает вам владелец жилья, если вы покупаете его непосредственно у заемщика. Оцените не только бумаги на квартиру, но и личные документы, например, паспорт. При несоответствии в документах, может получиться так, что продавец сможет законно отказаться от сделки, забрав внесенный вами залог.

Продажа залоговой недвижимости на торгах

Когда недвижимое имущество было арестовано и изъято у должника, его выкуп осуществляется на торгах в открытой аукционной площадке.

Когда недвижимое имущество было арестовано и изъято у должника, его выкуп осуществляется на торгах в открытой аукционной площадке.

Проводится это в течение нескольких месяцев после того, как был наложен арест.

Обычно список такой недвижимости можно найти, воспользовавшись сайтом ФССП по городу Москве либо в регионах. В них указывается информация о реализуемых объектах, а также их точный адрес.

Первоначальной стоимостью по закону является сумма, указанная в исполнительном листе или в соответствующем решении суда. За счет этого стартовая, а также рыночная цена обычно существенно различается.

Возьмите на заметку: состоявшимися признаются торги, где принимало участие 2 и больше покупателя, которые вносили собственные надбавочные предложения к изначальной стоимости. Во всех остальных ситуациях торги считаются несостоявшимися.

Дальше повторно назначается проведение торгов, но цена от прежней снижается на 15%. Для этого приставы отправляют заявление в суд, который принимает соответствующее решение.

Как продать квартиру в ипотеке?

- Продать такую квартиру можно только с разрешения банка.

- Разрешение на продажу квартиры в ипотеке многими банками выдается только после полного погашения задолженности.

- У банка предусмотрена «заградительная комиссия» на досрочное погашение кредита.

- Сложно быстро найти покупателя на квартиру находящуюся под обременением (психологический барьер со стороны покупателя).

- Сложность юридических процедур, сбор большого количества документов и множество согласований.

Какие бы небыли причины продажи квартиры приобретенной по ипотечному кредиту, лучшим решением будет доверить проведение этой сделки профессиональным риэлторам. Особенно это касается ситуаций, когда просрочка по выплате кредита уже имеется и банк применил штрафные санкции. Не затягивайте с принятием решения, не дожидайтесь увеличения задолженности! Не доводите дело до суда!

Продажа ипотечной квартиры РЕАЛЬНА — БЕЗ существенной ПОТЕРИ В ЦЕНЕ!

Отказать в продаже залоговой квартиры банк не может — это запрещено законом «Об ипотеке». Банк способен затруднить реализацию недвижимости, но не более того. В агентстве «Капитал-Недвижимость» отлажены юридические механизмы проведения подобных сделок и большой опыт проведения переговоров с банками на стороне клиента.

Эксперты «Капитал-Недвижимость» специализирующиеся на выкупе квартир из-под залога, готовы ответить на все ваши вопросы и проконсультировать по любым ситуациям связанным с продажей ипотечной квартиры находящейся в залоге у банка.

|

Отдел срочной продажи ипотечных квартир:

+7 (495) 933-50-52

Бесплатная консультация!

|

Как работают арендные фонды недвижимости

Управляющая компания выбирает объект, затем формирует ЗПИФН. Пока фонд формируется, в нем можно купить паи и, таким образом, стать совладельцем недвижимости. Фонд формируется на определенный срок — обычно не меньше трех-пяти лет, по истечении которых пайщики получают свои деньги обратно. Во время действия фонда пайщики получают платежи от аренды, а при закрытии фонда объект продается, и пайщики получают свои деньги обратно, в теории выиграв на повышении стоимости недвижимости. Однако цена в первом арендном фонде Сбербанка снизилась на 7,65% с момента формирования, во втором — повысилась на 2,43%. В «Сбербанк Управление активами» отмечают, что с учетом ежеквартальных рентных платежей доходность пайщиков этих фондов составила 13% и 8,5% соответственно. УК «Сбербанк Управление активами» образована на базе инвестиционной , которую в 2012 году Сбербанк купил у Рубена Варданяна. Сейчас в управлении «Сбербанк Управление активами» — 26 фондов. Совокупный объем активов под управлением на 28 сентября 2018 года составляет $12,2 млрд (около 797,8 млрд руб.).

Как проходят торги по реализации залогового имущества?

Купить залоговую квартиру на торгах не так просто, как напрямую у продавца — здесь есть свои нюансы.

Во-первых, для участия в публичных торгах потребуется внести залог в размере 5% от первоначальной стоимости лота, и сделать это нужно не позднее, чем за 5 дней до начала торгов. Потребуется зарегистрироваться на сайте проведения торгов и заверить свое участие специальной электронной подписью, которую можно получить в специализированном сертифицированном центре. А также нужно будет предоставить справку о состоянии банковского счета, на котором должно быть достаточно средств для приобретения выбранной недвижимости.

Обратите внимание, что поданная заявка на участие в торгах рассматривается и проходит согласование в течение нескольких дней, так что, подавать ее необходимо заблаговременно. Во-вторых, если вы будете единственным желающим купить залоговую квартиру, либо даже если участников будет только двое, торги не состоятся: чтобы они состоялись, потребуется не менее 3 участников

Во-вторых, если вы будете единственным желающим купить залоговую квартиру, либо даже если участников будет только двое, торги не состоятся: чтобы они состоялись, потребуется не менее 3 участников.

Зато если торги не состоятся — будут назначены повторные, где начальная цена будет снижена на 15% (то есть, до 68% оценочной стоимости).

Сами торги проводятся по принципу открытого аукциона: побеждает тот участник, который предложит максимальную цену за выставленный лот. При этом организатором торгов устанавливается торговый шаг — минимальная сумма, на которую можно повышать ставку.

Проигравшим участникам торгов будет возвращен авансовый залоговый платеж, а победителю будет выдана копия протокола проведения торгов, на основании которой он будет обязан оформить сделку купли-продажи. Если участник выиграет торги и откажетесь от покупки, он обязан будет возместить убытки другим сторонам, поэтому если вы намерены купить залоговую квартиру на торгах, ваше намерение должно быть твердым и безоговорочным.

После заключения договора купли-продажи и проведения расчетов, банк в течение трех дней снимет ипотечное обременение с недвижимости, и новый собственник сможет зарегистрировать ее на себя на основании договора купли-продажи.

Покупка недвижимости в кредит

При приобретении недвижимости с обременением в кредит, брать его рекомендуется в той же финансовой организации. Обычно для таких заемщиков предлагаются льготные условия: ниже ставка, уменьшенный первоначальный взнос и быстрое оформление.

Выбрать залоговую квартиру можно на банковских сайтах, куда обычно помещают информацию о балансовой недвижимости, не проданной с торгов. Стоимость ее в этом случае будет рыночной, но возможны небольшие дисконты.

Купить жилье можно и с торгов. Такая недвижимость, как правило, оценена ощутимо дешевле среднерыночной стоимости ввиду принудительного изъятия у заемщика. Информацию о торгах размещают на банковских сайтах и в специализированных СМИ. Но такая покупка связана с перечисленными выше рисками.

Сама процедура приобретения квартиры с обременением в кредит происходит по такой схеме: при удовлетворительных результатах проверки платежеспособности, кредитной истории и документов покупателя, банк соглашается кредитовать. Далее погашается существующий заем и оформляется новый.