Постановление пф рф от 02.09.2009 n 195п

Содержание:

- Можно ли передумать?

- Эффективность отрасли НПФ: индикаторы оценки

- Выбор программы НПФ

- Что такое персонифицированный учет

- Плюсы и минусы негосударственного пенсионного фонда

- Структура

- Основные команды pfctl

- Примеры

- Примеры: Защита портов от входящего трафика

- Ссылки

- Суть пенсионного страхования

- Система обязательного пенсионного страхования

- Страховая/накопительная пенсия

- Жалоба на Пенсионный фонд: образец, правила и особенности

- Понятие накопительной пенсии

Можно ли передумать?

Многих граждан интересует вопрос, как отказаться от перевода денег в новый фонд, если заявление уже подано, и возможно ли это сделать. Возможно, но до определенного срока. Поданные заявления рассматриваются до марта следующего года. Таким образом, у гражданина есть несколько месяцев, чтобы еще раз обдумать свое решение. Если он понял, что поторопился с переводом, ему нужно написать новое заявление об отзыве заявки, поданной ранее.

Если же соглашение между застрахованным лицом и новым НПФ уже вступило в силу, придется ждать целый год, чтобы вновь поменять фонд. Конечно, это означает новые потери дохода.

Иногда люди переходят в другой НПФ не по собственному желанию – например, когда происходит слияние фондов, как это было в 2018 году. Тогда в единый НПФ слились три фонда:

- «НПФ электроэнергетики»,

- АО «НПФ «Лукой-Гарант»,

- АО «НПФ «РГС».

Теперь это один фонд «НПФ электроэнергетики». Реорганизация фондов не требует перезаключения договоров, и потому клиенты перешли в объединенный НПФ автоматически, без подачи каких-либо заявлений о переходе. Тем, кто был недоволен таким объединением, было предложено сменить страховщика.

Эффективность отрасли НПФ: индикаторы оценки

Единого критерия оценки эффективности отрасли НПФ нет. В качестве основного критерия экономической эффективности используется доходность, а в качестве бенчмарков – инфляция, доходность государственной управляющей компании и индексация пенсий в распределительной системе. Наиболее объективным бенчмарком является инфляция, так как она отражает, на сколько снизилась покупательная способность накопленных средств для выплаты будущих пенсий. Доходность государственной управляющей компании является важным ориентиром для участников отрасли НПФ. Проводить же сравнение доходности НПФ с уровнем индексации страховой части пенсии некорректно, так как индексация страховой части пенсии не является показателем эффективности пенсионной системы. Индексация страховой части пенсии осуществляется посредством политических решений и, по сути, является дополнительной нагрузкой на бюджет.

Важно отметить, что пенсионный рынок сталкивается со своеобразными критериями «политической эффективности». Таковыми могут считаться сохранность пенсионных накоплений НПФ, а также объемы инвестирования в реальный сектор экономики за счет средств фондов

Выбор программы НПФ

В НПФ Сбербанка можно оформить следующие виды договоров:

- ОПС – договор обязательного пенсионного страхования.

- ИПП – индивидуальный пенсионный план.

- КПП – коллективный пенсионный план.

Размер негосударственной пенсии в Сбербанке будет зависеть от доходов страхователя, самого фонда и выбранной программы. На сайте НПФ и Сбербанка есть калькулятор расчета пенсии. С помощью него страхователь может рассчитать, каким будет его негосударственная пенсия при достижении определенного возраста. Расчет на калькуляторе – бесплатный.

Обязательное пенсионное страхование

ОПС – это договор обязательного пенсионного страхования. Он предусматривает возможность перевести 6% накопительной части в негосударственную организацию. Одной из таких компаний является НПФ Сбербанка.

До 2014 года накопления переводились на счета частных фирм и индексировались в зависимости от их доходности. Но с 1 января 2014 года все 22% пенсионных отчислений автоматически перечисляются в страховую часть из-за моратория Правительства РФ. То есть, в НПФ Сбербанка в 2020 году индексируются те накопления, которые страхователи успели накопить до введения моратория. До введения моратория накопительную часть пенсии вместе со страховой перечислял работодатель.

Оформление ОПС через «Госуслуги»

В 2020 году оформить ОПС можно только через «Госуслуги» или отделения Пенсионного фонда России. Перейти в НПФ Сбербанка в банковских филиалах с 1 января 2019 года невозможно. Чтобы оформить заявление через «Госуслуги», необходимо:

- Войти в систему.

- Перейти на вкладку «Услуги».

- Выбрать «Пенсия, пособия и льготы».

- Нажать на вкладку «Установление пенсии».

- Выбрать «Перевод с одной пенсии на другую».

- Нажать на «Личное посещение ПФР» (если нет электронной подписи) или «Электронная услуга» (при наличии ЭЦП).

Переход в негосударственный фонд в ПФР

При переходе в НПФ через отделения ПФР России требуется взять с собой паспорт и СНИЛС. На сайте ПФР или через «Госуслуги» можно записаться на прием онлайн (например, по талону «Перевод с одной пенсии на другую»).

В ПФР клиенту необходимо оформить заявление на перевод накопительной части пенсии в Сбербанк. Услуга предоставляется бесплатно. Для перехода в НПФ из государственного фонда требуется внести свои данные в анкете, расписаться в договоре о переходе в сбербанковский фонд, а также подтвердить операцию спустя 2-3 дня, ответив на звонок из ПФР.

Сотрудники госфонда проверяют все заявление о переводе накопительной части пенсии в частные финансовые компании. Если страхователь не подтвердит свои намерения перейти в НПФ, в заявлении будет отказано.

Узнать о состоянии своего договора можно по телефону горячей линии НПФ Сбербанка: 8(800)555-55-50 (или по номеру 900). Линия поддержки работает круглосуточно. Для получения точных данных о состоянии договора клиентам фонда необходимо пройти идентификацию: назвать ФИО, номер СНИЛС (он же номер договора), паспортные данные. В случае отказа от предоставления личных данных в получении сведений о состоянии лицевого счета будет отказано.

Индивидуальный пенсионный план

В отличие от ОПС, формированием индивидуального пенсионного плана страхователь занимается самостоятельно, независимо от работодателя. Клиент НПФ Сбербанка сам выбирает периодичность взносов и их величину.

Чтобы оформить ИПП, необходимо:

- прийти в офис банка и написать соответствующее заявление;

- обратиться в филиал негосударственного фонда в Москве;

- заполнить заявку на сайте Сбербанка или в личном кабинете.

Быстрее всего оформить индивидуальный план онлайн, в личном кабинете. Для этого требуется:

- Войти в личный кабинет.

- Перейти на вкладку ИПП на главной странице фонда и нажать кнопку «Оформить».

- Заполнить данные.

- Оплатить не менее 1500 рублей.

- Выбрать условия взносов (сумма, периодичность).

- Подтвердить соглашение.

Минимальный срок оформления ИПП составляет 5 лет. По истечении этого срока, если ИПП не был расторгнут, соглашение продляется на тот же период.

Корпоративные пенсионные программы

КПП – особый вид договора, который работодатель оформляет для себя и своих сотрудников. В рамках этого соглашения можно заключить коллективный страховой план для каждого работника фирмы. Отличие между ИПП и КПП в том, что по индивидуальному пенсионному плану взносы оплачивает сам страхователь, а при подписании договора КПП – работодатель.

Чтобы узнать сумму накоплений по коллективному тарифному плану, необходимо войти в личный кабинет страхователя. В случае увольнения с работы корпоративный договор с конкретным работником расторгается.

Что такое персонифицированный учет

Появление данного термина неразрывно связано с решением Правительства РФ от 1998 года создать единую регистрационную базу, предназначенную для сбора, хранения и обработки сведений о страхователях и застрахованных лицах, в частности, тех данных, которые касаются их стажа работы и величины перечисляемых взносов. Более того, постановке на учет в системе подлежат не только официально трудоустроенные лица, но и безработные. Согласно нормам пенсионного законодательства последние вправе получать социальное пособие на покрытие минимальных расходов, размер выплат устанавливается в соответствии с действующими нормативно-правовыми актами. Реализация учетных действий осуществляется согласно предписаниям ФЗ № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования», датируемого 01.04.1996 годом.

Скачать для просмотра и печати:

Федеральный закон от 01.04.1996 N 27-ФЗ (ред. от 28.12.2016) “Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования”

Задачи и цели ИПУ

Первостепенной задачей персонифицированного учета является упрощение порядка назначения выплат лицам, имеющим право на ПО. Помимо этого, существует ряд второстепенных целей, реализация которых позволяет значительно расширить функциональные возможности системы ОПС. К таковым относят:

- сбор достоверной информации о работающих лицах, ее целевое применение;

- информирование лица, принимающего участие в работе системы ОПС, о состоянии его индивидуального лицевого счета (л/с);

- формирование общей базы данных;

- обеспечение принципа прозрачности, благодаря чему информация относительно установления пенсионных выплат и определения их размера стала более открытой;

- осуществление проверочных действий с целью осуществления контроля над соблюдением законности процедуры перечисления страховых платежей.

Важно! Согласно законодательству постановке на учет в системе ОПС подлежат не только граждане РФ, но и иностранцы, осуществляющие трудовую деятельность в пределах страны. Процедура регистрации предполагает:

- Присвоение гражданину индивидуального номера (СНИЛС).

- Создание индивидуального л/с, на который впоследствии перечисляются средства, направленные на формирование ПО.

Плюсы и минусы негосударственного пенсионного фонда

Деятельность частных компаний, выполняющих функцию социального обеспечения граждан, контролируется законодательно. Вложения клиентов переходят в инвестиционные проекты, приносящие прибыль. У частных страховых организаций более широкий набор финансовых инструментов, поэтому и доходность гораздо выше, чем у государственного пенсионного фонда. Однако более высока и вероятность сокращения вложений, если инвестиционные проекты окажутся убыточными.

Из плюсов негосударственных фондов следует отметить:

- строгий контроль деятельности государством;

- развития офисная сеть, благодаря чему обеспечивается хороший уровень обслуживания;

- возможность разделения частей наследования по договору;

- возможность единовременного получения накопившейся суммы при достижении пенсионного возраста;

- возможность перехода из одного фонда в другой;

- страхование вложенных клиентами средств в обязательном порядке (если частник потеряет лицензию, то клиентские вложения перейдут в государственный фонд, причем индексация не проводится, проценты с инвестиций не снимаются);

- открытость финансовых манипуляций (клиенты могут наблюдать за изменением суммы вкладов и начислением процентов в своем аккаунте на сайте компании);

- высокие процентные начисления (большинство частных фондов предлагает вкладчикам годовое преумножение накопленных средств на 8 – 10%).

Из минусов следует назвать:

- вероятность мошенничества в инвестиционных проектах (также недостаточный рост накоплений из-за быстрой инфляции, то есть деньги обесцениваются быстрее, чем растут проценты);

- необходимость уплаты налога при получении денег (по статье 213.1 Налогового кодекса РФ «Особенности определения налоговой базы по договорам негосударственного пенсионного обеспечения», налогом облагаются пенсии, выплачиваемые клиенту на договорной основе между частной компанией и работодателем);

- вероятное сокращение количества частных страховых компаний (с 2020 года осуществляется введение ИПК (индивидуального пенсионного капитала) на основе НПФ, эти изменения подразумевают более строгие требования к коммерческим компаниям, следовательно, у многих фондов отберут лицензию).

Структура

Особенностью ПФР, как внебюджетной организации, является разветвленная структура. В общей совокупности по всей территории страны располагается 8 Управлений в Федеральных округах, 83 отделения в субъектах РФ, отделение в Казахстане, более 2 500 территориальных управлений, и с каждым годом эта цифра увеличивается.

Высшим органом является Правление ПФР, которое определяет дальнейшее направление развития фонда, ставит текущие задачи, утверждает бюджет и следит за надлежащим исполнением функций структуры. На должности председателя правления с 2008 года находится А.В. Дроздов.

За исполнительные функции правления отвечает Исполнительная дирекция, которая реализует международные соглашения, устанавливает и реализует пенсионные выплаты гражданам, формирует и инвестирует пенсионные накопления и т.п.

Для контроля за деятельностью Исполнительной дирекции была создана Ревизионная комиссия ПФР, которая проводит проверку документов и сведений, относящихся к деятельности ПФР (кроме содержащих коммерческую тайну).

За эксплуатацию и сопровождение IT-структуры отвечает МИЦ — Межрегиональный информационный центр. Это учреждение было создано в 2015 году и реализовало проект по внедрению автоматизированной информационной системы ПФР.

Отделения ПФР в регионах осуществляют организацию пенсионного обеспечения жителей своего субъекта, создают оптимальные условия для обслуживания клиентов, обеспечивают своевременность и полноту страховых взносов, взыскивают недоимки, пени и штрафы. В их подчинении находятся управления и клиентские службы ПФР, а также Центры по выплате пенсий и обработке информации. В них осуществляется непосредственная работа с населением, консультирование, выдача сертификатов и различных справок.

Основная деятельность Пенсионного фонда России направлена на осуществление таких социально значимых функций, как формирование накоплений, выплата пенсий, учет пенсионный прав граждан, выдача сертификатов семейного капитала. А каждое подразделение ПФР призвано выполнять свои задачи с целью эффективного функционирования всей пенсионной системы.

Советуем почитать:

Бюджет Пенсионного фонда РФ (ПФР)

Рейтинг: 5/5 (2 голосов)

Основные команды pfctl

| Полная команда | Кратко | Пояснение | Примечание |

|---|---|---|---|

| # pfctl -e | Включить фильтр | ||

| # pfctl -d | Выключить фильтр | ||

| # pfctl -F all -f /etc/pf.conf | Сбросить все правила (NAT, правила фильтрации, состояния соединений, таблицы и т.д.) и загрузить новые с файла /etc/pf.conf |

># crontab -l @daily /sbin/pfctl -F all -f /scripts/pf/pf.rules.current |

|

| # pfctl -f FILE_PATH | Перечитать правила из файла FILE_PATH | Все предыдущие параметры и таблицы сбросятся. | |

| # pfctl -Rf FILE_PATH | Перечитать правила только фильтра из файла FILE_PATH | ||

| # pfctl -Nf FILE_PATH | Перечитать только NAT правила из файла FILE_PATH | ||

| # pfctl -t название таблицы -T add 204.92.77.111 | Добавить в таблицу | Работа с таблицами. | |

| # pfctl -t название таблицы -T delete | Удалить из таблицы | Работа с таблицами. | |

| # pfctl -t название таблицы -T show | Вывести на экран содержимое таблицы (IP адреса) | Работа с таблицами. | |

| # pfctl -s info | # pfctl -si | Статистика из pfctl |

# pfctl -si | grep Status |

| # pfctl -s rules | # pfctl -sr | Просмотреть все правила | |

| # pfctl -s rules -v | # pfctl -sr -v | Просмотреть все правила и счетчики обработки. | Вместо того, чтобы гадать, о том, как же часто будет срабатывать правило, вы можете использовать счётчики обработки и срабатывания по правилам. Если вверху списка вы увидите правила, которые проверяются чаще других, но редко срабатывают, их можно переместить ниже по списку правил. |

| # pfctl -s nat | # pfctl -sn | Просмотреть все правила для NAT | |

| # pfctl -s state | # pfctl -ss | Просмотреть установившиеся сессии | |

| # pfctl -s all | # pfctl -sa | Показать все что можно | |

| # pfctl -sm | Показать предельные значения |

# echo "set loginterface fxp0" | pfctl -mf - |

|

| # pfctl -x level , например # pfctl -xm | Включить отладочный режим. | Отладочные сообщения по умолчанию попадают на консоль,также syslogd записывает их в /var/log/messages. | |

| # pfctl -x none | Отключить отладочный режим. |

Наилучший способ проверить, насколько полезны оказались опции -o или -oo для вашего набора правил, это сравнить его с изменённым:

$ pfctl -nvf /etc/pf.conf >before $ pfctl -oonvf /etc/pf.conf >after $ diff -u before after

Примеры

-

Оригинал файла на OpenBSD.ru Пример настройки PF для простого маршрутизатора. Архив pf.conf

-

Пример настройки PF для двух каналов с симметричной маршрутизацией

-

Оригинал файла на OpenBSD.ru Пример настройки PF для маршрутизатора в домашней сети с использованием очередей. Архив pf-home.conf

-

Оригинал файла на OpenBSD.ru Пример настройки PF для маршрутизатора с IPSec тунелями. Архив pf-tunnel.conf

-

Балансировка нагрузки исходящего трафика между двумя и более внешними каналами

-

Прозрачный прокси для Windows компьютеров:

##transparent proxy #rdr on $int_if inet proto tcp from <proxy_net> os "Windows" to any \ # port www -> $proxy_server port 3128 #rdr on $int_if inet proto tcp from 192.168.2.1/24 os "Windows" to any \ # port www -> $proxy_server port 3128

Примеры: Защита портов от входящего трафика

Пример:

table <abusive_hosts> persist

block in quick from <abusive_hosts>

pass in on $ext_if proto tcp to $web_server \

port www flags S/SA keep state \

(max-src-conn 100, max-src-conn-rate 15/5, overload <abusive_hosts> flush)

Эти правила делают следующее:

- max-src-conn: максимальное количество соединений с одного IP-адреса — 100 штук. Ограничение максимального количества TCP соединений прошедших тройное рукопожатие, которые можно открыть с одного IP-адреса.

- max-src-conn-rate:скорость с которой можно делать новые соединения ограничена — не более 15 соединений за 5 секунд.

- Адреса хостов, которые превысили эти лимиты заносятся в таблицу <abusive_hosts>. Это приведёт к тому, что данные адреса больше не смогут открывать соединения к серверу (см. правило block).

- Для каждого «проштрафившегося» адреса удаляются все записи из таблицы состояний появившиеся там благодаря данному правилу. Если задать flush global — будут уничтожены все записи в таблице состояний соответствующие соединениям с данного IP-адреса. При указании опции global записи в таблице состояний сбрасываются независимо от того, какое правило её создало.

Ссылки

Руководства:

-

Packet Filter Firewall (Руководство FreeBSD: PF, межсетевой экран OpenBSD)

-

FreeBSD packet filter (pf)

Статьи:

-

Настройка Policy Based Routing с помощью pf

-

Создание отказоустойчивого брандмауэра на OpenBSD с использованием CARP и Протокол pfsync

Суть пенсионного страхования

Начиная с 2002 года, в РФ действует система Обязательного Пенсионного страхования (ОПС), основой которой служат страховые принципы, применяемые в большинстве цивилизованных стран Европы и Запада. Согласно системе ОПС, основой пенсии гражданина служат взносы, отчисляемые работодателем. Сбором и организацией сведений о произведенных отчислениях занимается персонифицированный учет в ПФР. Понятие «система обязательного пенсионного страхования» (ОПС) раскрыто в ст.3 ФЗ «Об обязательном пенсионном страховании в РФ» от 15.12.2001 года. Под данным термином подразумевается выполнение ряда действий правового характера, необходимых для компенсирования доходов застрахованных лиц, получаемых ними до момента утраты трудоспособности.

Основной задачей системы обязательного пенсионного обеспечения является своевременное назначение выплат гражданам, которые в силу определенных обстоятельств утратили возможность зарабатывать на жизнь самостоятельно. Благодаря функционированию системы застрахованные лица имеют возможность получать средства, необходимые для покрытия текущих расходов, при достижении установленного законом возрастного порога или в иных случаях, предусмотренных соответствующими актами правотворчества (смерть кормильца, инвалидность и прочее).

Скачать для просмотра и печати:

Федеральный закон от 15.12.2001 N 167-ФЗ (ред. от 19.12.2016) “Об обязательном пенсионном страховании в Российской Федерации” (с изм. и доп., вступ. в силу с 01.01.2017)

Задачи ПФ РФ

Особое место в ОПС отведено Пенсионному Фонду РФ. К его полномочиям относят:

- управление деньгами, перечисленными страхователями и застрахованными лицами во время осуществления ними трудовой деятельности;

- установление выплат в случае наличия оснований, расчет их размера.

Обратите внимание! На 2020 год размер отчислений, обязательство по перечислению которых лежит на работодателе, составляет 22% от заработной платы гражданина, зарегистрированного в страховой системе. Из них всего 16% направляются на формирование страховой части пенсионного обеспечения (ПО), предназначением остальных 6% является покрытие социальных выплат, в частности, погребения

Участники программы ОПС

Участниками ОПС выступают:

Застрахованные граждане

К числу застрахованных граждан относят официально трудоустроенных лиц, которые ежемесячно вносят средства на индивидуальный счет в системе ОПС.

Перечисленные деньги являются собственностью застрахованных лиц, соответственно, факт их перевода выступает основанием для установления ПО. Обязательство по оплате взносов в данном случае ложится на работодателя, а не на работника.

Страхователи

Сюда входят граждане, которые оплачивают страховые взносы самостоятельно, причем не только за себя, но и за наемных работников. К данной категории относят: ИП, самозанятых лиц, ведущих частную практику, предприятия и организации, обладающие статусом юридического лица.

Страховщики

Данный участник системы занимает ключевую позицию и играет роль администратора, обладающего рядом полномочий, в числе которых распоряжение перечисленными средствами и установление выплат.

В том случае, если гражданин сделал выбор в пользу формирования только страховой пенсии, страховщиком будет непосредственно ПФР. Если же работник участвует в реализации накопительной программы, функции администратора принадлежат НПФ или управляющей компании.

Система обязательного пенсионного страхования

Система обязательного пенсионного страхования предполагает оформление соответствующих полисов в страховых компаниях. Благодаря четко отлаженному механизму удается содержать граждан пенсионного возраста (утративших трудоспособность). Среди основных участников системы страховщики и страхователи, федеральные структуры и застрахованные лица.

Пенсионное страхование проводится в соответствии с нормами действующего законодательства. По закону право на обязательное пенсионное страхование получают граждане государства, а также лица, которые работают и живит на территории РФ.

Страховая/накопительная пенсия

В системе обязательного страхования в России, которая и формирует пенсию будущих пенсионеров, различают два вида пенсии: страховая и накопительная.

Разделение пенсии произошло в 2015 году. В соответствии с нововведениями, каждый месяц отчисляется 22% от зарплаты сотрудника до взимания налогов в Пенсионный фонд России. Эта сумма по умолчанию поступает на формирование именно страховой пенсии. Но по личному выбору будущего пенсионера, 6% от его зарплаты могут быть направлены на формирование накопительной части будущей пенсии, а 16% – на страховую часть.

Страховая пенсия

Накопительная пенсия

Страховая пенсия представляет собой выплаты, которые вы получаете ежемесячно в качестве компенсации зарплаты, начисляемой во время трудовой деятельности.

Сюда входит:

страховая пенсия по старости

пенсия по инвалидности,

пенсия по потере кормильца – компенсация дохода в связи со смертью застрахованного гражданина его нетрудоспособным родственникам.

Страховая пенсия складывается из двух частей тарифа: солидарной и индивидуальной.

Солидарная часть тарифа образовывается у трудоспособных граждан, которые родились после 1967 года рождения, путём отчисления 6% от заработной платы до вычета налогов. Солидарная часть формирует выплату пенсии по старости, которая является фиксированной. На 1 января 2021 года её размер составляет 6 044,48 руб.

Индивидуальная часть тарифа также формируется у работников, которые родились после 1967 года, за счёт страховых взносов до взимания налогов. Для граждан, которые выбрали накопительную пенсию, её размер составляет 10%. 16% – для тех, кто её не выбрал. Страховые взносы пересчитываются в баллы, от которых и зависит будущая пенсия гражданина.

Выплачивается ежемесячно на протяжении всей жизни пенсионера. Она сформирована на основе страховых взносов, а также доходов, которые были получены в результате инвестирования

По желанию будущего пенсионера, управлять накопительной пенсией может Пенсионный фонд России, частные пенсионные фонды или управляющие компании.

На накопительную пенсию приходится 6% страховых взносов для формирования пенсии граждан, которые родились в 1967 году или позже.

Важно! В 2014 году был введён мораторий на накопительную часть, который продлится до 2023 года. Это значит, что в этот период все отчисления работодателя отправляются на страховую пенсию

Однако средства, которые у будущего пенсионера есть на индивидуальном счете, не пропадут, а станут его прибавкой к пенсии.

Размер накопительной пенсии формируется в зависимости от суммы средств, которая есть на счете гражданина на момент его выхода на заслуженный отдых.

В 2020 году, в среднем, её размер составил 956 руб. в месяц. Точную сумму выплаты накопительной пенсии можно узнать на сайте Госуслуги, в Пенсионном фонде России, у своего работодателя, в МФЦ «Мои документы», в банке или, если вы выбрали НПФ, – через их приложение.

Жалоба на Пенсионный фонд: образец, правила и особенности

Последнее обновление: 19.02.2020

Пенсионное законодательство в России настолько запутанно и часто меняется (пожалуй, даже слишком часто), что проблемы с Пенсионным фондом возникают не только у простых граждан, далеких от юриспруденции, но даже и у профессиональных юристов.

Как правильно составить и куда подать жалобу на работу ПФР? Об этом читайте в нашем новом материале.

В каких случаях можно подать жалобу на Пенсионный фонд?

Исходя из информации, указанной на сайте ПФР, граждане могут обратиться с жалобой на Пенсионный фонда в следующих случаях:

- нарушение сроков регистрации заявления или предоставления государственных услуг;

- отказ в приеме документов;

- отказ в предоставлении государственных услуг;

- отказ в исправлении допущенных ошибок и/или опечаток в выданных документах;

- требование документов, не предусмотренных нормативно-правовыми актами;

- требование платы за предоставление бесплатных государственных услуг.

Как написать жалобу на Пенсионный фонд?

Как и любое другое официальное обращение, жалоба на ПФР пишется в произвольной форме. Однако при этом не стоит забывать об основных правилах ведения деловой переписки: ваше заявление должно быть лаконичным и сдержанным, без лишних эмоций и строго по делу. Содержание зависит от конкретной ситуации, но вне зависимости от тематики вашего обращения, жалоба обязательно должна содержать следующие сведения:

- наименование и адрес органа, в который вы подаете заявление (эту информацию можно найти на официальном сайте Пенсионного фонда РФ);

- ваши данные (ФИО, адрес, контактный номер телефона);

- суть жалобы (опишите действия сотрудников ПФР, которые ущемили ваши законные права и интересы);

- ваши требования (напишите, что вы хотите получить по результатам рассмотрения жалобы);

- список прилагаемых документов;

- дата и подпись.

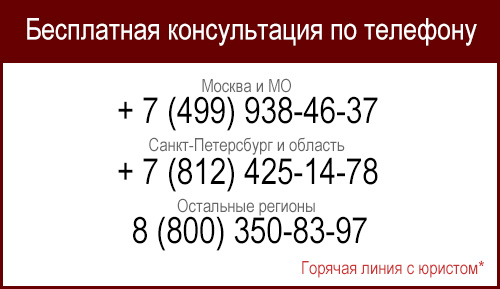

Обратите внимание! Если у вас возникли трудности при составлении жалобы на Пенсионный фонда, вы можете обратиться за бесплатной консультацией к нашим юристам

Куда подать жалобу на Пенсионный фонд?

В первую очередь мы рекомендуем обратиться с жалобой к руководителю Управления ПФР: по общему правилу, на ваше обращение должны ответить в течение 30 дней. Если же этого не произошло или принятые начальником управления меры кажутся вам недостаточными, у вас остается несколько вариантов: обратиться с жалобой в вышестоящее отделение Пенсионного фонда, прокуратуру или суд.

Жалоба в высшее руководство ПФР

Обращаться с жалобой в вышестоящее отделение Пенсионного фонда (а конкретно – к управляющему региональным отделением ПФР) целесообразно, если вашу проблему можно решить в досудебном порядке: например, когда вы столкнулись с хамством непрофессионализмом сотрудников.

Обратите внимание! Для того чтобы разбирательство было максимально эффективным, в тексте жалобы обязательно укажите свой СНИЛС. Жалоба в прокуратуру

Жалоба в прокуратуру

В более серьезных случаях (например, при неправильном начислении пенсии) следуют обратиться с жалобой в прокуратуру. На основании вашего обращения прокуратура обязана провести проверку: если выяснится, что ваши права действительно были нарушены, она может обратиться в суд от вашего имени.

Жалоба в суд

Если вы подавали жалобу в прокуратуру, но после проверки не было выявлено никаких нарушений, вы имеете право обратиться в суд с соответствующим исковым заявлением.

Куда подать жалобу на Пенсионный фонд в электронном виде?

Подать жалобу в Пенсионный фонд возможно не только лично или по почте, но и в электронном виде, посредством официального сайта ПФР или Единого портала государственных и муниципальных услуг. В этом случае ваше обращение будет также рассмотрено в общем порядке.

Понятие накопительной пенсии

Предоставляемое государством пенсионное обеспечение по старости складывается из двух компонентов: накопительного и страхового.

Страховая часть пенсии, в свою очередь, состоит из фиксированного компонента и баллов.

Старое название фиксированной выплаты – базовая часть пенсии. Эта часть положена всем пенсионерам без исключения, размер ее одинаков и ежегодно пересчитывается под влиянием инфляции. В 2020 году величина фиксированной пенсии – 5686,25 рубля.

Баллы накапливаются за счет выплат в пенсионный фонд со стороны работодателя. Другое их название – индивидуальный пенсионный коэффициент (ИПК). В 2020 году один балл оценивается в 93 рублей пенсии. Данная стоимость также пересчитывается каждый год из-за инфляции. Чем больше баллов заработает человек, тем выше будет содержание на заслуженном отдыхе. Баллы начисляются за пенсионные отчисления во время работы и за стаж.

Пенсионная система РФ сложная, рассказать быстро и точно все нюансы невозможно. Каждый год она дополняется нововведениями, что вызывает затруднения даже у профессионалов.

Приведем пример. В 2019 году готовился закон об индивидуальном пенсионном капитале, кратко именуемый ИПК. Это такая негосударственная пенсия, о которой ранее мы упоминали. Главное не запутаться в сокращениях: далее в рамках статьи ИПК будет употребляться только как индивидуальный пенсионный коэффициент.

Однако о дальнейшей судьбе индивидуального пенсионного капитала сейчас ничего не слышно, правительство, видимо, отказалось от этой идеи. Вместо нее дан зеленый свет проекту под названием ГПП — гарантированный пенсионный план. В качестве первого взноса в ГПП рассматривается как раз накопительное страхование, о котором далее поговорим подробнее.

В 2014 году введен мораторий, то есть накопительная часть пенсии была заморожена. С того момента все взносы в пенсионный фонд идут на страховую пенсию. Мораторий заканчивает действие в конце 2022 года. То есть в настоящее время ни у кого не скапливается накопительная часть пенсии с выплат работодателя. А та сумма, что успела собраться до ввода моратория, сохраняется и послужит дополнением к страховой части пенсии.

Узнать сумму накопительной пенсии, которую будут выплачивать ежемесячно, очень просто: делением накоплений на количество месяцев, в течение которых ожидается эту выплату производить. Последнее — это нормативная величина, для 2020 года установленная в 258 месяцев.

Получается, что те люди, которые выйдут на пенсию в 2020 году, будут каждый месяц получать такую пенсию по возрасту:

5686,25 руб. + 93 руб. × ИПК + пенсионные накопления / 258

Например, к выходу на заслуженный отдых в 2020 году человек успел скопить 100 баллов ИПК, а размер пенсионных накоплений составляет 258 тысяч рублей. Тогда каждый месяц на руки такой пенсионер получит:

5686,25 + 93 × 100 + 258 000 / 258 = 5686,25 + 9300 + 1000 = 15 986,25 руб.

При удвоенной сумме пенсионных накоплений — 516 тысяч рублей, ежемесячная пенсия станет больше всего на одну тысячу.

5686,25 + 93 × 100 + 516 000 / 258 = 5686,25 + 9300 + 2000 = 16 986,25 руб.

Пенсионными накоплениями занимаются как негосударственные фонды (НПФ), так и Пенсионный фонд России (ПФР). По-другому их именуют страховщиками обязательного пенсионного страхования. Фонды инвестируют накопленные средства в облигации, акции и другие ценные бумаги. Доходы от инвестиций также увеличивают размер будущей пенсии.