Оформление ипотеки без первоначального взноса в сбербанке

Содержание:

- Какие документы потребуются?

- Процентные ставки

- Варианты ипотеки без первоначального взноса

- Ипотека без первоначального взноса в Сбербанке: можно или нет?

- Требования банка

- Условия получения ипотечного кредита без начального взноса

- Как подготовить недвижимость к передаче в залог

- Ограничения СберБанка по ипотечному кредиту без первого взноса

- Особенности получения в СБ жилищного кредита без первоначального взноса

- Условия выдачи жилищного кредита без первичной оплаты

- Альтернатива от других банков

- Процентная ставка

- Как оформляется ипотека без первоначального взноса в Сбербанке

- Как оформить ипотеку без первоначального взноса в Сбербанке?

- Особенности кредитования

Какие документы потребуются?

Для оформления ипотеки потребуется собрать меньший комплект документов, подтверждающих доходы заемщика, чем остальным клиентам. Если заем оформляется по двум документов (паспорт и СНИЛС), то банку вообще будет достаточно только анкеты-заявки и комплекта документов на залоговую недвижимость. В остальных случаях потребуется:

- копия паспорта;

- анкета-заявка на ипотеку;

- выписка с зарплатного счета или справка по форме банка;

- копии правоустанавливающих документов на недвижимость;

- отчет оценщика;

- копии паспорта продавца;

- техпаспорт БТИ;

- нотариально заверенное согласие супруга (и) на сделку;

- ДДУ или договор уступки прав требований (при покупке жилья на первичном рынке).

Как и в случае с обычным заемщиком банк проверит недвижимость или права на нее. Выяснит возраст здания, статистику смены собственников, наличие обременений, арестов, судебных притязаний.

Только после того как все документы заемщика будут изучены Сбербанк выдаст письменное заключение о готовности выдать ипотечный кредит. Обычно он действительно в течение трех месяцев.

Если читатель интересуется ипотечными кредитами, то ему будут полезными следующие материалы про ипотеку:

- для зарплатных клиентов Альфа-Банка;

- для зарплатных клиентов банка ВТБ 24;

- для работников Газпромбанка;

- для малоимущих семей;

- для работников РЖД;

- для инвалидов;

- для зарплатных клиентов Сбербанка;

- для военных;

- для молодой семьи;

- для многодетной семьи.

Процентные ставки

Финансовые продукты, предполагающие взятие жилья в ипотеку без взносов, имеют отличные друг от друга ставки. Как это выглядит:

- Если кредитование осуществлялось по программе рефинансирования, ставка будет составлять 13,25% минимально;

- Для многодетных семей с материнским сертификатом ставку исчисляют от минимального порога в 9,5% годовых;

- Федеральный ипотечный продукт позволяет заемщику взять займ в размере 10,5%;

- Военные получают кредит по первоначальной ставке в 9,5%.

Сбербанк – финансовая организация, использующая плавающее процентное значение. Это предполагает увеличение и уменьшение диапазона во время заключения сделки в зависимости от разных сумм и периодов. Процент может быть изменен не более, чем на 1,25%, если покупалось жилье в момент строительства дома или до регистрации его.

Объем заемного капитала

Данные кредитные условия различны с учетом подбора продукта. Молодым людям, которые кредитуются через государственную поддержку, предлагается крупный займ до 8 миллионов рублей.

На эту же сумму могут претендовать граждане, которые имеют материнский сертификат как первоначальный платеж. Военнослужащие имеют право получения более низкого кредита по причине запретов по возрасту. Разрешается получение заемных средств без первой оплаты в 2.4 миллиона рублей.

Варианты ипотеки без первоначального взноса

У заемщика на 2019 год есть такие варианты:

- Государственная поддержка по программе – «Молодая семья».

- Материнский капитал в счет первого взноса.

- Кредит в Сбербанке под залог другого имущества.

- Военная ипотека в Сбербанке с накоплениями в НИС.

- Потребительский кредит на первоначальный взнос.

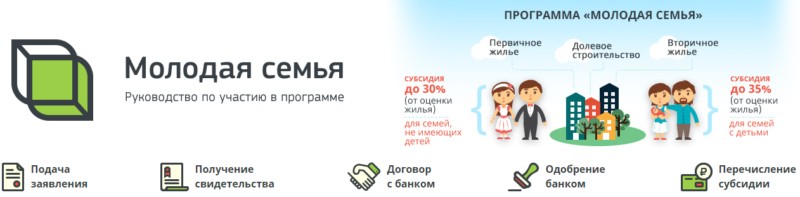

Взять как молодая семья

Приобрести новую квартиру государство помогает молодым семьям, если:

- пара зарегистрирована в официальном браке;

- возраст одного из супругов не больше 35 лет;

- оба граждане РФ;

- признаны нуждающимися в жилье.

Общие условия государственной помощи молодыми семьями по Федеральной программе «Жилище»

Общие условия государственной помощи молодыми семьями по Федеральной программе «Жилище»

Чтобы взять ипотеку в Сбербанке без первоначального взноса с государственной субсидией в 30% как молодая семья нужно:

- числиться в списке претендующих на улучшение жилищных условий;

- получить свидетельство, подтверждающее право на получение льготной ипотеки в Сбербанке;

- подать заявку по программе Молодая семья, ее действие продлится в 2019 году.

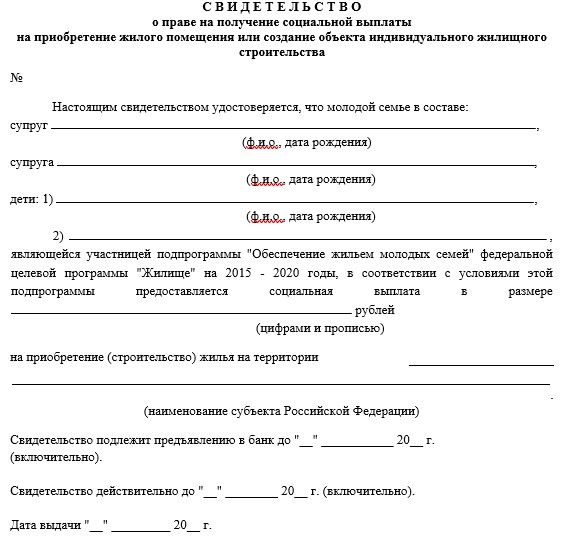

Так выглядит свидетельство, которое Администрация по месту жительства выдает молодым семьям, чтобы они могли получить льготную ипотеку

Так выглядит свидетельство, которое Администрация по месту жительства выдает молодым семьям, чтобы они могли получить льготную ипотеку

Субсидия будет принята как первоначальный взнос, что освобождает заявителя от использования личных накоплений.

Процентные ставки в 2019 году для ипотеки Сбербанка по программе Молодая семья

Процентные ставки в 2019 году для ипотеки Сбербанка по программе Молодая семья

Есть возможность еще больше снизить процентную ставку до минимального значения — 6% годовых для ипотеки. Такие условия доступны участникам программы Сбербанка «Ипотека с господдержкой для семей с детьми».

Получить под материнский капитал

Рождение ребенка трогательный момент в жизни, но в то же время ответственный для родителей. Материнский капитал за второго ребенка будет выступать как первоначальный взнос. Условия в Сбербанке:

- Материнский капитал должен покрывать 15 процентов от стоимости строящегося или готового жилья.

- Годовая ставка от 9%.

- Максимально погашать кредит можно 30 лет.

Процентны ставки на 2017 год в рамках Акции на новостройки

Процентны ставки на 2017 год в рамках Акции на новостройки

Покрыть первый взнос материнским капиталом можно и на вторичном рынке жилья, таковы условия Сбербанка на 2019 год. СМИ не аннонсирует, что будут внесены изменения в условия программы Ипотека плюс материнский капитал на 2019 год.

Проценты по программе Ипотека плюс материнский капитал на вторичное жилье

Проценты по программе Ипотека плюс материнский капитал на вторичное жилье

Оформить кредит под залог имущества

Сбербанк дает кредит, альтернативный ипотеке без первоначального взноса, если заемщик возьмет его под залог другой недвижимости или другого ценного имущества.

В 2019 году банк признает залогом по этой программе:

- квартира, таун-хайс, дом;

- земельный участок с домом;

- гараж с земельным участком.

Отдать кредит как первый взнос

Иногда клиенты готовы взять потребительский кредит в Сбербанке без обеспечения, чтобы этими деньгами покрыть первоначальный взнос за ипотеку. Человек не тратит своих денег, а только те, что взяты в долг.

Прибегают к завышению стоимости покупаемой квартиры с целью увеличения суммы кредита, которой будет достаточно для покупки объекта без внесения первого взноса продавцу. Такой способ опасен для заемщика, вот почему:

Быть военным участником НИС

Военная ипотека — поддержка государством военнослужащих, заключивших контракт со сроком службы от трех до десяти лет.

Условия участия:

Встать на очередь Порядок вступления военнослужащего в Накопительно-ипотечную систему (НИС)Получить сертификат

Порядок вступления военнослужащего в Накопительно-ипотечную систему (НИС)Получить сертификат Цепочка обращений для получения сертификата участника НИС на приобретение жилья по льготной ипотеке без первоначального взносаКупить квартиру

Цепочка обращений для получения сертификата участника НИС на приобретение жилья по льготной ипотеке без первоначального взносаКупить квартиру Алгоритм оформления квартиры по военной ипотеке

Алгоритм оформления квартиры по военной ипотеке

Ипотека без первоначального взноса в Сбербанке: можно или нет?

К сожалению, Сбербанк не предлагает программ ипотечного кредитования, предусматривающих возможность получения денег без стартовой оплаты. Взнос обязателен и в ряде случаев, может рассматриваться индивидуально. Так, менеджеру необходимо сообщить об имеющейся сумме, которая накоплена плательщиком. От размеров этой суммы, в конечном счете, зависит итоговый размер кредита, на который можно претендовать. Также, можно использовать для этих целей, средства которые планируется получить от реализации какой-либо собственности – недвижимости, автомобиля и т.д. Об этом также необходимо сообщить при подаче заявки.

На практике, существует несколько возможностей получения ипотеки со сниженным первоначальным взносом или другими преимуществами. Заявитель может использовать следующие возможности:

- Субсидии со стороны государства – выделяются гражданам, относящимся к той или иной льготной категории или попадающих под действие государственных программ. В частности, можно использовать материнский капитал, субсидии для молодых и многодетных семей, субсидии для военных и т.д. Выделяемая материальная помощь может использоваться в качестве стартовой платы или для погашения уже имеющегося кредита;

- Ипотека под залог недвижимости – средства выделяются под залог жилой или нежилой недвижимости, стоимость которой равна или превышает обязательный первоначальный взнос. Данная программа является страховкой для банка и в случае невозможности погашения долга права на собственность могут быть изъяты. Нужно внимательно подходить к определению суммы ипотеке и регулярных платежей.

Частым вариантом на рынке, является завышение стоимости недвижимости при покупке. В данном случае, указывается более высокая стоимость квартиры, что в дальнейшем позволяет погасить первоначальный платеж. Данная схема, достаточно проблематична и может использоваться только в том случае, если стороны сделки уверенны в честности и порядочности друг друга и все действия сопровождаются расписками и прочими официальными договоренностями.

Также более выгодные условия зачастую предлагаются зарплатным клиентам Сбербанка.

Требования банка

Итак, разберем, какие требования предъявляются банком в классическом варианте.

К недвижимости

Если речь идет о новостройке, то к жилищу предъявляются следующие требования:

- Купить жилье в готовой новостройке или пока еще строящееся жилье можно у компании-продавца банка. Подробный список продавцов и их предложений можно найти здесь.

- Согласно условиям кредитования срок завершения строительства не ограничивается никакими условиями акции.

- Можно приобрести строящиеся апартаменты.

- Минимальная сумма кредита по новостройкам или строящемуся жилью не должна быть менее 300 тысяч рублей.

- Что же до максимальной суммы кредита, то она должна быть не более 85% договорной стоимости кредитуемого жилого помещения и не более 85% оценочной стоимости иного объекта недвижимости, оформляемого в залог.

- Что же до географии кредитования, то участвует вся Российская Федерация.

В кредитуемую группу входят компании-продавцы, у которых приобретается жилье из списка аккредитованных новостроек, информация о которых размещена здесь.

При приобретении готового имущества к жилью предъявляются следующие требования:

- Приобретаться должна не доля жилья, а комната, если вы берете ипотеку на комнату в целой квартире.

- Квартира на вторичном рынке должна нормально отапливаться, снабжаться электричеством и канализацией.

- Если квартира приобретается на последних этажах, то крыша должна быть в нормальном, безопасном состоянии.

Кроме того, определенные требования предъявляются к жилью в зависимости от типа программы. Например, если речь идет об ипотеке с господдержкой для семей с детьми, то в кредит может быть взята только новостройка или строящееся жилье, а вторичный рынок в учет не берется.

К заемщику

По отношению к заемщику предоставляются определенные условия кредитования. Как правило, используется классический вариант требований, но условия могут меняться в зависимости от типа кредитной программы. Так, к примеру, в классическом варианте минимальный возраст клиента должен составлять 21 год, а максимальный – 75 лет на момент погашения кредита.

При этом у заемщика у должен быть наработан определенный стаж работы. Так, человек должен проработать на последнем месте работы как минимум пол года, а всего его стаж работы за последние 5 лет должен составлять как минимум 1 год.

Так же отдельные правила учитываются для созаемщика. Если говорить о созаемщиках, то их должно быть не более трех физических лиц, и их доход так же учитывается при расчете максимального размера кредита.

Супруг или супруга Титульного созаемщика должен или должна быть созаемщиком в любом случае, вне зависимости от его или ее возраста и платежеспособности. Что же до остальных требований, то они аналогичные требованиям к заемщику.

Супруг или супруга не включаются в созаемщики только в том случае, если у них нет Гражданства РФ, либо если у них есть действующий брачный договор.

Условия получения ипотечного кредита без начального взноса

Оформить ипотеку без первоначального взноса в Сбербанке можно одним из нескольких способов, каждый из которых невозможен без страховки кредитуемой недвижимости, а также возможные риски. Страхование покрывает возможное необратимое повреждение имущества, а также потери рабочего места лицом: тяжелое заболевание, инвалидность, гибель.

Сбербанк предлагает дополнительный последний платеж в конце года, в качестве тринадцатого месяца. Эта сумма будет насчитывать страховой полис на недвижимость и страховку на самого человека. Дополнительная выплата составляет сумму ежемесячного платежа с разницей в 10-15%, поэтому относится к отдельной оплате. Ипотечный займ в Сбербанке будет выдан в рублях вне зависимости от того, какая программа была подключена:

- Для заемщика имеются ограничения по возрасту. Заемщиком может стать человек в возрасте от 21 до 75 лет. Последняя граница должна наступить до момента выплаты задолженности.

- Программа по выдачи кредитования военным рассчитывается для граждан, которые не превысили 45 лет.

Все продукты финансовых услуг, которые предоставляются без первоначального взноса, действуют на протяжении 30 лет максимально. Исключением является только программа выдачи займов военным, по которой разрешается получение заемных средств с ограничением до 45 лет.

Как подготовить недвижимость к передаче в залог

Это тоже – целая история. Здесь придется действовать, как при обычной ипотеке, только все процедуры, которые проделывает со своей квартирой продавец, придется провести вам. Что надо сделать?

✓Во-первых, придется провести оценку недвижимости. С этим могут помочь в Сбербанке, естественно, за определенную плату. А можно нанять иную оценочную компанию, но только ту, чей отчет примут в Сбербанке.

✓Во-вторых, надо будет застраховать передаваемое в залог имущество на весь срок действия кредитного договора. Оформить полис можно на сайте ДомКлик, либо в любом отделении Сбербанка.

Как вернуть недвижимость из залога

После полного погашения кредита банк снимает обременение с объекта недвижимости, чтобы вы могли свободно распоряжаться своей собственностью. Делается это автоматически — писать заявление, приходить в банк, Росреестр или МФЦ не нужно. Однако напомнить банку о том, что пора отдавать недвижимость из залога лишним не будет.

Вся процедура занимает около месяца. А потом следует проверить, что обременение снято. Например, заказать выписку из ЕГРН на сайте Росреестра.

Ограничения СберБанка по ипотечному кредиту без первого взноса

Часто молодым супругам не удается накопить не только на само жилье, но и на первоначальную выплату. Чтобы внести первичный платеж, необязательно откладывать деньги десятилетиями.

Заемщики могут воспользоваться альтернативными способами:

- Государственная поддержка. В сфере ипотечного кредитования государство предлагает гражданам два варианта финансовой помощи:

- льготы молодым семьям: для супругов моложе 35 лет. Семье должен быть присвоен статус «нуждающейся в улучшении жилищных условий». Он дает право встать в очередь на жилье в местной администрации. Если документы одобряют, заявителям выдается субсидия – ее размер зависит от количества членов семьи.

- материнский капитал: средства маткапитала полагаются супругам с рождением второго ребенка (и всех последующих). Деньги можно вложить и в первую уплату, и в частично-досрочное погашение кредитных обязательств. Маткапитал используется как при покупке квартир в новостройке, так и для «вторички».

- Дополнительная сделка: выручить средства на первоначальную выплату поможет продажа активов. Часто люди обращаются к т.н. «альтернативным сделкам» – продают старую квартиру и на вырученные средства оформляют ипотеку на новую. На продажу актива отведены 2-3 месяца – столько времени в среднем требуется банку на принятие решения по заявлению.

Оформить страхование квартиры или дома, от несчастного случая

Некоторые люди, планирующие оформить ссуду, берут заем на 1-й взнос. Такую стратегию нельзя назвать выигрышной. Наличие незакрытого кредита – одна из причин для отказа в одобрении анкеты. С точки зрения сотрудника банка, заявитель, обремененный кредитными обязательствами, является ненадежным клиентом. Перед подачей документов рекомендуется отдать все долги и уменьшить лимит по кредитным картам.

Чтобы убедиться в том, что банк сочтет потенциального заемщика достойным доверия, нужно знать собственную кредитную историю

Банковские сотрудники обращают внимание на следующие недочеты:

- просрочка по кредитам и кредитным картам;

- несвоевременная уплата штрафов и налогов;

- информация о недавнем банкротстве;

- действующее исполнительное производство;

- судебные разбирательства – в прошлом или настоящем.

Особенности получения в СБ жилищного кредита без первоначального взноса

Банки не идут на риски и не предоставляют клиентам ссуды на квартиры и дома без первого взноса. Чтобы войти в программу, не требующую первичных вложений, нужно отвечать её требованиям. Льготные программы разрабатывает и запускает государство, стремящееся поддерживать малоимущие слои населения.

Для начала определимся, почему финансовые учреждения не желают субсидировать лиц, не располагающих средствами для внесения первого взноса. Такие клиенты расцениваются как:

- Неимущие. Если не смогли накопить нужную сумму, не позволил сделать накопление получаемый мизерный доход.

- Неорганизованные. Доход имеется, но нет финансовой дисциплины. Такие индивидуумы ещё более «опасны» для финансовых структур, нежели неимущие.

Есть категории, которые не могут взять ипотеку и-за иных причин. Именно на них и рассчитаны государственные программы. Это:

- Владельцы жилищных сертификатов. Программа, рассчитанная на данную категорию, охватывает наибольшее количество слоёв населения. В неё входят переселенцы, сотрудники пожарных служб, вдовы военнослужащих, работники органов внутренних дел РФ и прочие.

- Военнослужащие. Для данной категории создана накопительная система НИС.

- Семьи, в которых родился 2-й и 3-й ребёнок.

Обязанность выплатить первый взнос, позволяющий получить ипотеку, берёт на себя государство.

Имеются и другие категории лиц, которые могут рассчитывать на государственную помощь. О требованиях к соискателям будет сказано чуть ниже.

Требования к жилплощади

Особенностью описываемых ипотечных кредитов является и то, что в рамках программ можно брать ипотеку не на любую недвижимость, а только на ту, которая будет соответствовать банковским требованиям. Так, не допускается подобная ипотека на вторичное жилье. Банк разрешит оформить займ на покупку жилья у:

- официального застройщика, который отвечает банковским требованиям;

- инвестора, подошедшего финучреждению.

Важным и обязательным условием кредитования является оформление приобретаемой квартиры или дома в залог. Данный статус будет сохраняться за квадратурой вплоть до завершения заёмщиком выполнения кредитных обязательств.

Жильё, приобретаемое в ипотеку, должно быть застраховано заёмщиком. Страховую сумму можно влить в сумму кредита. В среднем годовая страховка равняется сумме одного ежемесячного платежа.

Требования, предъявляемые к заемщику и созаемщикам

Как заёмщики, так и созаёмщики, оформляющие в Сбербанке ипотеку без первого взноса, должны отвечать таким критериям:

- наличие гражданства Российской Федерации;

- минимальный возраст от 21 года (если соискателю менее 21 года, он может получить займ под поручительство старших членов семьи);

- возрастной максимум – 75 лет на момент завершения кредитных обязательств;

- предоставление залогового имущества;

- кредитная история без изъянов;

- возможность отдавать банку не более 40% от ежемесячно получаемого дохода;

- стаж на месте трудоустройства на момент подачи заявки не менее полугода, а в течение истёкших 5 лет — не менее 12 месяцев.

Сбербанк может предъявить и другие требования к соискателю.

Условия выдачи жилищного кредита без первичной оплаты

Сбербанк предоставляет заемщику возможность оплатить услуги страховой компании с помощью «тринадцатого платежа». В сумму входят все начисления за прошедший год. Поскольку обычно величина достигает размера обязательного взноса по ипотеке, то ее итоговый объем выделяется в отдельную оплату, которая производится в конце каждого года.

Ниже приводится таблица с общими характеристиками жилищного займа без стартового платежа.

| Критерий | Условия Сбербанка |

| Валюта ипотеки | Рубль |

| Возрастное ограничение | 21–75 лет |

| Для военнослужащих заемщиков | До 45 лет на момент выплаты долга |

Дополнительно для претендентов на получение любого вида займа установлено 2 требования: гражданство РФ и постоянная прописка в том же регионе, где расположено отделение Сбербанка.

Процентные ставки

На каждую программу устанавливается определенный размер начисляемых за год процентов.

| Разновидность ипотеки | Базовая ставка (%) |

| Рефинансирование | 13,25 |

| С использованием маткапитала | 9,5 |

| С привлечением госпрограммы помощи заемщикам | 10,5% |

| Военнослужащему | 9,5 |

Внимание! Значение ставки может варьироваться в большую или меньшую сторону.

Колебания значений достигают 1,25%, если приобретается строящийся объект (на этапах возведения и до регистрации).

Максимальная сумма выдачи

Этот параметр отличается для каждой из доступных программ.

| Разновидность ипотеки | Объем капитала (рубли) |

| С привлечением госпрограммы помощи заемщикам | 45000–8 млн |

| Если используется маткапитал | 15000–8 млн |

| Военнослужащим претендентам | 15000–2,4 млн |

| Рефинансирование | От 15 тыс. до 80% стоимости купленной квартиры, либо непогашенного долга по ссуде другого учреждения |

На формирование максимально доступной суммы заемных средств оказывает влияние уровень дохода потенциального плательщика.

Порядок погашения ипотеки

При выборе любого продукта применяется одинаковая схема выплаты — аннуитетная, что подразумевает возврат долга по займу равными взносами ежемесячно. Составляется индивидуальный платежный график, а вся сумма вместе с установленными процентами делится на весь период кредитования.

Список документов

Когда клиент обращается в отделение финансовой организации для получения ипотеки без стартового взноса, ему нужно предъявить менеджеру пакет бумаг.

В него входят:

- заполненный бланк анкеты с описанием желания получить жилищный заем, образец предоставит работник отделения;

- паспорт с российским гражданством и ксерокопия;

- справка о временной регистрации при отсутствии постоянной;

- копия страниц трудовой, заверенная печатями и подписями работодателя;

- 2-НДФЛ.

Общий перечень дополняется в зависимости от выбранной разновидности займа: сертификат НИС для военнослужащих, сертификат из ПФР при использовании маткапитала и договор с другим банком для участия в рефинансировании. Взять ипотеку молодой семье без первоначального взноса в Сбербанке можно путем дополнительного представления свидетельства о заключении брака.

Дополнительные условия

Все виды ипотечных кредитов Сбербанка без первичного взноса направлены на приобретение частного дома или квартиры. Они распространяются на вторички и строящиеся объекты. Покупаемое жилье находится в залоге банка до окончания погашения.

Важно! Разрешено приобретать недвижимость только у юридических лиц. Ипотека переводится полностью либо частичными суммами на счет плательщика

Регламентом Сбербанка не ограничено досрочное погашение, а также отсутствуют штрафы и дополнительные комиссии при проведении этой операции.

Ипотека предлагается физлицам для решения жилищных проблем различных категорий потребителей. Дополнительный плюс использования жилищной ссуды — это минимизация временных затрат на процесс приобретения и расходов на осуществление начального взноса.

Альтернатива от других банков

Если вас не устраивают условия Сбербанка, то вы можете обратить внимание на условия ипотечного кредитования с нулевым первым взносом в других банках:

- Сургутнефтегазбанк (SNGB-банк). Оформляется под залог имеющегося имущества. Выдается только в случае приобретения недвижимости у определенных застройщиков. Это компании ПИК, МИЦ, Мосреалстрой и другие. 12-14% годовых.

- Промсвязьбанк. Выдается только на новостройки партнеров-застройщиков: ПИК, МИЦ, ПСН. Годовой процент 12,5% + страховка недвижимости (еще 0,6-0,7%).

- Совкомбанк. Под залог имеющегося имущества. 13,99% годовых.

- Металлинвестбанк. Под залог имеющейся недвижимости. От 13,5% годовых.

- Дельтакредит. Деньги на первоначальный взнос выдаются под залог имеющейся недвижимости.

- Банк “Возрождение”. От 12% годовых + страховка недвижимости: первый год 1,5% от суммы кредита + 10 %, за второй год 0,7% от остатка долга + 10%, за последующие годы 0,3% от остатка долга + 10%.

- Райффайзенбанк. Предоставляется под залог имеющегося жилья.

Процентная ставка

| Программа | Ставка минимальная | Обычная ставка | Доп. условие |

| Нецелевой кредит под залог недвижимости | 12% (для работников банка, застраховавших жизнь и здоровье) | 12,5% (если вы не являетесь работником банка) | Страхование жизни и здоровья обязательно. Если жизнь и здоровье не застрахованы, то происходит надбавка еще +1% к ежегодным выплатам. |

| Рефинансирование ипотеки | 9,5% (для застраховавших* жизнь и здоровье и подтвердивших погашение рефинансируемого кредита) | 10,5%-11,5% (до подтверждения и регистрации рефинансируемой ипотеки) | Залог не кредитуемой недвижимости обязателен. Страховка жизни и здоровья обязательна. Если жизнь и здоровье не застрахованы, то происходит надбавка еще +1% к ежегодным выплатам. |

| Ипотека плюс материнский капитал | 7,4% (для застраховавших жизнь и здоровье, покупающих жилье у определенного застройщика**, при регистрации прав на собственность без посещения Росреестра и МФЦ) | 9,5% (при покупке квартиры у застройщика, не попадающего под скидку Сбербанка, но со страховкой жизни) | Залог жизни обязателен. Иначе начисляется дополнительно 1% ежегодных отчислений. Без скидочных условий процентная ставка будет 10,5% |

| Военная ипотека | 9,5% | 9,5% | Только для военнослужащих! Сумма кредита строго от 300 000 до 2 330 000 руб. |

*Банк страхует жизнь и здоровье только в СК “Сбербанк страхование”, либо в компаниях-партнерах Сбербанка. К таким компаниям относятся:

- ООО «Абсолют Страхование»;

- ООО «СФ «Адонис»;

- Акционерное общество «АльфаСтрахование»;

- САО «ВСК»;

- ООО СК «ВТБ Страхование»;

- ООО «СК «Гранта»;

- ООО «Зетта Страхование»;

- СПАО «Ингосстрах»;

- Акционерное общество Либерти Страхование;

- ООО «СК «Независимая страховая группа»;

- Акционерное общество «СК «ПАРИ»;

- СПАО «РЕСО-Гарантия»;

- АО «СК «РСХБ-Страхование»;

- АО «СОГАЗ»;

- ООО «СО «Сургутнефтегаз»;

- АО «СК «Чулпан»;

- ПАО «САК «ЭНЕРГОГАРАНТ».

Заявка на одобрение страховки будет рассматриваться до 30 дней.

**Застройщики, с которыми сотрудничает Сбербанк:

- ПИК

- ГК МИЦ

- Гранель Групп

- ФСК Лидер

- ГК Самолет

- Векторстройфинанс

- ГК Инград

- А 101

- ГК “РГ-Девелопмент”

Как оформляется ипотека без первоначального взноса в Сбербанке

Этот кредит получают, как обычную ипотеку.

1 Рассчитайте кредит. Первым делом проведите расчет параметров займа на ипотечном калькуляторе.

Кредитный онлайн-калькулятор

2 Отправьте заявку. Затем надо отправить в Сбербанка заявку на получение денег. Ходить никуда не придется. Сбербанк уже давно поджидает вас в компьютере или даже, может быть, прописался у вас в телефоне в виде мобильного приложения.

Отправить заявку можно на ипотечном сайте Сбербанка DomClick.ru или в приложении. При подаче заявки вам поможет консультант. Он подскажет, какие документы необходимо загрузить, как их правильно заполнить, а также ответит на любой вопрос по вашей заявке.

3 Дождитесь решения от банка. Как правило, предварительное решение принимается в течение нескольких минут. Но банк дает себе право подумать, а потому в условиях кредитования указывает, что может размышлять до 6 рабочих дней.

4 Подберите недвижимость. Если ваша заявка будет одобрена, то можете приступать к поиску квартиры или дома, который вы хотели бы купить. После одобрения заявки у вас будет целых 90 дней на поиск объекта и выход на сделку.

5 Оформите договоры. Их будет два. Один кредитный, второй ипотечный. Первый о том, что банк выдает вам требуемую сумму денег. А второй о том, что вы передаете банку в залог имеющуюся недвижимость.

Сделать это онлайн не получится. Для подписания документов придется сходить в ближайший ипотечный центр Сбербанка.

6 Зарегистрируйте ипотеку. Об этом думать не обязательно. Все сделают в банке.

7 Получите деньги. Всю сумму перечислят на ваш счет единовременно. Обналичивать их совсем не обязательно. Вы легко сможете перевести их на банковский счет продавца, когда будете покупать себе дом или квартиру.

Как оформить ипотеку без первоначального взноса в Сбербанке?

Вас не должно покидать понимание того, что ипотека Сбербанка — немалые деньги под маленький процент. Понятно, что в сравнении с европейскими странами процент на нашу ипотеку кажется завышенным, и все же если сравнивать её с обычным кредитом, то потребительский заём, как минимум, обеспечен большим процентом, и как максимум, выдаётся в гораздо меньших размерах. То есть, взять ипотеку в сбербанке без авансового платежа, не имея ничего, невозможно, во всяком случае — пока невозможно.

Рассмотрим условия государственных программ, которые внедрены в сбербанке, и которые помогают гражданам при покупке недвижимости на сегодняшнем рынке.

Особенности кредитования

Оформление ипотечного кредита обычно гораздо более сложное, чем любого другого договора. Это связано с длительным периодом и значительной суммой. Именно поэтому нужно заранее подготовиться к тому, что потребуется крупный пакет документов, а также выполнение всех необходимых условий. Уже после того, как все подготовлено, можно переходить непосредственно к вопросам оформления договора. Но надо быть готовым к тому, что такая процедура будет достаточно длительной.

Процедура оформления

Чтобы получить ипотечный кредит, стоит прежде всего соответствовать всем требованиям банка. Далее уже переходить непосредственно к оформлению договора. Таким образом, процедуру можно разделить на несколько основных пунктов:

- Уточнение всей необходимой информации. Проверка своих показателей на соответствие требованиям.

- Подготовка требуемого пакета документов, сбор справок.

- Выбор вариантов подходящего жилья. Утверждение конкретного варианта в банке. Если ни один вариант не был одобрен – поиск новых.

- Оформление договора страхования.

- Подписание ипотечного договора.

- Оплата денежными средствами банка счета за квартиру.

Основные условия

Если первый взнос при оформлении договора не планируется, то по подобным ипотекам стоит выделить несколько основных важных особенностей условий банка:

- размер кредита до 2,4 млн рублей;

- кредитование осуществляется только в рублях;

- годовые процентные ставки от 9% до 14%, в зависимости от выбранной программы;

- максимальный срок кредитования – 30 лет.

Практика показывает, что в зависимости от благонадежности клиента многие показатели могут быть скорректированы. К примеру, чаще всего такие кредиты даются максимум на 20 лет, если заемщик не желает вносить предоплату.

Специальные программы

На данный момент Сбербанк принимает активное участие в различных государственных программах кредитования. Это и кредитование молодых семей, и военная ипотека. Ранее активно предлагалась ипотека с господдержкой, но на данный момент по всей стране программа временно прекратилась.

Но все же для тех, кто соответствует какому-то критерию государственных гарантий стоит обратить особое внимание на то, что банк готов предоставить полный перечень подобных программ на наиболее выгодных условиях

Поручительство

Многие ошибочно думают, что поручительство возможно лишь в том случае, если был подписан соответствующий договор и поручитель дал на то согласие. На самом деле это не совсем так. Даже при оформлении потребительского кредита супруги всегда несут солидарную ответственность по договору.

Если даже второй из супругов не подписывает официальное согласие на оформление кредита, то он все равно автоматически является поручителем. Поручительство по закону действует до тех пор, пока брак официально не расторгнут. Живут ли супруги вместе – не имеет значения, пока имеет место данный юридический факт.

В случае с ипотечным кредитованием в любом случае оба супруга подписывают необходимые документы. При этом в случае неоплаты банк имеет право взыскивать сумму долга одинаково с обоих супругов. В случае развода ипотека делится в судебном порядке.