Ipo: что это, примеры, инвестиции

Содержание:

- Ответы на ваши вопросы

- Предварительный этап

- Диверсифицированные продукты

- Самые известные и крупные IPO в истории

- Возрождение IPO на российском рынке

- Зарубежные брокеры

- Как анализировать акции перед IPO?

- Как принять участие в IPO на примере брокера QBF

- Инвестиции в IPO – как тут заработать

- Этапы выхода на IPO

- Сравнение IPO и ICO

- Немного истории

- Риски и недостатки участия в IPO

- Как заработать на IPO обычному трейдеру?

- Ситуация на рынке IPO выравнивается

- Причины

- Особенности IPO

Ответы на ваши вопросы

Ниже – ответы на интересующие вас вопросы.

Это случается редко, пару раз подобное было у United Traders. Проблема не в брокере и его надежности, все дело в андеррайтере, некоторые отдают предпочтение проверенным клиентам с солидными объемами. Практика показывает, что непринятие заявки на участие в ИПО – скорее исключение из правил.

Рекомендую обратить внимание на:

- Темпы роста выручки, минимальный допустимый порог – 15-20%.

- Должны быть институциональные инвесторы.

- Ситуация с долгами. Если еще до ИПО приходится занимать деньги на погашение старых кредитов, это плохой признак.

Нет, все акции реально покупаются, но на компанию, через которую участвуете в IPO. UT, например, является зарегистрированным брокерским клиентом, акции куплены на этого брокера. Инвесторы после lock-up периода получают лишь соответствующую сумму на счет.

В теории да, но только если располагается капиталом от $5 млн. И сразу готовьтесь к некоторому недоверию со стороны банка, в этой сфере к новичкам относятся настороженно, коэффициент исполнения заявки может быть невысоким. Работать с брокером выгоднее и из-за низкого входного порога, и потому, что у компании уже есть репутация.

Предварительный этап

Это самый длительный этап, который занимается от 3-х месяцев до 3-х лет. Основные задачи:

- коммерциализация компании;

- выпуск и продажа ценных бумаг.

За этот период времени фирме предстоит оценить свои основные показатели, а именно активы и корпоративное управление. Только так получится точно узнать цену и количество акций, которые нужно выпустить и, конечно же, установить будущую капитализацию фирмы.

Также необходимо провести оценку уровня информационной и финансовой доступности. Это положительно скажется на увеличении роста доверия инвесторов к бизнесу и повышения его репутации. В соответствии с требованиями биржевых торгов все эмитенты должны каждый квартал публично предоставлять финансовые отчеты.

Как только анализ будет окончен фирма сможет оценить выгодно ли будет выводить ценные бумаги на публичные торги. Совет директоров даст заключение стоит ли выходить на IPO. В случае положительного ответа, фирма должна будет подписать договор с андеррайтером. После этого начнется подготовка.

Диверсифицированные продукты

До этого момента мы в основном говорили про отдельные компании, выводившие свои акции на ту или иную биржу. Однако известно, что лучший друг разумного инвестора — диверсификация. Поэтому разумному инвестору будет весьма интересно проследить, как ведет себя совокупность компаний, вышедших на IPO.

Исследование Димсона и Марша 2015 года показало, что есть четкая зависимость между временем, прошедшим с момента IPO компании и доходностью соответствующего индекса:

Иначе говоря, зрелые и стабильные бизнесы (фактически биржевой индекс) на дистанции в 35 лет обеспечивают примерно трехкратное преимущество над молодыми компаниями, которые выбывают из индекса спустя три года или раньше. Преимущество последних видно только в 2000 году на пике пузыря доткомов — когда появлялось множество молодых IT-компаний, пользовавшихся ажиотажным спросом у инвесторов.

Таким образом, по результатам данного исследования пытаться обыграть рынок молодыми компаниями не кажется хорошей идеей. На дистанции в 5 лет по статистике за 1980-2016 годы убыточными оказались более 60% IPO:

Самые известные и крупные IPO в истории

Первое официально зарегистрированное IPO состоялось в 1288 году. Шведская меднодобывающая компания Stora Kopparberg получила финансирование на Королевской бирже за счет продажи своей акции. Что интересно – компания работает и сейчас (правда, под названием Stora Enso) и ее акции до сих пор находятся в публичном обороте.

Самое крупное IPO в мире произошло не в США, как можно было ожидать, а в Бразилии. В 2010 году бразильской энергетической компании Petrobas удалось привлечь 70 млрд долларов.

В США рекордсменом по объему IPO является компания General Motors, которая годом ранее привлекла 23,1 млрд долларов на биржах США и Канады. До нее рекорд в США принадлежал Visa – та выпустила бумаг на 19,7 млрд долларов.

Самое крупное размещение в Китае состоялось в 2009 году – Сельскохозяйственный банк Китая (Agricultural Bank of China) привлек 22,1 млрд долларов.

Еще один интересный факт – с 1999 по 2010 года рекордсменом по объему привлеченных на IPO средств был итальянский концерн ENEL SpA. Ему удалось разместить акций на 16,5 млрд долларов. Однако из-за небольшой ликвидности концерну пришлось провести делистинг буквально через пару лет. И такое бывает

Возрождение IPO на российском рынке

В 2019 году на российский рынок вышла лишь одна компания, HeadHunter, что стало первым IPO российской технологической компании за шесть лет (со времен выхода на биржу QIWI в 2013 году) и первым за два года для отечественных предприятий в целом. Всю компанию оценили в $675 млн, а за два дня после IPO ее капитализация выросла почти на четверть. При размещении на бирже Nasdaq компания заработала $220 млн. Это событие инвесторы оценили как позитивный сигнал для отечественного венчурного рынка (по данным отчета «Венчурный Барометр 2019») и проиллюстрировало, какой должна быть российская компания по темпам роста, масштабу выручки, занимаемой доле рынка.

В ноябре 2020-го на IPO с успехом вышла российская e-commerce компания Ozon. Ретейлер привлек $1,2 млрд, инвесторы оценили компанию в $6,2 млрд с учетом всех конвертируемых займов и опционов. В первые часы торгов акции компании подскочили в цене на 30-40%: спрос на IPO сейчас настолько высокий, что начало торгов практически каждой компании сопровождается очень сильным ростом цены, вплоть до 100%.

В 2021 году о намерениях выйти на IPO заявило уже несколько российских игроков. Первым стало размещение дискаунтера FixPrice на Лондонской бирже. Компания успешно пережила пандемию и только умножила свою выручку за последние годы. На старте торгов капитализация компании по оценкам должна была составить $8,3 млрд.

Самоизоляция и так стала драйвером спроса активных розничных инвесторов, но низкие ставки по депозитам буквально вынудили физические лица прийти на биржу и познакомиться с другими инвестиционными инструментами. В России в том числе произошел переток частного капитала — люди решили перенести свои накопления в фондовые инструменты, и доля акций в инвестиционном портфеле физических лиц возросла. Это произошло в том числе благодаря снижению барьеров для входа на фондовый рынок: мобильные приложения сделали этот процесс удобнее и проще. Более того, даже при увеличении ставки по депозитам обратного оттока не ожидают, так как «физики» уже переступили этот порог инвестиционной грамотности.

Индустрия 4.0

Самые удобные мобильные приложения для управления вашими деньгами

На данный момент популярность акций, их перманентный рост, позитивные ожидания и шумиха вокруг IPO вынуждают частных инвесторов оставаться на бирже и следить за развитием событий. В 2021 году ожидается, что на рынок могут выйти до десяти российских компаний и провести первичные и вторичные размещения на российских и зарубежных площадках на сумму около $10 млрд. Bloomberg отмечает, что если такой сценарий осуществится, что этот год станет лучшим для российских компаний с 2013 года.

Зарубежные брокеры

Помимо отечественных, популярны и зарубежные брокеры для россиян, о некоторых из которых я говорила вверху. Если вам интересно не только, как формируется индекс РТС, но и то, как можно одним из первых купить акции компаний, но не через российских финансовых посредников, предлагаю сравнить условия от популярных иностранных брокеров.

Сравнение начальных условий от зарубежных брокеров для IPO

| Брокер | Минимальный вклад, $ | Комиссия, % |

|---|---|---|

| Just2Trade | 1000 | 4, в период lock-up – 1,75 |

| United Traders | 50 | 4, 20% на прибыль |

| Exante | 10000 | 2,5, 0,02 за акцию |

Если же считаете участие в таком инвест-направлении слишком рискованным, рекомендую изучить список самых лучших для российского инвестора более стабильных и классических etf фондов, где ваши средства равномерно распределяются в акции каждой компании, что входить в их состав.

Резюмирую: заключить договор с брокером очень просто, и сделать это можно удаленно. Плюс, открыв ИИС, со временем можно получить компенсацию — налоговый вычет

Для тех, кто изучает, как участвовать в IPO через Тинькофф, Фридом Финанс, брокера «Открытие», начните с того, что изучите на сайте актуальные условия, которые предложены, уделив внимание комиссиям, минимальному вкладу, времени lock-up. Затем нужно открыть счет, пополнить его, выбрать, как именно будете работать с посредником:

- самостоятельно торговать через его платформу;

- отдать средство в доверительное управление и лишь говорить, когда открыть сделки.

Еще один важный аспект — выбирая брокера, уточните, на какие рынки есть выход, поскольку сегодня довольно перспективный не только американский, но и азиатский сегмент. Как видим, условия работы — весьма разные, как для российских, так и иностранных брокеров, и показательно то, что даже некоторые посредники позволяют поучаствовать в IPO без статуса квалификационного инвестора и огромного капитала. Остается пожелать всем выбора именно тех ценных бумаг в период первичного размещения, которые действительно «выстрелят» и принесут доход.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Как анализировать акции перед IPO?

-

- 26 мая 2021, 18:52

- |

- Булат — @long_term_investments

Доброго вечера! В прошлом посте я писал о том, что такое IPO и как в нем участвовать любому человеку, у которого есть брокерский счет. Сегодня продолжу тему IPO и расскажу, как я анализирую компанию, выходящую на биржу.

Как вы знаете из прошлого поста, перед IPO компания совместно с брокером и консультантами проводят road show, во время которого идет рекламная кампания, инвесторам рассказывают об успехах компании и о её перспективах. Всё ради того, чтобы привлечь инвесторов и подогреть их интерес.

С этой информацией нужно ознакомиться, чтобы понять, что за компания выходит на биржу

Особенно необходимо обратить внимание на финансовые показатели, инвестиционные проекты в перспективе и на то, куда пойдут привлечённые деньги от IPO

Однако ни в одном road show я не встречал стоимостную оценку акций компании, информация по которой является самой важной для инвестора в IPO

Например, завод по производству булочек объявляет IPO. Перед этим проводится road show, где рассказывают о вкусных булочках, большом объёме производства, прибылях и перспективах открытия ещё одного завода. Объявлен диапазон цены акций на IPO: 95-105 руб. Все замечательно, но постойте… 100 рублей за акцию — это дорого или дёшево? Почему не 10 руб. или не 1000 руб., а именно 100 руб.?

( Читать дальше )

Как принять участие в IPO на примере брокера QBF

Здесь я выложу краткую инструкцию «Как инвестировать в IPO» на примере брокера QBF. При желании вы можете выбрать другого брокера, однако я выбрал QBF, в первую очередь

- Для участия прежде всего необходимо открыть инвестиционный счет у брокера QBF это можно сделать здесь (ссылка).

Пополнить открытый счет на сумму минимального порога. Это можно сделать банковским переводом или картой. У QBF минимальная сумма инвестирования в IPO составляет 10000$. - В личном кабинете клиента необходимо падать поручение на покупку акций выбранной компании эмитента, для этого необходимо выбрать ее тикер. Того или иного эмитента можно выбрать в календаре IPO от QBF. В поручении необходимо указать желаемую сумму участия и подтвердить операцию

Инвестиции в IPO – как тут заработать

Относительно недавно, с развитием финансовой системы в интернете, инвестиции в IPO стали общедоступными. Конечно, у частных вкладчиков нет доступа к фондовым биржам, но участие в IPO доступно через брокеров. Их на сегодняшний день существует огромное количество, причем не только зарубежом, но и в странах СНГ. В одной из статей блога мы рассказываем об одном популярном брокере под названием United Traders, который предоставляет услуги доверительного управления средствами на рынке американских IPO. В чем же заключается суть инвестиций в IPO и как на них заработать? В первую очередь, нужно понимать, что вложение средств в IPO – это более рискованный вид инвестиций, чем приобретение акций известных компаний с многомиллиардной капитализацией. Но есть и существенный плюс, ведь IPO сможет принести гораздо большую прибыль, чем акции крупных компаний. Покупка акций IPO – это достаточно специфический вид вложений, и он имеет свои особенности:

- Инвестируя через брокера в IPO, вы не сможете продать акции на протяжении определенного времени – это ограничение называют периодом Lock up. Как правило, он составляет 180 дней.

- Порог входа при инвестиции в IPO достаточно высокий и может составлять несколько миллионов долларов. Инвестируя через брокера, вы можете входить мелкими суммами, так как все средства инвесторов собираются в общий пул.

- Перед размещением своих акций компания публикует их примерную цену, но в реальности она может быть гораздо меньше. Как правило 60-70% компаний после размещений акций на IPO показывают более высокие результаты, тогда как около 30% не достигают обозначенной цены, из-за чего инвесторы терпят убытки.

- Спрос на акции компании может повышаться и тогда заявки инвесторов могут исполняться не полностью. В такой ситуации, вкладывая 10 000$, инвестор может получить акций на 5 000$. До конца IPO точное количество купленных акций останется неизвестным.

Что же делать инвестору, который учел все особенности вложения средств в IPO и готов покупать акции? Алгоритм действий должен быть следующим:

- Найдите надежного брокера с хорошей репутацией.

- В списке отобранных брокером перспективных IPO компаний выберите подходящую для вас.

- Выделите сумму, которую готовы инвестировать в IPO. При этом не забывайте о диверсификации и сделайте пусть небольшие вклады сразу в несколько компаний.

- Откройте счет, создайте заявку и переведите деньги брокеру.

Инвестиции в IPO – это одно из направлений моего заработка и в настоящий момент я инвестировал средства через брокера United Traders в две перспективные компании. Как видно со скринов ниже, обе уже принесли мне около 50% прибыли.

Примеры удачных IPO

Инвестиции в IPO компаний в 2019 году набирает особую популярность, так как многих инвесторов впечатляют успешные примеры недавно прошедших IPO. Среди тех компаний, которые набрали большие суммы инвестиций, есть и принесшие солидные проценты профита:

- PagerDuty – компания, которая занимается разработкой программного обеспечения в сфере IT-безопасности, собрала 250$ млн. инвестиций, а цена ее акции после завершения IPO в 2019 году подорожала на 62%.

- Zoom – провайдер видеосвязи, собрал на IPO 751$ млн., цена акций после завершения продажи поднялась на 67%.

- Dropbox – IPO проходило в 2018 году, в первый же день акции подорожали на 36%.

- Farfetch – акции онлайн-платформы для люксовых брендов подорожали на 42% в первый же день.

- NIO – производитель электромашин, через два дня после размещения акций цена на них подорожала на 85%.

- Xiaomi – компания разместила акции во втором квартале 2018 года, после чего они подорожали на 68%.

- CarGurus – аналог auto.ru родом из США. Акции компании подорожали на 98%.

Календарь IPO

Ежегодно сотни компаний выходят на IPO, поэтому инвестору очень важно владеть информацией о том, когда будет проходить размещение акций. Поможет сориентироваться в датах календарь IPO, который составляется в соответствии с информацией, опубликованной фондовыми биржами

Календарь IPO полезен тем, что расписывает ожидаемые события предстоящего месяца, позволяет инвесторам сориентироваться относительно специфики компании (в какой сфере она работает, какие о IPO отзывы и оценки делают эксперты), а также прогнозирует максимальную и минимальную цену IPO акций. С помощью календаря IPO можно узнать о предстоящих размещениях акций и выделить для себя наиболее интересные варианты, один из таких представлен на сайте investing.com. Дополнительно ознакомившись с информацией в интернете можно принять решение о том, стоит ли покупать акции конкретной компании.

Этапы выхода на IPO

Мало просто владельцам компании захотеть добавит акции на биржи, нужно пройти определенные этапы. Как правило, процедура длиться от полугода до года и не всегда завершается успехом. Для начала компания должна нанять инвестиционный или несколько банков, которые берут на себя все сложности процесса. Специалисты не просто знают что это, и проводят выход на ipo максимально грамотно, готовя все необходимые пакеты документов.

Практически можно заняться подготовкой вывода собственных акций на биржи самостоятельно, но этим никто не занимается, поскольку достаточно долго и сложно.

Популярность акций как финансовых вложений, не теряется с годами. Некоторые ценные бумаги не показывают роста, но наличие их в общем инвестиционном портфеле добавляют солидности и класса инвестору. Предлагаю далее детально познакомиться с особенностями каждого этапа первичного выхода на биржу на моем gq-blog.com, чтобы понять, какая роль каждого из них, и как это влияет на стоимость ценных бумаг.

Предварительный

На этом этапе проводятся переговоры, чтобы определить, какая стоимость ценной бумаги, тип, общее количество акций и таким образом наперед оценивается грядущая капитализация. Немало важный шаг — оценка финансовой ситуации и информационной прозрачности компании

В любом бизнесе это важно, поскольку формирует уровень репутации и доверия клиентов

Во многом процесс похож и на работу с проектами, которые привлекают капитал, но не по средствам продажи акций, и о них детально в материале, что такое ICO. На этом этапе, как правило, проводятся сборы учредителей и принимается решение вывести ценные бумаги на биржи. Результаты голосования фиксируются в специальных документах, которые затем прикладываются в генеральный пакет документов

Важно найти и андеррайтера. Как правило, ставка делается на тех, кто уже работал в таком сегменте и имеет широкую линейку клиентов, которым может предложить акции эмитента

Подготовительный

Иногда подготовительный этап отождествляют с предварительным, но разница в том, что уже детально продуманы все риски. Далее составляется договор с указанием всех принципиальных моментов между компанией и андеррайтером (банки, брокерские компании). Именно последняя структура подает весь готовый пакет документов в специальные органы. В России это Центральный Банк России. Также этот этап называют pre ipo. В ходе подготовки документов указываются:

- биографии руководства;

- финансовая отчетность;

- пакет разрешающих деятельность документов.

Ключевой показатель — ebitda — доналоговая прибыль — по сути, какая прибыль компании без учета амортизационных отчислений. Это аналитический показатель и не относится к ряду обязательных бухгалтерских показателей. Регулирующий орган при потребности может запросить дополнительные уточняющие документы.

Основной

Для того чтобы initial public offering прошло эффективно и правильно, на 3-ем этапе проводится сбор заявок на акции и окончательное определение цены. Сбор заявок сразу показывает, насколько цена устраивает потенциальных клиентов. Наступает этап размещения акций. Это можно сделать 2 способами подписки:

- открытая;

- закрытая.

Первая предусматривает работу с неограниченной по количеству аудиторией, вторая имеет четкие уточнения о круге потенциальных документах, указанные в эмиссионных документах. Для России популярно первое направление, для западного биржевого рынка — именно закрытый тип.

Завершающий

Финальный этап называется листинг, когда акции попадают на биржи и могут торговаться. Именно здесь можно провести анализ и сравнить, каких именно результатов удалось достичь. Если цена выбрана максимально адекватно под рыночные условия, значит, эмитент может рассчитывать на формирование стабильной репутации надежного партнера. Когда акции появляются на сайте бирж, можно говорить, что ipo практически подошло к концу, но чтобы полностью завершить процесс и закрыть раунды, необходимо дождаться хотя бы недели-месяца, проследив, что за изменения происходят с котировками. Это показательный период для определения, куда инвестировать новичку как самостоятельно, так и отдавая средства в доверительное управление.

Заинтересованность владельцев компании наиболее заметна в финале. Так, после добавления акций Apple на биржи, за 2 дня торгов 300 человек учредительного состава корпорации стали владельцами миллионных сумм.

Сравнение IPO и ICO

ICO или Initial Coin Offering (первичное размещение монет») — это аналог IPO с тем лишь отличием, что вместо акций используются специальные криптографические токены, а продаются эти токены на специальных криптобиржах. Т.е. ICO реализуется в виде эмиссии компанией собственных криптовалют особого типа, которые называют токенами.

После эмиссии ICO-токены размещаются на криптовалютной бирже, где они покупаются за стандартные криптовалюты (часто, но не всегда, используется валюта биткоин). Криптовалюты очень волатильны, поэтому стоимость ICO-токена сильно зависит от их курса.

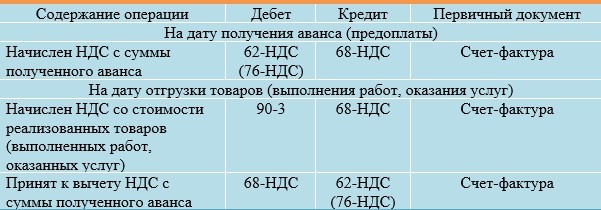

Основные отличия IPO и ICO представлены в таблице:

| Объем издержек | Для выхода на европейскую биржу требуется не менее 200.000 долларов | Для выхода на криптобиржи требуется порядка 10.000 — 20.000 долларов (то есть в 10-20 раз меньше) |

| Правовая форма | Различные правовые формы, которые соответствуют юрисдикции компании | Организационная структура отсутствует. Функционирование происходит за счет доверия участников проекта друг к другу. |

| Бизнес-модель | Различные бизнес-модели традиционной экономики | Функционируют по схемам децентрализованных автономных организаций (так называемая DAO-модель) |

| Контроль и регулирование | Жестко регулируется государством. За нарушение законов об IPO предусмотрена уголовная ответственность. | В качестве регулятора выступает блокчейн-технология, а не государство. Из-за особенности функционирования блокчейн крайне сложно возбудить уголовное дело, а на сегодняшний момент ни один человек не привлекался к судебной ответственности за нарушение правил работы с ICO. |

Немного истории

Первые упоминания про компании с устройством в виде акционерного общества мы можем найти во времена Римской империи. Уже в те времена доли у таких компаний можно было приобрести на внебиржевом рынке. Такая система позволяла привлекать средства для компаний и стала первым прообразом сегодняшнего IPO.

Первое задокументированное размещение своих акций в публичном доступе, прошедшее официальную регистрацию, произошло в 13 веке (16 июня 1288 года). Необходимое финансирование тогда смогла получить шведская компания Stora Kopparberg, которая занималась добычей меди. Компания существует и сегодня под брендом Stora Enso, тикер акций на бирже STERV (HEL).

Известным крупным IPO прошедшего времени считается продажа акций компании General Motors, состоявшаяся в далеком 2010 году на площадке NYSE и позволившая привлечь дополнительные 23,1 млрд долларов. Концерн ABC, успешно заработавший в том же самом году на акциях почти 22,1 млрд. долларов. Рекордсменом среди известных IT-компаний стал Facebook, который двумя годами позднее смог привлечь сумму в 18,4 млрд. долларов.

Знаменитый концерн ENEL SpA из Италии в течение многих лет являлся лидером IPO именно по объему привлеченных финансов. В далеком 1999 году он смог получить 16,5 млрд. долларов, но в скором времени из-за снижения имеющихся объемов покинул площадку NASDAQ.

Самое первое IPO компании в нашей стране очень разочаровало многочисленных инвесторов. По прогнозам, акции ВТБ должны были вырасти в течение года на 20-40%. В результате за 22 месяца цена вопреки ожиданиям снизилась практически на 88% с достигнутого рекорда в 17,5 копеек до минимального уровня в 1,9 копейки. Весьма успешными и результативными стали действия с акциями Мосбиржи на ее собственной площадке. В результате они были проданы на сумму в 15 млрд. рублей, причем котировки в течение года значительно выросли на 20%.

Самыми быстрорастущими были признаны размещаемые акции Алибабы, которые буквально в первый день проводимых торгов стремительно подорожали на 192%.

Риски и недостатки участия в IPO

IPO привлекает бизнесменов возможностью купить прибыльные акции и быстро заработать, но предложение также имеет определенные риски и недостатки:

- успешность IPO не гарантирована: актив иногда стремительно взлетает, а потом медленно падает, например, как в истории с Uber;

- заявки во время IPO могут одобряться не полностью: если спрос выше предложения или у брокера ограничение на число реализуемых акций;

- участие в IPO не бесплатное, требуется оплатить комиссию;

- наличие порога доступа: для иностранных вложений от $1 000, оптимальная сумма – $5 000-10 000.

- IPO может не состояться по причине выкупа всех акций крупным фондом, смены руководства организации, выявленных нарушений и снятия компании с биржи.

Перед принятием решения об инвестировании следует тщательно изучить эмитента. Выход на IPO сопровождается предварительной финансовой и юридической оценкой – due diligence. Результаты собираются в проспект эмиссии, содержащий информацию о деятельности, форме владения и руководящем составе, финансовых цифрах за прошедшие годы, а также о факторах риска. Если предприятие планирует полученными от участия в IPO деньгами рассчитаться с поставщиками и погасить долги, вряд ли его деятельность перспективна.

Эффективный способ проанализировать перспективность компании – мультипликаторы. Они помогают оценить прогнозы компании. Отмечается востребованность в мультипликаторе Price to Earnings (P/E), измеряющем отношение объема организации к прибыли. Показатель отражает окупаемость компанией собственной текущей рыночной стоимости. Стремление значения вниз свидетельствует о положительном прогнозе.

Как заработать на IPO обычному трейдеру?

Для того чтобы инвестиционная деятельность была максимально выгодной, рекомендую сразу работать с ценными бумагами нескольких компаний. Первое, на чем можно заработать, это рост цен. Для примера, ценные бумаги Twitter вышли на биржу с курсом 26 долларов, а во время IPO торговались немного больше 45$, через пол года стоимость снизилась до 31,97 долларов за штуку. Среди преимуществ участия в таком процессе для инвестора, выделю такие:

- Диверсификация: деньги распределены между разными компаниями, курс акций которых не синхронный.

- Долгосрочные перспективы.

- Возможность как продать акции, так и со временем получать дивиденды.

Наиболее популярный способ — это продажа по высокой цене, разница стоимости составляет ваш доход. Для российского рынка рост IPO наблюдается с 2017 года. В 2016 году «РуссНефть». Это был первый пример «нефтяного» предварительного размещения ценных бумаг, когда 20% обыкновенных акций было листинговано на Московскую биржу. Общая стоимость 32,4 млрд. рублей. Стартовая цена 550 рублей, максимальный показатель в первый день размещения 605 рублей. Среди российских компаний, которые позволили инвесторам так заработать, можно назвать:

- алмазодобывающую компанию «Алроса»;

- «Русагро»;

- ФГ «Будущее».

Акцентирую внимание еще на одном виде IPO — ico, фактически, этот тот же процесс, но с криптовалютами. Инвестор покупает токены и ждет, пока они будут размещены на бирже, и цена на них будет расти

Подытожу: доходность по IPO в среднем в 11 раз выше, чем дивиденды и в 38 раз больше, чем начисления по банковским депозитам. Предварительное размещение — offering интересно тем вкладчикам, у которых уже есть инвестиционный портфель, и они хотят его расширить. Долгосрочный тренд роста акций позволяет получать прибыль, хотя временные просадки цены не исключены. Желаю, чтобы вы легко определились с наиболее подходящим из списка interactive brokers, купили акции до их размещения и получили солидную прибыль.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Ситуация на рынке IPO выравнивается

-

- 27 мая 2021, 08:55

- |

- Михаил Ритчер

Последние два месяца на рынке первичных размещений (IPO) на американских фондовых биржах были очень вялыми. Только качественные компании показывали рост в первые дни торгов. Среди них компания по автоматизации бизнес-процессов UiPath, платформа для девелоперов и строителей Procore Technologies и несколько других менее известных.

Вчера же начали торги две похожие компании из сектора FinTech — Flywire (тикер FLYW) и Paymentus (тикер PAY), показавшие рост более тридцати процентов в первый день торгов. При этом компании — типичные стартап-проекты, растут благодаря поглощениям точечных малых компаний, закрывающих нужные ниши и сектора, а также уже являются прибыльными. Капитализация компаний свыше четырех миллиардов.

Это говорит о нескольких вещах:

1) Рынок IPO снова оживает

2) FinTech сектор — один из самых быстрорастущих и пользуется спросом у инвесторов.

3) Высокая активность на рынке IPO будет и дальше двигать фондовые индексы вверх.

Дополнительным фактором, который прибавит ликвидности и новых участников на рынок, является запуск брокером Robinhood сервиса IPO Access. Данный сервис позволит розничным инвесторам участвовать в первичном размещении тоесть IPO. Учитывая хайповость и размер базы клиентов Робингуда, дополнительная ликвидность только подтолкнёт рынок IPO к новым вершинам.

Причины

Компания стремится к публичности по нескольким основным причинам:

Причина

Комментарий

Увеличивается стоимость доли акционеров

Когда руководство фирмы уверено в дальнейших перспективах, выход на IPO более выгоден акционерам, чем продажа фирмы. Стоимость ценных бумаг после начала торгов может возрасти, следовательно, увеличится и цена доли компании каждого акционера

Привлекаются средства на выгодных условиях

Привлекаются большие капиталы, и общая оценка организации повышается. Когда фирма свободно торгует на бирже, она оценивается выше, так как её ценные бумаги может приобрести любой желающий. Ликвидность акций публичных компаний тоже выше, потому что их легко можно продать или приобрести

Появляется инструмент, чтобы оплатить поглощаемые компании

Нередко рост организации происходит за счёт покупки конкурирующих фирм или более мелких, но интересных компаний. При этом, оплата поглощения производится не только деньгами, но и акциями основной организации

Такой подход используется и при найме квалифицированного персонала – им предлагают в качестве компенсации, как денежные средства, так и акции

Повышается узнаваемость

IPO является большим событием, привлекающим внимание общественности и прессы. Привлечь такое внимание маркетингом и PR намного труднее

Кроме этого, попасть в листинг самых крупных бирж мира очень престижно

Особенности IPO

Первая особенность такого привлечения капиталов заключается в том, что осуществляется оно исключительно на организованном финансовом рынке, то есть, под неусыпным контролем государственного регулятора (да и вообще всех вовлеченных в эту процедуру сторон). И именно возможность собрать громадные капиталы прямо в процессе первичного размещения акций со временем планомерно забюрократизировало данную процедуру, во многом выхолостив основную ее суть – предоставление финансовых средств для становления капиталоемкого бизнеса с нуля. Здесь, как обычно, присутствует 2 фактора:

- риск банального мошенничества;

- простота получения средств для предпринимателей (стартаперов).

История IPO уходит корнями в далекий XVII век. И во всех тех странах, в которых биржевая торговля развивалась и становилась цивилизованной еще в веке XIX (а именно эти государства мы сейчас называем развитыми странами с рыночной экономикой), везде наблюдалась тенденция к тому, чтобы поставить заслон «организованному» воровству на организованных рынках, пусть даже пожертвовав ради этого доступностью денег для честных бизнесменов.

Иными словами, страх планомерно побеждал целесообразность и функциональность данной процедуры вообще. И к настоящему моменту в иных государствах законы, регулирующие первичное размещение ценных бумаг компании, стали настолько драконовскими, что получение инвестиций таким путем становится недоступной задачей даже для таких богатых и устойчивых фирм, как «Дженерал Моторс».

Итак, первая особенность IPO – это высокий административный «входной барьер». Платежеспособность вашу и вашего бизнеса будут проверять буквально под микроскопом как государственный регулятор, так и та компания, которая будет аккредитована проводить саму процедуру выпуска и размещения транша акций. Причем, проверяться будут не только очевидные параметры финансовой устойчивости компании, но и показатели, которые, по логике вещей, и вовсе не должны влиять на предпринимательское «здоровье» фирмы. К примеру:

- Какое отношение к общему показателю рискованности ведения деятельности имеет наличие долгов у Генерального директора и у Председателя Совета директоров фирмы? Ведь их имущество по закону и, по сути, отделено от корпоративного. А вот!

- На разрешение проведения эмиссии оказывают влияние показатели ликвидности компании. Проще говоря, для того чтобы привлечь деньги с рынка, фирма должна обладать либо существенными накоплениями в высоколиквидных активах, либо у нее должен уже существовать такой бизнес, который позволит быстро «наполнить закрома» в случае необходимости. Но позвольте, если вы привлекаете деньги с рынка, то откуда у вас вообще возьмутся «закрома»? И если бы они у вас были, разве не проще ими же и воспользоваться? Однако, во-первых, объемы финансовой ликвидности не должны сопоставляться с объемами эмиссии акций и привлечения средств, а во-вторых, здесь повсеместно действует принцип: хочешь получить $10, приготовь сначала $5.

Так что в качестве второй особенности следует выделить фактическую недоступность IPO для стартующих компаний – они просто не пройдут административный шаблон по формальным основаниям. Также очевидно, что участвовать в IPO не стоит пытаться таким компаниям, как малые или даже средние. Первичное размещение на организованном рынке – это прерогатива исключительно гигантов государственных масштабов.

И наконец, третьей особенностью IPO является то, что с помощью первичного размещения акций финансируются… далеко не первые проекты в компании. В 2006 году в России гремело IPO ВТБ. Продажа акций производилась по предварительной закрытой подписке, и финансовые эксперты наперебой пророчили резкий взлет курсовой стоимости акций банка после завершения этого мероприятия. Казалось бы, акций стало больше (ведь «Внешторгбанк» существовал и был акционирован и до того), при этом проектов у него больше не стало, а тем не менее, прогнозы аналитиков во многом сбылись: акции ВТБ действительно поднялись после окончания первичного размещения. (Правда, отнюдь не в связи с грамотным управлением внутри компании, а по причине глобального ралли на сырьевых рынках).

То есть, в настоящее время практически повсеместно на финансовых рынках различных стран IPO устраивается крупными игроками с целью проведения докапитализации их бизнеса. Ведь только в этом случае можно будет рассчитывать на прохождение строгих условий регуляторов и агентов по организации процедуры.