Рисковое и депозитное дмс

Содержание:

- Рисковое и депозитное ДМС — в чем их сходство и различие?

- Как финансируется ДМС?

- Как работает система ДМС в России

- Почему стоит выбрать корпоративные программы ДМС Совкомбанк Страхование?

- Бонусы корпоративного ДМС от Совкомбанк Страхование

- Преимущества и недостатки данного страхования

- ДМС и ОМС отличия

- Преимущества оформления ДМС в «Страховой СОГАЗ»

- Что не будут лечить по полису

- Как пользоваться полисом ДМС

- Как получить ДМС

- Чем отличается ДМС от ОМС

- Налогообложение

- Полис ДМС в «Ингосстрах» — Калькулятор Расчета Стоимости Медицинского Полиса

- «Ингосстрах» — Страховой случай по ДМС, что делать?

- Преимущества и подводные камни рискового и депозитного ДМС

- Особенности добровольного страхования

- Безусловный лимит

Рисковое и депозитное ДМС — в чем их сходство и различие?

Рисковый ДМС

Рисковый ДМС – самый распространенный вид страхования на рынке.

Основная суть – страхователь (компания) платит за каждого сотрудника сумму страхового взноса, а страховщик (страховая компания) покрывает издержки сверх этой суммы в рамках страхового депозита, прописанного в договоре. В зависимости от состояния здоровья сотрудников, эпидемиологической ситуации и прочих факторов, компания по итогам года может оказаться как в плюсе, так и в минусе.

Рассмотрим на примере: В компании 10 сотрудников и сумма страхового взноса равна 5 000 руб. в год. Страховая сумма по договору – 20 000 руб. на сотрудника.

1. Компания в плюсе Допустим, сотрудники часто болели, были операции и дорогостоящее лечение, и все 10 человек превысили сумму лимита в 5000 руб., потратив по 10 000 руб. на человека. 10*12000 руб. (страховая сумма) – 10*5000 руб. (страховой взнос) = 120 000 руб. – 50 000 руб. = 70 000 руб.

В итоге компания сэкономила 70 000 руб., которые покрыл страховщик.

2. Компания в минусе Коллектив молодой и здоровый, весь год почти никто не болел и не обращался за медпомощью. К врачу обратилось 3 человека на сумму 3000 руб. каждый. В итоге компания потратила 9000 руб., а оставшиеся деньги 10*5000 (страховые взносы на всех) -3*3000 руб. (потрачены реально) = 41 000 руб. оказались не использованы. Возможны оба варианта развития событий. Страхование это всегда риски. Особенно рисковое. И оценивать их нужно правильно. Анализировать коллектив (возраст, здоровье, вид деятельности), а также тщательно изучать, какие медицинские услуги входят в договор страхования.

Депозитный ДМС

Депозитный ДМС отличается от стандартного вида страхования. Это не совсем страхование в юридическом плане, т.к. имеет существенные различия со стандартной схемой ДМС. Но данный вид страхования юридических лиц довольно распространен.

Основная суть – компания перечисляет страховщику по договору определенную сумму депозита, которую он сможет тратить на лечение и оздоровление своего персонала. Помимо этого, страховщику выплачивается вознаграждение за обслуживание страховой деятельности, как правило, это 7-10% от суммы депозита. С депозита компания может снимать суммы на лечебные и профилактические нужды сотрудников. Неизрасходованная сумма переносится на следующий год.

Рассмотрим на примере: Компания переводит страховщику сумму депозита в размере 500 000 руб. + 50 000 руб.(10%) вознаграждение страховщику. На лечение и отдых в санаториях компания за год потратила 350 000 руб. 500 000 руб. — 350 000 руб. — 50 000 руб. (10% вознаграждения) = 100 000 руб. Эти деньги переносятся на следующий год, также депозит можно еще пополнить новой суммой.

Основные сходства обоих видов страхования – обеспечение бесплатной медицинской помощью своих сотрудников, забота об их здоровье и повышение лояльности. Различие, в основном, в схемах оплаты, взаимодействии и рисках. Какие есть сходства и отличия, плюсы и минусы, разберем ниже.

Как финансируется ДМС?

ДМС финансируется из собственных средств страхователя (человека или организации), уплачиваемых в качестве страховых взносов. Размер платежей определяется договором, заключаемым со страховой компанией.

Страховщик из сформированного страхового фонда оплачивает лечебным учреждениям фактически оказанные медицинские услуги по программе ДМС. Страховые организации могут иметь также дополнительные каналы финансирования, использовать собственные средства и проценты по полученным и вложенным страховым взносам. Таким образом, денежные средства поступают к страховщику из различных источников. Далее они аккумулируются на банковском счете и расходуются по смете конкретного полиса ДМС.

На сегодняшний день, система ДМС активно развивается. В связи с наступившим экономическим кризисом и снижением покупательской способности населения, разрабатываются новые программы и усеченные полисы. Основу современной системы ДМС составляют: забота о здоровье людей, индивидуальный подход к каждому человеку, увеличение ответственности страховых и медицинских организаций, повышение качества медицинских услуг, законодательное регулирование всех процессов.

Как работает система ДМС в России

Талон ДМС в большинстве случаев приобретается работодателями для своих подчиненных. Из-за относительно высокой стоимости пользование услугами такого рода частными лицами несколько ограничено.

Для приобретения талона ДМС клиенту необходимо обратится в компанию, занимающуюся страхованием, имея при себе удостоверительные документы. В некоторых фирмах обязательным этапом заключения договоренности является прохождение расширенного медицинского осмотра и заполнение нескольких анкет.

В случае необходимости пользования услугами, предусмотренными договором, рекомендуется позвонить своему страховому агенту. Представитель компании расскажет, куда именно необходимо обратиться, при этом любым другим способом посодействует получению помощи клиентом. В ургентных ситуациях допускается вызов неотложной помощи по короткому номеру без предварительного уведомления страхового агента. В случае госпитализации рекомендуется сообщить о случившемся представителям компании для покрытия расходов лечения.

Зачастую алгоритм оказания медицинской помощи в рамках полюса ДМС выглядит следующим образом:

- После визита к специалисту клиент получает направление для консультации врачами узкого профиля (при необходимости) или сдачи анализов.

- Копия направления, предоставленного доктором, отсылается страховому агенту для активации полюса.

- Представитель страховой компании, совместно с клиентом, выбирает медицинское учреждение для последующего прохождения обследования и лечения.

- Выполнение необходимых лечебных процедур.

Расходы, связанные с получением помощи медиков, покрываются страховщиками. Объем лечебной программы ограничивается перечнем услуг, прописанных договоренностью, а также размером максимально допустимой суммой компенсации, что указывается в документах.

Почему стоит выбрать корпоративные программы ДМС Совкомбанк Страхование?

-

Работа с любыми бюджетами

Гибкий подход к потребностям клиентов позволяет сформировать программу ДМС под выделенный бюджет практически без ограничений по ее наполнению.

-

Более 25 лет работы в сфере ДМС

Опыт помогает легко ориентироваться в специфике как небольших фирм, так и крупных предприятий.

-

Мы предлагаем программы ДМС с широким страховым покрытием

Пакеты для юрлиц предусматривают обширный перечень страховых случаев и адекватные компенсации по каждому из них.

-

Курирование каждого договора ДМС для юридических лиц двумя сотрудниками

Персональный менеджер отвечает за все технические вопросы по ведению договора страхования юрлица, а врач-куратор решает вопросы медицинского характера.

-

Большой список медицинских учреждений-партнёров

Сотрудничество с более чем 5 000 клиник по всей территории РФ и постоянное расширение партнёрской сети позволяет своевременно подбирать необходимых специалистов.

-

Федеральный медицинский пульт 24/7

Специалисты круглосуточно организуют запись на приём, вызов скорой помощи, экстренную или плановую госпитализацию в специализированный стационар.

-

Служба контроля качества

Качество работы специалистов и сотрудников медучреждений-партнёров проводится регулярно, в том числе на основе индекса лояльности NPS.

-

Комплексная система управления здоровьем (телемедицина)

Сервис телемедицины, который предоставляется через интерактивную платформу, мобильное приложение и веб-платформу, позволяет получать дистанционные консультации экспертов, хранить электронную медицинскую карту, осуществлять динамическое наблюдение за здоровьем.

Бонусы корпоративного ДМС от Совкомбанк Страхование

В базовые программы страхования для организаций включён ряд бонусных опций, которые позволяют получить ещё более качественное медицинское обслуживание без увеличения цены полиса.

Офисный врач

После покупки программы страхования ДМС для юридических лиц за клиентом закрепляется врач, который проводит консультативные приёмы непосредственно в офисе компании.

Вызов врача

Доступен на любом из корпоративных тарифов. Застрахованные сотрудники могут получить квалифицированную помощь на дому или по месту работы после вызова специалиста через круглосуточную диспетчерскую службу.

Полис путешественника

Выдаётся бесплатно застрахованным в возрасте 18–65 лет, если купить комплексную программу «Поликлиника, Скорая медицинская помощь, Стационарная помощь». По полису оказывается экстренная поликлиническая и стационарная помощь в различных странах, а покрытие составляет 50 000 евро.

Страхование родственников

Оформлять полисы ДМС можно не только для сотрудников компании, но и для членов их семьи. Добровольное медицинское страхование осуществляется на корпоративных условиях, с медицинским анкетированием.

VIP-врач

Для первых лиц компании, застрахованных по поликлинической программе уровня «Премиум», предусмотрено персональное медицинское обслуживание, практически отсутствуют исключения из страхового покрытия.

Вакцинация

Для всех застрахованных по программе «Поликлиника» в течение срока действия договора предусмотрена бесплатная вакцинация от гриппа.

Преимущества и недостатки данного страхования

Всем страховым продуктам по своей природе присущи определенные недостатки и достоинства, медицинское страхование не исключение. Анализироваться ниже достоинства и недостатки будут с точки зрения полисов ОМС и ДМС.

В отличие от обязательного участие в программе ДМС и пользование в её рамках медицинскими услугами позволяет выделить следующие преимущества:

- возможность воспользоваться дополнительными услугами квалифицированных медицинских работников, в том числе стоматология, оказание медицинский услуг на дому, прохождение реабилитации в курортно-санаторных профилакториях на территории России и другие;

- все исследования производятся на современном техническом оборудовании;

- служащие не тратят рабочее время на получение планового лечения и ожидание в очередях, так как ЛПУ в рамках ДМС оказывают услуги в расширенные часы приема и строго по записи, которая осуществляется в кратчайшие сроки (не более 1-2 суток). Это позволяет корректировать время и при необходимости успешно совмещать работу и прохождение лечения;

- работа в компании, предлагающей работникам ДМС, является более престижной по сравнению с аналогичными;

- компаниям предоставляется возможность при трудоустройстве сотрудника направлять его на медосмотр и проводить ежегодную диспансеризацию;

- для крупных компаний страховщики гарантируют индивидуальный подход и назначает ответственного специалиста, который готов в любой момент ответить на все вопросы;

- при выполнении ряда условий затраты на ДМС способны уменьшить расходы по уплате налога на прибыль за счет снижения налогооблагаемой базы (ст. 253 НК);

- в индивидуальных программах предусмотрена возможность использовать полис ДМС работнику и членам его семьи.

К недостаткам также можно отнести сам процесс оформления ДМС, подготовка всех необходимых документов, списков застрахованных, согласование условий программы и иные. Довольно часто страховщики, обслуживая крупные компании, из-за объемов не справляются с количеством заявок по программам ДМС, в итоге страдают работники, не получив своевременно помощь.

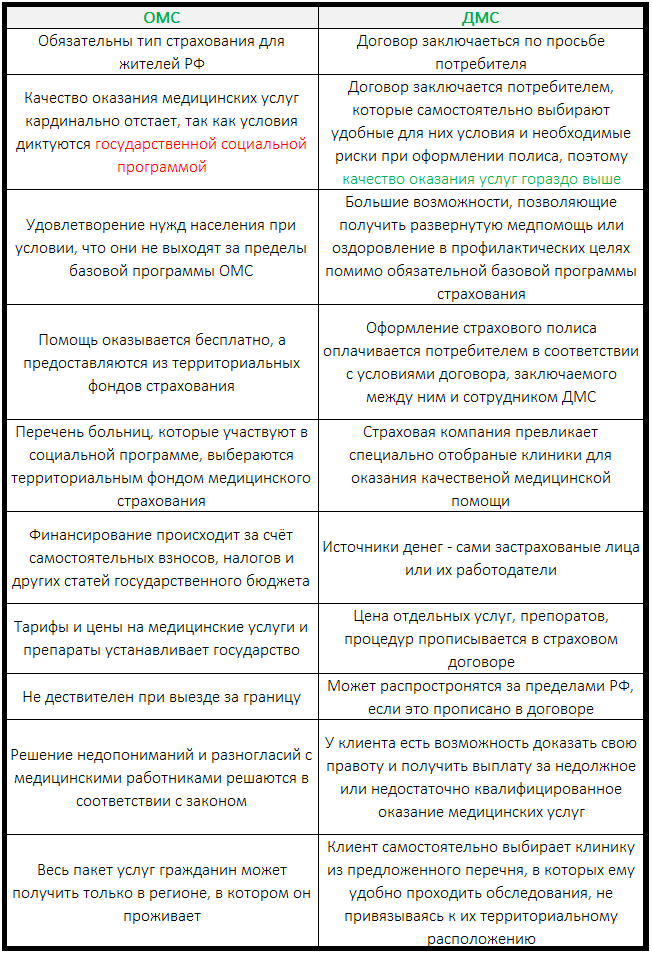

ДМС и ОМС отличия

Проводя сравнение и фиксируя для себя, чем отличается ОМС от ДМС, можно выделить следующие основные факты:

- ОМС является полисом обязательного медицинского страхования, поэтому, в нем нуждаются все граждане России, так как именно по данному документу обеспечивается возможность получить бесплатное медицинское обслуживание.

- ДМС или так называемое добровольное медицинское страхование – вид полиса, который позволяет потенциальному пациенту получить те услуги медицинского характера, которые не входят в ОМС. К тому же, отличие данного полиса заключается в том, что по ДМС пациент может получить обслуживание в клиниках повышенного уровня комфортности. Все это выполняется за счет страховых компаний. Что естественно, существенно лучше, чем ограниченный список медицинских услуг и заболеваний, которые покрывает ОМС.

Вот в этом и заключается основное отличие ОМС от ДМС. Если необходимо более детально уточнить, в чем разница между двумя видами полисов и какой список компаний обеспечивает осуществление подобных услуг, то можно позвонить по горячей линии и уточнить всю необходимую информацию. Телефоны и контакты горячей линии можно найти в интернете, где отображены все актуальные данные на 2020 год.

Преимущества оформления ДМС в «Страховой СОГАЗ»

Организаций, предоставляющих услуги дополнительного медицинского страхования, достаточно много. Каждая такая фирма предлагает свои условия, разобраться можно, лишь оценив преимущества. Так, например, оформив полис ДМС в «СОГАЗ», клиент получает следующие плюсы:

Полис можно оплатить с рассрочкой платежа. Речь идёт не о кредите, а именно о рассрочке, предоставляемой самим страхователем. «СОГАЗ» предоставляет срок до четырёх месяцев, в который можно внести плату равными частями;

- Возможность выбрать лечебную организацию, в которой будут оформляться услуги. На данный момент «СОГАЗ» сотрудничает с несколькими тысячами медицинских учреждений по всей стране и за её пределами;

- Очереди, как таковые, отсутствуют, то есть полис можно оформить в минимальные сроки, а медицинские услуги предоставляются быстро, по мере необходимости. Например, бесплатной операции можно ждать годами, тогда как по договору ДМС она будет выполнена в кратчайшие сроки;

Программа предоставляет доступ к ряду дорогостоящих процедур, которые будут востребованы в ситуации возникновения страховых случаев;

Организация СК «СОГАЗ» уже не в первый раз занимает первое место в рейтинге среди конкурентов, как по количеству клиентов, так и по выплаченной страховой премии.

«СОГАЗ» высоко оценивается по рейтингу надёжности, так как компания ценит свой рейтинг и качественно выполняет взятые на себя обязательства. Заключение договора ДМС с СК «СОГАЗ» — это гарантия качества услуг, обещанных в тексте сделки.

Что не будут лечить по полису

Ни ОМС, ни ДМС нельзя назвать абонементами в клиники. Страховые компании не оплатят лечение и анализы, проведенные по собственному желанию, косметические операции и пребывание в санаториях. По государственному полису нельзя получить дополнительные прививки, установить зубные протезы или лечь в вип-палату.

С добровольным страхованием все еще сложнее. Список случаев, не попадающих под условия ДМС, указывается в договоре. Как правило, в него входят:

- хронические и серьезные заболевания (туберкулез, гепатит, бесплодие и тому подобное);

- профилактические обследования (например, флюорография по желанию клиента, а не по показаниям);

- медицинские услуги, оказанные в другом регионе;

- травмы, полученные в результате чрезвычайных ситуаций, алкогольного или наркотического опьянения, попыток суицида.

Как пользоваться полисом ДМС

Порядок распоряжения полисом добровольного медицинского страхования определяется в договоре. Кроме того, правила размещены на интернет-сайте конкретной страховой компании. В связи с этим стоит внимательно изучить эти условия.

Полис ДМС чаще всего используется следующим образом:

- При возникновении заболевания, осложнения, хронического обострения, травмы, отравления или по другим основаниям, предусмотренным договором, необходимо обратиться в медицинское учреждение.

- В клинику нужно представить полис ДМС, паспорт, для ребенка — свидетельство о рождении и документ, удостоверяющий личность родителя. Также можно вызвать врача на дом, если эта услуга оговорена в соглашении со страховой компанией.

- После регистрации оказывается медицинская помощь.

Медучреждение не будет бесплатно предоставлять услуги лечения, которые не предусмотрены договором страхования.

Как получить ДМС

Многих интересует вопрос того, как получить полис ДМС в зависимости от лица, на чье имя оформляется полюс. Необходимо выделить главные нюансы данного вопроса.

От работодателя

Что такое ДМС при трудоустройстве? Некоторые работодатели оформляют для своих сотрудников страховочные талоны с целью поощрения, а также контроля заболеваемости. Практика такого типа существует в больших корпорациях. Сума страховки зависит от должности, стажа работы. Чем выше квалификация сотрудника, тем больше сума его страховки.

Перспектива получения ДМС на работе, а также нюансы его оформления прописаны трудовым договором. Самым большим поощрением считается подписание коллективного договора, при котором страховка распространяется также на супруга сотрудника, их несовершеннолетних детей.

Как частное лицо

Разберем теперь, где и как оформить ДМС физическому лицу. В ситуациях, когда оформлением страховки занимается физическое лицо, необходимо придерживаться следующего алгоритма:

- остановить свой выбор на подходящей компании;

- определить финансовые рамки подписания договора;

- составить список ситуаций, входящих в рамки страхования;

- подписать соглашение с выбранной фирмой;

- оплатить страховой взнос.

Чем отличается ДМС от ОМС

Что дает полис ДМС и чем он отличается от стандартного ОМС? Попробуем разобраться в данном вопросе, отыскав максимальное количество расхождений между полюсами.

Первое и главное отличие – инициатива относительно подписания договоренности. ОМС – полюс, являющийся обязательным для приобретения всеми гражданами РФ, а также иностранцами. ДМС приобретается добровольно, инициатором получения услуг такого рода является сам страхователь.

Важным отличием является финансовая сторона вопроса. Средства для пользования ОМС выделяются государством за счет взыскания фиксированной сумы с заработной платы всех налогоплательщиков. Для финансирования ДМС человек выделяет личные средства.

Указанные типы полюсов включают разный спектр предоставляемых услуг. Перечень услуг, предоставляемых талоном ОМС, является стандартной и одинаковой для всех категорий граждан. Услуги в рамках ДМС имеют множество вариантов. В зависимости от желания клиента, страховая компания предлагает несколько вариантов полюсов ДМС.

Для подписания страхового договора по типу ДМС клиент должен самостоятельно обратиться в компанию, предоставляющую соответствующие услуги. Страховка в рамках талона ОМС предоставляется всем без исключения лицам, проживающим в нашей стране на законных основаниях. Для получения ОМС обращение в страховую фирму не требуется, поскольку оформление полюса является автоматическим.

Добровольное медицинское страхование отличается от полюса ОМС и качеством предоставляемых услуг. В рамках ОМС медицинская помощь оказывается на базе государственных медицинских учреждений. Владельцы ДМС могут рассчитывать на получение помощи в частных центрах, где уровень оказания квалифицированной медицинской помощи на порядок выше.

Налогообложение

Многие предприятия, в соответствии с принятой корпоративной политикой, предоставляют всем своим работникам (вне зависимости от наличия вредных и (или) опасных производственных факторов) возможность раз в году бесплатно пройти медицинский осмотр. А некоторые компании даже оплачивают стоимость медосмотров, осуществленных по инициативе самих сотрудников. Налогообложение таких расходов существенно отличается от случая с плановыми медосмотрами. Налогооблагаемая база по прибыли не уменьшается, поскольку затраты на инициированный работниками медосмотр не являются обоснованными, согласно пункту 1 статьи 252 НК РФ, и не учитываются в расчетной базе по налогу на прибыль (п. 29 ст. 270 НК РФ). Подтверждают эту позицию Письма Минфина России от 5 октября 2009 года № 03-03-06/1/638, от 5 марта 2005 года № 03-03-01-04/1/100.

Финансирование медицинских услуг производится компанией из оставшихся у нее средств после уплаты налога на прибыль, значит, в соответствии с пунктом 10 статьи 217 НК РФ, они не подлежат обложению НДФЛ

При этом важно, чтобы у задействованных медучреждений были соответствующие лицензии, а у фирмы – документы, подтверждающие фактические расходы на услуги медиков

Стоимость осмотров по контрактам ДМС, заключенным на срок от 1 года и более, не облагается страховыми взносами (п. 5 ч. 1 ст. 9 Закона № 212-ФЗ), но если вы дадите работнику деньги на самостоятельное прохождение осмотра или заплатите медицинскому учреждению по разовому договору, страховые взносы придется начислить.

Антонина Фролова, эксперт журнала «Расчет»

Полис ДМС в «Ингосстрах» — Калькулятор Расчета Стоимости Медицинского Полиса

Сервис позволяет оперативно заключить договор медицинского страхования (простой полис оформляется в течение 3 минут). Для открытия калькулятора необходимо выполнить шаги:

- В блоке «ДМС» на странице страховщика найти пункт «Онлайн полис ДМС»;

- Кликнуть по кнопке ;

- Внизу страницы заполнить основные поля для опций (город, число застрахованных, их даты рождения и пол) и дополнить данные о здоровье;

- Выбрать программу, указав сумму полиса.

При перемещении величины страховки будет отображаться содержание выбранной программы, что позволяет корректировать пакет и конечную стоимость договора.

ДМС в «Ингосстрах» — Онлайн Оформление и Покупка Полиса

Когда клиента устраивает программа при использовании калькулятора, можно кликнуть на команду «Рассчитать». Сервис запросит ввести сроки действия полиса и сведения о застрахованных:

- Паспортные данные;

- Дату рождения;

- Место проживания;

- Контактную информацию.

Для быстрого перехода на калькулятор есть ссылка на онлайн-сервисы, после открытия которой потребуется заполнить поля для расчета премии.

Если хочется подкорректировать собственную программу или уточнить особенности договора, следует отправить заявку о рассмотрении предварительной анкеты:

- После открытия блока «ДМС» найти пункт «ДМС в России»;

- Нажать на ссылку «Отправить заявку»;

- Напечатать в необходимых строках город, имя, адрес электронной почты, номер телефона для связи, период времени для звонка;

- Кликнув по команде «Отправить», остается дождаться звонка специалиста компании.

При общении с консультантом будет озвучена общая величина по полису с учетом программы страхования.

Вопросы и ответы по ДМС в «Ингосстрах» — Документы и Заявка

На сайте «Ингосстрах» есть раздел, где описываются ответы на популярные вопросы касательно добровольного медицинского страхования. Для открытия следует после раскрытия блока ДМС нажать на пункт . А также информация доступна внизу данной страницы.

Получить ответы на распространенные вопросы, можно пользователям сети Facebook, где есть аккаунт компании (на сайте есть опция «Написать на Facebook»). Допустима подписка на страницу «Ингосстрах» в соцсети VK.com, Одноклассники.ру или на канал Ютуб.

«Ингосстрах» — Страховой случай по ДМС, что делать?

Когда возникает ситуация, признаваемая страховым случаем, выполняется схема:

- Посетить поликлинику или медцентр, которые принадлежат к списку учреждений по пакету ДМС (список можно посмотреть в личном кабинете на сайте «Ингосстрах» или связаться со службой поддержки);

- В регистратуре показать собственный договор на предоставление помощи и паспорт.

Отсутствие возможности личного посещения клиники, приводит к тому, чтобы специалист пришел на дом. Следует позвонить в регистратуру обслуживаемой по договору поликлиники и сообщить оператору данные:

- Причину обращения (появившиеся симптомы заболевания, жалобы на состояние здоровья;

- Данные застрахованного в «Ингосстрах»;

- Номер действующего полиса ДМС;

- Дату рождения.

В ситуации отсутствия ответа от поликлиники или возникновении вопросов касательно помощи врача на дому можно задать вопрос по телефону:

- 8 (800) 200-39-11 (для регионов России)

- 8 (495) 232-34-60 (для Москвы).

При обращении за экстренной помощью застрахованный связывается со службой поддержки (выше указаны номера или следует посмотреть на имеющемся договоре), описав появившиеся жалобы и симптомы. Оператор запросит информацию о местонахождении для назначения машины скорой помощи.

Обратите внимание! В Москве клиенты ДМС «Ингосстрах» при подключении к программе Экстренной помощи обслуживаются бригадами клиники «Будь здоров». В других областях происходи координация между коммерческими службами, работающими по договору со страховщиком.

Необходимость проведения диагностических исследований или прием врача в другом медицинском центре подразумевает сообщение в службу поддержки, после чего врач плановой помощи составит направление в иное учреждение. Дополнительно в другую клинику поступит гарантийное письмо, со сроком действия которого будет ознакомлен застрахованный.

Плановая операция совершается без каких-либо затруднений, если выбранная программа предусматривает ее покрытие. Согласно правилам договора, госпитализация осуществляется в тот стационар, который указан в полисе.

В исключительных случаях предоставляется равноценное учреждение в течение 10 дней. Отсчет ведется с момента предъявления в страховую компанию направления и амбулаторной карты (выписки). Это можно сделать по электронной почте. Процедура госпитализации требует оформления гарантийного письма.

Когда застрахованный оказался в другом городе или области для получения помощи нужно сообщить оператору поддержки о своем состоянии и указать номер полиса. Он направит застрахованного в поликлинику или медцентр для оказания услуг по полису ДМС. Следует учитывать, что оказанные без назначения врача услуги, не признаются страховым случаем.

Преимущества и подводные камни рискового и депозитного ДМС

Рисковый ДМС. Преимущества

-

Понятный и гибкий договор, можно прописать любые страховые случаи по договоренности со страховой компанией.

-

Взаимодействия по договору юридические, обоснованы и законны. Претензии по такому договору легко отстаивать в суде.

Рисковый ДМС. Подводные камни

-

Список медучреждений по рисковому договору сильно ограничен.

-

Невозможно контролировать реальные затраты страховой компании на оплату медицинских услуг. Недобросовестные страховщики могут вступать в сговор с медучреждениями.

-

Оценка рисков для компании крайне затруднена. Плюс к этому, страховые компании стараются не включать в программу дорогостоящие опции, чтобы остаться в итоге в прибыли.

-

Если услуга не была прописана в договоре ДМС, работодателю придется заплатить из своего кармана или оставить сотрудника без медпомощи.

-

Оставшаяся сумма страховых взносов по истечении срока действия договора не возвращается компании.

Депозитный ДМС. Преимущества

-

Отсутствие рисков по сравнению с рисковым ДМС. Неизрасходованная сумма остается и переносится на следующий период.

-

Работодатель сам решает, на какое лечение и отдых сотрудников потратить средства.

-

Стоимость услуг в медучреждениях может быть ниже, т.к. страховщики всегда имеют скидки.

-

Деньги по депозитному договору можно потратить не только на услуги, прописанные в договоре. Все расходы по договору компания может контролировать.

-

Понятная сумма оплаты услуг страховщика — % от суммы депозита.

Депозитный ДМС. Подводные камни

Практически невозможно получить налоговые вычеты по депозитному договору. Налоговые органы его не признают.

Страховщик старается дать только устное обещание о переносе денежных средств на следующий год, не прописывая это в договоре.

У депозитного и рискового ДМС есть свои сходства и различия. Главное сходство – это приобретение страховки, которая поможет вашим сотрудникам оставаться в строю.

Какой вид страхования выбрать компании, зависит от многих факторов. Численность и возраст сотрудников, тип производства, финансовые возможности. Главное, выбрать честную и надежную страховую компанию с хорошей репутацией.

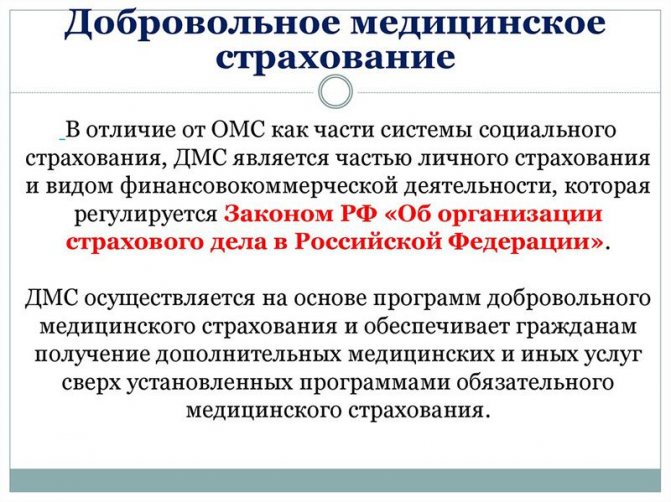

Особенности добровольного страхования

Участники программы ДМС:

- Страховщик – компания, которая имеет соответствующую лицензию, заключает договор страхования с организацией или частным лицом и соглашение с медицинскими учреждениями на оказание услуг.

- Страхователь – юридическое или физическое лицо, на имя которого оформляется договор страхования.

- Застрахованное лицо – компания или частное лицо, в том числе иностранный гражданин, который пользуется медицинскими услугами по полису ДМС. Часто страхователь-юридическое лицо оформляет договор ДМС для своих сотрудников, которые и будут считаться застрахованными участниками программы.

- Медицинское учреждение – организация, которое имеет лицензию и заключает соглашение со страховой компанией на обслуживание его клиентов по полису ДМС.

Схема финансирования программы:

- Частное или юридическое лицо заключает договор со страховой компанией. Последняя должна получить полную информацию о состоянии здоровья будущего застрахованного клиента. С этой целью требуется заполнить анкету или пройти медицинское обследование. Введение в заблуждение страховщика лучше сразу исключить. Обман легко вскроется, а клиент может лишиться полиса и денег

- Страхователь единоразово или регулярно в течение года оплачивает страховой взнос по договору. От других клиентов тоже поступают деньги, так у страховщика формируется денежный фонд, из которого потом оплачиваются медицинские услуги заболевшим клиентам. Если в течение года застрахованное лицо не заболело, то никакого возврата денег ему не положено, за его счет лечились другие клиенты.

- Страховщик заключает соглашение об оказании услуг с выбранными медицинскими организациями. Это может быть одна или несколько клиник, поэтому еще до подписания договора стоит познакомиться со списком и почитать отзывы на форумах о работающих там врачах. Страховая компания не возместит расходы на лечение в других медицинских учреждениях.

- При наступлении страхового случая страховщик оплачивает стоимость оказанных застрахованному человеку услуг, если они предусмотрены договором. Например, где-то стоматологическая помощь включается в перечень обязательных услуг по договору, где-то нет. Нужно внимательно читать условия перед подписанием документов. В большинстве случаев клиент может выбрать дополнительные услуги, которые войдут в договор.

Основное преимущество, которое дает полис ДМС – это возможность получить медицинские услуги быстро и качественно. Хотя вопрос качества спорный. Очень много врачей работает в государственных клиниках, а подрабатывает в частных. По сути, если он некомпетентен в своей профессии, то и за деньги его профессионализм вряд ли возрастет. А вот вежливость и расторопность точно появляются при улучшении условий работы.

Если полис покупает частное лицо на себя, своих супруга/супругу, родителей, детей до 18 лет, он имеет право на социальный налоговый вычет в размере 120 000 руб. в год. Возврат составит не более 15 600 руб.

Безусловный лимит

В договоре прописывается фиксированный денежный лимит. Если сумма лечения ниже лимита – значит, платит клиент, выше – страховая компания.

Простой пример:

Вы приобрели ДМС страховку по франшизе с лимитом 3 000 руб. У вас разболелось ухо. И прием у ЛОРа обошелся в 2900 руб. В этом случае расходы вы оплатите из своего кармана.

Если сумма счета превысила 3000 руб. – за вас рассчитает страховая компания.

Безусловный лимит подойдет тем, кто имеет серьезные заболевания или совсем не пышет здоровьем. Также актуален при тяжелой эпидемиологической ситуации в регионе.

Временной лимит

В рамках франшизы устанавливается срок, когда возмещение медицинских расходов клиента не происходит. Например, период лимита по франшизе составляет первые 3 месяца. Это будет значить, что если в этот период с вами что-то случится – страховка действовать не будет.

Временной лимит лучше выбирать, когда человек уверен в своем здоровье и не предвидит проблем в ближайшее время. Но при этом желает подстраховать себя на дальнейший период. И, конечно, выбирать любой вариант франшизы стоит людям, которым полный полис ДМС не потянуть.