Ипотечное страхование от «ингосстрах»

Содержание:

- Примерные тарифы ипотечного страхования

- Обзор программ страхования

- Плюсы и минусы (особенности) ипотечного страхования в СПАО «Ингосстрах»

- Преимущества ипотечного страхования в «Ингосстрах»

- Частые вопросы по страхованию при ипотеке

- Преимущества ипотечного страхования в «Ингосстрах»

- Где провести ипотечное страхование

- Порядок страхования по военной ипотеке

- Условия страхования и стоимость полиса ипотечного страхования

- О компании

- С какими компаниями заключается договор о комплексном страховании

- Преимущества оформления ипотечной страховки в «Ингосстрах»

- Расчет стоимости страхования ипотеки

- Ипотечное страхование в Ингосстрах

Примерные тарифы ипотечного страхования

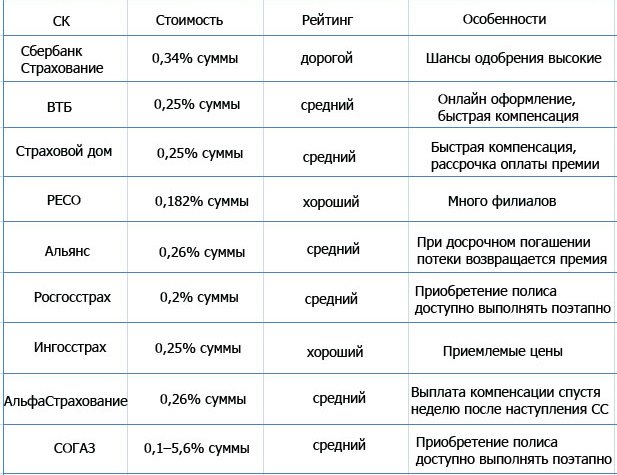

У отдельных банков условия и тарифы страхования могут отличаться, но все же прослеживаются общие сходства.

- Тариф по страхованию недвижимости составляет в среднем 0,3–1%. Каждая страховая компания применяет его в зависимости от стоимости и технического состояния имущества, срока страхования. Чем больше срок и страховая сумма, тем легче компания соглашается делать скидки. Если объект недвижимости в плохом состоянии, то при небольшом сроке кредитования и минимальной страховой сумме компания может применить самый высокий тариф.

- Отдельно происходит расчёт тарифа по страхованию жизни и здоровья. Чаще такие договоры компенсируют лишь риски наступления инвалидности или смерти заёмщика. Клиент вправе оформить страховку, покрывающую риски любой травмы или болезни, но в таком случае тариф будет выше. Средние расценки по страхованию жизни и здоровья на случай инвалидности или смерти составляют 1–3%. Тариф зависит от рода деятельности и возраста заёмщика. Для офисного сотрудника ставка будет минимальной, а работники опасных профессий страхуются по самому высокому тарифу.

- Существует комплексное ипотечное страхование стоимостью около 0,5-1%, так что можно существенно сэкономить.

Перед заключением договора клиенту нужно заполнить заявление с указанием всех данных, по которым страховая компания определяет тариф. Для страхования недвижимости потребуется предоставить технический паспорт на дом или квартиру.

Как сэкономить на страховке ипотеки

Чтобы сэкономить, нужно ознакомиться со всеми предложениями страховых компаний, а не только с теми, что предлагает дочерняя компания банка. Снизить страховую премию поможет увеличение срока кредита или снижение суммы основного долга.

Некоторые компании, например, «Ингосстрах», предлагают скидки при оформлении полиса онлайн. Электронный вариант страховки имеет ту же юридическую силу, что и бумажный.

К слову, на страхование жизни распространяется налоговый вычет. Можно вернуть 13% от суммы, уплаченной за полис, если выгодоприобретателем в нем указан сам заемщик, а не банк.

Обзор программ страхования

Проведу небольшой обзор программ, которые предлагают по ипотеке страховые компании из топ-5.

Ингосстрах

Компания аккредитована в большинстве кредитных организациях. Предлагает 2 программы.

Полис можно оформить онлайн. Посмотрим стоимость комплексной защиты, которая включает все 3 вида страховки.

Исходные данные:

- банк ВТБ, г. Москва;

- страхую квартиру с оформленным правом собственности;

- остаток по кредиту – 2 500 000 руб.;

- заемщик – женщина 1976 г. рождения со 100 % долей в кредите.

Воспользуемся калькулятором:

- Стоимость полиса по защите имущества – 4 312,5 руб.

- Стоимость защиты титула – 7 187,5 руб.

- Стоимость защиты жизни и здоровья – 9 772,13 руб.

Итого общая стоимость – 21 272,13 руб.

По Сбербанку картину иная. Банк не требует страхования титула. По соглашению с ним при онлайн-оформлении доступна 15 % скидка. Стоимость комплексного полиса без скидки – 19 408,82 руб., со скидкой – 16 497,5 руб.

Ингосстрах предлагает подключить дополнительные опции к полису.

Согаз

Страхует от всех видов риска по ипотеке. В качестве преимуществ:

- возможность оплаты страховой премии в рассрочку;

- возврат части страховки при досрочном погашении кредита;

- возможность бесплатного медицинского обследования, если оно потребуется.

Сбербанк страхование

Компания страхует только от 2 видов рисков:

- порчи или утраты имущества в залоге,

- смерти и потери трудоспособности.

Титульное страхование не предусмотрено. На сайте отсутствует калькулятор. Тарифы удалось обнаружить в объемном документе на нескольких листах. Они сведены по разным видам рисков в единую таблицу плюс поправочные коэффициенты в зависимости от факторов, которые влияют на степень риска.

Объектами страхования в квартире являются конструктивные элементы:

- стены,

- перегородки,

- полы, перекрытия,

- окна и двери.

В доме к перечисленным элементам добавляются крыша и фундамент. Сбербанк не страхует квартиры в домах старше 1955 года. Базовая ставка стартует от 0,25 % от остатка по ипотечному кредиту. При оформлении онлайн компания дает скидку 10 %.

РЕСО-Гарантия

Компания оформляет страховку от 3 видов риска. На сайте есть калькулятор, но расчеты не действуют для клиентов Сбербанка и банка Российский капитал.

Стоимость комплексного полиса у меня вышла 15 675 руб. при остатке по кредиту в 2 500 000 руб., т. е. тариф составляет 0,627 %.

По отдельным видам картина следующая:

- Недвижимость – 4 000 руб. (0,16 %).

- Здоровье – 8 175 руб. (0,327 %).

- Титул + недвижимость – 12 750 руб. (0,51 %).

ВТБ-страхование

Кроме стандартного полиса, который покроет убытки банка при наступлении страхового случая в размере остатка задолженности по кредиту, ВТБ предлагает оформить страховку на полную стоимость квартиры.

Например, вы купили жилье за 3 000 000 руб., заплатив за счет ипотеки 1 500 000 руб. и 1 500 000 руб., вложив собственных средств. При порче имущества по обычному договору страхования компания заплатит банку 1 500 000 руб., но свои деньги вы потеряете. При приобретении дополнительной страховки оставшиеся 1 500 000 руб. компания возместит лично вам.

Компания разработала 9 пакетов программ по разной цене. Покажу лишь фрагмент таблицы.

Для военнослужащих, покупающих жилье по программе “Военная ипотека”, предусмотрены особые условия, позволяющие оформить полис онлайн и со скидкой до 30 %.

Плюсы и минусы (особенности) ипотечного страхования в СПАО «Ингосстрах»

СПАО «Ингосстрах» входит в ТОП-10 лучших страховщиков России, является системообразующей организацией страны. Располагает широкой сетью филиалов в Москве, СПб и 80 регионах РФ. Предоставляет широкую линейку продуктов для физических и юридических лиц. Клиенты компании также могут рассчитывать на бесплатное медицинское обследование при страховании жизни. Решение о стоимости полиса при полном пакете документации принимается за 1 рабочий день.

Минусом является увеличенный срок компенсации ущерба, необходимый для уточнения обстоятельств, возникших при подозрениях намеренного причинения вреда с целью получения выплат.

Если возникнут вопросы — воспользуйтесь консультацией у сотрудников компании «Ингосстрах» по телефону контакт-центра (8-495-956−55−55) или формой обратной связи.

Определиться, где выгоднее застраховать себя и имущество при ипотечных обязательствах, поможет обзорная статья о выборе страховых компаний.

Преимущества ипотечного страхования в «Ингосстрах»

По итогам 2015 года компания заняла 6-е место на российском страховом рынке в сегменте ипотечного страхования, собрав 489 026 тыс. руб. премий и выплатив 78 969 тыс. руб. по страховым случаям.

Уставной капитал СПАО «Ингосстрах» составляет 17,5 млрд. руб., а рейтинг надежности оценен агентством «Эксперт РА» как исключительно высокий «А++» со стабильным прогнозом. Финансовые обязательства компании гарантируются крупнейшими перестраховочными организациями, такими как: Partner Re, Swiss Re, Gen Re, Munich Re, SCOR, Allianz.

К прочим преимуществам ипотечного страхования от «Ингосстрах» следует отнести:

- страховой полис компании принимается всеми ипотечными банками России;

- решение об оформлении полиса выносится в течение 1 дня;

- компания сотрудничает с 240 банками-партнерами;

- медицинское обследование страхователя проводится за счет компании.

Частые вопросы по страхованию при ипотеке

Какие условия предоставления военной ипотеки?

Государственную программу льготного кредитования военнослужащих для покупки жилья регулирует ФЗ №117, который действует с начала 2009 года. Займы дают офицерам, рядовому составу, учащимся военных учебных заведений, которые не менее 3 лет участвуют в НИС (накопительно-ипотечная система). Срок кредитования — не более 25 лет. Сумма — до 2,2 млн. руб.

Что сделать для оформления:

- Обратиться за сертификатом в Росвоенипотеку;

- Выбрать недвижимость (в любом регионе страны), подходящую под условия программы и критерии банка;

- Собрать документы, которые нужны кредитору;

- Оформить заявку на кредит и ждать решения банка.

Стартовый взнос — не менее 10% стоимости недвижимости. Если стоимость недвижимости будет выше, чем предусмотрено программой, недостающую сумму заемщик оплачивает собственными деньгами.

Страхование жизни является обязательным для военнослужащего (ФЗ-52 от 28.03.98г.). Банк не вправе требовать от военного заемщика еще раз застраховать жизнь для ипотеки.

Можно ли переоформить ипотеку на другого человека?

Переоформление может потребоваться при разводе, потере трудоспособности заемщика, переезде, существенном ухудшении материального положения. Замена заемщика разрешается только с согласия ипотекодержателя, при условии, что новый должник отвечает критериям кредитора в отношении уровня доходов, финансовой репутации, занятости (подтверждается документами).

В период подготовки и сбора документов, рассмотрения заявки прежний заемщик продолжает оплачивать кредит, чтобы не допустить просрочки. Для переоформления договора кредитор может потребовать от нового должника сделать оценку предмета залога. Страховку (жизнь, недвижимость, титул) оформляют на нового должника.

Можно ли гражданину России оформить ипотеку за рубежом?

Можно. До пандемии привлекательные условия предлагал Израиль (3,5%). В Испании можно было выбрать подходящую систему начисления процентных ставок — фиксированную (4-5,5%), плавающую (минимум 2% годовых), смешанную. Максимальный период кредитования — 40 лет.

Долгосрочные жилищные кредиты иностранные банки выдают на тех же условиях, что и в России, процедура оформления и пакет документов приблизительно одинаковый. Основная трудность в получении кредита — доказать свою платежеспособность.

Ипотеку оформляют в евро, долларах или местной валюте, поэтому граждане, получающие доходы в рублях, рискуют потратить больше денег, чем рассчитывали.

Что касается страхования жизни, то за рубежом тарифы в 5-8 раз ниже, чем у нас, защита — более продуманная, например, по риску смерть один полис защищает обоих супругов.

Преимущества ипотечного страхования в «Ингосстрах»

По итогам 2015 года компания заняла 6-е место на российском страховом рынке в сегменте ипотечного страхования, собрав 489 026 тыс. руб. премий и выплатив 78 969 тыс. руб. по страховым случаям.

Уставной капитал СПАО «Ингосстрах» составляет 17,5 млрд. руб., а рейтинг надежности оценен агентством «Эксперт РА» как исключительно высокий «А++» со стабильным прогнозом. Финансовые обязательства компании гарантируются крупнейшими перестраховочными организациями, такими как: Partner Re, Swiss Re, Gen Re, Munich Re, SCOR, Allianz.

К прочим преимуществам ипотечного страхования от «Ингосстрах» следует отнести:

- страховой полис компании принимается всеми ипотечными банками России;

- решение об оформлении полиса выносится в течение 1 дня;

- компания сотрудничает с 240 банками-партнерами;

- медицинское обследование страхователя проводится за счет компании.

Где провести ипотечное страхование

Сегодня подобная услуга предоставляется большинством крупных страховых компаний, при этом стоимость полиса будет зависеть от множества факторов, начиная от величины оформляемого займа, и заканчивая возрастом и состоянием здоровья страхователя.

Наличие в интернете специальных калькуляторов позволяет не только быстро рассчитать будущую стоимость страховки, но и провести сравнение предложений нескольких страховщиков для выбора наиболее привлекательного из них.

Среди крупных страховщиков, предлагающих свои услуги в сегменте ипотечного страхования, выступают «РЕСО», «Ингосстрах», «СОГАЗ», а также компании, входящие в состав банковских групп «Сбербанк» или «ВТБ».

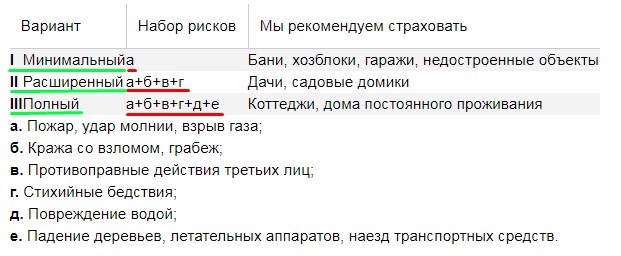

Порядок страхования по военной ипотеке

Договор о страховании недвижимости заключается одновременно с кредитно-ипотечным соглашением. После обращения в банк с пакетом необходимых документов и одобрения заявки на получение ипотеки в дело вступают страховщики.

Банки часто сотрудничают со страховыми компаниями. При оформлении сделки банковские служащие предоставляют список страховых организаций — заемщику остается выбрать одну из них.

Недвижимость страхуется от:

- взрывов и возгораний;

- затоплений и наводнений;

- аварий коммуникаций;

- стихийных бедствий;

- механических повреждений жилья — например, вследствие попадания осколков самолета.

После оформления полиса страхования военной ипотеки заемщик обязан вносить каждый год фиксированную страховую выплату — около 0,1-0,3% от стоимости жилья. Для квартиры стоимостью 4 млн рублей это сумма в 4-12 тысяч рублей. На сумму страхового платежа влияют возраст и пол заемщика, тип недвижимости, срок ипотеки.

Участник НИС может выплатить сумму всех страховых взносов единовременно, а не платить каждый год. Заемщик также может поменять страховую компанию в любое время, если его не устроит качество оказываемых услуг. Договор на страховку квартиры подлежит продлению вплоть до полного погашения кредита.

Условия страхования и стоимость полиса ипотечного страхования

Перед оформлением полиса рекомендуется ознакомиться с тарифами и условиями страхования в Ингосстрахе. Только после получения информации о стоимости услуг можно приступать к подаче заявки на обслуживание.

Требования при оформлении

При оформлении страхового полиса в Ингосстрахе необходимо выполнить ряд требований:

- Уточнить условия кредитора, например, относительно рисков, подлежащих страхованию в обязательном порядке, а также по поводу необходимости увеличения страховой суммы на 10–15 % от остатка задолженности.

- Выяснить, входит ли Ингосстрах в перечень аккредитованных страховых компаний финансового учреждения.

- Выбрать удобный способ оформления полиса (оффлайн или онлайн).

- Рассчитать стоимость услуги с помощью специального калькулятора на сайте Ингосстраха.

- Составить заявление на получение полиса и собрать необходимые справки.

- Подать документы, заключить договор страхования и предъявить его банку. Получить скидку по ипотеке при условии подключения опции страхования жизни, здоровья заемщика и титула.

Внимание! Если кредитор является партнером Ингосстраха, оформить страховой полис можно сразу при заключении договора кредитования в банке.

Стоимость полиса ипотечного страхования в Ингосстрах и от чего она зависит

Стоимость полиса ипотечного страхования устанавливается индивидуально для каждого клиента. Она зависит от перечня подключенных опций и их тарифов:

Можно ли сэкономить при заключении договора и есть ли скидки?

При заключении договора страхования в Ингосстрахе можно сэкономить, выбрав способ покупки полиса онлайн на официальном сайте компании. Выгода в таком случае составит 10–15 %.

Скидка в размере 5–15 % предусмотрена для клиентов, перешедших из другой страховой компании.

Если заемщик решил добровольно застраховать инженерные сети, движимое имущество или внутреннюю отделку, он может воспользоваться скидкой в размере 20 %.

Договор и правила ипотечного страхования от Ингосстрах — документ для загрузки

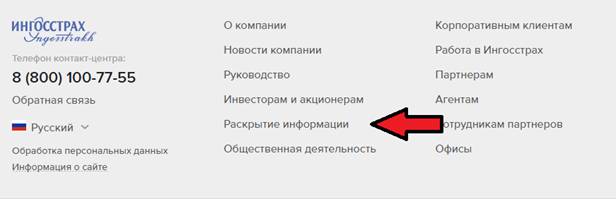

Чтобы получить доступ к документам по ипотечному страхованию для загрузки, следует перейти в соответствующий раздел на сайте Ингосстраха, воспользовавшись ссылкой: https://www.ingos.ru/company/disclosure_info/insurance-rules/

О компании

АльфаСтрахование – объединение крупных бизнес-направлений одной группы. Компания предоставляет более 100 видов продуктов. Услугами могут воспользоваться физические и юридические лица.

270 регионов России имеют представительства и офисы АльфаСтрахования. Уже 24 млн граждан и фирм заключили договоры с этой структурой.

В 2020 организация заняла 4 место среди российских страховых компаний. Кроме добровольных видов продуктов, АльфаСтрахование – ОМС стала крупнейшим участником обязательного медицинского обеспечения населения России.

Клиенты и партнеры:

- Yokohama;

- X5 Retail Group;

- Аэропортовый комплекс «Домодедово»;

- Башнефть;

- Travel;

- Metro Cash {amp}amp; Carry.

Уставной капитал АльфаСтрахования составляет 7,5 млрд р. Собственные средства – 17 млрд р.

Рейтинговое Агентство «Эксперт РА» в 2020 году наградило организацию статусом «А » — максимально надежная компания. Стабильность и профессионализм стали визитной карточкой структуры. В апреле 2020 был изменен статус и присвоена категория «ruAA » — исключительно высокий уровень надежности.

Банки-партнеры:

- Альфа-Банк;

- Райффазенбанк;

- МДМ-Банк;

- ЮниКредит Банк;

- ВТБ24;

- Банк ДельтаКредит;

- Банк Сибконтакт;

- Москоммерцбанк;

- Национальный Банк ТРАСТ;

- РосЕвроБанк;

- РОСБАНК;

- ТрансКредитБанк;

- МКБ;

- Возрождение;

- Кит-финанс;

- ЗЕНИТ;

- Собинбанк;

- Еврофинанс Моснарбанк;

- Россельхозбанк;

- Связь Банк.

Компания завоевала доверие среди крупных организаций и россиян. Потребители оценили высокий уровень профессионализма и отлаженный рабочий процесс.

При наступлении страхового случая, фирма будет выяснять обстоятельства произошедшего. Далеко не в каждом случае страхователь получит выплату.

Так, компания не обязана выплачивать страховку, если утрата права собственности произошла в результате:

- Гражданской войны, военных операций или их последствий.

- Конфискации недвижимости по решению государственных органов.

- Изъятия квартиры, если страхователь не выполняет обязательства (за долги).

- Изъятия имущества, которым страхователь не может владеть по закону.

- Повреждения или гибели имущества (в этом случае действует страховка имущества).

- Сноса здания.

- Умышленных действий страхователя, которые направлены на получение страховой выплаты.

- Изъятия земельного участка, используемого с нарушениями.

- Окончания права собственности на землю.

Страховая компания может отказать в выплате, если:

- Застрахованное лицо обратилось за выплатой после установленного срока.

- Страхователь уже получил возмещение от виновного лица.

- Наступление страхового случая не было подтверждено.

- Страхователь предоставил ложные данные и не препятствовал отчуждению недвижимости.

- Наступил случай из списка исключений: наводнение, взрыв, землетрясение, и др.

- Перепланировка квартиры была изменена без согласия банка и СК.

- Недвижимость использовали не по назначению.

- Заложенная квартира была продана или подарена другому лицу.

- Заложенную недвижимость сдавали в аренду.

С какими компаниями заключается договор о комплексном страховании

Комплексное страхование охватывает одновременно несколько рисков, поэтому такую услугу оказывают далеко не все организации. Банк, предоставляющий кредит, сотрудничает с аккредитованными агентствами, поэтому заемщику придется заключать договор с одним из таковых агентств.

Перед оформлением полиса от заемщика требуется информация:

- О существенных обстоятельствах, которые влияют на наступление страхового случая.

- Подробные ответы на вопросы агента, который глубоко анализирует риски.

- Предоставление сведений о предыдущих сделках с объектом недвижимости для проверки юридической чистоты сделки.

Заемщик подписывает заявление на страхование по форме компании. В договор страхования можно вносить изменения, не противоречащие законодательству.

Чтобы получить услугу, необходимо подать агенту, с которым сотрудничает банк:

- Паспорт РФ.

- Договор на ипотеку — копия.

- Закладная с приложениями — копия.

- Информация о платежеспособности.

- Свидетельство о праве собственности.

- Подтверждение регистрации в Росреестре — если имеется.

- Иные акты, которые относятся к риску.

Период действия страховки оканчивается в 24 часа по местному времени в дату, обозначенную в полисе.

Страховка не выплачивается, если:

- Нарушены условия договора.

- Существование риска прекратилось по неоговоренным в соглашении причинам.

- Не уплачены взносы в сроки, установленные договором.

- Требует страхователь (взносы предусмотрены).

- Страховщик ликвидирован законным путем.

- Страхователь ликвидирован судебным решением.

Комплексное страхование защищает платежеспособность заемщика. Оставьте заявку онлайн для получения подробной консультации!

Преимущества оформления ипотечной страховки в «Ингосстрах»

Преимущества включают широкие возможности при обращении к страховщику:

- оперативность и гибкие тарифы;

- возможность оформить полис онлайн;

- индивидуальный подход к потенциальному страхователю;

- оплата в рассрочку без увеличения суммы;

- подписание и оплата договора при оформлении документов в банке;

- выгодные условия даже при досрочном погашении долга.

Программа страхования ипотеки в «Ингосстрах» приемлема для большинства банков, так как учитывает все особенности ипотечного кредитования Российской Федерации.

Чем компания «Ингосстрах» выделяется среди остальных:

- Рейтинг надежности страховой компании оценивается как ruAAA. Это значит, что она стабильна. Финансовый прогноз на ближайшее время остается прежним.

- Со страховщиком сотрудничает большинство банков, выдающих ипотечные кредиты. Это означает, что кредитные организации утвердили «Ингосстрах» в качестве своего партнера и готовы с ним сотрудничать. Стоит отметить, что далеко не все страховые компании становятся официальными партнерами крупных банков (Сбербанк, ВТБ, Газпромбанк и другие).

- Финансовую защиту недвижимости можно приобрести в онлайн-режиме на сайте компании.

- Остальные виды страховки оформляются в офисе банка при получении ипотеки или через страхового агента. Приобретение полиса происходит в течение 1 дня, от клиента потребуется небольшой пакет документов.

Основным моментом, беспокоящим ипотечного заемщика, должна стать надежность страховой компании. Если произойдет несчастный случай, клиент должен быть уверен, что его кредит будет погашен страховщиком.

«Ингосстрах» предлагает возможность предварительного расчета страховых взносов. Калькулятор учитывает следующие параметры:

- размер предоставленного кредита;

- характеристики объекта недвижимости;

- ранее совершенные сделки по объекту, включая их чистоту;

- параметры пола и возраста, уровень здоровья;

- требования кредитора.

В результате можно получить точные данные о размере выплат, которые действуют в течение всего периода кредита.

Расчет стоимости страхования ипотеки

На основании ст. 48 Правил комплексного и ипотечного страхования, страховая премия уплачивается по договоренности сторон:

- или единовременным платежом;

- или в рассрочку.

В любом случае, премия определяется как произведение страховой суммы, страхового тарифа и различных коэффициентов – понижающих и повышающих.

С действующими тарифными ставками всегда можно ознакомиться на официальном сайте Ингосстраха – “Раскрытие информации”, далее – “Тарифы и правила”.

Приведем актуальную информацию о тарифах:

| Страховая опция | Минимальный тариф, в процентах | Максимальный тариф, в процентах |

| Конструктив | 0,13 | 0,5 |

| Титул (в части потери права собственности) | 0,2 | 0,9 |

| Титул (в части ограничения права собственности) | 0,2 | 0,9 |

| Жизнь и здоровье | 0,28 | 6 |

Калькулятор

Перед оформлением полиса рассчитайте страхование жизни при ипотеке, рассчитать стоимость которого можно на нашем сайте с помощью специального онлайн-калькулятора. После ввода данных можно оформить полис страхования ипотеки сразу же в режиме онлайн. Электронный документ придет вам на почту и его можно распечатать, чтобы предоставить в банк.

Ипотечное страхование в Ингосстрах

Ингосстрах — это страховая компания с 70-летним опытом работы на рынке. По объему предоставляемых услуг она входит в ТОП-10.

В Ингосстрах клиент имеет возможность выбрать одну из нескольких комплексных программ страхования ипотеки. Каждое из этих предложений предварительно согласовывается с клиентом, что гарантирует для каждого страхователя выгодные условия и высокую степень надежности. С банковскими структурами все программы Ингосстраха согласованы заранее.

Комплексное страхование обеспечивает защиту приобретаемого жилья, жизни и здоровья заемщика, а также титула.

Внимание! Личное страхование, которое входит в комплекс услуг, обеспечивает выплаты сумм возмещения не только в случае смерти заемщика, но и при присвоении ему I или II группы инвалидности или временной потере трудоспособности.

Что это такое и зачем нужен страховой полис для ипотеки?

Страхование залогового имущества — обязательное условие банков для получения услуги ипотечного кредитования. Наличие полиса — это гарантия возврата заемных средств финансовому учреждению даже в самых непредвиденных ситуациях.

В Ингосстрах клиент имеет возможность приобрести полный комплект услуг в рамках комплексной программы или выбрать опции по своему усмотрению. Рассчитать стоимость полиса можно на официальном сайте компании с помощью электронного калькулятора. Здесь же можно приобрести или продлить страховку.

Внимание! Страхование имущества по ипотеке покрывает не всю стоимость недвижимости, а только ту часть средств, которую заемщик берет у банка на условиях договора кредитования.

Обязательно ли страховать жизнь заемщика при оформлении ипотеки?

При оформлении ипотеки обязательным условием является только страхование залогового имущества. Страхование жизни и здоровья заемщика — это добровольная услуга, которая предоставляется исключительно по желанию клиента.

На какую сумму можно застраховать ипотечную квартиру и от каких рисков?

В Ингосстрах можно застраховать недвижимость таких видов:

- новостройки на любой стадии строительства, введенные или не введенные в эксплуатацию;

- загородные дома;

- квартиры на вторичном рынке.

Перечень стандартных рисков:

- пожары и взрывы;

- поломка конструктивных элементов;

- обстоятельства непреодолимой силы и стихийные бедствия;

- скрытые повреждения конструкции;

- преступные действия третьих лиц.

Величина выплат варьируется в пределах 0,1–1 млн. рублей и зависит от размера понесенного ущерба.

Из чего формируется стоимость и максимальные выплаты по ипотечному страхованию

Стоимость полиса ипотечного страхования в Ингосстрах зависит от множества факторов и устанавливается индивидуально в каждом отдельном случае. Цена может существенно отличаться от среднего показателя стоимости страховки (0,6–1 %). Кроме того, размер оплаты по комплексному обслуживанию складывается из тарифов страхования по каждому типу рисков.

Внимание! Клиенты Сбербанка, оформившие полис ипотечного страхования онлайн, имеют право на получение скидки в размере 15 %.

Факторы, оказывающие влияние на стоимость полиса ипотечного страхования в Ингосстрах:

- Требования кредитора по отношению к сумме страхового покрытия.

- Размер ипотеки.

- Вид страхования: комплексное или защита от отдельных рисков.

- Технические характеристики ипотечной недвижимости: площадь, расположение, общее состояние квартиры и т.д.

- Количество сделок, проведенных ранее с участием объекта залогового имущества. Данный фактор имеет значение для установления тарифа по страхованию титула.

- Характеристики заемщика: возраст, пол, текущее состояние здоровья, история болезней и т.д. Данные показатели учитываются при определении тарифа по страхованию жизни и здоровья заемщика.

Величина выплат по страховке зависит от суммы понесенного ущерба.

Какие случаи признаются нестраховыми при ипотечном страховании

При ипотечном страховании нестраховыми признаются следующие случаи:

- Повреждение недвижимости в результате военных действий, народных волнений, ядерного взрыва, воздействия атомной энергии.

- Обвал строения по причине его ветхости или естественного износа.

- Причинение ущерба во время проведения строительно-ремонтных работ.

- Возникновение повреждений в результате замерзания труб или других инженерных систем.

- Повреждение жилья взрывчатыми веществами, хранимыми страхователем.

- Умышленное уничтожение имущества собственником недвижимости или другим заинтересованным лицом.