Досрочное погашение ипотечного кредита: советы как быстро рассчитаться и спать спокойно

Содержание:

- Виды кредитных платежей

- Советы по досрочному погашению

- Выгода не очевидна

- Объединить ипотеку и автокредит

- Рефинансирование кредита

- Требования к заёмщику

- На какой ипотечный кредит одобрят субсидию

- С фанатизмом платили ипотеку

- Как подать заявку на перевод кредитов и рефинансирование ипотеки?

- Альтернативные способы возврата денег

- Как досрочно погасить кредит

- Минусы погашения ипотеки потребительским кредитом

- Как избежать проблем с ипотекой?

- Правомерность и способы досрочного погашения ипотеки

Виды кредитных платежей

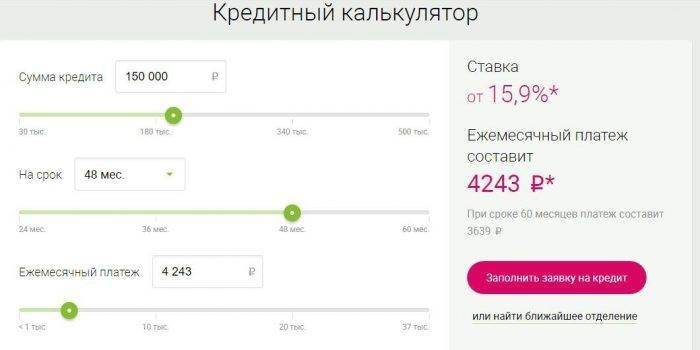

Для принятия стратегии заблаговременного погашения ипотеки, устанавливают разновидность графика платежей, который использует банк-кредитор. Это может быть аннуитетный график, который предусматривает ежемесячное внесение одинаковой суммы. Вносимый платеж состоит из 2-х неравных частей: долга и начисленных процентов. Соотношение между ними меняется по мере срока пользования кредитом: сначала преобладают проценты кредитору, а суммы в погашение основного долга растут к окончанию кредитного периода.

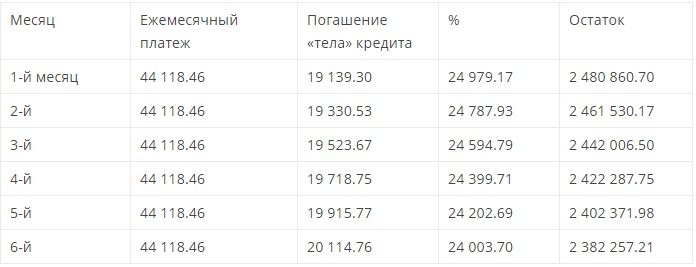

Например, график аннуитета за 1-е полугодие для ипотеки в 2,5 млн. руб. под 11,99% годовых на 7 лет будет выглядеть так.

Дифференцированный график более «справедливый»: проценты начисляются на остаток задолженности. Поэтому в начале срока приходится вносить крупные суммы, но по мере пользования кредитом, платежи уменьшаются. Покажем это на примере, при тех же условиях кредитования.Сумма уплаченных процентов за 7-летний период составит 1205950,94 руб.

Какие виды и способы погашения ипотеки будут использоваться — зависит от внутренних правил банка. Очевидно, что аннуитет выгоден при невысоких доходах и для понимания заемщика выглядит проще: каждый месяц вносится одинаковый платеж. Но проценты в нем начисляются на первоначальный долг, что в итоге сопровождается высокой переплатой. Проценты банку за те же 7 лет составят уже 1072 275 руб.

Дифференцированный способ эффективен для заемщиков с высокой платежеспособностью. В первые месяцы суммы для оплаты будут значительные, с постепенным уменьшением к концу срока пользования займом. Но при досрочной выплате возникает реальная возможность сэкономить: внесенный платеж уменьшает «тело» кредита и проценты за пользование.

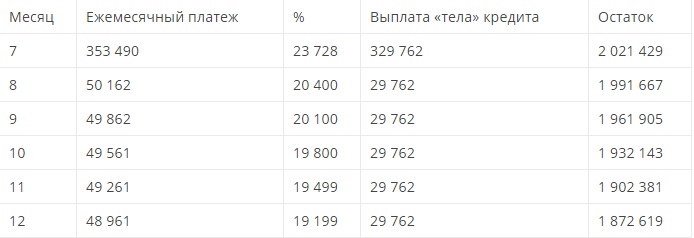

Предположим, заемщик после шести месяцев пользования ипотекой изыскал возможность уплатить дополнительно 300000 руб. Тогда платежи во втором полугодии при дифференцированной уплате будут выглядеть так.

Внесенная сумма сокращает период кредитования до 74 месяцев, а проценты уменьшаются до 849879 руб.

Советы по досрочному погашению

Если заемщик осуществляет взносы по займу в аннуитетном порядке, его денежные средства уходят на возврат суммы, накопленной по процентам. Данный метод выгоден для банковской структуры, но для клиентов такая схема предполагает большие финансовые потери.

Такой кредит целесообразно погашать как можно быстрее, чтобы избежать высокой переплаты, а затем подавать ходатайство в суд о пересмотре полной суммы к погашению. Предварительно нужно точно рассчитать общий размер переплаты, если заемщик бы платил продолжал вносить деньги на протяжении всего действия договора.

По-другому складывается ситуация с дифференцированными платежами, где сумма ежемесячного взноса постепенно уменьшается. Большая часть средств списывается в счет основного долга.

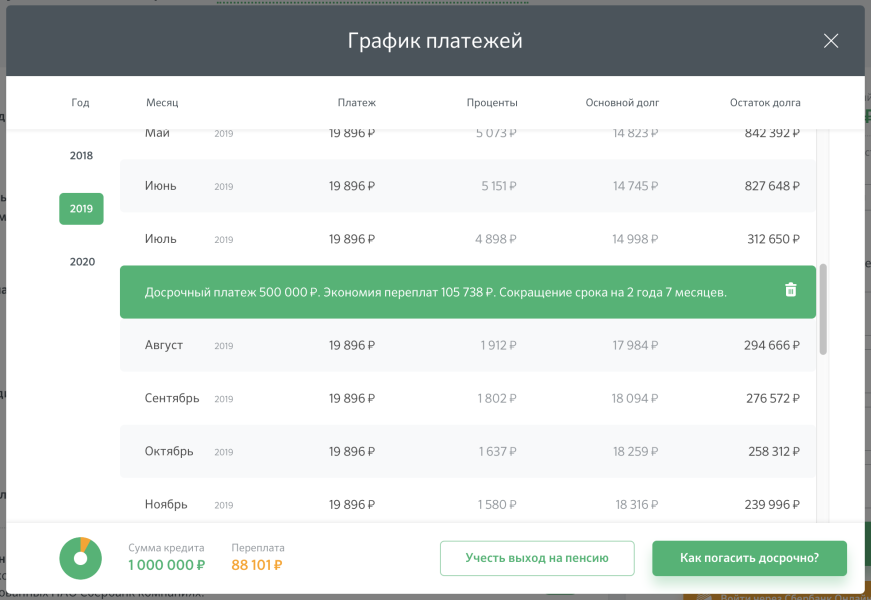

Выгода не очевидна

По словам экспертов, выплачивать ипотечный кредит досрочно имеет смысл в те самые первые годы, когда заемщик отдает банку большую часть процентов. При кредите в 2 миллиона рублей на 15 лет даже сравнительно небольшой досрочный взнос в размере 100 тысяч может сократить срок кредита на целых 20 месяцев. Если заемщику важнее сократить не срок кредита, а ежемесячную выплату, он может выбрать и такой вариант, тогда выплата уменьшится на 1300 рублей.

Нехитрые подсчеты показывают, что в любом случае сокращение срока кредита выгоднее для заемщика, чем сокращение ежемесячных выплат. Но это касается долгосрочной перспективы, а жить заемщику хочется не потом, а сегодня: многие признаются, что готовы пожертвовать выгодой через 15 лет, но уменьшить выплаты уже сейчас, перераспределив высвободившиеся средства с кредита на отпуск или нужные в быту вещи.

Этим же объясняется и то, что многие заемщики оформляют кредит на максимальное количество лет, переплачивая при этом огромные проценты: ежемесячные выплаты при максимальном сроке минимальны, а сумма кредита – максимальна. «Заемщики изначально оформляют ипотеку на максимально возможный срок, чтобы получить максимальную сумму кредита, – говорит Екатерина Базилевская. – Дело в том, что банки предполагают комфортный платеж по ипотеке в размере от 40% до 50% от дохода заемщика и его семьи, а на практике многие семьи готовы гасить большими суммами, так как располагают неучтенными банком доходами». В то же время статистика показывает, что даже если разница в выплатах при 15-летнем и 10-летнем сроках составляет всего 2-4 тысячи рублей, заемщики часто выбирают 15-летний кредит: эти «лишние» тысячи нужны им сегодня.

Впрочем, заемщикам, у которых каждая копейка на счету и которые не планируют в ближайшие годы менять ипотечную квартиру на более просторную, эксперты советуют и вовсе отказаться от досрочных выплат, пустив свободные средства на отдых, саморазвитие или образование детей. Практика показывает, что в последние годы ипотечные заемщики стали все чаще использовать свободные средства для открытия или развития собственного бизнеса, как поступают крупные бизнесмены во всем мире. Они отправляют средства «в оборот», а с кредитом расплачиваются через 15 лет, обесценившимися от инфляции деньгами.

Михаил Полунин, управляющий Санкт-Петербургским филиалом Связь-Банка:

При оформлении ипотечного кредита около половины заемщиков озвучивают намерения погасить в будущем данный кредит досрочно. Оформление на более длительные сроки связано с желанием клиента застраховать некоторым образом свое материальное положение от непредвиденных экономических ситуаций.

При частичном досрочном погашении ипотечного кредита клиенты могут выбрать, что им важнее в данный момент исходя из собственной финансовой ситуации: сокращение срока или уменьшение суммы ежемесячного платежа. И тот, и другой вариант уменьшает итоговую стоимость кредита и, следовательно, выгоден заемщику.

Досрочное погашение кредита в любом случае выгодно для заемщика, так как сокращает полную стоимость кредита. Однако при погашении кредита равными аннуитетными платежами наибольшие суммы по процентам гасятся в первую половину общего срока кредитования. Поэтому частичное досрочное погашение кредита при данной схеме становится тем менее выгодным для заемщика, чем ближе срок окончания кредитного договора.

Екатерина Базилевская, руководитель центра ипотечного кредитования филиала Абсолют Банка в Санкт-Петербурге:

Около 10% заемщиков филиала Абсолют Банка в Петербурге уже при получении кредита знают, что будут интенсивно гасить кредит досрочно. Данные заемщики ежемесячно или ежеквартально совершают досрочные платежи и сокращают срок ипотечного кредита с 10-15 лет до фактических 5-7 лет. Еще около10% заемщиков несистемно производят досрочные платежи в небольшой сумме, а некоторые просто самостоятельно увеличивают себе ежемесячный платеж на 5-10 тысяч рублей по своей личной инициативе. Дело в том, что если платеж составляет 30 тыс. рублей при сумме кредита 2 млн рублей на 10 лет под 13%, то в первые 3 года сумма процентов будет около 20 тысяч, а сумма погашения основного долга банку – только 10 тысяч. Все досрочные платежи уменьшают именно основной долг банку, и таким образом ипотеку можно выплатить на 3-5 лет быстрее. Остальные 80% заемщиков придерживаются изначального графика платежей.

Условия досрочного погашения прописаны в любом кредитном договоре, и заемщик должен их придерживаться. Если есть желание изменить условия договора, то это происходит с согласия сторон (банка и заемщика).

Лилия Крейсс-Белова, эксперт по ипотеке АН «Бекар»:

Объединить ипотеку и автокредит

Теоретически можно скомпоновать любой кредит. Соединить ипотеку с автокредитом, например. Из них ипотека крупнее, соответственно, нужно ориентироваться на нее.

Порядок действий зависит от обстоятельств. Взяты ли займы в одном или нескольких банках:

◊ В одном – посетив учреждение либо оставив заявку и контакты для связи, клиент выясняет о наличии услуги рефинансирования (консолидации).

Лучше открыто изложить менеджеру свою ситуацию и желание облегчить финансовое бремя. Кредиторам не выгодно «топить» должников, тогда те прекратят платить вообще. Поэтому вполне возможно найти приемлемый вариант решения проблемы.

◊ В двух – посетить оба, выяснив условия в каждом.

Все банки между собой взаимосвязаны, их объединяет не только сфера деятельности, но и база, где хранятся сведения о заемщиках. Поэтому бояться, что одно учреждение откажется брать клиента с долгами от второго не стоит.

Мнение эксперта

Игорь Юрьев, кредитный консультант

Мы наоборот советуем отслеживать развитие рынка недвижимости и своевременно обновлять условия кредитования для себя. Выбирать максимально подходящие, а не тянуть годами одни обязательства. Кстати, при рефинансировании должник возьмет третий кредит, чтобы рассчитаться по первым двум. Соответственно, он может использовать взятую недвижимость или автомобиль, сделав их предметами залога.

Тогда ему будет одобрена определенная сумма, которая после оформления будет безналичным образом переведена кредиторам. Два долга таким образом погасятся. Останется третий, новый. По нему заемщик будет вносить платежи.

Важно! При рефинансировании существуют сопутствующие траты, которые нужно оплачивать заемщику. Например, оценку недвижимости, перерегистрацию ее в Росреестре, плату госпошлины

Некоторые банки устанавливают комиссию за новый кредит.

Рефинансирование кредита

Рефинансирование кредита является еще одной возможностью уменьшить платежи по кредиту, либо срок. Если у вас есть текущий ипотечный кредит в одном банке, то вы можете сделать рефинансирование в другом банке под более выгодные условия.

Смысл рефинансирования следующий. Банк у которого вы хотите рефинансировать кредит, выкупает у вашего первого банка ваш долг, т.е. гасит ваш кредит перед ним. А взамен дает вам новый, под свои, более выгодные условия.

Но перед тем как бежать делать рефинансирование, нужно все хорошенько взвесить. Насколько это выгодно будет вам? Если у вас остался небольшой срок до окончания платежей (год-два), то наверное нет смысла. Больше времени и денег потеряете на переоформление кредита.

Но если платить еще много лет, то такой вариант вполне подойдет.

При рефинансировании кредита есть такой нюанс, про который все забывают и в итоге даже не то что не выигрывают, а даже теряют много денег.

Требования к заёмщику

Можно обратиться в некрупный банк, где условия максимально лояльные. Там сотрудники готовы пойти навстречу и одобрить заявку на ипотечное кредитование, даже если в прошлом были нарушения, негативно отразившиеся на КИ

При этом важно доказать, что на данный момент финансовые трудности уже утратили актуальность и положение стабильное, что нет сомнений относительно аккуратности и добросовестности погашения ипотеки.

Оптимальный вариант – подать заявку в том банке, где уже было успешное сотрудничество. Если в данной финансовой организации клиент уже брал кредит, аккуратно его выплачивал, демонстрировал свою благонадежность, вероятность одобрения будет существенно выше

Бесспорно, не стоит обращаться в банк, если вы недавно именно в нем допускали нарушения, просрочки и задолженности: в подобной ситуации заявка наверняка будет отправлена напрасно.

Оформление через посредников. Некоторые обращаются к кредитным брокерам, а другие предпочитают оформить ипотеку на ближайшего родственника, члена семьи, надежного человека. Данный путь связан с определенными рисками, имеет свою специфику, но при условии взаимного доверия дает хороший результат.

Высокий уровень лояльности демонстрируют застройщики. У них снижена планка требований к заемщикам, поэтому шансы на одобрение заявки на ипотеку непосредственно в компании застройщика будут существенно выше. Эксперты отмечают, что стопроцентного одобрения и здесь не стоит ожидать, но все-таки шансов заметно больше. Понадобится подтвердить свой уровень платежеспособности, чтобы перекрыть отрицательный эффект от испорченной кредитной истории.

Привлечение поручителей. Оптимальный вариант связан с поручительством. Когда есть возможность привлечь в роли гаранта человека с отличной репутацией, высоким кредитным рейтингом, вероятность одобрения резко повышается. Дело в том, что поручитель фактически делит финансовые обязательства перед банком с заемщиком, в конечном итоге риски финансовой организации будут сведены к минимуму.

Важно понимать, что в роли поручителя должны выступить члены семьи, близкие родственники. Например, это может быть супруг.

Аренда и последующий выкуп. Лизинг является отличным экономическим инструментом, но он не так часто применяется. Здесь потребуется отыскать удобный вариант, подходящую недвижимость и именно того продавца, который согласится сдавать жилье в аренду с последующим выкупом. При этом арендные взносы частично или полностью будут засчитываться в счет оплаты покупки. Такая схема напоминает ипотеку, когда человек проживает в квартире, фактически уже ее использует, постепенно расплачиваясь за нее.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

На какой ипотечный кредит одобрят субсидию

Ссуда должна быть оформлена именно на приобретение недвижимости. Например, если заемщик оформил потребительский займ и купил дом, 450 тысяч он не получит. Поскольку займ не является ипотечным.

Приобретенный «объект» может быть:

- новостроем или вторичкой

- купленным у физического или юридического лица

- квартирой в готовом/строящемся доме

- загородным домом на землях категории ИЖС

- участком под индивидуальное жилищное строительство (на землях ИЖС)

ВАЖНО

Под строящимся жильем подразумевается именно строящийся многоэтажный дом. Даже если ссуда была получена под залог участка и вы начали строить дом, на построенные вами объекты загородной недвижимости программа не распространяется.

А вот если вы купили готовый дом, можете подавать заявление.

В начале июня Правительство РФ заявило о готовящихся поправках к Постановлению. Предполагается, что список разрешенных объектов расширят. Но пока это только планы.

Дадут ли 450000 на погашение ипотеки, если было рефинансирование?

Да. Рефинансирование не является поводом для отказа.

С фанатизмом платили ипотеку

Здесь нет никакого секрета. Чтобы высвободить больше денег, нужно:

- больше зарабатывать;

- меньше тратить.

В ход пошли обе стратегии.

Как мы зарабатывали

Большинство банков выдают ипотеку, если заёмщик работает на последнем месте дольше четырёх месяцев, чтобы была уверенность, что он прошёл испытательный срок. Поэтому до подписания договора мы просто ждали. В течение месяца после этого муж вышел на другую работу и увеличил свой доход в 1,5 раза. Здесь есть определённые риски: если вы не уверены в своих силах, то можете в период испытательного срока остаться вовсе без работы

Поэтому важно адекватно понимать свою ценность на рынке труда. У мужа было несколько предложений одновременно, и они всё это время периодически поступают, так что мы не переживали по этому поводу

Меня же со студенчества не подводила стратегия: чувствуешь, что денег не хватает, начинай больше работать.

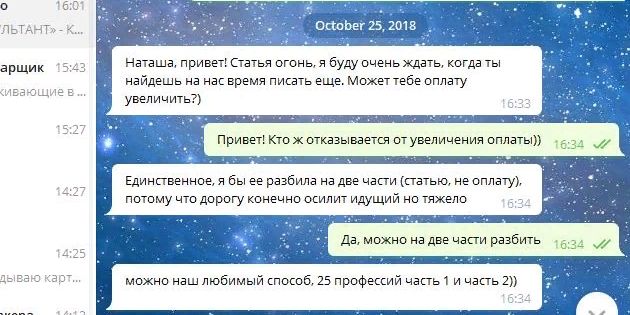

Я сотрудничаю с несколькими компаниями, кто‑то платит мне фиксированные суммы, кто‑то постатейно. Так что в моём случае эффективны обе стратегии — и работать больше, и больше получать. Поэтому я много писала, разговаривала с экспертами, брала интервью, читала исследования и документацию, а потом опять писала — в том числе ночами и в выходные.

Если вы переживаете, как же муж без моей заботы, то не нужно. Он тоже был при деле: героически расшифровывал мне интервью, искал и вырезал картинки, резал гифки — в общем, помогал чем мог.

В процессе приходилось отказываться от менее оплачиваемых проектов в пользу более оплачиваемых, чтобы работать не только много, но и эффективно. Хотя иногда происходили чудеса и заказчики сами предлагали больше.

Так что если вы много и старательно работаете, это будет вознаграждено. Если нет, попробуйте много и старательно работать на кого‑то другого.

Как мы тратили

Все оставшиеся месяцы я отдавала всю свою зарплату до копейки, причём «до копейки» здесь не метафорическое выражение. На муже изначально был только размер обязательного платежа, но затем и он увеличил свой вклад.

Несколько месяцев мы пытались жить на 18 тысяч, но было совсем грустно, поэтому увеличили расходы до 22 тысяч. На них мы ели, ездили на общественном транспорте, покупали бытовую химию, развлекались. Последняя статья расходов пострадала сильнее всего. До ипотеки мы не реже раза в месяц ходили в театр, частенько выбирались в кино или музей, на фестивали. За этот год мы посетили театр два раза. Но стали чаще ходить в кинотеатры на утренние дешёвые сеансы. Одежду (а я ещё и косметику) мы не покупали практически весь год, за исключением небольшого перерыва на шопинг (об этом я подробно писала).

На еде решили экономить разумно, потому что это одна из базовых потребностей. Миллионов на этом всё равно не выгадать, а сделать жизнь невыносимой легко. Скажем, отказаться от огурцов я была не готова, даже если речь идёт о январских ватных.

И здесь опять стоит вернуться к разговору, который был вначале. Вероятно, на взгляд семьи, живущей на 15 тысяч, мы даже шиковали. Но по сравнению с нашим обычным образом жизни было тяжеловато. Сложно объяснить себе, почему не можешь купить какую‑то фигню за 100 рублей, хотя и очевидно, за что сражаешься (за красивый заголовок, как мы поняли выше).

И тут мы подбираемся к главному: к 100 рублям. Они действительно имеют значение, если вы хотите побыстрее отдать кредит. Важна буквально каждая вещь, которую вы не купили. Нет статьи расходов, в рамках которой можно бездумно нестись на кассу. Каждое потенциальное приобретение необходимо трижды оценивать: так ли оно нужно? Это бесит, расстраивает, вводит в ступор. Но результат того стоит, даже без всяких заголовков.

Как подать заявку на перевод кредитов и рефинансирование ипотеки?

Онлайн заявка – лучший способ обращения к кредитору. Не выходя из дома. В течение 1-2 дней вы узнаете ответ банка.

Онлайн заявку можно заполнить адресно в один из банков ТОПа, перечисленных выше, или подать общую анкету на рассмотрение во все банки одновременно:

Рефинансирование ипотеки других банков физическим лицам одобряют легко, если на протяжении последних 12 месяцев вы не допускали серьёзных нарушений договорных обязательств. Сложнее придётся тем, кто пару раз отодвигал срок погашения и вносил платеж с задержкой на несколько дней. В этом случае следует увеличить количество онлайн заявок или воспользоваться помощью брокеров.

На нашем сервисе вы можете подать заявку на рефинансирование ипотеки по паспорту – на этапе рассмотрения дополнительные документы вам не потребуются. Собирать список бумаг следует, получив положительный результат по вашей анкете.

Альтернативные способы возврата денег

Для того чтобы расстаться с ипотечным кредитом, потребуются денежные средства. Банки предлагают для таких случаев получить потребительский кредит. Этот метод является затратным, но зато у физического лица есть все шансы выплатить имущественный долг. Использование потребительского кредита имеет стратегическое значение, так как быстро выплатить ипотеку − значить стать собственником оплаченного имущества.

Используя схему погашения ипотеки с помощью другого кредита, денежные средства заёмщика просто переходят на иные договорные отношения. Причём заёмщик в большинстве случаев переплачивает, а не экономит. На сегодняшний день ставки потребительского кредита довольно высоки, и по сравнению с ипотекой являются экономически необоснованными для заёмщика. Но, тем не менее, физические лица пользуются такими схемами довольно часто, так как они позволяют освобождать залоговое имущество от обременения. Лицо может оформить помещение в собственность, сдать его в аренду и даже продать. В этом случае потребительский кредит просто незаменим.

Как досрочно погасить кредит

Чтобы разобраться, можно ли погасить кредит досрочно без лишних выплат, необходимо знать условия банков для указанной процедуры. Каждая финансовая организация выдвигает свои требования, о которых можно узнать следующим образом:

- посетить отделение банка лично (не обязательно тот филиал, где был взят кредит);

- обратиться по телефону на горячую линию.

Работники банка будут проверять личность клиента при совершении звонка. Поэтому следует заранее подготовиться к этому мероприятию – взять паспорт, телефон, к номеру которого привязана карта, посмотреть кодовое слово. Сотрудники будут задавать много вопросов, чтобы убедиться в достоверности сведений, поскольку они не имею права распространять личные данные о финансах посторонним лицам.

Минусы погашения ипотеки потребительским кредитом

Существуют и минусы:

- Даже выгодный процент по кредиту обычно выше. Средняя ставка по ИК – 7-9% в год, по ПК – 12-14%. Процент по ипотеке меньше потребительского кредита. Следовательно, при выплатах крупных сумм в течение длительного срока стоит отдать предпочтение ИК.

- Короткие сроки по ПК. Стоимость недвижимости за 5-7 лет способны выплатить люди с хорошим доходом. Для остальных платежи будут неподъемным бременем. Ежемесячная сумма для оплаты ипотеки не столь велика из-за длительного срока.

- Высокий риск отказа. Существует высокая вероятность отрицательного решения. Взять кредит, имея ипотеку, не просто.

Уменьшать долг по ипотеке через потреб кредит частично категорически не стоит. Это приведет к возрастанию конечной переплаты. Кроме того, увеличит кредитную нагрузку. Придется вносить платежи по схеме потреб+ипотека.

Как избежать проблем с ипотекой?

Как минимум третья часть сложных ситуаций при выплате кредита возникает из-за неадекватной оценки заемщиком своих возможностей или непонимания ответственности подобного шага. Чтобы избавить себя от проблем при оформлении ипотеки во время кризиса, следует воспользоваться некоторыми рекомендациями:

Не нужно получать кредит, если у заемщика нет собственных сбережений на первый взнос в объеме хотя бы 25–30% от стоимости договора;

Нельзя отдавать в качестве первого взноса все деньги. На случай утраты дохода лучше накопить средства на выполнение трех–четырех месячных платежей;

Общая величина ежемесячных платежей не должна превышать 40% совокупного семейного бюджета

Запас пригодится на случай ухудшения положения;

Важно понимать весь объем расходов по займу. Полная стоимость кредита — это простыми словами совокупность платежей, комиссий и страховых взносов;

От страховки лучше не отказываться

Все жизненные ситуации предвидеть нельзя, а страховая компания в случае форс-мажора погасит проценты по займу.

Правомерность и способы досрочного погашения ипотеки

Многие заёмщики по возможности стараются выплатить досрочно ипотечный кредит. При этом клиенты преследуют две цели:

- Уменьшение переплаты за пользование кредитными средствами.

- Скорейшее избавление от обязанностей по кредиту.

Погашать задолженность можно как в полном объеме, так и частично, увеличивая сумму обязательного платежа.

При полном погашении заёмщиком уплачивается тело долга, оставшееся на данный момент, и проценты, набежавшие за период пользования. Задолженность полностью погашается, и потребитель снимает с себя статус должника конкретного банка.

Новый график выстраивается исходя из пожеланий клиента:

- Сокращение срока кредитования. Размер ежемесячного взноса остается неизменным, уменьшится только количество платежей. Такой вариант отлично подходит тем, кому комфортно осуществлять платежи по договору в прежнем размере. Такие клиенты хотят быстрее закрыть кредит и снять обременение с закладываемого имущества.

- Уменьшение размера ежемесячного платежа. Срок кредитования сохраняется. При этом с клиента снимается текущая кредитная нагрузка. При таком способе легче осуществлять выплату долга, так как у клиента освобождается часть бюджета для личных нужд.

Гражданский кодекс отстаивает права кредитуемых граждан, и запрещает заимодавцам взимать пени и штрафы за досрочное закрытие договора. Проценты начисляются исключительно за период пользования заёмными средствами, включая дату внесения долга.

Клиент должен в обязательном порядке уведомить кредитную организацию о намерении досрочно погасить долг. Минимальный срок – 30 дней до даты внесения очередного платежа по графику. В договоре может быть прописан иной срок, короче 30 дней. В таком случае потребителю следует опираться на условия заключенного договора.

Уведомление осуществляется в письменной форме. Заёмщику следует обратиться напрямую в банк, в котором оформлял ссуду.

Необходимость уведомлять банк о своем решении частично или полностью вернуть долг, создает определенные трудности для клиентов. Придется тратить время на простаивание в очереди, поездку в банк.

Если же заёмщик не успел в 30-дневный срок известить кредитора, то с его счёта спишется только сумма обязательного платежа, а оставшиеся деньги будут списаны в следующую дату по графику.

После частичной оплаты нужно вновь обращаться в кредитную организацию за получением нового графика.

Некоторые банки позволяют клиентам погашать досрочно кредит без предупреждения. Заемщик вносит любую сумму, которая превышает плановый платеж. Далее эти деньги распределяются на проценты и тело займа. График с изменениями может выдаваться до внесения денег на счёт, но действовать начинает после зачисления платежа.