Льготы по земельному налогу

Содержание:

- Перечень и описание налоговых льгот

- Есть ли льготы для пенсионеров по уплате земельного налога?

- Особенности сбора в МО

- Какие есть льготы и кому они положены?

- Виды льгот

- Региональные льготы земельного налога

- Когда могут отказать

- Подробно о налоговых льготах

- Правовая база, и какие физические лица относятся к инвалидам

Перечень и описание налоговых льгот

Многодетные семьи в нашей стране могут претендовать на такие налоговые льготы:

- транспортные;

- имущественные;

- льготы НДФЛ;

- земельные и так далее.

Рассмотрим каждый подвид по отдельности.

Транспортный

Со льготами в вопросе транспортного сбора дела обстоят, честно говоря, не очень. Это связано в первую очередь с тем, что этот вопрос полностью лежит на местных органах самоуправления.

Если говорить простыми словами, то регионы самостоятельно решают предоставлять этот налог или нет.

Именно поэтому, многодетная семья в каждом регионе платит по-разному.

К примеру, в Москве и области только один из родителей (на кого зарегистрировано транспортное средство) полностью освобождается от уплаты транспортного налога.

В Санкт-Петербурге транспортные льготы предоставляют тем многодетным семьям, у которых 4 и больше детей. При этом мощность транспортного средства не должна быть больше 150 лошадиных сил.

Действуют транспортные льготы в размере 50% для каждой многодетной семьи, которая имеет автомобиль вне зависимости от его мощности в таких регионах:

- Татарстан;

- Алтайский Край;

- Краснодар.

В Ростовской области каждая многодетная семья полностью освобождается от уплаты налогового сбора. Как видно, в каждом регионе оплата осуществляется по-своему, поэтому по вопросу этой льготы следует обращаться в налоговую инспекцию по месту своего проживания.

Имущественный

На сегодняшний день в Налоговом Кодексе Российской Федерации не предусмотрены льготы при уплате налоговых сборов с имущества многодетной семьи.

Бюджет государства на сегодня не может позволить себя подобную роскошь. Этот вопрос полностью отдан на рассмотрение региональным органам самоуправления.

Исходя из этого, подобные льготы могут распространяться в некоторых регионах нашей страны, а в некоторых их попросту не предусмотрено местными властями.

По данному вопросу лучше обратиться непосредственно в местную налоговую инспекцию.

О данном виде льгот рассказано в следующем видеосюжете:

НДФЛ

Чтобы получить налоговый вычет не имеет значение, является многодетная семья безработной или же нет. Достаточно иметь статус многодетных.

Семья, у которой имеются на иждивении малолетние дети, имеют полное право на такие вычеты:

- получаемые на каждого из несовершеннолетних детей в увеличенном размере;

- за обучение детей в учебных учреждениях, в том случае, если родители за это осуществляют плату.

В первом случае, льготы получает один из родителей. Расчет простой: чем больше детей, тем будет меньше налогооблагаемая сумма полученной семьей прибыли. Стоит отметить, что льготу можно увеличить в два раза, если дети воспитываются одним из родителей в одиночку.

Схема снижения НДФЛ для многодетных семей следующая:

- за 1-ого и 2-ого ребенка от налогообложения освобождается по 1400 рублей;

- за 3-ого и последующего ребенка сумма составляет по 3000 рублей.

Беря в расчет эти снижения для семьи из 5 человек несложно посчитать, что семья может сэкономить ежемесячно порядка 750 рублей. При общих сложениях определенных вычетов получиться сумма в 5800 рублей, которая избегает налогообложения. НДФЛ равен порядка 13%.

Земельный

С льготами на земельный участок для категории многодетных семей дела обстоят также, как и с транспортными сборами. Действующим Налоговым Кодексом они не предусмотрены, но могут быть назначены на региональном уровне. Региональные законы могут оказать поддержку в этой сфере для многодетных семей.

На сегодняшний день земельные льготы предусмотрены:

- в Москве и области освобождаются семьи от уплаты с 1 миллиона рублей;

- в Санкт-Петербурге освобождается только один из родителей, на которого записан 1 участок;

- в Саратовской области за тысячу квадратных метров земли не платится налог.

Чтобы узнать о земельных льготах в конкретном регионе проживания, необходимо обратиться в налоговый орган по месту.

Другие льготы

Если говорить о госпошлине, то ее оплата осуществляется на общих основаниях.

К основным льготам можно отнести:

- скидку на оплату коммунальных услуг – 50%;

- льготы на проезд в общественном транспорте – 50%;

- трудовые льготы (они не значительные, но все-таки имеются);

- возможность бесплатного получения медицинских препаратов для детей до 6 лет;

- возможность бесплатного санаторно-курортного лечения для детей.

Есть ли льготы для пенсионеров по уплате земельного налога?

Льготы для пенсионеров по земельному налогу волнуют значительное количество человек. Ведь большое количество пенсионеров имеет в собственности дачные участки и так или иначе пользуется землей.

Следует указать, что действующими общероссийскими нормами, каких-либо особых условий для указанных лиц не предоставлено. Это означает, что они обязаны перечислять данный сбор в полном объеме. Соответственно, им придется заплатить ровно столько, сколько указано в квитанции из налогового органа.

Советуем ознакомиться:

- Земельный налог для пенсионеров

- Льготы по налогу на имущество физических лиц

- Как составить заявление о предоставлении льготы по налогу на имущество пенсионерам?

- Налог на коммерческую недвижимость: сумма, порядок расчёта

Вместе с тем, льготы могут быть установлены местными властями. Поэтому, каждая область или край предусматривает собственные условия для них. Такое право для регионов предусмотрено федеральным законодательством. Поскольку денежные средства, собранные по сбору поступают именно в региональные и местные бюджеты. Поэтому, они, как обладатели собранных средств получают полное право распоряжаться ими.

Какие льготы по земельному налогу есть у пенсионеров?

Поскольку условия оплаты устанавливаются местными властями, они вправе предусматривать различные преимущества для той или иной категории. В связи с этим, следует указать на основные категории таких граждан:

- По старости. В указанную категорию включаются лица, которые вышли на пенсию в связи с достижением соответствующего возраста, который в настоящее время составляет для мужчин 60 лет, а для женщин 55 лет;

- Лица, работавшие в районах Крайнего Севера и подобных областях. Они получают право на пенсию раньше. К этой же категории можно отнести и лиц, работающих на вредных производствах;

- Военных и бывших сотрудников МВД.

Соответственно, льготы по земельному налогу для пенсионеров могут распространяться на ту или иную категорию граждан и не охватывать остальные. Принятия таких решений зависит от местных органов самоуправления.

При этом следует заметить, что все регионы установили особые условия по перечислениям за земельный налог. Анализ сложившейся в России практики, показывает, что указанные граждане получают скидку по уплате в 50%.

Льготы для пенсионеров по земельному налогу в Московской области

Льготы пенсионерам в Московской области по земельному налогу предусмотрены правительством региона и каждой местной администрацией. Необходимо сказать, что размер уплаты представленной пошлины рассчитывается в зависимости от кадастровой цены земли. Соответственно, недавнее изменение стоимости существенно увеличило размер уплаты сбора за участок.

Поэтому, многие муниципалитеты области включили в свои правовые акты положения о предельном значении при уплате земельного налога. Для указанной категории граждан, зафиксированы различные значения уплаты сбора за участок.

Льготы для пенсионеров по земельному налогу в Ленинградской области

Местные властные органы Ленинградской области также приняли ряд нормативных актов, устанавливающих налоговые послабления. Среди них следует отметить:

- Снижение суммы уплаты земельного налога для пенсионеров на половину;

- Установление наибольшего размера уплаты сбора лицом.

При этом, лица, которые имеют в собственности большие участки, не подпадают под льготную категорию.

Льготы для военных пенсионеров по земельному налогу

Таковые не предусмотрены на федеральном уровне. Если других оснований для уменьшения уплаты нет, то факт выхода на пенсию, не является причиной для снижения сумм перечислений.

Однако акты местных муниципалитетов действуют в отношении данной категории лиц. Но назначение сниженного размера происходит исключительно по инициативе местных администраций.

Что касается, осуществляющих трудовую деятельность в органах МВД, то эта категория лиц также не является исключением. По общему правилу они платят полный размер сборов. Более того, на муниципальном уровне, отдельно для таких лиц сниженные ставки не предусмотрены. Но поскольку они являются пенсионерами в широком смысле, то на них действуют уменьшенные ставки, как и для остальных представителей указанной категории лиц.

Особенности сбора в МО

Местное самоуправление должно принять соответствующий нормативный акт, который определяет порядок и сроки, а также величину выплат по налоговому сбору. Если этого не сделать, налогоплательщики не будут выплачивать земельный налог.

Земельный налог обязаны платить юридические и физические лица, если они:

- владеют земельным участком;

- обладают правом, позволяющим использовать землю на постоянной основе;

- являются обладателями права на наследование земли, которая считается объектом налогообложения.

Существуют исключения, которые формируют особую группу земельных участков, не входящих в категорию объектов, облагающихся налогом. Среди них можно отметить:

- участки, входящие в лесной фонд РФ;

- земельные территории, использующиеся для обеспечения различных государственных нужд;

- земельные участки с объектами, которые представляют собой историческую, культурную и археологическую ценность.

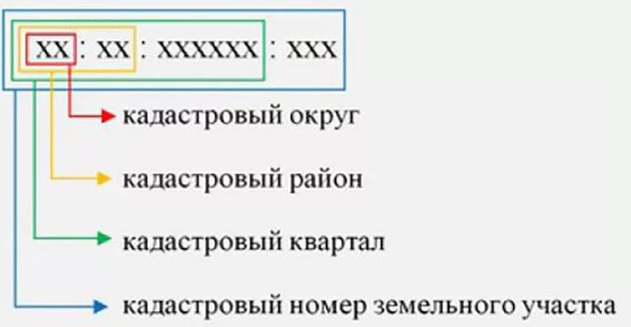

Формирование суммы налога напрямую зависит от кадастровой стоимости участка. Так как она обновляется каждый код, следует отметить, что существует два вида оценки, влияющего на показатель – общая и индивидуальная.

Первый вариант предусматривает присуждение конкретной стоимости каждой из существующих земельных групп. Это означает, что земельным участкам, относящимся к одной упомянутой группе, будет начислена одна и та же стоимость. Подобное решение не является объективным и не может считаться актуальным, поскольку каждая территория обладает своими индивидуальными особенностями.

Необходимо заметить, что кадастровая и рыночная стоимость – это разные вещи, несмотря на схожую формулу расчета. Последний показатель считается более объективным и актуальным, так как учитывает состояние рынка недвижимости, платежеспособность населения, баланс спроса и предложения, а также внешние экономические факторы, оказывающие влияние на положение в стране.

Ставки по области

Существуют две налоговые ставки, которые определяют, каким именно будет процент при расчете суммы налога:

- 0,3% — для земли сельскохозяйственного назначения, с постройками коммунальной категории, жилыми домами и различными подсобными хозяйствами;

- 0,17% — для земельных участков, купленных под постройку личного жилого дома или ведения собственного хозяйства;

- 1,5% — для иных земельных категорий, не включающих в себя вышеупомянутые участки.

Льготные категории

Льготные категории разработаны специально для тех социальных групп, которые не имеют возможности осуществлять выплаты в полном размере (социально незащищенные слои населения) или для тех физических и юридических лиц, которые соблюдают определенные условия и, следовательно, имеют право на получение финансового послабления.

Основные льготные категории области включают в себя:

- ветеранов войны;

- участников боевых действий на территории СССР и РФ;

- ликвидаторов аварии на Чернобыльской АЭС;

- вдов и родителей военнослужащих, погибших при исполнении;

- инвалидов первой и второй групп, инвалиды детства.

Для пенсионеров в Московской области предусмотрена возможность получения государственной скидки. Возрастная группа граждан получает финансовое послабление, если:

- суммарный доход семьи не превышает двух минимумов, которые предусмотрены по области;

- в семье есть более трех детей, а среднедушевой доход ниже прожиточного минимума;

- пенсионер проживает в одиночестве или речь идет о семье, и при этом доход не достигает прожиточного минимума, который установлен для граждан данной категории.

https://youtube.com/watch?v=0z_ccPkTco4

Какие есть льготы и кому они положены?

В прошлом году законодательство претерпело существенные изменения в части формата предоставления налоговых преференций на землю. Ранее нуждающиеся в помощи государства граждане могли рассчитывать на уменьшение базы в фиксированном выражении.

Теперь преференции применяются по индивидуальному принципу и зависят от статуса налогоплательщика. Кроме того, Федеральным законом от 28.12.17 №436-ФЗ введены 6 соток, необлагаемые уполномоченной структурой.

При исчислении суммы взиманий с человека льготники могут рассчитывать на вычет из базы 600 м 2 . То есть за такой или меньший участок платить не придется вообще.

Указанный выше вычет используется в отношении тех лиц, кто и раньше не уплачивал налог полностью. В соответствии с п. 5 ст. 391 НК преференции утверждены для:

- Лиц, имеющих госнаграды.

- Инвалидов 1-2 групп (согласно результатам МСЭ).

- Инвалидов детства.

- Участников БД.

- Лиц, пострадавших от радиационного облучения.

- Россиян, участвовавших в ядерных испытаниях.

Имеют ли право на привилегии пожилые граждане, вышедшие на пенсию?

После принятия упомянутого ранее закона перечень льготников дополнился пожилыми гражданами. Они также уплачивают сбор с льготой.

Для пенсионеров вычет применяется только по одному из объектов собственности. При наличии нескольких земельных наделов хозяину стоит направить в ведомство уведомление о том, по какому участку он будет получать преференцию.

Иначе ФНС самостоятельно определит объект с наибольшей площадью. Уведомление направляется в срок до 1 ноября.

Полное освобождение от налогового бремени для организаций и физических лиц

Ст. 395 НК России предусмотрено полное освобождение от взимания налога за землю в отношении физлиц, проживающих на Дальнем Севере, Дальнем Востоке или в Сибири. При этом привилегия касается представителей коренных народностей. Сбор не уплачивается за участки, используемые для традиционных промыслов.

Чаще всего преференция предоставляется для организаций в отношении земельных участков, используемых для:

- постоянного пребывания лиц, осужденных по уголовным статьям с мерой пресечения в виде отбывания заключения в МЛС;

- транспортного сообщения;

- религиозной деятельности;

- организации досуга инвалидов;

- созданием и реализации художественных изделий;

- деятельности, осуществляемой в особых экономических зонах;

- судостроения;

- деятельности, осуществляемой в свободных экономических зонах.

Помимо указанных льготных категорий налогоплательщиков, сбор не удерживается с арендаторов и лиц, получивших землю в безвозмездное пользование. Помимо этого, не облагаются территории, относящиеся к особым категориям, например, лесному фонду (исчерпывающий список представлен в ст. 389 НК).

Примеры местной правоприменительной практики

Муниципальные образования наделяются рядом полномочий по исчислению налога и применению льготного режима. Сюда же относится и установление перечней льготников, которые имеют право на получение послаблений.

Например, в Москве и в Московской области лица, получившие государственные знаки отличия получают полное освобождение от бремени, вместо вычетов. Инвалиды, получившие 1-2 группу согласно МСЭ, чернобыльцы, ВБД и многодетные семьи могут рассчитывать на уменьшение налогооблагаемой базы в размере 1 млн рублей.

В СПб, в свою очередь, применяется механизм освобождения от взимания средств с инвалидов детства, лиц, получивших 1 группу инвалидности, родителям ребенка-инвалида, многодетных родителей, ветеранов Великой Отечественной и чернобыльцев. Пенсионеры могут не вносит плату, если площадь их участков не превышает 2500 м 2 .

Важно! В Краснодарском крае некоторые муниципалитеты устанавливают в качестве льготной категории граждан сироты и опекунов малолетних. Они также освобождаются от уплаты налога

Узнать о своих правах можно обратившись в территориальное подразделение ФНС или посетив сайт структуры. Гражданин может также связаться с работниками ведомства по телефону или прибегнуть к бесплатной юридической помощи.

Виды льгот

Налоговые льготы делится на 3 группы:

- Полное освобождение от уплаты сбора.

- Уменьшение налоговой базы на сумму 10000 рублей.

- Региональные послабления, которые устанавливаются местными властями.

Полное освобождение от выплаты земельного налога существует у граждан, пенсионеров, которые приравнены:

- к малочисленным народам Крайнего Севера, Д.Востока;

- народам, которые используют земельный запас для развития и сохранения традиционного образа жизни, ведения хозяйства, промыслов.

Налоговая база сокращается для лиц, которые по ст. 391, ч. 5 являются героями Советского Союза, РФ, ветеранами, инвалидами ВОВ, 1, 2 группы. Эти категории населения могут рассчитывать на то, что налогооблагаемая база будет уменьшена на 10000 рублей.

Пример некоторых региональных льгот по налогам

| Регион | Нормативный акт, условия | Льгота |

| Москва | — | льгот нет |

| Санкт-Петербург | менее 25 соток земли в собственности пенсионера | освобождение |

| Самара | земля под гаражом до 24 кв.м., 6 соток под домом с категорией ИЖС Земля под жилым домом до 600 кв.м. | освобождение, если деятельность пенсионера не связана с предпринимательством |

| Сызрань | 50% уплаты земельного налога на участки под ИЖС, садоводство, огородничество, животноводство | |

| Красноярский край | — | льготы отсутствуют |

| МО, Ивантеевка | малообеспеченный пенсионер | освобождение |

| Королев | участок до 12 соток | до 50% земельного налога |

| Лотошино | одинокие пенсионеры, признанные малоимущими | освобождаются от ¼ сбора |

| Мытищи | за участок не более 15 соток | 50% от размера земельного налога |

Земельный налог – это местный сбор, обязательный к уплате собственниками или субъектами, владеющими недвижимостью на правах бессрочного пользования или пожизненного наследуемого владения. В каждом из регионов сбор разный, все зависит от местных решений органов власти.

Региональные льготы земельного налога

Для населения Москвы и области льготы и назначаются согласно двум документам:

- физическим лицам — законом г. Москвы №74;

- юридическим лицам — закон № 151/2004-ОЗ.

Граждане, не занимающиеся предпринимательской деятельностью и имеющие статус федеральных льготников, получают вычеты в сумме 1 000 000 рублей. О своем праве они заявляют заранее, так как льготы в следующем году назначаются лишь тем, кто подал заявку в году текущем. Чтобы не опоздать, нужно сообщить о себе в Налоговую службу раньше 1 ноября.

Федеральные льготники Санкт-Петербурга вообще не платят земельного налога. Однако местные законодательные документы ограничивают площадь находящихся в собственности земель, освобожденных от налогообложения. Например, для пенсионеров эта цифра составляет 2 500 квадратных метров.

В законе Санкт-Петербурга №617–105 определены льготы следующим категориям граждан:

- служащим в армии;

- вышедшим на пенсию военным;

- лишившимся кормильца;

- государственным служащим.

В Севастополе не платят налог за земли, находящиеся в собственности города. Ветераны Великой Отечественной войны освобождены от земельного сбора в Нижнем Новгороде. Здесь уменьшают налог на 75% дачникам и владельцам участков, расположенных в местах сезонной затопляемости.

В Самаре не оплачиваются участки под жилую застройку площадью менее 600 квадратных метров. Льгота предоставляется федеральным льготникам и инвалидам. Жители Новосибирска, прошедшие ВОВ, освобождены от налога. В то время как многодетные семьи платят вполовину меньше установленного размера.

Только федеральные льготники Ростова-на-Дону не уплачивают земельного налога. Даже семьи с малым достатком обязаны заплатить. Правда, делают они это не в полном объеме. Согласно постановлению местной Государственной Думы от 27 ноября 2005 года они обязаны заплатить 50% установленной суммы. В Саратове льготы те же. Ограничение площади используемого многодетными семьями и пенсионерами участка здесь составляет 1 000 квадратных метров.

Какие льготы в части уплаты налога за земельный участок положены ветеранам труда? К сожалению, столь почетное звание не дает преимуществ в этой категории государственных сборов с населения. Ни в одном законодательном документе они не упоминаются в льготных списках. Однако на налоговые послабления они могут рассчитывать по другим положениям. Например, как люди, достигшие пенсионного возраста.

Некоторые граждане, пользующиеся землей, не признаются налогоплательщиками и ничего платить не должны. Сказанное относится к лицам, арендующим участки или вступившим в право безвозмездного пользования.

Когда могут отказать

Отказать в предоставлении льготы могут по вполне обоснованным причинам:

- неполный список поданных документов;

- сообщение ложных сведений;

- неточности в документах или истечение срока действия;

- ошибки или опечатки в заявлении;

- отсутствие основания для предоставления льготы;

- отсутствие прописки в регионе, где действует преференция.

Если заявителю будет отказано в удовлетворении просьбы, специалисты налоговой службы должны выслать ему уведомление с причинами принятого решения.

Если он не согласен с полученной информацией, то может обратиться в вышестоящую организацию, прокуратуру или суд.

Налоговые платежи составляют внушительную сумму доходов граждан, особенно малообеспеченных.

Некоторые из них по закону имеют право на освобождение от налога, но продолжают его оплачивать, так как не знакомы с законодательством. Поэтому стоит посетить налоговую службу, разобраться в предоставлении преференций и оформить их.

Подробно о налоговых льготах

Итак, инвалиды 1 и 2 группы получают послабления по налогообложению:

- на транспорт;

- имущественную собственность;

- земельные участки.

Для каждого вида действуют свои условия, требующие детального рассмотрения.

Имущественный налог

Согласно действующему законодательству, список льготников, которые освобождаются от уплаты имущественного налога регламентирован на федеральном уровне. Помимо прочих, в этот перечень включены инвалиды 1 и 2 группы. От налогообложения освобождаются:

- квартиры;

- частные домовладения;

- гаражные постройки;

- дачи;

- комнаты;

- доли в квартире.

Важно! Освобождение от налогов предусмотрено только для личной имущественной собственности инвалида. Например, если человек с ограниченными возможностями владеет частью квартиры, которая находится в долевой собственности между 3 домовладельцами, налоговая база будет снята только с этой части

Остальные собственники облагаются налогом в полном объёме.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Налог на автотранспорт

Это важно знать: Инструкция по межеванию земельного участка на 2017 год

Если говорить об инвалидах, то освобождение от транспортного налога для них предоставляется на следующих условиях:

- Транспортное средство переоборудовано для людей с ограниченными возможностями.

- Автомобиль оснащён двигателем, мощностью менее 100 лошадиных сил, приобретался через органы соцзащиты в рамках программы помощи инвалидам.

- Снижение ставки для автотранспорта, оснащенного 150-сильным двигателем.

Важно! Полное или частичное освобождение от транспортного налога не обязывает инвалида лично пользоваться автотранспортом. За рулем может находиться официальный представитель или третье лицо, на которое оформлена генеральная доверенность

Налоговый вычет

Для граждан, с ограниченными возможностями, которые получают доход, предусмотрено 2 варианта льгот:

- Освобождение прибыли от налога для физических лиц.

- Стандартный налоговый вычет.

- средства, которые пошли на приобретение путёвок для прохождения санаторно-курортного лечения;

- расходы, понесенные общественными организациями на оказание медпомощи и других услуг людям с ограниченным возможностями;

- затраты на закупку реабилитационных средств и необходимого инвалидам технического оборудования, включая содержание собак-поводырей;

- денежная и другая помощь, оказанная инвалидам Великой Отечественной войны или их вдовам.

Стандартный налоговый вычет для граждан с 1 и 2 группой инвалидности составляет 500 рублей ежемесячно. Если инвалидность наступила в результате тяжёлого ранения, сумма увеличивается до 3 000 рублей.

Помимо этого, налоговые послабления предусмотрены для предприятий и организаций где задействованы люди с ограниченными возможностями. В частности, каждый работодатель или частный предприниматель платит страховые взносы в отношении инвалидов 27.1%. Если штат общественной организации укомплектован людьми с ограниченными возможностями на 80% и более, такие движения и фонды полностью освобождаются от имущественного и земельного налога.

Госпошлины

Для граждан с инвалидностью 1 и 2 группы предусмотрены послабления по уплате государственных пошлин. Привилегия работает по такой схеме:

- Полное освобождение при рассмотрении дел мировым и Верховным судом, инстанциями общей юрисдикции.

- 50% от сбора за предоставление нотариальных услуг.

- Госпошлина в любом виде не взимается с людей, которые находятся в домах и интернатах для престарелых.

Исключением из этого законопроекта являются дела, связанные с отчуждением объектов недвижимости и транспортных средств.

Правовая база, и какие физические лица относятся к инвалидам

Законы налогообложения устанавливает Налоговый Кодекс РФ. Этот акт ведет политику и руководит бюджетом, решая, кто и сколько должен платить, а кто частично или полностью освобождается от налоговой повинности и получает привилегии. НК РФ утверждает льготы на том уровне госвласти, на котором могут распоряжаться бюджетом. По этой причине законы о преимуществах и уступках, которые предоставляются собственникам ЗУ, делятся на 3 типа:

- Федеральные законоположения.

- Муниципальные законоположения.

- Локальные указы, учрежденные местным административным органом.

В 395 и 391 (пункт 5) статьях НК РФ установлены указы о преимуществах для ряда физических лиц. Согласно этому, граждане, удовлетворяющие критериям перечня, имеют право освободиться от уплаты пошлины за одного из ЗУ, находящегося на территории РФ. В статье 387 Налогового Кодекса России прописывается, что нормативно-локальные акты должны соответствовать общим правилам НК.

Условия, которые подталкивают к признанию физического лица инвалидом:

- ограниченное жизненное функционирование;

- проблемы со здоровьем;

- потребность в защите и помощи.

По степени тяжести здоровья различают I, II и III группы инвалидности. Первая категория (самая тяжелая) определяется на 2 года, остальные – на один.

Гражданами, имеющими право не оплачивать земельный налог, являются:

- Пенсионеры по возрасту, если площадь их земельного участка меньше 6 соток. Эта новость с 2018 года.

- Герои СССР и РФ, участники ВОВ, лица, награжденные знаком Боевой Славы.

- Инвалиды некоторых категорий.

- Люди, являющиеся представителями малочисленного коренного народа, живущие за полярным кругом, на Дальнем Востоке и в Сибири.

- Военные, сражавшиеся в боях и признанные нетрудоспособными.

- Поселенцы, которые зарегистрированы в религиозных общинах.

- Лица, пострадавшие при появлении и устранении ядерных катастроф.

Кроме вышеперечисленных физических лиц, от выплаты пошлины освобождаются некоторые организации. Например, благотворительные кампании, здания Минюста России, предприятия, которые строят автомобильные или железнодорожные магистрали и др.