Статья 333.35. льготы для отдельных категорий физических лиц и организаций

Содержание:

- Взимают ли налоги с инвалидов-владельцев машин?

- Обязан ли потребитель платить госпошлину

- Освобождение от госпошлины при подаче исковых заявлений

- Льготы по запросам в официальные органы

- Критерии льготных послаблений на госпошлину

- Освобождение от уплаты госпошлины в суд

- Комментарий к Статье 333.35 НК РФ

- Категория граждан освобождённых от оплаты гос. пошлины

- Освобождение от уплаты госпошлины в зависимости от цены иска

- Арбитражный суд

- Как правильно рассчитать

- Как вернуть оплаченную госпошлину?

- Льготы для юридических лиц

Взимают ли налоги с инвалидов-владельцев машин?

Транспортные налоги предусматривают использование инвалидами специальных льгот. От уплаты налога освобождают таких владельцев транспортного средства:

1) граждан, которые были подвергнуты воздействию радиации из-за чернобыльской катастрофы;

2) инвалидов всех категорий, у которых есть автомобили и мотоколяски;

3) общественных организаций инвалидов, использующих транспортные средства для проведения своей уставной деятельности.

Не считаются объектами налогообложения легковые машины, специально оборудованные для применения инвалидами и легковые авто, мощность двигателя которых достигает 100 лошадиных сил (до 73,55 кВт), полученных (приобретённых) через органы соцзащиты населения в порядке, установленном законом.

Обязан ли потребитель платить госпошлину

Итак, как уже упоминалось ранее, при подаче иска о защите прав потребителя, как правило, платить деньги не требуется. В исключительных случаях государственная пошлина платится и это те случаи, когда сумма иска превышает минимальный беспошлинный порог в размере 1 миллиона рублей. Речь идёт о долгосрочных приобретениях и предметах роскоши, таких как:

- дорогая недвижимость;

- автотранспорт высокого класса;

- украшения, антиквариат и т.д.

Если требования к ответчику превышают 1 млн. рублей, потребуется рассчитать размер госпошлины и искать деньги. В противном случае иск останется без рассмотрения.

Оплату госпошлины, если иск больше 1 миллиона рублей, может выполнять как заявитель лично, так и его законный представитель. Для суда не имеет значения, кто именно перечислит денежные средства.

Судебные органы могут предоставлять разъяснение по платежу, но не обязаны проводить конкретные расчёты по иску. Узнать реквизиты счёта и более детальную информацию можно через онлайн-форму на сайтах судов или на информационных стендах самого учреждения.

Необходимость уплаты госпошлины для исковых заявлений по защите интересов потребителя по общему правилу отсутствует. В Налоговом кодексе чётко прописано, что исключительное право беспошлинной подачи иска предоставлено гражданам, пытающимся защититься от недобросовестного продавца или поставщика услуг.

Но не следует забывать, что конфликтная ситуация обязательно должна подходить под категорию защиты прав потребителя (ЗПП). Именно поэтому в некоторых случаях пошлину придётся заплатить даже в случае спора по небольшой сумме.

Освобождение от госпошлины при подаче исковых заявлений

Могут освобождаться от государственной пошлины граждане, представляющие сторону разбирательства, подающую на рассмотрение в суд исковое заявление.

При этом, подача иска может осуществляться в рамках нашего вопроса только в:

- Верховный Суд России;

- судам общего характера;

- мировым судьям.

В некоторых случаях государственная судебная система не возьмет с вас оплату за услуги, если вы подаете исковые заявления

Кроме того, обстоятельства дела должны регулироваться:

- согласно Гражданско-процессуальному Кодексу страны;

- согласно нормам административного судопроизводства.

Итак, освободиться от госпошлины можно в этом случае, только инициировав подачей иска разбирательства по следующим делам.

Стоит учитывать, что цена пошлины будет зависеть непосредственно от характера дела, которое рассматривается по вашей инициативе в суде

Кроме того, к этой же категории относятся дела, при которых истец желает:

- усыновить или удочерить ребенка из детского дома или иного учреждения;

- защитить права детей;

- оказать протекцию правам инвалида, при подаче данным лицом иска неимущественного характера.

Мнение эксперта

Егоров Виктор Тарасович

Адвокат с 10-летним стажем. Специализация — семейное право. Признанный эксперт права.

Все указанные в этом пункте случаи имеют высокую социальную значимость, а потому и производится в их рамках освобождение от оплаты государственной пошлины.

Льготы по запросам в официальные органы

При взаимодействии с официальными органами (государственные и частные нотариальные конторы, учреждения ЗАГС) как с физических, так и с юридических лиц взимается пошлина.

Льготы на операции в нотариальной конторе

Оценка государственной пошлины за проведение нотариально заверенных операций, устанавливаемые статьей 333.24 НК РФ, постоянно корректируется. Последнее обновление тарифов соответственно настоящему кодексу зафиксировано 25 октября 2018 года.

Соответственно ст.333.35 и 333.38 освобождение от уплаты налоговых пошлин при нотариальных сделках предусмотрено для следующей группы граждан:

- Наследодатели не платят пошлину, если имущество (движимое и недвижимое) завещается в пользу государства (российского субъекта, муниципалитета).

- Лица, оформляющие право наследования банковских вкладов, авторских гонораров, пенсионных накоплений, страховых выплат, освобождаются от уплаты пошлины.

- Гражданам, удостоверяющие право наследования недвижимости, при доказанном факте общего проживания на одной жилплощади с покойным наследодателем, причитаются послабления.

- Наследники, оформляющие право наследования имущественной собственности репрессированных граждан.

- Клиенты не платят пошлину, если заверяют сделку получения жилья по программе улучшения условий проживания, в случае частичного или полного погашения стоимости жилища из средств федерального либо местного бюджета.

- Инвалиды I и II групп имеют право оплачивать только половину пошлинного сбора, т. е. получают льготу 50% на уплату госпошлины.

Скачать для просмотра и печати:

Следует учесть, что статус граждан, пользующихся льготами по госпошлине при судебных разбирательствах (Герои России и СССР, ветераны ВОВ и БД, Кавалеры трех степеней ордена Славы) освобождает от пошлинных сборов и при совершении нотариальных сделок.

Льготы в ЗАГС и при оформлении других правомерных действий

Согласно части Федеральных законов и Налоговому кодексу России лица, регистрирующие свое правовое состояние и совершающие иные юридически значимые действия, в ряде обстоятельств освобождаются от пошлинных сборов. Таковыми являются:

- Пошлину не уплачивают при регистрации актов смерти (рождения) с выдачей идентичного сертификата.

- Корректировка сведений в существующих бумагах о рождении или получение нового документа в связи с принятием ребенка на воспитание (усыновление/удочерение).

- Льготы распространяются на оформление справок по требованию органов, начисляющих или производящих перерасчет пенсионных и иных пособий.

- Корректировка записей в Росреестре (ЕГРН) согласно внесенным изменениям в регламентирующие акты ФЗ РФ также включена в категорию льгот.

- Госрегистрация прав собственности на объекты недвижимости Союзного государства и последующих с ними сделок.

- Льготы при регистрации получения и погашение ипотечного залога.

- Пошлину не взимают при оформлении прав на жилье взамен сносимого по программе реновации старого жилья. Применимо в пределах г. Москва с 1.08.2017 г.

К сведению: в целях увеличения доли электронного документооборота, лица, оформляющие сделки через сайт госуслуг, имеют преференции по уплате налогового сбора в виде понижающей величины = 0,7.

Предоставление льготных пошлин для граждан иностранных государств

Для иностранных граждан, совершающих юридически значимые действия либо обращающихся в официальные органы на территории Российской Федерации, предусмотрены пошлинные льготы.

Таковыми послаблениями являются:

- Приглашение на учебу гражданина другой страны либо лица без официального гражданства в учебные заведения с государственной аккредитацией подлежит применению налогового послабления.

- Оформление визы иностранному гражданину на ведение трудовой деятельности, предметом договора которой является выполнение работ в научном проекте иннополиса «Сколково» не обременяется налоговым сбором.

- Получение однократной или многократной визы иностранцами, зафиксированными в списках международной организаций FIFA (как болельщики, так и участники соревнований) на время проведений в Российской Федерации Чемпионата Мира по футболу. Льготное правило действует по 31 декабря 2018 года включительно.

Лица, утратившие советское гражданство после распада СССР и являющиеся апатридами (без гражданства) в бывших союзных республиках, освобождаются от пошлинного сбора и получают налоговое послабление при подаче заявления на получение гражданства РФ.

Критерии льготных послаблений на госпошлину

Мотивы, заложенные в основу льготных пошлинных сборов, зависят от категории плательщика, его материального положения, состава юридически значимых действий, а также от ценовой составляющей иска.

Особый статус лиц

Согласно НК льготы по госпошлинам наряду с полным освобождением предоставляются следующей группе лиц:

- На 100% освобождены при взаимодействии с отечественной государственной судебной системой Герои СССР, обладатели всех трех степеней знаков отличия ордена Славы, Герои России.

- Ряд юридически значимых действий не облагается сбором в случае, если в суд обращаются участники (ветераны, инвалиды) Отечественной войны, бывшие узники концентрационных лагерей и репатрианты.

- Создатели творений, представляющих культурные ценности, не облагаются государственной пеней при перемещении (ввоз/вывоз) собственных произведений.

- После вхождения в 2014 году Республики Крым в состав Российской Федерации при замене паспорта и других документов украинского образца на российские аналоги с крымчан не взимается госпошлина.

- Несовершеннолетние дети-сироты и дети, лишенные опекунства, в соответствии с российскими законами, направленными на поддержку детства, при выдаче гражданского паспорта РФ, не уплачивают госпошлину.

- Граждане, официально признанные малоимущими, освобождаются от пошлинных сборов при оформлении документов на право собственности недвижимым имуществом либо соглашения купли-продажи и других видов отчуждения недвижимости.

- Авторы интеллектуальной собственности, разработавшие компьютерное программное обеспечение, создавшие базу данных и охраняемую топологию ИМС (интегральных микросхем).

- Потеря паспорта или невосполнимая порча документа гражданином Российской Федерации при форс-мажорных обстоятельствах или чрезвычайных ситуациях служит причиной выдачи пострадавшему лицу нового документа без уплаты государственной пошлины.

- Правом не уплачивать госпошлину обладают лица с ограниченной дееспособностью либо несовершеннолетние граждане, осуществляющие гражданско-правовые сделки по продаже недвижимого имущества в зданиях аварийного фонда, намеченного на проведение капитального ремонта или готовящегося под снос. Аналогичными льготами по уплате госпошлины наделяются индивиды, владеющие означенной недвижимостью совместно с частично дееспособными либо несовершеннолетними членами семьи.

К сведению: лица освобождаются от пошлинных налогов при регистрации патент при условии, что создатели являются учениками образовательных учреждений, либо относятся к инвалидам.

Освобождение от уплаты госпошлины в суд

Судебная система в России построена таким образом, что часть своих расходов суды покрывают за счет лиц, которые обращаются к ним за защитой своих нарушенных прав. Для этого с участников судебного процесса взимается государственная пошлина.

Чтобы не возникло недоразумений, и процесс был бы оплачен в любом случае, суды страхуются, выставляя требование уплаты госпошлины перед началом разбирательства. В дальнейшем по требованию истца уплаченная им сумма может быть перенесена на ответчика, если тот проиграет.

Но за выполнением этого обязательства должен следить сам истец, и при нежелании ответчика исполнить его добровольно, заявитель может обратиться к судебным приставам для инициирования принудительного исполнения обязательства.

Однако суд эти подробности не интересуют, он получил свои деньги за оказанные им услуги по решению спора.

Для чего существуют льготы

Согласитесь, необходимость предварительного платежа может стать серьезной преградой для граждан, которые хотят прибегнуть к судебному разбирательству, как к единственному способу отстоять свои права.

Конечно, они могут воспользоваться своим правом, и направить в суд ходатайство о рассрочке уплаты госпошлины.

Поэтому в общее правило были внесены исключения, когда возможно освобождение от уплаты госпошлины в суд. Так как вопрос госпошлины регулируется Налоговым кодексом РФ, то в него были включены определенные категории дел и группы лиц, которым предоставляются льготные условия при обращении в суд.

Герои Советского Союза и РФ, лица, представленные к ордену Славы, участники и инвалиды ВОВ получают льготу, дающую права не платить госпошлину, если необходимо обратиться в любой суд, они даже не должны подавать ходатайство об освобождении от уплаты госпошлины, им достаточно лишь предъявить соответствующий документ, подтверждающий их статус.

Льготы, распространяющиеся на суды общей юрисдикции

Налоговый Кодекс РФ предоставляет право не вносить госпошлину при инициации судебного разбирательства по следующим категориям дел:

- Если необходимо добиться от работодателя выплаты зарплаты или пособия;

- Чтобы обязать супруга выплачивать алименты;

- Чтобы возместить вред здоровью или вред, связанный со смертью кормильца, а также имущественный или моральный вред, который был получен в результате совершения преступления или незаконного уголовного преследования;

- Для защиты прав ребенка или инвалида, но в последнем случае это касается только неимущественных требований;

- Авторы объектов интеллектуальной собственности, передавшие свои исключительные права другим лицам, желающие получить право пользоваться своим произведением.

Кроме этого выделены те лица, кто освобождается от уплаты государственной пошлины при обращении в суд общей юрисдикции. Это:

- Организации инвалидов и отдельные инвалиды I и II группы;

- Ветераны ВОВ, других боевых действий;

- Обманутые потребители;

- Пенсионеры, желающие засудить ПФ РФ, любой негосударственный ПФ и госорганы, связанные с начислением пенсий военным.

Льготы, распространяющиеся на арбитражные суды

В арбитражном суде в основном рассматриваются дела, касающиеся экономической деятельности, поэтому здесь меньше категорий дел и граждан, нуждающихся в льготе при подаче иска. Касательно физических лиц это:

- Истцы, желающие защитить права ребенка;

- Авторы объектов интеллектуальной собственности, передавшие свои исключительные права другим лицам, желающие получить право пользоваться своим произведением.

- Организации инвалидов и отдельные инвалиды I и II группы;

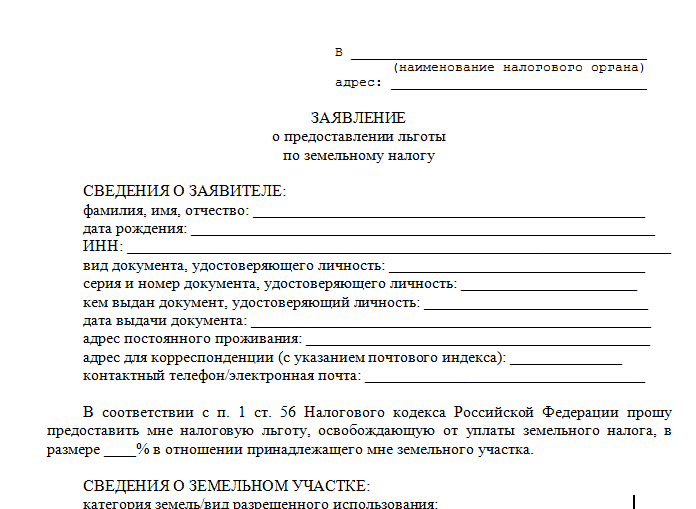

Освобождение от госпошлины в суд лицо, имеющее право на такую льготу, получает только в том случае, если уведомляет суд о своем статусе, подав заявление или ходатайство, и приложив подтверждающие документы.

В самом иске также можно упомянуть, что данная категория дел, в которой относиться и этот иск, является льготной, поэтому госпошлина уплачивается перед подачей иска.

Если этого не сделать, то суд может оставить иск без движения, и уведомить истца, что ему необходимо уплатить госпошлину или доказать свое право на льготу.

18.08.2017 – Богдан Дегтев

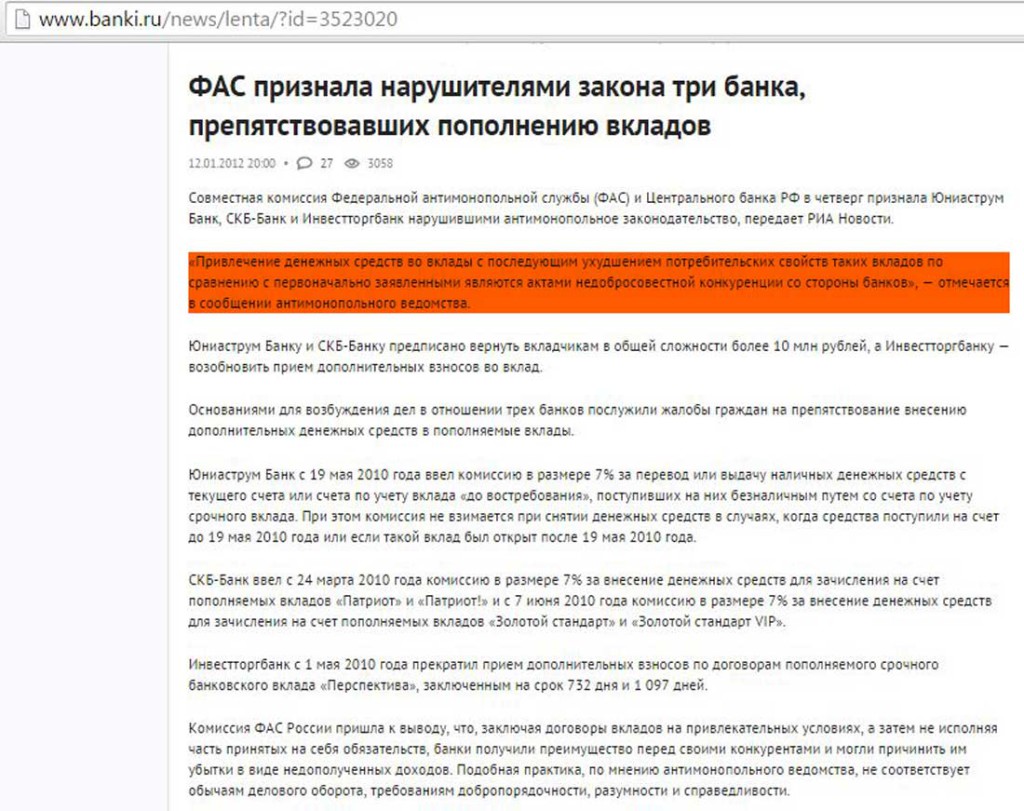

Комментарий к Статье 333.35 НК РФ

Комментируемая статья освобождает от уплаты государственной пошлины организации за совершение действий, связанных с государственной регистрацией выпусков (дополнительных выпусков) эмиссионных ценных бумаг, выпускаемых в обращение при увеличении уставного капитала на величину переоценки основных фондов, производимой по решению Правительства Российской Федерации.

Согласно ст. 333.33 НК РФ к действиям, связанным с государственной регистрацией выпусков (дополнительных выпусков) эмиссионных ценных бумаг, относятся как рассмотрение заявлений о государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг, отчета об итогах выпуска (дополнительного выпуска) ценных бумаг, так и сама государственная регистрация данного выпуска (дополнительного выпуска), отчета об итогах выпуска (дополнительного выпуска) ценных бумаг, выпускаемых в обращение при увеличении уставного капитала на величину переоценки основных фондов, производимой по решению Правительства Российской Федерации. Таким образом, организации за совершение перечисленных действий должны быть освобождены от уплаты государственной пошлины.

Органы государственной власти и органы местного самоуправления освобождены от уплаты государственной пошлины за государственную регистрацию организаций и изменений учредительных документов организаций.

Заявление, представляемое в регистрирующий (налоговый) орган, удостоверяется подписью уполномоченного лица. Таким образом, если уполномоченным лицом при государственной регистрации унитарного предприятия, а также государственного или муниципального учреждения будет выступать уполномоченное лицо его учредителя — органа государственной власти, органа местного самоуправления, государственная пошлина не взимается.

В соответствии со ст. 21 Федерального закона от 14 ноября 2002 г. N 161-ФЗ «О государственных и муниципальных унитарных предприятиях» унитарное предприятие возглавляет руководитель (директор, генеральный директор), назначаемый на эту должность органом исполнительной власти по согласованию с федеральным органом по управлению государственным имуществом. Руководитель действует без доверенности от имени предприятия, представляет его интересы, совершает в установленном порядке сделки от его имени, утверждает структуру и штаты унитарного предприятия, осуществляет прием на работу работников, заключает с ними, изменяет и прекращает трудовые договоры, издает приказы, выдает доверенности в порядке, установленном законодательством.

Но несмотря на столь обширные полномочия руководителя унитарного предприятия, он не уполномочен выступать в качестве заявителя при государственной регистрации создания юридического лица. Кроме того, упомянутый закон не предусматривает освобождение унитарного предприятия от уплаты госпошлины за государственную регистрацию.

С 2006 г. были внесены изменения в ряд статей, устанавливающих льготы по уплате госпошлины. Так, от уплаты госпошлины были освобождены:

1) органы государственной власти и органы местного самоуправления — за государственную регистрацию ликвидации организаций;

2) физические лица, признаваемые малоимущими в соответствии с Жилищным кодексом РФ, — за государственную регистрацию прав на недвижимое имущество и договоров об отчуждении недвижимого имущества (за исключением случаев, указанных в пп. 19, 20.1, 22 — 24 и 52 п. 1 ст. 333.33 НК РФ). Основанием для предоставления данной льготы является документ, выданный в установленном порядке;

3) физические лица — за выдачу свидетельств о праве на наследство также при наследовании долей в жилом доме, земельном участке, на котором расположен дом, квартире, комнате, в случае если эти лица совместно проживали с наследодателем на день его смерти и продолжают проживать в доме (квартире, комнате) после смерти (п. 5 ст. 333.38 НК РФ);

4) физические лица — за удостоверение доверенности на получение пенсий и пособий (п. 14 ст. 333.38 НК РФ);

5) физические лица — за государственную регистрацию рождения, смерти, включая выдачу свидетельств (п. 1 ст. 333.39 НК РФ);

6) физические лица, проживающие за пределами РФ, — за государственную регистрацию актов гражданского состояния, включая выдачу справок и документов из архива (п. 1 ст. 333.39 НК РФ);

7) органы управления образованием, опеки и попечительства, комиссии по делам несовершеннолетних и защите их прав — за внесение исправлений или изменений в записи актов гражданского состояния, составленные в отношении детей-сирот и детей, оставшихся без попечения родителей, а также в отношении их умерших родителей, включая выдачу свидетельств (п. 2 ст. 333.39 НК РФ).

Категория граждан освобождённых от оплаты гос. пошлины

В основном, преимущества в вопросе госпошлины могут разделяться на два вида:

- Когда идет предоставление конкретному человеку, подающему иск или судебный документ. Потому что в этом случае имеется возможность присвоить льготы по причине статуса, то есть, если имеется какая-то группа или особая помощь от государства.

- Зависит полностью от разновидности иска. Прерогатива будет установлена в соответствии с ситуацией судебного разбирательства, чтобы в будущем не случилось отказа от подачи в суд заявки из-за денежных затрат.

Статусные льготы

Приведем перечень субъектов, которые по своему статусу имеют право не оплачивать общий сбор:

- Герои Советского Союза и России;

- Законные орденоносцы;

- Инвалиды и ветераны ВОВ;

- Военные, что были в плену и концлагерях.

Такое право на преференции должно быть прописано в удостоверении, а чтобы совершить подтверждение нужно лишь добавить копию к основной исковой бумаге. Все, кто освобождается от уплаты госпошлины в суд, имеют эту привилегию во всех судах и абсолютно в любом виде разбирательства.

Льготы по статусу

Исковые льготы

Данные предпочтения не влекут за собой никаких предъявлений бумаг или удостоверений, здесь все будет зависеть от цели иска, что был подан.

Перечислим виды исков, по которым госпошлину платить не нужно:

- Не касающийся владений, а лишь о правах инвалида и защите;

- На должников по алиментам;

- О компенсации всех видов ущерба, допущенного в процессе преступления;

- Искупление нанесенного вреда здоровью, включая ситуации потери кормильца;

- О задержке либо полном отсутствии денежный средств в виде зарплаты;

- Об отсутствии каких-либо действий и решений судебного органа;

Льгота малоимущим

Согласно надлежащим статьям и последним заключениям, на усмотрение судебного пристава любой субъект, которые имеет проблемы в плане материального положения или недостаток денежных средств, имеет возможность освободиться от расплаты за услуги государства. В таком же праве судья может снижать данный объем, предлагать гражданину разбиение суммы на несколько выплат, но такую процедуре обычно можно растянуть максимум на год. И также есть вариант отсрочки, то есть гарантия, что сумма будет погашена, но через некоторое время.

Освобождение от уплаты госпошлины в зависимости от цены иска

Согласно одной из рассмотренных нами в начале материала статей Налогового кодекса, определенной номером 333.36, в случаях, когда суд рассматривает дела административной или гражданской категории, и сумма иска составляет величину до одного миллиона, то уплата пошлины отменяется для:

- заявителей, подавших иск по делам, связанным с защитой потребительских прав;

- организаций общественного типа;

- объединений лиц, имеющих доказанный статус инвалидов;

- ветеранов боевых событий по делам о военной службе и защите собственных законных прав;

- пенсионеров, обращающих материальные требования такой официальной структуре, как Пенсионный фонд нашей страны, а также к прочим негосударственным фондам.

Если же стоимость искового заявления превышает сумму в миллион российских рублей, то лица, входящие в вышеуказанный список, будут платить пошлину с денежной разницы между миллионом рублей и суммой иска.

В некоторых случаях небольшая цена иска может стать причиной для освобождения от выплаты пошлины в суд

Обратите внимание: согласно Налоговому кодексу нашей страны, суд имеет право, основываясь на реальном материальном положении истца, по личной инициативе:

- освободить участника разбирательства от выплаты государственной пошлины;

- уменьшить величину запрашиваемой выплаты;

- предоставить рассрочку по оплате денежной величины.

Арбитражный суд

Данная инстанция рассматривает финансово-хозяйственные дела, относящиеся к нарушениям условий договоров – отказ от исполнения обязательств, оплаты услуг, товаров, кредитов. Обращение в арбитраж связано с суммой денег.

Госпошлина является обязательным платежом, который вносится инициатором суда до начала процесса. Суммы в арбитражной инстанции следующие:

- При иске до 100 тыс. рублей – 4% от суммы.

- 100-200 тыс. рублей – 4000 рублей + 3%.

- 200 тыс. – 1 млн рублей – сбор равен 7000 рублей + 2%.

- 1-2 млн рублей – 23 тыс. рублей + 1% от суммы.

- От 2 млн рублей – 33 тыс. + 0,5%.

Как видно из расчетов, суммы будут у всех разные. Отсрочка в арбитражный суд предоставляется максимум на 1 год, на протяжении которого плательщик должен внести платеж. Но не всегда и не всем предоставляются такие льготы. Основания для отсрочки следующие:

- Отсутствие денег для полной оплаты из-за получения убытков от техногенного фактора.

- Банкротство лица или компании с разовой выплатой.

- Спад производства.

- Ухудшение материального состояния из-за несвоевременности выплат.

- Потеря трудоспособности и болезнь.

Подтверждается неплатежеспособность с помощью следующих документов:

- Справка из налоговой.

- Банковские выписки.

- Задолженность.

Как правильно рассчитать

Как мы говорили выше, покупка некачественного, но недорогого бытового прибора не требует оплаты госпошлины на старте судебного спора с продавцом. Но если приобретения дорогостоящие и тяжба имеет не только моральный, но и экономический смысл, госпошлину за иски о защите прав потребителей желательно рассчитать заранее. Суммы могут быть значительными и об этом следует знать.

Расчёт происходит в два этапа:

- за основу берётся базовая сумма 13200 рублей;

- к ней прибавляется 0,5% от суммы иска, если она превышает 1 миллион.

Государственный сбор за осуществление правосудия не может превышать барьер в 60 тысяч рублей.

Точную сумму госпошлины, подлежащей уплате, поможет рассчитать профильный юрист или вы сами, воспользовавшись информацией на сайте соответствующего суда.

Предлагаем ознакомиться: Как вернуть оплату госпошлины в гибдд

Назовём несколько сумм пошлин, когда исковые требования превышают 1 миллион:

- 1,5 млн. – 15700 руб.;

- 2 млн. – 18200 руб.;

- 2,5 млн. – 20700 руб.;

- 5 млн. – 33200 руб.;

- 10 млн. – 58200 руб.;

- 15 млн. – 60000 руб.

Как вернуть оплаченную госпошлину?

Чтобы вернуть полную оплаченную сумму или ее часть, необходимо знать в каких именно случаях это возможно. К таким относят:

- Налог уплачен в большем размере, чем требовалось.

- Возврат жалобы, заявки или отказа в их рассмотрении мировыми судьями с целью провести нотариальные действия. В случае невозвращения, деньги автоматически переходят в счет следующей оплаты пошлины в результате повторного иска. Только при условии, что допустимый срок со дня оплаты первой пошлины в 3 года не был превышен.

- Конец производства по делу без дальнейшего рассмотрения юрисдикции. В момент заключения необходимого договора до того, как будет принято решение, истец вправе получить 50 процентов от внесенной суммы. Исключением является тот случай, когда соглашение было подтверждено непосредственно в процессе выполнения судебного акта.

- Отказ людей, которые провели оплату госпошлины, от дальнейших действий.

Подача заявки с целью вернуть средства осуществляется на протяжении трех лет с момента уплаты.

Полную сумму или ее часть можно будет получить буквально через месяц после подачи иска. Самым распространенным является возврат по причине внесения излишней суммы. Такое постановление принимает орган, имеющий непосредственное отношение к оплате госпошлины. Необходимое заявление от плательщика рассматривается только государственными судами в тех местах, где разбирается конкретное дело.

Льготы для юридических лиц

Налоговый кодекс закрепил освобождение от пошлин для следующих организаций:

- Государственные внебюджетные фонды, казенные структуры, редакции СМИ, религиозные, общероссийские объединения, учреждения, которые получали бюджетные средства до 2012 года – за использование наименований «Российская Федерация», «Россия».

- Суды всех уровней при обращении в Конституционный суд с запросом.

- Органы государственной власти всех уровней, а также Центральный банк при обращении за совершением правовых действий в рамках компетенции.

- Организации при эмиссии ценных бумаг по поручению Правительства для увеличения уставного капитала или реструктуризации задолженности перед бюджетами.

- Музеи, архивы, хранилища, библиотеки муниципального и государственного уровня за выдачу разрешений на ввоз-вывоз исторических и культурных ценностей.

- Государственные и самоуправленческие органы за выдачу апостиля.