Транспортный налог. налог на роскошь: список автомобилей, пример расчета

Содержание:

- Налог на роскошь автомобили 2021 калькулятор

- Как рассчитывается налог по транспортным средствам?

- Изменения в налоговой программе в 2021 году

- Пример расчёта налога на роскошь

- КАКИЕ АВТОМОБИЛИ ЯВЛЯЮТСЯ ПРЕДМЕТОМ РОСКОШИ?

- Как обойти налог на роскошь

- Что такое налог на роскошь

- Кадастровая стоимость

- Порядок внесения

- Налог на роскошь: автомобили

- Результаты данной налоговой программы

- Кто платит?

- Запомнить

- Как рассчитывается налог на дорогие автомобили?

- Калькулятор рассчета налог на роскошь автомобили 2020

- Автомобили попадающие под налог на роскошь

- Значимость введенного сбора

- Как платится налог на роскошь с автомобиля

- Список автомобилей подпадающих под налог на роскошь в 2021 году.

- Основные моменты

Налог на роскошь автомобили 2021 калькулятор

Исходя из этого, следует знать, какие автомобили попадают под на роскошь. Особенности налога Для этого нужно размер базовой ставки транспортного умножить на повышающий коэффициент, который соответствует стоимости и году выпуска машины.

- Представители населения, принимавшие участие в боевых действиях.

- Люди-инвалиды.

- Люди, обладающие званием героя РФ/СССР.

- Имеются и другие варианты уклонения от данного – в данном законопроекте есть некоторые моменты для этого:

- Не начисляется налог за автомобиль, находящийся в розыске – после заявления человека в определенные органы об угоне ТС, пока его разыскивают налог можно не платить;

- С инвалидов не взимают данный сбор, кроме того, машины, предназначенные для перевозки людей, имеющих физические ограничения – для этого необходимо предоставить доказательства;

- Еще один вариант – регистрация автомобиля компанией, принимающей участие в подготовке к ЧМ по футболу 2021г.

Как рассчитывается налог по транспортным средствам?

В первую очередь очень важно знать, что роскошный транспорт бывает разный – автомобили, воздушные судна, катера, яхты, лодки и так далее. И все они при этом могут подпадать под налог на роскошь

Основной критерий для обложения налогом является стоимость свыше 3 млн рублей. Конкретной ставки налога не существует, так как для каждого непосредственного владельца она меняется ежегодно и зависит от двух основных критериев оценки – стоимость и длительность нахождения в собственности.

Сами транспортные средства делятся на несколько подкатегорий в зависимости от стоимости:

- От 3 до 5 млн рублей

- От 5 до 10 млн рублей

- От 10 до 15 млн рублей

- От 15 до 20 млн рублей

Сегодня список автомобилей, которые подпадают под налогообложение, включает в себя более одной тысячи позиций. Все они также подразделяются по ценовым категориям, которые указаны выше.

- 541 моделей стоимостью до 5 млн

- 346 моделей стоимостью от 5 до 10 млн

- 87 моделей стоимостью от 10 до 15 млн

- 66 моделей стоимостью от 15 до 20 млн

Как мы говорили ранее, налог на роскошные авто является надбавкой к обычному транспортному налогу. Он распространяется на все транспортные средства за исключением нескольких категорий:

- Легковые машины менее 100 лошадиных сил, которые получены через органы социальной защиты населения

- Рыболовные суда

- Пассажирский транспорт на море и в небе

- Автотранспорт сельскохозяйственного назначения

- Военный автотранспорт

- Медицинские воздушные суда

- Транспорт, который был зарегистрирован в Международном реестре

- Платформы и суда, которые участвуют в добыче полезных ископаемых

При исчислении транспортного налога используется несколько показателей:

- Мощность двигателя в лошадиных силах

- Тяга реактивного двигателя

- Валовая вместимость судов

Ставки налога, установленные правительством РФ для легковых авто.

|

Мощность |

Ставка |

|

до 100 л.с. |

2,5 рубля на единицу |

|

свыше 100 л.с. до 150 л.с. |

3,5 рубля за единицу |

|

свыше 150 л.с. до 200 л.с. |

5 рублей за единицу |

|

свыше 200 л.с. до 250 л.с. |

7,5 рублей за единицу |

|

свыше 250 л.с. |

15 рублей за единицу |

Если у вас другой транспорт и вы не знаете, как платить по налогу и сколько вы должны бюджету за то, что передвигаетесь на колесах, то вы всегда можете ознакомиться с полным перечнем и ставками на официальном сайте Федеральной налоговой службы.

Изменения в налоговой программе в 2021 году

Ранее вследствие покупки в городе двухкомнатного жилья на центральных землях житель производил оплату в бюджет 500 руб. налога, по окончанию нового реформирования налоговый размер вырастет до 5 тыс. руб. ежегодно (даже больше). Основой налогообложения будет служить кадастровая стоимость (а не инвентаризационная), способная максимально приблизить недвижимую собственность к ее рыночной цене.

Размерные параметры налоговой суммы — 0,1-2% от кадастровой оценки. Данное налогообложение неоднородно для владельцев разных вариантов недвижимости, оно будет обновляться на продолжении 5 лет, с учетом исследований независимых экспертов.

Распространяется этот сбор на следующие категории граждан-собственников:

- Недостроенное жилье (жилое);

- Гаражей, парковочных мест;

- Комнат, квартир, иного жилья;

- Центров, содержащих хотя бы 1 жилое помещение;

- Построек бытового характера до 50 квадратных метров, находящихся на земле, где выполняются дачные работы, садовая деятельность.

Кроме того, владельцы недвижимости будут обязаны предоставлять сотрудникам налоговой службы точную информацию об имеющейся у них недвижимости. Иначе (в ситуации подделки данных и тд.) им грозят штрафные санкции – 20% от налоговой суммы. Список льготных категорий граждан останется в 2021 годы прежним, изменений в нем не будет.

Пример расчёта налога на роскошь

Рассчитать сумму налога на дорогой автомобиль с учётом поправочного коэффициента Минпромторга самостоятельно несложно. Основой станет базовая сумма транспортного налога. Значение можно взять из квитанций предыдущих лет. Например, для BMW 5 (265 л. с.) сумма составляет около 45 000 руб. Для расчёта налога с учётом поправки на роскошь применим коэффициент к базовому значению:

Если аналогичное новое авто стоит от 3 млн руб., а его возраст не превышает 3-х лет, то сумма умножается на 1,1. Исходя из значения базы, приведённой выше, получается 49 500 руб.

Если стоимость машины колеблется в диапазоне 5-10 млн руб., а возраст не выходит за границы 5 лет, то применяется коэффициент 2. Исходя из значения базы, приведённой выше, получается 90 000 руб.

Для машин из оставшихся 2-х категорий (не старше 10 / 20 лет и стоимостью 10-15 млн руб. или более) сумма рассчитывается аналогично

Во внимание берётся цена идентичного нового авто и его возраст. Исходя из значения базы в 45 000 руб

с учётом поправочного коэффициента 3 получаем 135 000 руб.

Минпромторг обязан ежегодно актуализировать данные об автомобилях, попадающих в перечень роскошных. Обновлённая информация становится доступна на официальном сайте ведомства не позднее конца зимы текущего года и используется для расчёта налога за предыдущий отчётный период.

КАКИЕ АВТОМОБИЛИ ЯВЛЯЮТСЯ ПРЕДМЕТОМ РОСКОШИ?

Согласно законопроекту, повышенный коэффициент применим к транспортным средствам, стоимость которых больше трёх миллионов руб. Для расчёта стоимости учитываются розничные и рекомендованные цены. Главным фактором при расчёте является:

- стоимость транспортного средства;

- год выпуска автомобиля.

В зависимости от цены и возраста транспортного средства, его можно разделить на шесть категорий, для каждой из них определён свой коэффициент.

| Стоимость ТС (в рублях) | Сколько лет прошло с года выпуска | Размер коэффициента |

| От 3 000 000 до 5 000 000 | Не более одного года | 1,5 |

| От 3 000 000 до 5 000 000 | Не более двух лет | 1,3 |

| От 3 000 000 до 5 000 000 | Не более трех лет | 1,1 |

| От 5 000 000 до 10 000 000 | Не более пяти лет | 2 |

| От 10 000 000 до 15 000 000 | Не более десяти лет | 3 |

| Свыше 15 000 000 | Не более двадцати лет | 3 |

Исходя из представленной выше таблицы, можно сделать вывод, что коэффициент для дорогих транспортных средств снижается и повышается в зависимости от повышения возраста авто.

Какой транспортный налог является самым большим в России Согласно имеющейся информации, самый дорогой налог заплатил владельцем автомобиля Bugatti. За 2006 год ему начислили 540000 руб. Это транспортное средство стоит больше 15 млн руб, имеет двигатель, мощность которого составляет 1200 лошадиных сил.

Как обойти налог на роскошь

С момента вступления налога на роскошь в силу не критиковал его только ленивый. Сразу же возникли споры о том, как можно будет обойти налог. Стоит отметить, что новый закон назвали «популизмом» не только те, кто имеет дорогостоящие иномарки, но и обыкновенные автомобилисты, автоэксперты. Кстати, список «роскошных» автомобилей, который ведёт Минпромторг, официально будет обновляться каждый год.

Пессимисты сразу же объявили о том, что остаются легальные методы, которые позволят избежать уплаты налога на роскошь. В связи с этим в Рунете появилась масса заблуждений относительно этой темы, и сегодня мы разберём все случаи подробно.

Лизинг

Как известно, купленный в лизинг автомобиль останется на балансе компании (юридического лица), а значит, покупателю не придётся платить налог — ведь он берёт машину в аренду?

Ответ: это заблуждение. В Налоговом кодексе РФ говорится о том, что налог на роскошь для авто — это часть транспортного налога. А его платят физические и юридические лица. Отличие состоит лишь в том, что физлицо получает налоговую квитанцию по почте, а юрлицо самостоятельно высчитывает и оплачивает налог.

Соответственно, лизинговая компания платит налог на роскошь, но чтобы «отбить» прибыль, включает его сумму в процентную ставку. Единственный реальный плюс в том, что лизингополучатель платит налог «в рассрочку», пока действует договор лизинга.

Оформить машину на льготника

Если оформить дорогую иномарку на льготника (родственника-инвалида, дедушку-ветерана, брата — многодетного отца), то я могу пользоваться машиной и не платить налог?

Для льготников действительно есть освобождение от уплаты налога, но лишь на машину, мощность двигателя которой не больше 200 «лошадей». Как показывает практика, машин, дороже 3 млн рублей, и слабее 200 л.с., в России нет.

Оформление на ребёнка

Оформляя дорогостоящую иномарку на собственного ребёнка младше 18 лет я автоматически освобождаюсь от обязанности платить налог?

Бред. Оформить машину на ребёнка-то можно, но от уплаты налогов это не освобождает. Во-первых, в Налоговом кодексе не сказано о возрастных ограничениях налогоплательщика, а во-вторых, если несовершеннолетний, не имея доходов, обязан платить налоги, за него это должны делать родители или опекуны.

Таким образом, способов обойти налог на роскошь не существует. Единственный вариант — довольно сомнительный. Речь идёт о том, чтобы переделать свой «Ламборджини» под машину для инвалидов. Но надо знать, как это делается, а потом ещё и получать документы, которые подтвердят, что машина переделана правильно. То есть, проще и дальше платить налог, а не уродовать автомобиль и ходить по бюрократическим инстанциям.

Но, к сожалению, невозможность уклониться от налога на роскошь не решит проблему социальной несправедливости. Доля автомобилей, попадающих под действие этого налога, мизерна, следовательно, отчисления в бюджет будут минимальными. Честно говоря, человек, позволивший себе приобрести машину дороже 3 млн рублей, вряд ли будет задумываться о том, как избежать оплаты нескольких десятков тысяч рублей в казну страны.

Что такое налог на роскошь

Налогообложение на роскошь – это материальное взыскание в пользу государства, предусмотренное для дорогостоящих транспортных средств. В отличие от стандартного дорожного сбора, он рассчитывается по более высоким коэффициентам, а в основе формулы такого расчета лежит не кубатура мотора и пробег, а марка, модель и цена ТС.

Контроль за всем этим движением люксовых машин (за их регистрацией в ГИБДД, снятием с учета и т. д.) осуществляет отдельный орган – министерство промышленности и торговли РФ. Именно он выставляет текущие ставки на пользование дорогостоящими авто, и дополняет перечень объектов налогообложения.

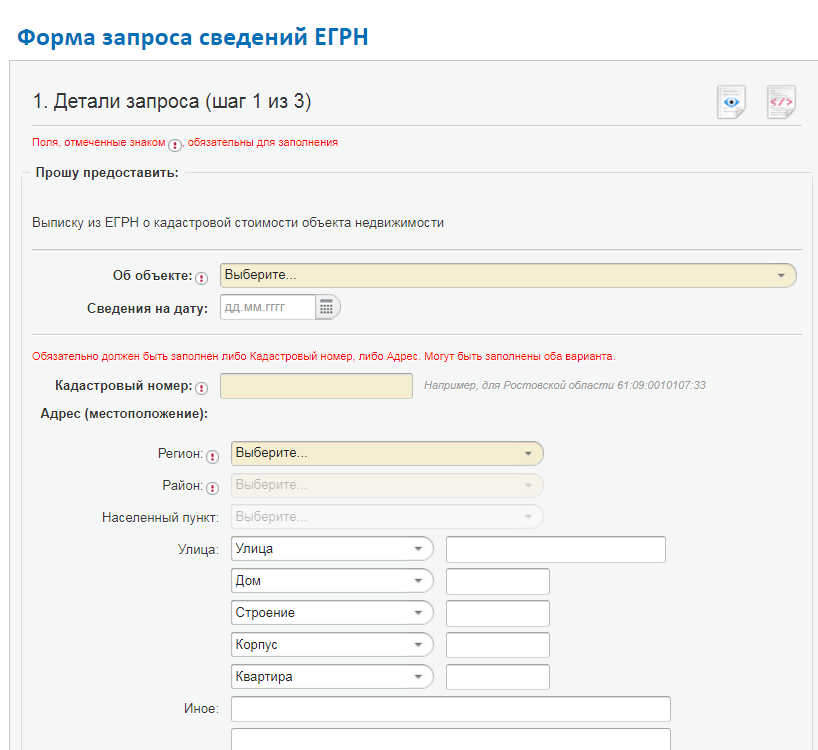

Кадастровая стоимость

Данная категория является определенным показателем — фактической стоимостью объекта недвижимости. Она устанавливается в ходе профессиональных проверок, учитывающих следующие моменты:

- Изменения капитального характера после крайней переоценки, например, вследствие ремонта;

- Износ недвижимой собственности физического, естественного свойства;

- Износ окружающего пространства естественного, физического характера, влияющий на состояние недвижимого объекта (например, земля, на которой был построен дом);

- Разные другие факторы, способные оказать влияние на стоимость объекта недвижимости (присутствие возле нее вредных предприятий, имеется ли необходимая инфраструктура).

Важную роль играют региональная особенность – в центре города стоимость жилья будет выше, чем в отдаленных районах (например, в области). В Москве недвижимость стоит больше, чем в других городах РФ.

Порядок внесения

Налог оплачивается по квитанции, которую присылают владельцу авто из налоговой службы. Указанную в квитанции сумму необходимо погасить до 1 декабря того года, в котором предусмотрена выплата. Помимо квитанции налогоплательщик 3 раза в год получает уведомления о необходимости уплаты налога.

Порядок оплаты следующий:

- Обращение в налоговую инспекцию, в которой было зарегистрировано авто.

- Внесение оплаты по квитанции (и/или сдача итоговой декларации).

О том, как проверить и оплатить транспортный налог, рассказано тут.

Определить адрес налогового отделения можно по форме https://service.nalog.ru/addrno.do.

Другой вариант оплаты – через портал https://www.gosuslugi.ru/. Вот как здесь платится положенная сумма:

- необходимо зарегистрироваться на портале и создать личный кабинет;

- далее выбрать в верхней панели сайта кнопку «Каталог услуг»;

- затем – вкладку «Органы власти», и нажать клавишу «Федеральная налоговая служба».

На появившейся странице ФНС можно не только уплатить транспортный налог, но и получить другие полезные сведения.

Налог на роскошь: автомобили

Порог, после которого считается, что автомобиль роскошный — три миллиона рублей. Но это не рыночная стоимость, а условная. Перечень марок и моделей, средняя стоимость которых превышает порог, публикуется Минпромторгом РФ ежегодно, в марте

С точки зрения закона, не важно, за сколько вы купили машину — значение имеет лишь усредненная цена, которую определяет министерство

Разбираемся, как рассчитать налог на роскошь для автомобилей? Все довольно просто: величина транспортного налога умножается на мощность (л.с.) и повышающий коэффициент, который будет разным для разных категорий машин из перечня. При средней условной стоимости машины:

- 3-5 млн. руб., 2-3 года с выпуска — коэффициент составляет 1,1;

- 3-5 млн. руб., 1-2 года с выпуска — 1,3;

- 3-5 млн. руб., не более года с выпуска — 1,5;

- 5-10 млн. руб., не более 5 лет с выпуска — 2;

- 10-15 млн. руб. (не более 10 лет с выпуска) и более 15 млн. руб. (не более 20 лет с выпуска) — 3.

Схожим образом считается налог на роскошь для яхт и катеров — значение имеет ставка и мощность двигателей.

Результаты данной налоговой программы

Перемены в налогообложении недвижимой собственности затронут большое число людей. На первый план выходит реальная цена (рыночная стоимость) недвижимого объекта в определенном регионе. Например, цена квадратного метра в Москве – 170 тыс. руб., в других городах РФ она варьируется от 35-40 тыс. руб. Следовательно, обычная квартира в Москве будет стоить не менее 9 млн. руб., она сможет перейти в категорию «роскошного жилья» в регионе. Нововведения в сфере налогообложения касаются жилых объектов, коммерческой недвижимости, в том числе недостроенных объектов, земель, построек. Схема расчета достаточно простая, индивидуальная для определенного типа жилья.

Но данная налоговая программа не учитывает следующее:

Люди, проживающие в столице, разных крупных городах РФ будут обязаны платить за свой объект недвижимости выше, чем остальное население, живущее на периферии. Например, налоговая сумма для жителей Москвы будет больше в 5-6 раз, чем для людей, проживающих в соседней области.

Этот налог также не приятен тем, кто предпочитает вкладывать деньги в приобретение жилья в новостройках для дальнейшей их сдачи в аренду. Если сумма всей площади собственности (в квадратных метрах) будет больше установленной нормы, то, следовательно, и повысятся налоговые платежи. В такой ситуации прибыль людей, занимающихся данным видом деятельности, сведется к минимуму.

Собственники загородной недвижимости будут в более выгодном положении – от общей суммарной недвижимой площади вычитается в обязательном порядке 20 квадратных метров, не облагающихся налоговым платежом. Если площадь недвижимости идентична (или менее) льготного размера квадратуры – налогообложение ее владельцев не делается.

Кто платит?

Транспортный налог платят собственники автомобилей — и физические, и юридические лица. Отчисления идут в бюджет региона, в котором зарегистрировано авто. В каждом субъекте страны своя налоговая ставка и льготы, которые освобождают от пошлины.

Владельцы «крутых тачек» тоже могут избежать повышенной ставки, если относятся к льготникам. Что же они, не люди.

Кого освобождают от налога?

На федеральном уровне налоговых льгот на легковые автомобили и мотоциклы нет. Каждый регион устанавливает свои транспортные налоговые льготы. Узнать, какие послабления действуют в вашем субъекте, можно на сайте ФНС nalog.ru. Выберите свой регион, раздел «Справочная информация о ставках и льготах по имущественным налогам».

Например, в Москве налоговые льготы получают:

- Герои Советского союза, Герои РФ, награждённые орденом Славы;

- ветераны и инвалиды Великой отечественной войны, ветераны труда;

- ветераны и инвалиды боевых действий;

- инвалиды I и II групп;

- бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны;

- один из родителей или усыновителей, опекунов, попечителей ребёнка-инвалида;

- владельцы легковых автомобилей мощностью двигателя до 70 лошадиных сил (51,49 кВт) включительно;

- один из родителей или усыновителей в многодетной семье;

- один из опекунов инвалида с детства, которого суд признал недееспособным;

- люди, пострадавшие от радиационных катастроф и ядерных испытаний, и принимавшие участие в испытаниях ядерного и термоядерного оружия, ликвидаторы аварий ядерных установок;

- люди, перенёсшие лучевую болезнь или получившие инвалидность на ядерных учениях или испытаниях.

Новоиспечённые владельцы роскошных автомобилей заплатят повышенный налог за 2020 год в 2021 году. Фото: auto. today.

При расчёте пошлины налоговая учитывает льготу, однако вы должны подать заявление и подтверждающие документы в личном кабинете на сайте ФНС. Для постоянной льготы достаточно одного заявления. Кстати, можно пересчитать налог с учётом льготы за 3 предыдущих года. Но это действует только в том случае, если вы не знали, что вам положено послабление, и заплатили.

Запомнить

- Налог на авто дороже 3 миллионов рублей считают с повышающим коэффициентом.

- Коэффициент зависит от средней цены и возраста машины. Он варьируется от 1,1 до 3.

- алог на роскошь распространяется на машины из списка Минпромторга. Если купить машину из списка дешевле 3 млн, налог все равно увеличат.

- Физлица платят транспортный налог за прошлый год до 1 декабря текущего, организации — до 1 марта.

- Формально некоторые группы освобождены от налога, но только если машина не мощнее 180 л. с. Среди дорогих машин почти не бывает маломощных, поэтому льгот фактически нет.

- Чтобы рассчитать транспортный налог, воспользуйтесь калькулятором на сайте ФНС.

- Если не платить налог, налоговая начислит пени, приставы взыщут общую сумму со счета в банке.

Все статьи автора: Илья Новиков

Как рассчитывается налог на дорогие автомобили?

Для получения итоговой цифры платежа необходимо осуществить несколько действий. В первую очередь следует базовую величину налога.

Для этого следует умножить мощность мотора на ставку, установленную за одну лошадиную силу.

В качестве ориентира можно воспользоваться таблицей, приведенной в ст. 361 НК РФ. Однако при этом следует помнить, что регионы вправе устанавливать свои ставки. Поэтому нужно также ознакомиться и с местными документами.

Сейчас многие предпочитают покупать дорогие электромобили. Указанная выше таблица применяется и для их владельцев. Только за единицу расчета принимаются не лошадиные силы, а киловатты. Поэтому по мощности бензиновых двигателей приведены показатели их электрических аналогов.

Приведем такой простой пример для расчета. Предположим мощность бензинового двигателя, установленного на машине, равна 200 лошадиных сил. Согласно таблице ставка налога составляет 5 рублей. Тогда базовая сумма составит 1000 рублей (200 х 5).

Самая высокая ставка налога установлена для тех владельцев машины, на которой установлен мотор более 250 лошадиных сил. Тогда за каждую единицу мощности придется заплатить 15 рублей.

Нужно в предварительных расчетах делать поправку на то, когда был приобретен или продан автомобиль. Если это произошло в течение календарного года, то существуют свои правила в определении суммы.

Возникновение обязанности по уплате налога или освобождение от нее законодательство связывает с регистрацией автомобиля (снятием его с учета) в органах ГИБДД.

Когда автомобиль был поставлен на учет до 15 числа месяца (включительно), то он учитывается при расчете налога.

В иной ситуации за основу следует брать уже следующий месяц.

В случае со снятием машины с учета существуют обратные правила.

Если регистрация авто за прежним владельцем была отменена до 15 числа, то этот месяц не учитывается для бывшего собственника при расчете налога. Когда же снятие с учета произошло 16 числа и позже, то за этот месяц бывший собственник транспортный налог должен заплатить.

Когда базовая сумма определена, пришел черед разобраться с усредненной стоимостью автомобиля. Она каждый год меняется и рассчитывается по определенной методике. Желающие могут разобраться с ней самостоятельно, изучив Постановление Минторговли РФ от 28.02.2014 г. № 316. Но для того, чтобы не усложнять себя подсчетами, Министерство на своем сайте ежегодно размещает перечень моделей машин, подпадающих под налог на роскошь, в разрезе их стоимости. Сейчас там можно скачать список, применяемый для уплаты налога за 2020 год.

Кроме того, следует четко определить возраст автомобиля. Применительно к налогу за 2020 год следует посчитать количество полных лет, прошедших с момента выпуска транспорта (этот год не учитывается) и вплоть до 1 января 2020 года.

Имея представление о средней стоимости автомобиля и количестве лет, прошедших после его выпуска, подбирается нужный коэффициент. На него и умножается базовая сумма транспортного налога. В итоге мы и получим сумму налога на роскошь, который придется заплатить.

Калькулятор рассчета налог на роскошь автомобили 2020

Важно лишь помнить некоторые нюансы, касающиеся данного способа: Показатели Описание Действие льгот распространяется лишь на один автомобиль, принадлежащий инвалиду если их несколько, то на остальные транспортный налог оплачивается в полном размере Действие льгот распространяется на технику, мощность двигателя которой составляет менее 150 л.с. если двигатель имеет большую мощность, то налог выплачивается на общих основаниях Кроме того, льготы в некоторых регионах предоставляются опекунам или же родителям детей-инвалидов, либо других лиц, попадающих в рассматриваемую категорию

Самый большой транспортный налог в России по регионам устанавливается именно в городе Москва. При расчете величины ставки одновременно учитывается достаточно большой перечень факторов.

В данном нормативном документе обозначен перечень транспортных средств, которые каким-либо образом подлежат налогообложению. На данный момент размер транспортного налога в следующих регионах более приемлемый: Наименование региона Стоимость для авто мощностью 100 л.с., рублей Чечня 200 Ингушетия 500 Красноярский Край 600 Чукотская АО 500 Забайкальский Край 1 000 Наиболее в этом плане дорогие регионы: Наименование Стоимость, рублей Приморский край 2 500 Кемеровская область 2 500 Ленинградская область 2 500 Санкт-Петербург 2 500 Для автобусов сам процесс вычисления несколько будет отличаться. Все зависит опять же от ряда достаточно специфических факторов.

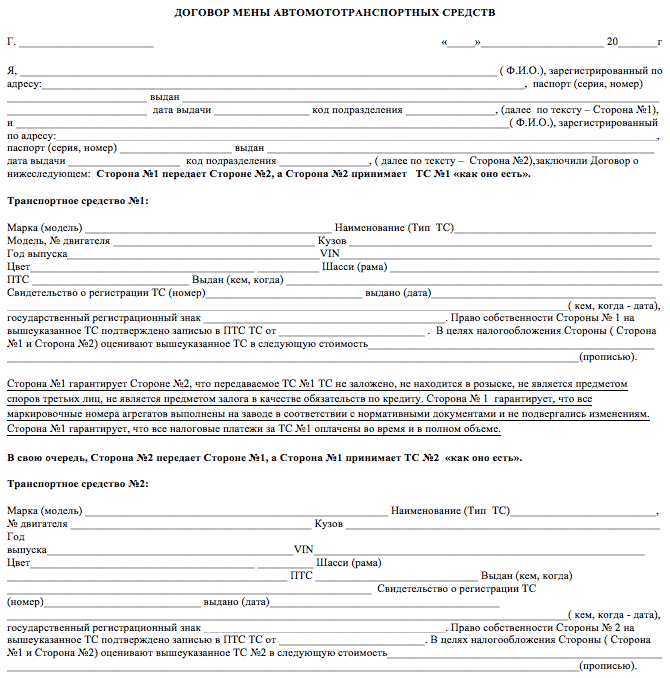

Автомобили попадающие под налог на роскошь

Вот что вы должны сделать, чтобы продать свою подержанную машину по максимальной цене. Каждый любит свой автомобиль. Но когда-нибудь для любого автовладельца настает волнительный момент, когда приходит время расстаться со своей машиной. Вот тут и начинается.

Левое зеркало заднего вида имеет одну очень важную функцию, которая может помочь любому водителю справиться с проблемой определения габаритов автомобиля при парковке. Знаете ли вы, что с помощью левого зеркала вы можете просто определить расстояние от переднего бампера до бордюра перед ним, а также расстояние от заднего бампера до другого автомобиля, стены или того же бордюра? Вот как это делать.

Значимость введенного сбора

Основной перечень задач, которые должно выполнять новое отчисление, поступающее в бюджет стран, назван правительством. Это:

- регулирование денежных потоков, обращающихся внутри страны, а также изменение их направленности на область развития определенных секторов экономики страны;

- предотвращение коррупции и повышение величины поступающих в государственную казну средств.

Сегодня речь идет о взятии средств с населения, благосостояние которого превышает удобоваримые границы, у весьма состоятельных людей, предпочитающих передвигаться на дорогом транспорте и проживать в роскошной недвижимости. Каждое наименование во владении этих людей может быть не в единственном экземпляре.

Если рассматривать список подлежащего налогообложению транспорта, то внутри него можно найти следующие наименования:

- машины, цена которых находится в промежутке от трех миллионов российских рублей;

- суда, ходящие по воде, то есть яхты, катера и лодки, кроме обычных наименований, общая длина которых менее 6 метров, для них величина налогового сбора составляет 10% от имеющегося минимума;

- суда воздушные, ставка обложения для них такая же, какая существует для водных.

Как мы уже упомянули, если цена авто превышает три миллиона рублей, автомобиль подлежит обложению налоговым отчислением на роскошь в пользу казны государства. Чтобы произвести точный расчет полагающейся стране суммы, необходимо использовать коэффициенты повышающие, величина которых находится в прямой зависимости от цены автомобиля, актуальной на сегодняшний день, а также года его выпуска. Давайте рассмотрим существующие на 2017 год повышающие коэффициенты в нижеследующих таблицах.

Таблица 1. Коэффициенты для автотранспорта, цена которого составила от 3 до 5 миллионов российских рублей

| Возраст средства передвижения | Соответствующий коэффициент |

|---|---|

| Менее 12 месяцев | 1.5 |

| От 12 до 24 месяцев | 1.3 |

| От 24 до 36 месяцев | 1.1 |

| Старше 36 месяцев | 1 |

Таблица 2. Коэффициенты для автотранспорта, цена которого составила от 5 до 10 миллионов рублей

| Возраст средства передвижения | Соответствующий повышающий коэффициент |

|---|---|

| Менее 5 лет | 2 |

Таблица 3. Коэффициенты для автотранспортных средств, цена которых составила от 10 миллионов рублей и выше

| Возраст средства передвижения | Соответствующий повышающий коэффициент |

|---|---|

| До 10 лет | 3 |

Кроме того, существует целый перечень автомобилей, их марок, моделей, мощностей и прочих характеристик, который используется в качестве руководства по обложению налогом роскошных автотранспортных средств.

Как платится налог на роскошь с автомобиля

Налог на авто стоимостью выше 3 млн руб. — часть дорожного налога, поэтому выплачивать его следует, руководствуясь правилами оплаты ТН.

Какие сроки уплаты автоналога?

Физ. лица вне зависимости от места проживания уплачивают автоналог каждый год до 1 декабря. ТН выплачивается за предыдущий налоговый период — в 2021 году мы платим за 2020 год. То есть если вы купили автомобиль в 2020 году, то первый раз вы за него заплатите в 2021.

Чтобы оплатить ТН, следует дождаться уведомления из налоговой, которое обычно приходит в конце лета или начале осени. По закону вы должны получить письмо до 1 ноября. В уведомлении будет указана точная сумма, которую необходимо уплатить, и квитанция для оплаты.

Сроки и порядок оплаты автоналога юр. лицами регулирует местное законодательство, поэтому в разных частях страны они отличаются. Подробнее о том, как платят ТН организации, читайте здесь.

Как можно оплатить?

Оплатить автоналог можно как в отделении банка, так и онлайн. Чтобы заплатить в банке, просто передайте кассиру квитанцию из налогового уведомления.

Оплатить ТН онлайн можно на Госуслугах, официальном сайте ФНС, с помощью электронных кошельков, а также на нашем сайте. Подробно о надежных способах онлайн-оплаты читайте в отдельной статье.

Список автомобилей подпадающих под налог на роскошь в 2021 году.

Минпромторг РФ пересмотрел и дополнил список автомобилей, которые подпадают под повышенные ставки транспортного налога («налог на роскошь»), в 2021 году.

, новый отличается большим количеством моделей автомобилей, за которые придется заплатить «налог на роскошь». С 2021 года, под повышенные ставки транспортного налога подпадает 576 автомобилей, стоимостью от трех до пяти миллионов рублей.

В 2021 их было 541.В сегменте роскошных автомобилей, стоимостью более 15 миллионов рублей, произошли аналогичные изменения.

Список расширен с 66 до 73 моделей.

В частности список пополнился двумя новинками прошлого года , и новыми спецверсиями Aston Martin DB11, но пропал Mercedes Benz G 500 4×4.Повышенный транспортный налог на дорогие автомобили действует в России с 1 января 2014 года. В него попадают машины ценой от трех миллионов рублей. Повышающий коэффициент зависит от возраста автомобиля и его стоимости.

Из-за непрерывного обесценивания рубля список год от года «распухает» — так, в 2014 году в нем была всего 191 модель.Интересный момент: Федеральная налоговая служба (ФНС) может вносить автомобили в список задним числом. К примеру, неделю назад (письмо ФНС от 19 февраля 2021 года № БС-4-21/2824@) ведомство заявило о включении модели Range Rover Sport ТDV6 3.0 SE в перечень легковых автомобилей средней стоимостью от трех миллионов рублей для налогового периода 2017 года.При расчете транспортного сбора следует руководствоваться таблицей Минпромторга, установленной на тот год, за который исчисляется сбор. Следовательно, в 2021 году граждане и юридические лица должны платить за имущество, которым владели в 2021 году.Повышающие коэффициенты за 2021 год:Группа автомобилей по перечнюГод выпуска автомобиляКоэффициент КпОт 3 до 5 млн руб.2017 и позже1,1Свыше 5 до 10 млн руб.2015 и позже2Свыше 10 до 15 млн руб.2010 и позже3Свыше 15 млн руб.2000 и позжеСумма налога устанавливается органами налоговой службы, опираясь на сведения, которые предоставляет регистрирующий орган, осуществляющий

Что такое налог на роскошь, и как он рассчитывается.

Какие автомобили в 2021 году подпадают под действие налога

Введено повышенное налогообложение было в 2014 году по инициативе Минпромторга, поэтому владельцы дорогих авто уже давно в курсе о таких изменениях в законодательстве. Специальные повышающие коэффициенты и порядок расчета транспортного налога установлены . Список машин, которые подпадают под понятие “роскошь”, ежегодно устанавливает Минпромторг.

Налог на роскошные автомобили – это транспортный налог, оплачиваемый ежегодно каждым владельцем авто, который рассчитывается с учетом повышенных коэффициентов в зависимости от автомобиля. Для каждого автовладельца будет своя ставка, и зависеть она будет:Если вы хотите узнать, как в 2021 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Санкт-Петербург: .

- Москва: .

- от года выпуска.

- от стоимости транспортного средства;

В соответствии со дополнительные коэффициенты начинают применяться к автомобилям стоимостью от 3 млн руб.

Разумеется, на момент введения таких изменений (2014 год) собственники дорогих марок машин не испытывали радости, что было причиной многочисленный споров по этому поводу.

Но данная налоговая норма имеет несколько основных аспектов:

- повышенные ставки транспортного сбора распространяются только на состоятельных граждан, имеющих в собственности очень дорогие автомобили, других такое требование не коснулось;

- средства поступают в местные бюджеты, что является дополнительным источником дохода для регионов;

- чем выше стоимость автомобиля, тем дольше его владельцу придется платить повышенную сумму.

28 февраля 2021 года Минпромторг опубликовал очередной стоимостью от 3 млн руб., при расчете транспортного налога на которые будут применяться повышающие коэффициенты в соответствии со .

Основные моменты

Имущественный налог на территории нашей страны важно оплачивать всем гражданам страны без исключения. Таковое правило является единым для всех

При этом важно также отметить, что сам процесс осуществления расчетов осуществляется в зависимости от ряда факторов.

Основные моменты, которые больше всего влияют на размер транспортного налога:

- установленная законодательством ставка – отраженная в федеральных нормативных актах;

- ставка, определенная местным законодательством;

- мощность двигателя;

- возраст автомобиля;

- статус конкретного владельца;

- некоторые иные специфические моменты.

Что это такое

Важно отметить, что сам процесс расчета величина налоговой ставки в каждом случае сугубо индивидуален. Но при этом стоит отметить, что существует федеральное законодательство – в таковом прописываются индивидуальные ставки для каждого вида транспортного средства

В свою очередь местные власти вправе осуществлять самостоятельно в определенных пределах изменение размера транспортного налога

Но при этом важно отметить, что распространяется местный закон о расчете транспортного налога только лишь на автомобили, которые зарегистрированы в конкретном регионе

Например, в Волгоградской области за каждую л.с. необходимо будет оплатить 15 рублей – если мощность агрегата составляет менее 100 л.с. В то же время если мощность более 100 л.с. – то ставка увеличивается до 20 рублей за л.с.

Кто попадает под категорию

Аналогичным образом обстоит дело с остальными транспортными средствами. Таковой вопрос лучше всего разобрать заранее. Это позволит не допустить ошибок при расчете, самостоятельно определить величину транспортного налога.

Ещё один важный показатель который учитывается почти всегда – это как раз возраст транспортного средства, стоимость такового.

Также несколько отличается как расчет, так и режим оплаты в зависимости от юридического статуса конкретного плательщика. Физические лица осуществляют оплату на основании расчета ФНС.

В свою очередь с лицами юридическими дела будут обстоять несколько по другому. Таковые субъекты самостоятельно осуществляют процесс расчета. Кроме того, необходимо будет платить авансом.

Стоит отметить, что неуплата вовремя транспортного налога может стать причиной достаточно серьезных неприятностей. Начисляется не только пени, но также нужно будет оплатить штраф – касается это лиц юридических.

Что сказано в законе

Одним из способов снижения размера транспортного налога является как раз постановка на учет автомобиля в регионе, где ставка минимальная. На сегодняшний день это – один из самых распространенных способов сэкономить средства.

Наибольший транспортный налог сегодня платят именно с грузовых автомобилей, а также с транспортных средств, обозначенных в специальном разделе официального сайта Минпромторга.

На данный момент размер транспортного налога в следующих регионах более приемлемый:

| Наименование региона | Стоимость для авто мощностью 100 л.с., рублей |

| Чечня | 200 |

| Ингушетия | 500 |

| Красноярский Край | 600 |

| Чукотская АО | 500 |

| Забайкальский Край | 1 000 |

Наиболее в этом плане дорогие регионы:

| Наименование | Стоимость, рублей |

| Приморский край | 2 500 |

| Кемеровская область | 2 500 |

| Ленинградская область | 2 500 |

| Санкт-Петербург | 2 500 |

Для автобусов сам процесс вычисления несколько будет отличаться. Все зависит опять же от ряда достаточно специфических факторов.