Земельный налог для юридических лиц в 2020 году

Содержание:

- Кто и как его исчисляет?

- Кто является налогоплательщиком?

- Налог на земельный надел с физлиц

- Пример учета расчетов по земельному налогу организациями

- Кто обязан платить налог за землю?

- Законодательство

- Размер штрафа

- Как платить? ↑

- Когда у юрлиц возникают налоговые обязательства

- Правила начислений

- Оплата земельного налога

Кто и как его исчисляет?

Налоговой базой является площадь земельного участка, указанная в свидетельстве о госрегистрации.

Размер земельного налога не зависит от результатов хозяйственной деятельности его плательщиков и устанавливается в виде стабильных платежей за единицу земельной площади в расчете на год по ставкам, определенным в Законе N 1738-1 с учетом ежегодных корректировок (коэффициентов), которые содержатся в федеральных законах «О федеральном бюджете» на соответствующий год.

К сведению! За земельные участки, не используемые или используемые не по целевому назначению, ставка налога устанавливается в двукратном размере (ст.3 Закона N 1738-1).

Согласно ст.16 Закона N 1738-1 земельный налог, уплачиваемый юридическими лицами, исчисляется непосредственно ими, в связи с чем организации ежегодно не позднее 1 июля представляют в налоговые органы расчет причитающегося с них налога по каждому земельному участку (по вновь отведенным участкам расчет налога представляется в течение месяца с момента их предоставления).

Суммы налога уплачиваются равными долями не позднее 15 сентября и 15 ноября текущего года. Органы законодательной (представительной) власти субъектов Федерации и органы местного самоуправления с учетом местных условий имеют право устанавливать другие сроки уплаты налога (ст.17 Закона N 1738-1).

За земельные участки, предназначенные для обслуживания строения, находящегося в раздельном пользовании нескольких юридических лиц или граждан, земельный налог начисляется отдельно каждому пропорционально его площади строения.

Если строение находится в общей собственности нескольких юрлиц или граждан, земельный налог начисляется каждому из этих собственников соразмерно их доле на это строение.

Земельный налог гражданам начисляется налоговыми органами, которые ежегодно, не позднее 1 августа, вручают им платежные извещения об уплате налога, в связи с чем хотелось бы отметить следующее.

Если члены жилищно-, дачно- и гаражно-строительных кооперативов, а также садоводческих, огороднических и животноводческих товариществ имеют документы, удостоверяющие право собственности на земельный участок, налог исчисляется каждому из них и в таком случае каждый член данного кооператива (товарищества) уплачивает земельный налог самостоятельно. При этом возмещение каких бы то ни было расходов кооператива или товарищества их членами в виде уплаты взносов не может рассматриваться как уплата налога.

До выдачи свидетельства на право собственности на землю, пожизненного наследуемого владения, пользования земельными участками членам названных выше кооперативов (товариществ) плательщиками земельного налога являются кооперативы и товарищества. Они представляют декларации по земельному налогу в налоговые органы того административного района, на территории которого находятся земельные участки (за исключением участков членов кооперативов и товариществ, получивших свидетельства).

Гражданам, получившим правоустанавливающие документы на землю, как уже отмечалось, ежегодно, не позднее 1 августа, налоговый орган направляет уведомление, в котором указываются расчет налоговой базы, размер налога, подлежащего уплате, а также срок его уплаты.

Налоговое уведомление может быть передано физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату его получения.

На основании уведомления граждане, как и юрлица, производят уплату земельного налога равными долями в два срока — не позднее 15 сентября и 15 ноября — путем перечисления их в местный бюджет по месту нахождения (регистрации) земельного участка.

При этом уплачивается только налог, но не пени, поскольку собственник вовремя не получил налоговое уведомление по вине налогового органа.

Пени уплачиваются, только если собственник вовремя получил налоговое уведомление, но своевременно не уплатил налог либо уклоняется от получения уведомления.

Если налогоплательщик уклоняется от получения уведомления, оно направляется по почте заказным письмом и считается полученным по истечении шести дней с даты направления письма.

Пени за каждый день просрочки определяются в процентах от неуплаченной суммы налога или сбора (принимаются равными 1/300 действующей в это время ставки рефинансирования ЦБ РФ).

Кто является налогоплательщиком?

Согласно 388-й статье НК в роли плательщиков данного налога выступают граждане и предприятия, имеющие в своем распоряжении землю, входящую в категорию объектов налогообложения.

При этом у данных лиц должно быть одно из следующих прав на участок:

- право собственности, включая совместную и долевую;

- право бессрочного пользования;

- право пожизненного наследуемого владения.

Налогом облагаются все земельные территории, за исключением:

- изъятых из оборота или тех, оборот которых ограничен;

- отведенных под лесозаготовку;

- относящихся к культурному наследию;

- входящих в водный фонд и пребывающих в госсобственности;

- используемых для возведения многоквартирных домов.

Налог на земельный надел с физлиц

Отдельное физическое лицо обязано внести платеж за владение землей одной суммой по итогам отчетного года.

Налоговая служба отправляет уведомление о необходимости уплаты земельного налога с указанием начисленной суммы. Однако землевладелец может проверить точность расчета. Для этого он должен знать о наличии или отсутствии законодательных актов, утвержденных на местном уровне.

Физлицо уточняет следующие данные:

- может ли землевладелец пользоваться возможными льготами при уплате земналога;

- стоимость земли, подлежащей налогообложению;

- ставку налога для конкретной категории участка земли.

В регионах действуют различные системы льготирования для физлиц. Территориальная НС может предоставить информацию по конкретному запросу индивидуального владельца землей. Если он располагает возможностью пользоваться льготой, ему необходимо написать заявление в налоговую службу, приложив к нему документ о праве собственности на землю. Налоговая служба дает подтверждающий документ о праве на льготу.

При ее отсутствии налогоплательщик производит пересчет на основе кадастровой стоимости земли, находящейся в его владении. После уточнения процентной ставки, можно приступить к расчету и убедиться в правильности исчисления налоговыми органами.

Граждане должны знать о том, что НК РФ запрещает превышать установленные им процентные ставки в зависимости от категории земель:

- 0,3% – для земель сельскохозяйственного назначения и дачных участков;

- 1,5% – для остальных категорий.

Льготный земналог = (кадастровая стоимость – необлагаемая сумма) ? процентная ставка

Чтобы просчитать размер платежа за владение земельным участком, учитываются полные месяцы, расчет производится по тому же принципу, что и для юрлиц.

Петров И. В. владел дачным участком с начала 2016 г., 17 сентября он его продал.

Цена по кадастру – 850 000 руб.

Ставка – 0,3%.

Льгота – отсутствует.

Аванс – нет.

Налог на дачный участок = 850 000 ? 0,3% ? (9 / 12) = 1 912 руб.

В ст.388 НК РФ изложены основы обязательной уплаты взноса за пользование землей, которая находится в собственности без срока права пользования или посредством наследства на пожизненный срок.

Если произошли изменения стоимости по земельному кадастру в течение текущего года, они будут учтены только в последующем году.

При допущении технической ошибки местным органом ФНС производятся исправления, и пересчитывается сумма платежа в текущем году.

Изменения стоимости участка по кадастру могут быть связаны с решением комиссии, рассматривающей споры или решением суда. Согласно п.1 ст.391 НК РФ, такие изменения вносятся в том году, в который было заявлено о пересмотре цены, но не раньше, чем будет внесена стоимость, которая явилась причиной спора земли, в кадастр.

При совместной собственности без определения долей, налогообложение рассчитывается в равных частях (п.п.1-2 ст.392 НК РФ).

Платеж необходимо внести до 1 декабря того года, который следует за налоговым периодом. Например, налог за 2016 г. следует внести до 1 декабря 2017 г.

Организации выполняют эту процедуру самостоятельно, а физические лица могут себя не утруждать. Однако, несмотря на то, что расчет суммы данного платежа производят налоговики, процесс расчета остается прозрачным. Гражданин может проверить правильность указанной в уведомлении суммы, для чего придется самостоятельно произвести пересчет.

Пример учета расчетов по земельному налогу организациями

ООО «Русь» владеет участком, кадастровая стоимость которого на 1 января 2021 года равна 1 525 000 руб. Ставка налога в муниципалитете 0,75%.

За год фирма должна заплатить 11 437,50 руб. (1 525 000 × 0,75%).

Сумма авансов за каждый квартал составит 2 859,38 руб. (11 437,50 / 4).

Учет расчетов по земельному налогу осуществляется с применением счета 68, субсчет «Земельный налог»:

- Дт 20 (23,25,26,44…) Кт 68 «Земельный налог» — налог начислен.

- Дт 68 «Земельный налог» Кт 51 — налог уплачен.

Если же земельный участок используется в сопутствующей деятельности, счет учета затрат меняется на прочие расходы:

Дт 91 «Прочие расходы» Кт 68 «Земельный налог».

Посмотрите еще один пример расчета земельного налога.

Кто обязан платить налог за землю?

Налог обязателен к уплате всеми собственниками земли, вне зависимости от правового статуса и формы налогообложения. Так, плательщиками являются:

- обычные граждане;

- граждане, зарегистрированные в качестве индивидуальных предпринимателей;

- юрлица любых форм налогообложения.

Условия, порождающие обязанность уплаты налога:

- факт нахождения земли в собственности;

- земля подпадает под объект налогообложения (н/о). Не все земельные участки (з/у) подпадают под объект н/о. Например, не подлежат обложению и, соответственно, не рождают обязанности уплатить ЗН участки, изъятые или ограниченные в обороте, входящие в состав многоквартирного дома, или относящиеся к землям лесфонда;

- введение на территории, где находится з/у земельного налога.

Если в муниципальном образовании данный налог не введён, уплачивать его нет необходимости.

Законодательство

- На основании кадастровой цены земельных наделов;

- По итогам торгов, проводимых на аукционе;

- По ставкам арендной платы либо методическим указаниям по ее расчету, утверждаемым Министерством экономического развития РФ;

- На основании рыночной цены земель, которая устанавливается законодательством России об оценочной деятельности.

Земли государства и муниципалитета

- 0,01 % от ее суммы в отношении земельных наделов:

- Предоставленных физ. или юр. лицу, у которых есть право освободиться от внесения земельного налога, что закреплено нормативной базой о налогах и сборах;

- Предоставленных физическому лицу с правом на снижение налоговой базы в случае, если при таком снижении налоговая база оказывается равной нулю;

- Предоставленных физическому лицу с правом на снижение налоговой базы в случае, если налоговый вычет меньше налоговой базы. В такой ситуации 0,01 % будет действовать в отношении платы, которая равняется размеру такого налогового вычета.

- Изъятых из оборота, если земля может быть передана в арендные отношения в соответствии с федеральным законодательством;

- Загрязненных отходами высокой токсичности, радиоактивными веществами. Также земли, на которых произошло заражение, загрязнение и деградация, не включая ситуации с консервацией земель и изъятием их с оборота;

- Предоставленных в целях расположения диппредставительств других стран и консульских учреждений в России, если иной порядок не установлен международными соглашениями.

- 0,6 % от кадастровой стоимости в отношении земель:

- Предоставленных физ. лицу или индивидуальному предпринимателю, чтобы построить жилье, вести личное подсобное хозяйство, садоводство, огородничество, дачное хозяйство, сенокошение или проводить выпас животных сельхозназначения;

- Предоставленных для крестьянско-фермерского хозяйства (сельскохозяйственных земель) в целях осуществления им своей деятельности;

- 1,5 % от цены по кадастру для земельных наделов в случаях, предусмотренных статьей 39.7 ЗК РФ пунктом 5.

- 2 % от кадастровой стоимости при земельных участках:

- Предоставленных недропользователю в целях осуществления работ, касающихся использования недр;

- Предоставленных без организации торгов, на котором нет зданий, сооружений, объектов неоконченного строительства и пр.

— все объекты смешанного размещения включены в приложение 4 к настоящему постановлению, арендная плата за первый год срока аренды устанавливается в размере, предусмотренном приложением 1 к настоящему постановлению;

** — Перечень видов разрешенного использования земельных участков приведен в соответствии с приказом Роснедвижимости от 29 июня 2007 г. № П/0152 «Об утверждении технических рекомендаций по государственной кадастровой оценке земель населенных пунктов».

— один из объектов, размещаемых на земельном участке, относится к объектам размещения автозаправочных, газонаполнительных станций и при этом общая площадь размещаемых на земельном участке объектов превышает 1000 кв. м., арендная плата за первый год срока аренды для площади размещаемых на земельном участке объектов до 1000 кв.м включительно устанавливается в размере, предусмотренном приложением 1 к настоящему постановлению, для оставшейся площади арендная плата за первый год срока аренды земельного участка устанавливается в сумме ставок согласно приложениям 1 и 3 к настоящему постановлению в порядке, предусмотренном пунктом 2.7 настоящего постановления.

Процедура аренды земельного участка может занять длительное время. Это зависит как от выбранного вами способа аренды (через заявление, т. е. без торгов, или через аукцион), так и от того, был ли участок сформирован и поставлен на кадастровый учёт.

Пример 3. Кадастровая стоимость участка — 35 900 рублей, сам участок был загрязнён токсичными отходами, но всё ещё подлежит передаче в аренду. Арендатор будет платить за него 35900 * 0,0001 = 3 рубля 59 копеек в год.

Длительность прохождения процедуры

Аренду земельных наделов у муниципалитета принято разделять на краткосрочную и долгосрочную. Краткосрочный вид оформляется максимально на 5 лет. Такую сделку заключают при аренде участков для строительства временных сооружений или организации парковок и тому подобное.

Если сумма налога была занижена или рассчитана неверно умышленно, то потребуется заплатить штраф в размере 40% от суммы невыплаченного платежа. Привлечение к налоговой ответственности проводится во внесудебном порядке, но гражданин или организации вправе оспорить постановление должностного лица в суде. Следует оплачивать земельный налог своевременно.

Размер штрафа

Размер наказания за несвоевременную сдачу отчета зависит от суммы, подлежащей зачислению в бюджет, и составляет 5% от нее. Из нее вычитают налог, уплаченный вовремя.

Штрафные санкции начисляются за каждый целый и неполный месяц, в котором должна была быть сдана декларация. Общий размер наказания не может превышать 30% от суммы сбора, но составляет не менее 1000 рублей.

Если плательщик полностью произвел зачисление в бюджет, размер штрафа будет минимальным – 1000 рублей. Если оплачена только часть сбора, инспектор перерассчитает сумму, подлежащую к уплате, и выпишет штраф, исходя из полученной цифры. Эти правила содержатся в ст. 119 Налогового кодекса РФ.

Решение о штрафе принимается по завершении налоговой камеральной проверки в отношении плательщика. Основания применения санкций – нарушение налогового законодательства (несвоевременная подача отчетности).

Сотрудники налоговой рассчитывают сумму штрафа по сведениям, представленным в отчетности (по данным фирмы) или с учетом доначисления по итогам камеральной проверки (через специальную программу).

Как платить? ↑

А также по налоговой ставке, установленной в соответствии с НК и законодательными актами субъектов федерации. Также при расчёте необходимо учитывать льготы, если они имеются.

Ставки

Существует 2 размера налоговых ставок по земельному налогу – 0,3% и 1,5% от кадастровой стоимости.

Ставка в 0,3% предусмотрена для участков земли, которые:

- Имеют сельскохозяйственное назначение и используются для производства сельхоз продукции в населённых пунктах.

- Используются в ЖКХ, но при этом не относятся к жилому фонду.

- Приобретены для садоводства, огородничества и подсобного хозяйства.

- Ограничены в обороте из-за того, что они используются для нужд обороны, таможни и безопасности.

Кроме этого, субъектам федерации разрешено в законодательном порядке изменять процентные ставки по налогу в зависимости от категории земель и их назначения. Но превышать предел, установленный в НК РФ нельзя.

Льготы (освобождение)

Государство предоставляет некоторым юридическим лицам льготы по земельному налогу.

Полностью освобождены от уплаты следующие категории юридических лиц:

- Организации уголовно-исполнительной системы нашей страны. Они освобождены от уплаты налога только в отношении земель, которые используются по назначению организации.

- Организации, владеющие на праве пожизненного владения земельными участками, которые заняты государственными автомобильными дорогами.

- Религиозные организации. Они освобождены от налога в отношении земель, на которых располагаются объекты религиозной и общественной направленности.

- Все организации инвалидов. Это касается как общественных объединений, так и объединений предприятий, уставный капитал которых на 80% состоит из взносов инвалидов.

- Организации народных промыслов.

- Организации, являющиеся резидентами особой экономической зоны в отношении тех участков земли, которые располагаются в пределах этой зоны и используются для осуществления предпринимательской деятельности организации.

- Организации, которые являются управляющими компаниями в Сколково.

- Организации судостроения, которые являются резидентами особой экономической зоны.

Порядок исчисления и уплаты

Многих интересует вопрос: с какого момента у юридических лиц возникает обязанность по уплате земельного налога? Ответ на этот вопрос разъяснил в своем письме от 12 октября 2009 г. N 03-05-05-02/62.

Юридические лица самостоятельно рассчитывают и уплачивают годовой земельный налог и авансовые платежи в течение года.

В качестве налоговой базы берётся кадастровая стоимость участка на 01 января текущего года. То есть, для уплаты налога за 2020 год, для расчёта берётся кадастровая стоимость на 01 января 2020 года.

Если право собственности на участок земли возникло в середине года, то рассчитывать налог нужно с учётом кратного числа количества месяцев в собственности.

Если участок земли достался юридическому лицу в наследство, то уплачивать налог нужно с 01 числа того месяца, в котором было открыто наследство.

Если юридическое лицо иметь льготы по налогу, то в налоговую инспекцию необходимо предъявить документы, которые эту льготу подтверждают.

Пример

Пример 1. Компания ООО «АВС» владеет на праве собственности участком земли, кадастровая стоимость которого на 01. 01. 2020 года равна 15 487 452 рублей.

За 2020 год компания должна уплатить налог в сумме:

15 487 452 * 1,5% = 232 311,8 рублей

Видео: земельный налог для организаций

Сумма авансового платежа за каждый квартал будет равна:

232 311,8 / 4 = 58 078 рублей.

Пример 2. Компания ООО «Гамма» владеет участком земли сельскохозяйственного назначения, который используется для выращивания плодово-ягодных деревьев, необходимых для производства джема.

Производство джема, конфет и других кондитерских изделий является основной деятельность компании.

На 01. 01. 2020 года кадастровая стоимость земли определена в размере 58 785 412 рубля.

За 2020 год компания ООО «Гамма» должна уплатить налог в сумме:

58 785 412 * 0,3% = 176 356, 2 рубля.

Сумма авансовых платежей за каждый квартал равна:

176 356,2 / 4 = 44 089 рубля.

Пример 3. Компания ООО «Родник» получило в наследство участок земли. Наследство было открыто в марте 2020 года. На 01. 01. 2020 года кадастровая стоимость участка равна 26 840 259 рублей.

В 2020 году компания будет владеть участком 10 месяцев. Для расчёта необходимо применить коэффициент, равный 10/12 (по количеству месяцев владения участком в году).

За 2020 года компании должна будет заплатить:

26 840 259 * 1,5% * 10/12 = 335 503,2 рубля

Когда у юрлиц возникают налоговые обязательства

Согласно общему порядку, Ваша организация имеет обязательства по уплате земельного налога, если:

- юрлицо владеет землей на правах собственности;

- компания имеет право на бессрочное пользование участком;

- фирма получила землю в качестве пожизненного наследуемого имущества.

Если Ваша компания заключила договор аренды земли, то оплачивать налог Вы не должны. Такое же правило действует для земельных наделов, полученных в порядке безвозмездного срочного пользования.

Основанием для возникновения налоговых обязательств для компании является наличие документов, подтверждающих права на землю (свидетельство из Росреестра).

Юрлица – неплательщики земельного налога

Если фирма владеет землей на правах собственности, это не всегда значит, что она является плательщиком налога. Законом предусмотрен порядок, согласно которому некоторые собственники-юрлица могут быть освобождены от налоговых обязательств. Главный критерий в данном случае – категория, к которой отнесен земельный участок. Ваша компания может не оплачивать земельный налог, если, в частности, она владеет землей, находящейся в имуществе многоквартирных домов.

Также от оплаты налога освобождены земли, отнесенные к категории ограниченных в обороте или полностью изъятых из такового. Это земли лесного и водного фондов, а также занятые культурными объектами государственного значения. В общей массе данные земли являются федеральной и муниципальной собственности, коммерческая компания может владеть таким участком лишь в некоторых случаях, предусмотренных ст. 27 ЗК.

Скачать пояснение по налогоплательщикам земельного налога

Скачать пояснение по льготам для земельному налогу

Скачать пояснения по ставке земельного налога

Скачать пояснения по определению налогооблагаемой базы

Скачать пояснение по декларации по налогу

Кто имеет право на льготы

Как видим, законом не предоставляет для юрлиц широкого право на освобождение от обязательств по земельному налогу. Но с другой стороны существуют утвержденные нормативные акты, согласно которым юрлицо может оформить льготы и существенно уменьшить сумму налога к оплате.

Ниже в таблице представлена информация об организациях, за которыми на общегосударственном уровне закреплена 100% льгота по уплате налога.

| Категория организаций | Описание |

| Общественные организации инвалидов | Вы можете не платить налог, если в состав Вашей организации входят 80% инвалидов (и более). От уплаты налога освобождаются только те участки, которые используются для деятельности организации согласно уставу. |

| Организации народных промыслов | Если организация использует землю для производства и реализации товаров народных промыслов (что подтверждено документально), то налог на землю она может не платить. |

| Учреждения уголовно-исправительной системы | Земля, находящаяся в собственности Минюста РФ и использующаяся в пределах полномочий Пенитенциарной системы. К данной категории относятся земли под СИЗО, колонии и прочие учреждения, исполняющие наказания. |

| Организации с 100% уставным капиталом инвалидов | Организация инвалидов, которая ведет производственную деятельность, освобождается от налоговых обязательств в случае, когда сотрудники-инвалиды составляют не половины общего количества работников (доля в фонде оплаты труда – не менее ¼). Налог Вы можете не платить только за ту землю, которая используется для производственной деятельности организации. |

С полным перечнем категорий организаций, имеющий право не платить налог, Вы можете ознакомиться в НК (ст. 395).

Отметим, что льготы по земельному налогу предоставляются не только федеральным, но и местным законодательством. В зависимости от того, в каком регионе ведет деятельность Ваша организация, Вы можете получить льготу в виде пониженной налоговой ставки или вычета из общей налогооблагаемой суммы. Для того, чтобы выяснить, может ли Ваша компания рассчитывать на налоговую скидку, обратитесь в районную администрацию по месту регистрации Вашей компании.

Важно знать, что региональные власти могут только дополнить список организаций-льготников или увеличить размер налоговых скидок. Те компании, право которых на льготу утверждено на федеральном уровне, местная власть отменить не может

Правила начислений

Расчет для физических лиц составляют территориальные инспекции. Рядовым гражданам и предпринимателям не нужно разбираться в формулах и ставках. Обязательства организаций оценивают несколько иначе. Транспортный налог ООО рассчитывает и оплачивает самостоятельно.

Для машин, оснащенных двигателями, единицей измерения становится мощность. Исключением из правила являются воздушные суда. Налог на них определяют с опорой на реактивную тягу. Если на балансе компании числятся несамоходные машины, калькуляция составляется с учетом вместимости (тоннаж). В остальных случаях основой признается единица транспорта.

Поскольку транспортный налог является региональным, точная ставка устанавливается субъектом РФ. На общероссийском уровне закреплены лишь базовые тарифы. В администрации краев, городов федерального значения и областей принимают решения об изменении показателя. Их могут уменьшать или увеличивать Налоговый кодекс допускает отклонения от базиса не более чем в 10 раз, то есть на порядок. На маломощные авто с мотором до 150 «лошадей» это ограничение не распространяется (ч. 2 п. 2 ст. 361 НК РФ). Ставки могут оказаться значительно ниже.

На размер отчислений влияют разные факторы. Законодатель позволяет регионам дифференцировать тарифы. В 2019 году они зависят от давности владения транспортным средством, его возраста (периода фактической эксплуатации), стоимости.

Формула расчета налога закреплена ст. 362 НК РФ:

База × ставка.

Полученный результат корректируют с учетом повышающего коэффициента (Кп). Если речь идет об элитной технике, обязательства пересчитывают по правилам ч. 2 ст. 362 НК РФ:

| Стоимость автомобиля (в млн рублей) | Срок владения | Повышающий коэффициент (Кп) |

|---|---|---|

| 3–5 | Не больше 3 лет | 1,1 |

| 3–5 | До 12–24 месяцев | 1,1 (Федеральным законом № 335-ФЗ от 27.11.17 коэффициенты 1,3 и 1,5 отменены) |

| 5–10 | До 5 лет | 2 |

| 10–15 | До 10 лет | 3 |

| Свыше 15 | Не старше 20 лет | 3 |

Перечень моделей, средняя стоимость которых превышает 3 млн рублей, публикуют на портале Минпромторга РФ. Обновления размещают ежегодно до 1 марта.

Второй коэффициент применяется, если организация владела техникой менее года. Транспортный налог уплачивается со дня постановки и до снятия техники с учета. При регистрации машины до 15 числа, месяц владения признается полным. Если документы оформлены позже, расчет составляют со следующего месяца.

Пример № 1

Фирма поставила на учет два мотоцикла 14 и 16 июня 2018 года. В январе бухгалтеру необходимо определить срок владения техникой. Налог за первый мотоцикл будет рассчитываться за 7, а за второй – за 6 месяцев.

Временной коэффициент вычисляют по следующей формуле:

Период владения авто ÷ Количество месяцев в отчетном периоде.

Пример № 2

Хозяйственное общество в Москве выпускает мебель. На балансе объединения стоят:

- грузовой автомобиль мощностью 250 л. с.;

- легковая служебная машина A8 Long Limousine quattro на 340 л. с. со сроком эксплуатации 4 года;

- автобус с двигателем на 180 л. с.

Автомобили принадлежали фирме длительное время, а автобус предприятие зарегистрировало лишь 18 апреля 2018 года.

Правила расчета транспортного налога в столице установлены законом Москвы № 33 от 09.07.08 (в ред. от 29.11.17). Согласно нормативному акту компания обязана применить разные ставки. Для грузовика расчет придется проводить по тарифу 55 рублей за каждую лошадиную силу. Использовать коэффициенты не требуется.

250 × 55 = 13 750 руб.

Для автобуса ставка составит 26 рублей. Калькуляция будет следующей:

180 × 26 = 4680 руб.

Поскольку транспорт принадлежал компании не весь год, результат придется скорректировать. Фактически фирма владела автобусом 8 месяцев. Машина поставлена на учет после 15 числа, поэтому апрель не входит в расчет. Временной коэффициент будет равен:

8 ÷ 12 = 0,67.

Итоговый платеж за автобус составит:

180 × 26 × 0,67 = 3153,6 руб.

За каждую лошадиную силу легкового автомобиля придется заплатить 75 рублей. Кроме того, организации потребуется применить повышающий коэффициент – 2. Модель A8 Long Limousine quatt входит в список Минпромторга РФ. Средняя стоимость машины варьирует в пределах 5–10 миллионов в отечественной валюте. Налог составит:

75 × 340 × 2 = 51 000 руб.

За год предприятию придется заплатить в бюджет:

13 750 + 3153,6 + 51 000 = 67 903,6 руб.

Поскольку в число региональных льготников фирма не входит, перечислить потребуется всю сумму.

Оплата земельного налога

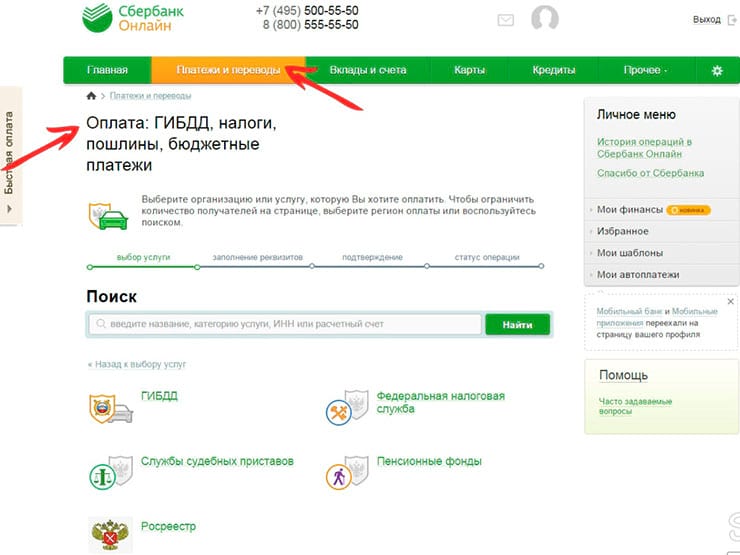

Чтобы оплатить насчитанный налог, плательщик может воспользоваться специальным онлайн-сервисом на официальном сайте ФНС:

Оплатить налог можно онлайн

- Заполнить необходимые реквизиты. Если оплата будет производиться по безналичному расчету обязательно нужно будет записать ИНН.

- Прописать тип платежа. В данном случае указывается местонахождение имущества, категория участка, назначение оплаты (сам налог или насчитанная пеня) и размер платежа.

- Определиться со способом оплаты. Существует два варианта, или безналичный расчет через сайт, или наличный в отделении ФНС. В последнем случае будет сформирована квитанция, которую в последующем нужно будет распечатать. Также наличная оплата может производиться в любом банке России (в некоторых случаях начисляется комиссия за перевод).

- Безналичная оплата может производиться только через определенные кредитные организации (Сбербанк, Промсвязьбанк, Альфа-Банк и так далее). Следует выбрать наиболее подходящую и перейти на сайт платежного агента.