Земельный налог

Содержание:

- Оплата земельного налога

- Коротко о системе налогов в РФ

- Основные способы расчета

- Одновременное применение коэффициентов владения и изменения

- Кто и как его исчисляет?

- Особенности расчёта

- Категория граждан имеющая права на льготы

- Порядок установления местных налогов и сборов

- Комментарий

- Как рассчитать налог на землю по ее кадастровой стоимости

- Перечень налогов, имеющих статус региональных в РФ ↑

Оплата земельного налога

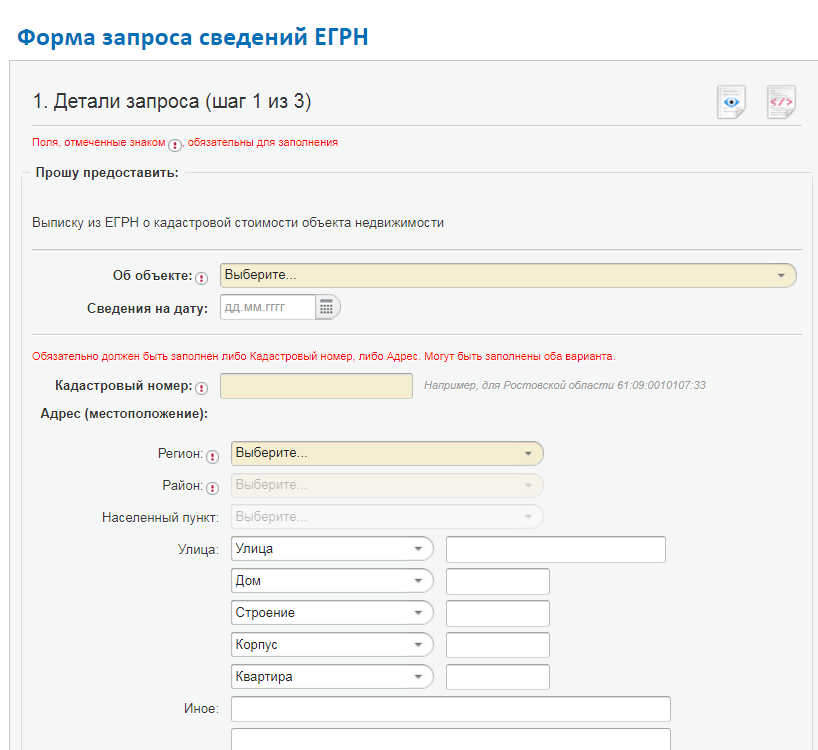

Заплатить земельный налог можно при помощи специального сервиса на официальном сайте налоговой службы.

Для этого необходимо:

-

Заполнить реквизиты налогоплательщика (для безналичной оплаты обязательно должен быть ИНН):

-

Указать вид оплачиваемого налога, адрес местонахождения, категорию земель, тип платежа (сам налог или пени) и сумму платежа:

-

Выбрать способ оплаты. Для оплаты наличными сформируйте платежное поручение (кнопка – «Сформировать ПД»), после этого его можно распечатать и оплатить в филиале любого банка России:

-

Для оплаты безналичным способом выберите одну из доступных кредитных организаций, после чего вы будете перенаправлены на сайт компании для оплаты налога:

Коротко о системе налогов в РФ

Все налоги, установленные в РФ, можно разделить на местные, региональные и федеральные.

Федеральными налогами называют налоговые платежи, которые установлены Налоговым кодексом. Они должны уплачиваться на всей территории России.

Региональные налоги устанавливаются главным налоговым документом и законами субъектов РФ. Эти платежи должны уплачиваться на территории субъекта РФ, установившего налог.

При установлении таких налогов законодательными органами госвласти субъектов РФ должны быть определены (если этого не установлено в НК):

- порядок уплаты налогов;

- ставка;

- сроки уплаты.

По региональным налогам все другие элементы, в том числе и круг налогоплательщиков, определяются Налоговым кодексом.

Представительные органы каждого субъекта РФ уполномочены устанавливать особенности определения:

- налоговых льгот;

- порядка и оснований применения льгот;

- налоговой базы.

Местными налогами называются налоги, которые устанавливаются Налоговым кодексом и муниципальными образованиями (нормативными правовыми актами их представительных органов). Такие налоги должны уплачиваться на территориях этих муниципалитетов.

Муниципальные образования уполномочены определить (если эти элементы не установлены НК) ставку налога, сроки и порядок его уплаты. Налогоплательщики местных налогов и другие элементы устанавливаются Налоговым кодексом.

Читать дальше: Карточка бухгалтерских счетов по контрагенту образец

Муниципальные образования вправе самостоятельно установить налоговые льготы, перечень оснований их применения и порядок их получения, а также особенный порядок определения базы налога.

Основные способы расчета

Земельный налог представляет собой обязательный сбор в местный бюджет, который устанавливается в отношении некоторых категорий собственников земельных участков. Как и в отношении большинства остальных видов налога, рассматриваемый можно рассчитать при помощи следующих основных способов:

Вручную

В этом случае плательщик производит все расчеты самостоятельно, без использования каких-либо специальных средств (разве что только калькулятора). Делается это по установленной формуле и в соответствии с данными, которые должны иметься у плательщика.

Такой способ является довольно длительным и сложным, а также предполагает риск совершения ошибок.

При помощи онлайн-калькулятора

В этом случае расчеты осуществляются автоматически, при помощи специальных

интернеткатегории

В последнем случае ставка будет выбрана автоматически.

Кроме этого, в режиме онлайн можно не только рассчитать необходимую к уплате сумму, но и сформировать на ее основании платежный документ (платежное поручение). В частности, такая функция доступна в специальном разделе на официальном сайте ФНС.

Ниже представлен удобный онлайн-калькулятор, который поможет вам определить размер налога:

Одновременное применение коэффициентов владения и изменения

По мнению ФНС (письмо от 23.05.2018 № БС-4-21/9823), поддержанному Минфином (письмо от 06.06.2018 № 03-05-04-02/38570), налог с одновременным применением коэффициентов владения и изменения, отличных от 1, рассчитывается по формуле:

Ни = КС1 × Сн × Кв × Ки1 + КС2 × Сн × Кв × Ки2,

где:

Ни — налог с участка, стоимость которого изменилась;

КС1 — первоначальная кадастровая стоимость;

Сн — ставка налога;

Кв — коэффициент владения;

Ки1 — коэффициент изменения, равный отношению количества месяцев владения до изменения стоимости к общему количеству месяцев владения;

КС2 — новая кадастровая стоимость;

Ки2 — коэффициент изменения, равный отношению количества месяцев владения после изменения стоимости к общему количеству месяцев владения.

Кто и как его исчисляет?

Налоговой базой является площадь земельного участка, указанная в свидетельстве о госрегистрации.

Размер земельного налога не зависит от результатов хозяйственной деятельности его плательщиков и устанавливается в виде стабильных платежей за единицу земельной площади в расчете на год по ставкам, определенным в Законе N 1738-1 с учетом ежегодных корректировок (коэффициентов), которые содержатся в федеральных законах «О федеральном бюджете» на соответствующий год.

К сведению! За земельные участки, не используемые или используемые не по целевому назначению, ставка налога устанавливается в двукратном размере (ст.3 Закона N 1738-1).

Согласно ст.16 Закона N 1738-1 земельный налог, уплачиваемый юридическими лицами, исчисляется непосредственно ими, в связи с чем организации ежегодно не позднее 1 июля представляют в налоговые органы расчет причитающегося с них налога по каждому земельному участку (по вновь отведенным участкам расчет налога представляется в течение месяца с момента их предоставления).

Суммы налога уплачиваются равными долями не позднее 15 сентября и 15 ноября текущего года. Органы законодательной (представительной) власти субъектов Федерации и органы местного самоуправления с учетом местных условий имеют право устанавливать другие сроки уплаты налога (ст.17 Закона N 1738-1).

За земельные участки, предназначенные для обслуживания строения, находящегося в раздельном пользовании нескольких юридических лиц или граждан, земельный налог начисляется отдельно каждому пропорционально его площади строения.

Если строение находится в общей собственности нескольких юрлиц или граждан, земельный налог начисляется каждому из этих собственников соразмерно их доле на это строение.

Земельный налог гражданам начисляется налоговыми органами, которые ежегодно, не позднее 1 августа, вручают им платежные извещения об уплате налога, в связи с чем хотелось бы отметить следующее.

Если члены жилищно-, дачно- и гаражно-строительных кооперативов, а также садоводческих, огороднических и животноводческих товариществ имеют документы, удостоверяющие право собственности на земельный участок, налог исчисляется каждому из них и в таком случае каждый член данного кооператива (товарищества) уплачивает земельный налог самостоятельно. При этом возмещение каких бы то ни было расходов кооператива или товарищества их членами в виде уплаты взносов не может рассматриваться как уплата налога.

До выдачи свидетельства на право собственности на землю, пожизненного наследуемого владения, пользования земельными участками членам названных выше кооперативов (товариществ) плательщиками земельного налога являются кооперативы и товарищества. Они представляют декларации по земельному налогу в налоговые органы того административного района, на территории которого находятся земельные участки (за исключением участков членов кооперативов и товариществ, получивших свидетельства).

Гражданам, получившим правоустанавливающие документы на землю, как уже отмечалось, ежегодно, не позднее 1 августа, налоговый орган направляет уведомление, в котором указываются расчет налоговой базы, размер налога, подлежащего уплате, а также срок его уплаты.

Налоговое уведомление может быть передано физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату его получения.

На основании уведомления граждане, как и юрлица, производят уплату земельного налога равными долями в два срока — не позднее 15 сентября и 15 ноября — путем перечисления их в местный бюджет по месту нахождения (регистрации) земельного участка.

При этом уплачивается только налог, но не пени, поскольку собственник вовремя не получил налоговое уведомление по вине налогового органа.

Пени уплачиваются, только если собственник вовремя получил налоговое уведомление, но своевременно не уплатил налог либо уклоняется от получения уведомления.

Если налогоплательщик уклоняется от получения уведомления, оно направляется по почте заказным письмом и считается полученным по истечении шести дней с даты направления письма.

Пени за каждый день просрочки определяются в процентах от неуплаченной суммы налога или сбора (принимаются равными 1/300 действующей в это время ставки рефинансирования ЦБ РФ).

Особенности расчёта

Если земельный надел расположен на границе муниципального образования таким образом, что одновременно находится на территории двух или более муниципальных образований, то налоговая база рассчитывается пропорционально доли земельного надела в данном муниципалитете исходя из его местной кадастровой стоимости.

Например, если 1/3 надела находится на территории муниципалитета с кадастровой стоимостью квадратного метра 10 000 рублей, а 2/3 на территории муниципалитета с кадастровой стоимостью м2 в размере 8 000 рублей, то кадастровая стоимость (КС) всего надела будет составлять: КС = (ПН)*10000*(1/3) + (ПН)*8000*(2/3), где ПН – общая площадь земельного надела в м2.

- Обладателям права собственности на надел;

- Обладателям права пожизненного наследуемого владения наделом;

- Обладателям права бессрочного использования данного надела.

Расчёт налоговой базы земельного налога по кадастровой стоимости принят в большинстве регионов РФ, а при отсутствии такой стоимости у надела земли (например, когда нет кадастрового паспорта) начисление земельного налога физическому лицу – владельцу надела не происходит.

То есть при отсутствии кадастрового паспорта земельный налог уплате не подлежит, так как расчёт по нормативной стоимости был отменён в 2020 году для всех регионов, кроме Республики Крым и Севастополя.

На крымском полуострове до 2020 года для наделов, не имеющих кадастровой стоимости, расчёт налоговой базы происходит по формуле НБ = (НС)*ИИ, где ИИ – индекс инфляции, установленный для Крымского полуострова в размере 3,8 с 2014 года.

При расчёте налога на здания и строения для физических лиц кадастровая стоимость на данные строения может также отсутствовать. В таком случае происходит расчёт по инвентаризационной стоимости налогооблагаемых зданий и строений.

Инвентаризационная стоимость часто намного ниже кадастровой, и поэтому не все владельцы зданий стремятся получать кадастровые паспорта и платить большую сумму налога, но платить по инвентаризационной стоимости можно будет только до 1 января 2021 года.

Такая стоимость определена и зафиксирована на 1 ноября 2013 года исходя из следующих факторов:

- Износ строений;

- Стоимость стройматериалов;

- Стоимость строительных работ.

Узнать инвентаризационную стоимость для расчёта налога на здания физические лица могут следующими способами:

- Написать заявление в БТИ;

- Посмотреть на сайте Росреестра;

- Посмотреть на портале Госуслуг;

- Получить в Многофункциональных центрах.

Налоговая база при определении величины налога при отсутствии кадастровой стоимости определяется как произведение по инвентаризационной стоимости жилого здания или строения на специальный коэффициент-дефлятор (КД), устанавливаемый ежегодно Правительством РФ. В 2020 году величина данного коэффициента 1,425.

Налоговая ставка при данном способе расчёта является дифференцированной и изменяется в зависимости от величины налоговой базы, рассчитанной по инвентаризационной стоимости и значению коэффициента-дефлятора.

При величине НБ до 300 000 рублей ставка составляет от 0 до 0,1 процента.

Если НБ больше 300 000, но меньше 500 000 рублей, то ставка изменяется в пределах от 0,1 до 0,3 процента, а если величина НБ превышает 500 000 рублей, то ставка может быть установлена в размере от 0,3 до 2 процентов.

Конкретные размеры ставки по налогу на здания и строения для физических лиц в конкретном муниципальном округе устанавливаются властями данного округа в указанных пределах.

Если местные власти не принимали локальные акты о величине налоговой ставки, то её размеры составят 0,1 процента при величине НБ до 500 000 рублей и 0,3 процента при величине НБ, превышающей 500 000 рублей, в соответствии с п. 6 ст. 406 НК РФ.

уплачивать два налога

Расчёт налога для физических лиц производится сотрудниками налоговой службы, но проверять правильность расчётов налоговых органов поможет в ряде случаев обнаружить ошибки ФНС и снизить итоговый размер налога.

Категория граждан имеющая права на льготы

Имеется определенная группа людей, которой платить земельный налог не нужно или им предоставляются конкретные льготы, согласно которым размер налога снижается. Но не стоит сразу радоваться, так как Налоговый кодекс отстраняет от выплаты налога за землю только некоторые организации.

К ним можно отнести:

- организации, которые числятся в уголовно-исполнительном министерстве;

- владельцы земельных участков, которые отведены под автомобильные дороги;

- организации религиозного направления, но они не платят налог только по тем земельным участкам, которые применяются по прямому назначению и для благотворительности;

- учреждения, где содержатся инвалиды;

- организации, главный вид деятельности которой состоит в производстве и продаже изделий художественных промыслов;

- организации- резиденты ОЭЗ;

- организации, деятельность которых связана с судопроизводством, а расположены они на территории особых экономических областей.

Если говорить про физические лица, то не платить земельный налог имеют право только те люди, которые принадлежат к коренному населению Сибири, Дальнего Востока и Севера. И то это право реализуется только при условии, что их земли применяются в целях поддержания традиционных промыслов данного нарда или традиционного образа жизни.

Прочитав статью, станет понятно, как рассчитать подоходный налог с зарплаты.

Также можно выделить категорию физических лиц, которые обладают правом на налоговый вычет в 10000 рублей. Он выражается в снижении налогооблагаемой базы – кадастровой стоимости земельного участка.

Возможно вам так же будет интересно узнать, должен ли пенсионер платить транспортный налог.

Так же будет интересно узнать, есть ли льготы на транспортный налог пенсионерам.

Как происходит возврат подоходного налога за лечение зубов, можно подробно понять прочитав статью здесь.

Какой налог с продажи дома с земельным участком придётся заплатить, можно понять из данной статьи.

Интересной будет информация о том, платят ли налог на недвижимость пенсионеры.

Этот вид льгот могут получить следующие граждане:

- Граждане, которым присвоено звание Героя Советского Союза и России.

- Люди с ограниченной дееспособностью – инвалиды I группы. Сюда можно отнести также инвалидов II группы, но это при условии, что она установлена ВТЭК до 1 января 2004 года.

- Граждане, у которых имеется ограниченная дееспособность с детства.

- Ветераны и инвалиды ВОВ и других военных действий.

- Граждане, которые пострадали в ходе ядерных испытаний, а также во время аварии на Чернобыльской АЭС.

Порядок установления местных налогов и сборов

Введение в действие и отмена действия того или иного местного налога (сбора) осуществляется по правилам, предписанным отечественным налоговым кодексом, на основании законодательных решений органов осуществляющие представительские функции на базовом уровне. Такая компетенция органов местной власти закреплена 39 статьей федерального закона «Об общих принципах организации местного самоуправления». Согласно этой норме местная власть вправе установить (отменить):

- налоги (сборы) местного взимания;

- льготные условия местного налогообложения отдельными категориями плательщиков.

Добровольность заключается в выражении гражданами своей воли на местном референдуме, собрании и т.д.

Взимание земельного и имущественного налога осуществляется также после принятия соответствующего решения на местном уровне. При этом такое решение не должно противоречить налоговому федеральному кодексу.

Комментарий

Налоговый кодекс Российской Федерации (НК РФ) подразделяет налоги и сборы на три типа: федеральные, региональные и местные. Такое деление налогов соответствует трем уровням бюджетной системы в России.

Местными налогами признаются налоги, которые установлены НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и обязательны к уплате на территориях соответствующих муниципальных образований (п. 4 ст. 12 НК РФ).

Перечень местных налогов определен ст. 15 НК РФ:

1) Земельный налог;

2) Налог на имущество физических лиц.

3) Торговый сбор

4) Курортный сбор (проводится эксперимент до 31.12.2022 на основании Федерального закона от 29.07.2017 N 214-ФЗ)

Особенности регулирования местных налогов определены п. 4 ст. 12 НК РФ:

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах.

Местные налоги и сборы устанавливаются НК РФ и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов (внутригородских районов) о налогах и сборах и обязательны к уплате на территориях соответствующих поселений (межселенных территориях), городских округов (внутригородских районов). Местные налоги и сборы вводятся в действие и прекращают действовать на территориях поселений (межселенных территориях), городских округов (внутригородских районов) в соответствии с НК РФ и нормативными правовыми актами представительных органов поселений (муниципальных районов), городских округов (внутригородских районов) о налогах и сборах.

В городском округе с внутригородским делением полномочия представительных органов муниципальных образований по установлению, введению в действие и прекращению действия местных налогов на территориях внутригородских районов осуществляются представительными органами городского округа с внутригородским делением либо представительными органами соответствующих внутригородских районов согласно закону субъекта Российской Федерации о разграничении полномочий между органами местного самоуправления городского округа с внутригородским делением и органами местного самоуправления внутригородских районов.

Местные налоги и сборы в городах федерального значения Москве, Санкт-Петербурге и Севастополе устанавливаются НК РФ и законами указанных субъектов Российской Федерации о налогах и сборах, обязательны к уплате на территориях этих субъектов Российской Федерации. Местные налоги и сборы вводятся в действие и прекращают действовать на территориях городов федерального значения Москвы, Санкт-Петербурга и Севастополя в соответствии с НК РФ и законами указанных субъектов Российской Федерации.

При установлении местных налогов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяются в порядке и пределах, которые предусмотрены настоящим Кодексом, следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, если эти элементы налогообложения не установлены настоящим Кодексом. Иные элементы налогообложения по местным налогам и налогоплательщики определяются НК РФ.

Представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) в порядке и пределах, которые предусмотрены НК РФ, могут устанавливаться особенности определения налоговой базы, налоговые льготы, основания и порядок их применения.

При установлении местных сборов представительными органами муниципальных образований (законодательными (представительными) органами государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) определяются в порядке и пределах, которые предусмотрены НК РФ, ставки сборов, а также могут устанавливаться льготы по уплате сборов, основания и порядок их применения.

Рубрики:

Как рассчитать налог на землю по ее кадастровой стоимости

Положениями кодекса устанавливается, что организации должны производить расчет платежа самостоятельно. Это не так уж и сложно сделать, воспользовавшись формулой расчета земельного налога.

Основное место в расчетах занимает стоимость участка, указанная в кадастре. Для граждан все расчеты по данному платежу производятся налоговой. Плательщик лишь получает уведомление с указанием подлежащей уплате суммы. Поскольку все могут допускать ошибки, то лучше проверять расчеты самостоятельно.

Рассчитать налог на землю можно самому, используя формулу и сведений о цене земли и ставках по налогу. Напомним, что о стоимости участка можно узнать в Росреестре.

Для тех, кто не хочет тратить время на самостоятельные подсчеты, существуют специальные онлайн сервисы. Пользоваться ими очень просто, нужно лишь ввести запрашиваемые данные и получить результат. Такой калькулятор расчета земельного налога по кадастровой стоимости имеется на сайте ФНС. ⇐

Как рассчитываются налоговые платежи для граждан — физ. лиц

Рассчитывается платеж для физических лиц работниками налоговой. Но это не лишает их права произвести свой расчет во избежание ошибок. Проще всего воспользоваться для этой цели онлайн калькуляторами. Для начала следует узнать цену участка, как это сделать описывалось ранее. Что касается ставки, но для граждан, в основном, она составляет 0,3%.

Следует также знать, какие льготы и ставки применяются на территории расположения земли.

Гражданам также придется платить и за долю в собственности на участок под МКД. Здесь налог рассчитывается исходя из цены всего участка, а потом разделяется пропорционально между всеми жильцами МКД.

Расчеты для организаций (юридических лиц)

Расчет земельного налога для юридических лиц производится по той же формуле, что и для физических.

Важно установить стоимость землевладения и ставку по налогу. Организации могут владеть различными категориями земель, поэтому при определении ставки им нужно быть повнимательнее. Расчеты они должны производить самостоятельно, поэтому уведомления от налоговой ждать не стоит

Расчеты они должны производить самостоятельно, поэтому уведомления от налоговой ждать не стоит.

Как земельный налог рассчитывается в СНТ

Рассчитать земельный налог в СНТ тоже несложно. Главное, учесть особенности земель в таких товариществах.

Помимо отдельных участков под садоводство, в СНТ имеются и земли общего пользования. За собственные участки владельцы уплачивают налог самостоятельно. За земли, находящиеся в общей собственности, платежи вносятся пропорционально размеру участков.

Формула, применяемая для расчетоа налога

Формула, применяемая для расчета земельного налога, представляет собой произведение цены конкретного земельного надела на установленную по налогу ставку. Следовательно, если у плательщика никаких льгот нет, то он должен просто помножить указанные показатели. Если же имеется основание для снижения платежа, то следует его учесть.

Расчет земельного налога для физических лиц: пример

Исчисляется налог для граждан по указанной выше формуле. Для наглядности приведем пример такого расчета. Например, цена участка составляет 20 тыс. руб., а используется для садоводства. Следовательно, расчет будет таким:

20 000 * 0,3 : 100 = 60 руб.

Теперь рассмотрим вариант, когда плательщик имеет возможность уменьшить налог на 10 тыс. руб.

(20 000 – 10 000) * 0,3 : 100 = 30 руб.

Расчет земельного налога для юридических лиц, пример

Приведем пример расчета земельного налога для юридических лиц. Для этого берется все та же формула, и в нее подставляются нужные значения. Например, стоимость земли составляет 650 тыс. руб., а ставка 1,5 процента.

650 000 * 1,5 : 100 = 9 750 руб.

Перечень налогов, имеющих статус региональных в РФ ↑

Статус региональных имеют следующие налоги, взимаемые на территории Российской Федерации:

- транспортный, налагается на определенные категории техники;

- на доход от ведения игорного бизнеса;

- налог на имущество различных организаций.

При этом следует учитывать, что налог на игорный бизнес и имущество организаций обязаны платить только юридические лица, индивидуальные предприниматели.

В то же время налог транспортный платят также лица физические, владеющие частным транспортом – автомобилями, мотоциклами и иным.

Каково назначение

Причем данное требование государства является безусловным по причине невозможности существования последнего при отсутствии налоговых сборов.

Назначение региональных налогов обозначается непосредственно в их названии. Все уплаченные физическими и юридическими лицам средства перечисляются в региональные бюджеты, аккумулируются там.

Далее полученные средства используются для выполнения непосредственно самими властями регионов своих функций.

Ранее особой категорией являлся налог транспортный. В течение долгого времени он перечислялся в бюджет специализированной организации под названием «Дорожный фонд».

Подобное предприятие имелось во всех регионах страны и выполняло функцию поддержания дорожной инфраструктуры в надлежащем состоянии.

Впоследствии фонды были упразднены, транспортный налог используется местными властями на свое усмотрение. Также как и остальные налоги регионального характера, поступающие в местный бюджет.

Кем устанавливаются элементы таких налогов

Сегодня все без исключения элементы региональных налогов устанавливаются:

- Налоговым кодексом Российской Федерации.

- Законодательными органами субъектов РФ.

Именно в этом заключается самое важное отличие региональных налогов от федеральных. Порядок внесения изменения или же иные действия осуществляются всегда в два этапа:

Порядок внесения изменения или же иные действия осуществляются всегда в два этапа:

| Первый | Определяется НК РФ |

| Второй | Определяется законом субъекта РФ |

При этом Налоговый кодекс РФ является приоритетным документом, и он устанавливает рамки, в пределах которых допускается внесение каких-либо изменений на региональном уровне в следующие элементы налогообложения:

- порядок уплаты;

- налоговые ставки;

- сроки уплаты.

Ранее, до того как НК РФ вступил в силу и возможности по изменению налогового законодательства региональными властями никак не регулировались, существовало множество налоговых сборов.

Так как в большинстве случаев чиновники злоупотребляли своим правом увеличивать ставки, а также изменять сроки уплаты авансовых и иных платежей.

Налоговый кодекс позволяет предотвратить необоснованное увеличение различных налогов.

Определение налоговой ставки

Определение налоговой ставки существенно различается для разных типов налоговых сборов.

Определяется она на региональном уровне властями с учетом следующих факторов:

- возможностей самих налогоплательщиков;

- потребностей бюджета региона;

- экономической обстановке в стране и конкретной сфере деятельности;

- положений Налогового кодекса Российской Федерации.

Регулирующие размер налоговой ставки власти обязаны учитывать, прежде всего, финансовые возможности самих плательщиков. Особенно это касается транспортного налога.

Видео: налогообложение в России

https://youtube.com/watch?v=kq1pqH0qkZs

Так как существенная часть поступлений формируется не только юридическими лицами, но также физическими.

При возникновении острого дефицита и недостатка средств местные власти могут увеличить налоговую ставку исходя из сложного финансового положения самого региона, недостатка средств в нем.

В то же время при определении величины налоговой ставки власти всегда должны осуществлять регулирование только в рамках, установленных НК РФ.

Контролем в данной сфере в обязательном порядке должна заниматься прокуратура и максимально быстро реагировать при возникновении каких-либо нарушений.

Ставки по некоторых налоговым сборам подвергаются дифференциации в зависимости от некоторых факторов.

Причем осуществляться это может не только региональными органами власти, но также федеральными.

Например, ставка транспортного налога зависит от следующих факторов:

• мощности установленного в ТС мотора;

• года выпуска;

• вместимости кузова;

• категории транспортного средства.