Налоговая проверка при ликвидации ооо

Содержание:

- Ответы на распространенные вопросы

- Виды ликвидации ООО

- Ответственность юридического лица

- Общие сведения о выездной проверке при ликвидации ООО

- Как закрыть предприятие без налоговой проверки

- Когда вероятность проверки возрастает?

- От чего на практике зависит, будет выездная проверка при ликвидации компании или нет?

- Каковы максимальные сроки ревизии

- Организация не ведет деятельность. Что может налоговая инспекция

- Законодательная база

- Право или обязанность?

- Выездная проверка организации

- Что проверяет налоговая инспекция?

- Как происходит проверка

- Полномочия налогового органа

- В какой период проходит закрытие ООО?

- Как не допустить принудительное закрытие компании?

- БИТ.Бизнес-Анализ — современный аналитический инструмент класса Business Intelligence

Ответы на распространенные вопросы

Вопрос: Имеет ли право компания обжаловать решение налогового органа, вынесенного в результате проведенной налоговой проверки при ликвидации?

Ответ: Да, если компания не согласна с результатами проверки, она имеет право обжаловать решение ФНС. Для этого все претензии необходимо оформить в письменном виде и направить их руководителю налоговой инспекции. Сделать это необходимо в срок до 15 дней с даты получения результатов проверки.

Вопрос: Будет ли проводиться налоговая проверка при ликвидации компании, которая последние несколько лет не вела деятельность?

Ответ: Нет, если деятельность не велась в течение как минимум 3 лет. При этом необходимо соблюдение следующих условий: отсутствие наемных сотрудников, начисления и выплаты зарплаты и операций по открытым счетам в банках.

Виды ликвидации ООО

Как именно ликвидировать фирму, зависит от конкретного случая: нет ли в компании долгов, сколько времени и денег вы готовы потратить на закрытие ООО, планируете ли менять структуру организации.

Добровольная ликвидация

Решение закрыть фирму принимает группа учредителей или её единственный владелец. Организация официально проходит этапы ликвидации, а также вовремя сдаёт отчёты в госорганы и возвращает все долги по балансу.

Плюсы

- Организация соблюдает законодательство на всех этапах процедуры ликвидации.

- После закрытия долгов все требования считаются удовлетворёнными.

- Согласно выписке о снятии с учёта в ЕГРЮЛ, фирма официально перестаёт существовать.

Минусы

- На закрытие потребуется от 3–4 месяцев до полугода.

- Вы должны пройти проверку налоговой.

- Если не хватит средств покрыть все долги, придётся объявить организацию банкротом.

Принудительная ликвидация

Решение ликвидировать фирму принимает суд по иску налоговой или другого надзорного органа. Чаще всего это происходит в случае, когда организация предоставляет в ИФНС фальшивый адрес или у компании нет лицензии на определённую деятельность.

Иногда руководитель организации с нулевым балансом не хочет проходить процедуру добровольной ликвидации. Он ждёт, пока инспекция сама решит ликвидировать фирму как недействующее юридическое лицо. Согласно закону, налоговая служба может, но не должна принимать такое решение. По факту многие неработающие организации так и остаются в ЕГРЮЛ и получают штраф за отсутствие отчётности.

Плюсы

Не нужно проходить все этапы процедуры ликвидации ООО в определённый срок, а также тратить деньги на юристов и бухгалтеров.

Минусы

- Подходит только тем фирмам, у которых нет долгов, просрочки по отчётности в ИФНС за последние 12 месяцев или операций на корпоративном счёте.

- Вместо исключения из ЕГРЮЛ можно получить штраф от налоговой за несданную вовремя отчётность. Учредителям могут запретить доступ к управленческой деятельности на три года.

Альтернативные методы ликвидации ООО

Компания не закрывается, а лишь меняет учредителей или свою структуру. Законом не запрещены подобные действия. Но иногда это приносит больше проблем, чем выгоды.

Альтернативные способы закрыть ООО

- продать компанию;

- реорганизовать структуру (присоединение или слияние с другой фирмой);

- поменять учредителя и (или) генерального директора.

Плюсы

- Не требует много времени. На процедуру необходимо от двух недель до одного месяца.

- Нет необходимости покрывать все долги после закрытия.

- Не нужно плотно общаться с налоговой или другими госорганами. Проверка по документам с их стороны маловероятна.

- Необязательно полностью закрывать ООО.

Минусы

- Бывший владелец продолжает нести ответственность за все действия в ООО до его передачи другому лицу.

- При присоединении или слиянии есть риск связаться с недобросовестной организацией и отвечать за её незаконную деятельность перед государством.

Банкротство ООО

Когда у фирмы на балансе не хватает средств выплатить долги, её необходимо объявить банкротом, а имущество будет продано на торгах.

Подходит, если у вас долг свыше 100 000 рублей, а также недостаточно активов, чтобы покрыть все обязательства при закрытии.

Плюсы

Все оставшиеся после продажи имущества долги списываются, и компания официально закрыта.

Минусы

- Процедура может затянуться на несколько лет.

- Много юридических тонкостей — в таком случае необходима профессиональная помощь.

Ответственность юридического лица

После того как членом ликвидационной комиссии было подано в налоговый орган заявление о закрытии, ему сообщат о том, кто проверяет организацию. С аудитором контролирующих органов нужно созвониться и узнать о сроках проведения проверки.

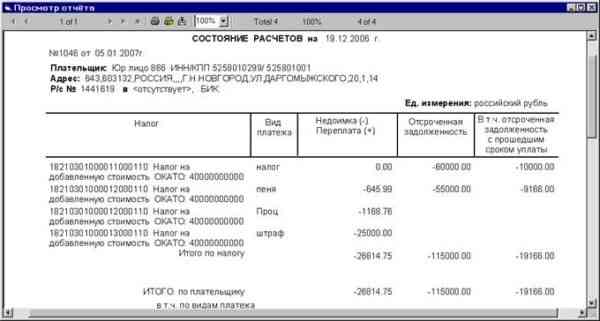

Налоговики могут и проверять не только полноту начисления обязательных платежей, налогов и сборов, но и правильность оформления первичной документации. В обязательном порядке контролеры изучают учетные регистры, такие как:

-

журналы-ордера;

-

ведомости;

-

главные и кассовые книги;

-

журналы регистрации документов строгой отчетности;

-

зарплатные ведомости;

-

платежные документы;

-

авансовые отчеты.

Общие сведения о выездной проверке при ликвидации ООО

Руководитель ООО принимает решение о ликвидации своей организации. Будь то банкротство или просто прекращение деятельности – в любом случае существует ряд правил, регулирующих процесс закрытия ООО.

Самым важным моментом является налоговая проверка. При ликвидации она выездная. Независимая и планомерная. Рассчитанная на изучение бухгалтерской документации за время деятельности предприятия и выявление нарушений НК РФ.

Особенности и сроки проверки при ликвидации ООО описаны в этом видео:

Понятие и особенности

Это способ налогового контроля для выявления нарушений ликвидируемой организации за время ее существования. Производится на территории налогоплательщика. Срок проверки обычно не превышает 2 месяца.

Цели и принципы

Целью налогового расследования является выявление ошибок в бухгалтерской работе и поиск фактов уклонения или неуплаты налогов, а так же уменьшение налоговой базы. Главная задача – понять, был ли нарушен налоговый кодекс за период существования ООО. Главным образом будет вестись поиск неуплаченных налогов и пеней.

Целью налогового расследования является выявление ошибок в бухгалтерской работе и поиск фактов уклонения или неуплаты налогов, а так же уменьшение налоговой базы. Главная задача – понять, был ли нарушен налоговый кодекс за период существования ООО. Главным образом будет вестись поиск неуплаченных налогов и пеней.

Принципы выездной проверки:

Независимость. Ход проверки защищен от постороннего влияния (проверяющие органы независимы от проверяемой организации).

Планомерность. Контрольная деятельность тщательно готовится – составляется график мероприятий контроля, устанавливается перечень объектов и документов, подлежащих проверке, проверяется соответствие возможностей проверяющих с количеством времени, отведенного на сам процесс.

Объективность и достоверность. Выявленные нарушения в ходе расследования должны быть документально подтверждены зарегистрированы. Не допускается документирование фактов на основе домыслов и предположений проверяющих.

Документальное оформление результатов. Ход проверки должен фиксироваться в специализированных документах. При надлежащем документировании появляется гарантия соблюдения прав и интересов проверяемой организации (это плюс при подаче жалоб в вышестоящие инстанции).

Взаимодействие и обмен полученными данными с иными общегосударственными органами

Это важно для возможности привлечения налогоплательщика к ответственности (например, возбуждение уголовного дела, если в ходе расследования обнаружено совершение преступления).

Самый главный принцип налоговой проверки – однообразное, одинаковое осуществление налогового контролирования на всей территории страны, для всех организаций

Возможность избежать

Пп. 1 п. 1 ст. 59 НК РФ рассказывает о том, что ликвидация объединения является главной причиной для признания задолженности по налогам, пеням и штрафам, безнадежных к взиманию. В этом случае в ЕГРЮЛ вносится информация о ликвидации и выездная проверка не может быть проведена. Поэтому расследование должно быть осуществлено до момента признания организации банкротом.

Если ликвидация ООО происходит по решению собственников, выездная налоговая проверка обязательна. Согласно ст 89 НК РФ налоговое расследование является обязательным этапом процедуры прекращения деятельности предприятия.

За время своей деятельности в ООО обычно накапливаются долги и появляется кредиторский список. Частые и крупные обороты денежных сумм – главный показатель того, что грядет приезд налоговых инспекторов. Органы ФНС будут добиваться выплаты всех причитающихся сумм должникам, а так же будут искать нарушения в ведении отчетности, анализировать, не является ли банкротство преднамеренным.

При ликвидации организации приводится в порядок бухгалтерская документация, происходит расчет со всеми кредиторами и проверка исполнения этого обязательства. Считается, что инспектирование в случае ликвидации обязательно. Но на практике встречаются случаи, когда ликвидация предприятий происходит без выездной налогового расследования.

- Объединения, которые за время своего существования не нарушали законов и вовремя исполняли свои обязательства по выплате налогов и сборов, предоставлении отчетности, могут рассчитывать на процесс ликвидации без осуществления налогового расследования. Главным требованием является отсутствие притязаний к владельцам ООО от Налоговой.

- Предприятия с нулевым балансом (отсутствие денежных средств на приходе и расходе баланса — значит, нет кредиторов) так же могут рассчитывать на ускоренный процесс ликвидации без налоговой проверки.

- Если ООО ликвидируется путем продажи, проверка осуществляться не будет.

Как закрыть предприятие без налоговой проверки

Чтобы исключить выездную налоговую проверку при ликвидации ООО, до начала этой процедуры необходимо предпринять ряд действий:

- Приняв решение прекратить свой бизнес, «снижать скорость» желательно постепенно, последовательно уменьшая обороты компании и сведя их в итоге к нулю.

- Решить заранее вопросы с дебиторской/кредиторской задолженностью, а не ждать, когда кредиторы напомнят о себе в процессе ликвидации и помешают официально завершить деятельность компании в намеченные сроки.

- Провести все взаиморасчеты с сотрудниками, убедиться, что все кадровые документы в наличии и правильно оформлены.

- Провести сверку со всеми государственными органами и убедиться, что у вашего предприятия нет долгов по налогам, пеням и штрафам, а вся необходимая отчетность – сдана.

- Привести всю бухгалтерскую документацию в порядок.

- После всех принятых мер мы рекомендуем предприятию сдавать в течение трех лет «нулевую» отчетность, т.к. срок налоговой проверки составляет именно три года. После этого вы можете смело подавать документы на ликвидацию предприятия. У контролирующих органов не будет желания проверять недействующее предприятие, так как доначислять «нулевому бизнесу» нечего.

Имейте в виду: налоговикам необходимо понять причину ликвидации компании – для этого они оценивают финансово-хозяйственную деятельность компании по предоставленной отчетности. Если будут выявлены существенные налоговые нарушения, сопоставимые с планом проверок, и инспектор установит платежеспособность компании или ее контролирующих лиц, проверка будет наверняка.

Когда вероятность проверки возрастает?

Важно понимать, что ФНС — представитель государства, представляющий его интересы при взаимодействии с кредиторами. Если компания ответственно подходила к выполнению обязательств и справлялась с выплатой налогов, сдавала отчетность в полном объеме и выполняла другие задачи, проверка может и не проводиться

Главное, чтобы у налоговой службы не было претензий к руководителям компании.

Если в ООО имеет место нулевой баланс, получить документы для закрытия ООО от ФНС и внебюджетных фондов не составит проблем. Это связано с тем, что у компании отсутствуют долги, а ее баланс равен нулю. Если решение о ликвидации принимается руководителем общества, проведение ревизии является неизбежным условием. Но этого не нужно бояться представителям компаний, имеющих небольшой финансовый оборот.

От чего на практике зависит, будет выездная проверка при ликвидации компании или нет?

С точки зрения налоговой, ликвидация компании — это самое время взять с неё неуплаченные налоги, если она недоплатила налоги в процессе своей деятельности.

У инспекции есть критерии, по которым она отслеживает компании, которые, возможно, недоплатили налоги в процессе своей деятельности. Что это за критерии?

Сделки с подозрительными контрагентами. Подозрительными контрагентами налоговая считает компании, которые не могли выполнить сделку. Если у компании нет офиса, работников, материальных ресурсов, склада, то, по мнению налоговой, это подозрительный контрагент.

Разрывы по НДС. Когда одна компания (заказчик) купила у другой компании товар или услугу и приняла к вычету НДС, а компания-продавец этот НДС в налоговой отчетности не отразила и не уплатила, образуется разрыв по НДС. Налоговая видит эти разрывы с помощью системы АСК НДС-2.

Налоговая нагрузка. Налоговый орган отслеживает налоговую нагрузку по субъектам Российской Федерации. Если ваша компания платит меньше налогов, чем в среднем в этом же регионе другие аналогичные компании, что налоговая насторожится.

Рентабельность по отрасли. Если деятельность компании менее рентабельна, чем у компаний из этой же отрасли в этом же регионе, то налоговая опять же насторожится. Не скрывает ли компания часть доходов?

Возмещение НДС за последние 3 года. Фискалы вообще очень настороженно относятся к попыткам компании возместить НДС из бюджета. И при ликвидации компании они будут смотреть, возмещала ли ваша компания НДС. Если возмещала, то проверка при ликвидации вам гарантирована.

Опасное приближение к лимитам на специальных режимах. Например, доход на упрощёнке должен быть меньше 150 млн руб в год; если компания зарабатывает больше, то она с упрощёнки слетает. Налоговая насторожится, если ваша компания зарабатывает, например, 145, 146 и так далее мил руб в год.

Убытки в бухгалтерской и налоговой отчётности за несколько налоговых периодов. Если компания не зарабатывает, то как она может продолжать работать?

Расходы росли быстрее доходов. Инспекция считает, что что расходы и доходы компании должны расти пропорционально. Если расходы растут быстрее, чем доходы, то инспекция подозревает, что компания скрыла часть доходов, чтобы платить меньше налогов.

Миграция между инспекциями. Налоговая посмотрит, сколько раз за последние 3 года компания переезжала с одного адреса на другой, меняя при этом инспекцию. Налоговая считает, что иногда мигрирующая компания пытается затруднить для инспекции сбор информации о себе. Таким образом, компания что-то скрывает.

Займы от взаимозависимых компаний. Инспекция вообще очень настороженно относится к какой бы то ни было работе с взаимозависимыми компаниями.

Если по совокупности критериев инспекция решит, что компания, скорее всего, уклонялась от уплаты налогов и проведение выездной налоговой проверки целесообразно, то выездная проверка будет назначена. Но опять же, присутствует большое количество случайных факторов, которые невозможно предугадать, например, загруженность сотрудников инспекции, какие-то внутренние перестановки. Элемент случайности всегда есть.

Каковы максимальные сроки ревизии

С 2017 года срок налоговой проверки малого бизнеса был сокращен до одного года. Однако налоговики могут продлить его еще на полгода. Поэтому не стоит ожидать прохождения проверки в кратчайшие сроки: всегда стоит готовиться к худшему.

Для справки

В соответствии со ст. 89 НК РФ стандартный срок прохождения налоговой проверки после ликвидации ООО составляет 2 месяца.

К слову, срок назначения проверки после подачи документов о ликвидации законодательно не ограничен. Поэтому, подав уведомление о закрытии ООО по форме Р15001, владелец бизнеса должен самостоятельно обращаться в налоговые органы и узнавать, назначена ли ему ревизия или он может спокойно закрывать свою фирму.

Если суммировать эти сроки, то проверка после ликвидации может занять больше 2 лет: в течение первого года ревизия будет назначаться, еще полтора года налоговики будут осматривать и фотографировать помещения, инвентаризировать движимое имущество, проверять бумаги. Чтобы минимизировать потери, владелец бизнеса должен постараться привести свой бизнес перед ликвидацией в то состояние, в котором ему точно не понадобится налоговая проверка.

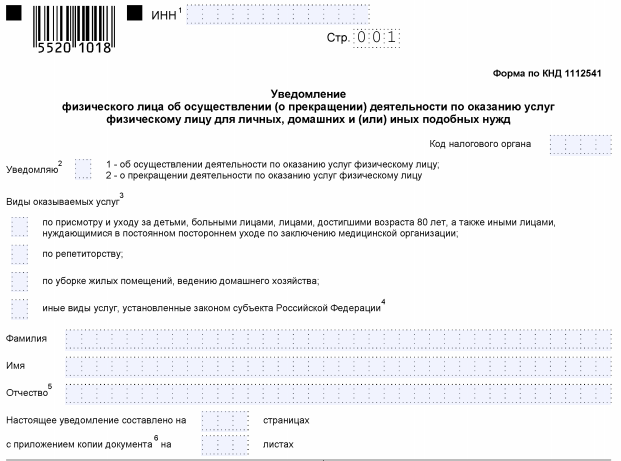

Организация не ведет деятельность. Что может налоговая инспекция

ООО приостановило свою деятельность в 2010 г. Сотрудников нет. Ежеквартально сдаются нулевые отчеты. Налоговая требует либо восстановить деятельность, либо закрыть ООО. Правомерны ли требования налоговой инспекции?

Согласно п. 1 ст. 61 ГК РФликвидация организации – это прекращение ее деятельности как юридического лица без перехода прав и обязанностей к другим лицам.Юридическое лицо может быть ликвидировано :

– по решению его учредителей

(участников) либо органа юридического лица, уполномоченного на то учредительными документами, в том числе в связи с истечением срока, на который создано юридическое лицо, с достижением цели, ради которой оно создано;

– по решению суда

в случае допущенных при его создании грубых нарушений закона, если эти нарушения носят неустранимый характер, либо осуществления деятельности без надлежащего разрешения (лицензии), либо запрещенной законом, либо с нарушением Конституции РФ, либо с иными неоднократными или грубыми нарушениями закона или иных правовых актов, либо при систематическом осуществлении некоммерческой организацией, в том числе общественной или религиозной организацией (объединением), благотворительным или иным фондом, деятельности, противоречащей ее уставным целям, а также в иных случаях, предусмотренных ГК РФ.

То есть ст. 61 ГК РФ

установлен перечень оснований для ликвидации юридического лица, а также определен круг лиц, по решению которых ликвидируется юридическое лицо.

Налоговые органы не вправе принимать такое решение

Согласно ст. 21.1 Федерального закона от 08.08.2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»

юридическое лицо, котороев течение последних двенадцати месяцев , предшествующих моменту принятия регистрирующим органом соответствующего решения,не представляло документы отчетности , предусмотренные законодательством РФ о налогах и сборах, ине осуществляло операций хотя бы по одному банковскому счету,признается фактически прекратившим свою деятельность .

Лицам, чьи права и законные интересы затрагиваются в связи с исключением недействующего юридического лица из ЕГРЮЛ

(самому недействующему юридическому лицу, его кредиторам, иным лицам) предоставляетсяправо подачи в регистрирующий органсоответствующих заявлений (п. 3 ст. 21.1 Закона № 129-ФЗ).

Если

в течение срока, предусмотренного п. 4 ст. 21.1 Закона № 129-ФЗ,заявления не направлены, регистрирующий орган исключает недействующее юридическое лицо из ЕГРЮЛ путем внесения в него соответствующей записи (п. 7 ст. 22 Закона № 129-ФЗ).

При этом исключение недействующей организации из ЕГРЮЛ

в порядке, предусмотренном ст. 21.1 Закона № 129-ФЗ,не является ликвидацией .

Ст. 2 ГК РФ

установлено, что гражданское законодательство регулирует отношения между лицами, осуществляющими предпринимательскую деятельность, или с их участием, исходя из того, чтопредпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке.

Ваша компания не осуществляет предпринимательскую деятельность, не получает на систематической основе прибыль.

Вероятно, по этой причине налоговый орган ведет с Вами соответствующие беседы.

Но в данном случае позиция налоговиков имеет лишь рекомендательный характер

Правовых оснований для данных требований к организации у налоговых органов нет.

Законодательная база

В ЕГРЮЛ делается отметка, что происходит ликвидация ООО. С этого момента все юридические манипуляции, связанные с изменением статуса организации, состава участников, учредительных документов, запрещены.

Начинается ликвидация предприятия. Порядок действий таков:

- Избрание ликвидатора либо ликвидационной комиссии.

- Публикация объявления, письменное сообщение кредиторам.

- Выявление дебиторской задолженности.

- Полная инвентаризация.

- Составление промежуточного ликвидационного баланса.

- Расчет с долгами.

- Формирование ликвидационного баланса и внесение в ЕГРЮЛ записи о прекращении деятельности ООО (стоимость процедуры – 800 р.).

-

Сведения о ликвидаторе и образец промежуточного ликвидационного баланса предоставляются в регистрирующий орган. В ИФНС. Законодатель установил право налоговых работников осуществить налоговую проверку. Так как налоговики являются кредиторами закрываемой фирмы, они прямо заинтересованы в реализации этого права.

-

Цель контроля – правильность начисления налогов, их своевременная уплата (п. 4 ст. 89 НК РФ).

-

Налоговая проверка при ликвидации ООО выполняется вне зависимости от сроков и задач предыдущих проверок (п. 11 ст. 89 НК РФ). Проверяемый период – три предыдущих года.

Положения Закона определили место налоговой проверки в списке обязательных ликвидационных мероприятий. Без этой процедуры ликвидация предприятия не может быть завершена.

Право или обязанность?

Основания явки ревизоров из налоговой инспекции перечислены в статье 89 НК РФ. Прекращение деятельности входит в их число. При этом норма не обязывает службу проверять каждого налогоплательщика. Инспекторы руководствуются утвержденными планами и внутренними инструкциями. Оценить вероятность включения фирмы в график можно, воспользовавшись распоряжением ФНС России № 3-06/333@ от 30.05.07.

В случае ликвидации предприятия решение о предстоящей проверке выносит глава территориальной инспекции. Форма документа введена распоряжением ФНС России № 7-2/189@ от 08.05.15

Руководитель налогового органа принимает во внимание:

- размер годовой выручки;

- соотношение отчислений в бюджет с оборотами;

- достоверность информации об обществе в ЕГРЮЛ (например, актуальность сведений о юридическом адресе);

- состояние расчетов по налогам и сборам;

- своевременность сдачи отчетности;

- наличие или отсутствие наемных работников;

- отраслевую специфику фирмы;

- частоту переездов компании, смены учредителей и директоров;

- применяемый обществом налоговый режим.

Исчерпывающего перечня критериев, по которым назначается проверка ликвидируемого общества, не опубликовано. Предварительный анализ охватывает данные из ведомственных информационных баз. В этом случае контроль осуществляется независимо от того, проводились ли аналогичные мероприятия раньше. Не имеет значения, и по какому поводу до этого инспекция исследовала отчетность.

Выездная проверка организации

В отличие от камеральной, выездная проверка согласно п. 1 ст. 89 НК РФ проводится на территории ООО. О ее проведении должно быть принято специальное решение руководителем территориальной инспекции. Пункт 3 ст. 89 НК РФ указывает, что выездная проверка может проводиться как по одному налогу, так и по нескольким одновременно. При этом цель проверки — это контроль правильности исчисления налогов.

Стандартный срок проведения проверки согласно п. 6 ст. 89 НК РФ — 2 месяца, с возможностью продления еще на 2 месяца. При этом максимальный срок ее проведения не должен превышать 6 месяцев.

Важно помнить, что выездная налоговая проверка при реорганизации (ликвидации) проходит без учета периодичности предыдущих проверок. На практике при ликвидации ООО налоговики зачастую проводят комплексную выездную проверку по всем налогам и взносам за предшествующие 3 года

Порядок проведения выездных проверок регламентируется письмом ФНС РФ «О рекомендациях…» от 25.07.2013 № АС-4-2/13622, согласно п. 5.1 которого в ходе проверки могут запрашиваться любые бухгалтерские и финансовые документы организации.

Мероприятия при выездной проверке

В отличие от камеральной выездная проверка предполагает значительно больший набор контрольных мероприятий. Помимо уже перечисленных — истребования документов, допроса свидетелей, осмотра имеющихся в налоговом органе документов и добровольной инвентаризации — п. 5.4 письма АС-4-2/13622 позволяет:

- проводить принудительную инвентаризацию имущества ООО;

- осуществлять осмотр помещений, документов, территорий ООО в присутствии понятых;

- осуществлять принудительную выемку документов и предметов при отказе в их предоставлении;

- назначать экспертизы;

- привлекать к участию в проверке специалистов и переводчиков.

Пункт 12 ст. 89 НК РФ обязывает ООО обеспечить доступ ко всем документам и помещениям компании. При этом воспрепятствование проведению проверки может быть квалифицировано по ст. 19.4.1 КоАП РФ с наложением штрафа от 5000 до 10 000 рублей или по ст. 19.7.6 КоАП РФ с наложением штрафа в размере 10 000 рублей.

Согласно п. 15 НК РФ окончание проверки фиксируется выдачей справки, в которой обозначаются предмет и сроки ее проведения.

Согласно п. 1 ст. 100 НК РФ после оформления справки у налоговиков имеется 2 месяца для подготовки акта проверки. Процедура вручения акта и принятия возражений по нему аналогична процедуре, проводимой при камеральной проверке.

***

Подводя итог, необходимо отметить, что нормы НК РФ не устанавливают специальных режимов проведения мероприятий налогового контроля при реорганизации или ликвидации ООО

Тем не менее процедуры ликвидации и реорганизации сами по себе привлекают повышенное внимание со стороны налоговых инспекторов, а потому углубленные или комплексные выездные проверки в таких ситуациях — привычная практика

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Что проверяет налоговая инспекция?

При закрытии фирмы, которая существует в статусе Общества с Ограниченной Ответственностью, назначается ликвидационная комиссия. В ее полномочия входит представление интересов учредителей во всех государственных инстанциях. Проводя процедуру закрытия, компании члены комиссии должны заранее узнать, что проверяет налоговая инспекция. Это делается для того, чтобы успеть подготовить документы и исправить самостоятельно выявленные ошибки.

Если в ходе проведения проверки представителями контролирующих органов будут выявлены ошибки, повлекшие за собой уменьшение налоговых обязательств ООО, то к нарушителям применят финансовое и административное взыскание. В том случае, когда в действиях юридического лица будет замечен преступный умысел, то ответственных лиц могут привлечь к уголовной ответственности. Выбор меры наказания будет напрямую зависеть от размера начислений. Если в ходе проверки сотрудники налоговой не заметили ошибок, то в дальнейшем уже закрытую организацию они не смогут привлечь ни к какой ответственности.

Как происходит проверка

Ревизия осуществляется в офисе налогоплательщика, но если по объективным причинам этого сделать не возможно, то на территории ИФНС.

Проверяться может деятельность за три года, предшествующих году, в котором начата проверка. Т.е. если ООО ликвидируется в 2018, то налоговики могут проверить деятельность фирмы начиная с 2015 года.

При проведении ревизии налоговики запросят документы как у самого ООО, так и у его контрагентов. Также могут быть проведены осмотры, назначены экспертизы, допрошены свидетели. В отдельных случаях, может быть даже проведена выемка документов.

Некоторые компании полагают, что проще уничтожить документы и не представлять их проверяющим, чтобы лишить их возможности найти нарушение. Однако такой подход в корне не верен. В настоящее время полномочия налоговиков весьма обширны и достаточны для получения необходимых сведений. А также в этом случае проверяющие могут установить размер налогов, которые следовало перечислить государству, расчетным путем (пп. 7 п. 1 ст. 31 НК).

Полномочия налогового органа

НК РФ разрешает проверяющим инспекторам

- осматривать территории;

- производственные помещения;

- изучать документы и предметы;

- осуществлять фото- и киносъемку;

- делать видеозаписи и снимать копии;

- проводить инвентаризацию имущества (ст. 92).

Все те действия, которые позволяют максимально полно проверить предприятие. Продолжительность проверки – два месяца. В определенных ситуациях срок может быть продлен до трех месяцев. Если необходимо ликвидировать ООО, имеющее филиалы, то на каждый объект добавляется месяц. Но процедура не растягивается дольше чем на полгода.

Задача налоговиков – выяснить, все ли налоги уплачены в бюджет в полном объеме. При выявлении ошибок в бухгалтерской отчетности, невыполнения норм налогового законодательства к предприятию применяются штрафные санкции. Стоимость ликвидации ООО может значительно увеличиться.

- Преднамеренное занижение налоговой базы влечет за собой штраф в размере 40% от недоплаченных сумм.

- Если налог уплачен не полностью вследствие бухгалтерской ошибки, то штраф составит 20%.

В последний день проверки должностное лицо ФНС составляет справку, где отражены задачи проверки, сроки и результаты. Организация может не согласиться с выводами налоговиков и вмененными штрафными санкциями. Свои претензии директор предприятия в течение 15 дней имеет право направить руководителю инспекции.

В какой период проходит закрытие ООО?

В среднем ликвидация общества проходит в течение 6-12 месяцев. Здесь многое зависит от выбранного пути. Если речь идет об альтернативных способах закрытия, на все процессы уходит меньше времени, ведь нет необходимости ставить в известность кредиторов, оповещать ПФР, документально оформлять заявления и решения учредителей. Если помощь нотариуса исключается из повестки, это ускоряет процедуру.

Что касается добровольной ликвидации, на реализацию такого пути уходит больше времени, ведь на протяжении 2-х месяцев кредиторы вправе выдвигать свои требования. Если компания проходит процедуру банкротства, большое значение имеет наличие долгов. Ниже рассмотрены приблизительные сроки ликвидации в зависимости от выбранного пути:

- Банкротство — от года до полутора лет.

- Вывод в оффшор — 14-21 день.

- Реорганизация — 4-5 месяцев.

- Замена гендиректора — 14 дней.

- Официальная ликвидация — 4-6 месяцев.

- Замена руководителя и учредителей — 15-30 дней.

- Продажа — 1-2 недели.

Как не допустить принудительное закрытие компании?

Чтобы не допустить принудительное закрытие компании важно принимать быстрые и правильные управленческие решения, быть в курсе всех процессов в компании. Мы, как никто другой, понимаем это

И поэтому предлагаем вам познакомиться с универсальным инструментом БИТ.Бизнес-Анализ.

С решением БИТ.Бизнес-Анализ в ваших руках окажется современный аналитический инструмент класса Business Intelligence.

Вы сможете адаптировать любую сложную и объемную информацию о бизнес-процессах и результатах работы каждого подразделения. Перед глазами окажется такая форма отчета, которую вы сами выберете, будь то отчёт по сданной отчётности или любой другой показатель.

БИТ.Бизнес-Анализ — современный аналитический инструмент класса Business Intelligence

Эффективность каждого подразделения компании в удобных отчетах

- Доступ ко ВСЕЙ информации о контролируемых процессах;

- Выжимка ключевой информации в удобных графиках;

- Мгновенное выявление проблемных ситуаций;

- Эффект “всевидящего ока” из любой точки мира.

Подробнее Бесплатный тест-драйв

Система позволит проанализировать эффективность продаж и оценить работу каждого менеджера. Увидеть и понять, почему сорвалась сделка, на каком этапе сотрудник упустил клиента. Бухгалтеру иметь перед глазами информацию об отчётности, налогах и так далее. Любой показатель можно визуализировать!

Руководителю будет удобно управлять дебиторской задолженностью и вовремя принимать верные решения, чтобы не допускать кассовых разрывов.

Главным преимуществом БИТ.Бизнес-Анализ перед набором “плоских” отчетов является ассоциативная взаимосвязь выводимых данных. Для получения дополнительной информации по какому-либо элементу (например, контрагенту или складской позиции) достаточно выделить его мышью и интерактивный механизм мгновенно отобразит информацию, связанную с этим элементом (например, последние платежи или список поставщиков позиции).

БИТ.Бизнес-Анализ применяет для отчетов не только данные из любых баз 1С (7.7, 8.1, 8.2, 8.3). Система также эффективно использует файлы Excel, Access, csv, dbf, данные систем MS SQL, SAP, Microsoft Navision и Axapta, Oracle и другие.

Система встраивается в любую конфигурацию 1С 8, и если потребуется, возможна доработка под нужды именно вашего бизнеса.

Вы можете заказать демонстрацию всех функций БИТ.Бизнеc-Анализ, и за короткое время оценить его работу.

Остались вопросы? Задайте их специалистам компании Первый Бит по телефонам в своем городе.

Статистическая форма П-4 за август 2020 года

Обмен данными в 1С