Порядок получения ипотеки

Содержание:

- Срок ипотечного кредита

- Часто задаваемые вопросы

- Заявление на снятие обременения с квартиры

- Порядок сбора документов и их перечень

- Заявление на возврат процентов по ипотеке

- Часто задаваемые вопросы

- Что потребуется при оформлении ипотеки

- Использование средств материнского капитала

- Как заполнить анкету?

- Советы по увеличению шанса на одобрение займа

- Какие ипотечные программы есть в Сбербанке

- Одобрение ипотеки и возможные причины отказа

- Кто может получить отрицательный ответ от банка?

- Как подать заявление на ипотеку онлайн

Срок ипотечного кредита

Как быстро всё получится у вас – зависит от скорости получения оценки и составления бумаг. В лучшем случае, можно управиться за 3 дня (оплатив дополнительную комиссию «за скорость» оценщику), но чаще всего процесс затягивается на 2 недели.

Хороший риелтор (если такого удастся найти), может подобрать вариант с готовым пакетом документов к продаже. Если же вы штудируете частные объявления – поинтересуйтесь у продавца, готово ли у него всё, что нужно, чтобы оформить ипотеку.

Уточните у владельца квартиры – как он её приобретал: если также, в ипотеку – то должно быть подтверждение снятия обременения.

Для данного вида ипотеки нужно подготовить такие же бумаги, как и для оформления кредита, плюс документы, свидетельствующие о потребности в жилье:

- паспорт каждого члена семьи (оригинал копия);

- свидетельства о рождении;

- справку о составе семьи;

- свидетельство, подтверждающее создание новой ячейки общества;

- выписку из домовой книги (в случае наличия жилплощади).

Госпрограмма практикуется в нескольких банках с примерно одинаковыми условиями кредитования. Выплаты можно растянуть максимум на 30 лет, а величина первоначального взноса практически всегда равняется 20%.

Часто задаваемые вопросы

Что такое онлайн-заявка на ипотеку?

Онлайн-заявка на ипотеку – это онлайн-версия стандартной заявки на ипотеку в банке. Вы можете заполнить ее дома или на работе, с компьютера или мобильного устройства, внимательно ознакомившись с условиями кредита и спокойно все обдумав. Онлайн-заявки, как правило, рассматриваются быстрее, чем в отделениях банка.

Как подать онлайн-заявку на ипотеку?

Выбрав выгодный кредит на Выберу.Ру, вы можете перейти к оформлению заявки, нажав кнопку “Подробнее” в карточке продукта. Вы попадете на страницу для оформления заявки. Там вам потребуется ввести интересующие вас сумму, срок и первоначальный взнос ипотеки, а также свои персональные и паспортные данные и контакты для связи. Также нужно дать согласие на обработку данных.

В чем особенность онлайн-заявки?

Оперативность подачи и принятия решения – главные особенности онлайн-заявки. Вы можете не отрываться от важных дел: найти ипотеку можно на Выберу.Ру, а оформить – сразу на сайте банка. Это позволит сэкономить время и силы, которые вы могли бы потратить в отделении банка. Кроме того, никто не запрещает вам передумать – вы можете отказаться от кредита, если вас перестали устраивать условия или вы нашли более выгодное предложение.

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Могу ли я подать заявку сразу во все банки?

Можете. Это увеличит шансы одобрения заявки – если в одной кредитной организации вам откажут, вполне вероятно, что одобрят в другой. Для этого нужно пройтись по списку и заполнить анкету по каждому предложению. Если вам одобрят ипотеку в нескольких банках сразу, вы можете отказаться от тех банков, в которых условия, на ваш взгляд, менее выгодны.

Как узнать, приняли мою заявку или нет?

Заполните все пункты заявки и проверьте правильность информации. После этого дайте согласие на обработку данных и отправьте заявку. На экране должно появиться сообщение о том, что заявка принята. Также вы можете получить уведомление на электронную почту или в СМС.

Сколько дней банки рассматривают заявку?

Сроки рассмотрения заявок разные во всех банках. Однако чаще всего он не превышает семи дней. Конкретный срок указан в карточке каждого продукта

Чтобы найти предложения с определенным временем рассмотрения заявки, вы можете выбрать подходящую опцию в левой части страницы.

Как узнать, одобрили мне заявку или нет?

Результаты рассмотрения заявки сотрудник банка сообщает в телефонном звонке, поэтому важно указать точный номер для контактов с банком. Если же вы не смогли ответить на звонок, вам перезвонят в другое время или же отправят текстовое сообщение в форме СМС или электронного письма.

Заявление на снятие обременения с квартиры

После полной ликвидации задолженности по жилищному кредиту, можно задуматься о погашении регистрационной записи об ипотеке. Для снятия в Росреестре (отдел регистрации сделок с недвижимостью) обременения на собственность следует обратиться в ближайший МФЦ (многофункциональный центр «Мои документы»). Там нужно заполнить готовую форму прошения о погашении записи по ипотеке и приложить следующие документы:

- Письменное доказательство от банка о полном погашении кредитной задолженности;

- Закладные бумаги и акт приема-передачи по ипотеке;

- Доверенность, выписанную на имя заемщика, о разрешении представлять банк при регистрации недвижимости.

Пример написания заявления на снятие обременения по ипотеке расположен ниже.

Порядок сбора документов и их перечень

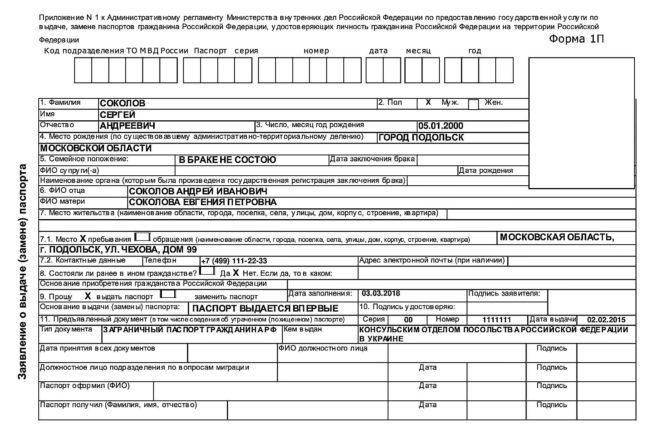

Рассмотрим, что нужно сделать для оформления жилищного кредита, какие необходимо предоставить в Сбербанк документы для ипотеки на квартиру. Для получения жилищных займов нужно пройти несколько этапов:

- Анкетирование. Следует заполнить бланк по форме банка. Оформить заявку вы можете как в отделении банка, на официальном сайте Сбербанка, так и онлайн, перейдя во вкладку интересующей вас программы. Для отправки запроса через интернет, нажмите «Подать заявку» и заполните анкету на странице Сбербанка. Потребуется указать свои персональные данные, контактный телефон и имейл, сведения о месте работы и трудовом стаже, сообщить об уровне своего дохода, дать согласие на обработку информации. Если у вас возникли трудности на этом этапе, вы можете проконсультироваться с менеджером Сбербанка в офисе или по телефону 8 (495) 455−10−73 (звонок по Москве бесплатный);

- Оценка заемщика. Банк проверит достоверность указанной в анкете информации, подлинность документов, составит заключение о платежеспособности и ответственности клиента. Также будет проверена кредитная история заемщика;

- Сбор документов. Ответ по своей заявки вы получите в СМС или по электронной почте. Если принято положительное решение, следует приступить к сбору документов. Вы можете подготовить пакет самостоятельно или обратиться к посреднику. На этом этапе вам потребуется передать в Сбербанк документы для ипотеки на квартиру. Их перечень выглядит так:

- заявление-анкета;

- паспорт гражданина России;

- документ, подтверждающий доход. Для этого может использоваться 2-НДФЛ или справка, заполненная по форме банка;

- справка о трудоустройстве. В качестве такого документа могут выступать заверенная работодателем копия трудовой книжки, выписка из нее, копия трудового договора или коллективного (если он используется). Если клиент получает социальные выплаты, необходима справка об их начислении, для ИП и физлиц требуется подтвержденная налоговая декларация, а также лицензия о праве на осуществление предпринимательской деятельности;

- документы, подтверждающие дополнительный доход. К примеру, клиент может сдавать жилье в аренду. В этом случае потребуется предоставить в Сбербанк декларацию 3-НДФЛ, которая подтверждена в налоговой службе или копия документов о сдаче недвижимости в аренду.

Если клиент получает зарплату или социальные пособия, в том числе и пенсию по старости или выслуге лет, на этом этапе ему нужно предоставить банку значительно меньший пакет документов, а именно – паспорт гражданина РФ и заявление-анкету.

- Поиск жилья. На этом этапе необходимо определиться с объектом, который вы будете приобретать в ипотеку. Вы можете найти недвижимость самостоятельно или выбрать жилье из перечня предложений от застройщиков, с которыми сотрудничает Сбербанк, на вторичный жилье, в строящемся объекте или в новостройке. После этого следует перейти к процедуре оценки жилья, чтобы определить его рыночную стоимость;

- Оценка недвижимости. Определить стоимость жилья может как сам банк, так и специальная компания, которая аккредитована Сбербанком. Менеджер банка может сориентировать вас, в какие оценочные компании вы можете обратиться;

- Подтверждение наличия средств для выплаты первого взноса. Для этого потребуется расписка от продавца недвижимости или выписка по банковскому счету с подтверждением того, что на нем есть достаточная сумма;

- Заключение сделки. На этом этапе потребуется следующий пакет документов:

- договор купли-продажи, который оформляют заемщик вместе с продавцом недвижимости;

- договоры займа и залога между клиентом и банком. После заключения его необходимо зарегистрировать в государственных органах;

- договор страхования, который заключается между заемщиком и страховой компанией;

- Получение ипотеки в Сбербанке. Средства могут быть выданы наличными в депозитной ячейке или переведены на счет. Если клиенту удобнее, чтобы средства сразу поступили продавцу недвижимости, Сбербанк может осуществить эту процедуру.

Заявление на возврат процентов по ипотеке

При использовании для погашения жилищного кредита равных аннуитетных платежей, сумма обязательств в составе каждого из них будет постепенно понижаться. Но изначально доля процентов составляет около 70% каждого взноса. Поэтому после досрочного погашения ипотеки многие клиенты желают вернуть излишне уплаченные проценты. Эта ситуация может быть решена двумя способами:

- Подача искового заявления на возврат процентов по ипотеке.

- Оформление имущественного вычета через ИФНС.

В первом случае вероятность того, что будет принято положительное решение, не гарантирована. Во втором – она регулируется законодательно. Этот вариант представляет собой возврат подоходного налога в зависимости от рыночной стоимости приобретенного жилья или уплаченного процентного вознаграждения. Чтобы получить вычет процентов по ипотеке в ФНС по месту регистрации ФЛ подается декларация по форме 3-НДФЛ, заявление на возврат налога и копии ипотечного договора и платежных документов.

Часто задаваемые вопросы

Что такое онлайн-заявка на ипотеку?

Онлайн-заявка на ипотеку – это онлайн-версия стандартной заявки на ипотеку в банке. Вы можете заполнить ее дома или на работе, с компьютера или мобильного устройства, внимательно ознакомившись с условиями кредита и спокойно все обдумав. Онлайн-заявки, как правило, рассматриваются быстрее, чем в отделениях банка.

Как подать онлайн-заявку на ипотеку?

Выбрав выгодный кредит на Выберу.Ру, вы можете перейти к оформлению заявки, нажав кнопку “Подробнее” в карточке продукта. Вы попадете на страницу для оформления заявки. Там вам потребуется ввести интересующие вас сумму, срок и первоначальный взнос ипотеки, а также свои персональные и паспортные данные и контакты для связи. Также нужно дать согласие на обработку данных.

В чем особенность онлайн-заявки?

Оперативность подачи и принятия решения – главные особенности онлайн-заявки. Вы можете не отрываться от важных дел: найти ипотеку можно на Выберу.Ру, а оформить – сразу на сайте банка. Это позволит сэкономить время и силы, которые вы могли бы потратить в отделении банка. Кроме того, никто не запрещает вам передумать – вы можете отказаться от кредита, если вас перестали устраивать условия или вы нашли более выгодное предложение.

В какой банк я могу подать заявку на ипотеку?

Развитие интернет-технологий заставляет банки двигаться дальше, и все больше кредитных организаций предлагают своим клиентам возможность оформить ипотечный кредит онлайн, минуя очереди. Однако найти по-настоящему выгодный кредит все еще сложно. В этом поможет Выберу.Ру. Выбрав чекбокс “Возможность онлайн-заявки” в левой части экрана, вы получите полный список ипотечных продуктов, подать заявку на которые можно онлайн.

Могу ли я подать заявку сразу во все банки?

Можете. Это увеличит шансы одобрения заявки – если в одной кредитной организации вам откажут, вполне вероятно, что одобрят в другой. Для этого нужно пройтись по списку и заполнить анкету по каждому предложению. Если вам одобрят ипотеку в нескольких банках сразу, вы можете отказаться от тех банков, в которых условия, на ваш взгляд, менее выгодны.

Как узнать, приняли мою заявку или нет?

Заполните все пункты заявки и проверьте правильность информации. После этого дайте согласие на обработку данных и отправьте заявку. На экране должно появиться сообщение о том, что заявка принята. Также вы можете получить уведомление на электронную почту или в СМС.

Сколько дней банки рассматривают заявку?

Сроки рассмотрения заявок разные во всех банках. Однако чаще всего он не превышает семи дней. Конкретный срок указан в карточке каждого продукта

Чтобы найти предложения с определенным временем рассмотрения заявки, вы можете выбрать подходящую опцию в левой части страницы.

Как узнать, одобрили мне заявку или нет?

Результаты рассмотрения заявки сотрудник банка сообщает в телефонном звонке, поэтому важно указать точный номер для контактов с банком. Если же вы не смогли ответить на звонок, вам перезвонят в другое время или же отправят текстовое сообщение в форме СМС или электронного письма.

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

-

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

-

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

-

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

-

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

-

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

-

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

-

проект договора купли-продажи;

-

кадастровый паспорт;

-

документы, подтверждающие право собственности на готовое жилье;

-

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Использование средств материнского капитала

Ипотечный кредит является законным способом использования материнского капитала:

- Внесение в качестве первоначального взноса (не самый лучший способ, так как на перечисление средств уходит около 2-х месяцев).

- Погашение части долга. Возможно только в том случае, если причиной оформления кредита являлось приобретение жилья. Процедура следующая – написание заявления в банке и оформление соответствующей справки, которую в последующем нужно предоставить в Пенсионный фонд для перечисления средств в пользу ссудного счета.

- Приобретение жилья с применением специальной банковской программы. Зачастую такие мероприятия предусматривают недорогое жилье: дом в сельской местности, комната или доля в праве собственности.

Документы, необходимые для оформления ипотеки под материнский капитал:

- паспорт каждого из заемщиков (супругов);

- справки, подтверждающие уровень дохода;

- материнский сертификат (копия);

- справка из Пенсионного фонда об остатке средств на счете.

Банк может потребовать от заемщика оформление личного страхования. Кроме того, придется оплачивать проценты за использование денег в течение того времени, пока ПФ будет перечислять средства.

Как заполнить анкету?

Внося данные в заявление на ипотеку, стоит попытаться заполнить максимальное количество, даже если внесение сведений в них не является обязательным требованием. Это позволит гражданину получить преимущества во время рассмотрения заявки на кредитном комитете.

Сведения в анкете должны быть правдивыми. Документ нужно заполнять без ошибок. Если у гражданина отсутствует отрицательная кредитная история, именно анкета станет основным документом, влияющим на принятое решение. В заявлении необходимо отразить следующие сведения:

- Информация о кредите. Здесь потребуется указать примерную сумму, на получение которой претендует заемщик. Эксперты советуют воспользоваться кредитным калькулятором и рассчитать величину ежемесячных платежей. Их размер не должен превосходить 40% от дохода заемщика. Это позволит повысить шансы на одобрение заявки.

- Данные об участниках сделки. Если в кредитном договоре фигурируют поручители, залогодатели или созаемщики, каждый из них должен заполнить анкету.

- Финансовые вопросы. Здесь потребуется указать размер дохода. Сведения должны соответствовать информации в документах. Некоторые компании могут потребовать дополнительно зафиксировать общие расходы заемщика. Если необходимо внести эту информацию, стоит зафиксировать сведения за месяц.

- Данные о залоге. В графе потребуется указать информацию о недвижимости, которая будет передана в обременение. Обычно в этой роли выступает покупаемая квартира.

- Дополнительные сведения. Здесь фиксируется информация о работе, составе семьи, имеющееся в собственности имущество и другие параметры, которые могут оказать влияние на платежеспособность клиента и его надежность.

Чтобы предварительно ознакомиться с документом, человек может скачать образец заявления на ипотеку. Нужно учитывать, что документ может сильно различаться в зависимости от банка, в которой обращается потенциальный клиент. Найти бланк заявки можно на официальном сайте кредитной организации.

Советы по увеличению шанса на одобрение займа

Если человек хочет подать онлайн заявку на ипотеку или обратиться в банк классическим способом, он может повысить вероятность вынесения положительного решения

Для этого стоит принять во внимание следующие советы:

- В заявке должна содержаться только правдивая информация. Все данные проверяются. Обмануть организацию не получится. Указав ложные сведения, человек рискует попасть в категорию обманщиков. Заявки от таких лиц отклоняются без дальнейшего рассмотрения. Не стоит отказываться от предоставления полного пакета документов.

- Экспресс ипотека позволяет быстрее получить деньги в долг, однако повышает шанс отклонения заявки. Чем больше документов предоставит гражданин, тем выше вероятность вынесения положительного решения. Банки охотнее сотрудничают с лицами, о которых имеют детальное представление.

- Размер ежемесячного платежа не должен превышать 40% от дохода заемщика. Человек может предварительно рассчитать величину взноса, воспользовавшись кредитным калькулятором. Если получившаяся сумма сильно превышает установленный порог, стоит выбрать менее дорогое жилье.

- От размера предоставленного первоначального взноса зависит выгодное сотрудничество. Чем больше собственных денежных средств вложит гражданин, тем более выгодные условия предоставит банк.

- Кредитную историю можно попытаться исправить перед обращением в компанию. Для этого стоит взять несколько небольших потребительских займов и своевременно вернуть их. Шанс одобрения заявки можно повысить, обратившись к кредитному брокеру.

Заявление на ипотеку является отправной точкой для получения денег в долг. На основании данных, указанных в документе, финансовые организации принимают решение о возможности предоставления денежных средств. Тщательно заполненная анкета может повысить шанс на одобрение заявки. Если гражданин боится допустить ошибку при внесении данных в заявление, он может обратиться в специализированную компанию, сотрудники которой готовы помочь подать заявку.

Какие ипотечные программы есть в Сбербанке

- Акционное предложение для семей. Программа рассчитана на семьи, в которых с января 2018 года родился второй или третий ребенок. Такие заемщики могут оформлять ссуду на 30 лет под 0,1% годовых. По этому кредиту предусмотрен первоначальный взнос в размере 15% от стоимости выбранного жилья. Также вам потребуется в обязательном порядке застраховать объект покупки и свою жизнь.

- Акционное предложение для покупки квартир в новостройках. По этой программе годовая ставка снижена до 1,0%. Причем полученные деньги можно потратить на приобретение уже сданной квартиры в новом доме или вложиться в строительство в качестве дольщика. В банке есть список застройщиков, которые готовы работать по сниженной ставке. Дополнительно клиент экономит, если оформляет сделку через интернет.

- Готовые квартиры в новых жилых комплексах и уже обжитых домах предлагаются по ставке в 7,3% годовых. Ссуда выдается в размере от 300 тыс. рублей и требует 10%-го первоначального взноса. Кредитоваться можно на период до 30 лет. Причем объектом покупки может быть квартира в ЖК, загородный коттедж или квадратные метры на вторичном рынке.

- Расплатиться материнским капиталом можно по ссуде с годовой ставкой в 4,1%. Деньгами от капитала можно внести первоначальную сумму или оплатить некоторую часть кредита. По такой программе выдаются ссуды в размере от 300 тыс. рублей на 30 лет.

- Построить свой дом. Вам предложат от 300 тысяч руб. под 8,8% годовых. Период погашения составит 30 лет. Также рассчитывайте на первоначальный взнос в размере 25%.

- Дачи, дома и участки за городом тоже можно приобрести по ипотечной программе от Сбербанка. В этом случае придется переплачивать по 8,0% в год. На эти же деньги можно построить коттедж, дачный дом, баню.

- Кредитование военнослужащих. Программа рассчитана для служащих с 3-летним стажем в НИС. Предусматривает выдачу до 3,251 млн. рублей под выплату на 25 лет. Ставка по такому предложению составляет 7,9%.

- Рефинансирование. Перекредитуйтесь на выгодных условиях под 7,9% годовых. Программа работает для тех, у кого имеется ипотечный займ в других банках. Такие клиенты смогут получить сумму от 300 тыс. рублей и выплачивать её на протяжении 30 лет. Дополнительные комиссии по рефинансированию отсутствуют.

Одобрение ипотеки и возможные причины отказа

Рассмотрим ситуации, когда банк может одобрить жилищный займ или отказать в его предоставлении.

- высокий совокупный доход, который составляет от 50 и более процентов ежемесячных выплат по ипотеке и другим имеющимся кредитам;

- привлечение созаемщика или поручительства;

- участие в специальных программах. Для тех категорий граждан, кому доступны льготные условия жилищного кредитования, процент одобрения обычно выше;

- возраст заемщика. Банки предпочитают долгосрочное сотрудничество с финансово независимыми и ответственными клиентами, поэтому охотнее предоставляют жилищные займы клиентам среднего возраста.

Среди наиболее распространенных причин, по которым банки отказывают в ипотеке, можно назвать следующие:

- высокая закредитованность клиента. Если обнаружится, что у заемщика есть непогашенные долги перед финансовыми организациями, это может привести к отказу в предоставлении жилищного займа;

- плохая кредитная история. Все просрочки, допущенные при выплате займа, фиксируются в кредитной истории. Эти данные могут повлиять на негативное решение банка;

- отсутствие кредитной истории. Банк может с настороженностью отнестись к тому, что клиент еще никак не проявил себя в качестве заемщика. Чтобы этого не произошло, перед ипотекой вы можете взять два-три мелких кредита, чтобы без труда расплатиться по ним с финансовой организацией. Только не следует закрывать их досрочно – это может также негативно быть оценено банком и стать причиной отказа. Лучше всего выплатить займ в строгом соответствии с графиком;

- возраст менее 21 года на момент взятия жилищного кредита или старше предельно допустимого на момент погашения.

Кто может получить отрицательный ответ от банка?

Не всегда заявка на ипотеку одобряется. Анкета может быть отклонена в следующих случаях:

- банк выявил факт мошенничества при подаче документов;

- у гражданина имеется негативная кредитная история;

- у человека имеются незакрытые займы, и общая кредитная нагрузка на бюджет претендента будет слишком высокой;

- объект залога не соответствует юридическим и техническим требованиям финансовой организации.

Процент отказа в разных организациях сильно различается. Решение во многом зависит от внутренней политики банка. В среднем один из 5 заемщиков не получает ипотеку с первого раза. Однако гражданин имеет право обратиться в другую финансовую организацию. Результат может поменяться, если причиной отклонения заявки не стала кредитная история.

Если заявка на ипотеку подаётся в Москве или Санкт-Петербурге, человек может столкнуться дополнительными сложностями

Столичные банки в обязательном порядке обращают внимание на наличие постоянной регистрации. Если она отсутствует, это может стать причиной для отклонения заявки

Часто отрицательный ответ получают индивидуальные предприниматели.

Банки настороженно относятся к этой категории граждан из-за невозможности в ряде ситуаций проанализировать финансовые показатели бизнеса. Получить ипотеку не смогут и слишком юные граждане, а также лица, находящиеся на пенсии. Иногда причиной отказа в предоставлении денежных средств может стать состояние здоровья заемщика.

Финансовая организация всегда требует, чтобы супруг заявителя выступал в роли созаемщика. Это связано с тем, что совместно нажитое имущество в браке становится общей собственностью. Вместе с тем приобретаемая в ипотеку недвижимость выступает в качестве залога до полного закрытия обязательств. С этим фактом должны быть согласны оба супруга.

Если один из них имеет испорченную кредитную историю, это также может стать причиной для отклонения заявки. Чтобы избежать потребности в привлечении супруга в качестве созаемщика, можно заключить брачный контракт. На основании документа приобретённая недвижимость может стать собственностью только одного гражданина.

Как подать заявление на ипотеку онлайн

Многие банки предоставляют своим клиентам услуги через интернет. Заявку на жилищный кредит так же можно подать онлайн. Давайте разберемся, как написать заявление по ипотеке через интернет.

Изначально требуется определиться, какое жилье вы хотите – вторичное или новостройку. Часто молодые семьи вкладывают заемные средства в еще не сданные строительные объекты. Подумайте, что вы хотели бы иметь, индивидуальный дом или квартиру. Соразмерьте свои желания и возможности и смело приступайте к выбору конкретного жилья.

Далее следует ознакомиться с условиями желаемой кредитной программы, сроком ипотеки, размерами первого взноса и ежемесячных платежей. Если вас все устраивает можно приступать к оформлению онлайн заявки и сбору необходимых документов.

Форма заявки на сайте банка мало отличается от бумажной анкеты. В ней необходимо указать все требуемые банком сведения и, возможно, приложить отсканированные копии справок о зарплате и заверенной трудовой книжки. Заявки, поданные через интернет, рассматриваются кредиторами в те же сроки, что и заявления на бумажных носителях.

Важно! Отправка онлайн запроса на кредит не исключает личное посещение банка и предоставление оригиналов всех требуемых документов