Как продать квартиру по военной ипотеке

Содержание:

- Порядок продажи жилья

- Как купить жилье по военной ипотеке: схема действий

- Процедура покупки квартиры с обременением

- Условия приобретения квартиры по военной ипотеке

- Продажа квартиры по военной ипотеке — 8 шагов к цели

- Как продать купленную по военной ипотеке квартиру

- Если покупатель – участник программы

- Риски непосредственно при военной ипотеке

- Предусмотрено ли законом

- Как поступают с продажей ипотечной новостройки

- Преимущества и недостатки

- В каких банках можно получить военную ипотеку на частный дом, сравнение условий

- Почему стремятся продать квартиру с кредитом?

Порядок продажи жилья

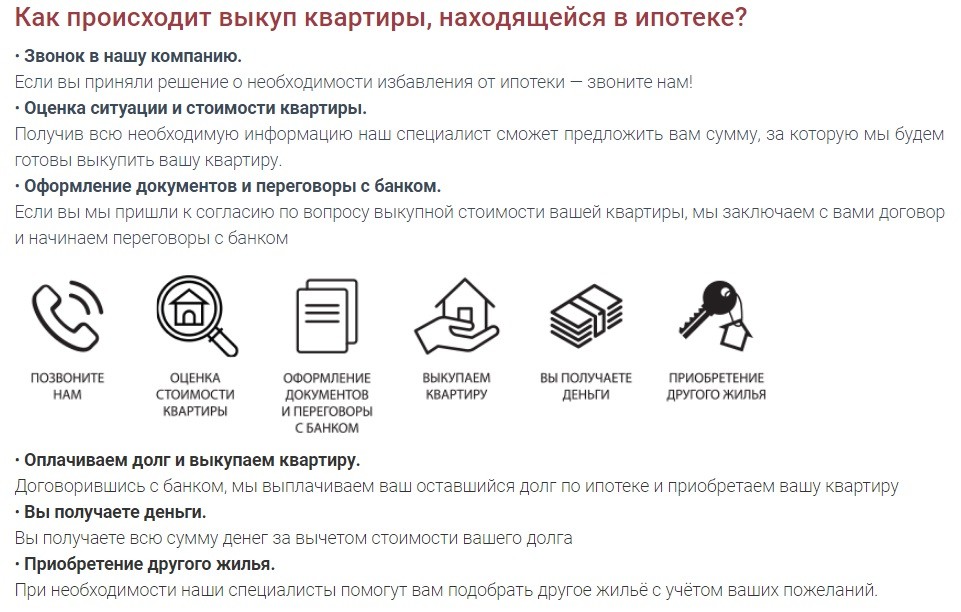

Для того чтобы продать жилье, купленное по НИС, необходимо выполнять следующие пункты:

- Проследовать в отделение банка и, обратившись к сотрудникам выяснить, какую сумму осталось выплатить для погашения задолженности и последующего снятия обременения;

- Дальнейшие действия зависят от выбранного варианта. Необходимо либо внести сумму в счет погашения ипотеки, взять кредит в банке и также внести сумму, тем самым сняв обременения, или же найти покупателя, который будет согласен на проведение всех процедур, связанных с переуступкой;

- Взять в отделение банка закладную и выполнить все действия направленные на снятие обременения банка и одновременно с этим снять обременение со стороны Росвоенипотеки путем написания заявления и возврату всех накоплений;

- Подать заявление о снятие обременения в пользу РФ, подтверждая факт исполнения всех обязательств;

- Обратиться в Росреестр для того, чтобы убрать запись из реестра о том, что имущество обладает каким-либо обременением.

Выполнив все пункты, описанные выше, военнослужащий получает право свободно продавать свое жилье путем подписания простого договора и последующей перерегистрации права в Росреестре.

Сама процедура занимает очень длительное время. Основное время приходится тратить на то, чтобы все организации сняли обременение. Дольше всего это происходит при рассмотрении заявления в Росвоенипотеке, которое обрабатывается около 30 дней. С банковской организацией все немного быстрее, но тоже занимает продолжительное время (около 3 недель).

Каждая из процедур и вся сделка в целом требуют индивидуального подхода. Описать единый вариант, по которому будет происходить процедура невозможно. Каждая сделка будет обладать своими особенностями и иметь различные варианты развития событий.

ВНИМАНИЕ !!! Для успешной продажи жилого помещения рекомендуется обратиться за специализированной помощью. На данный момент существует множество организаций, которые помогают военнослужащим в оформлении необходимой документации для снятия всех наложенных обременений

Для привлечения их в качестве помощников необходимо внимательно изучить заключаемый договор и отзывы о компании. Лучшим решением будет получение помощи у юристов, которые обладают знаниями и практикой в решении данных вопросов.

Как купить жилье по военной ипотеке: схема действий

С применением НИС можно приобрести:

- квартиру в новостройке или на вторичном рынке;

- дом (выделенную часть строения) вместе с земельным участком.

Представленные ниже действия корректируют с учетом:

- характеристик приобретаемого объекта;

- требований банка;

- семейного положения и других индивидуальных исходных условий.

Сколько времени занимает покупка

Типовые сроки:

- получение свидетельства – от 1,5 до 3 месяцев;

- проверка банком потенциального заемщика (недвижимости) – от 2 до 7 дней;

- согласование ипотечного договора в «Росвоентипотеке»: 1 – 1,5 недели;

- государственная регистрация сделки в «Росреестре» – до 10 дней.

Время поиска подходящей квартиры определить невозможно. Срок действия свидетельства составляет 6 мес. с даты подписания.

Какие документы нужны

Чтобы получить целевой займ с помощью рассматриваемой госпрограммы в «Росвоенипотеку» предоставляют:

- копию гражданского паспорта (заполненных страниц);

- договор по стандартной форме, подписанный участником НИС;

- копия ипотечного соглашения с банком;

- подтверждение об открытом специальном счете;

- экспертное заключение о рыночной стоимости объекта покупки.

После регистрации сделки новый собственник передает дополнительно:

- выписку из ЕГРН с установленным обременением;

- копию ДКП с удостоверяющими получение пометками «Росреестра»;

- сведения из банка (копию ипотечного соглашения) о сумме, дате выдачи, временном графике погашения займа.

Как происходит заключение сделки

Базовый алгоритм действий:

- получают свидетельство «Росвоенипотеки» со сведениями о накопленных средствах;

- выбирают подходящий банк, предоставляющий займы в рамках сотрудничества по госпрограмме;

- подписывают предварительный договор с продавцом, делают предоплату;

- получают экспертное заключение о рыночной стоимости;

- заключают договор с кредитной организацией, открывают счет;

- отправляют документы в «Росвоенипотеку» для одобрения и заверения ипотечного соглашения;

- заключают основной ДКП, регистрируют сделку в «Росреестре»;

- завершают расчет с применением полученных средств НИС;

- передают в «Росвоенипотеку» рассмотренные в предыдущем разделе сопроводительные документы.

Регистрация права собственности

Для записи в ЕГРН можно обратиться в отделение «Росреестра» (МФЦ). Срок регистрации составляет от 7 до 10 рабочих дней. Стоимость (госпошлина) – 2 000 р.

Процедура покупки квартиры с обременением

Для приобретения ипотечной квартиры придется пройти несколько этапов (пример приобретения у собственника-заемщика):

Самостоятельно оценить ситуацию. Обязательно нужно ознакомиться с документами на квартиру, предъявленными продавцом. Если возникают сомнения или знаний недостаточно для адекватной оценки ситуации, следует воспользоваться услугами юриста.

Ознакомиться с договором по ипотеке

Особое внимание нужно уделить условиям предоставления кредита, процентной ставке, размеру выплат

Ведь если планируется взять на себя обязанность по уплате займа, то вполне понятно, почему это важно.

Выяснить, есть ли созаемщики, прописаны в квартире несовершеннолетние дети или нет, кто вообще зарегистрирован на жилплощади.

Выбрать оптимальный вариант для покупки ипотечной недвижимости (оплата наличными или в кредит).

Составить и подписать предварительный договор

Желательно доверить его оформление нотариусу. Это поможет избежать ошибок.

Передать необходимый список документов в банк

Специалисты должны их рассмотреть и объяснить дальнейшие действия.

Подписать договор купли-продажи. Внести деньги.

Зарегистрировать права собственности в Росреестре.

Стоит подготовиться к тому, что процедура займет немало времени. Но при успешном ведении дел временные затраты будут компенсированы денежной экономией, поскольку квартира с обременением стоит дешевле.

Далее остановимся на наиболее важных этапах покупки ипотечной квартиры.

Получение одобрения банка

Кредитор имеет право, как дать согласие на покупку квартиры с

обременением, так и отказать в ней. Решение банка основывается на возможности

получения дохода по итогам сделки. Если продавец не справляется со своими

обязанностями, с трудом выплачивает ипотечный кредит, задерживает ежемесячные

платежи, очевидно, что лучшим вариантом станет перекладывание обязательств на

другое лицо. Однако и новый заемщик должен соответствовать заявленным

требованиям, и даже превышать их. Задача банков — избежать повторения ситуации.

Внесение денег

Любой продавец мечтает при реализации ипотечной квартиры вернуть себе

все потраченные средства. Но это почти не осуществимо. В лучшем случае, удастся

вернуть половину. Денежные вопросы решаются на более раннем этапе, еще до

заключения договора купли-продажи. Стороны определятся, сколько получит

продавец, а сколько — банк.

После урегулирования финансовых вопросов покупатель вносит оговоренную

сумму на один из счетов (на имя банка и продавца), открытых ранее. На данном

этапе они заблокированы, а доступны получателям станут лишь после подписания

договора купли-продажи.

Снятие обременение

Речь о снятии обременения идет только в случае полного выкупа ипотечной квартиры, без оформления последующего кредита. В течение 30 дней после полной оплаты задолженности банк выдает разрешение в письменном виде. Снятие обременения с недвижимости регулируется ст. 352 ГК РФ и ст. 25 ФЗ-102. После погашения закладной специалисты банка подписывают заявление, предъявленное в Росреестр.

Если ипотека переходит с одного заемщика на другого, обременение с

квартиры снимают лишь после полного погашения задолженности.

Регистрация прав собственности

Процедуры регистрации права собственности не избежать, независимо от

способа оформления сделки. Ведь в любом случае недвижимость переходит от одного

владельцу к другому. А права на ее эксплуатацию должны быть зафиксированы на

законодательном уровне.

Регистрация прав собственности осуществляется путем внесения данных в

Росреестр. При этом придется предъявить следующий перечень документов:

- соглашение

по кредиту; - договор

купли-продажи; - кадастровый

и техпаспорт; - паспорт

собственника.

Стоит отметить, что допускается как прямое взаимодействие с Росреестром,

так и через МФЦ.

Условия приобретения квартиры по военной ипотеке

Основные условия НИС:

- программа начислений действует с 2005 г.;

- для зачисления в реестр необходима воинская выслуга не менее 3 лет;

- исключение – офицеры, подписавшие контракт после завершения учебы;

- государство переводит на личный счет участника фиксированную сумму ежегодно (280 009,7 р. – по состоянию на осень 2019);

- дополнительно формируются накопления от инвестиций (≈8% годовых);

- через три года участия в НИС можно использовать денежные средства для приобретения жилья;

- через 10 лет выслуги (при наличии льготных оснований) разрешено использование базовой части совместно с инвестиционными накоплениями;

- 20 лет выслуги дают право свободного распоряжения средствами НИС.

Упомянутые льготные основания соответствуют следующим ситуациям:

- достигнут предельный возраст для определенного законодательством воинского звания;

- плохое состояние здоровья;

- сокращение штатов выполняется по регламенту организационных мероприятий.

Особые обстоятельства при увольнении:

- переезд в другую местность, где проживание одного из членов семьи недопустимо по медицинским показателям;

- уход за близким родственником, несовершеннолетним ребенком.

При смерти военнослужащего в ходе выполнения служебных обязанностей (в случае пропажи без вести) получить накопленные сбережения могут иждивенцы, супруги. Аналогичные права получают родные (приемные) дети:

- несовершеннолетнего возраста;

- инвалиды;

- учащиеся в заведениях на очной форме образования (до 23 лет максимум).

Накопленные деньги подтверждаются свидетельством, выданным «Росвоенипотекой». По стандартной схеме документ предъявляют в банк при подаче заявки на получение ипотечного кредита. Выделенную сумму используют дня первоначального взноса. Из следующих поступлений по НИС оплачиваются взносы в соответствии с утвержденным временным графиком.

Положена ли ипотека если есть квартира

Накопительная система действует после внесения соответствующей записи в реестр вне зависимости от материального положения военнослужащего, звания, других условий. Возможность распоряжения деньгами ограничена только трехлетним сроком обязательного участия в программе НИС.

Можно ли купить квартиру у родителей / родственников

В законодательстве нет прямого запрета на приобретение недвижимости у близких родственников на вторичном рынке за счет средств НИС. Но при рассмотрении соответствующих заявок можно получить отказ банка. Объясняют отказные решения потенциальной возможностью признания сделки ничтожной.

Характерный признак – отсутствие реальной оплаты квартиры при переходе в собственность новому владельцу. После вынесения подобного определения судом, допустимо принудительное устранение залогового права в ЕГРН. Тем самым, устраняются гарантии возврата выданного займа при нарушении обязательств заемщиком (участником накопительной программы).

Можно ли купить 2 квартиры

Для правильной подготовки сложных сделок нужно изучить исходные условия. Свидетельство «Росреестра» подтверждает готовность государства финансировать покупку жилплощади в определенном размере. Банку необходимо получить гарантии своевременных платежей. Для обеспечения выполнения заемщиком обязательств квартиры оформляют в залог. Если базовые требования выполнены, причины для законного отказа отсутствуют.

Многие банки применяют исключительно стандартные схемы кредитования. Следует заранее проверить возможность получения ссуды для покупки двух объектов. В любом случае придется обеспечить синхронное оформление купли-продажи для одновременного создания обременений на предметы залога в базе данных ЕГРН.

После полной выплаты жилищного займа по первой ипотеке можно приобрести вторую квартиру с применением средств НИС. Допустимо совместное использование господдержки, если супруги – участники программы.

Можно ли купить долю

До выполнения обязательств участником программы НИС государство должно сохранять гарантии возврата выданных средств. Другие собственники могут воспользоваться правом первоочередного выкупа. Эта особенность затрудняет реализацию имущества. С учетом отмеченных особенностей заемные средства «Росвоенипотеки» нельзя использовать для приобретения доли.

Исключение – покупка части дома с земельным участком, оформленного как отдельный объект недвижимости с регистрацией в «Росреестре».

Можно ли взять военную ипотеку и гражданскую на одну квартиру

Одновременное применение двух целевых займов для приобретения объекта недвижимости невозможно. По действующим правилам ипотека сопровождается регистрацией залога в «Росреестре». Дополнительный кредитор не сможет получить соответствующие гарантии при наличии обременения.

Продажа квартиры по военной ипотеке — 8 шагов к цели

- Проверяет представленные документы;

- Производит выверку платежей по первоначальному взносу и ипотеке, произведённых за счёт государства;

- Прекращает выплаты по ипотечному займу;

- Направляет уведомление о согласии на досрочное погашение ЦЖЗ с описанием порядка его оформления и суммы, подлежащей возврату.

- С момента получения ФГКУ «Росвоенипотека» извещения от военнослужащего о желании досрочно погасить займ для продажи квартиры, государство прекращает перечисление денежных средства в банк. Рассматривается извещение не менее месяца. До получения денег от продажи квартиры, заёмщик долг перед банком гасит сам.

- Если собственные средства в размере 4-х млн.руб. отсутствуют, придётся брать кредит. Можно получить займ под залог другой недвижимости (если такая есть), или взять потребительский кредит. Но потребительские кредиты выдаются на короткий срок, а получить его на такую сумму практически невозможно.

- Есть покупатель, который в счёт стоимости квартиры смог бы оплатить долг военнослужащего. Но это однозначно повлечёт снижение цены. А долг в размере 4 068 000 руб., и так превышает стоимость её покупки (3,86 млн.руб.). Это убыток. И после получения денег от продавца, для погашения долгов придётся докладывать собственные средства.

Как продать купленную по военной ипотеке квартиру

Если сумма, запрашиваемая при покупке жилья, выплачена в полном объеме, проблем не возникнет. На правах собственника можно делать с ней, что душе угодно. В случае сохранения задолженности продажа состоится только с разрешения кредитора, выдавшего заем. Чтобы осознать, как действовать в такой ситуации, надо понять причины, побуждающие к продаже.

Обычно поводом служат:

- Перевод на службу в другую часть, связанный со сменой города проживания. Банк не станет конфликтовать с Министерством Обороны, откуда и спускаются подобные приказы. Нет сомнения, что он пойдет навстречу военнослужащему.

- Распад семьи с последующим бракоразводным процессом. В жилищный договор включен только один собственник квартиры – служащий Вооруженных Сил РФ. Жилье на части не делится, даже когда есть несовершеннолетние дети. Здесь возникает раздор между законодательством, по которому нажитое имущество надо разделить, и реальными жизненными обстоятельствами.

На практике такая ситуация практически исключена. Банки страхуются от превратностей судьбы, связанных с несовпадением характеров или взаимными обидами супругов. При составлении ипотечного договора они требуют брачный контракт, определяющий единственным собственником приобретенной квартиры военнослужащего Российской Армии. Если такой документ присутствует, суд не сможет разделить квартиру. В противном случае с женой ссориться не стоит.

Если покупатель – участник программы

Сделки, которые проводятся в рамках программы по военной ипотеке, считаются одними из самых надежных. Они достаточно понятны участникам и их налаженность на высоком уровне. Главным интересом владельцев жилья является быстрое получение денег за продажу недвижимости. Именно поэтому, зачастую, они соглашаются на сделку в рамках программы по военной ипотеке. Однако данная программа, как и другие, имеет определенные нюансы.

Варианты

Можно выделить два основных варианта:

- продажа первичного;

- вторичного жилья.

С первичным рынком дело обстоит гораздо проще. Недвижимость можно приобрести на любом этапе строительства. Для участников программы застройщики выдвигают достаточно выгодные условия

При продаже вторичного жилья важно чтобы оно соответствовало требованиям, установленным законодательством и кредитным учреждением

Плюсы и минусы

- безопасность всего процесса и составление документов с соблюдением всех необходимых требований;

- в оформлении ипотеки принимают участие только специально уполномоченные банки;

- регистрация осуществляется в предельно короткие сроки;

Однако имеется и минус: время ожидания поступления денег на счет продавца сравнительно больше. Финансы будут получены только после завершения государственной регистрации.

Какое жилье подходит?

Первое время, после вступления в силу программы по продаже недвижимости по военной ипотеке, существовала возможность приобретения только лишь первичного жилья. На сегодняшний день сфера действия распространяется и на вторичный рынок недвижимости. Ввиду того, что жилье состоит в собственности кредитной организации до того момента, как весь долг по ипотеке не будет погашен, выставленные на продажу квартиры должны соответствовать определенным требованиям.

Для военной ипотеки подойдет жилплощадь в многоквартирном доме, либо дом с прилегающей территорией, либо полностью коммунальная квартира. К главным требованиям относится наличие санузла, подключенное водоснабжение, отопительная система и электросети. Неправомерные перепланировки квартиры должны быть исключены.

Для продажи по военной ипотеке не подходит жилье, построенное до 1970 года, а также находящееся в аварийном состоянии и имеющее деревянные конструкции. Квартира может находиться на любом этаже, кроме последнего. Исключением является наличие подтверждения исправного состояния крыши. Самым главным условием является отсутствие обременений на недвижимость.

Перечень бумаг

- свидетельство, подтверждающее право собственности;

- документ, содержащий основные сведения о недвижимости;

- документы на передачу прав владения собственностью;

- подтверждения оплаты всех коммунальных платежей;

- документ, подтверждающий отсутствие прописанных лиц в квартире.

Военнослужащий, приобретающий жилье предоставляет документы, подтверждающие личность и участие в программе.

Пошаговая инструкция

Продажа недвижимости по программе НИС подразумевает следующий порядок действий:

- Поиск жилья военнослужащим либо использование услуг агентства.

- Встреча и переговоры с продавцом недвижимости, согласование всех условий, сроков и документов сделки.

- Составление предварительного договора.

- Выбор кредитной организации и предоставление продавцом документов для последующего рассмотрения.

- Подача заявления на получения ипотеки.

- Рассмотрение заявления банком и оглашение принятого решения в срок не более трех дней.

- Заемщику нужно иметь накопительный счет в этом же учреждении для перевода финансовых средств в счет первоначального взноса. Также, банк предоставляет недостающую сумму денег для приобретения жилплощади.

- Оценка недвижимости оценщиком, услуги которого оплачивает покупатель.

- В случае соответствия жилья условиям банка, заключается договор на получение ипотечного займа.

- Проведение процедуры страхования жилья.

- Передача всех согласованных документов в «Росвоенипотеку».

- Подписание договора купли-продажи недвижимости.

- Регистрация права собственности.

- Получение денежных средств продавцом и передача ключей от квартиры.

Особенности и нюансы

приобретаемое жилье должно соответствовать предъявляемым требованиям

Существует небольшая вероятность стать причастным к «серой схеме». В совершении сделок по программе военной ипотеки, принимают участие только кредитные организации со специальными полномочиями.

Риски непосредственно при военной ипотеке

Помните, мы рассматривали ситуацию о первоначальном взносе. Так вот при военной ипотеке первоначальный взнос вносит не сам заемщик, а Министерство обороны и Росвоенипотека. Благодаря последней организации кредит или может быть одобрен, или нет. Так вот, главный риск при военной ипотеке – это более долгий срок оформления, чем при обычной ипотеке. Это связано с тем, что могут быть задержки в перечислении средств НИС (накопительно-ипотечной системы).

Кроме того, не все военные могут оплатить первоначальный взнос средствами НИС. Вернее, у военнослужащих такое право появляется только после трех лет включения в НИС. При этом включение в такую систему для военнослужащих происходит автоматически, а для служащих по контракту только в момент подписания второго контракта. Поэтому, если еще не прошло три года с момента выдачи свидетельства НИС, то военному могут отказать в военной ипотеке.

Вывод третий: не всегда продажа квартиры может быть оформлена в военную ипотеку. Покупатель должен соответствовать требованиям военной ипотеки. Продавец может попросту потратить время. Но, как правило, такие ситуации не часто встречаются, поскольку все знают свои права и возможности.

Второй вопрос, который волнует многих: предполагает ли военная ипотека возможность аннулирования сделки при увольнении военнослужащего. Это один из самых часто встречающихся вопросов. Так вот, досрочное увольнение никак не влияет на ипотеку, вернее, это не как не скажется на самом продавце. Это может сказаться на клиенте, и то, косвенно.

И самое последнее, о чем хочется сказать: при военной ипотеке есть лимит в средствах. Например, на данный момент размер ссуды не может быть для военных быть больше 2,3 миллионов рублей. Если недвижимость стоит больше, то тогда эту часть покрывают первоначальным взносом НИС. Если же его недостаточно, то тогда придётся или отказаться от сделки, или добавить собственные сбережения.

Поэтому самый последний риск: это невозможность продать квартиру по той стоимости, которая ей соответствует на рынке недвижимости. Есть риск того, что сделка не состоится.

Предусмотрено ли законом

Сегодня государство через специальную программу обеспечения жильем военнослужащих предоставляет некоторое количество денежных средств, с помощью которых возможно купить собственную квартиру или же частный дом.

Разработано и действует специальное федеральное законодательство, которое устанавливает алгоритм использования средств НИС.

Также в нем отражается полный перечень основных нюансов, связанных с накопительной системой. Таковым законом является Федеральный закон 117-ФЗ от 20.08.04 г. «О накопительной ипотечной системе».

Данный нормативный документ включает в себя следующие основные разделы:

| Гл.№1 | основные положения |

| Гл.№2 | как осуществляется организация самой накопительной ипотечной системы |

| Гл.№3 | отражается алгоритм участия в накопительной системе военнослужащих |

| Гл.№4 | использование накоплений с целью оформления целевых жилищных займов |

| Гл.№5 | как осуществляется инвестирование накоплений для осуществления процедуры жилищного обеспечения |

| Гл.№6 | отражается вопрос регулирования, надзора в сфере использования соответствующих средств накопительной ипотечной системы |

| Гл.№7 | перечисляются основные заключительные положения |

Одним из самых часто задаваемых вопрос является следующий – имеет ли право участник Накопительной ипотечной системы использовать средства НИС для строительства собственного частного дома?

Ответ на данный вопрос раскрывается достаточно подробно в соответствующих законодательных документах.

Можно выделить два основных момента, касающихся направления использования средств НИС:

- возможно за счет средств накоплений приобрести жилое помещение, земельный участок, который уже занят стоящим на нем жилым домом под залог соответствующей покупаемой недвижимости;

- уплата первоначального взноса при заключении договора ипотечного кредитования с целью покупки квартиры, частного дома с земельным участком или же иной жилой недвижимости.

При этом обязательным условием для использования средств НИС является:

- требуется сам факт участия в данной программе;

- минимальный срок участия в такой программе – не менее 3 лет.

Причем если срок прерывается, но позже возобновляется – данные периоды при вычислении суммируются. Также законодательством закрепляется право на использование данных средств в иных целях.

Но следует помнить, что осуществить приобретение строительных материалов, использовать средства на само строительство возможно будет только лишь после выслуги длительностью от 20 лет и более.

Из всего выше обозначенного можно сделать вывод, что использовать средства таким образом возможно, но только лишь если имеется определенный период выслуги. Какие-либо альтернативы не имеются.

Также следует помнить, что если денежные средства НИС использованы, но при этом срок службы составляет менее 10 лет и имеет место увольнение по любым основаниям – государственные средства потребуется вернуть.

Как поступают с продажей ипотечной новостройки

Реализовать квартиру в недостроенном доме, купленную в ипотеку – задача, требующая недюжинной сноровки, смекалки и, прямо скажем, везения. Те, кто хочет подзаработать на разнице цен (квартиры на стадии котлована стоят гораздо дешевле, чем в квартиры в доме на завершающих стадиях строительства), могут расходиться. Вряд ли это можно сделать, и вот почему.

Во-первых, продается не квартира, а фактически воздушное пространство между гипотетическими четырьмя стенами (или сколько там обычно стен), да еще и в залоге у банка.

Во-вторых, поскольку квартира еще не перешла в собственность гражданина, ипотечный договор может содержать в себе некоторые подводные камни. Снова вспомним о том, что нашит люди не приучены внимательно изучать то, что подписывают. Поэтому для многих становится неожиданностью тот пункт ипотечного договора, который запрещает продавать квартиру в течение нескольких лет после постройки дома или даже до полной выплаты кредита. Это условие встречается в договорах не так уж редко. Единственным выходом из такой ситуации может стать полное погашение долга заемными или личными средствами с последующей продажей квартиры. Вряд ли найдется покупатель, готовый предоставить вам часть суммы для погашения кредита в качестве залога, и дожидаться заключения сделки после снятия обременения.

Прежде всего, сообщите банку о своем решении. Раньше банки неохотно шли на подобные сделки, но теперь ситуация понемногу меняется. Если заемщик покажется им действительно неплатежеспособным, то гораздо выгоднее сменить заемщика или получить всю сумму целиком, чем тратить ресурсы на организацию электронных торгов.

Для рассмотрения вопроса банки просят при себе иметь разрешение застройщика для смены собственника. Технически, застройщику все равно, кто купил у него квартиру, но фактически такое разрешение может быть платным. Да и сами банки за заключение договоров цессии могут затребовать комиссию, будьте к этому готовы.

Далее следует найти покупателя и обсудить с ним все детали. Если у него есть вся необходимая сумма на руках, оформляйте четырехстороннюю сделку (девелопер, точнее, его согласие, представитель банка, продавец и покупатель). В этом случае после регистрации сделки банк также забирает свою часть денег (как мы описывали выше систему двух ячеек), а продавец – свой остаток.

Если у покупателя нет всей суммы, алгоритм такой же, как и в случае со вторичкой, с той разницей, что необходимо дополнительное согласие девелопера на смену кредитора.

В этом случае проводят либо замену стороны по кредитному договору на исходных условиях, либо заключают новый кредитный договор с покупателем. В любом случае, банк будет серьезно проверять платежеспособность нового клиента, и только в случае положительного решения даст добро на сделку.

Конечно, новый заемщик может взять кредит в другом банке на более выгодных условиях, и этой суммой расплачиваться с продавцом. Здесь лучше изучить все возможные варианты действия.

Преимущества и недостатки

- Первым и весомым плюсом является отсутствие очередей. Дело в том, что если бы вы участвовали в программе ипотечного кредитования в одном из банков, то возможно, вам пришлось бы ждать долгие годы, пока для вас будут избраны выгодные условия.

Что касается военных, то здесь для всех единые условия, при этом, отсутствует очередь. Это значит, что военнослужащий может получить ипотеку сразу же, как у него образуется определённая выслуга лет.

- Вторым плюсом является возможность самостоятельного подбора недвижимости, в которую вы намереваетесь вложить военную ипотеку.

Ещё в Советском Союзе жильё выдавалась по принципу имеющихся на балансе квартир, при этом, редко кто имел возможность выбрать для себя приемлемый вариант.

Всё решала так называемая жеребьёвка или случай. Сегодня военный может самостоятельно выбрать недвижимость, которая бы его устраивала.

- Третьим плюсом является возможность приобретения жилья, при этом, вне зависимости от того, есть ли у вас уже в наличии недвижимость на праве собственности или нет.

Это значит, что каждый из военнослужащих, который имеет какое-либо жильё на праве собственности, не лишен права участия в военной ипотеке.

- Четвёртый плюс относится к выгодным условиям, которые имеет военнослужащий при использовании ипотечного кредитования.

Как вы знаете, гарантом того, что кредит будет возвращен, является государство, а это значит, что именно государство устанавливает размер процентной ставки для участников кредитования. И он значительно ниже, чем обычное ипотечное кредитование.

- Пятый плюс заключается в возможности приобретения недвижимости, при этом с добавлением собственных средств.

Если вас не устраивает недвижимость, которую вы можете приобрести на сумму, предложенную вам военной ипотекой, вы запросто можете вложить собственные сбережения, и при суммировании приобрести ту недвижимость, которая будет вам по душе.

- Мало кто знает, но шестым плюсом является возможность участия в ипотечном кредитовании для военных повторно. Однако, для этого необходимо выполнить ряд условий. Жильё является перспективным вложением средств, и после того, как прошло определённое количество времени после того, как вами была приобретена первая недвижимость, её стоимость может несколько возрасти относительно той стоимости, которая была определена в момент её приобретения.

Поэтому вы можете погасить заем за счёт собственных средств, тем самым, сняв с себя обременение в виде долга перед государством.

Вы снова можете воспользоваться военной ипотекой, тем более, что наверняка её сумма в процессе индексации будет увеличена, и будет весьма привлекательной для повторного приобретения недвижимости.

Ну на ряду с плюсами, существуют и весомые минусы, на которые тоже стоит обратить внимание

Во-первых, нужно учитывать ограниченность рынка, на котором представлена недвижимость, тем более, объекты, которые продаются по военной ипотеке не так популярны. Если вы хотите приобрести недвижимость, как говорится с нуля, то есть в новостройке, вам необходимо проверить, чтобы она прошла аккредитацию в «Росвоенипотеке»

Не аккредитованные застройщики не могут предложить вам подробное субсидирование.

При подборе квартиры необходимо обратить внимание на двойное обременение, которое может иметься на объекте. Так, если недвижимость продается в залог в пользу какой либо из сторон, участвующих в сделке, на ней имеются прописные лица, не являющиеся вашими родственниками, она не может быть приобретена подобным образом.

Всегда существует вероятность того, что военный может быть лишен жилья

К сожалению, военные преступления, махинации, другие действия, которые непозволительны, могут стать причиной того, что ипотечное кредитование будет отозвано, и вы будете вынуждены самостоятельно расплачиваться перед государством за недвижимость, или же её у вас отнимут на законных основаниях.

Как бы ни была выгодна ипотека в военной сфере ввиду того, что в ней отсутствуют очереди, это не спасает лицо, решившееся воспользоваться данной услугой от сложности оформления.

Оформление приобретения жилья, ипотеки на него занимает длительное время, много сил, а также, на любом этапе существует вероятность того, что сделка сорвётся. Поэтому, если вы решили воспользоваться подобной государственной услугой, запаситесь терпением и берегите нервы.

В каких банках можно получить военную ипотеку на частный дом, сравнение условий

Отличительной особенностью военной ипотеки является то, что далеко не все банки работают в данном направлении. Многие не желают связываться с государственными структурами, под контролем которых осуществляется реализация подобных сделок.

На данный момент следующие кредитные учреждения предлагают своим клиентам воспользоваться услугами ипотеки с использованием сертификата НИС:

| Наименование банка | Минимальная ставка по кредитному займу, % год | Максимальная сумма займа, руб. (без учета средств НИС) |

| «Газпромбанк» | 10.7 | 2.2 млн. рублей |

| «СвязьБанк» | 11.25 | 2.1 млн. рублей |

| «Банк Зенит» | 11.5 | 2.3 млн. рублей |

| «ВТБ 24» | 12.1 | 2 млн. рублей |

| «РНКБ» | 11.95 | 2 млн. рублей |

| «Сбербанк» | 11.75 | 2 млн. рублей |

| «АИЖК» | 11.5 | 1.9 млн. рублей |

| «Открытие» | 11.9 | 1.8 млн. рублей |

Почему стремятся продать квартиру с кредитом?

Казалось бы, став обладателем долгожданного жилья, пусть даже с помощью кредитных средств, все идет прекрасно. Остается лишь делать выплаты по долговым обязательствам и наслаждаться жизнью. Однако не следует забывать о долгосрочности ипотечных займов. За 10-20 лет многое может произойти.

Вот перечень наиболее частых причин:

- Кардинально изменился уровень дохода заемщика. Например, он утратил финансовую способность нести кредитное бремя.

- Возникла надобность в приобретении более просторного жилья – увеличился состав семьи.

- Человек по тем или иным причинам переезжает в другой городской район (город, страну).

- Вполне распространенный повод продажи – реализация строящегося жилья для получения дохода. Если заемщик покупает квартиру на первом этапе строительства, то на момент ввода в эксплуатацию цена такого объекта значительно возрастает. В данном случае прибыль продавца может перекрыть ипотечные расходы. В общем на ипотеке вполне можно заработать.

Как видим, обстоятельства финансового или иного плана диктуют свои условия.