Сроки проведения камеральной проверки по ндс в 2020 году

Содержание:

- Что и как проверяют?

- Какие документы предоставляют по запросу?

- Процедура проведения

- Общее понятие

- Выявление противоречий в представленной отчетности

- Ключевые этапы камеральной проверки

- Как изменились камеральные проверки по НДС?

- Узнать статус налогового вычета

- Результаты камеральной проверки и дальнейшие действия организации

- Отбиваем у контролеров каждый рубль возмещения НДС.

- Отслеживание хода проверки налоговой декларации в личном кабинете

Что и как проверяют?

Каждый документ, который предприниматель сдает в ИНФС – расчет, декларация, отчетность по НДС и НДФЛ и др. – подлежит камеральной проверке.

ОБРАТИТЕ ВНИМАНИЕ! Об этой форме контроля не предупреждают, для нее не нужно получать специальных разрешений ни от предпринимателя, ни от руководителя налоговой. Это «камералка» – рутинная, но неотвратимая

Проверка производится автоматизировано. Вся ваша отчетность в налоговой вводится в базу данных. При поступлении новой информации показатели автоматически сверяются:

- с аналогичными показателями за другие периоды;

- с показателями этого же временного промежутка, но по другим сборам;

- с бухгалтерскими отчетами.

Вычисленные соотношения должны приблизительно соответствовать контрольным, которые ФНС не держит в секрете. Все контрольные соотношения налогов приведены на сайте ИФНС в разделах «Юридическим лицам» и «Индивидуальным предпринимателям», а конкретно. В рубриках по тому или иному налогу.

ВАЖНО! Прежде чем отправлять любую отчетность налоговикам, налогоплательщик может сам предварительно проверить контрольные соотношения показателей, воспользовавшись специальной опцией, которая есть во многих программах компьютерного бухгалтерского учета

Какие документы предоставляют по запросу?

Сотрудники ФНС требуют документацию, если:

- Фирма предъявляет налог к возврату. Государство деньги без оснований не перечисляет. Отчеты с возмещением проверяют скрупулезно.

- Если компания пользуется льготами по налогу.

- Не соответствия с информацией партнеров, привели к снижению налога или увеличению сумм возмещения.

- При ревизии «уточненки», сданной позже, чем через 2 года после срока, зафиксированного для сдачи первичного отчета.

Пакет документации по запросу ИФНС подготавливают и отправляют в течение десяти дней со дня получения запроса. ФНС не вправе запрашивать оригиналы документации. Список, истребуемых ФНС документов – открыт.

Право налоговиков на осмотр помещений

Право осмотра офисов предоставлено сотрудникам ИФНС при выявлении занижения налога. Инспекторы вправе осмотреть офисы партнеров. Для осмотра сотрудники обязаны предъявить документ с подписью руководителя ФНС.

Если в отчете ошибок нет, требований фирме ФНС не направляет. Если ФНС не потревожила фирму – камеральная ревизия произведена без претензий.

При обнаружении отклонений сотрудники ФНС в ходе десяти дней после завершения высылают акт камеральной проверки фирме. У организации 10 дней для отправки возражений. Если нарушения не выявлены, налоговая не требует объяснений и не запрашивает первичку.

Отчетность, которую проверили, вторично не контролируют. Инспекторы ревизуют фирму, при подаче «уточненки».

Процедура проведения

Давайте теперь поговорим о сроках и особенностях проведения налоговой камеральной проверки декларации по НДС, процедуре, сроках возврата (возмещения из бюджета), доначислении его после проверки.

Сроки

Нормативная правовая база определяет для проведения «камералки» трехмесячный срок. Он исчисляется со дня, когда декларация и сопроводительные документы были зарегистрированы в налоговом органе.

Это максимальный период, однако он может быть сокращён, если инспектор завершит работу по изучению и анализу сведений раньше

Важно помнить, что срок не может быть увеличен

Давайте узнаем, какой пакет документов надо предоставлять на камеральную проверку по НДС.

Необходимые документы

Декларации об НДС следует подавать за каждый квартал до 25 числа того месяца, который следует за отчетным периодом. Кроме декларации основаниями для проведения проверки по НДС могут служить следующие документы:

- лицевая карточка налога;

- любые сведения о деятельности налогоплательщика;

- бухгалтерская информация;

- справки о расчете и оплате НДС.

Среди обязательных документов, прилагаемых к декларации, могут быть:

- данные о приобретении товаров и услуг;

- документы на входные налоги.

Важно помнить, что при «камералке» декларации по НДС анализируется лишь отчетный период. Но в случае подачи уточнённых сведений за период более трех лет, инспектор автоматически приобретает право изучать данные и за это время.. Про итоги камеральной проверки НДС читайте ниже

Про итоги камеральной проверки НДС читайте ниже.

Как ответить на требования налоговой по камеральной проверке? Давайте узнаем из видео ниже:

Итоги и решения

Когда контрольные мероприятия завершены без выявления каких-либо нарушений, инспектор должен вынести решение, которое документально оформляется не позднее 7 дней после окончания сроков «камералки». Следующие пять дней отведены на то, чтобы уведомить субъекта проверки о принятом решении.

Если в результате контроля установлены нарушения, то сотрудники налогового органа оформляют соответствующий акт. Когда налогоплательщик не согласен с предъявленными несоответствиями, он имеет право в течение 15 дней оформить свои возражения. В последующие десять дней налоговики принимают решение о привлечении субъекта к ответственности или об отказе от таковой.

У нас вы можете скачать бланк-образец возражений по акту камеральной налоговой проверки НДС.

Образец возражений по акту камеральной проверки НДС

Налоговый орган может вынести решение о возмещении НДС, когда сумма фактического вычета больше, чем сумма рассчитанных налогов, или когда имели место действия, облагаемые так называемой «нулевой» ставкой. Возмещение возможно в двух формах:

- возврат, когда финансы перечисляются на расчетный счет налогоплательщика;

- зачет, когда погашаются недоимки.

Налогоплательщикам следует помнить, что они не обязаны исполнять любое решение налоговой службы, которое вынесено с нарушением сроков, установленных законодательством для проведения камеральной проверки по НДС

Также всегда важно знать, правильно ли вам начисляли НДС

В этом видео вы найдете полезные советы о том, как избежать камеральной проверки по НДС:

Общее понятие

Если говорить простыми словами, то налоговая служба назначает камеральную проверку после того, когда организация, ИП или физическое лицо сдало в ИФНС декларацию о доходах за указанный период времени. Для контроля соответствия деятельности компании необязательно присутствие инспектора у налогоплательщика. Все действия по камеральной проверке проводятся в инспекции по месту регистрации предпринимателя и физлица. Частота назначения аудитов зависит от периодичности сдачи отчетности в ФНС.

Важно помнить, что существуют строго определенные сроки сдачи для каждого налогового сбора. Нарушение сроков подачи заявления более чем на 10 дней может привести к тому, что ФНС направит постановление о блокировке банковских счетов компании

Восстановление активов возможно только на следующий день после предоставления в налоговую инспекцию заполненной декларации и отчетности.

Цели и сроки камеральной проверки

Основное направление налогового контроля — проверка правильности заполнения декларации. Также во время аудита сверяются данные предыдущих и текущих расчетов для установления факта переплат или недоимки. В рамках камеральной проверки могут проводить комплекс работ по другим статьям налогового контроля, запрашивать документы и информацию у третьих лиц.

Согласно общему положению аудит может длиться до 3 месяцев со дня подачи отчетности в ФНС. Декларация по НДС проверяется в течение 2 месяцев. При обнаружении признаков нарушений со стороны компании или физического лица налоговая служба вправе продлить период контроля. По истечению срока камеральной проверки инспекторы должны прекратить любые внешние действия, но могут продолжать составлять внутренние акты ФНС.

Этапы проведения

Все мероприятия, входящие в камеральную проверку, можно условно поделить на два этапа:

- Автоматизированный контроль. Он проходит без участия налоговых инспекторов. После загрузки данных декларации в информационную систему ФНС компьютер проверяет правильность заполнения отчета. Кроме того, полученные сведения «прогоняют» через базы автоматического контроля для перекрестного анализа. В ходе подобных действий могут обнаружить ситуации отсутствия перечислений в бюджет или другие нарушения.

- Углубленный анализ. Он проводится при наличии несоответствии данных в ходе камеральной проверки. Также расширенный контроль назначается, если в отчетности указаны льготы и сумма НДС к возмещению, при проведении ревизии по налогам на природные ресурсы.

В рамках углубленного анализа сотрудник ФНС может направить уведомление о выявленных нарушениях, потребовать пояснение или запросить уточненную налоговую декларацию.

Что такое камеральная проверка 3-НДФЛ

Индивидуальные предприниматели, нотариусы, частные адвокаты, физические лица, которые хотят получить социальный и имущественный вычет по налогу, должны предоставить декларацию. В форме 3-НДФЛ указывают все доходы, которые были получены в течение отчетного года. Камеральная проверка проходит на тех же основаниях и условиях, как и для юридических лиц. Срок выполнения – 3 месяца со дня получения декларации в ФНС. В это время анализируют:

- полноту и правильность заполнения документов;

- корректность применения налоговых ставок и льгот;

- соответствие текущих данных показателям других отчетов (например, справке 2-НДФЛ);

- обоснованность применения вычетов.

При проведении камеральной проверки инспекторы ФНС могут запросить у физического лица дополнительные данные. При обнаружении противоречий и ошибок в отчете у гражданина потребуют предоставить пояснения или исправить декларацию 3-НДФЛ в течение 5 рабочих дней. В таком случае отсчет нового срока камеральной проверки начнется с момента выполнения физлицом требований налоговой инспекции.

Результаты аудита

Если при проведении камеральной проверки инспекторы ФНС не нашли ошибки, то официально она завершается без отправления уведомлении. При выявлении нарушения в течение 10 рабочих дней оставляется акт, где подробно описываются выявленные неточности. Не позднее пятого дня отчет вручается налогоплательщику. Если он согласен с ошибками, то придется выплатить дополнительные начисления. Если подается уточненная налоговая декларация, то начинается новая камеральная проверка. При возникновении несогласий с недочетами, зафиксированными в отчете, в ФНС направляется возражение и документы, на рассмотрение которых дается еще один месяц.

Выявление противоречий в представленной отчетности

Камеральная проверка позволяет выявить ошибки налогоплательщиков, которые они допустили при составлении отчетности.

Рассмотрим варианты развития событий при получении сообщения от проверяющих о выявленных несоответствиях (ст. 88 НК РФ).

Если налогоплательщик обнаруживает ошибки и противоречия, которые ведут к занижению суммы налога к уплате, необходимо внести поправки и предоставить уточненную декларацию (отчет) не позднее 5 рабочих дней (п. 1 ст. 81, ст. 88 НК РФ). Предоставление корректировки допускается и при выявлении каких-либо иных ошибок (ст. 81 НК РФ).

Как правило, налогоплательщики дополнительно с уточненкой предоставляют пояснения. Данное право предоставляется ст. 21, 24 НК РФ. Пояснения необходимы также в том случае, когда налогоплательщик согласен с налоговиками лишь частично.

При предоставлении уточненной декларации по ней начинается новая камеральная проверка. Камеральная проверка по предыдущей отчетности считается законченной (п. 9. 1 ст. 88 НК РФ).

Несмотря на то что камеральная проверка считается законченной, предоставленные по ней документы могут быть использованы сотрудниками налоговых служб при проведении других камеральных проверок или осуществлении каких-либо налоговых процедур (ст. 88 НК РФ).

Налогоплательщики не всегда соглашаются с ошибками, выявленными проверяющими во время камеральной проверки. В таком случае будет достаточно предоставления пояснений по данному вопросу и оправдательных документов (ст. 88 НК РФ). Сотрудники налоговых органов обязаны их принять и рассмотреть (п. 5 ст. 88 НК РФ).

Налоговики на основании предоставленных пояснений производят сопоставление показателей с уже имеющимися в их информационной базе сведениями (пп. 1, 5 ст. 88 НК РФ).

Если проверяющие сочтут предоставленные пояснения и доказательства неудовлетворительными, они вправе вызвать налогоплательщика в налоговую инспекции для дачи дополнительных пояснений (ст. 31 НК РФ).

Камеральная налоговая проверка — это контроль соблюдения законодательства, посредством изучения отчетности и иных документов, которые организации сдают в ИФНС.

- Как проходит

- Сколько длится

- Оформление результата, акты

- Что такое камеральная налоговая проверка физического лица

- Как проверить камеральную проверку налоговой отчетности

- Срок возврата налогового вычета после проверки

- Как подготовиться к камеральной проверке налогов? Советы эксперта

Ключевые этапы камеральной проверки

Описываемое мероприятие проводится в несколько последовательных этапов:

- Определение точности расчета налоговой базы:

- анализ взаимосвязей отдельных показателей;

- сопоставление данных деклараций с аналогичными сведениями прошлых периодов;

- проверка отражения бухгалтерской и налоговой информации в отчетности;

- сопоставление этой же информации с показаниями в финансовых результатах организации, где работает физлицо.

- Выяснение правильности арифметического вычисления отображаемых в декларации показателей.

- Выявление обоснованности вычетов налогов;

- Определение правильности использования налоговых льгот и ставок с учетом сверки с установленными в законодательстве.

Последовательность проведения

Камеральная налоговая проверка декларации физического лица имеет строгий ход осуществления, нарушать который не допускается, поскольку он регламентирован ст. 88 НК РФ. Цикл проверки описывается следующим алгоритмом:

- физлицо подает декларацию в территориальный налоговый орган самостоятельно или это делает его работодатель;

- полученные данные из документа заносятся в информационную систему службы, что подтверждает их регистрацию у инспектора;

- сведения сверяются с контрольными цифрами, определенными для каждого вида налога;

- далее проводится поэтапный анализ данных по текущему периоду и сопоставление с предыдущим;

- для выявления значительных несоответствий сведения из декларации сравнивают с данными другой отчетности;

- составление заключения о проведенных мероприятиях.

Камеральная проверка позволяет инспекторам прибегать к четко прописанным мерам для правильного оформления акта. К таковым относятся:

- вызов налогоплательщика в службу для разъяснений;

- отправка требования для пояснений по месту работы;

- запрос документации;

- истребование отчетности у контрагентов или других лиц, интересующих инспекцию;

- обращение к свидетелям;

- экспертиза подписей;

- проведение осмотра документов;

- привлечение переводчика или иных специалистов по необходимости.

Как оформляют результаты камеральной проверки

Когда срок камеральной проверки физического лица подходит к концу, и должностное лицо готово вынести заключение, составляется соответствующий акт. Данный документ призван отобразить результаты проверки, которые, в свою очередь, могут быть трех видов:

- отсутствие ошибок и противоречий в декларации (налоговый орган официально заканчивает процедуру);

- наличие нарушений со стороны налогоплательщика (для углубленной проверки направляют требование о предоставлении пояснений; если причина не обнаружена, составляется акт, где указываются обстоятельства проведения);

- нарушения по вине инспектора (остановка проверки, в некоторых случаях – судебное разбирательство).

В каждом случае направляется письменное уведомление об окончании процедуры.

Что вносится в акт проверки

В акте камеральной проверки физического лица налоговым инспектором отмечаются перечисленные сведения:

- номер акта согласно порядку внутреннего документооборота;

- подробное название бумаги;

- наименование организации налогоплательщика, адрес расположения;

- Ф.И.О. и должность проверяющего;

- вид налога или сбора;

- сроки проведения и предоставления декларации;

- ссылка на статьи в НК РФ;

- дата начала и окончания мероприятия;

- основание проведение (декларация, отчетность);

- список лиц, представленный таблицей, в отношении которых инициировалось мероприятие;

- при необходимости заполняется строка основания для выездной проверки с номером приказа руководства;

- статьи нарушения и ответственность за них;

- предложения инспекции по ликвидации нарушений.

Акт составляется в двух экземплярах: один отсылается налогоплательщику, а второй поступает в архив инспекции. При нарушениях к документу прикрепляются письменные доказательства. При уклонении физлица от получения акта налоговый орган отправляет заказное письмо с уведомлением.

Процесс камеральных проверок физлиц – сложный процесс определения того, насколько подаваемые документы соответствуют законодательному регламенту. Знание хода, прав и обязанностей со стороны инспектора и налогоплательщика – обязательное условие для проведения успешной проверки.

Как изменились камеральные проверки по НДС?

Благодаря поправкам в НК РФ в 2015 году налоговики в рамках камерального налогового аудита теперь могут проводить больше контрольных мероприятий — закон наделил их дополнительными полномочиями. Появилось больше оснований для запроса документации и, как уже было сказано в статье, сейчас сотрудники ИФНС могут производить осмотр на проверяемых предприятиях. Ранее налоговики могли делать это в ходе ВНП. Сейчас разрешено осматривать помещения, если необходимо установить какие-либо детали, позволяющие составить полную объективную картину ситуации.

Налоговики могут осуществлять осмотр:

- На складах.

- На торговых территориях.

- В производственных помещениях.

И в других, которые предприятие эксплуатирует для получения прибыли. Помимо помещений, налоговики могут изучать документацию и различные объекты налогообложения, которыми владеет организация.

В мероприятиях по осмотру непременно должны участвовать понятые или их доверенные лица. Также требуется присутствие специалистов, у которых есть особые знания, навыки. Личного интереса в конечном исходе дела у них при этом быть не должно.

По результатам осмотра составляют протокол, в котором должны расписаться все участники и присутствующие.

Предполагается, что в будущем порядок аудита будет и далее меняться: документооборот станет проще, а контроль ужесточится.

Узнать статус налогового вычета

Портал «Госуслуги» позволяет обратиться в государственные органы власти с заказом тех или иных справок, документов, разрешений или с целью обращения по какому-либо вопросу. Нужна предварительная регистрация в уполномоченных центрах (как правило, это отделения Ростелекома).

Во-первых, ввести логин и пароль, которые есть в регистрационной карте, выданной в ФНС. Чтобы получить карту, нужно прийти к налоговикам с паспортом и оригиналом свидетельства с ИНН. Если логин и пароль налогоплательщик потерял, восстановить их несложно, обратившись в офис ФНС еще раз с теми же документами, что и при регистрации.

Результаты камеральной проверки и дальнейшие действия организации

Декларация по НДС всегда подвергается камеральной проверке ИФНС. События при проведении такого аудита могут развиваться по двум сценариям и привести к следующим результатам:

- У налоговиков не возникло никаких вопросов, всё прошло гладко; срок камеральной проверки декларации по НДС, который потребовался налоговой для проверки, был максимально коротким.

- Налоговая потребовала у компании пояснения по тем или иным данным в декларации, которые вызвали сомнения, а также появилась необходимость внесения каких-либо исправлений в декларацию (нужно представить уточненку). Срок проведения камеральной налоговой проверки по НДС в таком случае может растянуться на 3 месяца.

Важно, что затребовать у компании пояснения или обязать представить уточненку налоговая может только в случае, если были обнаружены ошибки, противоречия в представленных документах или несоответствия данных, содержащихся в декларации, и данных, которые получила ИФНС в ходе проверки (п. 3 п. 6 ст. 88 НК РФ). Потребовать пояснений и внесения исправлений в декларацию налоговая может при наличии операций, по которым действует особая ставка (например, 0%) или применяется льгота, а также если сумма налога в уточненке меньше, чем сумма, указанная в первоначальной декларации

Сокращение срока камеральной проверки НДС в таком случае маловероятно. Для предоставления пояснений в письменном виде бухгалтеру предприятия дается 5 рабочих дней. Это можно сделать в свободной форме

Потребовать пояснений и внесения исправлений в декларацию налоговая может при наличии операций, по которым действует особая ставка (например, 0%) или применяется льгота, а также если сумма налога в уточненке меньше, чем сумма, указанная в первоначальной декларации. Сокращение срока камеральной проверки НДС в таком случае маловероятно. Для предоставления пояснений в письменном виде бухгалтеру предприятия дается 5 рабочих дней. Это можно сделать в свободной форме.

Организация вправе оспорить акт проверки. Для этого необходимо составить возражения на акт камеральной налоговой проверки. Если у вас сложилась такая ситуация, воспользуйтесь готовым решением от «КонсультантПлюс». Если у вас еще нет доступа к системе, получите пробный онлайн-доступ бесплатно.

***

Итоги камеральной проверки могут привести компанию к сдаче уточненной декларации и растянуться на 3 месяца либо же вообще не иметь никаких последствий и занять минимум времени — 2 месяца. Проверка состоится в любом случае, и то, как она закончится, во многом зависит от правильности предоставленной информации.

***

Еще больше материалов по теме — в рубрике «НДС».

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Отбиваем у контролеров каждый рубль возмещения НДС.

Допустим, по итогам проверки налоговики составили акт, в котором описано много несоответствий и ошибок. Что делать? Прежде всего, детально проанализировать документ. Как правило, не все ошибки, обнаруженные контроллерами, обоснованы и реальны. Соответственно, налогоплательщик может защитить свои права и интересы

Важно обосновать свою позицию своевременно, оперативно изложив ее налоговикам

Предприятия и ИП вправе предоставить возражения в письменном виде на основании акта аудита в течение месяца. Нередки случаи, когда инспекторы после ознакомления с доводами организации, снимают какие-то замечания и требования, и размер возмещения НДС существенно возрастает.

Но и в таких ситуациях не стоит радоваться раньше времени. На счет налогоплательщика не всегда попадают средства, которые получилось отстоять, в полном объеме, например, при наличии у предприятия недоимки по НДС или федеральным налогам (речь идет здесь, в том числе, о пенях и штрафах). НК РФ дает контроллерам право засчитать сумму налога для возмещения в счет оплаты долгов.

Именно поэтому налогоплательщику необходимо заблаговременно провести сверку с налоговиками, чтобы ему перечислили сумму в полном объеме.

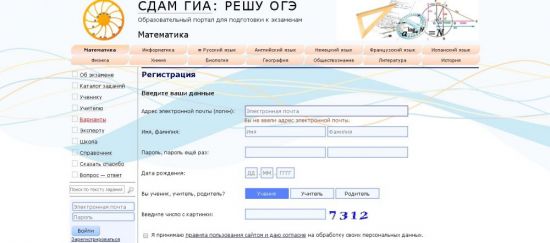

Отслеживание хода проверки налоговой декларации в личном кабинете

Из этой статьи вы узнаете, как в личном кабинете налоговой инспекции проверить ход проверки вашей сданной декларации.

Очень часто мои читатели задают вопрос: » У меня появилась переплата в личном кабинете! Это значит, что мне подтвердили суму вычета и завтра выплатят?»

Не совсем так. Если появилась сумма переплаты, это значит только лишь то, что ваша декларация введена в базу данных инспекции. То есть оператор ее ввел в вашу личную карточку. Но проверка еще не закончена, она может быть даже не начата. На проверку декларации у налоговой есть 3 месяца с момента сдачи документов.

Давайте разберемся где и каким образом смотреть даты.

Открываем меню «Налог на доходы ФЛ», затем «3-НДФЛ». Появится статус проверки 3-НДФЛ.

Вы увидите номер, присвоенный вашей декларации, дату сдачи, дату регистрации. Нас интересует «Ход камеральной проверки». Когда статус станет «ЗАВЕРШЕНА», то от этой даты завершения мы считаем один месяц для перечисления денег. Дата, как вы видите на рисунке, появляется рядом со статусом.

Как отправить скорректированную декларацию 3 ндфл через личный кабинет

Также вы можете посмотреть результат проверки, все ли вычеты подтверждены, а также сумму к возврату. Здесь же можно сформировать заявление на возврат.

Второй по частоте вопрос: «Проверка завершена и декларация полностью одобрена! Какие мои дальнейшие действия?»

Когда статус проверки поменяется на «завершено», у налоговой инспекции есть 1 месяц на перечисление денег, при условии, что вы уже подавали заявление на возврат.

Если вы не подавали его раньше, (или подавали, но если после проверки изменилась сумма к возврату), то придется сформировать его снова. Подробнее инструкция «Как сформировать заявление на возврат«.