Условия ипотеки по двум документам в втб 24

Содержание:

- Погашение

- Причины отказа по ипотеке в ВТБ

- Пример

- Как взять ипотеку по двум документам ВТБ24

- Условия и подробности по упрощённой ипотеке

- Процентные ставки и условия ипотеки

- Процедура оформления ипотеки по двум документам в ВТБ

- Как получить ипотеку в ВТБ по двум документам?

- Другие варианты ипотеки

- Стандартные требования

- Требования к заемщику

- Условия кредитования и требования к заемщику

- Для служащих государству

- Кому выгодна программа

- Условия и процентные ставки

- Максимальная сумма займа

Погашение

Клиент располагает правом на осуществление погашения любым удобным способом:

при помощи системы дистанционного обслуживания в телекоммуникационной сети “Интернет” – ВТБ 24-Online (чтобы иметь возможность войти в личный кабинет, необходимо подключить данную услугу в любом из офисов банка);

через любой банкомат на территории всей России при помощи привязанной к ипотечному договору пластиковой карты;

- в кассах отделений ВТБ 24 (осуществить данную операцию может как сам лично заемщик, так и другое лицо);

- посредством безналичного перевода денежных средств, отправленного из другого банка;

- в отделениях Почты России.

Теми же способами возможно реализовать и досрочное погашение. Заемщику доступно как частичное, так и полное досрочное погашение. Данную процедуру возможно осуществить в любом отделении ВТБ 24.

Причины отказа по ипотеке в ВТБ

ВТБ, как и другие банки, редко объясняет, почему по заявке на ипотеку поступил отказ. Это вызвано желанием минимизировать мошеннические действия, но основные причины отрицательного решения хорошо известны.

Рассмотрим, по каким причинам ВТБ часто отказывает в выдаче ипотеки:

- Несоответствие основным требованиям банка. Их список мы разобрали для вас ниже. Если вы не соответствуете даже 1 пункту из этого списка, то ВТБ не одобрит заявку.

- Плохая кредитная история. Длительные просрочки по кредитам и большое число отказных заявок может послужить основанием для отрицательного решения.

- Недостоверные сведения в анкете. Если информация, указанная в заявке или справках о доходах, окажется ложной, ВТБ откажет в кредите.

- Низкая ликвидность объекта недвижимости. Обычно в этом случае просто предлагают подобрать другой объект для покупки.

- Наличие неисполненных решений судов, неоплаченных штрафов и налогов. Непогашенная судебная задолженность всегда вызывает опасения банка и может привести к отрицательному решению по заявке даже быстрее, чем негативная кредитная история.

- Личные сомнения кредитного эксперта. Если при общении с сотрудником банка вы будете сильно нервничать или сомневаться в своих ответах, велика вероятность получения отказа по заявке. Иногда отрицательное решение может быть принято на основе внешних признаков, например, неопрятная одежда, состояние опьянения.

- Низкий доход. ВТБ одобряет ипотеку, если платежи по ней и остальным действующим кредитам не превышают половины от ежемесячных доходов.

Пример

Итак, муж и жена берут ипотеку. Оформляется всё на супругу. Муж при этом является созаёмщиком. Процедура проходит успешно – кредит одобряют. В следующий месяц супруг идёт в банк и на правах созаёмщика оплачивает взнос за первые 30 дней. Спустя какое-то время звонит, чтобы поинтересоваться, дошли ли средства. Сотрудник интересуется, на кого оформлена ипотека. Оказывается, что на супругу. И мужчине отказывают в ответе, поскольку он не главный заёмщик, и информация эта конфиденциальная.

И это, скорее, плюс, чем минус. Всё-таки приятно осознавать, что данные защищены настолько основательно.

Как взять ипотеку по двум документам ВТБ24

Для того, чтобы воспользоваться данным банковским продуктом, необходимо:

- заполнить заявку в банке;

- предоставить паспорт и свидетельство о страховании;

- для ускорения о решении вопроса можно предоставить документ, подтверждающий доходы.

После того, как заявка оформлена, она будет рассматриваться банком в течении 24 часов, после чего заемщик будет оповещен о принятом решении. Заявка на предоставление ипотеки можно скачать здесь.

Если было решено предоставить кредит, то будет рассчитана его стоимость, возможность досрочного погашения и процентная ставка.

При этом если у клиента есть жилье, то его необходимо будет внести в банковскую базу и возможно оформить в качестве дополнительного залога.

Условия банковской организации

ВТБ24 предлагает своим клиентам оформление кредита по двум документам по невысокой ставке, всего 10,7%, при этом взнос при оформлении сделки может составлять не более 30% стоимости жилья.

Банк требует оформление договора комплексного страхования. Все условия представлены в таблице ниже:

| Сумма кредита | От 600 000 до 30 млн рублей |

| Ставка по кредиту | От 10,45% |

| Срок кредитования | До 20 лет |

| Первоначальный взнос | Не менее 20% от стоимости приобретения недвижимости |

| Обязательные документы | Паспорт и страховое свидетельство обязательного пенсионного страхования |

Порядок подачи документов

Все необходимые документы подаются непосредственно в отделении банка, нотариально заверенных копиях либо сотрудник банка самостоятельно заверить документы, но они обязательно должны предоставляться в оригиналах для сверки.

Подача документов фиксируется соответствующей отметкой на заявлении лица, желающего оформить кредит.

Для ускорения процедуры рассмотрения заявки рекомендуется сразу подать документы подтверждающие право владения другой недвижимостью, которая может быть оформлено в залог.

Также для положительного решения вопроса о предоставлении ипотеки рекомендуется подтвердить свои доходы и возможность внесения более 20% стоимости жилья в качестве первоначального взноса.

После этого сотрудник банка пригласит будущих заемщиков для заключения договора ипотеки. В отделении банка подписывается договор и сразу вносится первоначальный взнос за квартиру.

Перед подписанием договора обязательно нужно провести оценку квартиры и определите его точную стоимость для внесения в договор ипотеки. Бланк ипотечного договора можно скачать здесь.

От каких факторов зависит размер процентной ставки

Процентная ставка по данному кредиту может уменьшаться, это будет зависеть от того какой стаж работы имеет клиент, его кредитную историю, размер заработка и первоначального взноса.

Для обеспечения кредита банковский продукт в виде ипотеки по двум документам предлагается клиентам по завышенной процентной ставке.

Это объясняется тем, что банк не проверяет полностью все данные о клиенте и не требует большой пакет документов, поэтому он при просроченной задолженности должен иметь возможность обеспечить возврат предоставленных денег.

Преимущества и недостатки

Основными преимуществами оформление ипотеки по двум документам является простота процедуры.

Нет необходимости нормально подтверждать данные, которые банк может запросить или проверить самостоятельно, а также собирать большой пакет документов для подтверждения собственной платежеспособности.

К недостаткам данного банковского продукта относится повышенная процентная ставка и необходимость внесения большого первоначального взноса, который составляет от 20 до 50% от стоимости жилья и определяется индивидуально в зависимости от предоставленных документов.

Только кредит от ВТБ24 по двум документам пользуются большой популярностью среди заемщиков, ведь он позволяет приобрести жилье без предоставления большого пакета документов, при этом рассмотрения заявления длится всего сутки.

Этот кредит является отличным решением для тех, кто может единоразово внести значительную сумму в качестве первоначального взноса, а в дальнейшем появляется возможность погасить кредит досрочно.

Видео: как взять ипотеку собственнику бизнеса или ИП

Условия и подробности по упрощённой ипотеке

Окончательная переплата зависит от процентной ставки, размера платежей и срока возврата. Перед подписанием договора с ВТБ необходимо ознакомиться со всеми условиями соглашения, включая пункты о досрочном погашении. Помимо аннуитетной схемы возврата доступна и дифференцируемая, но это обговаривается индивидуально при обсуждении деталей сделки с сотрудниками кредитного отдела ВТБ. Привлечение созаемщиков и поручителей увеличивает шанс одобрения заявки. Страхование жизни и здоровья – основание для снижения процентной ставки.

Необходимые документы

Данная услуга предоставляется при наличии паспорта гражданина Российской Федерации

Важно, чтобы у претендента была постоянная прописка. При этом сам паспорт должен быть действительным

Также потребуется СНИЛС, а для мужчин возрастом до 27 лет еще и военный билет. При оформлении договора желательно иметь при себе дополнительное удостоверение личности. Это может быть загранпаспорт, водительские права, служебный пропуск и т.д. Также ВТБ затребует бумаги, характеризующие объект сделки. Понадобятся технические документы на недвижимость и акт оценки независимой комиссии (аккредитованной специализированной организации).

Как подать заявку на ипотеку по 2 документам?

Можно явиться в офис ВТБ лично. Тогда при себе нужно иметь оригиналы и копии первичных документов (паспорта, СНИЛС). Бланк заявки предоставит работник банка. Он же поможет правильно заполнить графы. Если у вас нет возможности тратить время на поездку, очереди и общение с клерками, воспользуйтесь онлайн-формой, доступной на сайте. Здесь же можно просчитать, сколько придется платить, и на каких условиях банк готов выдать ссуду. Клиенты ВТБ подают заявки в личном кабинете, где также есть все инструменты и форма для заполнения. Достаточно авторизоваться в системе под своим логином.

Для тех, кто находится в другом городе, приложение ВТБ для смартфона – выход из положения. Скачайте, установите, запустите. Авторизуйтесь, перейдите в раздел кредитов (ипотеки), заполните поля формы, отправьте запрос на одобрение.

Как правильно заполнить заявление-анкету?

Важно указать все обязательные данные. В ВТБ запрос отклонят, если в анкете не будет:

- Фамилии, Имени, Отчества заемщика.

- Персональных данных согласно СНИЛС.

- Типа жилого объекта недвижимости.

- Стоимости приобретаемой жилой площади.

- Размера первоначального взноса.

- Уровня суммарного дохода созаемщиков.

- Срока возврата ипотечной задолженности.

- Контактных данных для обратной связи.

Пользуйтесь подсказками, а при необходимости обращайтесь за бесплатной консультацией по телефону, электронной почте, в режиме онлайн. Перед отправкой загрузите скан. копии документов и еще раз перепроверьте правильность заполнения.

Максим Локосов

Эксперт по ипотечному кредитованию — бывший руководитель ипотечного подразделения крупного федерального банка.

Задать вопрос

Важно не допускать ошибок и опечаток. ВТБ не обязан уведомлять соискателей о причине отказа

Указание контактных данных обязательно. Уведомление об одобрении можно увидеть в личном кабинете ВТБ Банк Онлайн, СМС, push-сообщение, а также в письме, отправленном на электронную почту претендента.

Процентные ставки и условия ипотеки

Работая с тарифным планом «Победа над формальностями ВТБ 24», условия отличаются от классического варианта и требуют отдельного изучения.

Сюда можно отнести следующие параметры:

- максимальный срок кредитования – до 20 лет и может быть выбран самостоятельно;

- лимит средств для получения ограничивается в зависимости от региона проживания заемщика. Жители Москвы и Московской области могут гарантированно рассчитывать на сумму от 600 тысяч до 30 миллионов рублей. Региональный максимальный порог – 15 миллионов;

- базовая процентная ставка при соблюдении всех дополнительных условий от 10,35% (от 65 кв.м) до 10, 85% (до 65 кв.м) при отсутствии некоторых дополнительных параметров;

- при покупке квартиры от 100 кв.м процентная ставка начинается от 9,95% по программе «Больше метров — меньше ставка».

- первоначальный взнос независим от типа приобретаемой недвижимости и был увеличен до 30%, что является своеобразной дополнительной гарантией для банковской организации;

- оплата производится ежемесячным традиционным способом, досрочное погашение не накладывается штрафом;

- оплата материнским капиталом не предусмотрена.

Личные требования к клиенту установлены следующие:

- возраст от 25 до 65 лет;

- иметь постоянную регистрацию в регионе;

- нет необходимости подтверждать доходы;

- для повышения шанса на положительный ответ, вы можете привлечь дополнительного поручителя.

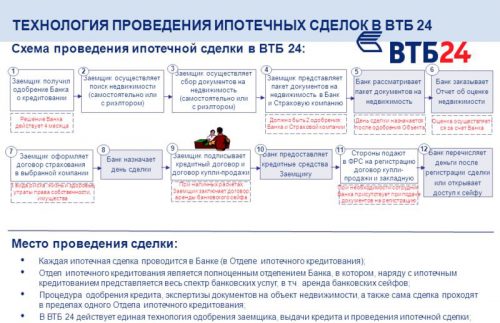

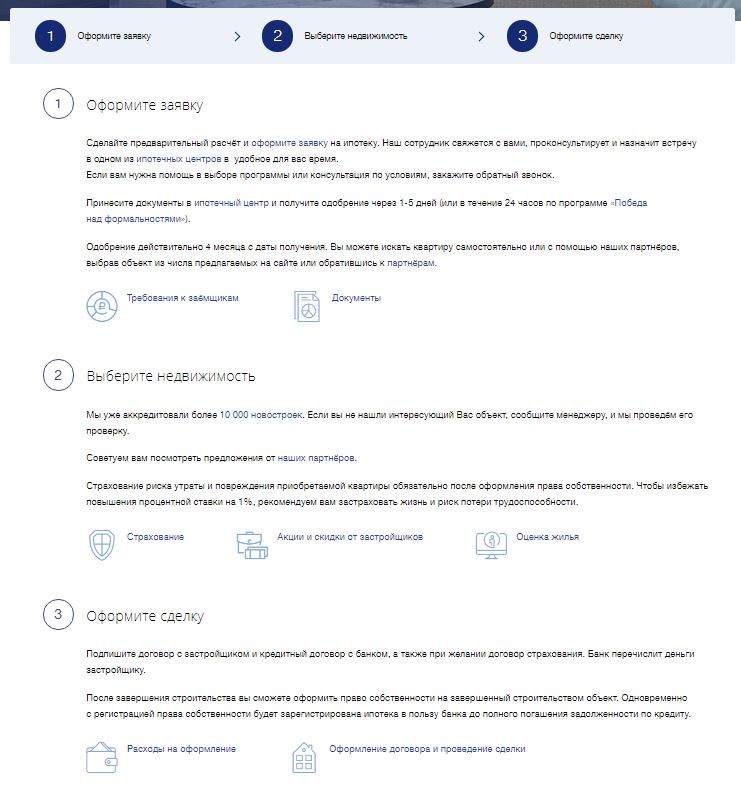

Процедура оформления ипотеки по двум документам в ВТБ

При получении денег можно избежать бюрократии выполнив несколько шагов:

- Воспользуйтесь кредитным калькулятором на сайте, чтобы определить необходимый размер первоначального взноса и сумму ежемесячных платежей.

- Оформите заявку.

- Дождитесь звонка сотрудника, который проконсультирует по всем вопросам и назначит встречу в удобное время.

- На встречу в ипотечный центр принесите паспорт и СНИЛС. Решение принимают в течение 24 часов, а срок его действия 4 месяца.

- После одобрения заявки можно выбрать недвижимость на первичном или вторичном рынке. Для минимизации пакета можно выбрать квартиру среди аккредитованных 10 000 новостроек.

- При покупке готового объекта собрать документы на него и представить в банк для проверки.

- После проведения экспертизы и юридической чистоты объекта залога закажите оценку, после согласования которой подпишите соглашение с продавцом.

- Подпишите индивидуальные условия (кредитный договор) в банке, который после этого перечислит деньги.

- Приобретенный объект залога регистрируется в собственность на заемщика, а закладная на кредитора.

Как получить ипотеку в ВТБ по двум документам?

О том, как происходит одобрение ипотечной заявки и оформление кредитного договора, Вам подробно расскажет менеджер банка. Кроме того, всю необходимую об этом информацию можно черпать на официальном сайте кредитного учреждения.

Сама процедура оформления кредита по программе «Победа над формальностями» выглядит следующим образом:

- Заполнение и представление анкеты-заявления;

- Предоставление в банк двух документов;

- Получение одобрения заявки от банка;

- Подписание кредитного договора;

- Страхование недвижимости;

- Регистрация договора купли-продажи и объекта недвижимости в качестве залога.

Если договор купли-продажи жилья не будет вовремя предоставлен в банк, кредитное учреждение вправе повысить процентную ставку по займу.

Обязательным видом страхования является только страхование недвижимости от повреждений и гибели. Титульное страхование и страхование жизни и здоровья осуществляются по решению заемщика.

Как правильно заполнить заявление-анкету?

В случае оформления ипотеки по специальной упрощенной программе банка ВТБ заполнение анкеты-заявки на кредит имеет свои отличительные особенности.

В случае оформления ипотеки по специальной упрощенной программе банка ВТБ заполнение анкеты-заявки на кредит имеет свои отличительные особенности.

Важно: В анкете нужно сделать отметку о выборе программы «Победа над формальностями» и заполнить только приложение №1. Документ может быть заполнен как в письменном, так и печатном варианте

В любом случае на нем обязательно должна присутствовать подпись заявителя

Документ может быть заполнен как в письменном, так и печатном варианте. В любом случае на нем обязательно должна присутствовать подпись заявителя.

В анкете требуется обязательно указать информацию следующего характера:

- Личные данные заявителя;

- Сведения об образовании, доходах и месте работы;

- Желаемые параметры кредитного договора и графика погашения долга;

- Сведения о работодателе;

- Согласие или отказ от страхования.

Заполняя договор следует уделить особое внимание вопросам изменения процентной ставки, начисления штрафных санкций и иных скрытых комиссий

Важно, чтобы банк не накладывал никакие ограничения на досрочное погашение ипотечного займа, которое может быть произведено в полном или частичном порядке

При этом они должны иметь на руках внушительную сумму денежных средств, которые пойдут в счет уплаты первоначального взноса.

Программа «Победа над формальностями» имеет четкую целевую аудиторию потенциальных клиентов, которые могут ею воспользоваться. По сравнению с другими ипотечными программами в ней устанавливаются более высокие процентные ставки, а также требуется уплата первого взноса в повышенном размере. Поэтому выбирают ипотеку по двум документам только те, кто желает сэкономить собственное время, а не деньги.

Программа «Победа над формальностями» имеет четкую целевую аудиторию потенциальных клиентов, которые могут ею воспользоваться. По сравнению с другими ипотечными программами в ней устанавливаются более высокие процентные ставки, а также требуется уплата первого взноса в повышенном размере. Поэтому выбирают ипотеку по двум документам только те, кто желает сэкономить собственное время, а не деньги.

В целом, все отзывы в Интернете о данной ипотечной программе ВТБ банка свидетельствуют именно о таком преимуществе как оперативность оформления ипотечного договора.

Вот, к примеру, отзыв клиентки Валерии, которая говорит о том, что в силу большого числа командировок она не имеет возможности собирать справки по ипотеке и долго ждать оформления сделки. Она довольна тем, по упрощенной программе решение по заявке принимается в течение суток, и сама процедура оформления занимает менее короткий срок, чем в условиях обычного кредитования.

На то же преимущество в своем отзыве ссылается и клиент Александр, который приобрел по данной программе квартиру под офис своей фирмы. Ему также требовалась оперативность сделки. Суммой для оплаты первоначального взноса он обладал, так как давно работал в сфере предпринимательства.

В целом же, все требования по оформлению предмета залога и выбору кандидата на ипотеку по данной программе ВТБ банка являются стандартными.

Упрощенный порядок подачи документов вовсе не означает, что служба безопасности банка не станет проверять заемщика и закроет глаза на его плохую кредитную историю.

Другие варианты ипотеки

Банк ВТБ предлагает заемщикам взять ипотечный кредит на упрощенных условиях. Программа такого кредитования называется «Победа над формальностями». В таком случае необходимо предоставить минимальный набор документов.

Подтверждения дохода не требуется, ипотека предоставляется всего по двум документам:

- Паспорт гражданина России.

- СНИЛС (Свидетельство о пенсионном страховании) или ИНН (индивидуальный номер налогоплательщика) для тех, кто по закону государства не обязан получать СНИЛС (например, военнослужащих).

Банк обещает надбавку за быстрое рассмотрение заявки по программе надбавку всего 0,7 % к кредитной ставке. Но нельзя забывать и о страховке, которая по закону не обязательна, но часто ее вынуждают вас сделать.

Важно! Помните, что если вы берете ипотеку по такой программе и с минимальным набором документов, то процентная ставка будет максимальной!

Кроме этого участников программы ждут дополнительные условия:

- Минимальный первоначальный взнос не меньше 40 % от стоимости вторичного жилья, приобретаемого в кредит.

- Минимальный первоначальный взнос не меньше 30 % от стоимости новостройки, приобретаемой в кредит.

- Программа не работает с материнским капиталом.

Программа «Победа над формальностями» работает и в том случае, если вы хотите сделать рефинансирование ипотечного кредита, взятого в другом банке.

Оформить заявку для предварительного рассмотрения банком можно как в отделении ВТБ, так и на официальном сайте. Здесь же можно посмотреть списки и фотографии аккредитованных банком новостроек, фонд залогового жилья и изучить актуальные предложения ВТБ 24.

Стандартные требования

Для тех, кто уже оформил такой продукт, не станет открытием тот факт, что процедура оформления не так проста, как может показаться на первый взгляд. При этом не стоит полагать, что получить деньги могут все без исключения. Это утопия. Финансовое учреждение никогда не пойдет на риски, если не будет до конца уверенно в том, что кредит может быть не возвращен.

В сфере ипотечного кредитования в России работает не так уже и много банков, поскольку не все обладают таким запасом ресурсов. Но уже долгие годы лидером ипотечного рынка остается Сбербанк, задающий общий тон развития рынка и условия кредитования. Поэтому именно на примере данного банка представлен список тех требований, которым должен соответствовать каждый клиент. В разных финансовых организациях требования могут слегка отличаться друг от друга, но не значительно.

Стандартные требования для заемщика:

- Наличие страхового стажа за последние 5 лет не менее 1 года, что можно подтвердить документально выпиской из трудовой книжки или копией трудовой книжки.

- Официальное трудоустройство на последнем месте работы не менее 6 месяцев.

- Наличие гражданства РФ.

- Возраст от 21 до 65 лет. Последняя возрастная граница – это предельный возраст, в котором может быть субъект, на момент осуществления последнего платежа по обязательствам.

- Наличие постоянного места жительства.

Это основный перечень требований. Но не менее важным является оценка платежеспособности клиента. Ведь именно от этого будет принято решение о выдаче средств или отказе. Правда, нигде ни на одном официальном сайте нельзя найти информацию о том, сколько минимум необходимо зарабатывать, чтобы заявка была одобрена.

Перед выдачей ипотеки банки проверяют платежеспособность клиента

Анализ платежеспособности

Есть общепринятая мировая практика, которая позволяет оценить платежеспособность клиента на основании анализа таких показателей:

- Соотношение уровня дохода и ежемесячного платежа. На осуществление ежемесячного платежа у семьи должно уходить не более 50% от общего бюджета за месяц. Именно поэтому при принятии решения учитываются не только доходы заемщика, но и всех членов семьи, которые будут проживать с ним вместе в приобретенной квартире;

- После оплаты ссуды у семьи должно оставаться на каждого члена семьи не меньше одного прожиточного минимума, установленного для данного региона. Именно поэтому уровень дохода для каждого региона будет свой.

Кстати, не стоит забывать о кредитной истории. Взять ипотеку в банке, имея проблемы с данным критерием, невозможно. Ни одно приличное финансовое учреждение не выдаст ресурсы человеку с плохой историей.

Таким образом, чтобы подтвердить соответствие ранее рассмотренным требованиям необходимо предоставить огромный пакет документов, в том числе и справки о доходах и т.д. Но как же тогда реклама, вещающая о том, что есть ипотека по 2 документам? И далее ответ на данный вопрос.

Требования к заемщику

То, что ВТБ просит предоставить всего лишь два документа, не означает, что другие параметры не будут влиять на решение банка. ВТБ обязательно проверит самостоятельно, как трудоустроен человек, и каков его доход. Последний должен минимум в два раза превышать предполагаемый ежемесячный платеж по ипотеке.

Если финансов у человека не хватает на получение необходимой суммы для покупки жилья, то можно несколько повысить шансы – прийти в банк с созаемщиком или поручителем. ВТБ допускает возможность до 5 таких лиц.

Человек должен иметь непрерывный стаж на одном месте работы в течение 1 года до момента подачи заявки на ипотеку в банк. И на момент самой подачи быть трудоустроенным, пусть и не совсем официально. ВТБ проверит абсолютно всю занятость своего клиента, чтобы убедиться в его платежеспособности на весь период кредитования.

Еще одно стандартное требование – возраст заемщика – 21-70 лет. Погасить ипотеку клиент ВТБ обязан до наступления крайней возрастной границы.

Условия кредитования и требования к заемщику

Как говорилось ранее, из документов от заемщика требуется только паспорт и СНИЛС, для мужчин младше 27 лет еще военный билет. Подтверждать доход не нужно, но понадобится в заявке оставить контакты работодателя, хотя банк их, может, не проверит. Среди других основных требований – это гражданство РФ, возраст старше 25 лет, и не более 60 лет для женщин и 65 лет для мужчин на момент возврата долга. Еще одно условие – стаж работы не менее одного года.

По данному виду кредита заемщик может привлечь созаемщика – им выступает второй из супругов. От созаемщика также не требуются документы за исключением паспорта и СНИЛС. Обеспечение в качестве поручителей необязательно, потому что приобретаемое жилье остается у банка до конца срока кредитования.

Теперь основные условия:

- ставка от 13,1% в год;

- срок до 20 лет;

- минимальная сумма 600 тысяч рублей;

- максимальная сумма 15 млн рублей (30 млн рублей для Москвы и Санкт-Петербурга);

- первоначальный взнос не менее 40% от стоимости объекта.

Для служащих государству

Особой популярностью пользуется и военная ипотека «ВТБ 24». Отзывы об этой услуге есть, и большинство из них несут познавательный характер. Так как люди, воспользовавшиеся данным предложением, с энтузиазмом дают советы другим – на будущее. И вот чему, по их словам, надо следовать, чтобы извлечь как можно больше выгоды для себя:

- Чем моложе военный – тем лучше. Процентная ставка будет ниже. Начинается она от 12.1% годовых.

- Размер суммы также зависит от возраста. Для 21-летнего военнослужащего она может составить 2 100 000 рублей (максимум). Допустимый срок тоже соответствующий – 14 лет. Для 41-летнего военнослужащего сумма займа составит как максимум 660 000 рублей. И только на три года.

- Стаж службы тоже играет роль. Нельзя оформить контракт и сразу интересоваться ипотекой. Надо как минимум 12 месяцев отслужить.

- Однако льготами накопительно-ипотечной системы можно воспользоваться лишь после трёхлетнего участия в ней. А это автоматическое уменьшение срока кредита. Если в 20 лет молодой человек заключил контракт, в 23 стал участником НИС, то только в 26 он сможет оформить льготную ипотеку.

Впрочем, если учесть все эти нюансы заранее, то проблем не будет. Нужно будет лишь собрать все документы, подать их и дождаться, пока пройдёт одобрение ипотеки в «ВТБ 24». Отзывы уверяют, что это делается быстро – в течение четырех дней.

Кому выгодна программа

Данный вид ипотечного кредитования рассчитан на людей, которые:

- Не могут подтвердить размер дохода. Причиной может быть неофициальная зарплата, или наличие нескольких подработок. В результате человек платежеспособен, но рассчитывать на одобрение ипотеки не может.

- Нуждаются в ускоренном кредитовании. Например, на примете уже есть вариант недвижимости для покупки, но сбор документов займет слишком много времени.

Стоит учитывать, что минимальный пакет документов и ускоренное рассмотрение заявки связаны с большим первым взносом, меньшей максимально возможной суммой по кредиту и большими процентами. Для некоторых это становится единственным способом получения финансирования на покупку жилья.

Условия и процентные ставки

Крупные займы на краткосрочный период банк ВТБ 24 предоставляет на условиях, представленных ниже в таблице.

| Условия | Подробности |

| Сроки | Возможны до 20 лет. |

| Лимит денежных средств | Москва и область может получать денежные средства в размере от 600 000 рублей до 30 000 000 рублей, а регионы – лишь до 15 000 000 рублей. |

| Процентная ставка | Составляет 10,7%, при отсутствии комплексного страхования учетная ставка будет увеличена до 11,7%. |

| Первоначальный платеж | Производится в размере 30% (это минимальный порог). |

| Страхование | Комплексное и является обязательным (+ оформление личной страховки). |

| Оплата задолженности | Ежемесячно, как оговорено в кредитном соглашении. Клиент также может погасить долг досрочно (в полном объеме или частично – на выбор). |

Максимальная сумма займа

Она устанавливается в соответствии с регионом, где находится жилье, оформляемое в ипотеку. Если в ВТБ приходит запрос на покупку квартиры или дома в Москве и Московской области (МО), доступно до 30 миллионов рублей. Помимо Подмосковья такой же лимит ВТБ установил для Санкт-Петербурга и ЛО. В других областях планка снижена до 15 млн. руб. Это связано с особенностями рынка недвижимости и уровня дохода населения. Минимально ВТБ выдает от 600 тысяч каждому, кто удовлетворяет требованиям банка.

Процентные ставки

Стандартная, усредненная ставка по ипотеке от ВТБ – 9,8%. Если оформляется квартира в новостройке, а общая площадь превышает 100 квадратных метров, процент снизится до отметки 8,6%. Если клиент застрахован, переплата не увеличивается. Отказ от оформления полиса – повод для увеличения годовой ставки на +1%. Рефинансирование – еще одна услуга банка ВТБ. Ипотеку переоформят под 9%, и выплачивать его нужно будет в рублях, что полностью исключает риск убытков, понесенных в результате нестабильности на валютном рынке.

Страхование ипотеки

Каждый объект, покупаемый за счет денег, полученных в рамках ссуды, страхуется. Это необходимо на случай форс-мажорных обстоятельств, когда имущество испорчено или пришло в негодность. Затраты на восстановление компенсирует страховая компания. Еще один вид полиса – индивидуальный, когда деньги выплачиваются, если заемщик в силу наступления определенных обстоятельств не может самостоятельно платить по ипотеке. Комплексная страховка – способ понизить процентную ставку ВТБ.

Личный полис

Это гарантия того, что в случае болезни или перенесенной травмы долг по ипотеке не будет увеличиваться. Вся ответственность по ипотеке перед ВТБ перекладывается на страховую компанию, обязанную гасить платежи полностью, пока заемщик вновь не станет работоспособным. Решение о выплатах принимается на основании медицинских заключений, где должнику присваивается статус нетрудоспособного субъекта. Такое может случиться в результате ухудшения состояния здоровья или по причине нанесения вреда третьими лицами, при прочих обстоятельствах.

Полис на залоговое имущество

Это обязательный вид страхования, если недвижимость приобретается в ипотеку. ВТБ не одобрит заявку на ипотеку, если жилье не застраховано от порчи в результате стихийных бедствий. Полный перечень покрытия обширен. Компенсации выплачиваются в случае пожара, затопления, действий третьих лиц, которые стали причиной снижения стоимости объекта. Предполагается полное возмещение понесенных убытков, о чем должно быть сказать в страховом полисе. ВТБ порекомендует компанию-партнера, порядочность которой не вызывает сомнений.

Титульный полис

Это особый вид страхования. В данном случае защищаются права собственности на объект. Это защита, например, от мошенничества. Если найдется третье лицо, имеющее право претендовать на ту же, скажем, квартиру, страховщик возьмет на себя все затраты, связанные с урегулированием вопроса. Подобное возможно в случае, когда объявляется наследник, не участвующий в процессе радела имущества. Он подает в суд и добивается пересмотра наследственного дела. В итоге договор купли-продажи можно оспорить. И страховой агент выплатит истцу деньги, чтобы сохранить право собственности заемщика.

ВТБ не навязывает страховщиков, а только рекомендует. Соискатель при оформлении ипотеки вправе привлекать сторонние организации. Главное, чтобы они удовлетворяли требования ВТБ.

Максимального лимита нет. Каждый вправе самостоятельно определять размер первоочередного взноса по ипотеке. Единственное, что требует ВТБ от претендентов на ипотеку – платеж не должен быть ниже отметки в 30% от оценочной стоимости оформляемой недвижимости. Это на 10 процентов выше, чем в стандартных программах, но только так ВТБ может обезопасить свои деньги на случай невозврата долга или падения цен на рынке недвижимости. Наличие ликвидных средств указывает на платежеспособность и надежность заемщика, что увеличивает шансы на одобрение заявки.