Как заполнить и подать заявку на рефинансирование ипотеки

Содержание:

- Сколько раз можно рефинансировать?

- Возможные риски

- Инструкция по оформлению

- Примерный образец заявления на рефинансирование кредита для письма в банк

- Суть рефинансирования

- Доверенность на супруга для оформления ипотеки

- Как составить и правильно оформить

- Как мы рефинансировали ипотеку

- 1. Проконсультировались в банке

- Вернут ли налоговый вычет, если я оформлю рефинансирование?

- 2. Предоставили справки о доходах

- 3. Заказали оценочную экспертизу квартиры

- 4. Заключили сделку

- А если у меня еще не истек первый договор страхования?

- 5. Погасили долг в банке, где брали первую ипотеку

- 6. Переоформили закладную

- Тонкости проведения процедуры

- Порядок рефинансирования ипотеки

- Заключение

Сколько раз можно рефинансировать?

Если говорить о формальностях, то нет ограничений по количеству рефинансирования ипотеки в «Сбербанке». Закон позволяет проводить такие операции бессчетное количество раз. Но это не значит, что сам «Сбербанк» и подобные ему кредитные организации не могут ставить своих условий. Если клиенты идут на вторичное рефинансирование, «Сбербанк» устанавливает для них повышенные требования. По большому счету рассчитывать на это могут только соискатели с безупречной кредитной историей, имеющие определенный уровень доходов. Если же будут просрочки по первому договору, то, скорее всего, банк откажет.

Возможные риски

Распространенная схема махинаций по продаже квартиры выглядит так: недобросовестный риелтор, получив полномочия действовать от лица клиента дублирует правоустанавливающие документы и подделав подпись в договоре, перерегистрирует право собственности на квартиру на своего сообщника. После этого квартира быстро продается, возможно, даже по заниженной цене и сообщники скрываются.

Если других вариантов нет – оформляйте генеральную доверенность только на то физическое лицо или компанию, в которой вы абсолютно уверены. В доверенности следует четко прописать все полномочия третьего лица.

Чтобы этого избежать, в случае если вы при покупке квартиры все переговоры ведете не с самим продавцом непосредственно, а с его представителем нелишне будет убедиться в том, что доверитель осведомлен о том, что его жилплощадь будет отчуждаться. Выясните причину осуществления действий через представителя.

Предлагаем ознакомиться: Доверенность на оформление квартиры в собственность в 2020 году

В заключение отметим, что продажа квартиры по доверенности – вполне разумный шаг, если вы лично по каким-либо уважительным причинам не можете заниматься вопросами продажи.

Чтобы осуществление сделки прошло гладко работайте только с проверенными риелторами, заработавшими свою репутацию в течение длительного времени безупречной работы на рынке. Остерегайтесь доверять все права действовать вашего имени малознакомым людям и компаниям. Это позволит минимизировать риски при продаже и успешно осуществить сделку при наименьшем вашем участие в деле.

Процедура продажи квартиры по военной ипотеке описывается в статье: продажа квартиры по военной ипотеке. Как оформить доверенность на продажу квартиры, узнайте тут.

Про налоговый вычет при продаже квартиры читайте здесь.

Инструкция по оформлению

- Оформите справку об остатке по долгу или напишите заявление о закрытии кредита раньше срока.

- Предоставьте банку анкету и подтверждение дохода.

- Получите быстрое положительное решение.

- Проведите онлайн-оценку недвижимого имущества. Сделать это можно прямо на сайте – для этого введите в соответствующую строку точный адрес объекта, количество комнат, площадь и этаж.

- Направьте в БФЖ бумаги по объекту недвижимости.

- Получите быстрое одобрение.

- Выберите удобное время для встречи и лично явитесь в офис для подписания договора.

Решение по кредиту принимается в течение 1-3 рабочих дней. Одобренная сумма зачисляется на счет финансового учреждения, выдавшего первый заем. Предварительное решение можно узнать в день подачи онлайн-заявки в личном кабинете или по номеру 88005550026.

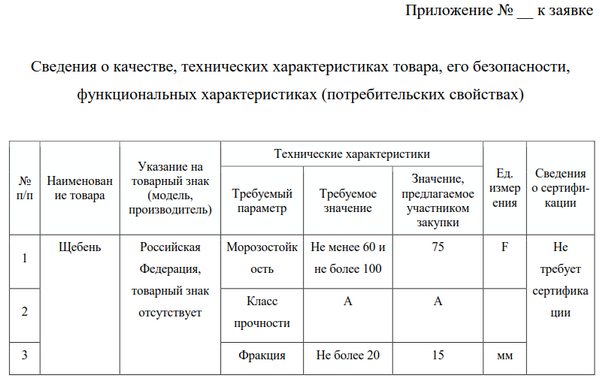

Примерный образец заявления на рефинансирование кредита для письма в банк

|

Заявление |

Заместителю Председателя Правления ООО КБ «_______*Банк*______» г-ну (г-же) Петрову П.П. |

Уважаемый (-ая) _________Петров Петр Петрович___________!

Я, ______________________Иванов Иван Иванович_________________________________

(Ф.И.О. полностью)

___1234___№___567890___ выдан _О-НИЕМ по району Таганский ОУФМС России в ЦАО г.______

(вид документа, удостоверяющий личность) Москвы_____________________________________________________________________________,

проживающий (ая) по адресу: __г. Москва, ул. Сергия Радонежского, д.1, кв.1__________________,

прошу Вас рассмотреть вопрос о предоставлении мне (выбрать вариант):

- кредита

- кредита, в форме возобновляемой линии

- кредита, в форме не возобновляемой линии

- кредита, в форме «овердрафт»

в сумме___1 000 000 руб.__ (_____________один миллион рублей___________________________)

(прописью)

на ___ погашение имеющихся кредитов в (перечень наименований банков, в которых есть ______

(цель)

задолженность)______________________________________________________________________

на срок (выбрать вариант):

_5_ (дней, месяцев, лет) по «30» _декабря_2019 г.включительно,

по ставке (выбрать вариант):

_20_ (_двадцать_) процентов годовых, при условии страхования собственной жизни и здоровья в пользу Банка на весь период кредитования

или

_18_ (_восемнадцать_) процентов годовых

с уплатой процентов: _______ежемесячно по графику с частью основной суммы _______________ (ежемесячно/вместе с частью основной суммы кредита по графику и т.д.)

В качестве обеспечения обязуюсь предоставить __собственный автомобиль марки Honda CRV 2012

(залог/поручительство/проч.)

года выпуска_________________________________________________________________________

Обязуюсь погашать сумму кредита и причитающиеся проценты в полном объеме и точно в срок.

______________ / ____Иванов И.И._______ /

(подпись) (Ф.И.О.)

«_30_» ______декабря____ 2014 г.

Суть рефинансирования

Особенностей у такого кредита две:

- он целевой, то есть выдаётся под чётко обозначенные потребности и не может быть использован по другому назначению;

- его условия обычно выгоднее предыдущих, что стимулирует кредитополучателя, оказавшегося в сложной ситуации, всё-таки рассчитаться с банком.

Рефинансирование ипотечного, как и любого другого, кредита может быть проведено:

- в «исходном» банке, выдавшем первую сумму;

- в сторонних финансовых учреждениях, берущих на себя переговоры с первым кредитором.

Не следует путать перекредитование (далее в статье этот термин будет принят тождественным рефинансированию) и схожие банковские процедуры:

- оформление нового, не направленного на погашение старого, кредита;

- изменение условий исходного договора.

Первый вариант крайне не рекомендуется к применению: заёмщик, и так запутавшийся в долгах, берёт на себя новые обязательства, с учётом его кредитной истории — на заведомо невыгодных условиях, что в итоге может привести к потере жилья, судебному преследованию и полному разорению.

Второй, в силу сложности пересчёта и перестройки графика платежей, на практике встречается очень редко: для банка проще оформить новый кредит, чем выполнять громоздкие расчёты.

Пример. В 2015 году гражданин А. взял в Сбербанке ипотеку на 15 лет под ставку 17% в год. В 2019 году, в результате падения официального дохода, он обратился в банк с просьбой провести рефинансирование; ему ответили согласием, предоставив для погашения оставшейся суммы кредит на оставшиеся 10 лет под 11% годовых. Таким образом, номинальная ставка снизилась на 6% в год, что увеличивает вероятность расплаты клиента с кредитором.

А если бы гражданин А. попытался вместо рефинансирования получить новый кредит, он, с учётом текущей задолженности, или получил бы отказ, или взял бы на себя завышенные обязательства — например, выплатить сумму не за 10, а за 5 лет, и не под 11%, а под 19%, и в итоге это сделало бы своевременное погашение первого кредита невозможным.

Доверенность на супруга для оформления ипотеки

В ней должны быть указано, что муж/жена имеют право подписать ипотечный договор от имени второго супруга, в остальном применяются общие правила оформления документа.

Как и в прочих случаях, следует выяснить позицию конкретного банка относительно использования доверенности при ипотеке.

Жилье, находящееся в ипотеке, можно продать по доверенности, при условии, если получено разрешение от банковской организации.

Некоторыми банками в договорах предусматривается запрет на отчуждения имущества вплоть до того момента, когда произойдет полное погашение долга перед банком.

При осуществлении подобного рода сделок главным условием является то, что в первую очередь банк должен получить остаток денежных средств из выплачиваемой новым владельцем суммы. Затем происходит снятие обременения с жилплощади, и покупатель получает возможность госрегистрации своих прав на нее в соответствующем органе.

Форма таких договоров разрабатывается юридическими специалистами банка. В некоторых организациях также предусматривается составление предварительных соглашений.

Договор купли-продажи в ипотеку содержит те же основные пункты, предусмотренные гражданским законодательством для обычного договора купли-продажи, при этом в него дополнительно вносятся пункты, касающиеся оформления ипотеки и порядка передачи жилья в залог кредитору.

Нужно учитывать, что каждая организация-кредитор вправе вносить в него собственные коррективы.

Помимо общих существенных условий для данного вида соглашений, необходимо конкретизировать следующие моменты:

- Порядок передачи денег. Это связано с наличием у банков различных программ выдачи подобных кредитов, предусматривающих индивидуальные сроки оплаты сделки (в момент подписания договора, после госрегистрации и т.д.).

- Наличие дополнительных затрат. В ряде случаев банки взимают комиссии, связанные с переводом и снятием денег, поэтому сторонам следует урегулировать порядок несения этих расходов.

- Срок, когда жилье будет передано, чтобы процедура передачи имущества не затянулась на неопределенный промежуток времени.

Покупка квартиры по доверенности предполагает определенные риски. Вот основные из них

- Наличие у гражданина, осуществляющего продажу квартиры возможности на отзыв доверенности в любое время, причем без уведомления об этом и самого поверенного. Это повлечет за собой последствия в виде недействительности сделки;

- Возможная смерть лица, выдавшего доверенность. Договор, подписанный на основании подобной доверенности также не будет действительным;

- Недееспособность доверителя или доверенного повлекут аналогичные последствия;

- Подделка доверенности.

Существуют и другие подводные камни, и для того, чтобы их обойти, лучшим вариантом будет личное общение с владельцем.

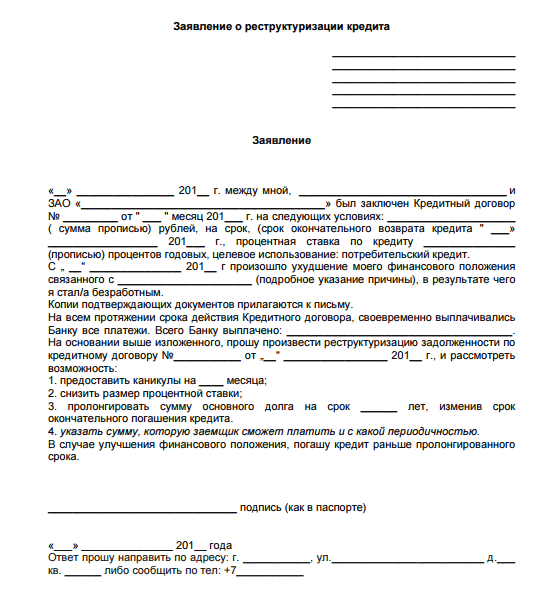

Как составить и правильно оформить

В том случае, если заявление о реструктуризации долга по кредитному договору предлагается написать в свободной форме, в нем обязательно указываются следующие пункты:

-

ФИО заемщика, его паспортные и контактные данные, подпись и дата составления заявления;

-

Данные кредитного договора, изменение условий которого вас интересует: дата заключения, номер, сумма кредита, сроки его окончательной выплаты, процентная ставка;

-

График выплат с указанием первой и последней даты внесения платежа, суммы остатка к погашению. Если вы оплачивали через терминал, можно приложить чеки. Также можно взять в этом же банке выписку о внесении ежемесячных платежей. Хотя банк и сам сможет сформировать подобную выписку, ее наличие в готовом виде сократит время рассмотрения заявки на реструктуризацию.

-

Обоснование ухудшения вашего финансового положения. Здесь укажите причины, по которым вы временно не можете вносить платежи по кредиту, и перспективы выхода из сложившейся ситуации. К примеру, если сейчас находитесь в стационаре на операции или лечении, то напишите, что ваша платёжеспособность восстановится через столь-кто месяцев, после возвращения на работу. Если основанием для запроса на реструктуризацию стал выход в декрет, укажите, через какое время вы планируете из него выйти. И т.п. Банку нужно знать, что у вас есть конкретный план действий.

-

Желаемый вариант реструктуризации. Выбрать можно один из возможных вариантов:

— пролонгация кредитного договора, что предполагает, что остатки вашего займа будут растянуты на боле продолжительный период. Переплата по итогам увеличится, зато размеры ежемесячных платежей сократятся;

— сокращение процентной ставки. Очень редкая мера, на которую банк может пойти только тогда, когда понимает, что заемщик своей финансовое положение уже не поправит. К примеру, в случае потери работы по причине наступления инвалидности. Сокращение ставки приводит к снижению размера ежемесячных платежей;

— кредитные каникулы. На некоторое время банк разрешает заемщику не вносить платежи или вносить только проценты, без погашения тела кредита (второй вариант более распространен, так как в таком случае банк ничего не теряет);

— изменения графика внесения платежей. К примеру, аннуитетные платежи могут быть изменены на дифференцированные. Тогда в течение первых месяцев клиент сможет вносить платежи, меньшие по размеры, чем в дальнейшем;

— изменение валюты кредита. Если ипотека была взята в валюте, то после падения курса доллара большинство заемщиков неизбежно столкнулось с резким ростом размера платежей. Банки это понимаю, поэтому обычно меняют валюту кредита всем, кроме заемщиков, которые получают зарплату в валюте.

-

Размер текущих доходов и желаемая сумма, которую заемщик может в настоящее время вносить в счет погашения займа.

-

Перечень документов, прилагаемых к заявлению (прилагать лучше копии).

Пример бланка может выглядеть следующим образом:

Заявление на реструктуризацию кредита, образец которого мы вам предлагаем, может быть использован в любом банке, который не имеет четко установленной формы на данный случай.

Как мы рефинансировали ипотеку

Процедура рефинансирования оказалась не такой быстрой, как я надеялась.

Мы потратили два месяца и прошли почти такой же путь, как при оформлении первой ипотеки. Разве что не пришлось искать и покупать квартиру.

1. Проконсультировались в банке

Правила, которые действуют в одном банке, могут не работать в другом. Лучше уточнить информацию, даже если что-то кажется очевидным.

Для нас были важны удобные условия частично-досрочного погашения долга: в какие дни месяца можно вносить такие платежи, как изменяется график погашения кредита.

Перед встречей мы забыли узнать сумму основного долга по ипотеке. Назвали приблизительные цифры, и менеджер сделал предварительный расчет.

Продумайте какие условия договора и обслуживания важны для вас. Уточните, действуют ли они в новом банке. Узнайте сумму вашего основного долга по ипотеке, чтобы сделать предварительный расчет.

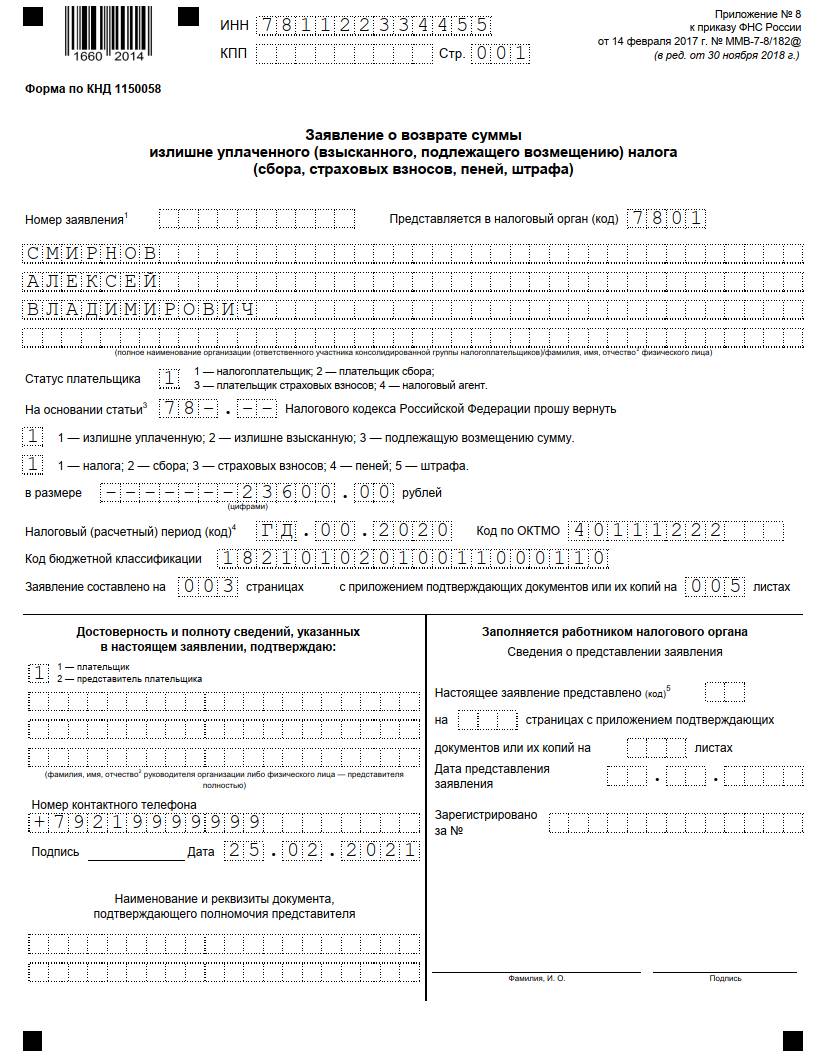

Вернут ли налоговый вычет, если я оформлю рефинансирование?

Есть мнение, что если вы делаете рефинансирование, то теряете право на налоговый вычет. В большинстве случаев это не так. Право на вычет за покупку квартиры не теряется в любом случае.

Право на вычет от суммы уплаченных процентов по кредиту остается, если вы делаете рефинансирование в аккредитованном банке, а не в другой организации (например, в АИЖК без оформления через банк). Вы сохраняете право на все налоговые вычеты, если делаете рефинансирование через банк. В договоре о рефинансировании должен упоминаться первый договор ипотеки.

2. Предоставили справки о доходах

Банк должен быть удостовериться, что заёмщик сможем платить по долгам, проверить кредитную историю. Еще одно условие, принятое во многих банках — рефинансирование одобрят только если вы не делали его раньше.

3. Заказали оценочную экспертизу квартиры

Когда нас одобрили как заёмщиков, банк перешёл к проверке квартиры.

Попросили отчет об оценке недвижимости в одном из агентств, выбранных банком, и документы на квартиру.

Клиенты оплачивают экспертизу сами. Нам это обошлось в 5 000 рублей, средняя цена в Иркутске. Но по результатам банк может и не одобрить жильё, тогда деньги будут потеряны.

Мы беспокоились, что квартира не понравится новому банку, поэтому уточнили у менеджера требования к жилью. Они у всех разные. Например, могут одобрить только квартиры не старше определенного года постройки, без деревянных перекрытий, с кухней.

Также банк смотрят и на оценочную стоимость квартиры. Она должна быть на дороже той суммы, которую вы берете в долг. Для нас занимаемая сумма не должна превышать 75% стоимости квартиры. Или придется самостоятельно платить в ВТБ часть денег.

Если вы сомневаетесь, оценят ли квартиру в нужную сумму, подойдет ли она для рефинансирования, поговорите с менеджером банка и оценщиком прежде, чем платить за экспертизу.

Отчеты об оценке: для первой ипотеки и для рефинансирования. Марина Нифонтова

4. Заключили сделку

В день заключения сделки мы подписали все документы, открыли счет, оформили договор страхования. К этому времени у нас как раз только истекла предыдущая страховка.

А если у меня еще не истек первый договор страхования?

Банки не имеют права навязывать страховку при оформлении кредита. Но многие прописывают в договоре условия, по которым процент за кредит выше, если у клиента нет страховки.

Также банки рекомендуют клиентам оформлять страхование в одобренных ими агентствах. Не все решатся спорить, так как банк может отказать в рефинансировании без объяснения причин.

Если клиент досрочно расторгнет договор со страхования, по общим правилам деньги не вернут (п. 3 ст. 958 ГК РФ). Но если страховка оформлена не более 14 дней назад, можно вернуть страховую премию (п. 1 указания ЦБ РФ N 3854-У в ред. от 21.08.2017 N 4500-У).

5. Погасили долг в банке, где брали первую ипотеку

На следующий день после сделки деньги перевели в банк ВТБ. Мы погасили первую ипотеку и получили справку об отсутствии задолженности.

За время между подписанием договора рефинансирования и закрытием первой ипотеки прошло два дня. Небольшую сумму набежавших за это время процентов по первому кредиту пришлось «переплатить». Такая ситуация может возникнуть, её стоит учитывать.

6. Переоформили закладную

Завершающий шаг — это оформление закладной на квартиру в пользу нового банка.

Для этого заказали пакет документов в ВТБ. Затем с менеджером Райффайзенбанка обратились в центр «Мои Документы» (у вас это может быть другой государственный регистрирующий орган) и оформили закладную.

На эту процедуру банки дают срок, прописанный в договоре. У нас это были три месяца. Но выгоднее оформить все как можно быстрее. Банки стимулируют клиентов и снижают процентную ставку после оформления залога.

Тонкости проведения процедуры

Если ставка процента, по которой оформление ссуды происходило изначально, оказалась для вас чрезмерно высокой, то вы сможете снизить ее посредством рефинансирования. Посредством применения данной услуги вы сможете добиться удешевления дорогого для вас кредита. В итоге выплатные операции будут осуществляться в рамках новой схемы. Для Сбербанка не имеет значения, в какой банковской организации вы оформили ссуду, главное, чтобы вы добились ее возврата.

Помимо этого, в качестве дополнительных преимуществ, которые предполагает переоформление ипотеки, можно выделить:

- отсутствие комиссионных отчислений за услуги, предоставляемые со стороны финансовой организации;

- выбор специальных условий для определенных категорий заемщиков;

- персональный подход к рассмотрению заявительной бумаги и прилагаемого набора документов;

- отсутствие серьезных требований в отношении страхования заемщика.

Рефинансирование позволяет сократить платежи

Какие документы потребуются для переоформления ссуды

Для обращения за рефинансированием ипотечного кредита в данную организацию необходимо обеспечить предоставление в ипотечный центр следующих документов:

- анкета-заявление, заполненная по унифицированному образцу, который будет рассмотрен и изучен впоследствии;

- удостоверение личности самого заемщика;

- данные о поручителях и гарантах сделки;

- справка об официальном трудоустройстве и подтверждении факта получения стабильного дохода;

- документы касательно залогового обеспечения.

Если оформление ипотечного кредита осуществлено в рамках программы «Молодая семья», то потребуются дополнительные документы:

- отксерокопированная версия свидетельства о браке;

- свидетельство о рождении ребенка.

Условия рефинансирования по ставкам

Эти показатели будут иметь непосредственную зависимость от срока, на который происходит оформление займа. Немаловажную роль играет и категория заемщика. Добиться экономии на процентах смогут заемщики, которые переоформят ссуду на время до года. Ипотечная ссуда, которая взята на временной интервал до 10 лет, может рефинансироваться по 15,25%. Если речь идет о займе до 20 лет – 15,5%. Если же обретение произошло по сроку до 30 лет, используется показатель 15,75%. Все эти показатели подлежат частым изменениям. Поэтому, если вы оформили договор на условии 18%, никто и ничто не помешает вам переоформить его впоследствии под 12%.

Еще одно программное направление ориентировано на лиц, которые уже имеют действующие ссуды в сторонних организациях. В таком случае определение условий происходит в индивидуальном порядке, исходя из многочисленных параметров. Минимально допустимая ставка процента в данной ситуации составляет 13,25%. Срок предоставления – до 30 лет. Для подсчета особенностей выплат можно воспользоваться специальным кредитным калькулятором.

Подать заявление нужно лично

Образец заявления на снижение ставки

Вид заявление имеет вполне стандартный:

- Сверху указывается, кому оно направлено (адресат по умолчанию – ПАО Сбербанк).

- Затем вносятся данные заявителя (речь идет о ФИО, паспортных сведениях, органе, выдавшем документ, номере договорного соглашения).

- В текстовой части заявления, связанного с понижением ставки процента, необходимо сообщить о просьбе по уменьшению процентов и проведению пересмотра условий по конкретному договору кредитования.

- Далее необходимо указать конкретный способ, который больше всего подойдет вам для получения данных о принятом решении. Это может быть почта, личная явка в финансовую структуру, адрес электронной почты, сообщение смс.

Далее нужно проставить собственную подпись, полностью прописать ФИО, указать контактные данные и поставить дату с подписью. Банк после рассмотрения этой бумаги примет решение и сообщит о нем вам.

Скачать заявление на рефинансирование кредита

Т. к. подобные заявки поступают в адрес финансовой структуры в большом количестве, ответ будет получен не сразу. На самом официальном ресурсе указано, что срок рассмотрения составляет не больше 30 дней после подачи соответствующего заявления.

Порядок рефинансирования ипотеки

Прежде чем приступить к переговорам с банком и сбору документов, следует правильно рассчитать время: даже самый простой процесс перекредитования занимает в среднем полтора-два месяца, и срочный отъезд в отпуск или запланированную командировку заставит клиента по возвращении начинать всё заново.

Теперь, решившись на обращение к кредитору, следует:

- Оценить сумму задолженности по старой ипотеке. Как это сделать, было описано ранее. Вполне может оказаться, что заёмщик преувеличивает тяжесть долгового бремени, а в реальности сможет рассчитаться с финансовым учреждением без заключения нового договора. Если сумма не столь значительна, её лучше выплатить до конца — это позволит сохранить идеальные отношения с кредитором и впоследствии получить новый заём.

- Узнать свою кредитную историю. В рефинансировании может быть отказано, если заёмщик успел себя плохо зарекомендовать; если «индекс благонадёжности» стремится к нулю, логичнее не заявлять о желании получить перекредитование, а искать способы исправления сложившейся ситуации.

- Выбрать банк, предоставляющий услугу. Заёмщик может обратиться как в «собственное», так и в любое стороннее финансовое учреждение, а лучше — сразу в несколько. Узнав условия программы и требования к клиентам, можно приступать к сбору документов и походу в офис. При оценке условий, предлагаемых тем или иным финучреждением, необходимо учитывать собственную привлекательность в качестве кредитополучателя. Наибольшие шансы имеют люди, имеющие официальный доход и возможность подтвердить его, предоставив справку по форме 2-НДФЛ или аналогичный документ по требованию банка. Имеют значение и обстоятельства предоставления первой ипотеки: в идеале при оформлении договора не должны были быть задействованы материнский или семейный капитал, а заёмщику следует быть полноправным собственником, с внесением соответствующих данных в ЕГРН. Ещё одно важнейшее обстоятельство — наличие прописанных в квартире детей или недееспособных лиц: в этом случае банк практически лишается обеспечения.

- Обратиться с заявлением о перекредитовании в выбранный банк. При первом визите следует уточнить, какие именно документы требуется собрать: списки разных финансовых учреждений незначительно различаются.

Чаще всего в них входят:

- собственно заявление, оформляемое в свободной форме или на типовом бланке;

- паспорт или загранпаспорт;

- старый договор кредитования с графиком погашения задолженности;

- если обращение производится в другой банк — справка из «исходного» об оставшейся сумме платежей и отсутствии просрочек;

- документ, подтверждающий трудоустройство или регистрацию в качестве индивидуального предпринимателя;

- справка о доходах по форме работодателя, банка или 2-НДФЛ;

- документ, подтверждающий право собственности — в настоящее время это выписка из ЕГРН, которую следует заблаговременно получить в Росреестре;

- прочие имеющие отношение к делу справки и документы, вплоть до квитанций и чеков из банкоматов.

- Дождаться решения кредитора. Как правило, на рассмотрение обращения у банков уходит от двух до семи рабочих дней. В некоторых случаях приходится ждать дольше — вплоть до двух недель. Кроме того, в процессе представители банка могут связываться с заявителем, уточнять у него детали и просить представить дополнительные документы — нужно быть готовым к такому повороту.

- Пройти процедуру одобрения кредитором недвижимости, выступающей в качестве залога. Для этого потребуется обратиться к аккредитованному оценщику, заплатить довольно существенную сумму, а также получить согласие страховщика, оформляющего полис, и направить соответствующие документы новому кредитору.

- Дождавшись выдачи заёмных средств, погасить кредит и забрать закладную в «исходном» банке, после чего зарегистрировать новую; на этом рефинансирование считается оконченным.

Заключение

Рефинансирование выгодно для заемщиков. Даже в случае дополнительных расходов можно обеспечить окупаемость. Это легко рассчитывается в онлайн-калькуляторе для рефинансирования. Однако можно попытаться снизить ставку и в своем банке. Тогда не придется платить за разные услуги, чтобы рефинансировать кредит. Также не требуется созаёмщик и не грозит потеря налогового вычета при операциях рефинансирования.

Чтобы быстрее закрыть все кредиты, стоит развивать свой пассивный заработок.Сделай первый шаг к пассивному доходу, прочитай новую статью «5 лучших инструментов пассивного заработка с доходом от 20 000 в месяц«.Время чтения всего 2 минуты!