Как корректно отразить в 6-ндфл начисление отпускных и больничных

Содержание:

- Ошибки при заполнении 6-НДФЛ

- Приложение № 1

- Отражение б/листа в 6-НДФЛ

- Кто сдает отчет 6-НДФЛ в 2021 году?

- Как оформляется годовая премия сотрудникам

- Особенности

- 6 НДФЛ с 2021 года: пример заполнения и сроки сдачи

- Учет НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

- Работа в программе 1С

- Основные формальности

Ошибки при заполнении 6-НДФЛ

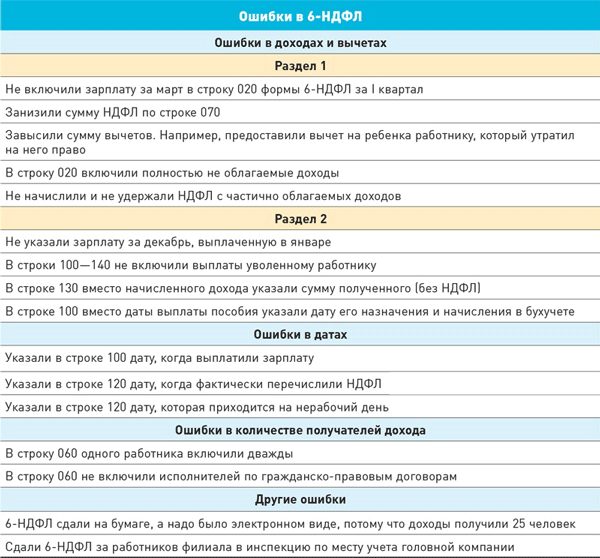

Во время внесения больничных листов в отчет 6-НДФЛ бухгалтера часто совершают типичные ошибки. Поэтому рекомендуется внимательно проверять составленный отчет самостоятельно или обратиться к другому специалисту. Он сможет перепроверить и указать на ошибки при их наличии. Вот что обычно вносится неправильно:

- неправильно исчисляется сумма налога;

- ошибки в датах;

- сдача отчетов за работников в филиалах в ФНС по адресу регистрации головного отделения компании.

Требуется внимательно проверять все, так как компании могут грозить санкции за несвоевременную сдачу финансовой отчетности.

Типичные ошибки при заполнении 6 НДФЛ

Санкции за недостоверные данные в отчете 6-НДФЛ

Налоговый кодекс РФ предусматривает различные санкции за предоставление неправильных данных по 6-НДФЛ или за их полное отсутствие. Они указаны в самом НК РФ, а также предусмотрены ФЗ-113, который значительно ужесточил существующие ранее санкции. Сделано это, чтобы налоговые агенты не пытались уйти от оплаты налогов.

Нарастающий итог не позволяет заниматься подбором необходимых чисел, ориентируясь на итог. При этом существуют внешние и внутренние контрольные соотношения, по которым требуется проверять правильность составления финансового отчета. Это особенно актуально, если сотрудник предоставил больничный лист, потому что тогда работа бухгалтера немного усложняется.

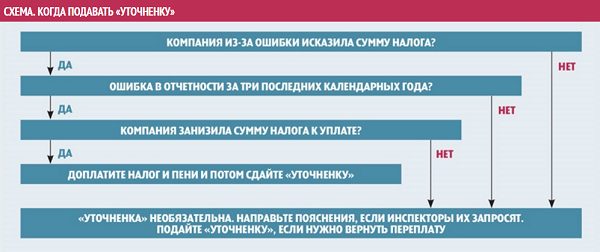

Схема исправления ошибок по 6 НДФЛ

Большинство ошибок связаны с невнимательностью и небольшим опытом бухгалтера. Поэтому сотрудники ФНС обычно возвращают отчеты с требованием переделать их. Однако от штрафа невозможно будет избавиться при выявлении нарушений во время проведения камеральной проверки.

Таблица 3. Санкции за выявление ошибок в составлении отчета 6-НДФЛ

| Размер штрафа (руб.) | Основания | Правовое обоснование по НК РФ и ФЗ-113 |

|---|---|---|

| 1 000 | Сдача отчета с опозданием. Штраф начисляется за каждый день просрочки | С. 126 п. 1.2. |

| Блокировка расчетного счета | При отсутствии у сотрудников ФНС финансового отчета в течение 10 дней | Ст. 76 |

| 500 | Ошибки в документах. Штраф начисляется за каждый из них | Ст. 126.1 |

| 200 | Сдача декларации ненадлежащим образом | Ст. 119.1 |

| 5 000 | Единовременное отсутствие пояснений к 6-НДФЛ | ФЗ-113 |

| 20 000 | Игнорирование требований сотрудников ФНС при повторной подаче запроса | ФЗ-113 |

Стоит отметить, что вопросы по заполнению 6-НДФЛ возникают практически у всех начинающих бухгалтеров. Поэтому рекомендуется внимательно изучать все материалы по заполнению документации. При следовании примерам по внесению больничных листов проблем возникнуть не должно.

Приложение № 1

Приложение № 1 к 6-НДФЛ, появившееся с 2021 года – это новая форма отмененной справки 2-НДФЛ. Приложение заполняется только при сдаче расчета за год.

В поле «Номер справки» следует указать ее порядковый номер. В поле «номер корректировки сведений» ставится код «00», если расчет представляется впервые. При подаче аннулирующих сведений указывается код «99».

Приложение к форме 6-НДФЛ состоит из разделов. Порядок их заполнения такой: раздел 1, Приложение к справке, разделы 3, 2 и 4. Приложение нужно заполнить в отношении каждого физического лица, которому производились выплаты.

Раздел 1 справки

В разделе 1 справки указывают сведения о физлице:

- ИНН (при отсутствии можно не заполнять);

- фамилия, имя, отчество;

- статус налогоплательщика – для резидентов код «1», для нерезидентов – «2»;

- дату рождения;

- код страны гражданства согласно Общероссийскому классификатору стран мира («643» для России);

- код вида документа – для паспорта «21» (Приложение № 5 к Порядку заполнения);

- серия и номер документа через пробел без знака «№».

Приложение к справке

В приложении указываются фактически перечисленные физлицам доходы, а также вычеты, кроме стандартных, социальных и имущественных. Суммы отражаются в разрезе по месяцам. Поля заполняются таким образом:

- «месяц» – порядковый номер месяца;

- «код дохода» – код из Приложения № 1 к Приказу ФНС России от 10.09.2015 № ММВ-7-11/ (заработная плата – «2000»);

- «сумма дохода» – выплата, полученная лицом по этому коду дохода;

- «код вычета» – код из Приложения № 2 к Приказу № ММВ-7-11/;

- «сумма вычета» – сумма предоставленного вычета по этому коду (не может быть больше суммы дохода).

Раздел 3

В разделе 3 нужно указать стандартные, социальные, имущественные вычеты и данные по соответствующим уведомлениям из ИФНС. Построчное заполнение:

- «код вычета» – код вычета из Приложения № 2 к Приказу № ММВ-7-11/;

- «сумма вычета» – сумму вычета по этому коду;

- «код вида уведомления» – «1», если оно подтверждает право на имущественный вычет, «2» – на социальный, «3» – на уменьшение НДФЛ на фиксированные авансовые платежи (для иностранцев).

В полях «номер уведомления», «дата выдачи уведомления», «код налогового органа…» нужно указать соответствующие данные из уведомления.

Раздел 2

В разделе 2 следует отразить итоговые сведения, которые рассчитаны в разделе 3 и Приложении к справке. Нужно указать ставку НДФЛ, в отношении которой заполняется раздел. Далее построчно следует отразить:

- общую сумму дохода по этой ставке без учета вычетов;

- налоговую базу – рассчитывается, как разница между общей суммой дохода и суммой вычетов (показатель не может быть отрицательным – в таком случае указывают «0.00»);

- налог, исчисленный по формуле: База х Ставка;

- налог удержанный – размер удержанного НДФЛ с доходов физлица, облагаемых по указанной ставке;

- фиксированные авансовые платежи (применяется для иностранцев, работающих по патенту);

- налог, который был перечислен в бюджет;

- налог, излишне удержанный налоговым агентом, если такое имело место.

Поручить сдачу отчётности специалистам

Раздел 4

В разделе 4 справки нужно заполнить всего 2 поля. В первом отражается сумма дохода, с которого налог не был удержан, во втором – сумма неудержанного НДФЛ.

Образец заполнения 6-НДФЛ за 1 квартал 20201 года

Итак, отчет 6-НДФЛ, который в 2021 году нужно подавать в новый форме, готов. Остается лишь проставить дату и подпись на каждом листе формы. Напомним, что работодатели с численностью работников (и иных физлиц, получивших доходы в отчетном периоде) 11 человек и более, должны подавать 6-НДФЛ в электронной форме. Если сотрудников до 10 включительно, можно отчитаться в бумажном виде.

Для создания и сдачи в ИФНС формы 6-НДФЛ удобно использовать специальный сервис от компании 1С. Это простой и быстрый способ представления отчетности, который избавит от рутинной работы, позволит существенно сократить досадные ошибки и избежать штрафов. Расчет формируется автоматически на основе данных, введенных в систему из бухгалтерских регистров.

Отражение б/листа в 6-НДФЛ

Если рассматривать фиксацию листка нетрудоспособности в расчёте, приведём пример: как обрабатывается больничный по конкретным строкам, где должны фигурировать цифры по выплатам этого пособия. Фактически данные по б/л проходят в расчёте по шести строкам:

- Строка 020 (первого раздела) — определяем доходную часть работника, берётся день, когда человек получил выплаты по больничному листу. Норма права, которая определяет этот шаг — статья 223 НК РФ.

-

Строка 040 — в тот же день, когда выплачена компенсация, насчитываем и выплачиваем подоходный. Ориентир в законодательстве — пункт 3 статьи 226 Кодекса.

- Далее данные по б/л отражаются в разделе №2, в строке 100 отражаем дату, когда сотрудник получает компенсацию — ставим её.

- Строки 070 и 110 — проставляется сумма удержанного НДФЛ, по срокам выполнения этот факт должен стоять в день выплаты.

-

Строка 120 должна отражать уплату НДФЛ в госбюджет. Срок для этого, согласно пункту 6 статьи 226 НК РФ, — финальное число того месяца, когда деньги были выплачены сотруднику. Это регламентировано пунктом 6 статьи 226 НК РФ.

Специфика отражения переходящего б/листа в расчёте

Если ещё детальнее разбираться с отличиями в фискальных схемах признания дохода, то в периоды, когда заработная плата и больничный лист фиксируются в переходящие на следующий отчётный период сроки, получается следующее:

- Показатели по заработной плате, премиальным и т. п., как правило, попадают в разные месяцы, так как мотивационные выплаты начисляются в одном месяце, а перечисляются работникам в следующем. Когда это происходит на переходе одного отчётного периода в другой, цифры по ЗП за пограничный месяц отчётного квартала попадают в раздел №1 (в начисленную сумму дохода), а в разделе №2 (по дате, когда ЗП была выплачена) они отразятся только по следующему отчётному периоду.

- Физические показатели по выплатам и обложению пособия по листкам нетрудоспособности по обыкновению попадают в один отчётный период. Это связано с тем, что срок уплаты налогового сбора на б/л привязан к месяцу выплаты компенсации.

Но иногда сроки выплаты сбора по бюллетеню могут перетекать в следующий месяц, и, соответственно, это может произойти и по отчётному периоду. Происходит это тогда, когда финальные числа месяца оказываются выходными или праздничными.

Заметим, что согласно требованиям норматива, зафиксированного в пункте 7 статьи 6.1 НК РФ, если срок выплат попадает на выходной или праздничный день, перечисления должны быть перенесены на первый следующий за выходными рабочий день. В связи с чем когда больничный закрывается в последний день отчётного периода, оплата по нему пройдёт уже в следующем квартале, что повлияет на отражение в расчёте 6-НДФЛ. Комментарии по данному вопросу можно найти в письме налоговиков №БС-4–11/14329@ от 21.07.2017.

Разъяснения по таким нюансам даны в Письме Минфина №БС-4–11/4440@ от 13.03.2017.

Кто сдает отчет 6-НДФЛ в 2021 году?

Расчет 6-НДФЛ подается организациями и индивидуальными предпринимателями, которые являются налоговыми агентами, то есть выплачивает доходы сотрудникам или другим физическим лицам. Форма 6-НДФЛ сдается организациями и ИП наряду с 2-НДФЛ.

Если у организации есть обособленные подразделения, в которых заняты наемные работники, то заполнить расчет 6-НДФЛ нужно по каждому из них.

НУЖНО ЛИ СДАВАТЬ НУЛЕВОЙ РАСЧЕТ 6-НДФЛ в 2021 ГОДУ?

Несмотря на разъяснения ФНС РФ:

- письмо ФНС от 04.05.16 № БС-4-11/7928;

- письмо ФНС от 23.03.16 № БС-4-11/4901.

В которых сказано, что если организация или ИП не выплачивают доход физлицам, то представлять расчет не нужно, очень часто ИФНС не принимают эти письма во внимание и штрафуют, а также блокируют расчетные счета, ИП и организаций не сдавших нулевой отчет. Поэтому мы советуем во избежание лишних проблем предоставлять нулевые расчеты 6-НДФЛ в установленные сроки, если у вас хотя бы в одном из отчетных периодов были начисления и выплаты доходов наемным работникам

Напомним, что 2-НДФЛ заполняется по каждому работнику ИП или компании отдельно, а 6-НДФЛ — сразу по всем работникам один раз в квартал.

Сроки сдачи 6-НДФЛ в 2021 году

Структуры, занимающиеся разработкой форм отчетности, подумывают об изменении сроков предоставления форм 6-НДФЛ и 2-НДФЛ, причем планируют объединить эти две формы в одну. Мы следим за обновляющейся информацией и своевременно предоставляем ее нашим читателям.

Внимание! Основное отличие в сроках предоставления 6-НДФЛ в 2021 году состоит в отмене отдельного отчета 6-НДФЛ, начиная с отчетности за 1 квартал 2021 года и включении данных 6-НДФЛ в состав квартальных РСВ. Соответственно, срок предоставления 6-НДФЛ 2021, начиная с 1 квартала 2021 года, совпадет со сроками предоставления РСВ 2021 года:

- За 12 месяцев 2020 года — не позднее 1 марта 2021 года.

- За I квартал 2021 года — не позднее 30 апреля 2021 года.

- За 6 месяцев 2021 года — не позднее 30 июля 2021 года.

- За 9 месяцев 2021 года — не позднее 01 ноября 2021 года (перенос с субботы 30.10.2021).

- За 12 месяцев 2021 года — не позднее 31 января 2022 года (перенос с воскресенья 30.01.2022).

Дата сдачи 6-НДФЛ в 2021 году

Датой сдачи отчета 6-НДФЛ, отправленного в электронном виде, считается дата получения квитанции, которая является подтверждением даты отправки. Если квитанция получена до 24.00 последнего отчета дня, срок подачи отчета считается не нарушенным.

Датой отправки отчета 6-НДФЛ почтовым отправлением считается дата проставленная работником почты на описи вложения.

Датой отправки отчета 6-НДФЛ лично или через представителя непосредственно в налоговый орган считается дата, проставленная на вашем экземпляре отчета работником налоговой инспекции.

Как оформляется годовая премия сотрудникам

Для того чтобы сотрудники бухгалтерии организаций не допускали ошибок при предоставлении формы 6 НДФЛ с заполненной графой о годовых премиях работникам, налоговыми органами были выпущены следующие разъяснения:

- Письменное оповещение, в котором приводится разъяснение порядка оформления документов отчётности при выплате сотрудникам денежных премий за предшествующий год.

- Дополнение к распоряжению от 27 октября 2016 года, в котором даны разъяснения порядка определения числа фактически полученного дохода гражданина в форме денежной компенсации с целью внесения средств по НДФЛ.

Существует несколько типов классификации даты фактического получения гражданином материальной компенсации:

- учитывая пункт под номером два статьи 223 основного налогового закона, днём фактического получения денег, должен быть признан крайний день месяца, за который гражданин получит обозначенный доход в соответствии с параграфами заключённого трудового соглашения с работодателем;

- таким днём может быть признан крайний день месяца, за период которого сотрудник должен получить обозначенный доход;

- также указанной датой может быть признан крайний день месяца, стоящего в дате приказа руководителя предприятия о начислении материальной компенсации работы за интервал года или квартала.

Стоит заметить, что до появления письменных разъяснений данной проблемы, налоговые органы считали такой датой тот день, когда премия выплачивалась человеку. Иными словами, в день поступления денежных средств на расчётный счёт в банковском учреждении.

Такое отношение налоговых органов вносило большую неразбериху в корректное заполнение второго раздела документа отчётности, потому что сведения в строках 100 не совпадали.

Особенности

Рассматриваемое пособие (далее также – ПБР) является одной из разновидностей социального обеспечения граждан со стороны государства. На получение средств имеют право матери, ожидающие ребенка.

ПБР – это единовременная выплата. Ее переводят за 70 дней до рождения младенца. Если детей несколько, то это делают за 84 дня.

При исчислении учитывают следующие параметры:

- средний заработок за два года;

- количество причитающихся дней (140 – для роженицы, ожидающей одного ребенка, и 194 – несколько детей).

Размер пособия исчисляют как произведение этих дней и среднего значения зарплаты (если конечная цифра не превышает установленного лимита).

Также см. «Детские пособия с 1 июля 2021 года: изменения и размеры».

6 НДФЛ с 2021 года: пример заполнения и сроки сдачи

Те сумм доходов, которые влекут за собой непосредственное появление выгоды материального характера, должны быть в обязательном порядке обложены НДФЛ кроме случаев, указанных в статье 217 действующего Налогового Кодекса. Пособие по беременности и родам входит в данный исключительный перечень необлагаемых доходов лица.

Законодатель оставляет в пользу работодателей возможность поддержки своих сотрудниц без оплаты НДФЛ. В соответствии с нормами статьи 217 НК не может быть облажена налогом помощь материального характера, размер которой составляет менее 50000 рублей в течение года с фактического момента рождения ребенка.

При данных обстоятельствах работодатель должен осуществить единовременный перевод средств в пользу сотрудницы в регламентированных пределах

Важно убедиться в том, что ранее такую же поддержку не получал отец ребенка. Лица могут использовать выделенную сумму средств так, как они захотят

В каждом конкретном случае пособие перечисляется на счет одного лица, который непосредственно осуществляет уход за новорожденным ребенком.

Это могут быть следующие категории лиц:

- родители;

- бабушки и дедушки;

- официальные опекуны.

Соответствующее пособие назначается в момент рождения ребенка и перестает начисляться в день выхода родителя на место постоянного трудоустройства. Начисление средств может быть прекращено также и в момент достижения ребенком возраста в 1,5 года.

Действующее законодательство содержит в себе положения о том, что организации должны в обязательном порядке каждый год передавать в территориальную налоговую службу справки по установленным формам на всех сотрудников, осуществляющих официальную трудовую деятельность.

В отчетной документации отражается вся актуальная информация о перечисленной сумме доходов, вычетах, о перечисленных налоговых сборах и так далее.

При заполнении отчетности уполномоченные представители организаций должны следовать определенным требованиям. В соответствие с ними, в 6-НДФЛ пособие по беременности и родам не указывается ни в каком формате. Это обуславливается тем, что контролирующим органам не нужна такая информация.

В рамках расчета по форме 6-НДФЛ подавляющее число компаний отражают суммы доходов, которые попадают под непосредственное налоговое обложение. На основании норм статьи 217 Налогового кодекса все детские пособия полностью освобождаются от оплаты НДФЛ. В результате этого соответствующая материальная поддержка не должна отображаться в отчетности.

Стоит отметить, что в прочих случаях в рамках документации происходит заполнение следующих строк:

Программы государственной социальной поддержки предусматривают выплату определенных материальных средств в пользу женщин, ожидающих скорое рождение ребенка.

Среди них стоит выделить следующие:

- выплаты по факту рождения;

- пособия в пользу будущих матерей, стоящих на регистрационном учете у врача на раннем сроке беременности;

- пособие по беременности и родам.

Первые выплаты осуществляются сразу после рождения ребенка. Фактический размер суммы напрямую зависит от количества новорожденных. Выплаты осуществляются как по месту фактического проживания, так и трудоустройства. Стоит отметить, что государство может изменить фактический размер выплат в соответствии с актуальной экономической ситуацией в стране.

При этом, если сотрудница организации не оформляет декретный отпуск и продолжает осуществление своей профессиональной деятельности, то пособие в ее пользу не может быть выплачено. Работодатель попросту не имеет на это законных оснований.

Любая организация использует наем работников и выплачивает им заработную плату, как доход, т. е. является налоговым агентом. Полученная выгода облагается налогом на доходы физических лиц (НДФЛ). Разберемся, для чего нужна декларация 6-НДФЛ?

Это обязательный отчет в целом по организации или ИП, где видно суммарные налогооблагаемые доходы и их перечисления.

То есть контролеры сверяют правильность начисления и своевременность перечисления налогоплательщика, чтобы выявить ошибки или недобросовестного налогоплательщика.

Расчет предоставляется в районную инспекцию и заполняется нарастающим итогом с начала отчетного года.

Отчет предоставляется:

- в электронном виде;

- на магнитном носителе;

- или через ТКС (телекоммуникационные каналы связи).

На предприятиях, где работают меньше 25 человек, допускается сдать отчетность в бумажном варианте.

Учет НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Особенности расчета и перерасчета, учета и отражения в отчетах НДФЛ с больничных листов в программе «1С.Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующих примерах.

Пример 1

|

Работник С.С. Горбунков представил 18.06.2018 в бухгалтерию больничный лист за период с 11.06.2018 по 16.06.2018. Пособие в тот же день было зарегистрировано в программе документом Больничный лист № 1 и рассчитано. Выплата пособия запланирована 29.06.2018 в межрасчетный период. Однако обстоятельства сложились так, что выплату произвели вместе с зарплатой 03.07.2018. |

В результате расчета пособия документом Больничный лист начислено 5 979,45 руб.

Дата фактического получения дохода соответствует предполагаемой дате выплаты 29.06.2018. Реальная выплата была произведена 03.07.2018. Поэтому дата фактического получения дохода меняется.

После выплаты пособия 03.07.2018 дата фактического получения дохода — 03.07.2018.

В Примере 1 предполагаемая дата выплаты и реальная дата выплаты относятся к разным месяцам налогового периода — 2018 года — и к разным отчетным периодам — II и III кварталу соответственно.

В форме 6-НДФЛ это пособие по нетрудоспособности не отражается в отчете за полугодие, но отображается в Разделах 1 и 2 отчета за 9 месяцев, что соответствует требованиям законодательства.

Пример 2

|

В продолжение Примера 1: в июле 2018 года после получения пособия С.С. Горбунков представил в бухгалтерию справку для расчета пособий о заработке в 2016 году у другого страхователя. Уточнение информации о среднем заработке повлекло необходимость перерасчета пособия. Новый документ Больничный лист № 2 (рис. 1) создан на основании исходного по кнопке Исправить. При перерасчете пособия предполагалось выплатить доначисленную сумму 30.07.2018. Но реально доначисления были выплачены 02.08.2018. Рис. 1. Документ «Больничный лист № 2» |

В результате доначисления сумма дохода увеличилась на 74 руб. и стала 6 053,45 руб.

Часть этой суммы — 5 979,45 руб. — уже была выплачена 03.07.2018 (см. Пример 1). К выплате полагается доначисленная сумма в размере 74 руб., произвести выплату планируется 30.07.2018. Доход выплачивается частями, и каждая из этих частей пособия имеет свою дату выплаты, а значит, и свою дату фактического получения дохода. Дата фактического получения дохода второй доначисленной части пособия после начисления — 30.07.2018. А выплата этой части дохода в другой день уточнила дату фактического получения дохода 02.08.2018.

При начислении первоначальной суммы пособия по временной нетрудоспособности (Пример 1) и при доначислении (Пример 2) предполагаемые даты выплаты не совпадают с реальными датами выплаты. Следовательно, первоначально определенные даты фактического получения дохода в обоих случаях оказались недостоверными и требовали уточнения. Уточнение даты фактического получения дохода производится при регистрации выплаты. В учете НДФЛ суммы полученного дохода и исчисленного налога «переносятся» на достоверные даты фактического получения дохода. При этом формируются корректирующие записи с отрицательными суммами для неверных дат получения дохода и с положительными суммами с достоверными датами получения дохода.

Отчет Регистр налогового учета (рис. 2) отражает произведенные изменения.

Рис. 2. Отчет «Регистр налогового учета»

В отчете в налоговых периодах июнь-июль начисленная сумма дохода составляет 5 979,45 руб. и отображается трижды (Пример 1). Первый раз сумма была зарегистрирована в июне. Но перенос даты фактического получения дохода на июль вызывает регистрацию этой суммы еще дважды: с плюсом — в июле и с минусом — в июне. Аналогично сумма доначисления 74 руб. (Пример 2) регистрируется сначала в июле, но затем переносится с июля на август (т. е. дополнительно регистрируется со знаком минус в июле и со знаком плюс — в августе).

Отчеты 2-НДФЛ и 6-НДФЛ строятся на основании дат фактического получения дохода и его выплаты. Дата, на которую формируется отчет, определяет, как будут отражены доходы и налоги в отчетах

Важно следить, чтобы дата формирования отчета была позднее дат совершенных выплат

Приведенные примеры демонстрируют, что постоянный пересчет НДФЛ не особенность реализации в программе, а потребность, установленная нормами НК РФ.

От редакции. Приглашаем 07.02.2019 в 1С:Лекторий на лекцию «Подготовка отчетов 2-НДФЛ и 6-НДФЛ за 2018 год, особенности формирования в «1С:Зарплате и управлении персоналом 8» (ред. 3)». Лекторы — В.Д. Волков, заместитель начальника Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России, и эксперты 1С. Зарегистрироваться на мероприятие можно .

Работа в программе 1С

Все данные, которые должны быть отражены в форме 6-НДФЛ также заполняются в 1С.При этом заполнение данных в этом приложении имеет некоторые особенности, которые представлены ниже на примерах.

Например, работник начал работу на предприятии начиная с 01.04.2016 года. Данный месяц был полностью отработан. При это сотрудник имеет вычет на ребенка в размере 1400 рублей. Данный факт также должен быть отражен в программе. Так как работник проработал весь месяц, то в этом случае при заполнении данных не возникнут какие-либо проблемы.

Практически во всех компаниях выплата суммы пособия осуществляется вместе с заработной платой. В указанном примере случае выплата осуществляется ежемесячно 10-ого числа. Данный факт также должен быть отражен в программе 1С.

После внесения всех необходимых данных автоматически производиться расчет суммы НДФЛ. Но производится вычет в двойном размере. Это в первую очередь обусловлено тем, что выплата больничного пособия осуществляется уже в следующем месяце. В указанном примере на момент начисления больничного пособия еще нет зарплаты, так как она не была начислена.

Именно поэтому программа использует 2 вычета, за май — он еще не применялся, и за июнь — так как выплата осуществляется 10-ого июня.

После осуществления расчета зарплаты на май программа снимает майский вычет с больничного и использует его по отношению к зарплате за май.

Размер суммы налога в указанном примере складывается из следующих параметров:

- налог, исчисленный с заработной платы;

- налог, исчисленный с больничного листа;

- НДФЛ также с больничного, но рассчитанный в документе Начисление заработной платы.

Некоторые особенности имеет и расчет заработной платы за июнь. Так как в этом случае вычет за данный месяц уже был осуществлен в больничном листе, то при осуществлении расчета заработной платы он не будет виден.

На данном примере также представлен порядок заполнения декларации за 2 квартал.

В частности, второй раздел документа имеет 4 группы строк:

| Первая группа | Указывается зарплата за апрель, в этом случае датой получения зарплаты является 30.04., а датой удержания дохода – 10.05., налог был перечислен 11.05. |

| Вторая группа | Указываются данные о доходе за май. В этом случае датой зачисления заработной платы считается 31.05. |

| Третья часть | Указывается доисчисленная сумма НДФЛ. В указанном выше примере была доисчислена определенная сумма денег за май. |

| Последняя часть | Больничный лист в 6-НДФЛ. |

Из вышеуказанного можно сделать вывод о том, что действующее законодательство тщательно регулирует порядок и правила заполнения формы 6-НДФЛ. А образец заполнения данного документа можно найти в интернете. При этом указанные правила действуют также при расторжении трудового соглашения и при увольнении сотрудника.

Основные формальности

Замечания по закону

Перечисление финансовой поддержки в пользу граждан, которые имеют детей, осуществляется за счет средств государственного, регионального или муниципального бюджетов. Контролем за выплатой средств занимается каждое территориальное отделение ФСС РФ. Подавляющая часть детских пособий выплачивается именно из средств Фонда.

Не так давно ФНС РФ придерживался позиции, согласно которой пособия должны попадать под налог на доходы физических лиц. Однако, благодаря последним поправкам, в налоговое законодательство был включен исключительный перечень категорий лиц, которые могут не выплачивать налоговый сбор. Теперь родители могут не выплачивать налог на пособия для детей в возрасте до 1,5 или 3 лет.

Возможные ситуации

Те сумм доходов, которые влекут за собой непосредственное появление выгоды материального характера, должны быть в обязательном порядке обложены НДФЛ кроме случаев, указанных в статье 217 действующего Налогового Кодекса. Пособие по беременности и родам входит в данный исключительный перечень необлагаемых доходов лица.

Законодатель оставляет в пользу работодателей возможность поддержки своих сотрудниц без оплаты НДФЛ. В соответствии с нормами статьи 217 НК не может быть облажена налогом помощь материального характера, размер которой составляет менее 50000 рублей в течение года с фактического момента рождения ребенка.

При данных обстоятельствах работодатель должен осуществить единовременный перевод средств в пользу сотрудницы в регламентированных пределах

Важно убедиться в том, что ранее такую же поддержку не получал отец ребенка. Лица могут использовать выделенную сумму средств так, как они захотят

В каждом конкретном случае пособие перечисляется на счет одного лица, который непосредственно осуществляет уход за новорожденным ребенком.

Это могут быть следующие категории лиц:

- родители;

- бабушки и дедушки;

- официальные опекуны.

Соответствующее пособие назначается в момент рождения ребенка и перестает начисляться в день выхода родителя на место постоянного трудоустройства. Начисление средств может быть прекращено также и в момент достижения ребенком возраста в 1,5 года.

Действующее законодательство содержит в себе положения о том, что организации должны в обязательном порядке каждый год передавать в территориальную налоговую службу справки по установленным формам на всех сотрудников, осуществляющих официальную трудовую деятельность.

В отчетной документации отражается вся актуальная информация о перечисленной сумме доходов, вычетах, о перечисленных налоговых сборах и так далее.

При заполнении отчетности уполномоченные представители организаций должны следовать определенным требованиям. В соответствие с ними, в 6-НДФЛ пособие по беременности и родам не указывается ни в каком формате. Это обуславливается тем, что контролирующим органам не нужна такая информация.

Как нужно отражать

В рамках расчета по форме 6-НДФЛ подавляющее число компаний отражают суммы доходов, которые попадают под непосредственное налоговое обложение. На основании норм статьи 217 Налогового кодекса все детские пособия полностью освобождаются от оплаты НДФЛ. В результате этого соответствующая материальная поддержка не должна отображаться в отчетности.

Стоит отметить, что в прочих случаях в рамках документации происходит заполнение следующих строк:

На что стоит рассчитывать

Программы государственной социальной поддержки предусматривают выплату определенных материальных средств в пользу женщин, ожидающих скорое рождение ребенка.

Среди них стоит выделить следующие:

- выплаты по факту рождения;

- пособия в пользу будущих матерей, стоящих на регистрационном учете у врача на раннем сроке беременности;

- пособие по беременности и родам.

Первые выплаты осуществляются сразу после рождения ребенка. Фактический размер суммы напрямую зависит от количества новорожденных. Выплаты осуществляются как по месту фактического проживания, так и трудоустройства. Стоит отметить, что государство может изменить фактический размер выплат в соответствии с актуальной экономической ситуацией в стране.

При этом, если сотрудница организации не оформляет декретный отпуск и продолжает осуществление своей профессиональной деятельности, то пособие в ее пользу не может быть выплачено. Работодатель попросту не имеет на это законных оснований.