Как отразить в справке 2-ндфл больничный лист: особенности заполнения. что это

Содержание:

- 6-НДФЛ: порядок заполнения справки

- Правило 2. Условия предоставления учебного отпуска

- Нормативные акты

- Больничный лист код дохода 2 НДФЛ

- Код дохода 2000 в справке 2-НДФЛ – что это в 2021 году

- Утверждена новая форма расчета 6-НДФЛ.

- Что такое НДФЛ

- Чьи суммы подлежат налогообложению

- Пособие по беременности и родам в 2-ндфл облагается ли

- Что означают коды НДФЛ

- Зачем необходим документ

6-НДФЛ: порядок заполнения справки

6-НДФЛ – это расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом. Справка в ИФНС сдается поквартально. В 6-НДФЛ указываются суммарные доходы и налоговые вычеты по всем работникам. Данные в форму вносят нарастающим итогом с начала отчетного года. Суммарные показатели доходов прописываются в рублях и копейках, а суммы налога округляют до рублей. Если значения отсутствуют, тогда в ячейках прописывают значение «ноль». Все листы документа должны быть заполнены. Для того, чтобы отчитываться по НДФЛ без штрафов нужно правильно заполнить форму 6-НДФЛ.

бесплатно.

Титульный лист 6-НДФЛ: заполнение

- номер корректировки: 000 – первоначальный отчет. Если сдается уточненные варианты документа, то код присваивается по числовому ряду: 001, 002 и т.д.

- Отчетный период (код) — указывается код периода, за который предоставляется справка: 21- отчет по 6-НДФЛ за 1 квартал; 31 – отчет по 6-НДФЛ за 6 месяцев; 33 – отчет по 6-НДФЛ за 9 месяцев; 34 – отчет по 6-НДФЛ за год.

- Налоговый период (год) – указывается год, за который сдается отчет.

- Код налогового органа – каждой ИФНС присваивается свой код.

- Код местонахождения (учета) – зависит от формы собственности бизнеса: например, 120 – для ИП по месту прописки, 320 – для ИП по месту осуществления деятельности, 213 – по месту учета для крупнейшего налогоплательщика, 214 – для организаций, которые не являются крупнейшими налогоплательщиками.

- На титульном листе указывается название организации или ФИО ИП.

- Форму 6-НДФЛ подписывает руководитель организации/ИП (код 1) или доверенное лицо (код 2).

1 раздел 6-НДФЛ: как заполнять строки

- Стока 010 – ставка налога. Чаще всего используется ставка 13%. Если ставок используется несколько, то по Разделу 1 оформляется несколько листов. В таком случае строки 060-090 заполняются только на первом листе.

- Строка 020 – доход сотрудников; заполняется возрастающим итогом.

- Строка 025 – указываются начисленные дивиденды.

- Строки 030 и 040 – суммы вычетов и исчисленного налога.

- Стока 045 – исчисленный налог из дивидендов.

- Строка 050 – сумма, которая уплачена иностранному сотруднику за патент на работу в РФ. Данная сумма уменьшает начисленный НДФЛ, который рассчитывается с доходов этих работников.

- Строка 060 – количество сотрудников, которым выплачивались доходы за отчетный период.

- Строка 070 – общая сумма удержанных налогов в отчетном периоде.

- Строка 080 – сумма налога, которая не была удержана с материальной выгоды или доходов работников, которые выплачены в натуральном эквиваленте.

- Строка 090 – сумма налога, которая возвращена физлицу работодателем (например, в случае возникновения переплаты по НДФЛ).

2 раздел 6-НДФЛ: как заполнять строки

Во втором разделе отражены суммы, которые работодатель перечислил за сотрудника в отчетном периоде.

- Строка 100 – дата фактического получения дохода (ст. 223 НК).

- Строка 110 – дата удержания налога (ст. 226 НК РФ). В день выплаты удерживается налог с зарплаты, матпомощи, отпускных и больничных, а в день реального перечисления дохода – по доходам, полученным в натуральной форме или по доходам материальной выгоды.

- Строка 120 – дата, не позднее которой следует перечислить налог. На следующий день перечисляется НДФЛ с зарплаты и др. выплатам; по отпускным и больничным выплатам – в последний день месяца, в котором осуществлялись выплаты (п.6 ст. 226 НК). Если срок перечисление совпадает с выходным или праздничным днем, то ставят дату следующего рабочего дня.

- Строка 130 – доход с учетом НДФЛ, который соответствует дате, указанной в строке 100.

- Строка 140 – сумма удержанного НДФЛ с дохода, который указан в строке 130.

Правило 2. Условия предоставления учебного отпуска

Чтобы предоставить вышеуказанным сотрудникам учебный отпуск, должны быть соблюдены следующие условия:

1. Гарантии и компенсации работникам, совмещающим работу с получением образования, предоставляются при получении образования соответствующего уровня впервые (ст. 177 ТК РФ).

Обратите внимание, что форма обучения (очная, очно-заочная, заочная) не является условием предоставления учебного отпуска, однако влияет на его оплату. Если сотрудник обучается по очной форме, то учебный отпуск не оплачивается, если по очно-заочной или заочной форме обучения, то на период учебного отпуска сохраняется средний заработок (ст

ст. 173, 173.1, 174, 176 ТК РФ).

Пример: у сотрудника среднее профессиональное образование (например, окончил колледж). И вот он решил пройти обучение в колледже по другой специальности — в этом случае он не может повторно рассчитывать на предоставление ему гарантии в виде учебного отпуска.

Важно: указанные гарантии и компенсации также могут предоставляться работникам, уже имеющим профессиональное образование соответствующего уровня и направленным для получения образования работодателем в соответствии с трудовым договором или ученическим договором, заключенным между работником и работодателем в письменной форме. 2

Если сотрудник совмещает работу с получением образования одновременно в двух организациях, осуществляющих образовательную деятельность, гарантии и компенсации предоставляются только в связи с получением образования в одной из этих организаций (по выбору работника). Об этом также говорится в статье 177 ТК РФ

2. Если сотрудник совмещает работу с получением образования одновременно в двух организациях, осуществляющих образовательную деятельность, гарантии и компенсации предоставляются только в связи с получением образования в одной из этих организаций (по выбору работника). Об этом также говорится в статье 177 ТК РФ.

Рекомендуем видеолекцию «Учебный отпуск: как правильно предоставлять и оплачивать»

3. Образовательное учреждение, в котором проходит обучение сотрудник, должно иметь государственную аккредитацию. Реестр аккредитованных образовательных организаций можно найти на сайте Федеральной службы по надзору в сфере образования и науки.

Исключение: работодатель вправе предоставить сотруднику учебный отпуск, который проходит обучение в образовательном учреждении, не имеющем государственной аккредитации при условии, если это будет прописано в трудовом (коллективном) договоре.

4. Учебный отпуск может быть предоставлен только на основании справки-вызова из образовательного учреждения.

5. Учебный отпуск предоставляется продолжительностью не выше указанной в ТК РФ. Исключение: работодатель может предоставить учебный отпуск и большей продолжительностью, при условии, что это прописано в трудовом (коллективном) договоре.

Обратите внимание, что учебный отпуск предоставлется только по основному месту работы (ст. 287 ТК РФ)

Следовательно, совместителю в период сессии необходимо либо продолжать работу в свободное от учебы время, либо оформить на это время отпуск без сохранения зарплаты (обратите внимание на правила 4 и 5).

Пример: у сотрудника два места работы: постоянное и совместительство. Работу он совмещает с получением высшего образования. В данном случае отпуск будет предоставлен сотруднику только по одному месту работы. Например, в той организации, в которой он работает постоянно. У сотрудника возник вопрос: можно ли проходить обучение и одновременно работать в организации, которая является вторым местом работы — совместительством? В данном случае, сотруднику можно обратиться к работодателю организации, где он работает по совместительству, с просьбой о предоставлении ему отпуска за свой счет на период учебы.

Но надо быть готовым к тому, что работодатель может отказать в просьбе сотруднику, сославшись на то, что данное условие не прописано в трудовом (коллективном договоре). В данном случае работодатель имеет на это право.

Нормативные акты

Все те нормы, которые касаются прав работника, находящегося на больничном, начислений по больничному листу, а так же оформления листа, прописаны в следующих нормативных актах:

- В статьях 183 и 124 прописано, как именно должен управлять рабочим временем гражданин, имеющий больничный лист, а так же какие гарантии у него имеются при оформлении больничного листа.

- В статье 217 прописано, какими именно платежами и налогами облагается больничный лист.

- В № 323-ФЗ можно найти аспекты, которые прописывают использование больничного в качестве документа, обеспечивающего охрану здоровья больного.

- В № 255-ФЗ расписаны гарантии соцзащиты, на которые может рассчитывать больной при уходе за детьми и родственниками, травме или болезни.

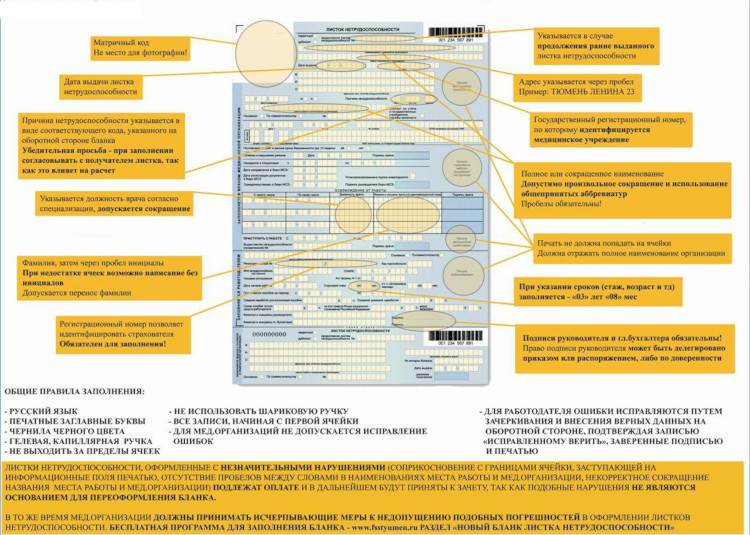

- В Приказе 624 можно найти инструкцию о том, как именно следует заполнять больничный.

- Ну и последнее, 375 Постановление. прописывает, как именно следует оформлять больничные по беременности и родам, а так же по уходу за ребенком.

Больничный лист код дохода 2 НДФЛ

Больничный лист код дохода 2 НДФЛ – 2300. Но помните о том, что в процессе оформления справки нужно точно знать, какие средства пошли на выплату больничного листа. Каждый налоговый агент должен на своих сотрудников составлять специализированные справки, которые выступают своеобразными налоговыми декларациями. Справка 2 НДФЛ должна всецело отражать суммы доходов сотрудника, а также отчислений, которые производятся во всех необходимые фонды. Безусловно, оформление справки – сложный и многогранный процесс. Например, если вы указываете в справке материальную помощь, то вам нужно во-первых определить, облагается ли она налогом, а во-вторых, правильно сделать исчисления.

Код дохода 2000 в справке 2-НДФЛ – что это в 2021 году

В Российской Федерации для всех жителей страны, включая резидентов, предусмотрен обязательный налог.

Физическое лицо является резидентом тогда, когда количество дней, проведенных на территории России, превышает 183 дня.

Таким образом, обязательный налог взымается со всех доходов, полученными от источника, который официально базируется в России.

Налог оплачивает наниматель в размере 13 процентов.

База налогов включает в себя всю выручку, которую получают в финансовом или в натуральном виде, за исключением средств, соответствующих налоговому кодексу Российской Федерации.

Исключения представляют из себя:

- Пособия по «декретному» отпуску, гарантированное только женщинам;

- Выплаты страхового возмещение и накопительные пенсионные выплаты;

- Федеральные социальные выплаты неработающим пенсионерам;

- Узаконенные выплаты, денежных средств за нанесенный ущерб жизни здоровью или имуществу;

- Оплата за донорство;

- Средства, выплачиваемые на содержание несовершеннолетнего ребенка, выплачиваемые одним из родителей;

- Единовременные выплаты, которые не превышают 50 тыс. рублей от работодателя при усыновлении ребенка из детдома или рождении;

- А также другие налоги, перечисленные в НК РФ ст. 217.

В России существует сумма, закрепленная на законодательном уровне, данная сумма не подлежит налогообложению, и вычитается при расчете из НДФЛ.

Что Такое НДФЛ?

НДФЛ — общеобязательный безвозмездный платеж, взымаемый принудительно различными органами власти, распространяющийся на все доходы физических лиц. Справка 2-НДФЛ — акт, который выдается нанимателем за определенный период и содержит в себе сведенья об источнике прибыли, заработной плате и налогах, удерживаемых государством.

НДФЛ начисляется на такие виды прибыли:

- Заработная плата труда по официальному месту и работы в качестве совмещения с основной;

- Выплата по временному освобождению от работы включает в себя отпуск основной и дополнительный;

- Оплата больничных листов;

- Победы в конкурсах или подарки;

- Оплата за авторское право;

- Выплаты от страховой службы;

- Выплаты основанные на Гражданско-Правовому Договору;

- Дополнительная прибыль от реализации своей собственности;

- Доходы полученные за счет сдачи аренды помещения;

- И многие другие доходы налогоплательщиков.

Данную справку получают в бухгалтерском отделе компании. Выдача осуществляется в течении 3-ех суток, срок выдачи при этом регламентирован.

Что включает в себя справка 2-НДФЛ

Справка формата 2-НДФЛ включает в себе:

- Данные о нанимателе;

- Информация о работнике;

- Ежемесячная выплата 13% резидентов и граждан страны;

- Вычеты имущественные и социальные с их кодами;

- Общий итог дохода.

Справка 2-НДФЛ решает многие вопросы, которые связанны с физическими лицами, по данному документу можно узнать вычет по всем доходам. Чаще всего требуется для подтверждения того, что физическое лицо способно возвратить в банк ссуду с процентами.

Данная справка не дает гарантии того, что заемщик не будет уволен с работы период оплаты кредита. Для принятия решения о выдаче кредитов, этот фактор является весомым аргументом.

Также без данного документа не обойтись при расчете пенсионных начислений, для оформления детей на попечительство, для расчета суммы алиментов.

Для самостоятельного разбора вопросов, связанными с кодами, обозначенными в документе, нужно знать разновидность кодов и краткую расшифровку. Таким образом сразу можно выделить коды, начинающиеся на цифру 2 — обозначают тот или иной вид дохода.

Вид кодов дохода

- Код 2000 — награда за реализацию должностных обязательств. Исключение – выплата, указанная в п.29 ст. 217 НКРФ.

- Код 2001 — обозначает принятие награды директором или руководящим персоналом.

- Код 2002 — обозначает зачисление надбавки, назначаемых за высокие показатели в деятельности.

- код 2003 — бонусы или компенсации, осуществляемые за счет особых целей.

- Код 2010 Выплаты по гражданско- правовому договору.

- Код 2201 — Поощрение за авторство и свои идеи.

Коды доходов 2021 года

- Код 2013 – оплата за неиспользуемый отпуск.

- Код 2014 – оплаты выходных пособий, в объеме среднего ежемесячного оклад, руководителям.

- Код 2301 – оплата компанией взысканий, за нарушение порядка требований клиентов.

- Код 2611 – долг списанный с организации.

- Код 3021 — результат общей прибыли в качестве процента по облигациям, которые обращаются в государственные компании и предприятия, номинированные рублями.

Таким образом каждому жителю Российской Федерации необходимы минимальные знания кодов НДФЛ.

Для того чтобы точно быть уверенным в сумме своего дохода, и знать, что справка вида 2-НДФЛ может потребоваться в самых разных ситуациях.

Утверждена новая форма расчета 6-НДФЛ.

Комментарий

Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ утверждена новая форма расчета 6-НДФЛ (КНД 1151100), порядок ее заполнения, а также формат представления расчета в электронной форме. Главная особенность новой формы в том, что она объединила расчет по форме 6-НДФЛ и справку по форме 2-НДФЛ. Указанная справка теперь является Приложением № 1 к расчету. Но и сама форма расчета 6-НДФЛ претерпела значительные изменения.

Так, дату получения дохода и дату удержания налога (строки 100 и 110 раздела 2 действующего расчета 6-НДФЛ) больше не нужно отражать. Однако в новом разделе 1 расчете 6-НДФЛ необходимо отражать только суммы удержанного налога за последние три месяца отчетного периода. Удержать налог необходимо при фактический выплате налогоплательщику дохода (п. 4 ст. 226 НК РФ). Поэтому в разделе 1 будут отражены только суммы НДФЛ с дохода, который уже фактически выплачен.

Срок перечисления НДФЛ остался, но из строки 120 раздела 2 действующего расчета он попал в раздел 1 нового расчета (строка 021). Кроме того, по каждой дате уплаты удержанного налога необходимо указывать сумму (строка 022). При этом сумма всех строк 022 собирается за последние три месяца отчетного периода и отражается в строке 020 раздела 1 нового расчета 6-НДФЛ.

Таким образом, ФНС России поменяла подход по включению налога с дохода за последний месяц отчетного квартала в текущую отчетность. Теперь, если зарплата за последний отчетный месяц выплачена в последний день этого периода (например, зарплата за март 2021 года выплачена 31 марта), то НДФЛ с нее будет включен в 1 раздел расчета 6-НДФЛ за 1 квартал. Если же зарплата за март выплачена 1 апреля или позже, то НДФЛ с нее попадет в раздел 1 расчета 6-НДФЛ за полугодие.

Что касается раздела 2 нового расчета 6-НДФЛ, то его содержание изменилось существенно. Теперь данные в нем отражаются по строкам следующим образом:

- – ставка НДФЛ, по которой облагаются доходы (если ставок несколько, то разделов 2 расчета тоже несколько);

-

– общая сумма дохода, в том числе:

- – дивиденды,

- – выплаты по трудовым договорам,

- – выплаты по гражданско-правовым договорам, предметом которых является оказание услуг и выполнение работ.

- – количество физических лиц, получивших доход;

- – общая сумма вычетов;

- – исчисленная сумма НДФЛ, в том числе с дивидендов в поле 141;

- – сумма фиксированного авансового платежа по НДФЛ с начала года (это стоимость патента для иностранцев);

- – удержанная сумма налога (нарастающим итогом с начала периода);

- – неудержанная сумма налога (нарастающим итогом с начала периода);

- – излишне удержанная сумма налога (нарастающим итогом с начала периода);

- – сумма налога, возвращенная физическому лицу по правилам статьи 231 НК РФ (нарастающим итогом с начала периода).

Форма справки 2-НДФЛ в целом не изменилась. Однако в отдельном разделе нужно будет указывать сумму дохода, с которого не удержан НДФЛ налоговым агентом, и сумму неудержанного налога.

Приказом установлено, что справка 2-НДФЛ подается в составе расчета 6-НДФЛ за налоговый период – календарный год (п. 5.1 Приложения № 2 к приказу). Таким образом, несмотря на включение справки 2-НДФЛ в состав расчета 6-НДФЛ, периодичность ее сдачи не меняется. Подавать сведения о невозможности удержания НДФЛ, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога налоговый агент должен также по форме расчета 6-НДФЛ (п. 2 приказа). При подаче такого сообщения в расчете заполняется титульный лист и справка, приведенная в Приложении № 1 к расчету.

Приказ также включает форму справки о полученных физическим лицом доходах и удержанных суммах НДФЛ, которую налоговые агенты выдают физическим лицам по их заявлениям. Форма справки не изменилась по сравнению с действующей. Новая форма расчета 6-НДФЛ применяется с отчетности за 1-й квартал 2021 года (п. 4 приказа). Это означает, что расчет по форме 6-НДФЛ за 2020 год сдается по старой форме.

Кроме того, в 2021 году за 2020 год в прежнем порядке подается справка 2-НДФЛ и сообщение о невозможности удержать налог.

В 2022 году эти данные за 2021 год необходимо подавать в составе расчета 6-НДФЛ.

Что такое НДФЛ

Перед тем, как ответить на вопрос, распространяется ли подоходный налог на листы нетрудоспособности, дадим ему краткую характеристику. НДФЛ (или налог на доходы физлиц) – это основной вид прямых налогов. Говоря простым языком, НДФЛ гражданин выплачивает исходя из заработанных им средств. Более того, сам он не принимает непосредственного участия в данной процедуре, поскольку ей занимается сам работодатель, делающий отчисления в ФСС.

НДФЛ может распространяться как на граждан России, так и на граждан других стран

Несмотря на то, что в зависимости от обстоятельств у подоходного налога могут быть разные ставки, в большинстве случаев он составляет тринадцать процентов. Именно такую долю платят трудоустроенные граждане России. Следует заметить, что под доходами подразумевается не только заработная плата, но и другие варианты получения денег.

На что распространяется НДФЛ

В данном разделе мы рассмотрим типы доходов, которые подразумевают выплату подоходного налога. К числу таких способов обогащения относятся:

-

любые варианты доходов, источником которых являются российские организации и предприниматели. Также в этот список входят и иностранные компании – в том случае, если они на постоянной основе представлены в России. К числу доходов данного типа можно отнести дивиденды, страховые выплаты, стипендии и так далее;

- доход, который полагается гражданину, выполняющему свои обязанности согласно трудовому договору. Единственным условием, которое обеспечивает налоговые обязательства, является оказание услуги на территории России. При этом местонахождение нанимателя не имеет никакого значения;

- доход, заработанный в результате манипуляций с имуществом (к примеру, сдача квартиры в аренду) или с применением авторских прав на территории РФ;

-

доход, получаемый в результате продажи имущества, которое расположено на территории РФ. К такому имуществу можно отнести и дом, и ценные бумаги и долю в уставном капитале и т.д.);

- доход, накапливающийся посредством задействования транспортных средств для того, чтобы осуществлять перевозки из РФ и в РФ или внутри страны.

Данный список далеко не полон, однако именно эти варианты получения доходов являются наиболее значительными по своей распространенности.

На что НДФЛ не распространяется

Существуют и другие способы получения доходов, для которых обложение НДФЛ не предусматривается. К таким доходам относятся некоторые выплаты, получаемые гражданами от государства, а также определенные суммы, получаемые людьми после судебных разбирательств. Итак, к числу доходов, освобожденных от НДФЛ, относятся:

-

пенсия, а также социальные доплаты к ней;

- пособие, оплачиваемое государством (пункт подразумевает наличие исключений в виде пособий по временной нетрудоспособности);

- компенсация, перечисление которой регулируется законодательными нормами РФ. К числу таких компенсаций относятся выплаты, полагающиеся физлицу, которому был нанесен ущерб или выплаты, призванные компенсировать вред, нанесенный здоровью гражданина. Также сюда входят средства, получаемые сотрудником при увольнении с должности или затраты, целью которых является повышение квалификации работника;

- алименты;

-

грант. Гранты предполагают оказание безвозмездной помощи со стороны государства и распространяются на финансирование культурных мероприятий в России, а также на поддержку определенных организаций;

- единовременная выплата (может предоставляться в качестве финансовой поддержки или в виде материальной помощи – в зависимости от обстоятельств). Такие выплаты адресуются работникам в случае гибели близких родственников (или наоборот – родственникам) и опекунам, решившимся на усыновление ребенка (осуществляются на протяжении первого года);

- стипендия, поступающая со стороны высших и средних образовательных учреждений;

- путевка на санитарно-курортное лечение и т.д.

Доходы, не подлежащие обложению согласно Налоговому кодексу РФ

Чьи суммы подлежат налогообложению

По общему правилу средства на оплату больничного, предъявившему его сотруднику, берутся из двух источников:

- первые три дня нетрудоспособности оплачиваются за счет самого работодателя;

- остальной срок больничного финансово компенсирует фонд обязательного медицинского страхования.

В предусмотренном законом порядке бухгалтерия насчитывает работнику положенную к выплате сумму, складывающуюся из денег работодателя и ФФОМС. Прежде чем выписать сумму к начислению на руки, налоговый агент, то есть работодатель, отминусовывает от этой суммы положенные 13% подоходного налога.

После этого работодателем в Фонд медицинского страхования подается заявление о возмещении выплаты средств по больничному листу, для чего предусмотрена специальная форма 4-ФСС.

Прямые выплаты больничных в отдельных регионах

С 2012 года в некоторых областях Российской Федерации действует пилотный проект, согласно которому можно избежать «переадресации» денежных средств, выплачивая «соцстраховскую» часть денег работнику напрямую, а не через работодателя. Он действует на основании постановления Правительства РФ от 21.04.2011 г. № 294. Цель данного проекта:

- более эффективное распределение денег из бюджета;

- защита интересов сотрудников от возможных злоупотреблений работодателя;

- избежание мошенничества;

- максимальное исключение ошибочных расчетов.

Перечень регионов, участвующих в пилотном проекте, приведен на официальном сайте Фонда социального страхования.

Налогообложение «прямых» выплат по нетрудоспособности происходит с некоторыми нюансами:

- первые три дня больничного оплачивает работодатель, соответственно, удерживая НДФЛ с компенсации только за эти дни нетрудоспособности;

- остальное время болезни или ухода за членом семьи компенсирует ФСС, выступая налоговым агентом по отношению к сотруднику, получающему выплаты, то есть перечисляя предусмотренные законом 13% в налоговые органы до того, как средства будут выплачены.

Пособие по беременности и родам в 2-ндфл облагается ли

N саэ-3-04706 «об утверждении формы сведений о доходах физических лиц". Кроме того, если работница в течение года никаких иных сумм от организации не получала, то справка по форме n 2-ндфл на нее не составляется. Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала главбух.

N 9, если в числе доходов есть виды доходов, которые освобождены от ндфл, они должны быть отображены в справке с признаком 2. Как мы уже сказали выше, последний раз коды были обновлены в конце 2017 года. Об этом можно прочитать в специализированных инструкциях, которые создаются для бухгалтеров в качестве идеального помощника в вопросах оформления справки 2 ндфл. Если работница, находящаяся в декрете, отказалась от дотаций и продолжает трудиться, ей не положено перечисление пособия, так как она получает основной заработок, облагаемый налогом на доходы физических лиц.

| mudilo364 | 21 Янв 2020, 12:12 | 116 |

При этом декретные и детские пособия подоходным налогом не облагаются, и в справке их указывать не.Более того, для декретных нет ни кода дохода, ни кода вычета (приложения 3, 4 к. Особенности предоставления справки 2 ндфл в налоговую инспекцию для получения налогового вычета справка содержит сведения о доходах человека.Ндфл под кодом 2000,но является дополнением(оказание платных услуг в медицине)эти средства должны учитываться?

Также необходимо сказать о том, что есть спец коды, которые позволяют найти вид дохода.

Что означают коды НДФЛ

Налоговый кодекс обязывает налоговых агентов вести учет доходов, выплачиваемых физическим лицам, не в произвольной форме, а с использованием специальных кодов. Так, в пункте 1 статьи 230 НК РФ сказано, что каждый налоговый агент должен составлять регистры налогового учета. В них нужно фиксировать выплаченные физлицам доходы в соответствии с кодами, которые утверждает ФНС.

Действующие коды приведены в приказе ФНС от 10.09.15 № ММВ-7-11/387@ (далее — приказ № ММВ-7-11/387@). Они применяются, в том числе для заполнения справок по форме 2-НДФЛ. А значит, неправильное присвоение доходу цифрового шифра приведет к ошибке в справке 2-НДФЛ. Это, в свою очередь, грозит налоговому агенту штрафом в размере 500 руб. за каждую неверно оформленную справку о доходах (ст. 126.1 НК РФ, п. 3 письма ФНС от 09.08.16 № ГД-4-11/14515).

Внимание

За 2020 год налоговые агенты должны сдать справки о доходах по форме 2-НДФЛ не позднее 1 марта 2021 года. Далее справка 2-НДФЛ как отдельный документ перестанет существовать. Вместо нее придется заполнять приложение № 1 к расчету 6-НДФЛ (см. «Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать»). Впервые представить 6-НДФЛ с приложением № 1 надо не позднее 1 марта 2022 года.

Заполнить и сдать через интернет 2‑НДФЛ с актуальными кодами

Кроме того, во многих бухгалтерских программах на коды выплат «завязано» определение даты фактического получения дохода. А она используется при заполнении строки 100 раздела 2 расчета 6-НДФЛ (подробнее об этой форме см. 6‑НДФЛ: как заполнить и сдать расчет»). Следовательно, из-за ошибки в кодировке доходов налоговый агент может неверно заполнить расчет 6-НДФЛ. За данное нарушение штраф также составляет 500 руб. (ст. 126.1 НК РФ).

Наконец, эта же самая кодировка выплат используется в большинстве бухгалтерских программ для расчета среднего заработка. Поэтому неправильное присвоение кода может стать причиной неверного расчета с работниками по отпускным, командировочным, больничным и т.п. Если выплата окажется занижена, организация может быть оштрафована на сумму от 30 000 до 50 000 руб., должностное лицо — от 10 000 до 20 000 руб., а ИП — от 1 000 до 5 000 руб. (ч. 6 ст. 5.27 КоАП РФ). Если же работнику будет перечислено больше, чем полагается, возможны проблемы с выплатами различных пособий, компенсируемых за счет бюджета.

Важно

Ошибки в применении кодов могут повлечь занижение или завышение отпускных, командировочных, больничных и прочих выплат, «завязанных» на средний заработок. Поэтому данные выплаты лучше рассчитывать в веб-сервисах, где актуальные коды устанавливаются и подставляются в отчетность автоматически.

Бесплатно рассчитать зарплату, отпускные и пособия в веб‑сервисе

Зачем необходим документ

Работнику имеет право на получение нескольких видов справок о заработной плате, отличающихся составом сведений. То, что указывается в справке 2-НДФЛ, не совпадает с информацией других справок. Форма является наиболее полной, позволяет получить следующую информацию:

- Данные о работодателе, его реквизитах.

- Сведения о работнике, его статусе, периоде получения вознаграждения.

- Данные о заработке с разбивкой по месяцам, налоговых льготах.

- Сведения об исчисленном, удержанном, перечисленном налоге.

Простая форма изложения информации позволяет использовать документ любым пользователем. Это весьма удобно.

Налоговому агенту

Организации или ИП выступают налоговыми агентами по отношению к работникам при найме физических лиц и выплатах вознаграждений за исполнение условий трудовых договоров. В обязанность налоговых агентов входит:

- Учет выплат и налоговых льгот (вычетов), полученных сотрудником.

- Исчисление налогов, своевременное удержание, перечисление в бюджет. В учете используются регистры, разработанные предприятием.

- Предоставление информации о начисленных сотрудникам доходах, предоставленных льготах, исчисленном, удержанном и перечисленном налоге. Подача сведений осуществляется в территориальный орган ИФНС.

Частным лицам (работникам организации)

Документ предоставляется работодателем по запросу физического лица, выступающего наемным работником. В письменном запросе с просьбой о выдаче документа можно определить количество необходимых экземпляров справок. Срок исполнения 2-НДФЛ для физических лиц – 3 рабочих дня с момента обращения сотрудника в бухгалтерию предприятия. Согласия на выдачу документа от руководителя не требуется. Лицо имеет право получить сведения, связанные с исполнением трудовых обязанностей.

ИП (индивидуальным предпринимателям)

Физические лица, признанные ИП, не являются наемными работниками. Доход, полученный при ведении коммерческой деятельности, облагается в зависимости от применяемой системы налогообложения. При использовании ОСНО возникает выручка, облагаемая НДФЛ по ставке 13%. Подтверждением полученной выручки, отчисленных налогов является декларация формы 3-НДФЛ. Исключением является случай, когда ИП одновременно является и наемным работником с отдельным учетом доходов, полученных физическим лицом.

Пенсионерам

Лица пенсионного возраста при трудоустройстве обладают одинаковыми с другими работниками правами. Сведения о доходах могут понадобиться пенсионерам за период, предшествующий увольнению в связи с выходом на пенсию. Работающие пенсионеры не освобождены от уплаты налога с доходов, что позволяет получить форму 2-НДФЛ по запросу.